身處政治和經濟歷經巨變的時代,專注宏觀主題的投資者會感到難以捉摸。今年年初時,我們認為若2022年是加息之年,則2023年將要應對加息的影響。年內整體經濟可能會面臨更多問題。急速加息的後遺症或會對經濟體系造成衝擊,可能會使立法方向以及貨幣和財政環境迎來突破或變化。

我們認為,若2022年是加息之年,則2023年將要應對加息的影響。年內整體經濟可能會面臨更多問題。

正如3月初的銀行業風波,當時矽谷銀行(SVB)倒閉對金融體系造成衝擊。矽谷銀行宣佈22.5億美元增資計劃後,受驚的銀行客戶紛紛開始提取存款,引發市場對該銀行償付能力問題的憂慮。該銀行被迫沽出所持有的部分美國國庫券,損失慘重,而且由於市場擔憂會再次上演2008年的銀行擠提潮,監管機構不得不再次介入,以防止連鎖效應的出現。

可幸的是,由於汲取了2008年的教訓,監管機構和聯儲局迅速採取保護存款安全的干預措施,制訂新的最後貸款人制度(及其他措施),確保矽谷銀行財務困境只是個別的特殊事件。但危機並未結束。事態平息後,第一共和銀行(First Republic Bank)、矽谷銀行(SVB)和標誌銀行(Signature Bank)的倒閉分別成為美國歷史上規模第二大、第三大和第四大的銀行倒閉事件。

這三大銀行的倒閉令我們警惕到,頻繁改變貨幣(及財政)政策或會產生深遠的影響。然而,股市無懼銀行倒閉事件,仍然繼續上漲。部分原因在於股市上漲是對干預措施的規模和速度作出的反應,但也表明聯儲局利率或已接近見頂水平,投資者便只買入認沽期權,以抵銷跌市的風險。

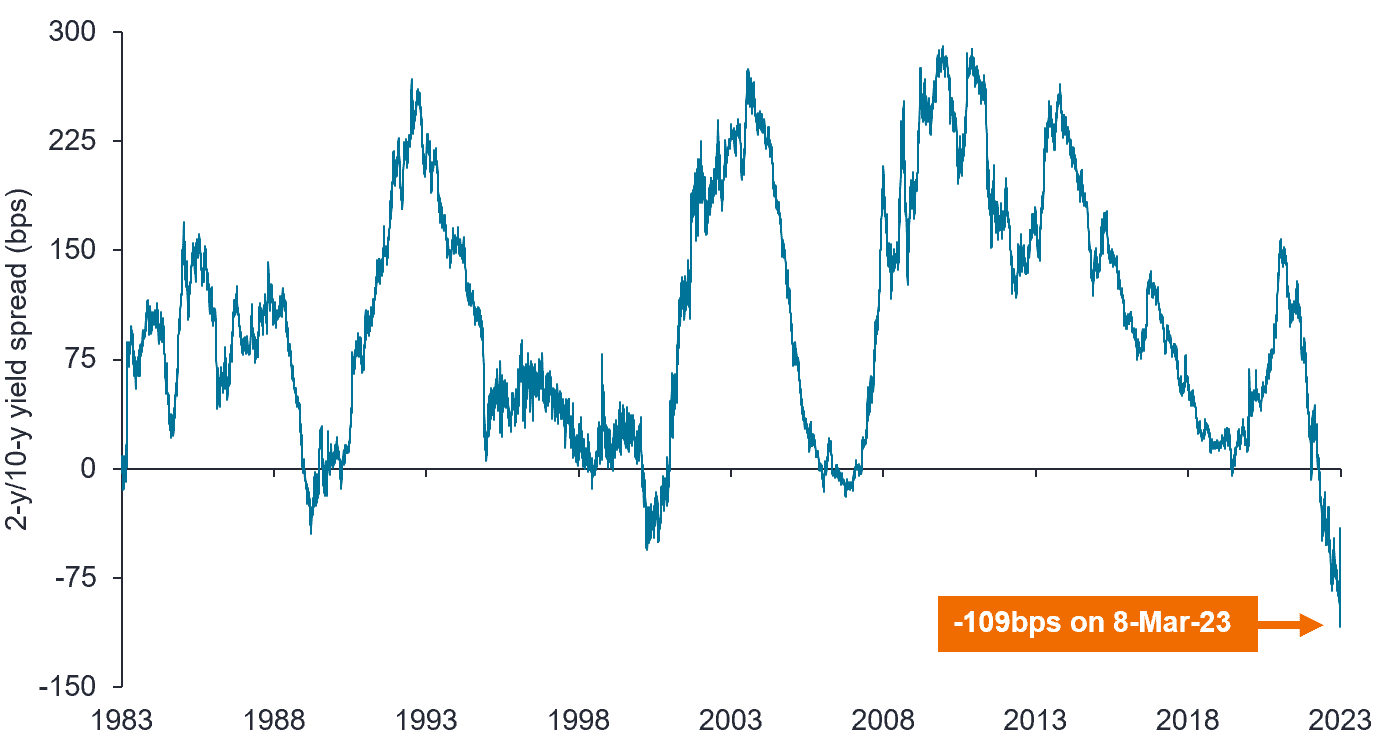

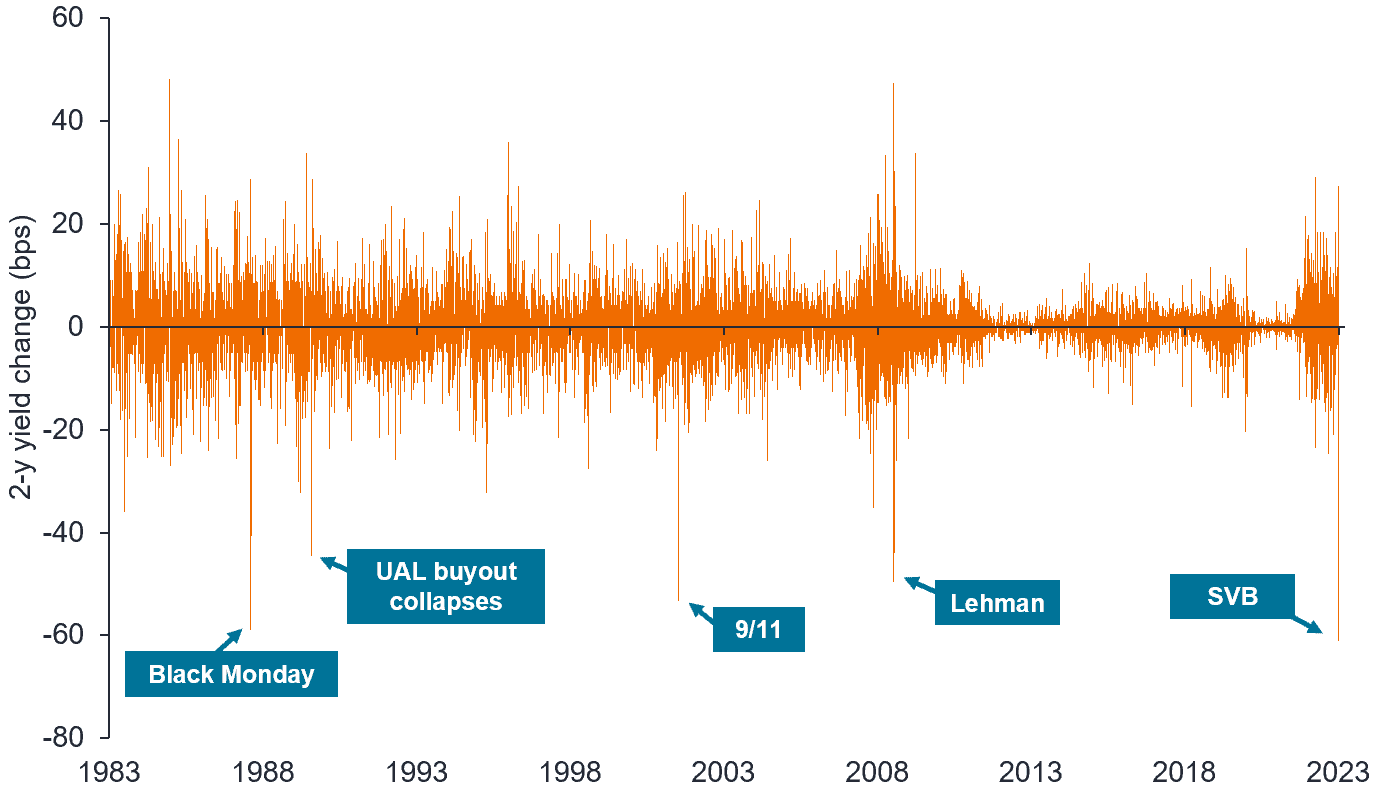

在股市反彈之際,債券市場的反應則截然不同。由2022年年中以來,2年期美國國庫券孳息率一直高於10年期美國國庫券孳息率,2月份兩者之間息差為1981年9月以來的最大值(圖1)。基於2年期 / 10年期美國國庫券孳息率息差持續收窄(圖1),這為可望受惠於美國國庫券孳息曲線走峭的策略,創造了相對價值機會。矽谷銀行的倒閉是美國短期利率債市場走勢逆轉(兩年期利率債出現創紀錄的變動)的催化因素(圖2)。信用債短倉在短期也出現不俗的回報機會。

圖1:美國國庫券孳息曲線倒掛幅度達到數十年來的最高水平……

資料來源:彭博、駿利亨德森,1983年1月1日至2023年5月31日。圖表顯示10年期美國國庫券孳息率減去2年期美國國庫券孳息率之差額。BPS = 基點;1基點 = 0.01%。過去表現並不預測未來回報。

資料來源:彭博、駿利亨德森,1983年1月1日至2023年5月31日。圖表顯示10年期美國國庫券孳息率減去2年期美國國庫券孳息率之差額。BPS = 基點;1基點 = 0.01%。過去表現並不預測未來回報。

圖2:……在矽谷銀行倒閉時引發創紀錄的變動

資料來源:彭博,1983年1月1日至2023年5月31日。圖表顯示2年期美國國庫券孳息率每日變化情況。過去表現並不預測未來回報。

資料來源:彭博,1983年1月1日至2023年5月31日。圖表顯示2年期美國國庫券孳息率每日變化情況。過去表現並不預測未來回報。

既然升跌難測,投資者應如何作出部署?

投資者可利用另類投資解決的最大難題,是我們經常探討的話題。

我們聚焦流動性另類投資 — 當客戶有意賣出時,便可在短時間內穩妥地出售此類資產。這意味著,相關投資通常是標準證券,而非合夥企業、流動性較低的投資策略等。

在金融體系中,通脹再次上升的後果之一,是投資者需要重新評估傳統投資組合的資產配置。在過去數十年間,傳統的「60/40股債」資產配置策略成功為投資者發揮特殊功效,但前提是通脹或反通脹要恆久處於較低水平。鑑於無風險利率可忽略不計,60/40股債策略便需要配置比起一般情況下期望更多的風險資產。

然而,由於美國聯邦基金利率為5.0%-5.25%(截至撰寫本文時),日本央行以外的其他主要央行均致力控制通脹,這表明透過純長倉股票配置風險資產的需要可能會降低,這為投資者轉為考慮其他方案創造了機會。我們認為,2023年的市場波動性可能持續不退,投資者要解決的難題是,究竟要將60/40股債策略中的多少股票分散投放到另類投資,才能形成不同的表現推動因素,並有望改善整體投資組合的相關性程度?

……有「已知的已知」,有些事,我們知道我們知道。我們也知道,有「已知的不知」;換言之,有些事,我們現在知道我們不知道。但是,同樣存在「不知的不知」。有些事,我們不知道我們不知道,而這部分往往難以把握。 — 美國前國防部長拉姆斯菲爾德(Donald Rumsfeld)

減低風險仍是關鍵所在

顯然,我們現時所處的環境比十年前更趨兩極化,這令人想起拉姆斯菲爾德(Donald Rumsfeld)「不知的不知」的名言。縱使你擁有可以預見未來的水晶球,市場將出現的反應方式,也可能依然與預期完全相反。因此,當我們考慮如何平衡機遇時,便要設想可能出現的極端不確定性,以及在這種環境下,流動性另類投資的優勢。

我們堅信,當一個投資策略能運用多種有效工具實現理想的業績,並且能產生與股票和固定收益等傳統資產不具相關性的長期穩定回報時,就是值得重視的有價值策略。兩年前或十年前的好方法,如今未必奏效。歸根結底,投資策略必須擁有適應環境的工具及視需要調整持倉的能力。

舉例而言,2022年,股票和固定收益雙雙下跌,相反商品等部分通脹敏感型資產則上漲。對趨勢跟蹤策略而言,此類環境理所當然是利好的,因為在此類環境下,隨著時間過去,資產價格朝同一方向持續移動。然而在以資產價格驟升(例如2年期美國國庫券面臨的逆趨勢衝擊)為特徵的環境下,毫無疑問,趨勢跟蹤策略更有可能陷入困境,促使投資者尋求其他選擇方案,尤其是非方向性策略。

在波動性較高的時期,投資者或許有意考慮非方向性策略,如果市場迅速轉至任何一個方向,則此類策略或會取得非常優異的表現。其中包括提供更多選擇,利用衍生工具市場來獲得正凸性回報的策略。

雖然可換股債券在前一段時期不受青睞,但在2023年上半年重振旗鼓,產品需求出現反彈,這反映市場預期美國聯儲局接近結束目前的緊縮週期。新發行債券規模遠遠高於2022年,目的是為企業增長提供資金、為債務再融資以及為併購活動提供動力。這有助向市場注入更多期望的凸度,而且考慮到提供的票息更高(以應對上升的利率),可能存在較有利的「買入並持有」股債相結合資產的入市價位。

真正的另類投資

買入流動性另類投資的理據不只關於其提供多元化配置的能力,還在於其能夠提供什麼類型的多元化配置。並非所有策略都如出一轍,同樣能夠達標,存在的風險是所提供的另類投資策略可能無法實現其目標。目前,能夠充當不具回報相關性的「減震器」而又可能創造超額回報的另類投資,似乎是理想的解決方案,有助投資者在投資組合中維持進攻型和防守型持倉之間的平衡。我們始終認為,假如另類投資經理致力為投資者提供一個可靠平台,務求在整個市場週期中實現不俗的業績,那麼他們將需專注於擴大其策略的範圍和提高其適應性。

「60/40股債」:現代投資界的均衡型投資組合主流策略,採用60/40股債策略的投資者將其投資組合的60%資金配置給增長型資產(通常是股票),40%資金配置給固定收益。此類策略旨在於不同資產類別之間進行多元化配置,具有實現增長和收益的潛力,並利用債券來減低整體波幅。

超額回報:幫助用於衡量相對於基準指數,主動管理型投資組合所承擔的風險是否帶來增值的指標。正超額回報表示基金經理帶來增值。超額回報是對所承擔的風險水平進行調整後,投資組合回報與其基準指數回報之間的差額。

另類投資:不屬於股票、債券或現金等傳統資產類別的投資。另類投資包括物業、對沖基金、商品、私募股權及基建。

可換股債券:產生利息,並且持有人可以選擇轉換為預定數量普通股的混合固定收益債務證券。

凸性 / 凸度:凸度指債券價格和債券孳息率關係的彎曲程度,表示債券存續期如何隨著利率的變化而改變。如果債券存續期隨債券孳息率下降而延長,則呈現正凸性。

相關性:兩個變數(如股票或基金回報)的價格走勢在其方向上相互匹配的程度。若變數的相關性為+1,則它們以相同的方向移動。若相關性為-1,則它們以相反的方向移動。數字接近零,表明兩個變數之間存在弱關係或不存在關係。

票息:債券定期發放的利息,以投資面值的百分比代表。舉例說,如果債券的面值為100英鎊,年票息為5%,則債券每年將支付5英鎊的利息。

信用債:指借款人並非主權或政府實體的固定收益市場內的債券。通常情況下,借款人將為公司或個人,借款將採用債券、貸款或其他固定利息資產類別的形式。

多元化投資既不保證利潤,亦不會消除冒受投資虧損的風險。

通脹:經濟體系的商品和服務價格升幅。消費物價指數(CPI)和零售物價指數(RPI)是兩大常用指數。

流動性另類投資:被歸類為另類投資的資產可易於在市場上買賣。

純長倉股票:僅投資長倉的投資組合(購買證券是因為預計其將會隨時間而升值)。

市場週期:資產表現通常主要由與經濟狀況相關的週期性因素驅動。經濟和市場是週期性的,週期可以持續幾年乃至近十年。

貨幣 / 財政政策:貨幣政策涵蓋央行旨在影響經濟體系通脹和增長水平的政策,當中包括控制利率和貨幣供應。財政政策指釐定稅率、開支水平和債券的政府政策。

新債:用於描述新發行債券的詞彙,指發行的債券帶有債券擁有權證書,而其使用優質耐用的紙張及棉絮製作而成。

非方向性策略:一種中性投資策略,旨在幫助投資者在市場沒有明確趨勢期間或市場預計保持平穩期間,管理風險和波動性。此類政策投資於無論市場走勢如何皆可帶來回報的持倉。

期權:規定雙方同意其中一方有權在規定時段內購買特定資產(例如股份、債券或貨幣)或有權按購買期權時確定的價格賣出特定資產(例如股份、債券或貨幣)的合約。期權是一種衍生工具。

風險資產:價格可能出現重大變動(並因此涉及較高風險)的金融證券,例子包括股票、商品、物業和債券。

短倉(即信用債短倉):基金經理使用這種技巧借款,然後出售他們認為估值過高的資產,目的是在價格下跌時以較低的價格回購該等資產。如果證券價值下跌,則該持倉獲利。

緊縮週期:貨幣緊縮政策指央行著手壓抑通脹和減慢經濟增長率,包括加息並減少貨幣供應。另參見財政政策。「週期」涵蓋央行推行相關政策的整個時期。

國庫券(國庫證券):由美國政府發行和擔保的債券,到期日通常為1個月至30年不等。國庫債券孳息率用於繪製孳息曲線,通常用作經濟狀況的指標。孳息曲線倒掛,即較短期國庫券(即2年期國庫券)孳息率高於較長期債券(即10年期國庫券),被視為未來經濟可能會出現衰退的指標。

趨勢跟蹤策略:趨勢交易是一種嘗試通過分析資產(或一組資產)的動量而獲得收益的交易風格。當價格朝某個整體方向移動(例如上升或下跌)時,稱之為趨勢。趨勢跟蹤策略可於潛在情況下在同一投資組合中,利用不同市場和資產類別的多種趨勢衡量指標。

波幅 / 波動性:投資組合、證券或指數價格升跌的速度和幅度。倘若價格大幅上下擺動,表明其波動性高。倘若價格變動更為緩慢且幅度更小,表明其波動性較低。波動性越高,意味著投資風險越高。

收益率/孳息率:•證券的收益水平,一般以百分率列示。以股票為例,一個常見的衡量標準是股息收益率,即將每股最近的股息金額除以股價。以債券為例,其計算方法是票息金額除以債券當前價格。

孳息率曲線:此圖顯示相若質素債券的孳息率與年期的關係,如孳息率曲線正常/向上傾斜,長債孳息率高於短期債券。孳息率曲線可預視市場對有關國家經濟方向的預期。