股票展望:投資機會擴大

在環球股市的年中展望中,美洲股票主管Marc Pinto及歐洲、中東及非洲和亞太股票主管 Lucas Klein指出,雖然經濟增長放緩的風險仍然存在,但新股東價值釋放的潛力亦相當巨大。

10 分鐘閱讀

焦點分析:

- 2024年上半年,美國大型科技公司繼續引領環球股市上漲,而市場其他領域呈現受惠於創新、政策改革及估值相對具吸引力的跡象。

- 我們的看法是,這一趨勢表明2024年餘下時間內股市投資機會將會擴大。

- 我們認為,投資者應當尋求將基本因素與估值相結合,尤其是在利率高企及經濟增長面臨其他風險的情況下。

去年年底,由於預期通脹回落及勞工市場放緩,市場預計聯儲局將於2024年年中前進行多次減息。對此,我們更多持一種懷疑態度。我們也曾表示,「硬著陸」或經濟衰退並非美國經濟的基本情景,美國消費及盈利增長強勁,有望為股市提供支撐。

事實證明,市場不止達到我們的預期,甚至超出我們的預期,因此許多投資者目前在思考股市接下來的走向。我們認為,市場的部分走勢大幅偏離其常見區間。我們也意識到,利率高企和美國國庫券孳息曲線倒掛(以往可靠的美國經濟衰退指標)的現象持續存在,使經濟增長仍有可能放緩。不過,總體而言,我們對2024年股市的展望並沒有實質的改變。雖然經濟增長或會放緩,但我們觀察到的許多長期趨勢令人感到鼓舞,我們相信,關注基本因素的股票投資者將迎來越來越多的機會。

人工智能將取得長足發展

與2023年一樣,人工智能是2024年最熱門的市場主題之一。然而,今年市況開始發生變化。在去年股價飆升至極高水平的「七巨頭」中,只有五家於2024年仍在上漲。同時,其他股票開始受惠於人工智能的利好因素。

例如,由2023年10 月以來,公用事業大幅反彈,標普500®指數中公用事業行業升29.5%,表現領先於整體標普500®指數1。貿易呈復甦勢頭和利率有望下降或許是錄得升幅的部分原因。(2023年,公用事業股表現落後於市場,差距創數十年之最2。)

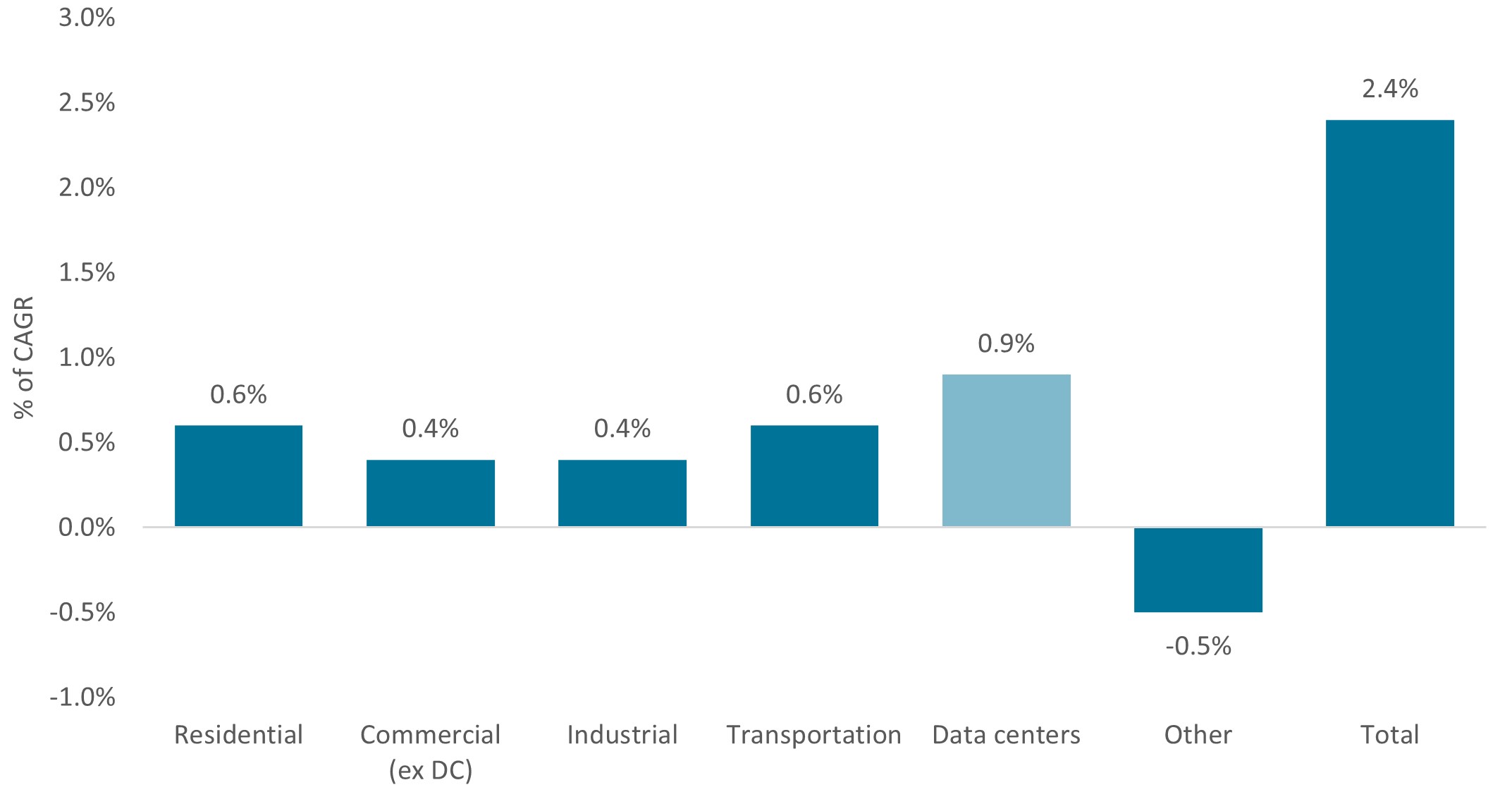

但另一個原因可能是人工智能所創造的能源需求日益得到認可。到2030 年,訓練及託管生成式人工智能程序的數據中心用電量預計將佔美國用電量的8%,相比之下2022年僅佔3%3。反過來,這預計將推動大規模投資投入到能源基建設施中,從而增強公用事業公司的長期盈利增長潛力。

圖1:預計數據中心將推高美國電力需求

2022至2030年美國電力需求複合年增長率的構成

資料來源:高盛環球投資研究、美國能源資訊局(EIA)。截至2024年4月28日。

我們發現經濟其他領域開始出現類似現象,說明人工智能浪潮仍處於其早期階段。因此,我們相信繼續對人工智能進行投資和創新的超大型科技公司將取得更多收入及自由現金流增長。

七巨頭中的五家領先企業正把握先機,擴大業已寬闊的競爭護城河:2024年首幾個月內,這些公司的按年收入增幅達13%至262%,管理團隊表示今年人工智能資本支出總計約2,000億美元4。另外,降息的可能性會降低未來盈利的折讓率,這些因素可能會讓這些股票獲得更大的上漲空間。

同時,我們認為應運而生的人工智能公司價值將會開始上升。其中包括整個半導體生態系統(先進晶片製造商、半導體設備製造商等)、為數據中心提供可持續水資源管理系統的公司、能源及電氣元件供應商等,不一而足。雖然這些公司未必會獲得如超大型科技公司那般的青睞,但人工智能同樣可對其盈利產生重大影響。

估值差距成為焦點

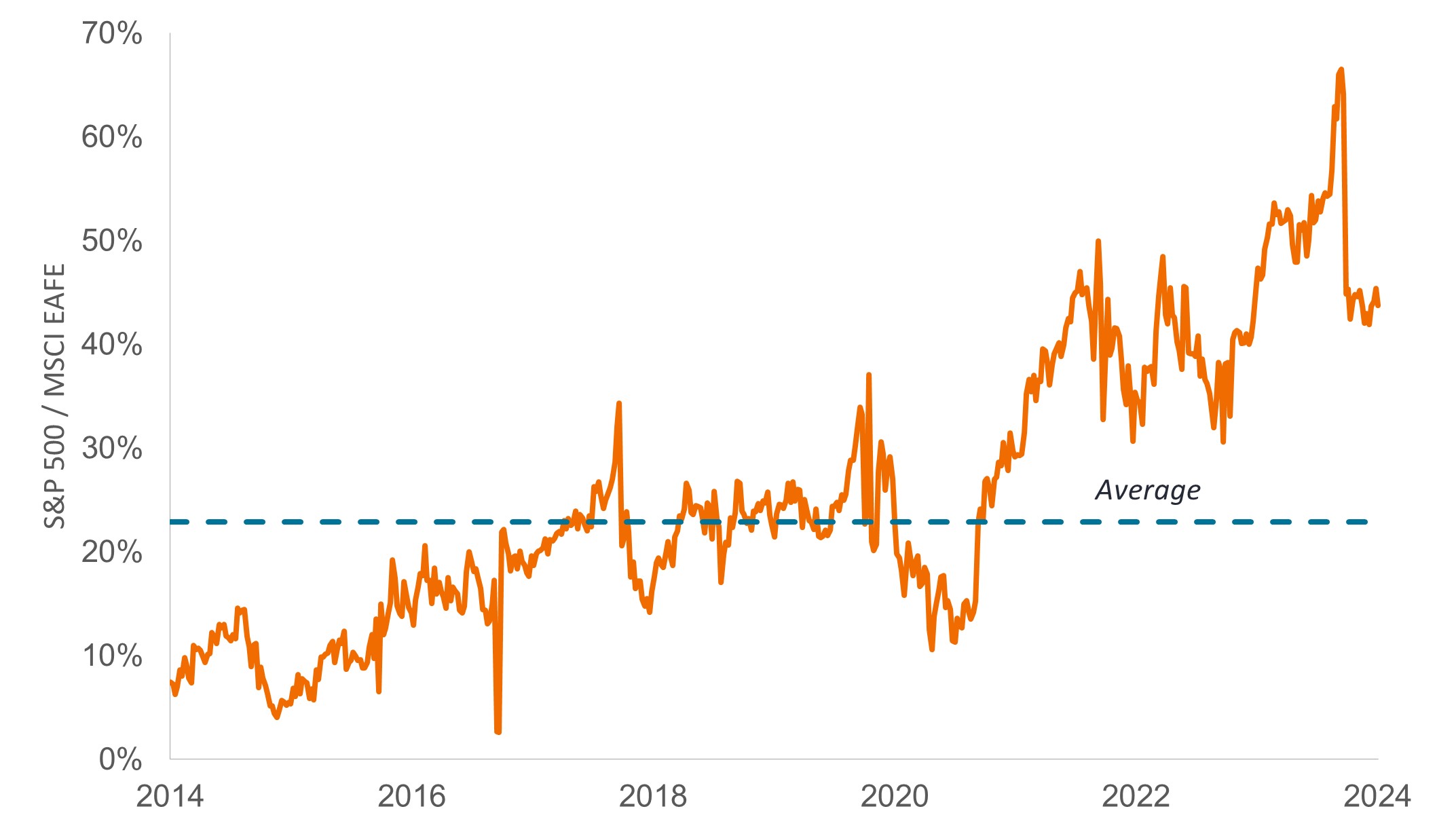

美國科技股持續表現出色,導致環球股票估值差距拉大。事實上,在以往16 年的多數時間中,美國股市在已開發市場股市中一枝獨秀,這是數十年來美股領先表現持續時間最長的時期之一 5。因此,雖然美股市盈率一般高於其他已開發市場,但目前溢價高於平均值(圖2)。

圖2:對比其他已發展市場,美國股市溢價高出正常水平

標普500指數與MSCI歐澳遠東指數的相對市盈率

資料來源:彭博。數據涵蓋2014年5月30日至2024年5月31日。市盈率以12 個月預計盈利為依據。MSCI歐澳遠東指數代表21個已開發市場(包括歐洲、澳洲和遠東,不包括美國和加拿大)內大中型證券的表現。

價格差異非常之大,因此任何正面消息皆有可能推動遭受重創的市場大幅反彈。例如,香港恆生指數是2023年(跌10.5%)和2024年第一季(跌2.5%)表現最差的股指之一。然後,在政府出台刺激措施的報導和處於谷底水平的估值的雙重作用下,該基準指數於4月中止跌回升,月內飆升超過20%6。

但中國也面臨一些嚴峻挑戰,包括房地產市場處於困境、消費需求低迷,以及貿易緊張局勢加劇,這可能會抑制中國出口,而出口本應是最近經濟活動的主要推動因素。因此,儘管部分中國公司的增長情況令人振奮,但只基於估值的投資策略或會面臨短期動盪。

非美國市場具投資吸引力

不過,令人振奮的是我們發現其他市場的基本因素變得更加樂觀。我們認為,在估值和基本面相結合的領域,可能存在評級上調後,持續上揚的股票。

以歐洲為例,英國和歐盟2024年第一季國內生產總值增速較預期快7。通脹數據也下跌,促使瑞士和瑞典分別於3月份和5月份降息。盈利增長狀況好轉,超出分析師預期的公司數目多於平均值8。

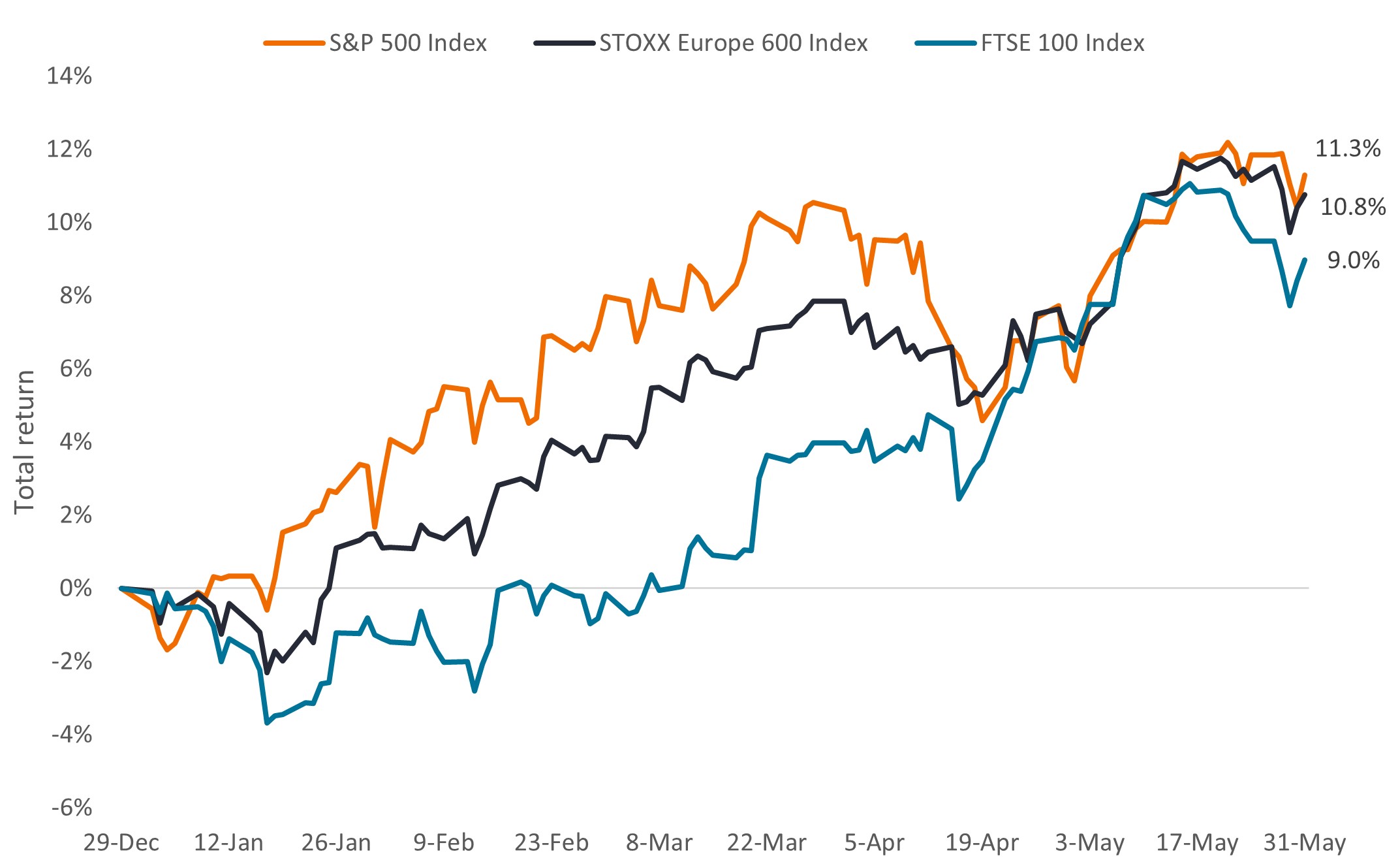

因此,今年迄今為止歐洲股指成交情況與美國股指基本一致(圖3),並且我們有理由相信前者可延續上升勢頭:歷時大約18個月的製造業去庫存正接近尾聲9,英倫銀行和歐洲央行皆表示2024年至少有可能降息一次降息。歐洲也在健康護理、半導體和零售等領域培養了自己的一批超大型龍頭企業。與十年前相比,軍事開支增加62%10,歐洲國防承包商的訂單日益暢旺。

圖3:本年至今,歐洲股市大致與美國股市並駕齊驅

資料來源:彭博,數據涵蓋2023年12月29日至2024年5月31日。

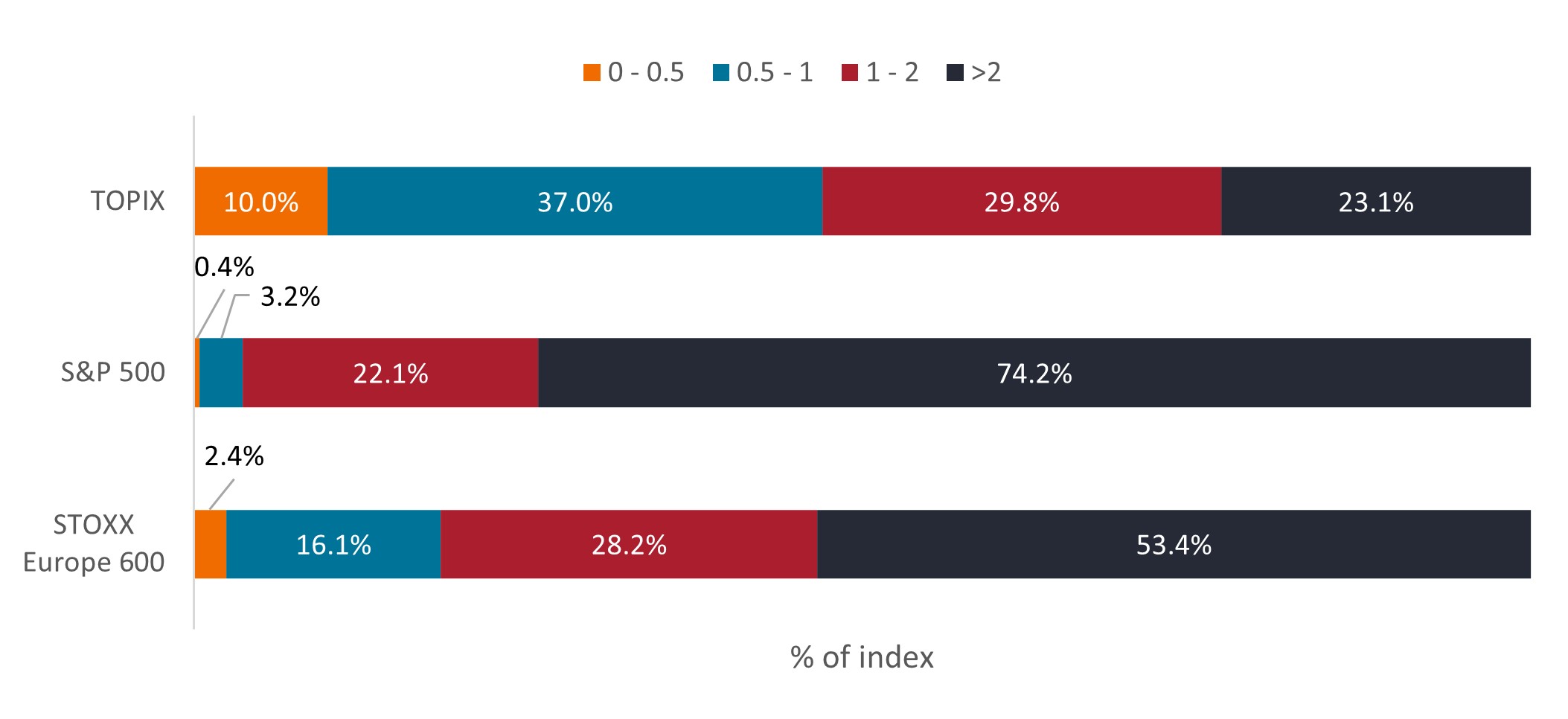

與此同時,日本十年來推進的有利於股東的改革目前開始取得成果。2023年,東京證券交易所確定一項市場重組計劃,要求企業重視提升企業價值及盈利能力,否則企業將面臨退市風險。自此,企業致力提高資本效率並改善企業管治。結果顯示:今年,股息和股票回購以創紀錄的速度增長,普通股所有權也持續擴大。

同時,該國終於迎來通脹,因此日本企業幾十年來首次提價和加薪。得益於許多日本股票估值仍然較低,這些形勢推動日本股市加速攀升,且該市場具有較大的潛在上行空間。

圖4:一大批日本企業的市值仍低於賬面現金價值的一倍,可為釋放股東價值創造空間

市賬率*

資料來源:彭博,截至2024年5月31日。*市賬率指公司股票市值(股價)與其股權賬面價值的比率。東證股價指數(TOPIX)是日本東京證券交易所一部所有上市公司的市值加權指數。

資料來源:彭博,截至2024年5月31日。*市賬率指公司股票市值(股價)與其股權賬面價值的比率。東證股價指數(TOPIX)是日本東京證券交易所一部所有上市公司的市值加權指數。

新興市場方面,印度逐步落實措施,致力成為新一代全球貿易製造中心。例如,2019年國家電子政策提供新的激勵措施,鼓勵生產核心電子元件(包括晶片組、光纖和清潔能源元件)。隨後於2020年出台的生產掛鈎激勵計劃,為汽車、製藥和醫療設備、太陽能及電子產品等諸多行業擴大製造能力提供補貼。這兩項計劃,再加上印度的低勞動力成本、基建設施投資和有利營商環境,使印度的外來及本土投資增加,而我們認為這只是一個開始。

七巨頭以外的投資機會

美國方面,依然存在對估值偏高的擔憂,但我們認為有理由保持樂觀。雖然市值加權標普500指數的預測市盈率為21,但等權重標普500指數的預測市盈率為16,尤其是考慮到當前利率水平,後者較為合理11。兩者之間出現差異,是因為該基準指數中大型科技股的權重較大。

對於標普500指數的其他成分股而言,第一季平均盈利增長率下跌12,有助限制估值上升。儘管如此,市場普遍預測公司利潤將於今年剩下時間內再次加快增長步伐,使2024年整體盈利實現正增長。我們持類似觀點,但也發現消費支出、潛在降息的時間和次數,以及地緣政治緊張局勢等方面存在不確定性。因此,我們仍認為投資者應專注於其增長不受經濟週期影響,能夠產生強勁自由現金流,且債務水平合理的優質企業。

目前,我們認為健康護理是具備許多前述屬性的行業之一。經過多年熊市之後,眾多生物科技股票的的市值仍低於資產負債表上的賬面現金價值(圖4)。同時,受累於新冠疫情相關產品銷售急速放緩,2023年整體健康護理行業的總回報落後於標普500指數20個百分點以上13。

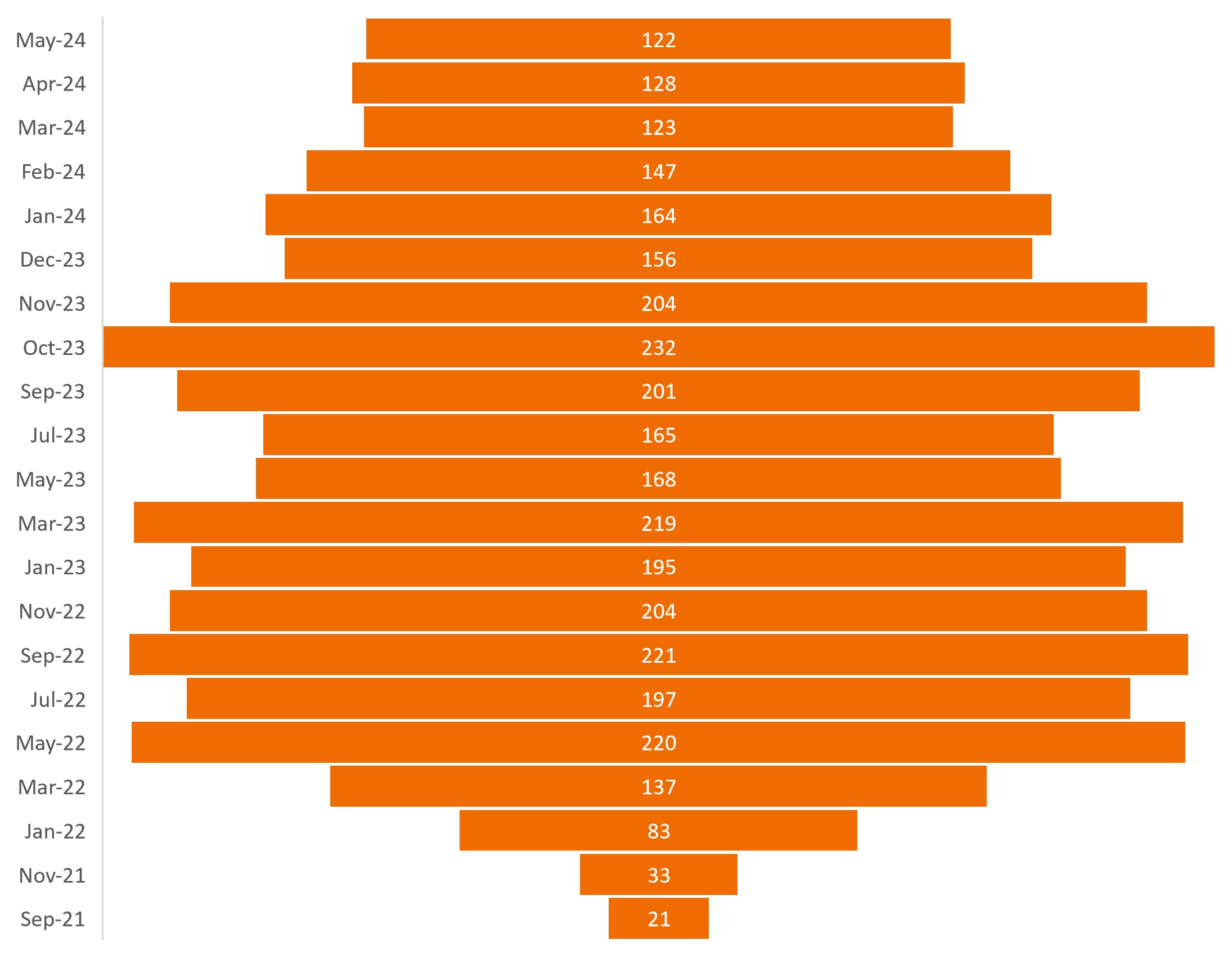

圖5:待售生物科技公司

全球企業價值為負值的生命科學公司數目*

資料來源:CapitalIQ、Stifel,截至2024年5月24日。* 企業價值等於企業股權價值加上淨債務及任何少數股東權益。

然而,健康護理行業創新的條件成熟。去年,美國食品及藥品管理局批准73種新藥,數量創下新高14。這些藥物現已進入可能長達10年的營收週期,其中包括擁有數十億美元銷售潛力的新最終市場。例如,最近批准的治療糖尿病和減肥的GLP-1藥物年收入將超過300億美元,預計到本十年末銷售額約達到1,000億美元 15。

基本因素投資的好時機

簡而言之,雖然2024年上半年在許多方面出人意料,但我們認為這有助圍繞估值和基本因素確定投資機會。兩者在未來六個月內甚至會成為更矚目的焦點,因為投資者要考慮持續的通脹措施、央行政策舉措、地緣政治緊張局勢,及美國大選的不確定性。

然而,正如我們開篇提到,股市前景仍令我們感到鼓舞。我們認為,在環球市場的許多領域中,股東價值的潛力變得更具吸引力。

1 彭博,數據涵蓋2023年10月6日至2024年5月31日。標普500指數回報率為23.7%。

2 Anderson, Rob。「我們可以相信公用事業股的反彈嗎?(Ned Davis Research,2024年5月9日)

3 「人工智能、數據中心和即將到來的美國電力需求激增」(高盛,2024年4月28日)

4 公司文件(Amazon、Alphabet、Meta、Microsoft和輝達)。截至2024年3月31日止三個月的數據,但輝達除外,該公司的季度業績期截至2024年4月28日。

5 《2024年第二季美國市場縱覽》,摩根資產管理,截至2024年3月31日。數據表明,MSCI美國指數連續12個月表現優於MSCI歐澳遠東指數。MSCI美國指數衡量的是美國市場中大中型股的表現。該指數有612隻成分股,涵蓋約85%的美國自由流通經調整市值。MSCI歐澳遠東指數代表21個已開發市場(包括歐洲、澳洲和遠東,不包括美國和加拿大)內大中型證券的表現。

6 彭博,數據涵蓋2024年4月19日至2024年5月20日。恆生指數是在香港交易所上市的最大公司的流通市值加權指數。

7 歐盟委員會,「2024年春季經濟展望:經濟活動將在高地緣政治風險中逐步擴張」,2024年5月15日。

8 倫敦證券交易所集團。基於截至2024年5月14日已公布2024年第一季業績STOXX600指數成分股公司。

9 「ArcelorMittal稱歐洲結束鋼鐵去庫存但客戶仍持審慎態度」(EUROMETAL,2024年5月3日);「歐洲化學品行業:完成去庫存,目前何去何從?」(路透社,2024年4月4日)

10 Tian, Nan;Diego Lopes等。「2023年世界軍事開支趨勢」(SIPRI,2024年4月)。數據反映2014年至2023年的開支變化。

11 彭博,截至2024年5月31日。

12 Butters, John“,「七巨頭是對標普500指數第一季盈利增長貢獻最大的公司嗎?」(FactSet,2024年4月22日)

13彭博。數據為2022年12月30日至2023年12月29日的標普500指數中的建行護理行業及標普500指數。標普500指數健康護理行業由納入標普500指數,並歸類為GICS®健康護理類別的成分股的公司所組成。

14 美國食品及藥物管理局,截至2023年12月31日。

15 駿利亨德森投資,截至2023年12月31日。

10-Year Treasury Yield is the interest rate on U.S. Treasury bonds that will mature 10 years from the date of purchase.

自由現金流(FCF)收益率是衡量財務狀況的比率,透過比較每股自由現金流與每股市場價格來衡量一家公司在清盤或償還其他債務時擁有多少現金流,並表明公司根據其股票市值可獲得的現金流水平。

當短債孳息率高於長債,機會孳息曲線倒掛的情況。

貨幣政策指央行旨在影響經濟體系通脹和增長水平的政策,當中包括控制利率和貨幣供應。

溢價/折讓顯示證券目前的交易價格是高於(溢價)還是低於(折讓)其資產淨值。

市盈率(P/E)用於衡量投資組合內一隻或多隻股票的股價與每股盈利之比率。

S&P 500® Index reflects U.S. large-cap equity performance and represents broad U.S. equity market performance.

Volatility measures risk using the dispersion of returns for a given investment.

重要資料

集中投資單一產業、行業或地區將更易受到影響該類別的因素影響,所以表現可能比集中程度較低的投資和市場整體來得波動。

健康護理產業受制於政府監管和報銷率以及當局對產品和服務的審批,這些因素可能對價格和供應造成重大影響,亦可能受到迅速過時和專利到期的重大影響。

科技產業或會受到現有科技過時、產品週期短、價格和利潤下跌、市場新對手帶來競爭以及整體經濟環境的重大影響。集中投資單一產業的波幅或會高於集中程度較低的投資和市場整體的表現。