Zoals we al eerder hebben besproken, heeft de particuliere markt voor commercieel vastgoed de krantenkoppen gedomineerd. Het aanpassen van de gerapporteerde waarden aan veranderende macro-economische omstandigheden verloopt echter traag. Dit is het tegenovergestelde voor de toekomstgerichte openbare markt, die dagelijks op de beurs wordt geprijsd en waar de waarderingen de negatieve ontwikkelingen al weerspiegelen in de onderliggende vastgoedwaarden. Dit betekent dat beursgenoteerde vastgoedbeleggingsfondsen (REIT's) verhandeld worden tegen grote kortingen op de waarde van particuliere activa, omdat ze de impact van hogere rentevoeten al hebben ingeprijsd en nu kunnen profiteren van een omslag in de richting van de rentetarieven.

Hoe bewijzen we dit? Een belangrijke indicator is dat de particuliere vastgoedsector gebruik maakt van de aanzienlijke waarderingskloof tussen particulier en beursgenoteerd vastgoed om de bestaande waarde in beursgenoteerde REIT's te verzilveren. Onlangs kondigde Blackstone, de grootste particuliere investeerder ter wereld, aan dat het een beursgenoteerde REIT voor luxe appartementen aan de kust, Apartment Income (AIR Communities), overneemt voor ongeveer 10 miljard dollar. Dit volgt op een eerdere overname in januari dit jaar van de Canadese REIT Tricon Residential, een portefeuille van voornamelijk eengezinswoningen in de Sunbelt-regio van de VS voor 3,5 miljard dollar. Beide deals werden afgesloten tegen een premie van meer dan 20 procent ten opzichte van de aandelenkoers. Wij zien dit als bewijs van de aantrekkelijke prijsstelling van beursgenoteerde residentiële REIT's (en de beursgenoteerde REIT-sector in bredere zin).

Nog steeds aantrekkelijke waarderingen

Kijken we specifiek naar de Amerikaanse residentiële REIT's (afbeelding 1), dan lijkt de sector nog steeds ondergewaardeerd in vergelijking met recente transacties op de particuliere markt. REIT's voor appartementen worden momenteel verhandeld tegen een korting van ongeveer 10 procent ten opzichte van de geschatte nettovermogenswaarde (NAV), terwijl REIT's voor eengezinswoningen een nog grotere korting van ongeveer 20 procent noteren.

In Europa zien we dat Duitse woningverhuurders worden verhandeld tegen kortingen van ongeveer 40 procent ten opzichte van getaxeerde waarden, wat een weerspiegeling is van een hogere hefboomwerking (schuldniveau), maar volgens ons ook kansen creëert voor beleggers.

Afbeelding 1: Gemiddelde NAV-premie/korting voor Amerikaanse woningen

Bron: SNL Real Estate, Janus Henderson Investors. Gegevens van 31 december 2005 tot en met 31 maart 2024. NAV of nettovermogenswaarde: De waarde van de onderliggende activa van REIT's na aftrek van passiva. NAV-premie: REIT-prijs is hoger dan NAV; korting op NAV: REIT-prijs is lager dan NAV. In het verleden behaalde resultaten zijn geen garantie voor de toekomst.

Hoewel wij voor commercieel vastgoed een waardedaling van ongeveer 20 procent verwachten ten opzichte van de piek van begin 2022, zullen de waarderingen in de residentiële sector waarschijnlijk sneller stabiliseren dan in veel andere sectoren, omdat deze sector relatief profiteert van de verminderde blootstelling van beleggers aan de meer uitdagende segmenten van commercieel vastgoed, zoals kantoren en winkelcentra van lage kwaliteit.

Goed gepositioneerd voor groei

Sinds de financiële crisis van 2008 hebben beursgenoteerde residentiële REIT's hun hefboomfinanciering afgebouwd, waardoor ze relatief gunstig gepositioneerd waren om in te stappen tijdens de recente neergang, in het bijzonder in de VS. Deze lagere schuldenlast kan zorgen voor een betere toegang tot financiering tegen lagere kosten in vergelijking met particuliere eigenaars. Wij verwachten dat beursgenoteerde REIT's hun voordelen op het gebied van kosten en toegang tot kapitaal goed zullen gebruiken en "goede gebouwen met slechte balansen" van particuliere eigenaars zullen overnemen. Dit zou het potentieel voor de beleggingscategorie kunnen vergroten om hun marktaandeel verder uit te breiden, zoals ze de afgelopen drie decennia hebben gedaan, en om bij te dragen aan extra winstgroei.

Daarnaast hebben REIT's doorgaans efficiënte kostenstructuren en de mogelijkheid om te investeren in operationele verbeteringen, wat vaak resulteert in een hogere bezettingsgraad, hogere gerealiseerde huren en betere operationele marges ten opzichte van hun particuliere tegenhangers. Begin 2024 hadden sommige verhuurders in de VS een bezettingsgraad van ongeveer 95 procent en is het aantal huurcontractverlengingen met gemiddeld 5 procent gestegen.

Hoewel het hoge aanbod op korte termijn een tegenvaller lijkt te zijn voor Amerikaanse appartementen, neemt de bouwactiviteit nu drastisch af. Dit zou de groeivooruitzichten op middellange termijn ten goede moeten komen.

Afbeelding 2: Start van nieuwbouwprojecten onder 10-jarig gemiddelde

Nieuwe projecten voor meergezinswoningen in de VS (op jaarbasis, gecorrigeerd voor seizoensinvloeden)

Bron: US Census Bureau, Janus Henderson Investors, 31 maart 2014 tot 31 maart 2024.

Residentieel: een diverse sector met defensieve kenmerken

De beursgenoteerde woningbouwsector heeft bewezen dat het aantrekkelijke langetermijnrendementen en inkomstenstromen kan genereren, die historisch gezien gelijke tred hebben gehouden met de inflatie. De beursgenoteerde markt biedt ook een breder scala aan kansen. Sectoren zoals studentenhuisvesting, de verhuur van eengezinswoningen, gemeenschappen voor gepensioneerden en seniorenwoningen hebben allemaal geprofiteerd van structurele factoren die de vraag stimuleren, zoals de demografische trend van een vergrijzende bevolking.

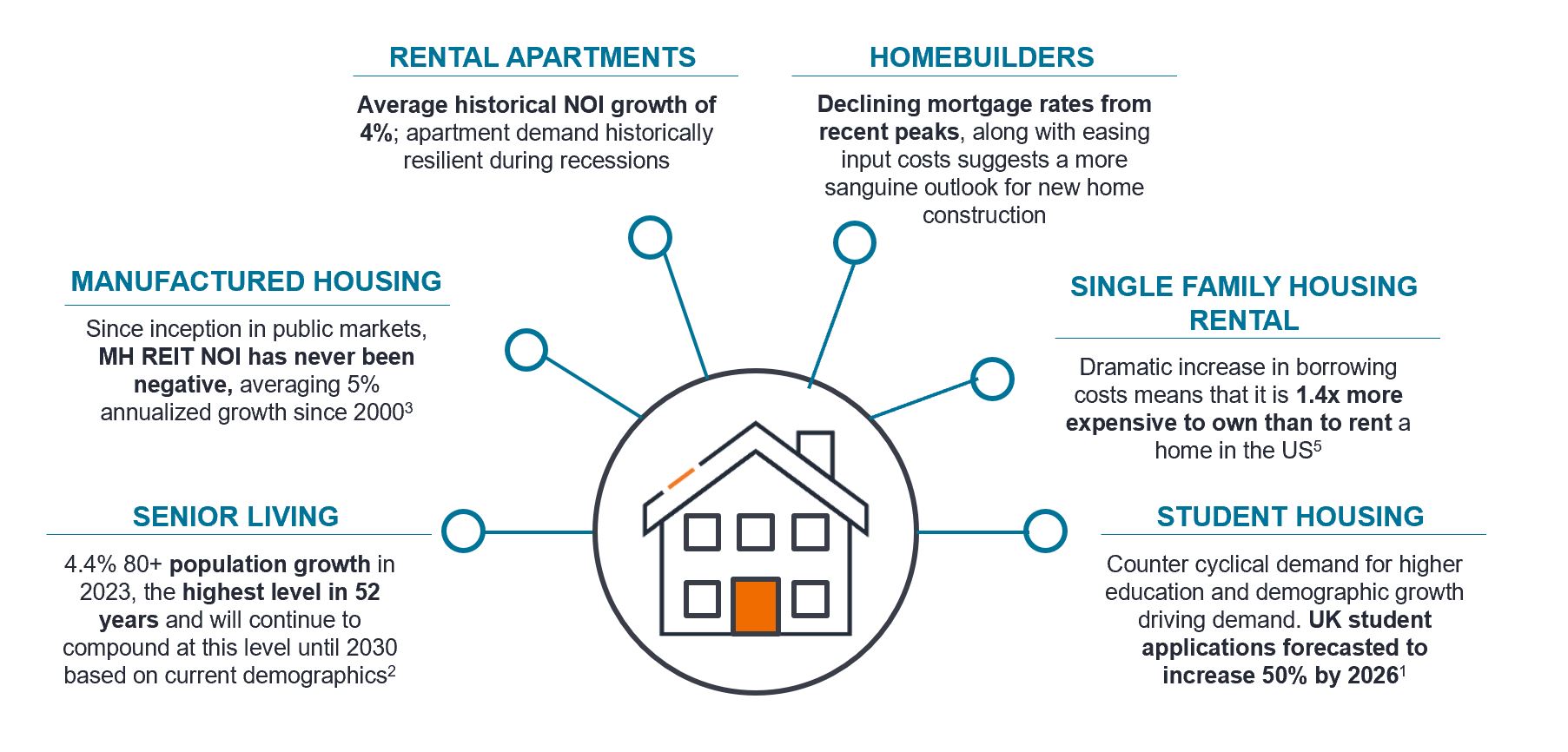

Afbeelding 3: Kansen in woningbouw

Structureel onderaanbod in uiteenlopende subsectoren

Bron: 1UCAS, 2OECD, 3,4Green Street Advisors, 5 Jefferies, FRED, NAR, REIS, Redfin, analyse van Janus Henderson Investors, per 31 december 2022. NOI = Netto bedrijfsresultaat, een maatstaf voor de winstgevendheid van een onroerend goed na aftrek van financieringskosten en belastingen.

Selectiviteit is cruciaal

We blijven benadrukken dat een selectieve aanpak essentieel is als het gaat om beleggen in de vastgoedsector, omdat meerdere factoren, zoals de vraag van huurders, het marktaanbod, de financieringskosten en -beschikbaarheid, sterk kunnen verschillen per type vastgoed en op regionaal en lokaal niveau.

De sector voor de verhuur van eengezinswoningen is aantoonbaar het best gepositioneerd in deze markt, gezien het stabiele klantenbestand en de sterke vraag als gevolg door de afnemende beschikbaarheid van hypotheken en de dalende huizenverkoop. In Noord-Amerika zijn de fundamentals aan de Amerikaanse oostkust sterker dankzij een betere banengroei en een beter aanbod in vergelijking met de westkust en de Sunbelt-markten. In Canada zien we een sterke groei van de huurprijzen, ondersteund door het dynamische immigratiebeleid en de gezonde werkgelegenheid. Ondertussen hebben een aantal Zweedse en Duitse woningbouwbedrijven in Europa grote schulden opgebouwd, waardoor de waarderingen in een context van stijgende rentetarieven veel zwakker zijn geworden. Wij denken echter dat de operationele veerkracht en robuuste cashflows van bedrijven in de regio ondergewaardeerd worden door de markt. Belangrijk is dat bedrijven die te hoge schulden hadden, hun dividenduitkeringen hebben verlaagd, nieuw eigen vermogen hebben aangetrokken en activa hebben verkocht om deze zorgen weg te nemen.

Onder de streep

De markt voor residentiële REIT's blijft aantrekkelijke kansen bieden, gesteund door gunstige demografische trends, een woningtekort in de meeste internationale markten (iets wat de komende jaren waarschijnlijk nog zal toenemen) en een verlangen naar betaalbare en goed beheerde huurwoningen.

We kijken vol vertrouwen vooruit en geloven dat beursgenoteerde REIT's opnieuw een waardevolle component in de portefeuilles van beleggers kunnen worden, gezien hun potentieel voor aantrekkelijke en groeiende dividendstromen, diversificatie ten opzichte van andere activaklassen en defensieve groei.

Gezien de recente overnames door Blackstone zou het ons niet verbazen als er de komende maanden meer overnames van beursgenoteerde REIT's door particuliere exploitanten zullen plaatsvinden. Dit draagt bij aan de positieve vooruitzichten voor beursgenoteerd vastgoed en geeft beleggers het vertrouwen om opnieuw naar de sector te kijken.

Balans: een jaarrekening die de activa, de passiva en het eigen vermogen van een bedrijf op een bepaald moment in de tijd weergeeft.

Beleggingskwaliteit: Obligaties/schulden met een relatief laag risico op wanbetaling van de hoofdsom en rente, wat tot uiting komt in de hogere rating die kredietbeoordelaars eraan geven.

Nettovermogenswaarde (NAV): De totale waarde van een actief na aftrek van uitstaande schulden en vaste kapitaaluitgaven.

REIT’s of ‘Real Estate Investment Trusts’ beleggen in vastgoed via het directe bezit van vastgoedactiva, vastgoedaandelen of hypotheken. Omdat ze genoteerd zijn aan een aandelenbeurs, zijn REIT’s meestal zeer liquide en worden verhandeld als aandelen.

Real estate securities, including Real Estate Investment Trusts (REITs), are sensitive to changes in real estate values and rental income, property taxes, interest rates, tax and regulatory requirements, supply and demand, and the management skill and creditworthiness of the company. Additionally REITs could fail to qualify for certain tax-benefits or registration exemptions which could produce adverse economic consequences.

Dit zijn de standpunten van de auteur op het moment van publicatie en kunnen verschillen van de standpunten van andere personen/teams bij Janus Henderson Investors. Verwijzingen naar individuele effecten vormen geen aanbeveling om effecten, beleggingsstrategieën of marktsectoren te kopen, verkopen of aan te houden en mogen niet als winstgevend worden beschouwd. Janus Henderson Investors, zijn gelieerde adviseur of zijn medewerkers kunnen een positie hebben in de genoemde effecten.

Resultaten uit het verleden geven geen indicatie over toekomstige rendementen. Alle performancegegevens omvatten inkomsten- en kapitaalwinsten of verliezen maar geen doorlopende kosten en andere fondsuitgaven.

De informatie in dit artikel mag niet worden beschouwd als een beleggingsadvies.

Er is geen garantie dat tendensen uit het verleden zich zullen doorzetten of dat prognoses worden gehaald.

Reclame.

Belangrijke informatie

Lees de volgende belangrijke informatie over fondsen die vermeld worden in dit artikel.

- Aandelen/deelnemingsrechten kunnen snel in waarde dalen en gaan doorgaans gepaard met hogere risico's dan obligaties of geldmarktinstrumenten. Als gevolg daarvan kan de waarde van uw belegging dalen.

- Aandelen van kleine en middelgrote bedrijven kunnen volatieler zijn dan aandelen van grotere bedrijven en kunnen soms moeilijk te waarderen of te verkopen zijn op het gewenste moment en tegen de gewenste prijs, wat het risico op verlies vergroot.

- Als een Fonds een hoge blootstelling heeft aan een bepaald land of een bepaalde geografische regio, loopt het een hoger risico dan een Fonds dat meer gediversifieerd is.

- Het Fonds focust op bepaalde sectoren of beleggingsthema's en kan sterk worden beïnvloed door factoren zoals wijzigingen in overheidsregulering, hogere prijsconcurrentie, technologische vooruitgang en andere ongunstige gebeurtenissen.

- Dit Fonds kan een bijzonder geconcentreerde portefeuille hebben in vergelijking met zijn beleggingsuniversum of andere fondsen in zijn sector. Een ongunstige gebeurtenis die een impact heeft op slechts een klein aantal participaties zou tot een aanzienlijke volatiliteit of grote verliezen voor het Fonds kunnen leiden.

- Het Fonds belegt in vastgoedbeleggingstrusts (REIT's) en in andere bedrijven of fondsen die actief zijn in vastgoedbeleggingen, wat gepaard gaat met hogere risico's dan bij directe belegging in vastgoed. Meer bepaald kunnen REIT's onderworpen zijn aan minder strikte regels en toezicht dan het Fonds zelf en kunnen ze een grotere volatiliteit vertonen dan hun onderliggende activa.

- Het Fonds kan gebruikmaken van derivaten om het risico te verminderen of om de portefeuille efficiënter te beheren. Dit gaat echter gepaard met andere risico's, waaronder met name het risico dat een tegenpartij bij derivaten niet in staat is om haar contractuele verplichtingen na te komen.

- Als het Fonds activa houdt in andere valuta's dan de basisvaluta van het Fonds of als u belegt in een aandelenklasse/klasse van deelnemingsrechten in een andere valuta dan die van het Fonds (tenzij afgedekt of 'hedged'), kan de waarde van uw belegging worden beïnvloed door veranderingen in de wisselkoersen.

- Wanneer het Fonds, of een afgedekte aandelenklasse/klasse van deelnemingsrechten, tracht de wisselkoersschommelingen van een valuta ten opzichte van de basisvaluta te beperken, kan de afdekkingsstrategie zelf een positieve of negatieve impact hebben op de waarde van het Fonds vanwege verschillen in de kortetermijnrentevoeten van de valuta's.

- Effecten in het Fonds kunnen moeilijk te waarderen of te verkopen zijn op het gewenste moment of tegen de gewenste prijs, vooral in extreme marktomstandigheden waarin de prijzen van activa kunnen dalen, wat het risico op beleggingsverliezen verhoogt.

- De volledige lopende kosten of een deel daarvan kunnen aan het kapitaal worden onttrokken, wat het kapitaal kan uithollen of het potentieel voor kapitaalgroei kan verminderen.

- Het Fonds kan geld verliezen als een tegenpartij met wie het Fonds handelt niet bereid of in staat is om aan zijn verplichtingen te voldoen, of als gevolg van een fout in of vertraging van operationele processen of verzuim van een derde partij.

Specifieke risico's

- Aandelen/deelnemingsrechten kunnen snel in waarde dalen en gaan doorgaans gepaard met hogere risico's dan obligaties of geldmarktinstrumenten. Als gevolg daarvan kan de waarde van uw belegging dalen.

- Aandelen van kleine en middelgrote bedrijven kunnen volatieler zijn dan aandelen van grotere bedrijven en kunnen soms moeilijk te waarderen of te verkopen zijn op het gewenste moment en tegen de gewenste prijs, wat het risico op verlies vergroot.

- Het Fonds focust op bepaalde sectoren of beleggingsthema's en kan sterk worden beïnvloed door factoren zoals wijzigingen in overheidsregulering, hogere prijsconcurrentie, technologische vooruitgang en andere ongunstige gebeurtenissen.

- Dit Fonds kan een bijzonder geconcentreerde portefeuille hebben in vergelijking met zijn beleggingsuniversum of andere fondsen in zijn sector. Een ongunstige gebeurtenis die een impact heeft op slechts een klein aantal participaties zou tot een aanzienlijke volatiliteit of grote verliezen voor het Fonds kunnen leiden.

- Het Fonds belegt in vastgoedbeleggingstrusts (REIT's) en in andere bedrijven of fondsen die actief zijn in vastgoedbeleggingen, wat gepaard gaat met hogere risico's dan bij directe belegging in vastgoed. Meer bepaald kunnen REIT's onderworpen zijn aan minder strikte regels en toezicht dan het Fonds zelf en kunnen ze een grotere volatiliteit vertonen dan hun onderliggende activa.

- Het Fonds kan gebruikmaken van derivaten om het risico te verminderen of om de portefeuille efficiënter te beheren. Dit gaat echter gepaard met andere risico's, waaronder met name het risico dat een tegenpartij bij derivaten niet in staat is om haar contractuele verplichtingen na te komen.

- Als het Fonds activa houdt in andere valuta's dan de basisvaluta van het Fonds of als u belegt in een aandelenklasse/klasse van deelnemingsrechten in een andere valuta dan die van het Fonds (tenzij afgedekt of 'hedged'), kan de waarde van uw belegging worden beïnvloed door veranderingen in de wisselkoersen.

- Wanneer het Fonds, of een afgedekte aandelenklasse/klasse van deelnemingsrechten, tracht de wisselkoersschommelingen van een valuta ten opzichte van de basisvaluta te beperken, kan de afdekkingsstrategie zelf een positieve of negatieve impact hebben op de waarde van het Fonds vanwege verschillen in de kortetermijnrentevoeten van de valuta's.

- Effecten in het Fonds kunnen moeilijk te waarderen of te verkopen zijn op het gewenste moment of tegen de gewenste prijs, vooral in extreme marktomstandigheden waarin de prijzen van activa kunnen dalen, wat het risico op beleggingsverliezen verhoogt.

- De volledige lopende kosten of een deel daarvan kunnen aan het kapitaal worden onttrokken, wat het kapitaal kan uithollen of het potentieel voor kapitaalgroei kan verminderen.

- Het Fonds kan geld verliezen als een tegenpartij met wie het Fonds handelt niet bereid of in staat is om aan zijn verplichtingen te voldoen, of als gevolg van een fout in of vertraging van operationele processen of verzuim van een derde partij.

- Naast de inkomsten kan deze aandelenklasse gerealiseerde en niet-gerealiseerde vermogenswinsten en oorspronkelijk belegd kapitaal uitkeren. Kosten, vergoedingen en uitgaven worden ook afgetrokken van het kapitaal. Beide factoren kunnen leiden tot kapitaalerosie en een kleiner potentieel voor kapitaalgroei. Beleggers moeten er ook rekening mee houden dat uitkeringen van deze aard behandeld kunnen worden (en belastbaar kunnen zijn) als inkomsten afhankelijk van hun plaatselijke belastingwetten.