Als team van vastgoedspecialisten geven we er gewoonlijk de voorkeur aan om ons niet mee te laten slepen in de macrodiscussie. Gezien de huidige focus van de markt op inflatie en het feit dat huisvesting met ongeveer 36 procent de grootste factor is in de berekening van de Amerikaanse consumentenprijsindex (CPI), denken we echter dat we wel wat kunnen bijdragen aan deze discussie.

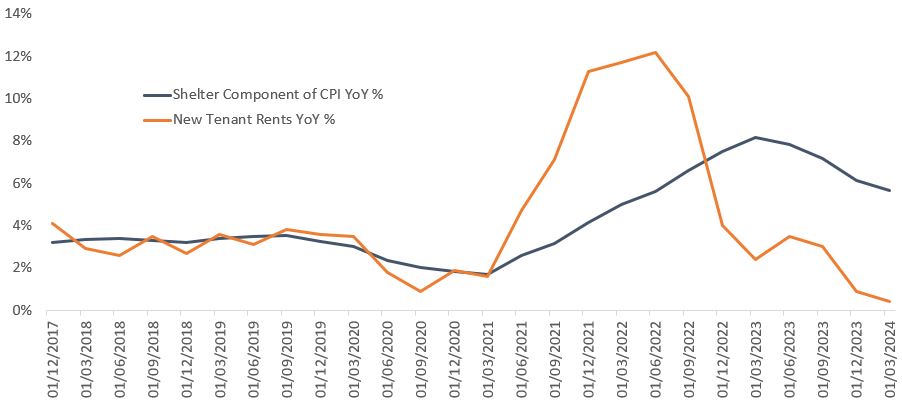

The shelter component of headline CPI is often regarded as backward looking and does not always align with measures considered to be more “real time”. The Cleveland Fed has written extensively on this topic, concluding that “this discrepancy is almost entirely explained by differences in rent growth for new tenants relative to the average rent growth for all tenants”. 1 It produces a quarterly New Tenant Repeat Rent Index, which calculates the change in rents for new tenants only. The distinction between “all tenants versus new tenants” is especially important right now, and warrants further discussion.

The shelter component of headline CPI showed an increase of 5.7% for Q1 2024 while the Cleveland Fed’s New Tenant Index showed an increase of just 0.4%. According to the Cleveland Fed, “rent inflation for new tenants leads the official (US) Bureau of Labor Statistics (BLS) rent inflation by four quarters,” suggesting significant downside in the shelter component of headline CPI over the next 12 months (Chart 1). All of this aligns well with our understanding of the US apartment market. Similar to the US Federal Reserve’s data, based on data reported by the listed apartment real estate investment trust (REITs) and our conversations with private residential landlords, rent renewals for tenants staying in place are growing significantly more than those for new leases. In Q1 2024, US listed residential REITs reported an average renewal rent increase of 4.65% and a rental decrease on new leases of 1.25%. While most people prefer not to move every year, in a world where finding out the rent for a new apartment takes nothing more than a Google search, we don’t believe the current wide spread between new and renewal rents is sustainable. Even without an explicit financial incentive, turnover in rental residential has historically ranged from 30-50% per year, meaning that most existing tenants become new tenants somewhat regularly. Ultimately, renewal rents and new rents need to converge, which is essentially what the Cleveland Fed has stated.

Grafiek 1: Huisvestingscomponent van de CPI versus huurprijzen voor nieuwe huurders

Bron: US CPI Urban Consumers Shelter NSA, New Tenant Repeat Rent Index, BLS, Cleveland Fed, analyse van Janus Henderson Investors, per 31 maart 2024.

De prijzen van bijna alles zijn de afgelopen jaren snel en dramatisch gestegen. Bepaalde historische maatstaven, zoals de CPI, hebben moeite om de snelheid van deze veranderingen bij te houden. In een poging om te laten zien hoe de CPI zich zou kunnen ontwikkelen, hebben we een aangepaste CPI-index opgesteld waarbij we de huisvestingscomponent van de CPI vervangen door de New Tenant Repeat Rent Index van de Cleveland Fed. Met deze methodologie zou de CPI voor het eerste kwartaal van 2024 uitkomen op 1,4 procent, aanzienlijk onder de Fed-doelstelling van 2 procent (grafiek 2). Houden we al het andere constant, dan zou inflatie, als we uitgaan van een verschil van vier kwartalen tussen nieuwe huren en CPI-huren, niet veel langer een probleem moeten zijn.

Grafiek 2: Headline-CPI vs headline-CPI gecorrigeerd voor nieuwe huren

Bron: BLS, CPI voor alle stedelijke consumenten op jaarbasis niet-seizoensgecorrigeerd, consumentenprijsindex voor alle stedelijke consumenten: alle items exclusief onderdak op jaarbasis NSA, New Tenant Repeat Rent Index, analyse van Janus Henderson Investors.

Tijdens de persconferentie van de Fed in juni zei voorzitter Jerome Powell dat hij meer vertrouwen nodig had dat de inflatie zich gestaag in de richting van 2 procent zou ontwikkelen voordat hij renteverlagingen zou overwegen. Diezelfde dag werd de maandelijkse CPI gepubliceerd. Deze kwam uit op 0 procent. Hoewel ons team geen voorspellingen zal doen over de rest van de CPI-componenten, denken we wel dat de huisvestingscomponent, met een weging van 36 procent, neerwaartse druk zal blijven uitoefenen op het totaal. Dit kan voor de Fed voldoende zijn om de rente te verlagen en beleggers de zekerheid bieden om verder te kijken dan macro-economische onzekerheden en zich weer te richten op de sterke fundamentals van beursgenoteerd vastgoed. Hoewel het geen garantie is voor toekomstige prestaties, heeft de sector historisch gezien altijd beter gepresteerd na een laatste renteverhoging door de Fed in een cyclus van renteverhogingen.2

1 https://www.clevelandfed.org/publications/working-paper/2022/wp-2238-disentangling-rent-index-differences

2 UBS, Datastream, analyse van Janus Henderson, per 31 december 2022. In het verleden behaalde resultaten bieden geen garantie voor de toekomst.

De headline-CPI is een maatstaf die de prijsverandering van een mandje consumptiegoederen en -diensten in de loop van de tijd weergeeft. Het wordt gebruikt om de inflatie te schatten. De headline-CPI is een berekening van de totale inflatie in een economie en omvat items zoals voedsel en energie, waarvan de prijzen doorgaans volatieler zijn. De kern-CPI is juist een maatstaf voor inflatie die tijdelijke of volatiele items zoals voedsel en energie uitsluit.

Belangrijke informatie

REIT’s of ‘Real Estate Investment Trusts’ beleggen in vastgoed via het directe bezit van vastgoedactiva, vastgoedaandelen of hypotheken. Omdat ze genoteerd zijn aan een aandelenbeurs, zijn REIT’s meestal zeer liquide en worden verhandeld als aandelen.

Vastgoedeffecten, waaronder Real Estate Investment Trusts (REIT's), zijn gevoelig voor veranderingen in de waarde van onroerend goed en huurinkomsten, onroerendgoedbelasting, rentetarieven, belasting- en regelgevingsvereisten, vraag en aanbod en de managementvaardigheden en kredietwaardigheid van het bedrijf. Daarnaast is het mogelijk dat REIT's niet in aanmerking komen voor bepaalde belastingvoordelen of registratievrijstellingen, wat nadelige economische gevolgen kan hebben.

Dit zijn de standpunten van de auteur op het moment van publicatie en kunnen verschillen van de standpunten van andere personen/teams bij Janus Henderson Investors. Verwijzingen naar individuele effecten vormen geen aanbeveling om effecten, beleggingsstrategieën of marktsectoren te kopen, verkopen of aan te houden en mogen niet als winstgevend worden beschouwd. Janus Henderson Investors, zijn gelieerde adviseur of zijn medewerkers kunnen een positie hebben in de genoemde effecten.

Resultaten uit het verleden geven geen indicatie over toekomstige rendementen. Alle performancegegevens omvatten inkomsten- en kapitaalwinsten of verliezen maar geen doorlopende kosten en andere fondsuitgaven.

De informatie in dit artikel mag niet worden beschouwd als een beleggingsadvies.

Er is geen garantie dat tendensen uit het verleden zich zullen doorzetten of dat prognoses worden gehaald.

Reclame.

Belangrijke informatie

Lees de volgende belangrijke informatie over fondsen die vermeld worden in dit artikel.

- Aandelen/deelnemingsrechten kunnen snel in waarde dalen en gaan doorgaans gepaard met hogere risico's dan obligaties of geldmarktinstrumenten. Als gevolg daarvan kan de waarde van uw belegging dalen.

- Aandelen van kleine en middelgrote bedrijven kunnen volatieler zijn dan aandelen van grotere bedrijven en kunnen soms moeilijk te waarderen of te verkopen zijn op het gewenste moment en tegen de gewenste prijs, wat het risico op verlies vergroot.

- Als een Fonds een hoge blootstelling heeft aan een bepaald land of een bepaalde geografische regio, loopt het een hoger risico dan een Fonds dat meer gediversifieerd is.

- Het Fonds focust op bepaalde sectoren of beleggingsthema's en kan sterk worden beïnvloed door factoren zoals wijzigingen in overheidsregulering, hogere prijsconcurrentie, technologische vooruitgang en andere ongunstige gebeurtenissen.

- Dit Fonds kan een bijzonder geconcentreerde portefeuille hebben in vergelijking met zijn beleggingsuniversum of andere fondsen in zijn sector. Een ongunstige gebeurtenis die een impact heeft op slechts een klein aantal participaties zou tot een aanzienlijke volatiliteit of grote verliezen voor het Fonds kunnen leiden.

- Het Fonds belegt in vastgoedbeleggingstrusts (REIT's) en in andere bedrijven of fondsen die actief zijn in vastgoedbeleggingen, wat gepaard gaat met hogere risico's dan bij directe belegging in vastgoed. Meer bepaald kunnen REIT's onderworpen zijn aan minder strikte regels en toezicht dan het Fonds zelf en kunnen ze een grotere volatiliteit vertonen dan hun onderliggende activa.

- Het Fonds kan gebruikmaken van derivaten om het risico te verminderen of om de portefeuille efficiënter te beheren. Dit gaat echter gepaard met andere risico's, waaronder met name het risico dat een tegenpartij bij derivaten niet in staat is om haar contractuele verplichtingen na te komen.

- Als het Fonds activa houdt in andere valuta's dan de basisvaluta van het Fonds of als u belegt in een aandelenklasse/klasse van deelnemingsrechten in een andere valuta dan die van het Fonds (tenzij afgedekt of 'hedged'), kan de waarde van uw belegging worden beïnvloed door veranderingen in de wisselkoersen.

- Wanneer het Fonds, of een afgedekte aandelenklasse/klasse van deelnemingsrechten, tracht de wisselkoersschommelingen van een valuta ten opzichte van de basisvaluta te beperken, kan de afdekkingsstrategie zelf een positieve of negatieve impact hebben op de waarde van het Fonds vanwege verschillen in de kortetermijnrentevoeten van de valuta's.

- Effecten in het Fonds kunnen moeilijk te waarderen of te verkopen zijn op het gewenste moment of tegen de gewenste prijs, vooral in extreme marktomstandigheden waarin de prijzen van activa kunnen dalen, wat het risico op beleggingsverliezen verhoogt.

- De volledige lopende kosten of een deel daarvan kunnen aan het kapitaal worden onttrokken, wat het kapitaal kan uithollen of het potentieel voor kapitaalgroei kan verminderen.

- Het Fonds kan geld verliezen als een tegenpartij met wie het Fonds handelt niet bereid of in staat is om aan zijn verplichtingen te voldoen, of als gevolg van een fout in of vertraging van operationele processen of verzuim van een derde partij.

Specifieke risico's

- Aandelen/deelnemingsrechten kunnen snel in waarde dalen en gaan doorgaans gepaard met hogere risico's dan obligaties of geldmarktinstrumenten. Als gevolg daarvan kan de waarde van uw belegging dalen.

- Aandelen van kleine en middelgrote bedrijven kunnen volatieler zijn dan aandelen van grotere bedrijven en kunnen soms moeilijk te waarderen of te verkopen zijn op het gewenste moment en tegen de gewenste prijs, wat het risico op verlies vergroot.

- Het Fonds focust op bepaalde sectoren of beleggingsthema's en kan sterk worden beïnvloed door factoren zoals wijzigingen in overheidsregulering, hogere prijsconcurrentie, technologische vooruitgang en andere ongunstige gebeurtenissen.

- Dit Fonds kan een bijzonder geconcentreerde portefeuille hebben in vergelijking met zijn beleggingsuniversum of andere fondsen in zijn sector. Een ongunstige gebeurtenis die een impact heeft op slechts een klein aantal participaties zou tot een aanzienlijke volatiliteit of grote verliezen voor het Fonds kunnen leiden.

- Het Fonds belegt in vastgoedbeleggingstrusts (REIT's) en in andere bedrijven of fondsen die actief zijn in vastgoedbeleggingen, wat gepaard gaat met hogere risico's dan bij directe belegging in vastgoed. Meer bepaald kunnen REIT's onderworpen zijn aan minder strikte regels en toezicht dan het Fonds zelf en kunnen ze een grotere volatiliteit vertonen dan hun onderliggende activa.

- Het Fonds kan gebruikmaken van derivaten om het risico te verminderen of om de portefeuille efficiënter te beheren. Dit gaat echter gepaard met andere risico's, waaronder met name het risico dat een tegenpartij bij derivaten niet in staat is om haar contractuele verplichtingen na te komen.

- Als het Fonds activa houdt in andere valuta's dan de basisvaluta van het Fonds of als u belegt in een aandelenklasse/klasse van deelnemingsrechten in een andere valuta dan die van het Fonds (tenzij afgedekt of 'hedged'), kan de waarde van uw belegging worden beïnvloed door veranderingen in de wisselkoersen.

- Wanneer het Fonds, of een afgedekte aandelenklasse/klasse van deelnemingsrechten, tracht de wisselkoersschommelingen van een valuta ten opzichte van de basisvaluta te beperken, kan de afdekkingsstrategie zelf een positieve of negatieve impact hebben op de waarde van het Fonds vanwege verschillen in de kortetermijnrentevoeten van de valuta's.

- Effecten in het Fonds kunnen moeilijk te waarderen of te verkopen zijn op het gewenste moment of tegen de gewenste prijs, vooral in extreme marktomstandigheden waarin de prijzen van activa kunnen dalen, wat het risico op beleggingsverliezen verhoogt.

- De volledige lopende kosten of een deel daarvan kunnen aan het kapitaal worden onttrokken, wat het kapitaal kan uithollen of het potentieel voor kapitaalgroei kan verminderen.

- Het Fonds kan geld verliezen als een tegenpartij met wie het Fonds handelt niet bereid of in staat is om aan zijn verplichtingen te voldoen, of als gevolg van een fout in of vertraging van operationele processen of verzuim van een derde partij.

- Naast de inkomsten kan deze aandelenklasse gerealiseerde en niet-gerealiseerde vermogenswinsten en oorspronkelijk belegd kapitaal uitkeren. Kosten, vergoedingen en uitgaven worden ook afgetrokken van het kapitaal. Beide factoren kunnen leiden tot kapitaalerosie en een kleiner potentieel voor kapitaalgroei. Beleggers moeten er ook rekening mee houden dat uitkeringen van deze aard behandeld kunnen worden (en belastbaar kunnen zijn) als inkomsten afhankelijk van hun plaatselijke belastingwetten.

Specifieke risico's

- Aandelen/deelnemingsrechten kunnen snel in waarde dalen en gaan doorgaans gepaard met hogere risico's dan obligaties of geldmarktinstrumenten. Als gevolg daarvan kan de waarde van uw belegging dalen.

- Als een Fonds een hoge blootstelling heeft aan een bepaald land of een bepaalde geografische regio, loopt het een hoger risico dan een Fonds dat meer gediversifieerd is.

- Het Fonds focust op bepaalde sectoren of beleggingsthema's en kan sterk worden beïnvloed door factoren zoals wijzigingen in overheidsregulering, hogere prijsconcurrentie, technologische vooruitgang en andere ongunstige gebeurtenissen.

- Dit Fonds kan een bijzonder geconcentreerde portefeuille hebben in vergelijking met zijn beleggingsuniversum of andere fondsen in zijn sector. Een ongunstige gebeurtenis die een impact heeft op slechts een klein aantal participaties zou tot een aanzienlijke volatiliteit of grote verliezen voor het Fonds kunnen leiden.

- Het Fonds belegt in vastgoedbeleggingstrusts (REIT's) en in andere bedrijven of fondsen die actief zijn in vastgoedbeleggingen, wat gepaard gaat met hogere risico's dan bij directe belegging in vastgoed. Meer bepaald kunnen REIT's onderworpen zijn aan minder strikte regels en toezicht dan het Fonds zelf en kunnen ze een grotere volatiliteit vertonen dan hun onderliggende activa.

- Het Fonds kan gebruikmaken van derivaten om het risico te verminderen of om de portefeuille efficiënter te beheren. Dit gaat echter gepaard met andere risico's, waaronder met name het risico dat een tegenpartij bij derivaten niet in staat is om haar contractuele verplichtingen na te komen.

- Als het Fonds activa houdt in andere valuta's dan de basisvaluta van het Fonds of als u belegt in een aandelenklasse/klasse van deelnemingsrechten in een andere valuta dan die van het Fonds (tenzij afgedekt of 'hedged'), kan de waarde van uw belegging worden beïnvloed door veranderingen in de wisselkoersen.

- Wanneer het Fonds, of een afgedekte aandelenklasse/klasse van deelnemingsrechten, tracht de wisselkoersschommelingen van een valuta ten opzichte van de basisvaluta te beperken, kan de afdekkingsstrategie zelf een positieve of negatieve impact hebben op de waarde van het Fonds vanwege verschillen in de kortetermijnrentevoeten van de valuta's.

- Effecten in het Fonds kunnen moeilijk te waarderen of te verkopen zijn op het gewenste moment of tegen de gewenste prijs, vooral in extreme marktomstandigheden waarin de prijzen van activa kunnen dalen, wat het risico op beleggingsverliezen verhoogt.

- Het Fonds kan een hoger niveau van transactiekosten oplopen als gevolg van beleggingen in minder actieve markten of minder ontwikkelde markten in vergelijking met een fonds dat in actievere of meer ontwikkelde markten belegt.

- De volledige lopende kosten of een deel daarvan kunnen aan het kapitaal worden onttrokken, wat het kapitaal kan uithollen of het potentieel voor kapitaalgroei kan verminderen.

- Het Fonds kan geld verliezen als een tegenpartij met wie het Fonds handelt niet bereid of in staat is om aan zijn verplichtingen te voldoen, of als gevolg van een fout in of vertraging van operationele processen of verzuim van een derde partij.

- Naast de inkomsten kan deze aandelenklasse gerealiseerde en niet-gerealiseerde vermogenswinsten en oorspronkelijk belegd kapitaal uitkeren. Kosten, vergoedingen en uitgaven worden ook afgetrokken van het kapitaal. Beide factoren kunnen leiden tot kapitaalerosie en een kleiner potentieel voor kapitaalgroei. Beleggers moeten er ook rekening mee houden dat uitkeringen van deze aard behandeld kunnen worden (en belastbaar kunnen zijn) als inkomsten afhankelijk van hun plaatselijke belastingwetten.