Heeft beursgenoteerd vastgoed eindelijk een keerpunt bereikt?

Guy Barnard, Co-Head of Global Property Equities, kijkt terug op een uitdagend jaar voor vastgoedaandelen en licht de positievere prognose van het team voor 2024 toe.

7 beknopt artikel

Kernpunten

- In het licht van eerdere herwaarderingen en het potentieel voor aantrekkelijke en groeiende dividenden, zullen beursgenoteerde REIT's ongetwijfeld kunnen profiteren van een rentekeerpunt.

- Veel beleggers hebben een sector over het hoofd gezien waar er nog steeds sprake van hoge vraag is en winsten nog steeds groeien voor vastgoedtypes die profiteren van structurele rugwind.

- Door lagere kosten en betere toegang tot kapitaal zou beursgenoteerd vastgoed binnenkort wel eens 'in de aanval' kunnen gaan op privévastgoed.

Aan het einde van onze prognose voor 2023 stelden we dat 'het buiten kijf stond dat de waarderingen van privévastgoed in 2023 zouden moeten worden bijgesteld' en dat '2023 nieuwe uitdagingen zou brengen, maar dat het uitgangspunt op dit moment (in de markten voor beursgenoteerd vastgoed) een goed klankbord was voor de toekomst'.

Terugblik

Hoewel 2023 zonder twijfel een jaar vol uitdagingen was, bleef de voornaamste katalysator van het rendement voor vastgoedbeleggingsfondsen ('real estate investment trusts' of REIT's) de ontwikkeling van de renteverwachtingen, met name van de reële rente. Die zorgde voor meer volatiliteit op de wereldwijde REIT-markt in 2023 en uiteindelijk weinig rendement. Zo noteerde de FTSE EPRA NAREIT Developed Index op het moment van schrijven ongeveer 1 procent in het rood (27 november 2023).1

Terwijl de markt voor beursgenoteerd vastgoed de veranderende renteverwachtingen bleef verwerken in de dagelijkse prijs, wordt markt voor privévast getekend door een tragere, aanhoudende correctie.

Krantenkoppen versus realiteit

In 2023 bleven we beleggers erop wijzen dat de alomtegenwoordige krantenkoppen over 'de crisis in commercieel vastgoed' geen juiste weerspiegeling waren van de realiteit die wij ervoeren als actieve beleggers in de markt voor beursgenoteerde REIT's. Het is bekend dat verhuurders in de Amerikaanse kantorenmarkt voor uitzonderlijke uitdagingen staan, maar dat is slechts een klein deel van de REIT-sector (4 procent van de Amerikaanse beursgenoteerde REIT's) waar wij ook geen blootstelling aan hebben. Daarnaast zullen de uitdagingen waarmee de regionale Amerikaanse banken kampen en de bijhorende teruglopende beschikbaarheid van krediet zwaarder wegen voor de privévastgoed dan voor beursgenoteerd vastgoed, waarin wij beleggen. De hefboom van die laatste is historisch laag en bedrijven tonen voortdurend aan dat zij nog steeds in staat zijn om zowel krediet als eigen vermogen te verwerven tegen gunstige voorwaarden.

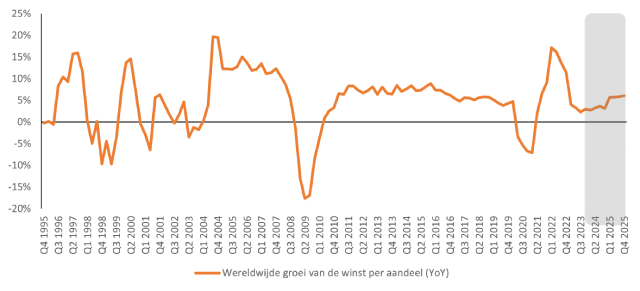

Hoewel er de afgelopen jaren in de REIT-markt heel wat ratings werden verlaagd, mogen we zeker ook niet vergeten dat de operationele resultaten van de bedrijven waarin we beleggen globaal gezien erg goed waren. We verwachten verder dat de groei voor 2023 rond de 5 procent zal liggen (afbeelding 1).2De combinatie van die groei en een dalende aandelenkoers maakt dat beursgenoteerde REIT's een stuk 'goedkoper' zijn geworden. Hoewel de koersen van REIT's sinds begin 2022 wereldwijd met meer dan 25 procent zijn gedaald, zijn de kasstromen per REIT-aandeel met ongeveer 13 procent gestegen (gegevens van UBS), waardoor de winstverhouding sterker is gedaald dan in welke andere aandelensector dan ook.

Afbeelding 1: Wereldwijde winstgroei beursgenoteerd vastgoed

Bron: Refinitiv, IBES, UBS. Op basis van de voortschrijdende winst per aandeel (WPA) over twaalf maanden. De wereldwijde WPA-groei van vastgoed is het voor marktkapitalisatie gewogen gemiddelde van de landen waaruit het UBS-factormodel is opgebouwd (VS, VK, continentaal Europa, AU, JP, HK en Singapore), die goed zijn voor ongeveer 70-80 procent van de EPRA Developed Index. Het grijs gemarkeerde gebied vertegenwoordigt de IBES-consensusramingen voor de WPA-groei.

Door een gezonde huurdersvraag in tal van sectoren en meer focus op de beste activa in hun categorie zijn de huurinkomsten van de meeste beursgenoteerde REIT's blijven toenemen. Hoewel de vraag in bepaalde sectoren aan het normaliseren is en de economie als geheel vertraagt, kan een focus op gebieden met structurele groei en hoogwaardige bedrijven in 2024 zorgen voor verdere winstgroei.

Goed geplaatst voor verdere groei?

Kijken we naar de toekomst, dan zien we vastgoed als een sector die beleggers zowel risico's als kansen biedt. Risico's voor bedrijven die te veel schulden zijn aangegaan toen het goed ging en die deze schulden straks moeilijk zullen kunnen herfinancieren. Risico's voor beleggers met blootstelling aan delen van de vastgoedmarkt die structureel verouderd zijn, waar veel leegstand is en die geen prijsstellingsvermogen hebben.

Naar onze mening nemen de kansen in de markt voor beursgenoteerde REIT's evenwel toe. Dankzij sterke balansen kunnen veel beursgenoteerde ondernemingen opportunistisch vastgoed aankopen, daarbij inspelend op gemotiveerde verkopers die misschien wel goede gebouwen hebben, maar geen sterke balans.

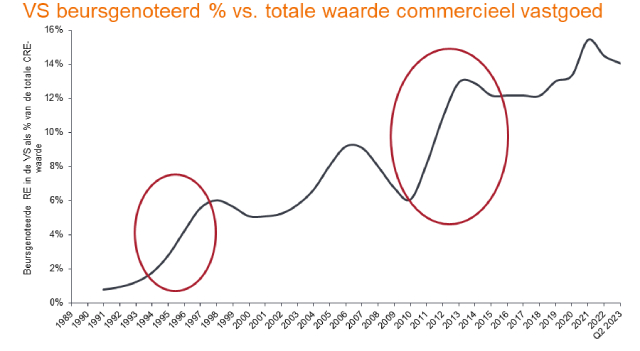

Ons inziens kunnen beursgenoteerde REIT's de komende jaren sneller groeien dan privévastgoed, dankzij hun toegang tot kapitaal en hun relatief gezien lagere kosten, wat twee niet te onderschatten voordelen zijn (afbeelding 2). Die dynamiek is al eerder voorgekomen en leidde toen tot uitstekende resultaten voor beursgenoteerde REIT's.

Nog een factor die in het voordeel van beursgenoteerde REIT's speelt, is de grotere blootstelling aan alternatieve en sneller groeiende gebieden in de vastgoedmarkt, zoals datacentra, logistiek, opslag, gezondheidszorg en huisvesting. Daarbij zouden interne operationele platforms de REIT moeten helpen om verder te groeien en mogelijk beter te presteren dan dan andere vastgoedvehikels.

Afbeelding 2: Kansen op groei in de markt voor beursgenoteerde REIT's

Bron: EPRA Nareit, UBS, analyse van Janus Henderson Investors, per 30 juni 2023.

Bevinden we ons op een keerpunt?

Als beleggers zijn we altijd op zoek naar keerpunten. Het vermogen om te profiteren van veranderingen biedt kansen om rendement te behalen. Met het oog op 2024 bevinden we ons waarschijnlijk op een keerpunt in de rentecyclus, die de voorbije twee jaar zo'n belangrijk thema was en waardoor beursgenoteerde REIT's zo zwaar zijn getroffen. Hoewel het nog te vroeg is om het met zekerheid te zeggen, lijken de recente marktontwikkelingen erop te wijzen dat een verandering in het renteverhaal beleggers weer warm kan maken voor sectoren die de afgelopen jaren gemeden werden.

Herstel in twee stappen

Hoewel het ons als gespecialiseerde beheerders treurig stemt, is een gebrek aan waardering voor REIT's niet nieuw. Uit enquêtes onder fondsenbeheerders blijkt dat de blootstelling aan de sector niet ver verwijderd is van de dieptepunten die werden genoteerd tijdens de financiële crisis. We zijn van mening dat een stabilisering van de rente een cruciale eerste stap is in het herstel van de vastgoedsector, maar denken ook dat een daling van de rente geen vereiste is voor beursgenoteerde REIT's om aantrekkelijke rendementen te behalen ten opzichte van de huidige niveaus. De onzekerheden van de markt zijn ten slotte al verwerkt in de koers.

In de privévastgoedmarkt zou meer vertrouwen in de kosten van geleend geld moeten leiden tot een hoger aantal vastgoedtransacties, nu de verwachtingen van verkopers realistischer worden en de prijzen meer in lijn liggen met wat kopers willen betalen (met andere woorden: lager). Dit is een scenario dat we verwachten in de eerste helft van 2024, dat zal zorgen voor meer prijsvorming en een hervatting van normalere transactievolumes.

In de markt voor beursgenoteerde REIT's, waar aandelen nu al gewaardeerd worden tegen of onder de reële waarde in het licht van het nieuwe renteklimaat, begint het herstel gewoonlijk zes tot negen maanden voordat de nominale waarden een dieptepunt bereiken en het pessimisme verdwijnt naarmate beleggers weer blootstelling aan de sector opbouwen. Naar onze mening bevinden we ons nu in die fase.

Vertrouwen in de waardering van vastgoedactiva biedt beleggers de mogelijkheid om voorbij de macro-economische turbulentie te kijken en hun aandacht te vestigen op wat er echt toe doet: inkomsten en inkomstengroei, evenals het vermogen van beleggingsbeheerders om waarde te creëren via initiatieven in ontwikkeling en vermogensbeheer. Hoewel een stabiele rente de kapitaalgroei in de vastgoedsector als geheel op korte termijn misschien zal beperken, zijn er verschillen tussen regionaal, sector- en bedrijfsspecifiek vastgoed en kansen in ondergewaardeerde groeigebieden die actieve beheerders als wij kunnen identificeren.

Drie keer is scheepsrecht?

Al met al gaan we 2024 in met het volste vertrouwen in beursgenoteerde REIT's. In een vastgoedmarkt met winnaars en verliezers denken we dat beursgenoteerde REIT's goed gepositioneerd zijn met meer van het 'juiste' vastgoed, betere toegang tot kapitaal en aanzienlijk lagere kapitaalkosten in de meeste markten.

Een veranderend macro-economisch verhaal zou beleggers kunnen overtuigen om beursgenoteerde REIT's nog een kans te geven, onderwogen posities uit te breiden en de ratings van de sector op te trekken, met het oog op de aantrekkelijke en groeiende dividenden die worden aangeboden. Eventuele renteverhougingen zouden de sector verder ondersteunen.

Tot slot willen we benadrukken dat de achterblijvers het potentieel hebben om leiders te worden. Beursgenoteerde REIT's zijn namelijk nog nooit drie jaar op rij in het rood geëindigd. De vraag of 'drie keer scheepsrecht is' lijkt dan ook bijzonder gepast.

1 Bloomberg, per 27 november 2023. In het verleden behaalde resultaten bieden geen garantie voor de toekomst.

2 Schattingen van UBS per november 2023. Prognoses kunnen variëren en zijn niet gegarandeerd.

Balans: Een jaarrekening die de activa, de passiva en het eigen vermogen van een onderneming op een bepaald moment in de tijd weergeeft en wordt gebruikt om de financiële gezondheid van een onderneming te peilen.

Ratingverlaging: De neerwaartse bijstelling van de financiële ratio's van een bedrijf, zoals de koers-winstverhouding (K/W), als antwoord op onzekerheid over de onderneming of de markt.

WPA: Winst per aandeel; de basismaatstaf voor de winstgevendheid van een bedrijf, berekend als de netto-inkomsten (winst na belastingen) gedeeld door het aantal uitstaande aandelen.

De FTSE EPRA Nareit Developed Index volgt de prestaties van vastgoedondernemingen en vastgoedbeleggingsfondsen (REIT's) in landen met ontwikkelde markten.

Hefboom: Het bedrag aan schulden van een REIT. De hefboomratio wordt gemeten als de verhouding tussen de schuld en de totale activa.

Prijsvorming: Het proces waarbij de prijs van activa/effecten/grondstoffen op de markt wordt bepaald door de interactie tussen kopers en verkopers.

Reële rente: De voor inflatie gecorrigeerd rente die geldt als de reële kostprijs van kapitaal voor een kredietnemer of als het reële rendement voor een kredietverstrekker.

Volatiliteit: de maatstaf voor de beweeglijkheid van de koers van een portefeuille, effect of index.

Belangrijke informatie

REIT’s of ‘Real Estate Investment Trusts’ beleggen in vastgoed via het directe bezit van vastgoedactiva, vastgoedaandelen of hypotheken. Omdat ze genoteerd zijn aan een aandelenbeurs, zijn REIT’s meestal zeer liquide en worden verhandeld als aandelen.

Vastgoedeffecten zoals Real Estate Investment Trusts (REIT’s) kunnen extra risico's met zich meebrengen, zoals rente-, beheer-, fiscale, economische, milieu- en concentratierisico's.

Dit zijn de standpunten van de auteur op het moment van publicatie en kunnen verschillen van de standpunten van andere personen/teams bij Janus Henderson Investors. Verwijzingen naar individuele effecten vormen geen aanbeveling om effecten, beleggingsstrategieën of marktsectoren te kopen, verkopen of aan te houden en mogen niet als winstgevend worden beschouwd. Janus Henderson Investors, zijn gelieerde adviseur of zijn medewerkers kunnen een positie hebben in de genoemde effecten.

Resultaten uit het verleden geven geen indicatie over toekomstige rendementen. Alle performancegegevens omvatten inkomsten- en kapitaalwinsten of verliezen maar geen doorlopende kosten en andere fondsuitgaven.

De informatie in dit artikel mag niet worden beschouwd als een beleggingsadvies.

Er is geen garantie dat tendensen uit het verleden zich zullen doorzetten of dat prognoses worden gehaald.

Reclame.

Belangrijke informatie

Lees de volgende belangrijke informatie over fondsen die vermeld worden in dit artikel.

- Aandelen/deelnemingsrechten kunnen snel in waarde dalen en gaan doorgaans gepaard met hogere risico's dan obligaties of geldmarktinstrumenten. Als gevolg daarvan kan de waarde van uw belegging dalen.

- Aandelen van kleine en middelgrote bedrijven kunnen volatieler zijn dan aandelen van grotere bedrijven en kunnen soms moeilijk te waarderen of te verkopen zijn op het gewenste moment en tegen de gewenste prijs, wat het risico op verlies vergroot.

- Als een Fonds een hoge blootstelling heeft aan een bepaald land of een bepaalde geografische regio, loopt het een hoger risico dan een Fonds dat meer gediversifieerd is.

- Het Fonds focust op bepaalde sectoren of beleggingsthema's en kan sterk worden beïnvloed door factoren zoals wijzigingen in overheidsregulering, hogere prijsconcurrentie, technologische vooruitgang en andere ongunstige gebeurtenissen.

- Dit Fonds kan een bijzonder geconcentreerde portefeuille hebben in vergelijking met zijn beleggingsuniversum of andere fondsen in zijn sector. Een ongunstige gebeurtenis die een impact heeft op slechts een klein aantal participaties zou tot een aanzienlijke volatiliteit of grote verliezen voor het Fonds kunnen leiden.

- Het Fonds belegt in vastgoedbeleggingstrusts (REIT's) en in andere bedrijven of fondsen die actief zijn in vastgoedbeleggingen, wat gepaard gaat met hogere risico's dan bij directe belegging in vastgoed. Meer bepaald kunnen REIT's onderworpen zijn aan minder strikte regels en toezicht dan het Fonds zelf en kunnen ze een grotere volatiliteit vertonen dan hun onderliggende activa.

- Het Fonds kan gebruikmaken van derivaten om het risico te verminderen of om de portefeuille efficiënter te beheren. Dit gaat echter gepaard met andere risico's, waaronder met name het risico dat een tegenpartij bij derivaten niet in staat is om haar contractuele verplichtingen na te komen.

- Als het Fonds activa houdt in andere valuta's dan de basisvaluta van het Fonds of als u belegt in een aandelenklasse/klasse van deelnemingsrechten in een andere valuta dan die van het Fonds (tenzij afgedekt of 'hedged'), kan de waarde van uw belegging worden beïnvloed door veranderingen in de wisselkoersen.

- Wanneer het Fonds, of een afgedekte aandelenklasse/klasse van deelnemingsrechten, tracht de wisselkoersschommelingen van een valuta ten opzichte van de basisvaluta te beperken, kan de afdekkingsstrategie zelf een positieve of negatieve impact hebben op de waarde van het Fonds vanwege verschillen in de kortetermijnrentevoeten van de valuta's.

- Effecten in het Fonds kunnen moeilijk te waarderen of te verkopen zijn op het gewenste moment of tegen de gewenste prijs, vooral in extreme marktomstandigheden waarin de prijzen van activa kunnen dalen, wat het risico op beleggingsverliezen verhoogt.

- De volledige lopende kosten of een deel daarvan kunnen aan het kapitaal worden onttrokken, wat het kapitaal kan uithollen of het potentieel voor kapitaalgroei kan verminderen.

- Het Fonds kan geld verliezen als een tegenpartij met wie het Fonds handelt niet bereid of in staat is om aan zijn verplichtingen te voldoen, of als gevolg van een fout in of vertraging van operationele processen of verzuim van een derde partij.

Specifieke risico's

- Aandelen/deelnemingsrechten kunnen snel in waarde dalen en gaan doorgaans gepaard met hogere risico's dan obligaties of geldmarktinstrumenten. Als gevolg daarvan kan de waarde van uw belegging dalen.

- Aandelen van kleine en middelgrote bedrijven kunnen volatieler zijn dan aandelen van grotere bedrijven en kunnen soms moeilijk te waarderen of te verkopen zijn op het gewenste moment en tegen de gewenste prijs, wat het risico op verlies vergroot.

- Het Fonds focust op bepaalde sectoren of beleggingsthema's en kan sterk worden beïnvloed door factoren zoals wijzigingen in overheidsregulering, hogere prijsconcurrentie, technologische vooruitgang en andere ongunstige gebeurtenissen.

- Dit Fonds kan een bijzonder geconcentreerde portefeuille hebben in vergelijking met zijn beleggingsuniversum of andere fondsen in zijn sector. Een ongunstige gebeurtenis die een impact heeft op slechts een klein aantal participaties zou tot een aanzienlijke volatiliteit of grote verliezen voor het Fonds kunnen leiden.

- Het Fonds belegt in vastgoedbeleggingstrusts (REIT's) en in andere bedrijven of fondsen die actief zijn in vastgoedbeleggingen, wat gepaard gaat met hogere risico's dan bij directe belegging in vastgoed. Meer bepaald kunnen REIT's onderworpen zijn aan minder strikte regels en toezicht dan het Fonds zelf en kunnen ze een grotere volatiliteit vertonen dan hun onderliggende activa.

- Het Fonds kan gebruikmaken van derivaten om het risico te verminderen of om de portefeuille efficiënter te beheren. Dit gaat echter gepaard met andere risico's, waaronder met name het risico dat een tegenpartij bij derivaten niet in staat is om haar contractuele verplichtingen na te komen.

- Als het Fonds activa houdt in andere valuta's dan de basisvaluta van het Fonds of als u belegt in een aandelenklasse/klasse van deelnemingsrechten in een andere valuta dan die van het Fonds (tenzij afgedekt of 'hedged'), kan de waarde van uw belegging worden beïnvloed door veranderingen in de wisselkoersen.

- Wanneer het Fonds, of een afgedekte aandelenklasse/klasse van deelnemingsrechten, tracht de wisselkoersschommelingen van een valuta ten opzichte van de basisvaluta te beperken, kan de afdekkingsstrategie zelf een positieve of negatieve impact hebben op de waarde van het Fonds vanwege verschillen in de kortetermijnrentevoeten van de valuta's.

- Effecten in het Fonds kunnen moeilijk te waarderen of te verkopen zijn op het gewenste moment of tegen de gewenste prijs, vooral in extreme marktomstandigheden waarin de prijzen van activa kunnen dalen, wat het risico op beleggingsverliezen verhoogt.

- De volledige lopende kosten of een deel daarvan kunnen aan het kapitaal worden onttrokken, wat het kapitaal kan uithollen of het potentieel voor kapitaalgroei kan verminderen.

- Het Fonds kan geld verliezen als een tegenpartij met wie het Fonds handelt niet bereid of in staat is om aan zijn verplichtingen te voldoen, of als gevolg van een fout in of vertraging van operationele processen of verzuim van een derde partij.

- Naast de inkomsten kan deze aandelenklasse gerealiseerde en niet-gerealiseerde vermogenswinsten en oorspronkelijk belegd kapitaal uitkeren. Kosten, vergoedingen en uitgaven worden ook afgetrokken van het kapitaal. Beide factoren kunnen leiden tot kapitaalerosie en een kleiner potentieel voor kapitaalgroei. Beleggers moeten er ook rekening mee houden dat uitkeringen van deze aard behandeld kunnen worden (en belastbaar kunnen zijn) als inkomsten afhankelijk van hun plaatselijke belastingwetten.

Specifieke risico's

- Aandelen/deelnemingsrechten kunnen snel in waarde dalen en gaan doorgaans gepaard met hogere risico's dan obligaties of geldmarktinstrumenten. Als gevolg daarvan kan de waarde van uw belegging dalen.

- Als een Fonds een hoge blootstelling heeft aan een bepaald land of een bepaalde geografische regio, loopt het een hoger risico dan een Fonds dat meer gediversifieerd is.

- Het Fonds focust op bepaalde sectoren of beleggingsthema's en kan sterk worden beïnvloed door factoren zoals wijzigingen in overheidsregulering, hogere prijsconcurrentie, technologische vooruitgang en andere ongunstige gebeurtenissen.

- Dit Fonds kan een bijzonder geconcentreerde portefeuille hebben in vergelijking met zijn beleggingsuniversum of andere fondsen in zijn sector. Een ongunstige gebeurtenis die een impact heeft op slechts een klein aantal participaties zou tot een aanzienlijke volatiliteit of grote verliezen voor het Fonds kunnen leiden.

- Het Fonds belegt in vastgoedbeleggingstrusts (REIT's) en in andere bedrijven of fondsen die actief zijn in vastgoedbeleggingen, wat gepaard gaat met hogere risico's dan bij directe belegging in vastgoed. Meer bepaald kunnen REIT's onderworpen zijn aan minder strikte regels en toezicht dan het Fonds zelf en kunnen ze een grotere volatiliteit vertonen dan hun onderliggende activa.

- Het Fonds kan gebruikmaken van derivaten om het risico te verminderen of om de portefeuille efficiënter te beheren. Dit gaat echter gepaard met andere risico's, waaronder met name het risico dat een tegenpartij bij derivaten niet in staat is om haar contractuele verplichtingen na te komen.

- Als het Fonds activa houdt in andere valuta's dan de basisvaluta van het Fonds of als u belegt in een aandelenklasse/klasse van deelnemingsrechten in een andere valuta dan die van het Fonds (tenzij afgedekt of 'hedged'), kan de waarde van uw belegging worden beïnvloed door veranderingen in de wisselkoersen.

- Wanneer het Fonds, of een afgedekte aandelenklasse/klasse van deelnemingsrechten, tracht de wisselkoersschommelingen van een valuta ten opzichte van de basisvaluta te beperken, kan de afdekkingsstrategie zelf een positieve of negatieve impact hebben op de waarde van het Fonds vanwege verschillen in de kortetermijnrentevoeten van de valuta's.

- Effecten in het Fonds kunnen moeilijk te waarderen of te verkopen zijn op het gewenste moment of tegen de gewenste prijs, vooral in extreme marktomstandigheden waarin de prijzen van activa kunnen dalen, wat het risico op beleggingsverliezen verhoogt.

- Het Fonds kan een hoger niveau van transactiekosten oplopen als gevolg van beleggingen in minder actieve markten of minder ontwikkelde markten in vergelijking met een fonds dat in actievere of meer ontwikkelde markten belegt.

- De volledige lopende kosten of een deel daarvan kunnen aan het kapitaal worden onttrokken, wat het kapitaal kan uithollen of het potentieel voor kapitaalgroei kan verminderen.

- Het Fonds kan geld verliezen als een tegenpartij met wie het Fonds handelt niet bereid of in staat is om aan zijn verplichtingen te voldoen, of als gevolg van een fout in of vertraging van operationele processen of verzuim van een derde partij.

- Naast de inkomsten kan deze aandelenklasse gerealiseerde en niet-gerealiseerde vermogenswinsten en oorspronkelijk belegd kapitaal uitkeren. Kosten, vergoedingen en uitgaven worden ook afgetrokken van het kapitaal. Beide factoren kunnen leiden tot kapitaalerosie en een kleiner potentieel voor kapitaalgroei. Beleggers moeten er ook rekening mee houden dat uitkeringen van deze aard behandeld kunnen worden (en belastbaar kunnen zijn) als inkomsten afhankelijk van hun plaatselijke belastingwetten.