Vooruitzichten voor vastrentende waarden: Betaald om te wachten op renteverlagingen

In zijn halfjaarlijkse vooruitzichten erkent Jim Cielinski, Global Head of Fixed Income, dat de markten ongeduldig waren om renteverlagingen te willen, maar de compensatie is nieuwe kansen voor beleggers om aantrekkelijke rendementen te behalen.

9 beknopt artikel

Kernpunten

- De markten hebben de timing en het tempo van de renteverlagingen naar beneden geschoven, maar dit heeft nieuwe kansen gecreëerd om aantrekkelijke rendementen in vastrentende waarden vast te leggen.

- De kerninflatie nadert de doelstellingen van de centrale banken, en de erkenning dat het beleid met vertraging handelt, zou de grote centrale banken op het pad van renteverlaging moeten sturen.

- Vastrentende markten houden over het algemeen rekening met een zachte landing, en beleggers moeten op zoek gaan naar gebieden die waarde bieden, maar niet zwaar worden gehavend bij een hardere landing.

Er is een bekende grap over een verdwaalde toerist in Ierland die een van de lokale bevolking de weg naar Dublin vraagt. De plaatselijke boer fronst zijn wenkbrauwen en antwoordt: "Nou, meneer, ik zou hier niet beginnen, als ik u was."

Vastrentende beleggers zouden een paar jaar geleden hebben meegeleefd. De rendementen lagen in de buurt van een historisch dieptepunt en waren kwetsbaar voor opwaartse bewegingen, en obligaties boden weinig inkomsten. De huidige vastrentende markt ziet er heel anders uit. De rendementen bevinden zich op een niveau dat momenteel boven de inflatie ligt en uitzicht biedt op vermogenswinsten als de rente daalt.

Dus voor degenen die op zoek zijn naar een aantrekkelijk rendement, kunt u vanaf hier beginnen. We zien sterke vooruitzichten voor zowel een gezond inkomen als wat extra vermogensgroei in de komende zes maanden.

Valse start, maar versoepeling is onderweg

De vastrentende markten zijn gefixeerd op de timing van renteverlagingen. Dit vereist niet alleen een focus op economische en inflatiegegevens, maar ook op de beleidsmakers zelf. Niemand kijkt naar de centrale banken voor hun voorspellingsscherpte, die betreurenswaardig is. In plaats daarvan kijken de markten naar centrale banken omdat zij het beleid bepalen.

In een duidelijke erkenning van hun gebrek aan helderziendheid, zijn centrale banken zeer "data-afhankelijk" en reactionair geworden. Het probleem is dat de belangrijkste maatstaven waarop ze zich fixeren – inflatie en werkgelegenheid – achterblijvende indicatoren zijn. Dit wordt nog verergerd door het feit dat hun beleidsinstrumenten ook met een vertraagd effect werken. De aanhoudende inflatie heeft ertoe geleid dat de markten de verwachte renteverlagingen hebben uitgeprijsd, waarbij de Amerikaanse Federal Reserve (Fed) dit jaar naar verwachting een of twee renteverlagingen zal doorvoeren, van zes naar zeven aan het begin van het jaar.1 Deze aanpak is een recept voor een beleidsfout als de inflatie zich de komende maanden niet gedraagt.

Het gevolg van de uitgestelde renteverlagingen was een grotere kans voor vastrentende beleggers om een aantal aantrekkelijke rendementen vast te leggen. Beleggers worden betaald om te wachten op renteverlagingen.

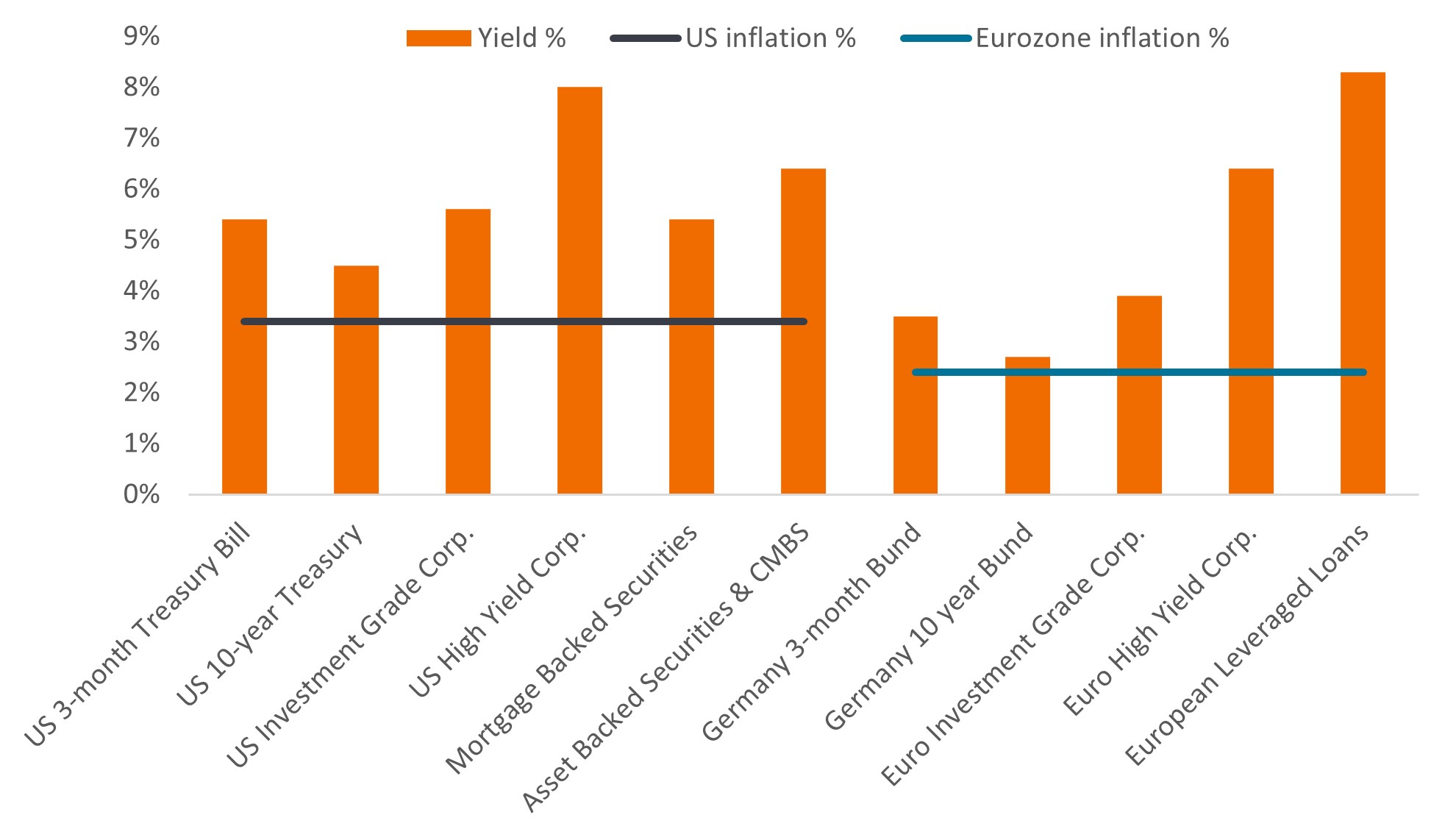

Figuur 1: Inkomensrendementen liggen boven inflatie

Bron: Bloomberg, inflatiecijfers, %-verandering op jaarbasis per 30 april 2024: Amerikaanse consumentenprijsindex voor alle stedelijke consumenten Alle items, geharmoniseerde consumentenprijsindex van de eurozone. Rendementen per 31 mei 2024 in chronologische volgorde: 3-maands US Treasury Bill, US 10-year Treasury Bond, ICE BofA US Corporate Index (rendement tot slechtste), ICE BofA US High Yield Index (rendement tot slechtste), ICE BofA US Mortgage Backed Securities Index, ICE BofA US ABS & Commercial MBS Index, Duitsland 3-maands Bund, Duitsland 10-jaars Bund, ICE BofA Euro Corporate Index (rendement tot slechtste), ICE BofA Euro High Yield Index (rendement tot slechtste), Credit Suisse Western Europe Leveraged Loan Index. Het slechtste rendement is het laagste rendement dat een obligatie (index) kan behalen, mits de emittent(en) niet in gebreke blijft; Het houdt rekening met speciale kenmerken zoals callopties (die emittenten het recht geven om een obligatie op een bepaalde datum terug te vragen). De opbrengsten kunnen in de loop van de tijd variëren en zijn niet gegarandeerd.

Buiten de VS is er al een wereldwijde cyclus van renteverlagingen aan de gang. De renteverlagingen in opkomende markten begonnen in de tweede helft van vorig jaar en zijn sindsdien in een stroomversnelling geraakt. In de ontwikkelde wereld gaf de Zwitserse Nationale Bank het startschot voor renteverlagingen in maart 2024, gevolgd door de Zweedse Riksbank in mei en de Bank of Canada en de Europese Centrale Bank in juni. Het regime is aan het verschuiven.

Stokt de daling van de inflatie?

De vertraging op de renteverlagingen in de VS is te wijten aan de inflatie. Of het nu gaat om vliegtickets, autoverzekeringen of huur, er zijn veel redenen waarom de daling van de inflatie tot stilstand is gekomen. In de boekhouding komt er een moment dat een bedrijf iets te vaak de term 'uitzonderlijke posten' gebruikt en beleggers sceptisch worden over de kracht van de winst van een bedrijf. Moet een soortgelijk cynisme worden toegepast op de Fed en haar strijd tegen inflatie?

Wij denken van niet. Ten eerste heeft de stagnatie plaatsgevonden op het niveau van alle items, waaronder de volatiele voedsel- en energieprijzen. De kerninflatie blijft dalen. Ten tweede beweegt de inflatie niet in een rechte lijn, dus we moeten af en toe volatiliteit verwachten. Ten derde zijn de inflatiecijfers berucht om hun vertragingen, en op het huidige niveau zijn ze niet ver verwijderd van de doelstelling van de Fed. Als de VS de inflatie zou rapporteren aan de hand van de geharmoniseerde consumptieprijsindex (zoals gebruikelijk in Europa), zou de inflatie in de VS 2,4% bedragen.Arabisch cijfer Bovendien blijven de inflatieverwachtingen onder consumenten voor het komende jaar goed verankerd rond de 3% voor zowel de VS als de eurozone.3

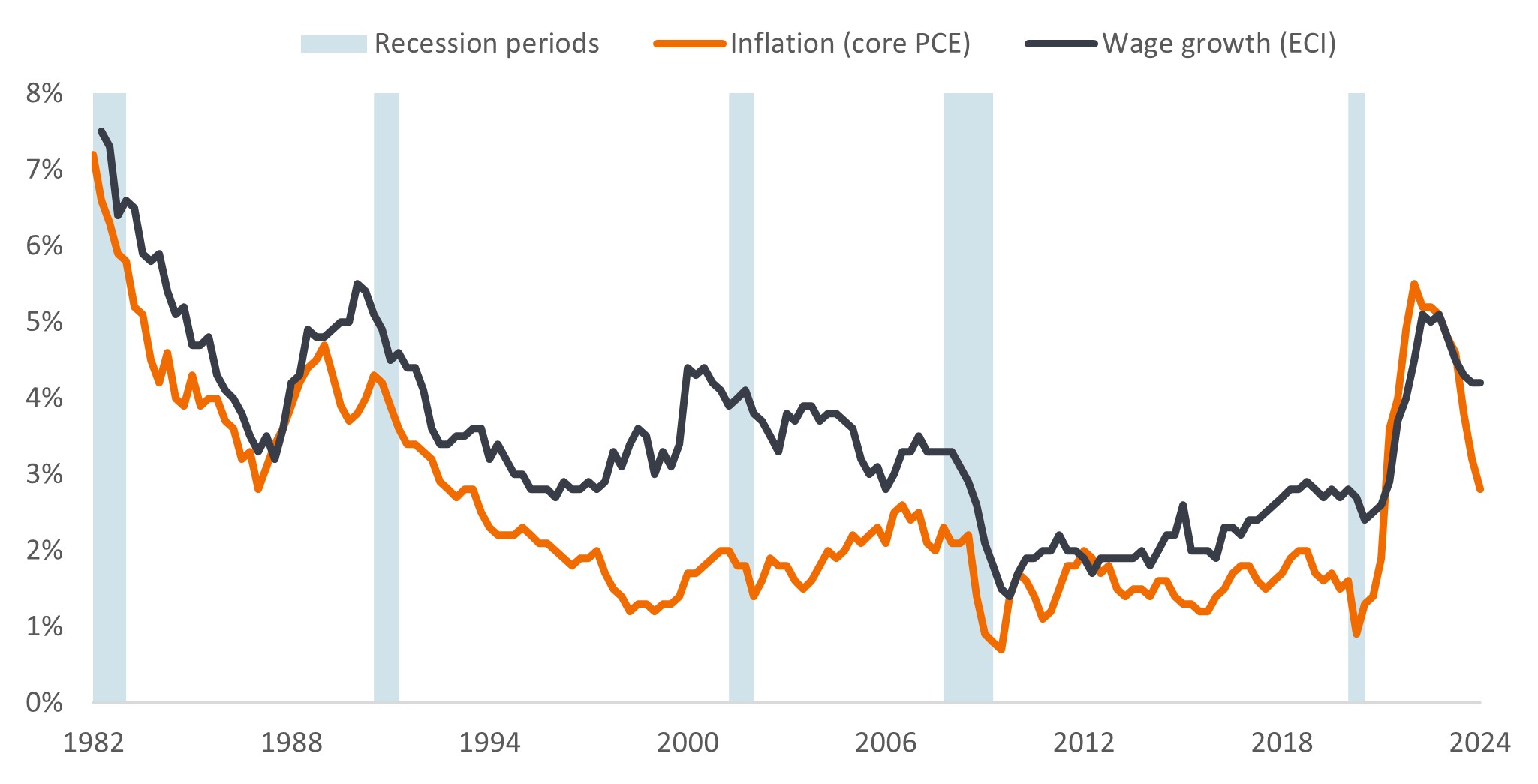

Ook de looneisen matigen zich in de meeste economieën. Onderzoek wijst uit dat loongroei eerder een symptoom is van inflatie dan dat het deze veroorzaakt.4 De daling van de inflatie zal daarom waarschijnlijk de neerwaartse trend van de looneisen onderstrepen. Geduld kan nog een paar maanden nodig zijn, maar de trend blijft intact.

Figuur 2: Inflatie leidt doorgaans de loongroei (%-verandering t.o.v. een jaar eerder)

Bron: U.S. Bureau of Economic Analysis, Persoonlijke consumptieve bestedingen exclusief voedsel en energie (Core PCE). De loongroei wordt weergegeven door de Employment Cost Index (totale beloning, alle burgers), kwartaalgegevens, jaar-op-jaar % verandering, Q1 1982 tot Q1 2024. Core PCE is de favoriete inflatiemaatstaf van de Fed. Er is geen garantie dat trends uit het verleden zich zullen voortzetten of dat prognoses zullen worden gerealiseerd.

Niets doen is toch iets doen

Terwijl het UEFA Euro 2024-voetbaltoernooi zich deze zomer ontvouwt, wordt men herinnerd aan wat onderzoek naar keepers en strafschoppen. Keepers hebben de neiging om in een bepaalde richting te duiken om een penalty te voorkomen, terwijl ze eigenlijk meer penalty's zouden redden als ze gewoon in het midden van het doel zouden blijven. Dit komt omdat keepers zich slechter voelen over een doelpunt dat wordt gescoord na inactiviteit (in het midden blijven) dan na actie (naar een van beide kanten springen). 5

Centrale bankiers denken misschien: als de economie bescheiden groeit, de arbeidsmarkten gezond zijn en de inflatie onder controle is, waarom zouden we dan niet blijven zitten? Centrale bankiers riskeren immers een groter reputatieverlies door de inflatie te laten stijgen dan door economische zwakte of werkloosheid te veroorzaken. Toch zijn ze zich ervan bewust dat hun beleid ook met vertragingen werkt, dus hoe langer de rente op het huidige niveau wordt gehouden, hoe meer financieringsdruk toeneemt.

Vorig jaar zagen we al problemen bij regionale banken en meer recent bij bedrijven met een te hoge schuldenlast. De wanbetalingspercentages onder beleggingskwaliteit zijn echter slechts bescheiden gestegen en zullen naar verwachting de rest van dit jaar in Europa en de VS rond de lage mid-single-digit grens van tussen de 3% en 5% blijven.

De reden dat het aantal wanbetalingen laag is, is omdat investeerders bereid waren om aan bedrijven te lenen. De technische achtergrond van schuldemittenten die bereidwillige kopers vinden, is ondersteunend geweest, maar een deel daarvan berust op de verwachting dat de rente het komende jaar lager zal zijn. Dit moedigt beleggers aan om de rendementen op uitgegeven obligaties nu vast te leggen terwijl ze relatief hoog zijn, terwijl ze troost putten uit het feit dat lagere rentes in de toekomst de economische en zakelijke achtergrond zouden moeten ondersteunen.

Alles met mate

Afgezien van een grote groeiverrassing of inflatieschok hebben we moeite om te zien dat de grote centrale banken de rente verhogen. Het risico voor de rentemarkten is dan ook dat de verlagingen minder en langzamer verlopen dan verwacht. Daarom geven we de voorkeur aan Europese markten boven de VS, waar de relatief zwakkere economie van Europa meer zicht biedt op een lager rentetraject.

Voor veel vastrentende activa is een tragere renteverlaging niet per se een slechte zaak als deze wordt veroorzaakt door een sterke – maar niet te sterke – economische groei, die de winsten en kasstromen ondersteunt. Met een economische achtergrond van veerkrachtige, zij het matigende, groei in de VS, een oplevende Europese economie en minder bearishness ten aanzien van de economische vooruitzichten van China, bestaat het potentieel dat de kredietspreads krapper worden. Van de bedrijfssectoren blijven we de voorkeur geven aan bedrijven met goede rentedekkingsratio's en een sterke cashflow en zien we waardekansen in sommige van de gebieden die uit de gratie zijn geraakt, zoals vastgoed.

We erkennen echter dat de creditspreads over het geheel genomen dicht bij hun historische krapte liggen, waardoor er weinig ruimte overblijft als de bedrijfsvooruitzichten verslechteren. Met dat in gedachten zien we waarde in diversificatie, met name in de richting van gesecuritiseerde schuld, zoals door hypotheek gedekte effecten, door activa gedekte effecten en door onderpand gedekte leningsverplichtingen. Hier hebben misvattingen over deze activaklassen, gecombineerd met een kater van de volatiliteit van de rente, ertoe geleid dat de aangeboden spreads en rendementen er aantrekkelijk uitzien. De rendementen in de gesecuritiseerde sectoren zijn historisch gezien aantrekkelijker en zullen bij een ernstigere vertraging eerder uit de problemen blijven.

De olifant in de kamer

Het zou nalatig zijn om de politiek niet te noemen, aangezien de tweede helft van het jaar de beslissende gebeurtenis zal zien van tal van verkiezingen, waaronder een voor een Amerikaanse president. Dit zou de staatsschuld en de fiscale spilzucht in de schijnwerpers kunnen zetten – waar Frankrijk de laatste emittent van staatsobligaties is geworden die een downgrade heeft ondergaan.6 okt. Het zou ook de bezorgdheid over protectionisme en handelstarieven opnieuw kunnen doen oplaaien, aangezien het verlichten van de knelpunten in de toeleveringsketen een belangrijke rol heeft gespeeld bij het terugdringen van de inflatie ten opzichte van de hoogtepunten na COVID.

Ook de conflicten in Oekraïne en het Midden-Oosten kunnen onvoorspelbare wendingen nemen. Het verhoogde politieke risico in de tweede helft van 2024 zou beleggers moeten aantrekken voor activa met een traditioneel lager risico, zoals obligaties, die enige bescherming bieden tegen een meer uitgesproken vertraging of escalatie van geopolitieke risico's.

Samenvattend blijft het verhaal dat 2024 een jaar van beleidsversoepeling is, intact, ook al hebben sommige centrale banken de markten laten wachten. Renteverlagingen bieden het potentieel voor vermogenswinsten uit vastrentende waarden, maar beleggers mogen het tweede woord in de naam van de activaklasse niet over het hoofd zien. Op dit moment is er volop inkomen te bieden.

1Bron: Bloomberg, World Interest Rate Projections, 1 januari 2024 en 1 juni 2024. Er is geen garantie dat trends uit het verleden zich zullen voortzetten of dat prognoses zullen worden gerealiseerd.

Arabisch cijferBron: Bloomberg, Eurostat Verenigde Staten HICP All Items, per 31 maart 2024 (laatst beschikbare cijfer).

3Bron: New York Fed Survey of Consumer Expectations (april 2024), one year ahead inflation expectations, European Central Bank Consumer Expectations Survey (april 2024), mediane inflatieverwachtingen voor de komende 12 maanden.

4Bron: "Veroorzaken hogere lonen inflatie?", Magnus Jonnson en Stefan Palmqvist, Sveriges Riksbank Working Paper Series nr. 159, april 2004, "Hoeveel drijven arbeidskosten de inflatie aan?" Adam Shapiro, San Francisco Fed, 30 mei 2023.

5Bron: "Action bias among elite soccer keepers: The case of penalty kicks", Bar-Li, Michael en Azar, Ofer H. en Ritov, Ilana en Keidar-Levin, Yaelr en Schein, Gailt, Ben-Gurion Universiteit van de Negev en Hebreeuwse Universiteit van Jeruzalem, Israël.

6okt.Bron: S&P Global Ratings, Frankrijk verlaagd van AA naar AA-, 31 mei 2024.

3-maands Amerikaanse schatkist is Amerikaans schatkistpapier dat 3 maanden na de aankoopdatum vervalt.

10-Year Treasury is een Amerikaanse staatsobligatie die 10 jaar vervalt vanaf de aankoopdatum.

De ICE BofA US Corporate Index volgt in Amerikaanse dollar luidende investment grade bedrijfsobligaties die openbaar zijn uitgegeven op de Amerikaanse binnenlandse markt.

De ICE BofA US High Yield Index volgt Amerikaanse dollar, uitgedrukt onder investment grade bedrijfsobligaties die openbaar zijn uitgegeven op de Amerikaanse binnenlandse markt.

De ICE BofA US Mortgage Backed Securities Index volgt in Amerikaanse dollar luidende vastrentende doorgeefeffecten voor hypotheken die openbaar zijn uitgegeven door de Amerikaanse agentschappen Fannie Mae, Freddie Mac en Ginnie Mae op de Amerikaanse binnenlandse markt.

De ICE BofA US ABS and CMBS Index volgt in Amerikaanse dollar luidende investment grade vastrentende en vlottende activa gedekte effecten en vastrentende commerciële mortgage backed securities die openbaar worden uitgegeven op de Amerikaanse binnenlandse markt.

3-maands Duitse Bund is een Duitse staatsobligatie met een looptijd van 3 maanden vanaf de aankoopdatum.

De Duitse Bund met een looptijd van 10 jaar is een Duitse staatsobligatie met een looptijd van 10 jaar vanaf de aankoopdatum.

De ICE BofA Euro Corporate Index volgt in EUR luidende investment grade bedrijfsobligaties die openbaar zijn uitgegeven op de binnenlandse markten van euro-obligaties of euroleden.

De ICE BofA Euro High Yield Index volgt in EUR luidende bedrijfsobligaties onder investment grade die openbaar zijn uitgegeven op de binnenlandse of euro-obligatiemarkten in euro's.

De Credit Suisse Western European Leveraged Loan Index is ontworpen om het belegbare universum van de West-Europese markt voor hefboomleningen te weerspiegelen. Leningen in US%$ of West-Europese valuta's komen in aanmerking voor opname in de index.

Effecten op onderpand van activa (ABS): Een financiële zekerheid die wordt gedekt (of gedekt door onderpand) met bestaande activa (zoals leningen, creditcardschulden of leases), meestal activa die in de loop van de tijd een of andere vorm van inkomsten (cashflow) genereren.

Kasstroom: Het nettobedrag aan geldmiddelen en kasequivalenten dat in en uit een onderneming wordt overgedragen. Of een algemene term voor het verplaatsen van geld van de ene rekening naar de andere.

Commercial Mortgage-Backed Securities (CMBS) zijn vastrentende beleggingen die worden gedekt door hypotheken op commercieel vastgoed in plaats van residentieel onroerend goed.

Kernuitgaven voor persoonlijke consumptie (PCE) Prijsindex is een maatstaf voor de prijzen die mensen die in de VS wonen betalen voor goederen en diensten, met uitzondering van voedsel en energie. Het is een maatstaf voor inflatie.

Kredietwaardigheid: Een score die wordt gegeven door een kredietbeoordelaar zoals S&P Global Ratings, Moody's en Fitch over de kredietwaardigheid van een kredietnemer. S&P rangschikt bijvoorbeeld investment grade obligaties van de hoogste AAA tot BBB en hoogrentende obligaties van BB via B tot CCC in termen van afnemende kwaliteit en groter risico, d.w.z. Kredietnemers met een CCC-rating lopen een groter risico op wanbetaling.

Kredietspread is het renteverschil tussen effecten met dezelfde looptijd maar van verschillende kredietkwaliteit. Verruimende spreads betekenen over het algemeen dat de kredietwaardigheid van zakelijke kredietnemers verslechtert, verkrapping betekent dat deze verbetert.

Wanbetaling: het onvermogen van een debiteur (zoals een emittent van obligaties) om rente te betalen of om het oorspronkelijk geleende bedrag op de vervaldag terug te betalen.

Fiscaal beleid: Beschrijft het overheidsbeleid met betrekking tot het vaststellen van belastingtarieven en uitgavenniveaus. Begrotingsconsolidatie of discipline is wanneer een regering probeert haar leningen te verminderen door minder uit te geven of belastingen te verhogen, fiscale versoepeling of vrijgevigheid is het tegenovergestelde.

Hoogrentende obligatie: Ook wel een obligatie onder beleggingskwaliteit of 'junk'-obligatie genoemd. Deze obligaties brengen doorgaans een hoger risico met zich mee dat de emittent zijn betalingsverplichtingen niet kan nakomen. Daarom worden ze meestal uitgegeven met een hogere rente (coupon) om dit extra risico te compenseren.

Inflatie: De snelheid waarmee de prijzen van goederen en diensten in de economie stijgen. De kerninflatie sluit doorgaans volatiele posten zoals voedsel- en energieprijzen uit. Een veelgebruikte maatstaf voor inflatie is de consumentenprijsindex (CPI).

Rentedekkingsgraad: Deze ratio geeft weer hoe goed een bedrijf de verschuldigde rente op uitstaande schulden kan betalen. Het wordt meestal berekend door de winst van een bedrijf vóór rente en belastingen te delen, maar de rentelasten gedurende een bepaalde periode.

Obligatie van beleggingskwaliteit: Een obligatie die doorgaans wordt uitgegeven door overheden of bedrijven waarvan wordt aangenomen dat het risico dat zij hun betalingsverplichtingen niet kunnen nakomen relatief laag is, wat tot uiting komt in de hogere rating die kredietbeoordelaars eraan geven.

Hefboomwerking: Dit is een maatstaf voor het schuldniveau in een bedrijf. De netto hefboomwerking is de schuld (minus geldmiddelen en kasequivalenten) als verhouding tot de winst (doorgaans vóór rente, belastingen, afschrijvingen en amortisatie). Een bedrijf met een hefboomwerking is meestal een bedrijf met hoge leningen.

Looptijd: De vervaldatum van een obligatie is de datum waarop de hoofdbelegging (en eventuele uiteindelijke coupon) aan beleggers wordt uitgekeerd. Obligaties met een kortere looptijd vervallen over het algemeen binnen 5 jaar, obligaties met een middellange looptijd binnen 5 tot 10 jaar en obligaties met een langere looptijd na 10+ jaar.

Monetair beleid verwijst naar het beleid van een centrale bank, gericht op het beïnvloeden van het inflatieniveau en de groei in een economie. Het omvat het beheersen van rentetarieven en de geldhoeveelheid. Monetaire versoepeling verwijst naar de activiteit van de centrale bank die erop gericht is de economie nieuw leven in te blazen door de rente te verlagen.

Door hypotheken gedekte effecten (MBS): Een zekerheid die wordt gedekt (of gedekt) door een verzameling hypotheken. Beleggers ontvangen periodieke betalingen uit de onderliggende hypotheken, vergelijkbaar met de coupon op obligaties.

Recessie: Een aanzienlijke daling van de economische activiteit die langer dan een paar maanden duurt. Een zachte landing is een vertraging van de economische groei die een recessie vermijdt.

Herfinanciering: Het proces van het herzien en vervangen van de voorwaarden van een bestaande leningsovereenkomst, met inbegrip van het vervangen van schulden door nieuwe leningen vóór of op het moment van de vervaldatum van de schuld.

Amerikaanse schatkistpapier zijn directe schuldverplichtingen die zijn uitgegeven door de Amerikaanse overheid. De investeerder is een schuldeiser van de overheid. Schatkistpapier en Amerikaanse staatsobligaties worden gegarandeerd door het volledige vertrouwen en krediet van de Amerikaanse overheid, worden over het algemeen beschouwd als vrij van kredietrisico en hebben doorgaans lagere rendementen dan andere effecten.

Opbrengst: De hoogte van het inkomen op een effect over een bepaalde periode, meestal uitgedrukt als een percentage. Voor aandelen is een gebruikelijke maatstaf het dividendrendement, dat recente dividenduitkeringen voor elk aandeel deelt door de aandelenkoers. Voor een obligatie wordt dit op zijn eenvoudigst berekend als de couponbetaling gedeeld door de huidige obligatiekoers.

Yield to worst (YTW) is het laagste rendement dat een obligatie kan behalen, op voorwaarde dat de emittent niet in gebreke blijft en rekening houdt met een toepasselijke callfunctie (d.w.z. de emittent kan de obligatie terugroepen op een vooraf gespecificeerde datum). Op portefeuilleniveau vertegenwoordigt deze statistiek het gewogen gemiddelde YTW voor alle onderliggende emissies.

Volatiliteit is een maatstaf voor het risico op basis van de spreiding van de rendementen voor een bepaalde belegging. Volatiliteit weerspiegelt de beweeglijkheid van de koers van een portefeuille, effect of index.

Belangrijke informatie

Vastrentende effecten zijn onderhevig aan het rente-, inflatie-, krediet- en wanbetalingsrisico. De obligatiemarkt is volatiel. Als de rentes stijgen, dalen de obligatiekoersen meestal en vice versa. Terugbetaling van de hoofdsom is niet gegarandeerd, en de koersen kunnen dalen als een emittent zijn betalingsverplichtingen niet tijdig nakomt of wanneer zijn kredietwaardigheid afneemt.

Hoogrentende obligaties of "rommelobligaties" lopen een groter risico op wanbetaling en prijsvolatiliteit. Hun koers kan onverwacht sterk schommelen.

Gesecuritiseerde producten, zoals door een hypotheek of door activa gedekte effecten, zijn gevoeliger voor renteveranderingen, hebben een verlengings- en vervroegde-aflossingsrisico en zijn onderhevig aan meer krediet-, waarderings- en liquiditeitsrisico's dan andere vastrentende effecten.

Dit zijn de standpunten van de auteur op het moment van publicatie en kunnen verschillen van de standpunten van andere personen/teams bij Janus Henderson Investors. Verwijzingen naar individuele effecten vormen geen aanbeveling om effecten, beleggingsstrategieën of marktsectoren te kopen, verkopen of aan te houden en mogen niet als winstgevend worden beschouwd. Janus Henderson Investors, zijn gelieerde adviseur of zijn medewerkers kunnen een positie hebben in de genoemde effecten.

Resultaten uit het verleden geven geen indicatie over toekomstige rendementen. Alle performancegegevens omvatten inkomsten- en kapitaalwinsten of verliezen maar geen doorlopende kosten en andere fondsuitgaven.

De informatie in dit artikel mag niet worden beschouwd als een beleggingsadvies.

Er is geen garantie dat tendensen uit het verleden zich zullen doorzetten of dat prognoses worden gehaald.

Reclame.