Terwijl beleggers nadenken over de impact van een keerpunt in de rentetarieven op hun assetallocaties, plaatsen we de diepe prijsaanpassing die we hebben gezien op de Europese commerciële vastgoedmarkten in het kielzog van de stijgende rente in context. Hoewel het voelde als een lange reis, vragen veel vastgoedbeleggers zich nu af: zijn we er bijna, en is het tijd om weer serieus naar deze sector te kijken?

Een diepere kijk op waarderingen ten opzichte van de fundamentals

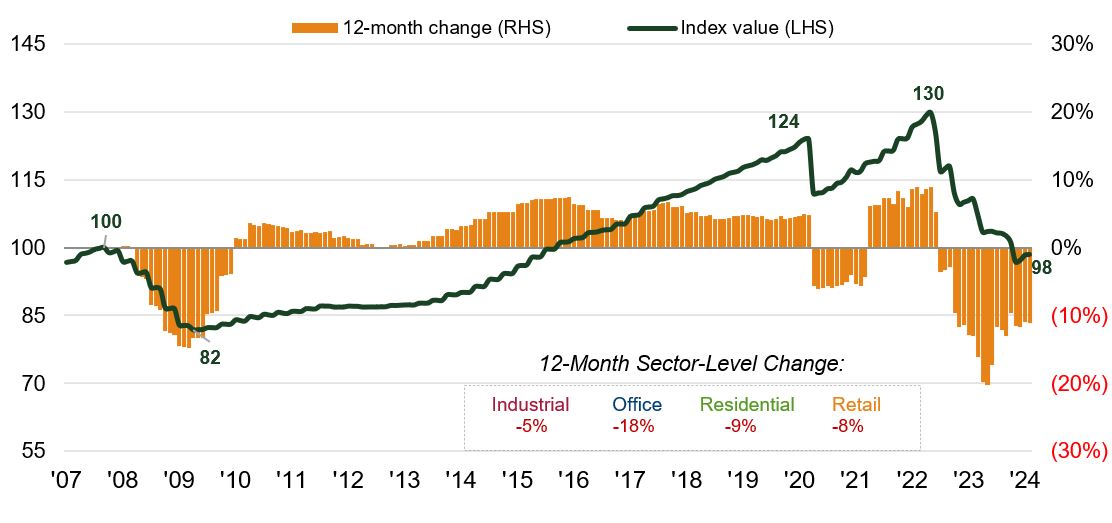

Gegevens van de gerespecteerde vastgoedanalisten van Green Street schetsen een realtime beeld van de prijsstelling van de onderliggende vastgoedmarkten in Europa. De daling van de nominale activaprijzen met meer dan 25 procent, veel hoger in reële (voor inflatie gecorrigeerde) termen voor gemiddeld klasse B Europees commercieel vastgoed, benadrukt de omvang van de correctie die we hebben gezien. Zoals altijd kunnen gemiddelden misleidend zijn, omdat vastgoedsectoren zoals secundaire kantoren nog veel harder zijn gedaald (en nog steeds dalen). Daarentegen zijn de correcties in gebieden die profiteren van structurele groei, zoals studentenhuisvesting, huurwoningen en zelfopslag, veel minder scherp ( waarbij veel waarderingen al weer stijgen), gesteund door hun sterkere vooruitzichten op groeiende huurinkomsten.

Grafiek 1: Pan-European B/B+ Quality Property Index

Bron: Green Street Advisors European Commercial Property Monthly, 1 februari 2024. Green Street Pan European B/B+ Quality Property Index: voorlopige geschatte gegevens tot 1 februari 2024. De sectorindices van Green Street worden samengesteld op basis van de bbp-gewogen gemiddelde prijsgroeipercentages van individuele markten, hernomen naar de respectievelijke piek van '07. Er is geen garantie dat trends uit het verleden zich zullen voortzetten of dat prognoses zullen worden gerealiseerd.

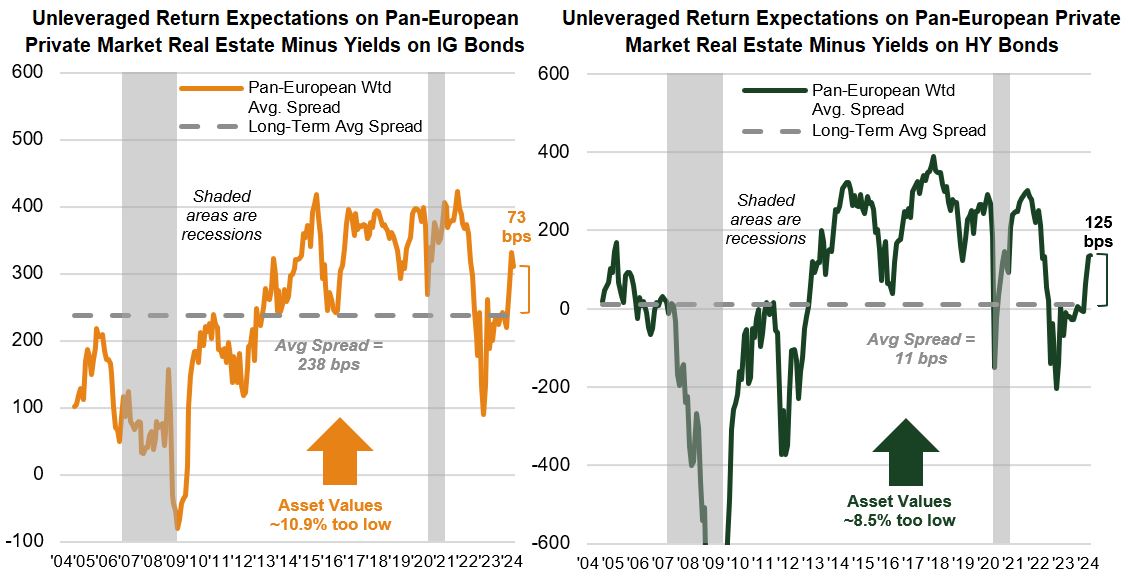

Herstel van risicopremies voor vastgoed

Hoewel we misschien nog niet de bodem hebben bereikt voor de gerapporteerde marktwaarden van direct vastgoed, zijn er redenen om aan te nemen dat we deze naderen. De risicopremie van vastgoed ten opzichte van obligaties ligt weer boven de langetermijngemiddelden. Dit wijst erop dat beleggers terugkeren naar de vastgoedmarkten, in eerste instantie in gebieden met structurele groei, zoals industriële en logistieke activa en alternatieven zoals woontorens, opslag en studentenhuisvesting.

Grafiek 2: Zekerheid over rendement ten opzichte van schuldkosten

Bron: BAML, Bloomberg, Moody's, IHS Markit, Green Street. Green Street Advisors European Commercial Property Monthly, 1 february 2024. Rendement zonder hefboom = verschil in rendement bij financiering met vreemd vermogen versus financiering met eigen vermogen (zonder hefboom). Spread = verschil tussen het rendement op particulier vastgoed versus het rendement op obligaties van beleggingskwaliteit. Bps= basispunten. In het verleden behaalde resultaten bieden geen garantie voor de toekomst.

Een kwestie van wanneer, niet of

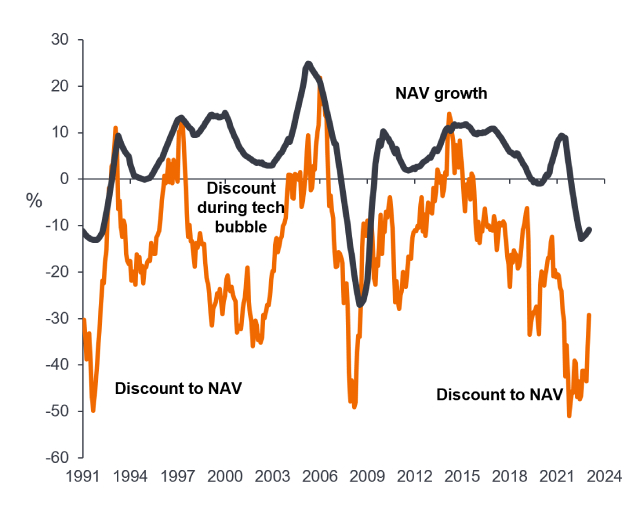

Het is belangrijk om te herhalen dat we beleggen in beursgenoteerde vastgoedmarkten, waar de prijzen toekomstgericht zijn en dagelijks worden vastgesteld door vraag en aanbod. Daarom zal deze sector zich doorgaans sneller aanpassen aan keerpunten in macro-economische omstandigheden dan op het verleden gebaseerde waarderingen van particulier vastgoed. We zagen dit aan het begin van de huidige neergang, waarbij Europese vastgoedaandelen met meer dan 45 procent daalden in de negen maanden tot oktober 2022, ruim voordat de directe vastgoedwaarden wezenlijk lager werden gecorrigeerd.

Belangrijker is dat we geloven dat hetzelfde nu in omgekeerde richting gebeurt: beursgenoteerd vastgoed begon in Q4 2023 te herstellen toen de renteverwachtingen verschoven, waarbij de vraag nu is wanneer, niet of, de rente in Europa zal worden verlaagd in het licht van dalende inflatie en lage economische groei.

Grafiek 3: Waarderingen van beursgenoteerd vastgoed zijn toekomstgericht; particuliere waarderingen zijn op het verleden gericht

Bron: Morgan Stanley Research, analyse van Janus Henderson Investors, per 31 december 2023. NAV = nettovermogenswaarde, de totale waarde van een actief na aftrek van uitstaande schulden en vaste kapitaaluitgaven. Wanneer de marktprijs van een belegging lager is dan de NAV, wordt er gezegd dat deze met korting wordt verhandeld. In het verleden behaalde resultaten zijn geen garantie voor de toekomst.

We zien positieve indicatoren

Hoewel de volatiliteit gedurende 2024 wel duidelijk heeft gemaakt dat het zinloos is om te proberen de markten te voorspellen, zijn we van mening dat de daling van de aandelenkoersen beleggers een aantrekkelijk instappunt biedt.

De onderbouwing van onze zienswijze is als volgt:

- De operationele fundamenten zijn gezond: hoge bezettingsgraden en huurprijzen die zijn meegestegen met de inflatie, zijn een veelvoorkomend thema geweest in de huidige verslagperiode. Dit, in combinatie met de groei uit projectontwikkelingen en ingebedde omkering, biedt een pad voor aanhoudende huur- en winstgroei voor beleggers, zelfs bij hogere rentekosten. Logistiek verhuurder Segro rapporteerde onlangs hun resultaten en benadrukte dat "... we in de komende drie jaar verwachten onze passieve huren met meer dan 50 procent te verhogen door het benutten van ingebedde omkering, het verhuren van leegstaande locaties en het ontwikkelen van nieuwe ruimte."

- De schuldmarkt voor beursgenoteerde REIT's is heropend: vastgoedbedrijven hebben met succes kapitaal opgehaald op zowel binnenlandse als internationale obligatiemarkten. Zo heeft de Duitse woningverhuurder Vonovia (VNA) in januari van dit jaar en voor het eerst sinds 2022 een obligatie uitgegeven van GBP 400 miljoen, met een looptijd van twaalf jaar tegen EUR-kosten van 4,5 procent: veel lager dan het impliciete rendement op hun obligaties zes of twaalf maanden geleden. Dit is een belangrijk signaal dat vertrouwen biedt dat schuldaflossingen in de komende jaren beheersbaar zullen zijn, en dat bepaalde bedrijven relatieve winnaars kunnen zijn in een wereld van 'haves and have-nots' wat betreft de kosten van en toegang tot kapitaal. Dit biedt weer mogelijkheden voor verdere groei in de toekomst.

- Het vertrouwen in de operationele fundamentals en de verwachting van stabiliserende waarderingen geeft bedrijven meer vertrouwen in hun vermogen om aandeelhouders te belonen via dividenden en dividendgroei. Noemenswaardig is de terugkeer van dividenden van retailverhuurder Unibail-Rodamco-Westfield (URW) na een opschorting van drie jaar om de balans te versterken.

Ons motto: er gaat niets boven selectiviteit

Het is duidelijk dat er uitdagingen en risico's blijven bestaan en dat niet iedereen ongeschonden uit een correctie van deze omvang zal komen. Daarom blijft het van het grootste belang om zeer selectief te zijn en de nadruk te leggen op de sterkte van de balans en het vinden van die delen van de markt waar huurinkomstenstromen voor 'echte' groei kunnen zorgen, ook tijdens vertragende economieën en structurele verschuivingen die de vastgoedmarkt raken.

Naar onze mening is het echter ook belangrijk om te onthouden dat er al een aanzienlijke correctie in de vastgoedprijzen heeft plaatsgevonden, en dat er in 2024 waarschijnlijk een keerpunt zal zijn dat gemarkeerd wordt door het einde van de neerwaartse prijsontwikkeling. Veel beursgenoteerde REIT's zijn nog steeds aantrekkelijk geprijsd. We denken dat de aandacht van beleggers voor deze beleggingsklasse dan ook gerechtvaardigd is en mogelijk op korte termijn al lonend kan zijn.

Balans: Een jaarrekening die de activa, de passiva en het eigen vermogen van een onderneming op een bepaald moment in de tijd weergeeft en wordt gebruikt om de financiële gezondheid van een onderneming te peilen.

Obligatierendement: de inkomsten uit een effect, meestal uitgedrukt als een percentage. Voor een obligatie wordt dit berekend door de couponrente te delen door de actuele obligatiekoers. Lagere obligatierendementen betekenen hogere obligatiekoersen.

Impliciet rendement: Het rendement op de onderliggende obligatie van een futurescontract, geïmpliceerd door de prijs te bepalen alsof de onderliggende obligatie geleverd wordt op de vervaldatum van de futures.

Obligatie van beleggingskwaliteit en hoogrentende obligaties: Een obligatie die doorgaans wordt uitgegeven door overheden of bedrijven waarvan wordt aangenomen dat het risico dat zij hun betalingsverplichtingen niet kunnen nakomen relatief laag is, wat tot uiting komt in de hogere rating die kredietbeoordelaars eraan geven. Hoogrentende obligaties brengen doorgaans een hoger risico met zich mee dat de emittent zijn betalingsverplichtingen niet kan nakomen. Daarom worden ze meestal uitgegeven met een hogere rente (coupon) om dit extra risico te compenseren.

Nominaal versus reëel: Nominale prijzen/waarderingen vertegenwoordigen huidige waarden; reële prijzen/waarden zijn gecorrigeerd voor inflatie.

Vastgoedrisicopremie ten opzichte van obligaties: Het extra rendement dat beleggers vragen voor beleggingen in vastgoed ten opzichte van beleggingen in obligaties (bijvoorbeeld bedrijfs- of staatsobligaties).

Belangrijke informatie

Er is geen garantie dat tendensen uit het verleden zich zullen doorzetten of dat prognoses worden gehaald.

REIT’s of ‘Real Estate Investment Trusts’ beleggen in vastgoed via het directe bezit van vastgoedactiva, vastgoedaandelen of hypotheken. Omdat ze genoteerd zijn aan een aandelenbeurs, zijn REIT’s meestal zeer liquide en worden verhandeld als aandelen.

Vastgoedeffecten zoals Real Estate Investment Trusts (REIT’s) kunnen extra risico's met zich meebrengen, zoals rente-, beheer-, fiscale, economische, milieu- en concentratierisico's.

Dit zijn de standpunten van de auteur op het moment van publicatie en kunnen verschillen van de standpunten van andere personen/teams bij Janus Henderson Investors. Verwijzingen naar individuele effecten vormen geen aanbeveling om effecten, beleggingsstrategieën of marktsectoren te kopen, verkopen of aan te houden en mogen niet als winstgevend worden beschouwd. Janus Henderson Investors, zijn gelieerde adviseur of zijn medewerkers kunnen een positie hebben in de genoemde effecten.

Resultaten uit het verleden geven geen indicatie over toekomstige rendementen. Alle performancegegevens omvatten inkomsten- en kapitaalwinsten of verliezen maar geen doorlopende kosten en andere fondsuitgaven.

De informatie in dit artikel mag niet worden beschouwd als een beleggingsadvies.

Er is geen garantie dat tendensen uit het verleden zich zullen doorzetten of dat prognoses worden gehaald.

Reclame.

Belangrijke informatie

Lees de volgende belangrijke informatie over fondsen die vermeld worden in dit artikel.

- Aandelen/deelnemingsrechten kunnen snel in waarde dalen en gaan doorgaans gepaard met hogere risico's dan obligaties of geldmarktinstrumenten. Als gevolg daarvan kan de waarde van uw belegging dalen.

- Aandelen van kleine en middelgrote bedrijven kunnen volatieler zijn dan aandelen van grotere bedrijven en kunnen soms moeilijk te waarderen of te verkopen zijn op het gewenste moment en tegen de gewenste prijs, wat het risico op verlies vergroot.

- Als een Fonds een hoge blootstelling heeft aan een bepaald land of een bepaalde geografische regio, loopt het een hoger risico dan een Fonds dat meer gediversifieerd is.

- Het Fonds focust op bepaalde sectoren of beleggingsthema's en kan sterk worden beïnvloed door factoren zoals wijzigingen in overheidsregulering, hogere prijsconcurrentie, technologische vooruitgang en andere ongunstige gebeurtenissen.

- Dit Fonds kan een bijzonder geconcentreerde portefeuille hebben in vergelijking met zijn beleggingsuniversum of andere fondsen in zijn sector. Een ongunstige gebeurtenis die een impact heeft op slechts een klein aantal participaties zou tot een aanzienlijke volatiliteit of grote verliezen voor het Fonds kunnen leiden.

- Het Fonds belegt in vastgoedbeleggingstrusts (REIT's) en in andere bedrijven of fondsen die actief zijn in vastgoedbeleggingen, wat gepaard gaat met hogere risico's dan bij directe belegging in vastgoed. Meer bepaald kunnen REIT's onderworpen zijn aan minder strikte regels en toezicht dan het Fonds zelf en kunnen ze een grotere volatiliteit vertonen dan hun onderliggende activa.

- Het Fonds kan gebruikmaken van derivaten om het risico te verminderen of om de portefeuille efficiënter te beheren. Dit gaat echter gepaard met andere risico's, waaronder met name het risico dat een tegenpartij bij derivaten niet in staat is om haar contractuele verplichtingen na te komen.

- Als het Fonds activa houdt in andere valuta's dan de basisvaluta van het Fonds of als u belegt in een aandelenklasse/klasse van deelnemingsrechten in een andere valuta dan die van het Fonds (tenzij afgedekt of 'hedged'), kan de waarde van uw belegging worden beïnvloed door veranderingen in de wisselkoersen.

- Wanneer het Fonds, of een afgedekte aandelenklasse/klasse van deelnemingsrechten, tracht de wisselkoersschommelingen van een valuta ten opzichte van de basisvaluta te beperken, kan de afdekkingsstrategie zelf een positieve of negatieve impact hebben op de waarde van het Fonds vanwege verschillen in de kortetermijnrentevoeten van de valuta's.

- Effecten in het Fonds kunnen moeilijk te waarderen of te verkopen zijn op het gewenste moment of tegen de gewenste prijs, vooral in extreme marktomstandigheden waarin de prijzen van activa kunnen dalen, wat het risico op beleggingsverliezen verhoogt.

- De volledige lopende kosten of een deel daarvan kunnen aan het kapitaal worden onttrokken, wat het kapitaal kan uithollen of het potentieel voor kapitaalgroei kan verminderen.

- Het Fonds kan geld verliezen als een tegenpartij met wie het Fonds handelt niet bereid of in staat is om aan zijn verplichtingen te voldoen, of als gevolg van een fout in of vertraging van operationele processen of verzuim van een derde partij.

Specifieke risico's

- Aandelen/deelnemingsrechten kunnen snel in waarde dalen en gaan doorgaans gepaard met hogere risico's dan obligaties of geldmarktinstrumenten. Als gevolg daarvan kan de waarde van uw belegging dalen.

- Aandelen van kleine en middelgrote bedrijven kunnen volatieler zijn dan aandelen van grotere bedrijven en kunnen soms moeilijk te waarderen of te verkopen zijn op het gewenste moment en tegen de gewenste prijs, wat het risico op verlies vergroot.

- Het Fonds focust op bepaalde sectoren of beleggingsthema's en kan sterk worden beïnvloed door factoren zoals wijzigingen in overheidsregulering, hogere prijsconcurrentie, technologische vooruitgang en andere ongunstige gebeurtenissen.

- Dit Fonds kan een bijzonder geconcentreerde portefeuille hebben in vergelijking met zijn beleggingsuniversum of andere fondsen in zijn sector. Een ongunstige gebeurtenis die een impact heeft op slechts een klein aantal participaties zou tot een aanzienlijke volatiliteit of grote verliezen voor het Fonds kunnen leiden.

- Het Fonds belegt in vastgoedbeleggingstrusts (REIT's) en in andere bedrijven of fondsen die actief zijn in vastgoedbeleggingen, wat gepaard gaat met hogere risico's dan bij directe belegging in vastgoed. Meer bepaald kunnen REIT's onderworpen zijn aan minder strikte regels en toezicht dan het Fonds zelf en kunnen ze een grotere volatiliteit vertonen dan hun onderliggende activa.

- Het Fonds kan gebruikmaken van derivaten om het risico te verminderen of om de portefeuille efficiënter te beheren. Dit gaat echter gepaard met andere risico's, waaronder met name het risico dat een tegenpartij bij derivaten niet in staat is om haar contractuele verplichtingen na te komen.

- Als het Fonds activa houdt in andere valuta's dan de basisvaluta van het Fonds of als u belegt in een aandelenklasse/klasse van deelnemingsrechten in een andere valuta dan die van het Fonds (tenzij afgedekt of 'hedged'), kan de waarde van uw belegging worden beïnvloed door veranderingen in de wisselkoersen.

- Wanneer het Fonds, of een afgedekte aandelenklasse/klasse van deelnemingsrechten, tracht de wisselkoersschommelingen van een valuta ten opzichte van de basisvaluta te beperken, kan de afdekkingsstrategie zelf een positieve of negatieve impact hebben op de waarde van het Fonds vanwege verschillen in de kortetermijnrentevoeten van de valuta's.

- Effecten in het Fonds kunnen moeilijk te waarderen of te verkopen zijn op het gewenste moment of tegen de gewenste prijs, vooral in extreme marktomstandigheden waarin de prijzen van activa kunnen dalen, wat het risico op beleggingsverliezen verhoogt.

- De volledige lopende kosten of een deel daarvan kunnen aan het kapitaal worden onttrokken, wat het kapitaal kan uithollen of het potentieel voor kapitaalgroei kan verminderen.

- Het Fonds kan geld verliezen als een tegenpartij met wie het Fonds handelt niet bereid of in staat is om aan zijn verplichtingen te voldoen, of als gevolg van een fout in of vertraging van operationele processen of verzuim van een derde partij.

- Naast de inkomsten kan deze aandelenklasse gerealiseerde en niet-gerealiseerde vermogenswinsten en oorspronkelijk belegd kapitaal uitkeren. Kosten, vergoedingen en uitgaven worden ook afgetrokken van het kapitaal. Beide factoren kunnen leiden tot kapitaalerosie en een kleiner potentieel voor kapitaalgroei. Beleggers moeten er ook rekening mee houden dat uitkeringen van deze aard behandeld kunnen worden (en belastbaar kunnen zijn) als inkomsten afhankelijk van hun plaatselijke belastingwetten.