Aandelenvooruitzichten: een verbreding van de kansen

In hun halfjaarlijkse vooruitzichten voor wereldwijde aandelen stellen Marc Pinto, Head of Americas Equities, en Lucas Klein, Head of EMEA and Asia Pacific Equities, dat hoewel de risico's van een economische vertraging blijven bestaan, het potentieel voor het ontsluiten van nieuwe aandeelhouderswaarde ook groot is.

10 beknopt artikel

Kernpunten

- Amerikaanse megacap-technologiebedrijven bleven in de eerste helft van 2024 de wereldwijde aandelenmarkten leiden, maar andere delen van de markt vertoonden tekenen van voordeel van innovatie, beleidshervormingen en relatief aantrekkelijke waarderingen.

- Naar onze mening wijst de trend op een verbreding van de aandelenkansen voor de rest van 2024.

- Wij zijn van mening dat beleggers op zoek moeten gaan naar een combinatie van fundamentals en waarderingen, vooral tegen de achtergrond van hoge rentetarieven en andere risico's voor de economische groei.

Eind vorig jaar voorspelden de markten verschillende renteverlagingen tegen medio 2024 in afwachting van een afkoelende inflatie en een tragere arbeidsmarkt. We waren sceptischer. We zeiden ook dat een 'harde landing', of recessie, niet het basisscenario voor de economie was, en dat een veerkrachtige Amerikaanse consumenten- en winstgroei aandelen zou kunnen ondersteunen.

Het blijkt dat de markten niet alleen aan onze verwachtingen voldeden, maar ze zelfs overtroffen - zozeer zelfs dat velen zich nu afvragen waar aandelen vanaf hier naartoe kunnen gaan. We zijn het erover eens dat sommige trends ver buiten hun typische bereik vallen. We erkennen ook dat de hoge rentetarieven en een omgekeerde rentecurve van staatsobligaties – een historisch betrouwbare indicator van een recessie in de VS – zijn blijven bestaan, waardoor de mogelijkheid van een economische vertraging levend blijft. Over het geheel genomen zijn onze vooruitzichten voor de aandelenmarkten in 2024 echter niet wezenlijk veranderd. Ondanks het potentieel voor een tragere groei, worden we aangemoedigd door veel van de seculiere trends die we zien en denken we dat de kansen voor aandelenbeleggers die zich richten op fundamentals kunnen toenemen.

AI klaar om zich te verspreiden en te versterken

Net als in 2023 was kunstmatige intelligentie (AI) een van de grootste marktverhalen in 2024. Dit jaar is de handel echter begonnen te evolueren. Slechts vijf van de "Magnificent 7" megacap-technologiebedrijven die vorig jaar de stratosfeer in schoten, zijn in 2024 winst blijven boeken. Ondertussen beginnen andere aandelen de wind in de rug te krijgen.

Sinds oktober 2023 zijn nutsbedrijven bijvoorbeeld sterk gestegen, waarbij de S&P 500® Utilities Sector 29,5% opleverde, beter dan de bredere S&P 500® Index.1 Een hersteltransactie en het vooruitzicht van dalende rentes verklaren waarschijnlijk een deel van de winsten. (Nutsbedrijven liepen in 2023 met de grootste marge in decennia achter op de markt.2)

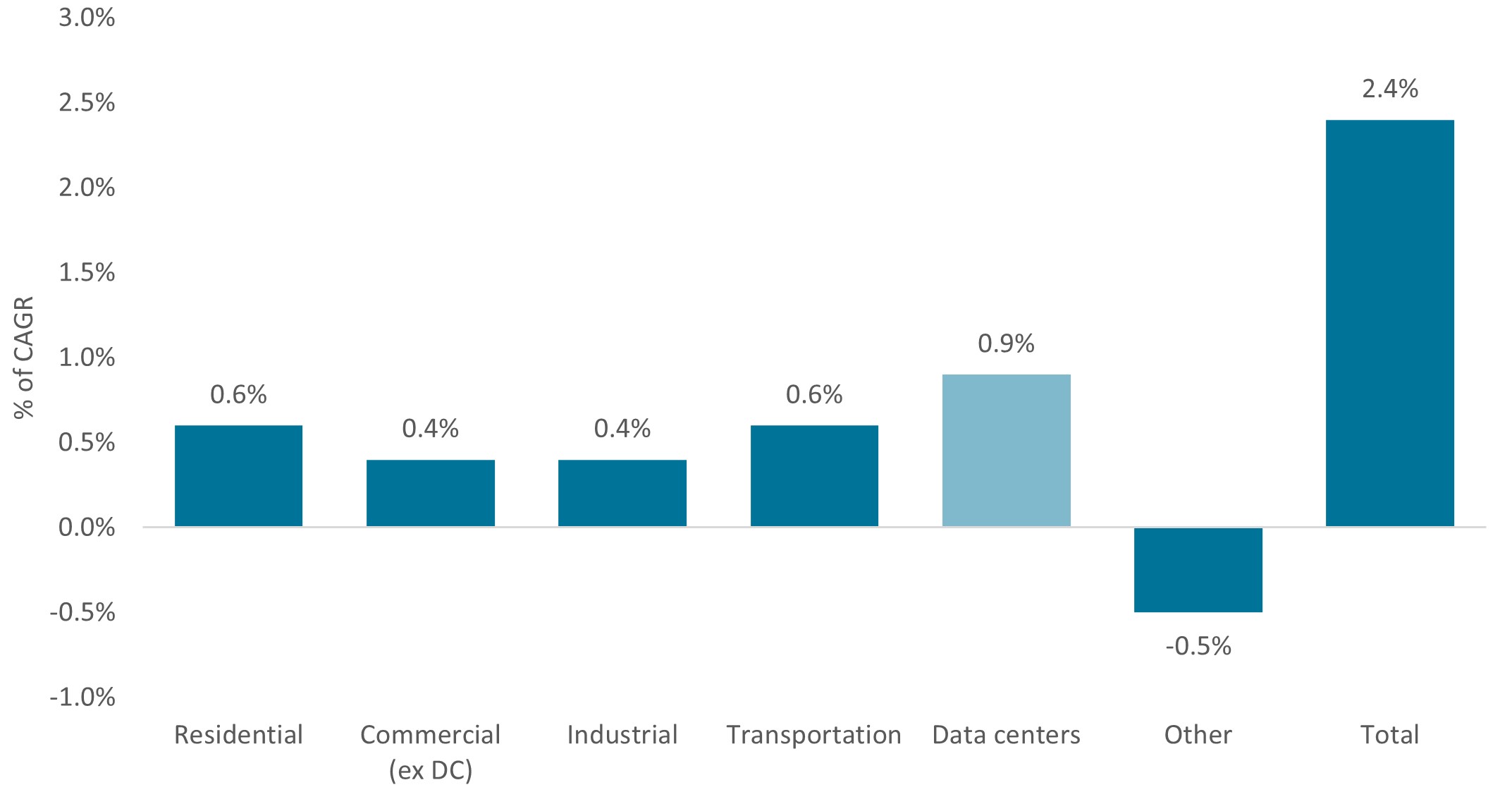

Maar een andere reden zou een groeiende waardering kunnen zijn voor de energiebehoefte die AI creëert. De datacenters die generatieve AI-programma's trainen en hosten, zullen naar verwachting tegen 2030 naar schatting 8% van het elektriciteitsverbruik in de VS voor hun rekening nemen, tegen 3% in 2022.3 Dat zal op zijn beurt naar verwachting leiden tot aanzienlijke investeringen in energie-infrastructuur, waardoor het winstgroeipotentieel van nutsbedrijven op lange termijn wordt vergroot.

Figuur 1: Datacenters zullen naar verwachting de vraag naar elektriciteit in de VS stimuleren

Samenstelling van de samengestelde jaarlijkse groei (CAGR) van de vraag naar stroom in de VS, 2022-2030

Bron: Goldman Sachs Global Investment Research, EIA. Vanaf 28 april 2024.

We zien soortgelijke verhalen die zich beginnen af te spelen in andere delen van de economie, waardoor we kunnen aantonen dat AI zich nog in de eerste hoofdstukken van zijn verhaal bevindt. Daarom zijn wij van mening dat megacap-technologiebedrijven die blijven investeren en innoveren in AI, meer inkomsten en vrije kasstroomgroei kunnen zien.

De vijf leiders in de Mag 7 werken snel aan de uitbreiding van wat al brede concurrerende grachten zijn: tijdens de eerste paar maanden van 2024 varieerde de omzetgroei op jaarbasis van 13% tot 262% bij deze bedrijven, en managementteams kondigden ongeveer $ 200 miljard aan gecombineerde AI-kapitaaluitgaven voor het jaar aan.4 Dat, samen met mogelijke renteverlagingen – die de disconteringsvoet van toekomstige winsten zouden verlagen – zou deze aandelen kunnen positioneren voor meer opwaarts potentieel.

Tegelijkertijd denken we dat de waarde van tweede-afgeleide AI-spelers zal beginnen te stijgen. Dat omvat het hele ecosysteem van halfgeleiders (van makers van geavanceerde chips tot fabrikanten van halfgeleiderapparatuur), bedrijven die duurzame waterbeheersystemen aanbieden voor datacenters, leveranciers van energie en elektrische componenten ... de lijst gaat maar door. Hoewel deze bedrijven misschien niet dezelfde krantenkoppen halen als megacap-technologie, zou de impact van AI op hun inkomstenstromen niet minder betekenisvol kunnen zijn.

Waarderingslacunes komen in beeld

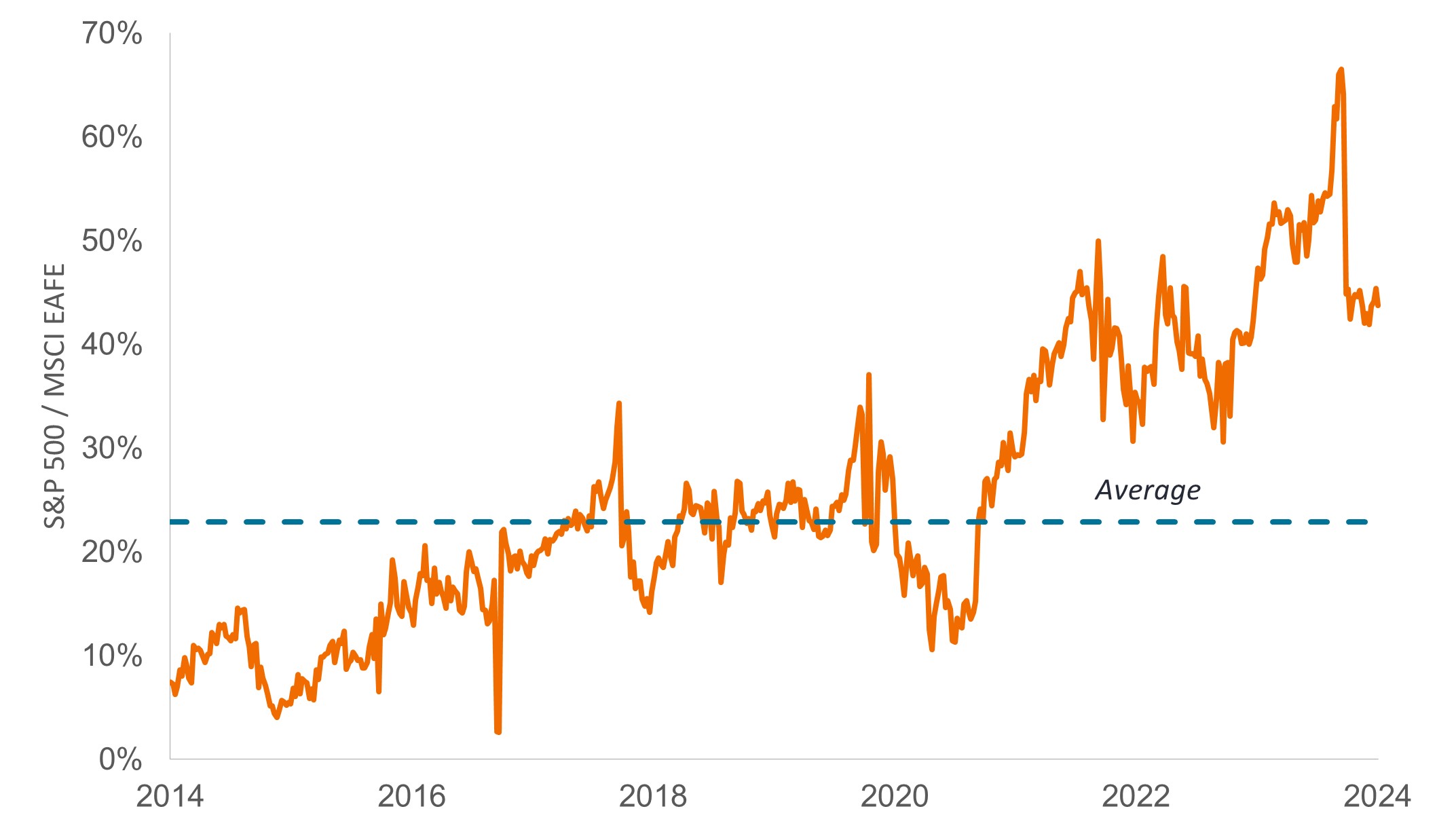

De aanhoudende outperformance van Amerikaanse technologie heeft een wereldwijde kloof in de aandelenwaarderingen verergerd. In feite hebben Amerikaanse aandelen het grootste deel van de afgelopen 16 jaar aandelen uit ontwikkelde markten aangevoerd, een van de langste periodes in decennia.5 Als gevolg hiervan hebben Amerikaanse aandelen doorgaans een koers-winstverhouding (K/W) die hoger is dan die van andere ontwikkelde markten, maar is de premie nu hoger dan het gemiddelde (Figuur 2).

Figuur 2: Amerikaanse aandelen worden verhandeld tegen een ongewoon hoge premie ten opzichte van andere ontwikkelde markten

Relatieve koers-winstverhouding (K/W) van de S&P 500 Index ten opzichte van de MSCI EAFE Index

Bron: Bloomberg. Gegevens van 30 mei 2014 tot en met 31 mei 2024. De koers-winstverhoudingen (K/W) zijn gebaseerd op de geschatte winst over 12 maanden. De MSCI EAFE Index is ontworpen om de prestaties weer te geven van large- en midcapeffecten in 21 ontwikkelde markten, waaronder landen in Europa, Australazië en het Verre Oosten, met uitzondering van de VS en Canada.

De spread is zo sterk gegroeid dat elk vleugje positief nieuws kan leiden tot grote rally's voor neergeslagen markten. De Hang Seng-index in Hongkong behoorde bijvoorbeeld tot de slechtst presterende indices in 2023 (-10,5%), evenals in het eerste kwartaal van 2024 (-2,5%). Toen, medio april, maakte de benchmark een ommezwaai en steeg met meer dan 20% in één maand als nieuws over stimuleringsmaatregelen van de overheid in combinatie met bodemwaarderingen.6okt.

Maar China heeft ook te maken met een aantal acute uitdagingen, waaronder een noodlijdende vastgoedmarkt, een zwakke consumentenvraag en toenemende handelsspanningen die de Chinese export dreigen te beteugelen - een belangrijke motor van de recente economische activiteit. Dus hoewel sommige Chinese bedrijven opwindende groeiverhalen hebben, kan een beleggingsstrategie die alleen op waardering is gebaseerd, op korte termijn met volatiliteit te maken krijgen.

Niet-Amerikaanse markten maken een zaak voor zichzelf

Het is echter bemoedigend dat we zien dat de fundamentals in andere markten positiever worden. In gebieden waar waardering en fundamentals samenkomen, denken we dat er potentieel bestaat voor aandelen om consistenter hoger te ratelen.

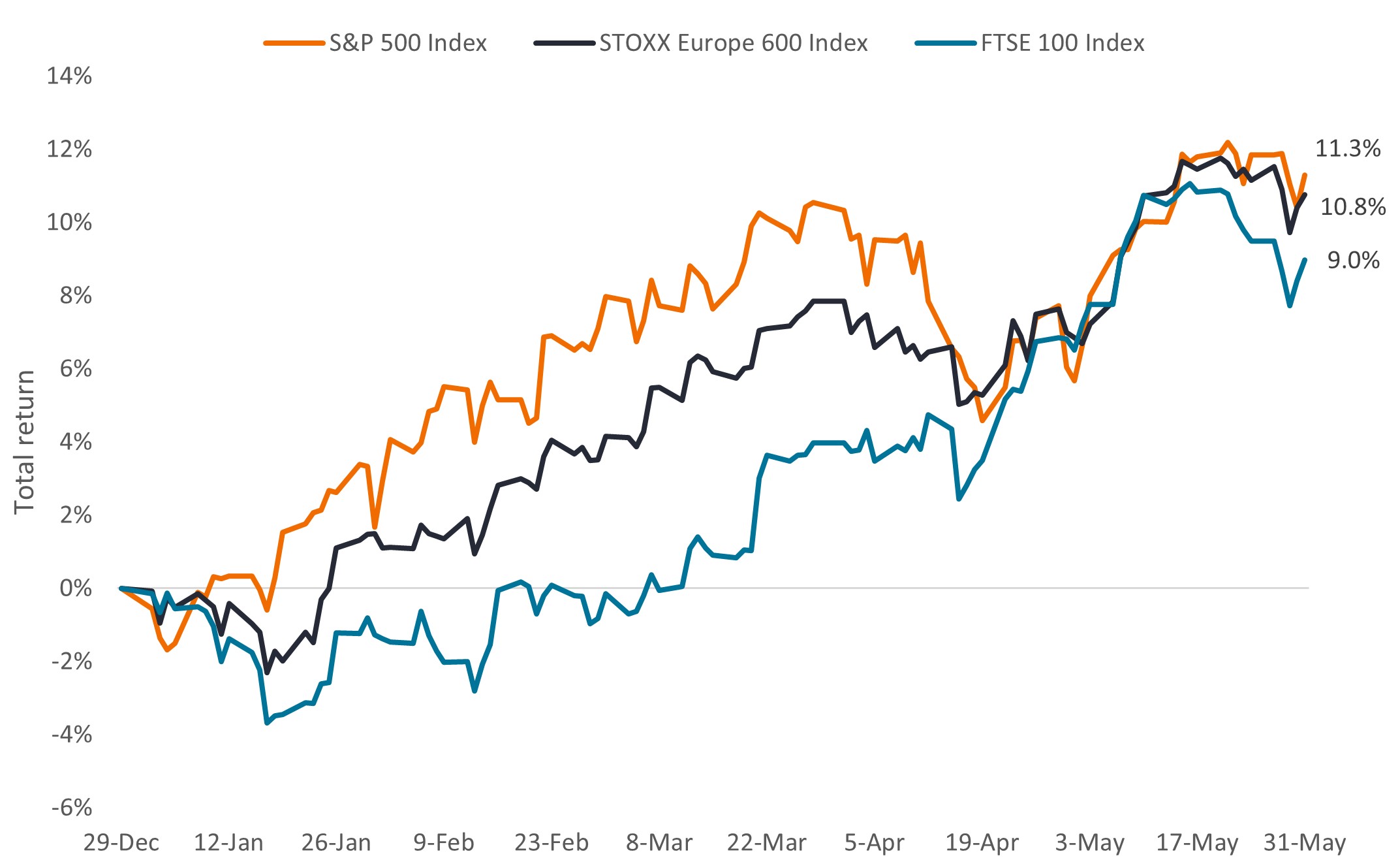

In Europa bijvoorbeeld groeide het bruto binnenlands product in het VK en de Europese Unie in het eerste kwartaal van 2024 sneller dan verwacht.7 Ook de inflatiemaatstaven daalden, waardoor Zwitserland in maart met renteverlagingen begon en Zweden in mei. En de winstgroei verbeterde, waarbij meer bedrijven dan gemiddeld de verwachtingen van analisten overtroffen.8

Als zodanig hebben de Europese indices tot nu toe grotendeels in lijn met de Amerikaanse jaarwisseling gehandeld (Figuur 3), en er zijn redenen om aan te nemen dat het positieve momentum kan aanhouden: ongeveer 18 maanden van voorraadafbouw in de verwerkende industrie lopen af,9 en zowel de Bank of England als de Europese Centrale Bank hebben aangegeven dat er in 2024 ten minste één renteverlaging mogelijk is. Europa heeft ook zijn eigen groep van megacap-leiders gekoesterd in sectoren als de gezondheidszorg, halfgeleiders en detailhandel. En een stijging van 62% van de militaire uitgaven ten opzichte van tien jaar geleden10 doet de orderboeken van Europese defensie-aannemers aanzwellen.

Figuur 3: Tot nu toe hebben Europese aandelen dit jaar grotendeels gelijke tred gehouden met Amerikaanse aandelen

Bron: Bloomberg, gegevens van 29 december 2023 tot en met 31 mei 2024.

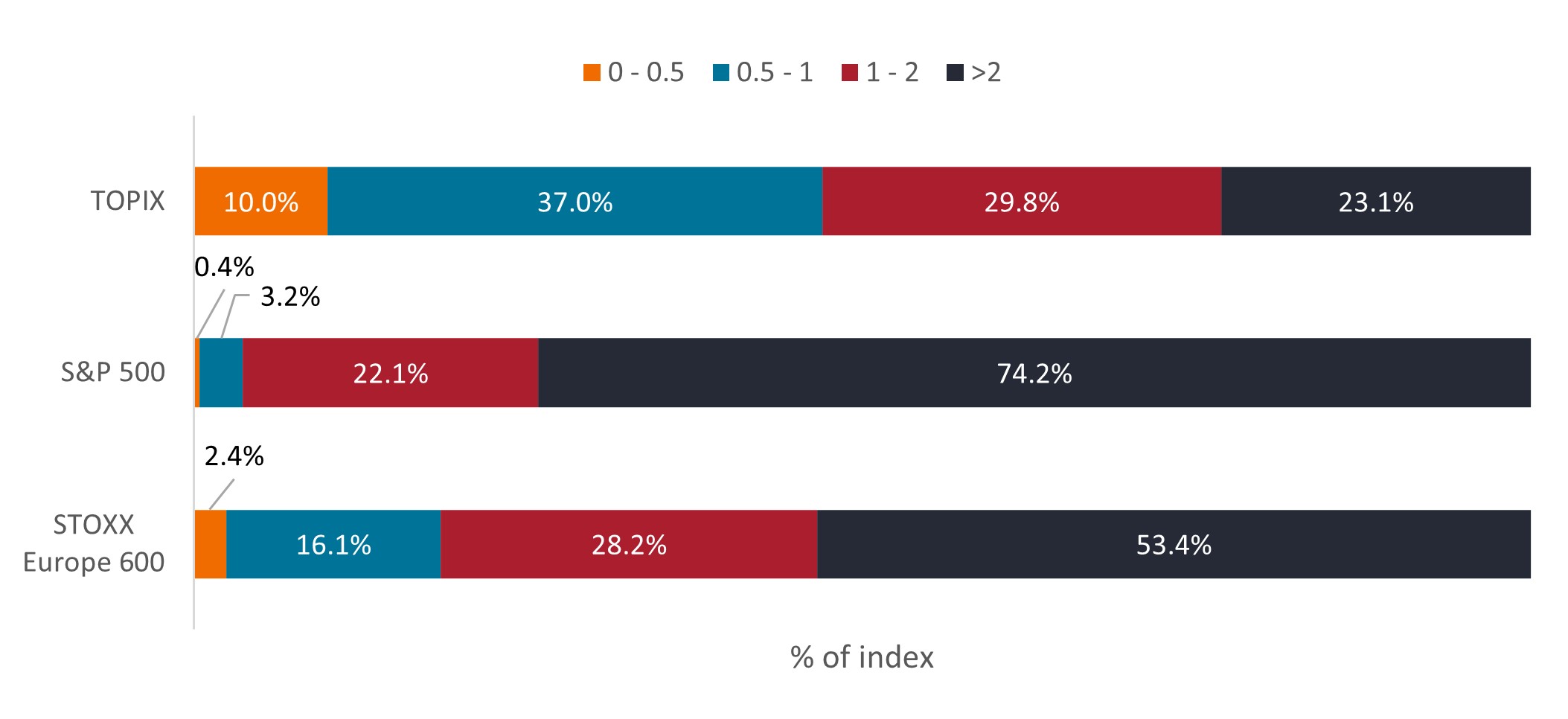

Ondertussen begint in Japan een decennium van aandeelhoudersvriendelijke hervormingen vruchten af te werpen. In 2023 rondde de Tokyo Stock Exchange een marktstructureringsplan af dat van bedrijven eiste dat ze zich zouden concentreren op het verbeteren van de bedrijfswaarde en winstgevendheid - of het risico liepen van de beurs te worden gehaald. Sindsdien hebben bedrijven gewerkt aan een efficiënter gebruik van kapitaal en een betere corporate governance. De resultaten zijn zichtbaar: dit jaar zijn de dividenden en de inkoop van eigen aandelen in een recordtempo gestegen en is het gewone aandelenbezit toegenomen.

Tegelijkertijd is de inflatie in het land eindelijk weer opgelaaid, waardoor Japanse bedrijven voor het eerst in decennia de prijzen en lonen kunnen verhogen. Deze trends, ondersteund door de nog steeds lage waarderingen van veel Japanse aandelen, hebben bijgedragen aan een heropleving van de Japanse aandelenmarkt, met meer ruimte om mogelijk te stijgen.

Figuur 4: Een hoog percentage Japanse bedrijven wordt nog steeds verhandeld tegen <1x de boekwaarde, waardoor er ruimte ontstaat om aandeelhouderswaarde te ontsluiten

Koers-boekwaarde*

Bron: Bloomberg, per 31 mei 2024. *Koers-boekwaarde is de verhouding tussen de marktwaarde van de aandelen van een bedrijf (aandelenkoers) en de boekwaarde van het eigen vermogen. De TOPIX, ook bekend als de Tokyo Stock Price Index, is een kapitalisatiegewogen index van alle bedrijven die genoteerd zijn aan de First Section van de Tokyo Stock Exchange.

Bron: Bloomberg, per 31 mei 2024. *Koers-boekwaarde is de verhouding tussen de marktwaarde van de aandelen van een bedrijf (aandelenkoers) en de boekwaarde van het eigen vermogen. De TOPIX, ook bekend als de Tokyo Stock Price Index, is een kapitalisatiegewogen index van alle bedrijven die genoteerd zijn aan de First Section van de Tokyo Stock Exchange.

In opkomende markten onderneemt India stappen om een alternatief productiecentrum voor de wereldhandel te worden. Het nationale beleid inzake elektronica van 2019 introduceerde bijvoorbeeld nieuwe stimulansen om de productie van elektronische kerncomponenten (waaronder chipsets, optische vezels en componenten voor schone energie) aan te moedigen. Dat werd gevolgd door de Production Linked Incentive-regeling in 2020, die subsidies verstrekt voor het uitbreiden van de productiecapaciteit in meerdere industrieën, waaronder de auto-industrie, farmaceutica en medische apparatuur, zonne-energie en elektronica. Beide programma's, in combinatie met de lage arbeidskosten van India, investeringen in infrastructuur en een gunstig ondernemingsklimaat, hebben geleid tot een toename van buitenlandse en binnenlandse investeringen in India, waarvan we denken dat deze nog maar net is begonnen.

Mogelijkheden buiten de Mag 7

In de VS blijven de zorgen over de hoge waarderingen bestaan, maar we zien reden om positief te zijn. Terwijl de naar marktkapitalisatie gewogen S&P 500 een koers-winstverhouding (K/W) van 21 heeft, is de verwachte K/W van de gelijkgewogen versie van de Index een redelijkere 16, vooral gezien de huidige renteniveaus.11 Het verschil weerspiegelt de grote weging die big tech heeft in de benchmark.

Voor de rest van de S&P 500 daalde de winstgroei gemiddeld in het eerste kwartaal,12 wat hielp om de waarderingen te beperken. Toch verwachten de consensusprognoses dat de winst in de rest van het jaar weer zal versnellen, wat zal resulteren in een algehele positieve winstgroei voor het kalenderjaar 2024. We zijn een soortgelijk standpunt ingenomen, maar wijzen ook op onzekerheden rond de consumentenbestedingen, de timing en het aantal mogelijke renteverlagingen, en geopolitieke spanningen. Daarom blijven we van mening dat beleggers zich moeten richten op bedrijven van hoge kwaliteit waarvan de groei niet afhankelijk is van de economische cyclus, een sterke vrije kasstroom kan genereren en een redelijk schuldniveau heeft.

Vandaag de dag denken we dat de gezondheidszorg een sector is die veel van deze eigenschappen biedt. Na een meerjarige bearmarkt worden veel biotechnologieaandelen nog steeds onder de waarde van contanten op hun balans verhandeld (Figuur 4). Ondertussen bleef het totale rendement van de bredere gezondheidszorgsector in 2023 meer dan 20 procentpunten achter bij dat van de S&P 500, als gevolg van een sterke vertraging van de verkoop van COVID-19-gerelateerde producten.13okt.

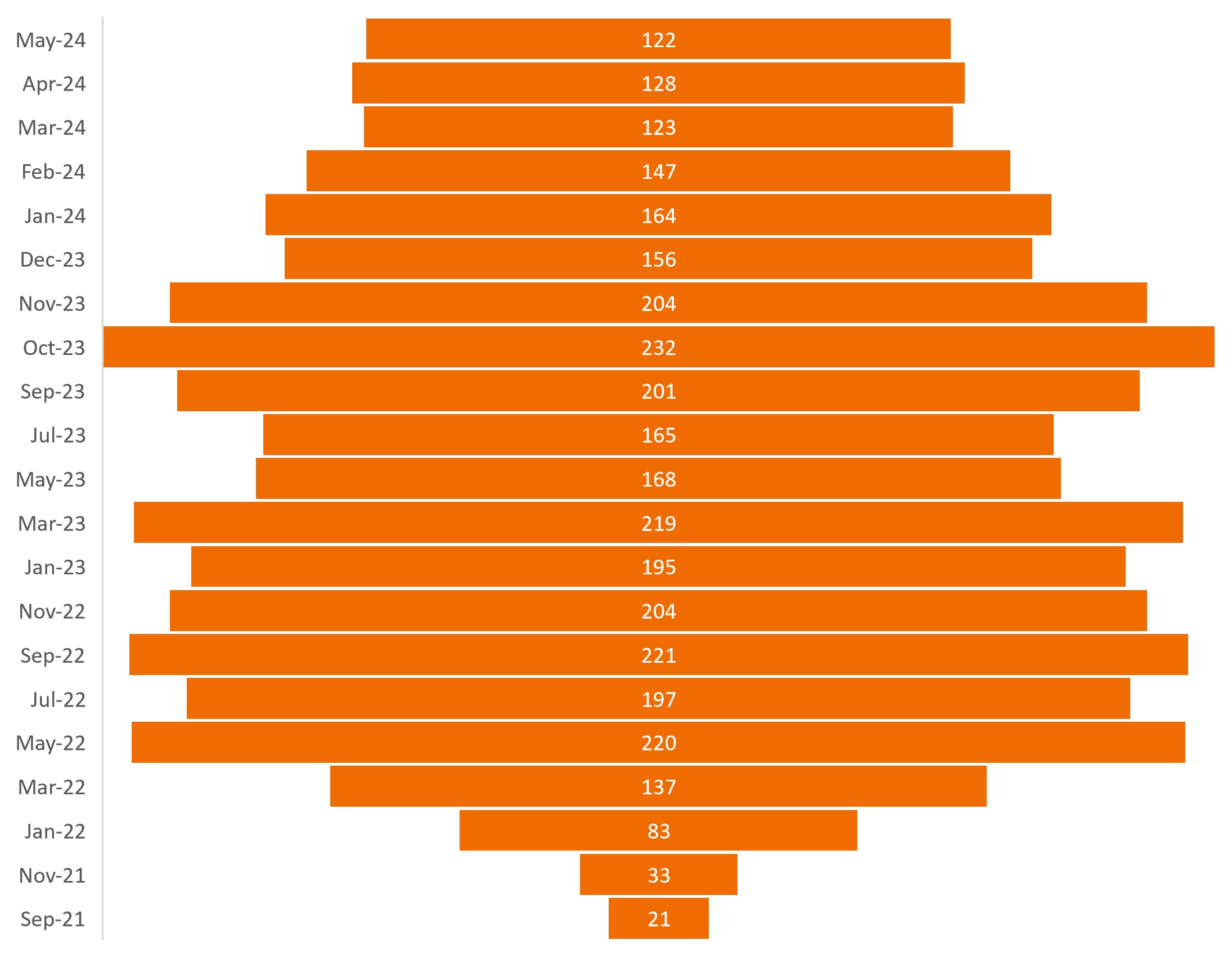

Figuur 5: Biotechbedrijven in de uitverkoop

Aantal life sciences bedrijven wereldwijd met een negatieve ondernemingswaarde*

Bron: CapitalIQ, Stifel, gegevens per 24 mei 2024. * Ondernemingswaarde is de waarde van een onderneming die gelijk is aan de waarde van het eigen vermogen, plus de nettoschuld, plus een eventueel minderheidsbelang.

En toch is de zorgsector rijp voor innovatie. Vorig jaar keurde de Food and Drug Administration een recordaantal van 73 nieuwe geneesmiddelen goed.14 Deze geneesmiddelen beginnen nu aan wat waarschijnlijk een inkomstencyclus van 10 jaar zal zijn, ook in nieuwe eindmarkten met een verkooppotentieel van miljarden dollars. Onlangs goedgekeurde GLP-1-medicijnen voor diabetes en gewichtsverlies genereren bijvoorbeeld al meer dan $ 30 miljard aan inkomsten op jaarbasis en zullen naar verwachting tegen het einde van het decennium een omzet van ongeveer $ 100 miljard bereiken.15okt.

Een goed moment om fundamenteel te beleggen

Kortom, hoewel de eerste helft van 2024 in veel opzichten verrassend was, denken we dat het heeft geholpen om kansen rond waardering en fundamentals onder de aandacht te brengen. Beide zouden de komende zes maanden nog scherper in beeld kunnen komen, aangezien beleggers rekening houden met aanhoudende inflatiemaatregelen, beleidsstappen van de centrale bank, geopolitieke spanningen en onzekerheid rond de Amerikaanse verkiezingen.

Zoals we aan het begin al zeiden, blijven we echter bemoedigd door de vooruitzichten voor aandelen. Naar onze mening is het potentieel voor aandeelhouderswaarde aantrekkelijker geworden in een aantal gebieden van de wereldmarkt.

1 Bloomberg, gegevens van 6 oktober 2023 tot en met 31 mei 2024. De S&P 500 leverde 23,7% op.

2 Anderson, Rob. "Kunnen we vertrouwen op de ommekeer van nutsbedrijven? (Ned Davis Research, 9 mei 2024)

3 "AI, datacenters en de komende stijging van de vraag naar stroom in de VS" (Goldman Sachs, 28 april 2024)

4 Bedrijfsdeponeringen (Amazon, Alphabet, Meta, Microsoft en Nvidia). De gegevens hebben betrekking op de periode van drie maanden eindigend op 31 maart 2024, met uitzondering van Nvidia, waarvan de kwartaalperiode eindigde op 28 april 2024.

5 "Guide to the Markets, U.S. Q2 2024", JPMorgan Asset Management, per 31 maart 2024. De gegevens weerspiegelen voortschrijdende perioden van 12 maanden van outperformance van MSCI USA vs. MSCI EAFE. De MSCI USA Index is ontworpen om de prestaties van de large- en midcapsegmenten van de Amerikaanse markt te meten. Met 612 componenten dekt de index ongeveer 85% van de voor free float gecorrigeerde marktkapitalisatie in de VS. De MSCI EAFE Index is ontworpen om de prestaties weer te geven van large- en midcapeffecten in 21 ontwikkelde markten, waaronder landen in Europa, Australazië en het Verre Oosten, met uitzondering van de VS en Canada.

6 Bloomberg, gegevens van 19 april 2024 tot en met 20 mei 2024. De Hang Seng-index is een free-float marktkapitalisatiegewogen index van de grootste bedrijven die op de beurs van Hongkong worden verhandeld.

7 Europese Commissie, "Economische voorjaarsprognoses 2024: een geleidelijke expansie te midden van hoge geopolitieke risico's", 15 mei 2024.

8 LSEG. Gebaseerd op bedrijven in de STOXX 600 die op 14 mei 2024 Q1 2024 winst hadden gerapporteerd.

9 "De voorraadafbouw van staal in Europa eindigt, maar klanten zijn nog steeds voorzichtig, zegt ArcelorMittal" (EUROMETAL 3 mei 2024); "Europese chemicaliën: voorraadafbouw gedaan, wat nu?" (Reuters, 4 april 2024)

10 Tian, Nan; Diego Lopes, et.al. "Trends in de militaire uitgaven van de wereld, 2023" (SIPRI, april 2024). De gegevens weerspiegelen de ontwikkeling van de uitgaven van 2014 tot 2023.

11 Bloomberg, per 31 mei 2024.

12 Butters, John, "Zijn de Magnificent 7 de grootste bijdragers aan de winstgroei voor de S&P 500 voor Q1?" (FactSet, 22 april 2024)

13 Bloomberg. De gegevens hebben betrekking op de S&P 500 Health Care Sector en de S&P 500 Index, van 30 december 2022 tot en met 29 december 2023. De S&P 500 Health Care omvat de bedrijven die zijn opgenomen in de S&P 500 en die zijn geclassificeerd als leden van de GICS-gezondheidszorgsector® .

14 Food and Drug Administration, per 31 december 2023.

15 Janus Henderson Investors, per 31 december 2023.

10-jaars Amerikaanse staatsobligatie is de rentevoet op Amerikaanse staatsobligaties met een vervaldatum van 10 jaar vanaf de datum van aankoop.

Het rendement op vrije kasstroom (FCF, free cash flow) is een financiële ratio die meet hoeveel cashflow een bedrijf heeft in geval van liquidatie of andere verplichtingen, door de vrije kasstroom per aandeel te vergelijken met de marktprijs per aandeel en geeft aan wat de cashflow van een bedrijf is ten opzichte van de aandelenkoers.

Een omgekeerde rentecurve treedt op wanneer de kortetermijnrente hoger is dan de langetermijnrente.

Monetair beleid verwijst naar het beleid van een centrale bank dat erop gericht is de inflatie en de groei van een economie te beïnvloeden. Dat houdt onder meer in dat de rentevoeten en de geldtoevoer onder controle worden gehouden.

Premie/korting geeft aan of een effect momenteel wordt verhandeld boven (met een premie) of onder (met een korting) zijn intrinsieke waarde.

De koers-winstverhouding (K/W) meet de aandelenkoers in verhouding tot de winst per aandeel voor een of meer aandelen in een portefeuille.

S&P 500®Index weerspiegelt de prestaties van Amerikaanse largecapaandelen en de bredere Amerikaanse aandelenmarkt.

Volatiliteit is een maatstaf voor het risico op basis van de spreiding van de rendementen voor een bepaalde belegging.

Belangrijke informatie

Geconcentreerde beleggingen in een enkele sector, bedrijfstak of regio zullen gevoeliger zijn voor factoren die van invloed zijn op die groep en kunnen volatieler zijn dan minder geconcentreerde beleggingen of de markt als geheel.

De gezondheidszorg heeft wereldwijd te maken met verschillen in overheidsvoorschriften en vergoedingen, naast verschillen in goedkeuring van de autoriteiten voor producten en diensten die een aanzienlijk effect kunnen hebben op de prijs en de beschikbaarheid, en kan sterk nadelig beïnvloed worden door snelle veroudering en aflopende patenten.

Technologiesectoren kunnen aanzienlijk worden beïnvloed door veroudering van bestaande technologie, korte productcycli, dalende prijzen en winsten, concurrentie van nieuwkomers op de markt, en algemene economische omstandigheden. Een geconcentreerde belegging in één enkele sector kan volatieler zijn dan de prestaties van minder geconcentreerde beleggingen en de markt in zijn geheel.

Dit zijn de standpunten van de auteur op het moment van publicatie en kunnen verschillen van de standpunten van andere personen/teams bij Janus Henderson Investors. Verwijzingen naar individuele effecten vormen geen aanbeveling om effecten, beleggingsstrategieën of marktsectoren te kopen, verkopen of aan te houden en mogen niet als winstgevend worden beschouwd. Janus Henderson Investors, zijn gelieerde adviseur of zijn medewerkers kunnen een positie hebben in de genoemde effecten.

Resultaten uit het verleden geven geen indicatie over toekomstige rendementen. Alle performancegegevens omvatten inkomsten- en kapitaalwinsten of verliezen maar geen doorlopende kosten en andere fondsuitgaven.

De informatie in dit artikel mag niet worden beschouwd als een beleggingsadvies.

Er is geen garantie dat tendensen uit het verleden zich zullen doorzetten of dat prognoses worden gehaald.

Reclame.