Goed en goed voelen: Hoe beleggers kunnen profiteren van de sleutelrol die grondstoffen spelen bij decarbonisatie

Portfolio Manager Tal Lomnitzer bespreekt waarom beleggers een gemengde aanpak zouden moeten hanteren, waarbij investeringen in duurzame hulpbronnen worden gecombineerd met andere koolstofarme aandelenbeleggingen.

7 beknopt artikel

Kernpunten

- Volgens het Internationaal Energieagentschap zal de jaarlijkse vraag naar mineralen die van cruciaal belang zijn voor de transitie naar een koolstofarme economie tegen 2040 bijna verviervoudigen.

- Mijnbouwbedrijven moeten hun investeringen in nieuwe capaciteit aanzienlijk verhogen om aan de verwachte stijging van de vraag naar deze mineralen te kunnen voldoen.

- Beleggers kunnen een aanzienlijke koolstofreductie bereiken door beleggingen in duurzame grondstoffenbedrijven van hoge kwaliteit te combineren met een index die is afgestemd op het Parijs-akkoord.

De energietransitie die nodig is om de klimaatverandering aan te pakken, zal aanzienlijke investeringen vergen in nieuwe hulpbronnen om de efficiënte uitrol van koolstofarme technologieën te waarborgen. Beleggers kunnen profiteren van de erkenning van de sleutelrol die de sector natuurlijke hulpbronnen de komende decennia zal spelen.

Een koolstofarme wereld kan alleen tot stand worden gebracht door grondige herziening van het wereldwijde energiesysteem. Van het vervangen van verbrandingsmotoren door elektrische alternatieven tot het opwekken van hernieuwbare energie uit zon en wind, de stappen die landen moeten nemen om te voldoen aan de duurzame ontwikkelingsdoelstellingen van de VN om de opwarming van de aarde te beperken tot minder dan 2 °C, zoals uiteengezet in de Overeenkomst van Parijs van 2015, zullen bijna elk aspect van ons dagelijks leven raken.

De energietransitie biedt beleggers aanzienlijke kansen om te profiteren van decarbonisatie in de komende decennia. Hoewel veel beleggers zich hebben gericht op bedrijven met een ESG-rating (Environmental, Social en Governance) en een lager koolstofprofiel, is er tot nu toe weinig aandacht besteed aan de enorme hoeveelheden kritieke grondstoffen die nodig zijn om de koolstofarme economie op te bouwen, zoals koper, lithium, kobalt, nikkel, staal en zeldzame aardmetalen. De groene-energietransitie is afhankelijk van het vinden van voldoende van deze fundamentele bouwstenen, want zonder deze materialen is een koolstofarme toekomst niet mogelijk.

Vraag naar duurzame grondstoffen zal sterk toenemen

De omvang van deze uitdaging werd duidelijk in een recent rapport van het Internationaal Energieagentschap (IEA) over de hoeveelheid grondstoffen die nodig is om cruciale decarbonisatie-initiatieven te ondersteunen. Het IEA schatte dat landen tot 2040 elk jaar meer dan 3,5 keer de totale vraag uit dezelfde eindmarkten zullen moeten halen ten opzichte van 2020 om afgesproken koolstofdoelstellingen te kunnen bereiken.

Afbeelding 1: Transitiegerelateerde vraag naar mineralen en nakomen van klimaatbeloften

Bron: Internationaal Energieagentschap, per mei 2021. Opmerking: Omvat koper, belangrijke batterijmetalen (lithium, nikkel, kobalt, mangaan en grafiet), chroom, molybdeen, platinagroepmetalen, zink, zeldzame aardmetalen en andere metalen, maar omvat geen staal en aluminium. Er is geen garantie dat trends uit het verleden zich zullen voortzetten of dat prognoses zullen worden gerealiseerd. Standpunten kunnen zonder voorafgaande kennisgeving wijzigen.

Volgens het IEA zal de vraag naar elektrische voertuigen (EV's) en batterijopslag de meeste grondstoffen vergen. Verwacht wordt dat de totale jaarlijkse vraag zal stijgen van minder dan een half miljoen ton in 2020 tot meer dan 12,6 miljoen ton in 2040. Deze vraag bestaat uit een brede mix van materialen, waarvan er veel al te kampen hebben met aanvoerbeperkingen. De voorspelde extra vraag naar 3,3 miljoen ton nikkel per jaar voor deze markt alleen al overstijgt de huidige 2,8 miljoen ton nikkel die elk jaar wordt geproduceerd, wat de dringende behoefte aan investeringen in nieuwe capaciteit onderstreept.

Investeringen in transitiegrondstoffen blijven achter

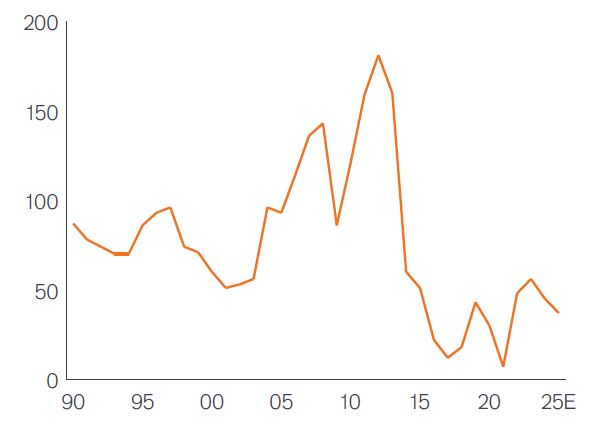

Het aanbod moet dringend worden opgevoerd om te voldoen aan de vraag die gepaard gaat met een koolstofvrije toekomst. Grondstoffenbedrijven moeten hun investeringen in nieuwe capaciteit wereldwijd echter nog aanzienlijk opvoeren, na ruim tien jaar van onderinvesteringen die volgden op een piek in 2011 dankzij de door China geleide hausse in de vraag naar grondstoffen. Afbeelding 2 laat zien dat analisten voorspellen dat de reële investeringen in nieuwe capaciteit op de korte termijn in de gehele sector ongeveer de helft zullen bedragen van de investeringen in de 20 jaar voorafgaand aan het hoogtepunt van China's grondstoffenhonger.

Afbeelding2: Reële investeringen in mondiale mijnbouw (mld USD) per productie-eenheid (geïndexeerd tot 1990)

Bron: Jefferies, augustus 2023. Er is geen garantie dat trends uit het verleden zich zullen voortzetten of dat prognoses zullen worden gerealiseerd.

Veel aandelenbeleggers negeren de rol of vraag naar grondstoffen in de klimaattransitie

Van hun kant zijn veel aandelenbeleggers ook onvoorbereid als het gaat om investeren in grondstoffen in aanloop naar de koolstofarme economie. Het voortdurende streven om het koolstofprofiel van portefeuilles te verlagen, met koolstofarme indices of benchmarks die het Parijs-akkoord volgen, betekent dat veel aandelenportefeuilles nu onderwogen zijn in grondstoffen op een moment dat de kapitaalbehoeften van de sector naar verwachting zullen toenemen om te voldoen aan de eisen van de energietransitie. Afbeelding 3 laat inderdaad zien dat een op het Parijs-akkoord afgestemde versie van de MSCI World Index aanzienlijk minder blootstelling aan grondstoffen heeft dan de passieve index, waarbij beleggers die de eerstgenoemde strategie volgen geen beleggingen in energie hebben en ongeveer de helft van de blootstelling aan materialen.

Afbeelding 3: Weging van grondstoffen per beleggingsstrategie (%)

Bron: MSCI, september 2023.

Een onderweging in grondstoffen kan eerder zinvol zijn geweest, omdat deze aandelen achterbleven bij de rest van de markt in de periode van lage groei die volgde op de wereldwijde financiële crisis. Deze houding zal echter moeten veranderen als beleggers willen profiteren van deze belangrijke factor in de koolstoftransitie.

Een holistische benadering van beleggingsportefeuilles voor de klimaattransitie

Beleggers zouden volgens ons een meer holistische benadering van decarbonisatie kunnen overwegen. Dit kan worden gedaan door breder te kijken naar hoe dit kan worden bereikt via de producten en diensten die worden aangeboden door de bedrijven waarin zij beleggen, in plaats van zich alleen te richten op de categorisering van koolstofarm. Het is van essentieel belang om te erkennen dat grondstoffen een cruciale rol spelen bij het faciliteren van de koolstofarme economie. Momenteel benadeelt de lens die wordt gebruikt om het koolstofprofiel van beleggingen te meten, grondstoffen in de ogen van koolstofbewuste beleggers vanwege de relatief hoge koolstofintensiteit van de sector. Maatregelen om de rol te erkennen die de producten en activiteiten van een bedrijf spelen bij het vermijden van emissies (Scope 4-emissies) krijgen steeds meer aandacht. Bredere acceptatie van deze criteria zal helpen om de belangrijke bijdrage van grondstoffenbedrijven aan de energietransitie te benadrukken.

Het heroverwegen van grondstoffen hoeft beleggers ook niet te binden aan bedrijven met een slecht ESG-profiel. De sector heeft over het algemeen grote vooruitgang geboekt in het verbeteren van zijn duurzaamheidkenmerken, zowel wat betreft de manier waarop nieuwe grondstoffen worden gewonnen en geproduceerd, als met bedrijven die een voortrekkersrol spelen in de circulaire economie. We kunnen er niet omheen dat zelfs duurzame grondstoffenbedrijven een hogere koolstofintensiteit zullen hebben dan bedrijven uit koolstofarme indices. Beleggers kunnen echter nog steeds een aanzienlijke verlaging van het koolstofprofiel van een portefeuille ten opzichte van de totale markt bereiken door een gemengde benadering te kiezen, waarbij beleggingen in verantwoorde grondstoffen worden gemengd met andere koolstofarme aandelenbeleggingen. Zo zou een 90% MSCI Paris-portefeuille met 10% verantwoorde grondstoffen een vermindering van meer dan 70% van de koolstofuitstoot kunnen bieden ten opzichte van de MSCI World Index, met als bijkomend voordeel mogelijk aantrekkelijkere rendementen en diversificatievoordelen door de allocatie aan verantwoorde grondstoffen.*

Closing thoughts

De ongekende uitdaging van het koolstofarm maken van de economie vereist aanzienlijke investeringen om de koolstofarme oplossingen te implementeren die nodig zijn om aan de wereldwijde klimaatafspraken te voldoen. Deze investeringen moeten doorsijpelen naar alle deelnemers in de toeleveringsketen om de beschikbaarheid van deze technologieën op grote schaal te garanderen. De heropening van de economie na COVID heeft laten zien hoe zelfs een paar knelpunten al snel hele industrieën kunnen verlammen.

Kapitaal moet doorstromen naar de fundamentele bouwstenen die de energietransitie mogelijk maken. Door een manier te vinden waarop de rol die bedrijven spelen in het mogelijk maken van koolstofarme technologieën wordt benadrukt, zou de grondstoffensector in een beter daglicht moeten stellen.

Tot die tijd moeten beleggers verder kijken dan het koolstofprofiel van hun beleggingen op korte termijn en nagaan of die beleggingen 'goed doen' door bij te dragen aan een koolstofarme toekomst. Het accepteren van een iets hoger koolstofprofiel met het potentieel voor betere rendementen zou voor beleggers een betere uitkomst kunnen zijn dan simpelweg te beleggen in een koolstofarme portefeuille die vandaag een goed gevoel geeft.

Onze benadering van ESG-integratie: Doordacht, praktisch, onderzoeksgedreven en toekomstgericht

*Bron: MSCI, Janus Henderson Investors per juli 2023.

Circulaire economie: wanneer de waarde van producten, materialen en andere grondstoffen zo lang mogelijk behouden blijft. Dit verhoogt de efficiëntie bij de productie en het verbruik, waardoor de milieueffecten van het gebruik ervan afnemen en afval en het vrijkomen van gevaarlijke stoffen in alle stadia van hun levenscyclus worden geminimaliseerd. Hieronder valt ook het rangschikken van opties voor afvalbeheer op basis van wat het beste is voor het milieu.

Scope 1-3-emissies: Scope 1 omvat de directe uitstoot van broeikasgassen (BKG) uit bronnen die eigendom zijn van of gecontroleerd worden door bedrijven, inclusief het gebruik van voertuigen of ketels. Scope 2 houdt rekening met de indirecte broeikasgasemissies van de opwekking van ingekochte of verworven elektriciteit, stoom, verwarming en koeling die door rapporterende bedrijven worden gebruikt. Scope 3 omvat alle andere indirecte emissies in de waardeketen van bedrijven, inclusief van producten die zijn gekocht van leveranciers en van het gebruik van de producten door klanten.

Scope 4-emissies: Broeikasgasemissiereducties die plaatsvinden buiten de levenscyclus of waardeketen van een product of dienst, maar het gevolg zijn van het gebruik van dat product of die dienst. Ook wel vermeden emissies genoemd. Meestal worden deze gemeten ten opzichte van vergelijkbare producten of diensten.

De MSCI World Index meet de prestaties van de aandelenmarkten van ontwikkelde economieën wereldwijd.

De MSCI World Climate Paris Aligned Index omvat large- en mid-cap-effecten uit ontwikkelde markten. De index is ontworpen voor beleggers die hun blootstelling aan transitie- en fysieke klimaatrisico's willen verminderen en die kansen willen benutten die voortvloeien uit de overgang naar een koolstofarme economie, en tegelijkertijd willen voldoen aan de vereisten van het akkoord van Parijs.

Belangrijke informatie

Duurzaam of Environmental, Social and Governance (ESG) beleggen houdt rekening met factoren die verder gaan dan de traditionele financiële analyse. Dat kan ertoe leiden dat er minder mogelijkheden tot beleggen zijn en dat de prestaties en blootstellingen verschillen van de bredere markt en zich mogelijk meer concentreren in bepaalde sectoren.

Industrieën die afhankelijk zijn van natuurlijke hulpbronnen kunnen aanzienlijk worden beïnvloed door veranderingen in vraag en aanbod van natuurlijke hulpbronnen, energie- en grondstofprijzen, politieke en economische ontwikkelingen, milieu-incidenten, energiebesparingen en exploratieprojecten.

Dit zijn de standpunten van de auteur op het moment van publicatie en kunnen verschillen van de standpunten van andere personen/teams bij Janus Henderson Investors. Verwijzingen naar individuele effecten vormen geen aanbeveling om effecten, beleggingsstrategieën of marktsectoren te kopen, verkopen of aan te houden en mogen niet als winstgevend worden beschouwd. Janus Henderson Investors, zijn gelieerde adviseur of zijn medewerkers kunnen een positie hebben in de genoemde effecten.

Resultaten uit het verleden geven geen indicatie over toekomstige rendementen. Alle performancegegevens omvatten inkomsten- en kapitaalwinsten of verliezen maar geen doorlopende kosten en andere fondsuitgaven.

De informatie in dit artikel mag niet worden beschouwd als een beleggingsadvies.

Er is geen garantie dat tendensen uit het verleden zich zullen doorzetten of dat prognoses worden gehaald.

Reclame.

Belangrijke informatie

Lees de volgende belangrijke informatie over fondsen die vermeld worden in dit artikel.

- Aandelen/deelnemingsrechten kunnen snel in waarde dalen en gaan doorgaans gepaard met hogere risico's dan obligaties of geldmarktinstrumenten. Als gevolg daarvan kan de waarde van uw belegging dalen.

- Aandelen van kleine en middelgrote bedrijven kunnen volatieler zijn dan aandelen van grotere bedrijven en kunnen soms moeilijk te waarderen of te verkopen zijn op het gewenste moment en tegen de gewenste prijs, wat het risico op verlies vergroot.

- Het Fonds focust op bepaalde sectoren of beleggingsthema's en kan sterk worden beïnvloed door factoren zoals wijzigingen in overheidsregulering, hogere prijsconcurrentie, technologische vooruitgang en andere ongunstige gebeurtenissen.

- Het Fonds volgt een verantwoorde beleggingsaanpak, waardoor het onderwogen kan zijn in bepaalde sectoren (vanwege de gehanteerde vermijdingscriteria) en dus anders kan presteren dan fondsen die een vergelijkbare financiële doelstelling hebben, maar die geen vermijdingscriteria toepassen bij de selectie van beleggingen.

- Het Fonds kan gebruikmaken van derivaten om het risico te verminderen of om de portefeuille efficiënter te beheren. Dit gaat echter gepaard met andere risico's, waaronder met name het risico dat een tegenpartij bij derivaten niet in staat is om haar contractuele verplichtingen na te komen.

- Als het Fonds activa houdt in andere valuta's dan de basisvaluta van het Fonds of als u belegt in een aandelenklasse/klasse van deelnemingsrechten in een andere valuta dan die van het Fonds (tenzij afgedekt of 'hedged'), kan de waarde van uw belegging worden beïnvloed door veranderingen in de wisselkoersen.

- Effecten in het Fonds kunnen moeilijk te waarderen of te verkopen zijn op het gewenste moment of tegen de gewenste prijs, vooral in extreme marktomstandigheden waarin de prijzen van activa kunnen dalen, wat het risico op beleggingsverliezen verhoogt.

- Het Fonds kan een hoger niveau van transactiekosten oplopen als gevolg van beleggingen in minder actieve markten of minder ontwikkelde markten in vergelijking met een fonds dat in actievere of meer ontwikkelde markten belegt.

- Het Fonds kan geld verliezen als een tegenpartij met wie het Fonds handelt niet bereid of in staat is om aan zijn verplichtingen te voldoen, of als gevolg van een fout in of vertraging van operationele processen of verzuim van een derde partij.