Landen en bedrijven hebben zich ertoe verbonden om de wereldwijde temperatuurstijging te beperken tot 1,5°C door de wereldeconomie tegen 2050 koolstofvrij te maken. Deze transitie naar netto-nul brengt zowel risico's als kansen met zich mee. In dit artikel kijken we naar hoe belangrijk het is om de geloofwaardigheid van de transitieplannen van bedrijven in sleutelsectoren te evalueren om de koplopers en achterblijvers te identificeren en rendementen op lange termijn te behalen. Dit was het onderwerp van een recent debat dat werd geleid door onze Chief Responsibility Officer, Michelle Dunstan, in gezelschap van een panel van deskundigen voor de recente webcast van Janus Henderson met als titel 'Meer dan koolstof: Investeren in een geloofwaardige klimaattransitie voor echte verandering'.

Geloofwaardige plannen

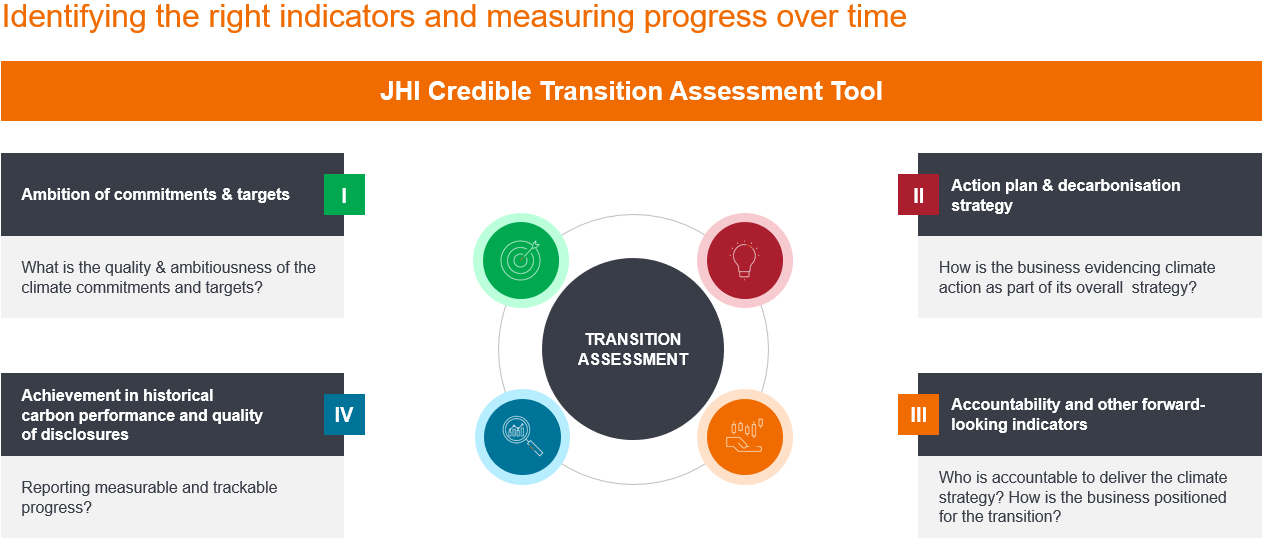

Het beoordelen van de geloofwaardigheid van transitieplannen is verre van eenvoudig, legt Adrienn Sarandi, Global Head of ESG Solutions & Strategic Initiatives, uit. Hoewel er geen internationaal overeengekomen definitie is van een geloofwaardig transitieplan, zijn er wel overeenkomsten tussen verschillende kaders en regio's wat betreft de belangrijkste aandachtsgebieden.

In wezen moet een geloofwaardig transitieplan uitleggen hoe een bedrijf zijn netto-nulverplichting gaat waarmaken en wat de afhankelijkheden zijn die aan de basis liggen van de implementatie van de klimaatstrategie. Geloofwaardige wetenschappelijk onderbouwde doelen en toezeggingen moeten worden ondersteund door een gedetailleerd actieplan, de verantwoordelijkheid om die ambities waar te maken en rapportage over de voortgang moet duidelijk en transparant zijn.

“Beleggers begrijpen het belang van langetermijnplanning voor de klimaattransitie,” zegt Adrienn. “De uitdaging bij het evalueren van klimaattransitieplannen is echter: hoe weet je wie er een geloofwaardig transitieplan heeft? En hoe weet je wie de koplopers en achterblijvers zullen worden in een sectorale en regionale context?”

Om deze uitdagingen aan te gaan, heeft Janus Henderson een intern kader ontwikkeld dat gebruik maakt van gegevens, onderzoek en actief rentmeesterschap, evenals een eigen Credible Transition Assessment-tool (Figuur 1) die meer dan 110 indicatoren en signalen bevat om 'diep in de details te duiken' van de toezeggingen van bedrijven, hun doelstellingen, hun historische emissiefactoren en actieplannen om hun klimaatverplichtingen na te komen als onderdeel van de bredere bedrijfsstrategie.

Figuur 1: Evaluatie op basis van gegevens

Bron: Methodologie van JHI-methodologie; gegevensbronnen omvatten bedrijfsrapporten, MSCI ESG Manager, TPI, SBTi, CDP, Bloomberg.

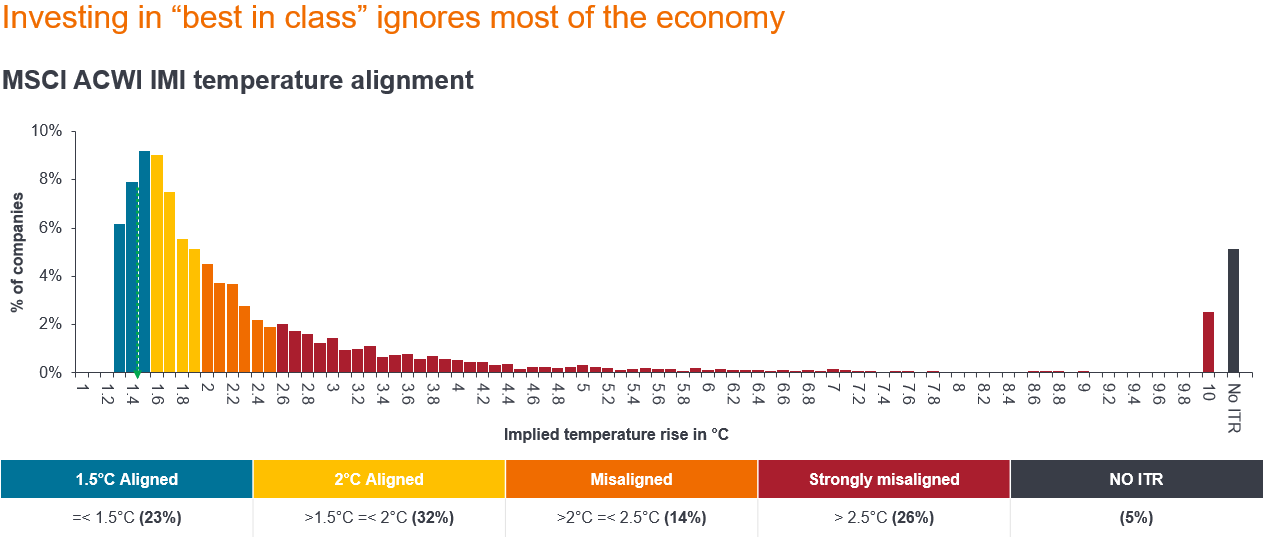

Zoals te zien is in Figuur 2, is in een scenario van 1,5 °C het universum waarin belegd kan worden beperkt: er zijn maar weinig bedrijven die zich inzetten om de wereldwijde temperatuurstijging tot dat niveau te beperken. “Door alleen te beleggen in ‘best in class’ bedrijven met een lage CO2-uitstoot, lopen beleggers het risico het grootste deel van de reële economie te negeren, de kans te missen om echte veranderingen in de wereld teweeg te brengen door engagement en een onevenwichtige portefeuille samen te stellen door te beleggen in slechts een handjevol sectoren,” aldus Michelle.

Figuur 2: Weinig bedrijven zetten zich in voor het 1,5 °C-scenario

Bron: MCSI ESG Manager, per 30 april 2024, MSCI All Country World Index Investable Markets Index (ACWI IMI), n=8.911 bedrijven, marktkapitalisatie 107 biljoen dollar.

Kansen ontsluiten

Het belang van het effectief evalueren van de transitieplannen van bedrijven komt neer op één sleutelwoord: “kansen,” aldus Tal Lomnitzer, Senior Investment Manager in het Global Sustainable Equity Team.

“Dit verwijst naar de mogelijkheid om sterke rendementen te behalen en een positieve bijdrage te leveren aan de broodnodige energietransitie,” stelt Tal. “We hebben het over een breed scala aan aantrekkelijke groeikansen op de lange termijn nu de energie-, industriële, transport-, productie- en consumptiesystemen van de wereld overgaan naar een koolstofarme economie.”

Om de transitie naar netto-nul te realiseren zijn grote investeringen nodig, die moeten worden gestimuleerd door een combinatie van prikkels, zoals koolstofbelastingen en de geleidelijke afschaffing van subsidies voor fossiele brandstoffen, en beloningen, zoals subsidies voor de uitbreiding van hernieuwbare energie. Deze instrumenten moedigen economische belanghebbenden aan om de energiegerelateerde uitstoot van broeikasgassen te verminderen.

Zoals te zien is in Figuur 3, zal er naar verwachting veel geld gaan naar de aanpak van klimaatverandering: naar verwachting 140 biljoen dollar tot en met 2050. Die investeringen bieden uiteenlopende kansen, voornamelijk in schone energie en andere aanverwante infrastructuur.

Figuur 3: De beleggingskansen zijn aanzienlijk...

Bron: IEA World Energy Investment 2020, UBS Research

“Aan de risicokant zullen er bepaalde bedrijven zijn die de overstap niet kunnen maken, waardoor zij het risico lopen op afschrijving van activa, het niet behalen van hun winstverwachtingen, het verliezen van hun marktaandeel en uiteindelijk een slecht rendement voor hun aandeelhouders,” zegt Tal.

Het vinden van de juiste balans tussen risico en kansen is van groot belang bij het samenstellen van een transitiefonds, vooral nu er onder beleggers toenemende belangstelling is voor blootstelling aan dit deel van de markt. Zo trokken Europese duurzame fondsen volgens gegevens en analyses van Morningstar in het eerste kwartaal 10,9 miljard dollar aan: meer dan een verdubbeling ten opzichte van het kwartaal daarvoor.3

Zoals we hebben besproken in ons recente artikel over de energietransitie, heeft Tal drie soorten bedrijven geïdentificeerd die een sleutelrol vervullen bij het realiseren van de klimaattransitie:

Groene oplossingen: Bedrijven die hun inkomsten halen uit de inzet van schone energie of activiteiten met lage emissies, zoals windturbines, zonnepanelen, halfgeleiders die worden gebruikt in schone technologie of elektrische voertuigen en aanbieders van hernieuwbare of efficiënte technologie.

Enablers: Leveranciers van essentiële koolstofarme grondstoffen zoals koper of lithium, financiers van de ontwikkeling van koolstofarme of schone energie, CAD-software (computer aided design) of ingenieursdiensten voor het ontwerpen van industriële installaties, halfgeleiders, leveranciers van apparatuur voor precisielandbouw of plantaardige eiwitten voor het verkleinen van de ecologische voetafdruk van het voeden van de groeiende wereldbevolking.

Verbeteraars: 'Bruin tot groen' - bedrijven die essentiële goederen en diensten leveren, zoals autofabrikanten, luchtvaartbedrijven, elektriciteitsbedrijven, olie- en gasproducenten of staal- of cementproducenten, die hun koolstofimpact zoveel mogelijk proberen te verminderen.

Groene oplossingen: de wind van verandering

Binnen de categorie groene oplossingen profiteren fabrikanten van windturbines, zoals het Deense bedrijf Vestas, van aanzienlijk momentum. De productie van offshore windenergie zal alleen al in Europa stijgen van 30 gigawatt (GW) in 2023 naar 60 GW aan het eind van het decennium. Dat cijfer zal naar verwachting verder stijgen tot 300-500 GW in 2050, wat neerkomt op een vertienvoudiging van de offshore windproductie in de regio.4

Daarnaast wordt er geïnvesteerd in de opwekking van windenergie op land en op zee via verschillende initiatieven, waaronder REPowerEU5, een plan ter waarde van 300 miljard euro (322,6 miljard dollar) om vóór 2030 een einde te maken aan de afhankelijkheid van Russische fossiele brandstoffen als reactie op de oorlog in Oekraïne. In de VS is er 360 miljard dollar beschikbaar via de Inflation Reduction Act, waarmee onder andere belastingkortingen voor bedrijven in deze sector worden gefinancierd.6

Voor bedrijven als Vestas creëert dit momentum volgens Tal kansen, in een tijd waarin een combinatie van nadelige economische omstandigheden, waaronder irrationele prijzen van concurrenten, kosteninflatie, sectorvertraging als gevolg van uitblijvende vergunningen en stijgende financieringskosten, aan het afzwakken is.

Enablers: mijnbouw en metalen

Binnen de categorie van enablers, die bestaat uit bedrijven die deel uitmaken van de toeleveringsketen die groene oplossingen levert en implementeert, wijst Tal op de essentiële rol van grondstoffen zoals koper. Dit metaal is van vitaal belang bij het bevorderen van elektrificatie: de vervanging van technologieën of processen die fossiele brandstoffen gebruiken, zoals verbrandingsmotoren en gasketels, door elektrische alternatieven, zoals elektrische voertuigen of warmtepompen.

Hij noemde het Canadese bedrijf Ivanhoe Mines, dat onlangs in de Democratische Republiek Congo een van de grootste kopervondsten van de afgelopen 30 jaar heeft gedaan, als voorbeeld van een belangrijke speler binnen deze categorie.

“Het is een echt succesverhaal in een industrie die van oudsher moeite heeft om projecten op tijd en binnen budget af te leveren,” aldus Tal, die eraan toevoegde dat het bedrijf bovendien koper produceert met een van de laagste koolstofvoetafdrukken ter wereld: Ivanhoe Mines gebruikt namelijk waterkracht die wordt opgewekt door de Congo-rivier om hun verwerkingsprocessen van energie te voorzien.

Verbeteraars: omschakelen naar groen

Bedrijven in de categorie van verbeteraars hebben doorgaans een aanzienlijke CO2-voetafdruk, maar werken actief aan het verbeteren van hun bedrijfsactiviteiten en -processen om hun netto-nultoezegging te bereiken. Verder is het noodzakelijk voor zowel beleggers als spelers in de fossiele-brandstoffenindustrie om over te stappen op strategieën die het transitierisico minimaliseren en innovatie stimuleren voor een levensvatbare energietoekomst.

“Het komt erop neer dat we de transitie moeten faciliteren terwijl we de wereld draaiende houden. Als we de olieproductie vandaag zouden stopzetten, zou dat een enorme dreun voor de wereldeconomie zijn,” zegt Tal, waarbij hij opmerkt dat we de kans om échte verandering teweeg te brengen verkwanselen als we alleen beleggen in klimaatleiders.

Het is veel beter om in plaats van te kiezen voor desinvesteren, gebruik te maken van de inzichten uit onze onderzoeken om welwillende bedrijven te vinden in sectoren die moeilijk veranderen, zoals de olie- en gasindustrie, en om vervolgens met hen in gesprek te gaan om geloofwaardige transitieplannen op te stellen waarmee zij zich beter kunnen voorbereiden op de toekomst, aldus Tal.

Research Analyst Noah Barrett stelt eveneens dat dit het marktsegment is waar zich momenteel de meeste verandering plaatsvindt.

Een opvallend voorbeeld in de categorie van verbeteraars is volgens Noah de Franse olie- en gasgigant TotalEnergies, die zowel upstream als downstream actief is.

“De absolute koolstofvoetafdruk van het bedrijf kan worden gezien als een uitdaging, maar de schaalgrootte van TotalEnergies is ook een belangrijk voordeel in de transitie. De bestaande conventionele productiebasis genereert aanzienlijke cashflows die vervolgens kunnen worden geïnvesteerd in de ontwikkeling van koolstofarmere energiebronnen,” aldus Noah.

In vergelijking met andere bedrijven in de olie- en gassector, die meestal kiezen voor desinvesteren of het aankopen van emissierechten om hun energietransitiedoelstellingen te halen, investeert de Franse grootmacht meer dan wie dan ook in koolstofarme bedrijfsactiviteiten met als doel om in 2030 tot de vijf grootste producenten van hernieuwbare energie ter wereld te horen.

Inzetten op inzicht en actie

Voor koolstofintensieve bedrijven in de categorie van verbeteraars, proberen we te identificeren wie er op een verantwoorde manier werken en een geloofwaardig overgangsplan hebben naar een minder koolstofintensief bedrijfsmodel, waarbij engagement een belangrijk onderdeel van dat proces vormt. Als beleggers maken we niet alleen gebruik van de inzichten die we uit ons engagement halen om betere beleggingsbeslissingen te nemen, maar ook om bedrijven aan te moedigen strategieën en initiatieven te ontplooien die hen beter voorbereiden op de transitie naar een koolstofarmere economie met behoud van hun cashflows en waarderingsmultiples. Dit maakt ze eveneens aantrekkelijker als belegging voor onze cliënten.

Olivia Gull, Responsible Investment and Governance Analyst, onderzoekt al enkele jaren de oliemultinationals vanuit een milieu-, maatschappelijk en bestuursperspectief (ESG) om de koplopers en achterblijvers in de sector te identificeren.

Over engagement met TotalEnergies zei Olivia op dat er vanuit een bestuursperspectief sprake is van consistentie. “Waar we zien dat sommige oliemultinationals hun ambities bijstellen of terugschroeven, heeft TotalEnergies sinds 2020 vastgehouden aan hun transitiestrategie. CEO en bestuursvoorzitter Patrick Pouyanné houdt niet alleen toezicht op deze strategie, maar heeft vanuit de top van het bedrijf ook sterk de toon gezet wat betreft de klimaattransitie.”

De beloning van het management van de Franse oliemaatschappij is afgestemd op de bredere netto-nulambitie van het bedrijf: prestatiegebonden aandelen en langetermijnbonussen zijn gekoppeld aan de koolstofintensiteit over de hele levenscyclus van de verkochte producten (scope 1, 2 en 3), wat de transitiestrategie van het bedrijf nog meer geloofwaardigheid geeft.

De afgelopen drie jaar hebben we verschillende keren met TotalEnergies gesproken over uiteenlopende ESG- en duurzaamheidsthema's. De uitstoot van methaan is bijvoorbeeld een van de onderwerpen waarover we in de toekomst in gesprek zullen blijven met het bedrijf. Methaan is een krachtig broeikasgas dat meer dan 80 keer het opwarmingsvermogen heeft van kooldioxide (CO2). Daarom is een vermindering van de methaanuitstoot, met name in de energiesector, de snelste manier om de opwarming van de aarde op korte termijn te verminderen. Volgens het Internationaal Energieagentschap (IEA) had ongeveer 40 procent van de methaanuitstoot van fossiele brandstoffen in 2023 vermeden kunnen worden zonder nettokosten, omdat de waarde van het afgevangen methaan hoger was dan de kosten van emissiebeperkende maatregelen.7

“We hebben de afgelopen jaren met de sector gesproken over hoe zij omgaan met hun methaanemissies in al hun activiteiten. TotalEnergies hanteert daarbij hoge normen voor alle activa die zij exploiteren,” zegt Olivia. Als gevolg daarvan zijn onze gesprekken met het bedrijf vooral gericht op niet-geëxploiteerde activa waarin het bedrijf een belang of een joint venture heeft met een ander olie- en gasbedrijf. “Hier spelen de meeste problemen.”

Olivia legt uit dat sommige olie- en gasbedrijven aanvankelijk terughoudend waren om verantwoording af te leggen voor hun niet-geëxploiteerde activa. Na een voortdurende dialoog met TotalEnergies is de multinational inmiddels begonnen met het rapporteren van de methaanuitstoot van niet-geëxploiteerde activa.

Verder zien we ook veel meer beleidssteun voor methaan. In november 2023 werden tijdens de COP28-klimaattop verschillende nieuwe afspraken gemaakt om de uitstoot van methaan terug te dringen, waaronder het opstellen van het Oil and Gas Decarbonisation Charter en de toetreding van nieuwe landen tot de Global Methane Pledge.

Klimaatmozaïek

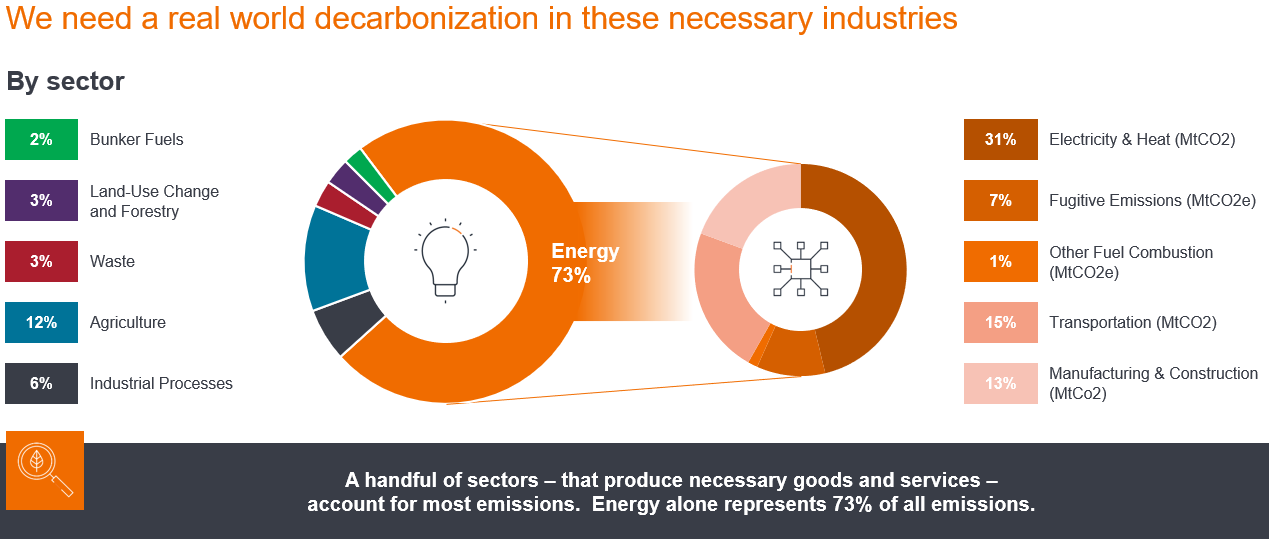

Volgens Tal is het mogelijk om met een combinatie van onderzoek en engagement, zoals blijkt uit Figuur 4, de belangrijkste sectoren en subsectoren te identificeren die bijdragen aan de klimaattransitie. Materialen, transport, chemicaliën, financiën, technologie, olie en gas, nutsbedrijven en vastgoed: “ze maken allemaal deel uit van dat mozaïek”.

Figuur 4: We kunnen niet om “vuile” sectoren heen

Bron: Climatewatchdata.org (World Resources Institute 2024), gegevens per 2020.

“We verdiepen ons in de bedrijven om hun bedrijfsmodellen en hun transitiedoelen te begrijpen, waarbij we voor een benadering kiezen die rekening houdt met de omzet, de winst en de cashflowgroei per aandeel,” aldus Tal.

We analyseren de transitieplannen van bedrijven voor de korte, middellange en lange termijn en zoeken naar mogelijkheden waarop zij hun koolstofvoetafdruk kunnen verlagen in plaats van alleen te kijken naar de bedrijven die op dit moment het groenst zijn.

“Ons doel hier is om de best mogelijke voor risico gecorrigeerde rendementen te genereren voor beleggers,” concludeert Tal. “Aan de hand van deze benadering kunnen beleggers volgens ons niet alleen langetermijnrendement behalen, maar tegelijkertijd de transitie vooruithelpen.”

Onze benadering van ESG-integratie: Doordacht, praktisch, onderzoeksgedreven en toekomstgericht

1Bron: UK Transition Plan Taskforce, Disclosure Framework

2Bron: International Sustainability Standards Board, inaugurele normen IFRS 1 en 2

3Bron: Morningstar, ‘Global Sustainable Fund Flows: Q1 2024 in Review’

4Bron: Europese Commissie, ‘Hernieuwbare offshore-energie’

5Bron: Europese Commissie, ’REPowerEU’

6Bron: The Conversation, ‘Getting to net zero emissions: How energy leaders envision countering climate change in the future’

7Bron: Internationaal Energieagentschap, ‘After slight rise in 2023, methane emissions from fossil fuels are set to go into decline soon’

Capital expenditure: Money invested to acquire or upgrade fixed assets such as buildings, machinery, equipment or vehicles in order to maintain or improve operations and foster future growth.

ESG: Bij duurzaam of ESG-beleggen (beleggen met oog voor milieu, maatschappij en bestuur) worden factoren in overweging genomen die verder reiken dan de gebruikelijke financiële analyse.

Vrije cashflow: Contant geld dat een bedrijf genereert na aftrek van dagelijkse bedrijfskosten en kapitaaluitgaven. Hiermee kan het bedrijf vervolgens investeringen doen, dividenden uitkeren of zijn schuldenlast afbouwen.

Klimaatneutraliteit is de mate waarin broeikasgassen die bijdragen aan de opwarming van de aarde, zoals koolstofdioxide (CO2), die in de atmosfeer belanden worden gecompenseerd door het afvangen van deze stoffen uit de atmosfeer.

Scope 1-koolstofemissies: Directe uitstoot van broeikasgassen (BKG) door eigen of gecontroleerde bronnen.

Scope 2-koolstofemissies: Indirecte uitstoot van broeikasgassen (BKG), zoals die welke worden veroorzaakt door de opwekking van ingekochte energie (bijv. elektriciteit).

Scope 3-koolstofemissies: Bijbehorende broeikasgasemissies (BKG) in de gehele waardeketen van een bedrijf waarvoor het indirect verantwoordelijk is, van producten die van leveranciers zijn gekocht tot de eigen producten wanneer consumenten deze gebruiken.

MSCI All Country World Index Investable Markets Index (ACWI IMI): Weerspiegelt de prestaties van large-, mid- en small-caps uit 23 ontwikkelde markten en 24 opkomende markten. Met 8.847 componenten dekt de index ongeveer 99 procent van de wereldwijde beleggingsmogelijkheden voor aandelen.

De energiesector kan sterk worden beïnvloed door schommelingen in de energieprijzen en in vraag en aanbod van brandstoffen, natuurbehoud, het succes van exploratieprojecten en door fiscale en andere overheidsvoorschriften.

Er is geen garantie dat tendensen uit het verleden zich zullen doorzetten of dat prognoses worden gehaald.

Dit zijn de standpunten van de auteur op het moment van publicatie en kunnen verschillen van de standpunten van andere personen/teams bij Janus Henderson Investors. Verwijzingen naar individuele effecten vormen geen aanbeveling om effecten, beleggingsstrategieën of marktsectoren te kopen, verkopen of aan te houden en mogen niet als winstgevend worden beschouwd. Janus Henderson Investors, zijn gelieerde adviseur of zijn medewerkers kunnen een positie hebben in de genoemde effecten.

Resultaten uit het verleden geven geen indicatie over toekomstige rendementen. Alle performancegegevens omvatten inkomsten- en kapitaalwinsten of verliezen maar geen doorlopende kosten en andere fondsuitgaven.

De informatie in dit artikel mag niet worden beschouwd als een beleggingsadvies.

Er is geen garantie dat tendensen uit het verleden zich zullen doorzetten of dat prognoses worden gehaald.

Reclame.