Key trends driving U.S. securitized fixed income in 2025

In his 2025 investment outlook, Head of U.S. Securitized Products John Kerschner shares his U.S. securitized outlook, identifying the key trends he believes will drive investment returns in the year ahead.

6 beknopt artikel

Kernpunten

- Securitized sectors registered broadly strong returns in 2024, as their cheaper relative valuations and a strong economy attracted more buyers into the asset class.

- Looking ahead to 2025, we believe securitized sectors have more runway for outperformance, with specific catalysts driving potential returns in commercial mortgage-backed securities, collateralized loan obligations, and asset-backed securities.

- We believe the diverse nature of the securitized market necessitates an investment approach based on deep fundamental research and active security selection. In our view, it is important to be intentional about the types and quality of securitized assets our clients are exposed to, seeking to avoid concerning parts of the market while taking advantage of more attractive opportunities.

Following a year of strong returns for U.S. securitized fixed income, we believe the following key trends are likely to shape the opportunity set for investors in 2025:

1. CMBS: The office comeback

In 2022 and 2023, the office real estate market took a hit from rising interest rates, coupled with high vacancies as more employees worked from home. Some commentators were calling for catastrophic outcomes for the office sector, while those in the industry simply kept their heads down and tried to “survive to 2025”.

Now that 2025 is upon us, the office market appears to be healing, and the catastrophic predictions have come and gone. Year to date through mid-November, non-agency commercial mortgage-backed securities (CMBS) have posted their highest excess returns in the past decade, while issuance for 2024 is set to hit levels not seen since 2021.

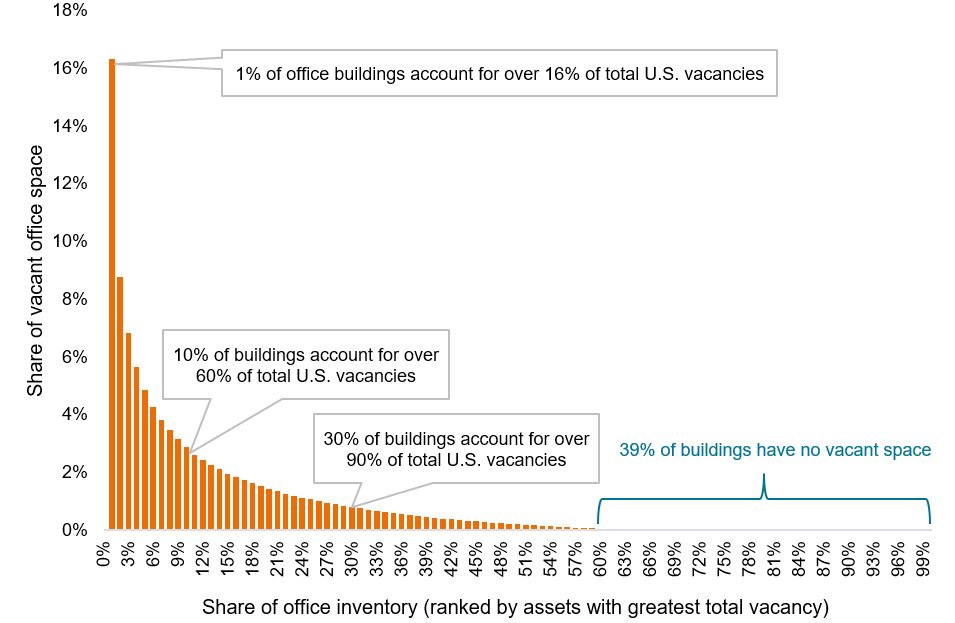

Recent outperformance is being driven by the catch-up effect – after two consecutive years of under-performance, investors are moving back into commercial real estate on the more favorable outlook. Further, as shown in Exhibit 1, investors are recognizing that vacancies are not uniform across the industry, but rather are very much building specific.

Exhibit 1: Office vacancy concentration by share of total U.S. office inventory

Vacancies are concentrated in a small segment of the overall market

Source: JLL Research, as of 15 November 2024.

In our view, the bifurcated market sets up well for an active approach whereby an experienced manager can perform deep research and seek out opportunities in individual buildings that exhibit industry-leading leasing metrics.

Even after the strong excess returns in 2024, we believe the CMBS sector has more runway for outperformance, as credit spreads in the sector are still well wide of their 10-year tightest levels. This compares favorably to corporate bonds, which are trading at much richer valuations.

| Bloomberg U.S. CMBS Investment Grade Index | Bloomberg AA Corporate Index | |

| Average credit quality | AAA/AA+ | AA/AA- |

| Current credit spread | 95 bps | 40 bps |

| 10-year tightest spread | 62 bps | 36 bps |

| Current yield to worst | 5.3% | 4.9% |

| Duration | 4.1 years | 7.9 years |

Source: Bloomberg, as of 15 November 2024.

2. CLOs: Higher for longer back on the table under Trump 2.0

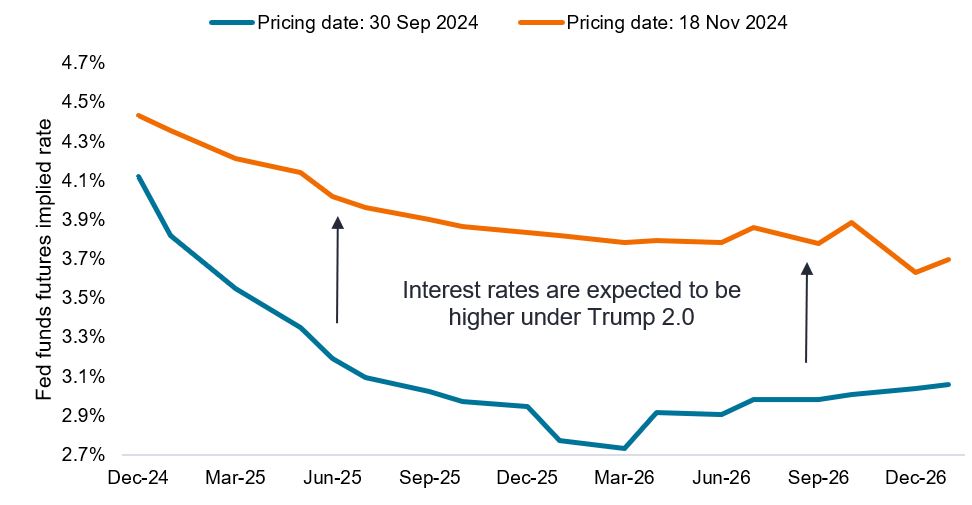

Before the 2024 U.S. presidential election, rates markets had been pricing in 200 basis points (bps) of cuts through the end of 2025 on the back of downward-trending inflation and the Federal Reserve’s (Fed) bumper 50 bps September rate cut. All that changed following Donald Trump’s election victory and the Republican Party’s Congressional sweep

Now it appears the way is open for Trump to implement the policies he proposed on the campaign trail – lower taxes, sweeping tariffs on imported goods, and large-scale deportations of immigrants living in the country illegally. If enacted, some of these polices could lead to higher growth – but also higher inflation, which would hamstring the Fed from cutting rates as much as previously projected.

As shown in Exhibit 2, rates markets have since adjusted to a higher-for-longer future, anticipating the federal funds rate will fall only about 100 bps over the next two years.

Exhibit 2: Fed funds futures implied rate through January 2027

Interest rates are expected to be higher under the new administration

Source: Bloomberg, as of 18 November 2024.

In our view, the repricing of rates markets bodes well for floating-rate bonds such as collateralized loan obligations (CLOs), as higher rates translate into higher income for investors, all else equal.

Take AAA CLOs for example, which currently yield 5.6%.1 If CLO credit spreads remain constant at existing levels and rates unfold as markets expect, AAA CLOs could experience only a modest reduction in yield over the next 24 months.

3. ABS: The U.S. consumer endures

U.S. consumer loan balances, which include credit cards and other revolving plans, recently surpassed $1 trillion for the first time in history, but the rise in debt tells only half the story. Households remain well capitalized, with ample ability to service consumer debt.

While some lower-income households are beginning to show some financial strain, middle- and upper-income households – which account for more than 85% of total spending – have benefited from stock portfolios and home values rising to all-time highs, low levels of unemployment, and wages that continue to grow well ahead of their pre-COVID rates.

As a result, rising debt levels have not led to an alarming deterioration in households’ ability to service their debt. As shown in Exhibit 3, the debt service ratio has simply returned to, and stabilized around, its pre-COVID range and remains well below the concerning levels seen leading up to the Global Financial Crisis. We believe the outlook for asset-backed securities (ABS) and consumer credit remains upbeat amid the enduring strength of U.S. households.

Exhibit 3: Consumer debt service ratio vs. outstanding debt (2000 – 2024)

Households have more debt, but also more income and assets

Source: Board of Governors of the U.S. Federal Reserve System, as of Q2 2024. Consumer debt service ratio = Consumer debt service payments as a percentage of disposable personal income.

Samengevat

In our view, U.S. consumers and corporates remain in good shape. We consider the risk of recession to be low and believe investors can lean into the attractive yields in securitized fixed income. Moreover, as active managers, we can be selective about the types and quality of securitized assets our clients are exposed to, seeking to avoid concerning parts of the market while taking advantage of more attractive opportunities.

1 As of 15 November 2024. Calculated using 3-month SOFR plus the J.P. Morgan CLO AAA Index Discount Margin.

Een basispunt (bp) is gelijk aan 1/100 van een procentpunt. 1 bp = 0,01%, 100 bp = 1%.

The Bloomberg Aa Corporate Index measures the Aa-rated, fixed-rate, taxable corporate bond market. It includes USD denominated securities publicly issued by US and non-US industrial, utility and financial issuers.

The Bloomberg US CMBS Investment Grade Index measures the investment-grade market of US Agency and US Non-Agency conduit and fusion CMBS deals with a minimum current deal size of $300mn. The index includes both US Aggregate eligible (ERISA eligible) and non-US Aggregate eligible (non-ERISA eligible) securities.

Collateralised Loan Obligations (CLO's) zijn schuldeffecten die in verschillende tranches met verschillende risiconiveaus worden uitgegeven, en die gedekt worden door een onderliggende portefeuille die hoofdzakelijk is opgebouwd uit leningen aan bedrijven onder investment-grade kwaliteit. Terugbetaling van de hoofdsom is niet gegarandeerd en de koersen kunnen dalen als betalingen niet tijdig gedaan worden of wanneer de kredietwaardigheid afneemt. CLO's zijn onderhevig aan het liquiditeitsrisico, het renterisico, het kredietrisico, het callrisico en het risico dat de onderliggende activa in gebreke blijven.

Commercial Mortgage-Backed Securities (CMBS): Vastrentende beleggingsproducten die gedekt worden door hypotheken op commercieel vastgoed in plaats van op woningen.

Kredietspread is het renteverschil tussen effecten met dezelfde looptijd maar van verschillende kredietkwaliteit. Verruimende spreads betekenen over het algemeen dat de kredietwaardigheid van zakelijke kredietnemers verslechtert, verkrapping betekent dat deze verbetert.

Duration is een maatstaf voor de gevoeligheid van een obligatiekoers voor renteschommelingen. Hoe langer de duration, hoe hoger de gevoeligheid voor rentewijzigingen en vice versa.

Investment-grade bond: A bond typically issued by governments or companies perceived to have a relatively low risk of defaulting on their payments, reflected in the higher rating given to them by credit ratings agencies.

Risicoactiva: Financiële effecten waarvan de koers aanzienlijk kan fluctueren (en daardoor risicovoller zijn) Voorbeelden zijn aandelen, grondstoffen, vastgoedobligaties met lage ratings en bepaalde valuta.

Volatiliteit is een maatstaf voor het risico op basis van de spreiding van de rendementen voor een bepaalde belegging.

Yield to worst (YTW) is the lowest yield a bond can achieve provided the issuer does not default and accounts for any applicable call feature (ie, the issuer can call the bond back at a date specified in advance). At a portfolio level, this statistic represents the weighted average YTW for all the underlying issues.

Belangrijke informatie

Actief beheerde beleggingsportefeuilles zijn onderhevig aan het risico dat de toegepaste beleggingsstrategieën en het gebruikte onderzoeksproces niet de beoogde resultaten opleveren. Dienovereenkomstig kan een portefeuille minder goed presteren dan de referentie-index of andere beleggingsproducten met vergelijkbare beleggingsdoelstellingen.

Derivaten kunnen volatieler en gevoeliger voor economische of marktveranderingen zijn dan andere beleggingen, wat zou kunnen resulteren in verliezen die groter zijn dan de oorspronkelijke belegging als gevolg van het hefboomeffect.

Diversificatie garandeert geen winst. Ook neemt diversificatie het risico op beleggingsverliezen niet weg.

Vastrentende effecten zijn onderhevig aan het rente-, inflatie-, krediet- en wanbetalingsrisico. De obligatiemarkt is volatiel. Als de rentes stijgen, dalen de obligatiekoersen meestal en vice versa. Terugbetaling van de hoofdsom is niet gegarandeerd, en de koersen kunnen dalen als een emittent zijn betalingsverplichtingen niet tijdig nakomt of wanneer zijn kredietwaardigheid afneemt.

Mortgage-backed security (MBS): Een effect dat gesecuritiseerd (of ‘gedekt’) is door een verzameling hypotheken. Beleggers ontvangen periodieke betalingen afgeleid van de onderliggende hypotheken, vergelijkbaar met de coupon op obligaties. Door hypotheken gedekte effecten kunnen gevoeliger zijn voor renteveranderingen. Ze zijn onderhevig aan een verlengingsrisico, waarbij kredietnemers de duration van hun hypotheek verlengen naarmate de rente stijgt, en aan een risico op vervroegde aflossing, waarbij kredietnemers hun hypotheek eerder afbetalen als de rente daalt. Deze risico's kunnen het rendement verlagen.

Gesecuritiseerde producten, zoals door een hypotheek of door activa gedekte effecten, zijn gevoeliger voor renteveranderingen, hebben een verlengings- en vervroegde-aflossingsrisico en zijn onderhevig aan meer krediet-, waarderings- en liquiditeitsrisico's dan andere vastrentende effecten.

Dit zijn de standpunten van de auteur op het moment van publicatie en kunnen verschillen van de standpunten van andere personen/teams bij Janus Henderson Investors. Verwijzingen naar individuele effecten vormen geen aanbeveling om effecten, beleggingsstrategieën of marktsectoren te kopen, verkopen of aan te houden en mogen niet als winstgevend worden beschouwd. Janus Henderson Investors, zijn gelieerde adviseur of zijn medewerkers kunnen een positie hebben in de genoemde effecten.

Resultaten uit het verleden geven geen indicatie over toekomstige rendementen. Alle performancegegevens omvatten inkomsten- en kapitaalwinsten of verliezen maar geen doorlopende kosten en andere fondsuitgaven.

De informatie in dit artikel mag niet worden beschouwd als een beleggingsadvies.

Er is geen garantie dat tendensen uit het verleden zich zullen doorzetten of dat prognoses worden gehaald.

Reclame.