Kansen voor small- en midcaps in de gezondheidszorg te midden van vergrijzing

De gezondheidszorg is goed gepositioneerd om te profiteren van de vergrijzende bevolking in de grote wereldeconomieën. Portfolio Managers Andy Acker, Dan Lyons, Jonathan Coleman en Brian Demain leggen uit hoe beleggers zich volgens hen het beste kunnen positioneren voor deze megatrend.

8 beknopt artikel

Kernpunten

- Het aantal mensen dat 65 jaar en ouder wordt, stijgt snel in een aantal van de grootste economieën ter wereld. Naar verwachting zal dit een evenredige stijging van de uitgaven voor gezondheidszorg met zich meebrengen.

- Beleggers die willen profiteren van deze megatrend, kunnen de grootste groeikansen vinden in small- en mid-capbedrijven - de aanjagers van innovatie in deze sector.

- Gezien het inherente risico van de ontwikkeling van nieuwe therapieën, is het minimaliseren van het neerwaartse risico bij beleggen in de gezondheidszorg belangrijk. Dit is een sector die zich volgens ons dan ook bij uitstek leent voor een actieve benadering.

Nu de bevolking van grote economieën snel vergrijst, zal de vraag naar gezondheidszorg de komende decennia aanzienlijk toenemen. In 2050 zal één op de zes mensen wereldwijd 65 jaar of ouder zijn. Deze leeftijdsgroep geeft doorgaans drie keer zoveel geld uit aan medische diensten dan jongere generaties. Dit staat in contrast met andere consumptiecategorieën, die doorgaans afnemen naarmate mensen ouder worden.1

Hoewel de gezondheidszorgsector in het algemeen zou kunnen profiteren van de vergrijzing, liggen de grootste groeikansen wellicht in innovaties die zich richten op ouderdomsgerelateerde aandoeningen (zoals Alzheimer, hart- en vaatziekten, kanker en orthopedie). Naar onze mening kan een focus op deze groeigebieden, en de small- en mid-caps die de innovatie in elk van deze gebieden aanjagen, beleggers helpen om optimaal te profiteren van de demografische veranderingen binnen de gezondheidszorg.

Small- en mid-caps zijn de innovators in de gezondheidszorg

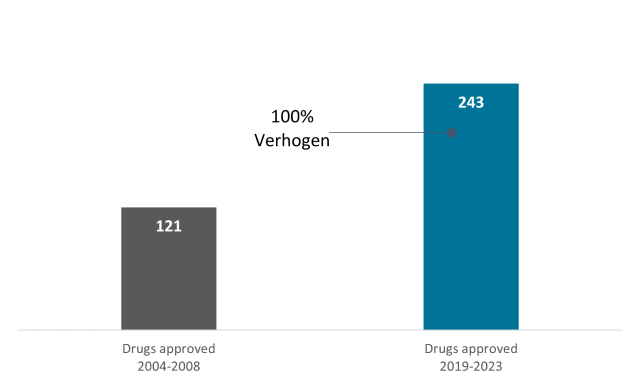

De bevolking vergrijst in een tijd waarin een soepel regelgevend kader en beter begrip van de ziektebiologie leiden tot een explosie aan geavanceerde therapeutica. In de afgelopen twintig jaar is het aantal geneesmiddelen dat door de Amerikaanse Food and Drug Administration (FDA) is goedgekeurd met 100 procent gestegen. In 2023 kreeg een recordaantal van 73 nieuwe geneesmiddelen het groene licht (afbeelding 1). Deze therapieën omvatten de eerste ziektemodificerende medicatie voor Alzheimer en de eerste vaccins om respiratoir syncytieel virus (RSV) te helpen voorkomen bij mensen van 60 jaar en ouder, een aandoening die bijzonder gevaarlijk kan zijn voor senioren (en ook voor baby's).

Afbeelding 1: Innovatie in de geneeskunde versnelt

Door de FDA goedgekeurde medicijnen

Bron: FDA, per 31 december 2023.

Veel van deze geneesmiddelen zijn ontwikkeld door small- en midcapbedrijven. Sterker nog, deze 'opkomende' biofarmaceutische bedrijven zijn verantwoordelijk voor 65 procent van de moleculen in de onderzoeks- en ontwikkelingspijplijn (R&D), tegenover ongeveer een derde in 2001. In de afgelopen tien jaar is het aantal producten dat deze bedrijven hebben aangemeld voor goedkeuring bij de regelgevende instanties bovendien verviervoudigd.2

Een vergelijkbare trend zien we in medische hulpmiddelen, tools voor biowetenschappen en de productie van geneesmiddelen. In deze sectoren hebben kleinere bedrijven agressief kunnen investeren in R&D dankzij hoge brutomarges en een hoog innovatietempo. Als zodanig zijn deze bedrijven verantwoordelijk geweest voor enkele van de grootste ontwikkelingen van de afgelopen jaren, waaronder de volgende generatie DNA-sequentie, radiofarmaceutische diagnostiek, robotchirurgie, hoogenergetische schokgolven die verstopte bloedvaten openbreken en nieuwe manieren om glaucoom te behandelen. Daarnaast leveren ze de geavanceerde hulpmiddelen en productiemogelijkheden die nodig zijn om complexe medicijnen te ontwikkelen en op de markt te brengen.

Innovatie + vergrijzing = kansen voor groei

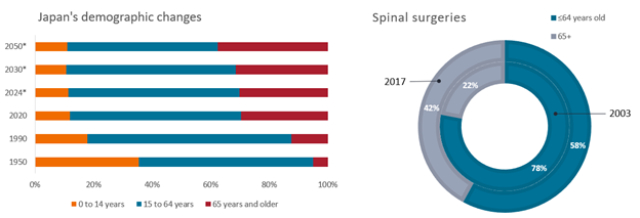

Deze combinatie van innovatie en vergrijzing creëert een positieve feedbacklus voor groei. Doordat chirurgische technieken bijvoorbeeld steeds beter zijn geworden dankzij de inzet van robotica en andere apparatuur, zijn de resultaten van behandelingen verbeterd en kiezen meer patiënten voor een operatie - terwijl het aantal patiënten dat een operatie nodig heeft, blijft groeien. In Japan, een van de meest vergrijsde landen, waar ongeveer 30 procent van de bevolking 65 jaar of ouder is en één op de tien mensen minstens 80 jaar oud is, is het aantal spinale ingrepen sinds 2003 meer dan verdubbeld. Ouderen ondergaan relatief steeds meer van deze ingrepen (afbeelding 2).3

Afbeelding 2: De vergrijzing van Japan stimuleert de vraag naar medische diensten

Bron: Economische en Sociale Commissie voor Azië en de Stille Oceaan, 2022.

Vergelijkbare groeimogelijkheden bestaan in nieuwe geneesmiddelen. Kijk bijvoorbeeld naar de ziekte van Alzheimer: wereldwijd hebben meer dan 55 miljoen mensen dementie en worden er elk jaar bijna 10 miljoen nieuwe diagnoses gesteld.4 De ziekte van Alzheimer is de meestvoorkomende vorm van dementie, maar decennialang zijn er geen nieuwe behandelingen aangeboden aan patiënten. Dat veranderde in 2023, toen de FDA het middel Leqembi goedkeurde - het eerste medicijn dat de progressie van cognitieve achteruitgang vertraagt. Een tweede medicijn zal naar verwachting dit jaar op de markt komen. We blijven hopen op verdere innovatie in deze sector naarmate bedrijven en regelgevende instanties de groeiende onvervulde medische behoefte onderkennen.

Deze en andere geavanceerde geneesmiddelen hebben steeds vaker de vorm van biologische geneesmiddelen - grote moleculen die worden geproduceerd met behulp van een levend systeem, zoals een micro-organisme of dierlijke cel. Gezien de complexiteit van het produceren van deze medicijnen volgens een consistent hoge standaard, schakelen biofarmaceutische bedrijven de hulp in van contractontwikkelings- en productieorganisaties (CDMO's). Dit zijn externe partijen die biofarmaceutische bedrijven ondersteunen in alle stadia van de ontwikkeling en productie van medicijnen. De CDMO-industrie zal naar verwachting met meer dan 7 procent per jaar groeien tot 2030, grotendeels als gevolg van de vraag van kleine en middelgrote biofarmaceutische bedrijven, die vaak niet over de productiecapaciteiten van grotere bedrijven beschikken.5

Minimaliseren van neerwaartse risico's

Dergelijke groeipercentages kunnen resulteren in aanzienlijke rendementen voor beleggers, maar de inherente moeilijkheid van het ontwikkelen en commercialiseren van nieuwe therapeutica brengt ook aanzienlijke risico's met zich mee. In biotech zal bijvoorbeeld 90 procent van de moleculen die in klinische proeven op mensen worden getest, nooit op de markt komen.6 Onze ervaring leert dat Wall Street-analisten de marktkansen van een geneesmiddel in 90 procent van de gevallen onder- of overschatten. Bovendien zijn bedrijven onderhevig aan de grillen van de wetgeving en afhankelijk van het verkrijgen van financiering voor onderzoek en ontwikkeling.

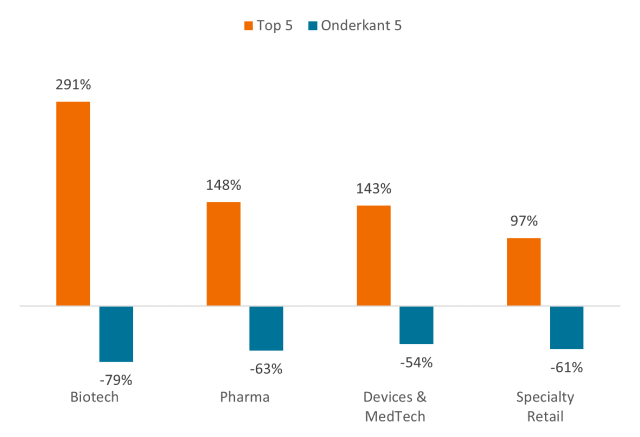

Beleggers kunnen profiteren van een actievere beleggingsaanpak in small- en mid-caps in de gezondheidszorg. Een goed begrip van zowel de wetenschappelijke als de commerciële mogelijkheden van nieuwe producten kan helpen om de grote rendementsverschillen in de sector te verkleinen (afbeelding 3). Ook kan het beleggers helpen om door de ruis op korte termijn te navigeren.

Afbeelding 3: Grote ongelijkheid tussen winnaars en verliezers in de gezondheidszorg

Gemiddeld rendement over 10 jaar van de 5 best en slechts presterende aandelen

Bron: Wilshire 5000 Index, 2014-2023. Gebaseerd op een analyse van een periode van 10 jaar. De Wilshire 5000 is een naar marktkapitalisatie gewogen index die de brede Amerikaanse aandelenmarkt weerspiegelt.

Bron: Wilshire 5000 Index, 2014-2023. Gebaseerd op een analyse van een periode van 10 jaar. De Wilshire 5000 is een naar marktkapitalisatie gewogen index die de brede Amerikaanse aandelenmarkt weerspiegelt.

Toen de Amerikaanse Inflation Reduction Act (IRA) in 2022 werd aangenomen, was er enige angst dat de wet, waaronder voor het eerst prijsonderhandelingen werden toegestaan voor bepaalde geneesmiddelen die aan ouderen worden verkocht, de inkomsten van biofarmaceutische bedrijven onder druk zou zetten. Uit een grondiger analyse komen echter ook bepalingen naar voren die positief zijn voor de industrie, zoals een exclusiviteitsperiode van dertien jaar voor biologische geneesmiddelen (rond de tijd dat de meeste geneesmiddelen hun patentbescherming verliezen) en uitgavenplafonds voor geneesmiddelen, waardoor het voor senioren gemakkelijker wordt om hun medicijnen te betalen. Het nettoresultaat: hoewel de IRA waarschijnlijk enkele negatieve gevolgen zal hebben voor specifieke bedrijven, zal de wet de biofarmaceutische industrie naar verwachting over een periode van tien jaar minder dan $200 miljard aan totale inkomsten kosten - minder dan 2 procent van de omzet.7

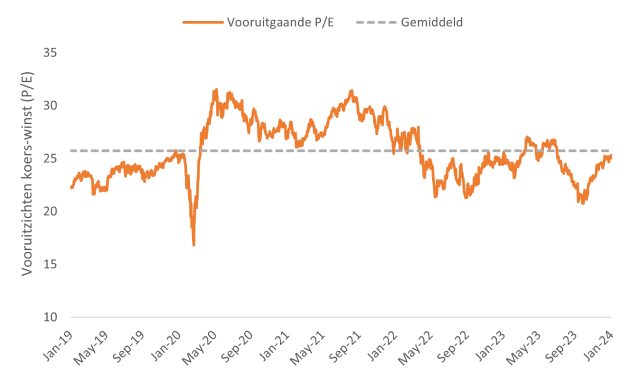

Huidige waarderingen bieden opwaarts potentieel

Periodes van volatiliteit op korte termijn kunnen kansen creëren om tegen aantrekkelijke waarderingen in te stappen in een sector die het momentum van demografische ontwikkeling mee heeft. In 2023 stonden small- en mid-caps in biotech, medische apparatuur en instrumenten onder druk door stijgende rentetarieven en marktverstoringen als gevolg van COVID-19. Daarentegen zien veel waarderingen er nu aantrekkelijk uit ten opzichte van de markt als geheel en de langetermijngemiddelden voor de sector.

Afbeelding 4: Aantrekkelijke waarderingen van aandelen in medische apparatuur

Verwachte koers-winstverhoudingen voor de S&P® Composite 1500 Health Care Equipment

Bron: Bloomberg, 31 januari 2019 tot en met 31 januari 2024. K/W op basis van winstramingen over de komende 12 maanden. De S&P Composite 1500 Health Care Equipment (subsector) omvat bedrijven die zijn opgenomen in de S&P Composite 1500 en zijn geclassificeerd als leden van de GICS® Health Care Equipment-subindustrie.

Lage waarderingen en veelbelovende pijplijnen zijn aantrekkelijk voor large-cap biofarmaceutische bedrijven. Zij zullen de komende jaren inkomsten mislopen omdat veel blockbusters hun patentbescherming zullen verliezen, waardoor het voor grote farmaceutische bedrijven van cruciaal belang is om hun pijplijn aan te vullen.

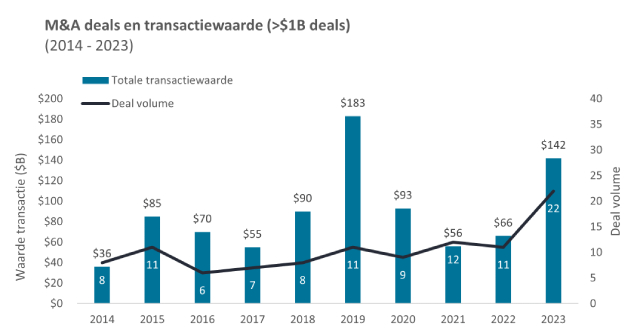

Het is dan ook niet verwonderlijk dat we de afgelopen maanden een versnelling van de fusie- en overnameactiviteit hebben gezien binnen de sector, waarbij veel bedrijven tegen aanzienlijke premies zijn overgenomen. Alleen al in het vierde kwartaal van 2023 werden negen biotechdeals ter waarde van $ 1 miljard of meer aangekondigd, bijna de helft van alle deals die dat jaar werden gesloten (afbeelding 5). In februari kondigde Novo Nordisk aan dat het Catalent, een wereldwijd actieve CDMO, zou overnemen voor $16,5 miljard om te helpen bij de productie van Wegovy, het populaire GLP-1-afslankmiddel.

Afbeelding 5: Meer fusies en overnames in biotech voor meer geld

Bron: TD Cowen, per 31 december 2023.

Bron: TD Cowen, per 31 december 2023.

Opmerking: De gegevens weerspiegelen fusies en overnames van >$ 1 miljard aan transactiewaarde in de biotechnologiesector.

Op langere termijn zal de honger naar medische innovatie waarschijnlijk alleen maar sterker worden. Gezien de dalende geboortecijfers en stijgende levensverwachting in de VS, Europa, Japan, China en andere economieën, zal het percentage ouderen enkel toenemen. Een langere levensduur kan leiden tot nieuwe medische vraagstukken en nieuwe marktkansen voor innovatieve bedrijven in de gezondheidszorg die deze uitdagingen willen aanpakken. Beleggers moeten daar klaar voor zijn.

1 Bevolking: Verenigde Naties, december 2019. Uitgaven voor gezondheidszorg: JAMA Network, “Comparison of Health Care Spending by Age in 8 High-Income Countries,” 6 augustus 2020. De gegevens betreffen de cijfers van 2015 voor Australië, Canada, Duitsland, Japan, Nederland, Zwitserland, het VK en de VS.

2 “Emerging Biopharma’s Contribution to Innovation,” IQVIA, 31 juni 2022. Gegevens per 31 december 2021.

3 “Trends in the numbers of spine surgeries and spine surgeons over the past 15 years,” Kazuyoshi Kobayashi et al., Nagoya Journal of Medical Science, februari 2022.

4 Wereldgezondheidsorganisatie, per 15 maart 2023.

5 “The Growing CDMO Market: 5 Trends Shaping the Industry,” ICQ, 9 maart 2023.

6 “Why 90% of clinical drug development fails and how to improve it?” Duxin Zon et al., Elsevier, juli 2022.

7 Kostenraming van het Congressional Budget Office, per 15 juli 2022.

De koers-winstverhouding (K/W) meet de aandelenkoers in verhouding tot de winst per aandeel voor een of meer aandelen in een portefeuille.

Volatiliteit is een maatstaf voor het risico op basis van de spreiding van de rendementen voor een bepaalde belegging.

Belangrijke informatie

Actief beheerde portefeuilles leveren mogelijk niet de beoogde resultaten op. Geen enkele beleggingsstrategie kan winst garanderen of het risico op verlies verwijderen.

Elk risicobeheerproces omvat een poging om risico's te monitoren en te beheren, wat niet mag worden verward met en geen laag risico of het vermogen om bepaalde risicofactoren te beheersen impliceert.

De gezondheidszorg heeft wereldwijd te maken met verschillen in overheidsvoorschriften en vergoedingen, naast verschillen in goedkeuring van de autoriteiten voor producten en diensten die een aanzienlijk effect kunnen hebben op de prijs en de beschikbaarheid, en kan sterk nadelig beïnvloed worden door snelle veroudering en aflopende patenten.

Geconcentreerde beleggingen in een enkele sector, bedrijfstak of regio zullen gevoeliger zijn voor factoren die van invloed zijn op die groep en kunnen volatieler zijn dan minder geconcentreerde beleggingen of de markt als geheel.

Aandelen van ondernemingen met een kleinere beurskapitalisatie kunnen minder stabiel zijn en kwetsbaarder blijken bij ongunstige ontwikkelingen. Ze kunnen ook volatieler en minder liquide zijn dan aandelen van ondernemingen met een grotere beurswaarde.

Verwijzingen naar individuele effecten vormen geen aanbeveling om een effect, beleggingsstrategie of marktsector te kopen, te verkopen of aan te houden, en mogen niet als winstgevend worden beschouwd. Janus Henderson Investors, zijn aangesloten adviseurs of werknemers kunnen een positie in de genoemde effecten hebben.

Dit zijn de standpunten van de auteur op het moment van publicatie en kunnen verschillen van de standpunten van andere personen/teams bij Janus Henderson Investors. Verwijzingen naar individuele effecten vormen geen aanbeveling om effecten, beleggingsstrategieën of marktsectoren te kopen, verkopen of aan te houden en mogen niet als winstgevend worden beschouwd. Janus Henderson Investors, zijn gelieerde adviseur of zijn medewerkers kunnen een positie hebben in de genoemde effecten.

Resultaten uit het verleden geven geen indicatie over toekomstige rendementen. Alle performancegegevens omvatten inkomsten- en kapitaalwinsten of verliezen maar geen doorlopende kosten en andere fondsuitgaven.

De informatie in dit artikel mag niet worden beschouwd als een beleggingsadvies.

Er is geen garantie dat tendensen uit het verleden zich zullen doorzetten of dat prognoses worden gehaald.

Reclame.