Europese securitisatie: Een defensieve inkomstenkans

In zijn vooruitblik op 2024 betoogt Colin Fleury, Head of Secured Credit, dat hoogwaardige Europese gesecuritiseerde schulden aantrekkelijk blijven voor beleggers die op zoek zijn naar defensieve inkomsten.

7 beknopt artikel

Kernpunten

- Hoewel de centrale banken vooralsnog vasthouden aan de piekrentes, denken wij dat een breed gediversifieerde Europese hoogwaardige gesecuritiseerde portefeuille in 2024 bijna 7 procent (afgedekt naar Britse pond) zou kunnen opleveren als de markten grotendeels stabiel blijven.

- De kredietkwaliteit en de relatief korte creditspread-duration van een hoogwaardige Europese gesecuritiseerde portefeuille zouden een buffer moeten bieden tegen volatiliteit in het geval er sprake zal zijn van een zwakker dan verwachte macro-omgeving.

- Het huidige klimaat van hogere rentetarieven, samen met de extra spread die gesecuritiseerde schulden bieden, draagt bij aan de erkenning van de bredere rol die gesecuritiseerde obligaties kunnen spelen in de portefeuilles van cliënten.

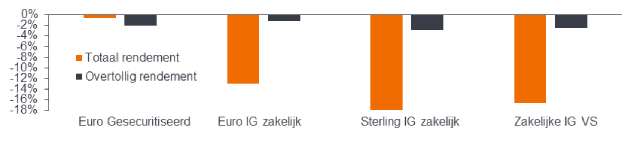

De Europese securitisatiemarkt heeft opnieuw een sterk jaar achter de rug ten opzichte van de markten voor bedrijfsobligaties van beleggingskwaliteit (zie afbeelding 1).

In 2022 waren de substantiële bewegingen in de rente op langlopende staatsobligaties, die een negatieve invloed hadden op de bedrijfsobligatiemarkten, een grote aanjager van de outperformance van securitisatie, gezien de lage renteduur van laatstgenoemde (de gevoeligheid voor rentebewegingen).

In 2023 droegen rentebewegingen positief bij aan het totaalrendement van bedrijfsobligaties in Britse ponden en in euro, terwijl ze opnieuw van negatieve invloed waren op obligaties in Amerikaanse dollar.Desondanks presteerde de Europese securitisatie in 2023 opnieuw beter dan alle drie de markten voor bedrijfsobligaties van beleggingskwaliteit op basis van het naar GBP afgedekte totaalrendement.1

JHI

Afbeelding 1: Europese securitisatie: Sterke relatieve prestaties hielden aan in 2023

Gesecuritiseerde rendementen in 2023 (YTD) vs. bedrijfsobligaties van beleggingskwaliteit (31-12-22 – 21-11-23)

Gesecuritiseerde rendementen in 2022 vs. bedrijfsobligaties van beleggingskwaliteit (31-12-21 – 31-12-22)

Bron: ICE BofA bedrijfsobligatie-indices, analyse van Janus Henderson Investors, per 21 november 2023. Opmerking: Bij gebrek aan een index die de in euro gesecuritiseerde kansen adequaat vertegenwoordigt, gelden de hier getoonde euro-gesecuritiseerde prestaties voor het Janus Henderson Asset-Backed Securities Fund, waarbij er gebruik wordt gemaakt van sluitingsprijzen, vóór aftrek van kosten.Deze grafiek is enkel bedoeld ter illustratie en is geen garantie van toekomstige prestaties van het Janus Henderson Asset-Backed Securities Fund. Indexrendementen voor bedrijfsobligaties van beleggingskwaliteit zijn afgedekt naar GBP. Extra rendementen worden getoond ten opzichte van swaps. In het verleden behaalde resultaten zijn geen garantie voor de toekomst.

Onder de motorkap: Prestatietrends van onderpandpools

We zijn verbaasd over de veerkracht die zowel consumenten als bedrijven hebben getoond ten opzichte van de omvang van de renteverhogingen door centrale banken. Hoewel hier uiteraard sprake is van enige vertraging, bijvoorbeeld bij hypotheekleners met een vaste rente die nog moeten worden aangepast naar hogere rentetarieven of bij bedrijven met vastrentende obligaties die nog moeten aflopen, hebben de fundamentele prestaties van securitisatie-onderpandpools over het algemeen relatief goed stand gehouden en liggen deze in veel gevallen nog steeds rond het niveau van vóór de covidpandemie.

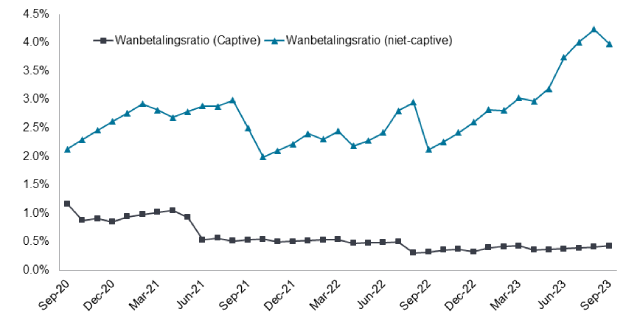

Er zijn echter tekenen van stress in zwakkere kredietprofieldelen van de markt, zoals blijkt uit afbeelding 2, waarin we kijken naar op de autoleningensector. Het niet-captive deel van de markt heeft doorgaans betrekking op zwakkere leners. Dit zijn geen trends die ons zorgen baren als we beleggen in meer senior securitisatieobligaties, hoewel ze wel suggereren dat er selectiever moet worden gekeken naar meer achtergestelde obligaties.

Afbeelding 2: Auto ABS-deals in het VK, totale wanbetalingsratio's

Bron: JP Morgan International Securitization Research. Gegevens per 30 september 2023. Opmerking: Captive verstrekkers van autoleningen zijn divisies van autofabrikanten die de toegang tot financiering voor kredietnemers vergemakkelijkt, zodat zij nieuwe voertuigen kunnen kopen voor kredietnemers met een hogere kredietkwaliteit, terwijl niet-captive kredietverstrekkers doorgaans tweedehands voertuigen financieren voor kredietnemers met een relatief lagere kredietkwaliteit. In het verleden behaalde resultaten zijn geen garantie voor de toekomst.

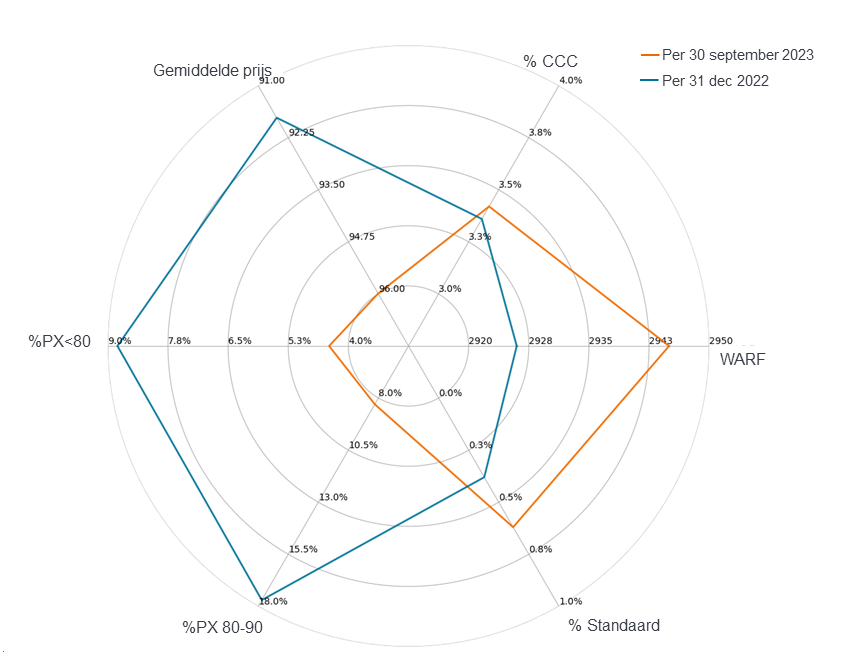

Als we kijken naar de prestaties van bedrijfsleningen die worden aangehouden binnen Collateralised Loan Obligations (CLO's), zijn er op dit moment ook weinig tekenen van materiële stress. Het radardiagram (zie afbeelding 3) vergelijkt een aantal gemiddelde kredietstatistieken voor het Europese CLO-universum op 30 september 2023 met die op 31 december 2022. Het is duidelijk dat het aandeel kleinere leningen aanzienlijk is afgenomen en dat het percentage zwakkere CCC-leningen nog steeds rond de 3,4 procent ligt. Het aantal failliet gegane bedrijven is licht gestegen, evenals de Weighted Average Rating Factor (WARF, gemiddelde gewogen ratingfactor). Een WARF van ongeveer 2900 komt overeen met een gemiddelde kredietrating van de portefeuille net onder single-B flat.

Afbeelding3: Samenvatting van CLO-prestatiegegevens onderpand

Bron: Janus Henderson Investors en Moody's Analytics. Gegevens per 30 september 2023 en 31 december 2022. Opmerking: Px = Prijs als % van nominaal. WARF staat voor Weighted Average Rating Factor (gemiddeld gewogen ratingfactor).In het verleden behaalde resultaten zijn geen garantie voor de toekomst.

Wat bepaalt het rendement in 2024?

Simpel gezegd zijn er twee sleutelfactoren die het rendement in 2024 zullen bepalen.De eerste is het huidige niveau van de kredietspreads (en de richting waarin deze kunnen bewegen), de tweede is het toekomstige pad van de onderliggende contante rentetarieven. Op dit moment kan een breed gediversifieerde Europese hoogwaardige gesecuritiseerde portefeuille een kredietspread ten opzichte van contant geld hebben van ongeveer 1,6 procent.2 Om dit in context te plaatsen: de ICE BofA Euro Corporate Index heeft een spread ten opzichte van swaps van ongeveer 0,9 procent.3

Hoewel de markten misschien gelijk hebben als ze denken dat de centrale banken bijna klaar zijn met het verder verhogen van de rente, moet worden opgemerkt dat de rente op de Britse pond per jaar ruim 5 procent bedraagt, wat een potentieel totaalrendement van bijna 7 procent zou impliceren als de markten grotendeels stabiel blijven. De rente op contanten in euro is uiteraard lager, maar een naar euro afgedekte portefeuille zou nog steeds een rendement van meer dan 5 procent kunnen genereren. Ook hier op voorwaarde dat de markten grotendeels stabiel blijven. Er is geen garantie dat tendensen uit het verleden zich zullen doorzetten of dat prognoses worden gehaald.

Het risico voor deze vooruitblik is uiteraard de volatiliteit, wellicht veroorzaakt doordat de macro-economische fundamentals sterker verzwakken dan op dit moment door de markten wordt verwacht. Dit zou van invloed kunnen zijn op zowel de kredietspreads op de vastrentende markten als op het tempo waarin centrale banken de rente gaan te verlagen. Dat gezegd hebbende, zijn wij van mening dat de kredietkwaliteit van een hoogwaardige, gesecuritiseerde portefeuille (doorgaans met een gemiddelde rating rond AA) en de korte duration (doorgaans rond de drie jaar) een dempende werking zullen hebben op de macro-economische effecten waar risicovollere delen van de vastrentende markten mee te maken hebben. Over het geheel genomen zijn wij daarom van mening dat er nog steeds sprake is van een defensieve inkomenskans. Als beleggers ervan overtuigd zijn dat we ons inderdaad op een rentekeerpunt bevinden, is een combinatie van staatsobligaties met een lange duration, naast de goede, voor risico gecorrigeerde extra rendementen die gesecuritiseerde obligaties volgens ons kunnen bieden, het overwegen waard.

De voordelen van gesecuritiseerde schulden in een gediversifieerde vastrentende portefeuille

In de afgelopen jaren hebben we veel gesprekken over securitisatie gevoerd met Britse Defined Benefit (DB)-cliënten die op zoek waren naar een bron van liquiditeit als onderdeel van hun onderpandstrategie tegen renteafdekkingen die zijn aangegaan om hun verplichtingen af te dekken. Wat deze beleggingscategorie in deze context aantrekkelijk heeft gemaakt, is de liquiditeit ervan, gespreid over contant geld en variabele rente (met andere woorden, korte duration), zodat hun onderpand geen correlatie heeft met het afgedekte risico.

Toen de rendementen op staatsobligaties in september 2022 sterk stegen, werd er een beroep gedaan op dit onderpand en kende de beleggingscategorie een forse uitstroom. Na afloop van de crisis begonnen de DB-regelingen van bedrijven met het aanvullen van onderpand, maar omdat de daaropvolgende afdekkingen werden aangegaan met een veel kleinere hefboom, is het onwaarschijnlijk dat we vanuit deze bron instromen van dezelfde omvang zullen zien voor deze activaklasse.

Dit betekent echter niet dat gesecuritiseerde schulden minder relevant zijn voor langetermijnbeleggers. Het hogere renteklimaat dat nu wordt gecombineerd met de extra spreads die gepaard gaat met securitisatie, betekent dat de rendements- en diversificatievoordelen van deze activaklasse en de bredere rol die deze kan spelen in de portefeuilles van cliënten steeds meer worden erkend. Hoewel we al jaren een plaats zien voor securitisatie in rendementgedreven portefeuilles, horen we nu hetzelfde wanneer cliënten en consultants een kredietallocatie beschrijven voor zowel Defined Benefit- als Defined Contribution-klanten.

1 Gebaseerd op prestaties sinds het begin van het jaar, per 21 november 2023.

2 Bron: Janus Henderson. Gegevens per 30 november 2023.

3 De ICE BofA Euro Corporate Index volgt de prestaties van in EUR genoteerde bedrijfsobligaties van beleggingskwaliteit die openbaar zijn uitgegeven op de euro-obligatiemarkten of de binnenlandse markten van EMU-lidstaten. Opmerking: De indexspreiding over swaps geldt per 30 november 2023.

Volatiliteit.De maatstaf voor de beweeglijkheid van de koers van een portefeuille, effect of index.Als de koers sterk op en neer beweegt, is er sprake van hoge volatiliteit.Als de koers licht en langzaam op en neer beweegt, is er sprake van lage volatiliteit.Hoe hoger de volatiliteit, hoe hoger het risico van de belegging.

Diversificatie.Een manier om risico's te spreiden door verschillende soorten activa/activaklassen in een portefeuille te combineren, in de veronderstelling dat deze activa zich in een bepaald scenario anders zullen gedragen.Activa met een lage correlatie zouden de meeste diversificatie moeten bieden.

Securitisaties.Financiële effecten die wordt 'gedekt' (of gewaarborgd) door bestaande activa (zoals leningen, creditcardschulden of leasecontracten), meestal activa die in de loop van de tijd een vorm van inkomsten (cashflow) genereren.

Collateralized Loan Obligation (CLO).Een bundel van over het algemeen lagere kwaliteit hefboomleningen aan bedrijven die zijn gegroepeerd in één enkel effect, dat inkomsten (schuldbetalingen) genereert uit de onderliggende leningen.Het gereguleerde karakter van de obligaties die CLO's aanhouden, betekent dat in geval van wanbetaling de belegger vooraan in de rij staat om aanspraak te maken op de activa van een lener.

Onderpandstrategie. Een benadering van liquiditeit die bestaat uit het aanhouden van verschillende soorten activa om aan de onderpandvereisten te voldoen.

Afdekking.Een handelsstrategie waarbij een compenserende positie wordt ingenomen ten opzichte van een andere belegging die waarde verliest naarmate de primaire belegging wint, en omgekeerd. Deze posities worden gebruikt om verschillende risicofactoren te verminderen of te beheren en de kans op een totaal verlies in een portefeuille te beperken.Hiervoor kunnen verschillende technieken worden gebruikt, waaronder derivaten.

Obligaties van beleggingskwaliteit.Obligaties die doorgaans wordt uitgegeven door overheden of bedrijven waarvan wordt aangenomen dat het risico dat zij hun betalingsverplichtingen niet kunnen nakomen relatief laag is, wat tot uiting komt in de hogere rating die kredietbeoordelaars eraan geven.

Kredietspread:Het renteverschil tussen effecten van vergelijkbare looptijd maar verschillende kredietkwaliteit; bijvoorbeeld het renteverschil tussen een hoogrentende bedrijfsobligatie en een staatsobligatie met dezelfde looptijd.Verruimende spreads betekenen over het algemeen dat de kredietwaardigheid van bedrijfsemittenten verslechtert, en verkrapping betekent dat die verbetert.

Hefboom. Een hefboom kan meerdere dingen inhouden: (1). Het gebruik van leningen om de blootstelling aan een actief/markt te vergroten. Dit kan door geleend geld te benutten voor de aankoop van een actief, of door financiële instrumenten zoals derivaten te gebruiken om het effect van geld lenen voor verdere beleggingen in activa na te bootsen.(2) De mate waarin geleend kapitaal wordt ingezet (gearing): de schuldgraad van een onderneming: de verhouding tussen het vreemde vermogen (schulden) van een onderneming en de waarde van haar gewone aandelen (eigen vermogen); het kan ook op andere manieren worden uitgedrukt, zoals de nettoschuld in verhouding tot de winst (nettoschuld/EBITDA, de winst voor aftrek van rente, belastingen, afschrijvingen en amortisatie).Een hogere hefboom betekent een hogere schuldenlast. (3) Voor beleggingstrusts: de totale hefboom van de onderneming, bestaande uit financiële gearing en synthetische gearing. Wanneer een bedrijf gebruik maakt van een hefboom, kunnen de winsten en verliezen van het bedrijf groter zijn dan die van een bedrijf dat geen gebruik maakt van een hefboom.

Monetair beleid.Het beleid van een centrale bank dat erop gericht is de inflatie en de groei van een economie te beïnvloeden.Dat houdt onder meer in dat de rentevoeten en de geldtoevoer onder controle worden gehouden.Monetaire stimulering verwijst naar het verhogen van de geldtoevoer en het verlagen van de leenkosten door een centrale bank. Monetaire verkrapping verwijst naar ingrepen van een centrale bank om te inflatie in te perken en de economische groei te vertragen door de rente te verhogen en de geldtoevoer te verminderen.

Liquiditeit.De mogelijkheid om een bepaalde effecten of activa op de markt te kopen of te verkopen. Activa die gemakkelijk op de markt kunnen worden verhandeld (zonder een grote koersbeweging te veroorzaken) worden liquide genoemd.

Gilts. Britse staatsobligaties die worden verkocht door de Bank of England om overheidsuitgaven te financieren.

WARF. De gewogen gemiddelde ratingfactor is een maatstaf die wordt gebruikt om de kredietkwaliteit van een portefeuille aan te geven. Een hogere WARF impliceert een risicovollere portefeuille.

Belangrijke informatie

Volatiliteit is een maatstaf voor het risico op basis van de spreiding van de rendementen voor een bepaalde belegging.

De kredietspread is het renteverschil tussen effecten met dezelfde duration maar van verschillende kredietkwaliteit. Verruimende spreads betekenen over het algemeen dat de kredietwaardigheid van zakelijke kredietnemers verslechtert, verkrapping betekent dat deze verbetert.

Eventuele swaps worden gerapporteerd op basis van de theoretische blootstelling.

Er is geen garantie dat tendensen uit het verleden zich zullen doorzetten of dat prognoses worden gehaald.

Vastrentende effecten zijn onderhevig aan rente-, inflatie-, krediet- en wanbetalingsrisico. De obligatiemarkt is volatiel. Naarmate de rente stijgt, dalen de koersen van obligaties gewoonlijk, en omgekeerd. Terugbetaling van de hoofdsom is niet gegarandeerd. De waarde kan dalen als een emittent zijn betalingsverplichtingen niet tijdig nakomt of wanneer zijn kredietwaardigheid afneemt.

Hoogrentende obligaties of 'junk'-obligaties hebben een groter risico op wanbetaling en prijsvolatiliteit. Hun koers kan onverwacht sterk schommelen.

Bèta meet de volatiliteit van een effect of portefeuille ten opzichte van een index. Minder dan één betekent een lagere volatiliteit dan de index; meer dan één betekent een hogere volatiliteit.

Dit zijn de standpunten van de auteur op het moment van publicatie en kunnen verschillen van de standpunten van andere personen/teams bij Janus Henderson Investors. Verwijzingen naar individuele effecten vormen geen aanbeveling om effecten, beleggingsstrategieën of marktsectoren te kopen, verkopen of aan te houden en mogen niet als winstgevend worden beschouwd. Janus Henderson Investors, zijn gelieerde adviseur of zijn medewerkers kunnen een positie hebben in de genoemde effecten.

Resultaten uit het verleden geven geen indicatie over toekomstige rendementen. Alle performancegegevens omvatten inkomsten- en kapitaalwinsten of verliezen maar geen doorlopende kosten en andere fondsuitgaven.

De informatie in dit artikel mag niet worden beschouwd als een beleggingsadvies.

Er is geen garantie dat tendensen uit het verleden zich zullen doorzetten of dat prognoses worden gehaald.

Reclame.