È convinzione diffusa nella comunità degli investitori che, se le banche centrali iniziano a tagliare i tassi, l'inflazione deve essere domata ed è tempo di preoccuparsi del vigore dell'economia. In un contesto del genere, avrebbe senso spostarsi verso i segmenti di qualità superiore nel credito societario, in modo da aumentare l'esposizione ai titoli più sensibili ai tassi d'interesse e ridurre quella agli asset sensibili al credito.

Condividiamo la premessa centrale di questa tesi; il problema è quando la si segue in modo semplicistico. Sarebbe stato facile formulare in modo convincente una previsione di recessione imminente negli ultimi 24 mesi – curve dei rendimenti invertite, indici dei responsabili degli acquisti deboli, fiducia dei consumatori sottotono – ed evitare completamente le obbligazioni high yield. Questa scelta sarebbe costata cara, dato che le obbligazioni high yield globali, rappresentate dall'indice ICE Global High Yield Bond, hanno generato un rendimento totale del 31,9% in dollari USA nei 24 mesi fino al 30 settembre 2024.1

Con rendimenti alti si parte avvantaggiati

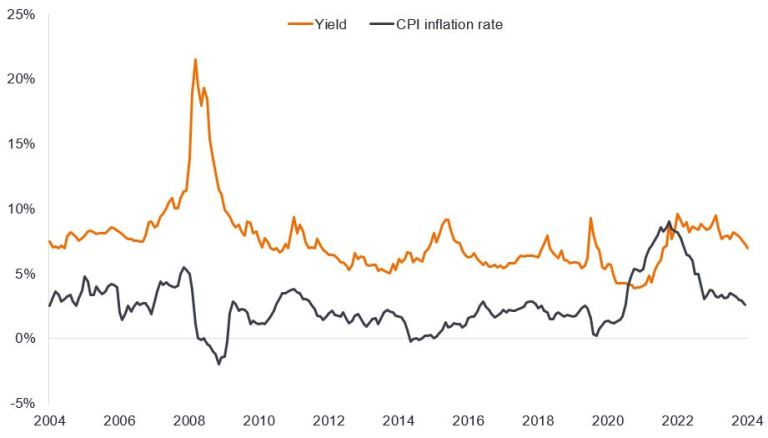

Questi guadagni consistenti sono derivati in parte dalla plusvalenza, ma per quasi il 60% dal reddito. Ripetutamente, nel corso della storia, è stato il reddito a trainare i rendimenti a lungo termine degli asset. Oggi, l'high yield statunitense rende circa il 7,0% e quello europeo il 5,8%2: non saranno i tassi più generosi, ma non sono neanche scarsi, tanto più considerando i livelli di inflazione di questo periodo. Dando un'occhiata al rendimento dell'high yield rispetto all'inflazione negli Stati Uniti (indice dei prezzi al consumo complessivo), i livelli attuali risultano in linea con lo standard degli ultimi 20 anni, escludendo i picchi che si verificano nelle crisi.

Figura 1: Rendimento delle obbligazioni high yield USA rispetto all'inflazione USA

Fonte: LSEG Datastream, indice ICE BofA US High Yield, yield to worst, Ufficio di statistiche sul lavoro, tasso di inflazione dell'indice dei prezzi al consumo (CPI) degli Stati Uniti, variazione percentuale su base annua, dato destagionalizzato, dal 30 settembre 2004 al 30 settembre 2024. Lo yield to worst è il rendimento più basso che un'obbligazione (indice) può raggiungere, purché l'emittente o gli emittenti non diventino inadempienti; tiene conto di caratteristiche speciali come le opzioni call (che conferiscono agli emittenti il diritto di richiamare o rimborsare un'obbligazione a una data specifica). I rendimenti possono variare nel tempo e non sono garantiti.

Gli spread sono contratti, ma potrebbero assottigliarsi ancora di più?

È a livello di spread creditizio che le valutazioni delle obbligazioni high yield sembrano elevate, ma il fatto che gli spread siano all'estremità inferiore dell'intervallo (quindi più contratti) non significa che non possano ridursi ulteriormente. Ricordiamo che lo spread creditizio è la differenza di rendimento tra un'obbligazione societaria e un titolo di Stato equivalente. In sostanza, come parte del rendimento di un'obbligazione societaria, costituisce la remunerazione aggiuntiva che gli investitori esigono per assumere il rischio di prestare denaro alla società emittente. Un soft landing è il tipo di contesto che potrebbe consentire un'ulteriore contrazione degli spread creditizi, poiché la crescita economica moderata dovrebbe permettere di mantenere i cash flow e ridurre il rischio che le banche centrali tornino ad aumentare nuovamente i tassi di interesse.

Gli spread aumentano quando gli investitori richiedono una maggiore remunerazione per detenere obbligazioni. In questo momento, gli spread modesti sono il modo in cui il mercato segnala che gli investitori sono ragionevolmente propensi ad accettare il rischio di credito (il rischio che una società non riesca più a rimborsare il proprio debito). Questa situazione è evidente nell'emissione di obbligazioni, con l'offerta di corporate accolta da una domanda robusta da parte degli investitori. Nei primi nove mesi del 2024, le società hanno emesso 74 miliardi di euro in obbligazioni high yield non finanziarie in Europa, con un aumento del 97% rispetto allo stesso periodo dell'anno scorso, mentre negli Stati Uniti sono stati emessi titoli per circa 235 miliardi di dollari, con un aumento del 74%.3 Le società possono accedere ai mercati e questo sta contribuendo a mantenere il tasso di default relativamente basso, considerando che siamo appena usciti da un ciclo di inasprimento.

Si possono considerare i livelli di spread come un compenso per il rischio fondamentale (rischio per i cash flow societari derivante da fattori di crescita economica più generali o da fattori specifici dell'emittente) e per il rischio di liquidità (capacità di rifinanziamento di un'azienda, tipicamente influenzata dalla domanda/offerta di obbligazioni e dal contesto creato dalle banche centrali).

Dal punto di vista fondamentale, stiamo ricevendo dati contrastanti. Le statistiche economiche statunitensi sono apparse resilienti, ma gli indici dei responsabili degli acquisti europei, che indicano i livelli di attività delle imprese, segnalano un grave ristagno.

Dal lato della liquidità, su entrambe le sponde dell'Atlantico, i tassi di interesse stanno scendendo. Negli Stati Uniti, l'ultima lettura dell'indice di inflazione preferito dalla Federal Reserve (Fed) (spesa per consumi personali) si è attestata al 2,2% su base annua per agosto 2024 a livello complessivo (2,7% a livello core, che esclude i prezzi volatili di alimentari ed energia).4 Si tratta di un dato vicino all'obiettivo di inflazione del 2% della Fed, che concede alla banca centrale statunitense la flessibilità necessaria per tagliare i tassi in modo aggressivo in caso di indebolimento dell'economia. Il taglio da 50 punti base di settembre ha dimostrato che la Fed è pronta ad assumere un approccio proattivo per affrontare qualsiasi deterioramento economico. Con il ciclo di tagli avviato, la pressione sui rapporti di copertura degli interessi diminuisce.

In Europa, stiamo osservando che un numero crescente di emittenti high yield opta per le obbligazioni a tasso variabile, ossia titoli associati a un tasso di interesse che oscilla (varia) piuttosto che a una cedola fissa. Il vantaggio per l'emittente è che il tasso dovrebbe scendere quando le banche centrali tagliano i tassi di riferimento. Questo comporterebbe una trasmissione più rapida della politica monetaria più accomodante e, con la Banca centrale europea che sta valutando la possibilità di anticipare i tagli dei tassi, l'impatto potrebbe farsi sentire ancora prima.

Figura 2: Offerta di titoli senior non finanziari high yield in Europa (miliardi di EUR)

Fonte: Bond radar, Morgan Stanley Research, emissione negli ultimi 12 mesi, da settembre 2012 a settembre 2024.

Re-rating positivo

Abbiamo detto all'inizio che le obbligazioni high yield non sono universalmente amate. Gli investitori sono attratti dal rendimento, ma temono i livelli di spread contratti. Ciò riflette in parte la preferenza per gli asset sensibili ai tassi rispetto al credito, ma anche la propensione a ridurre il rischio in vista delle elezioni statunitensi. A nostro avviso, questo è un bene. Se privilegiare l'high yield rispetto all'investment grade fosse una scelta diffusa, l'asset class sarebbe più vulnerabile alle correzioni. Allo stato attuale, l'high yield è nel paniere degli asset guardati con cautela da chi decide le esposizioni.

Lo stesso si sarebbe potuto dire delle azioni cinesi fino al mese scorso. A fine settembre, questi titoli hanno fatto un balzo di oltre il 20% nel giro di pochi giorni in risposta al pacchetto di stimoli annunciato dalle autorità cinesi.5

Qualcosa di simile è accaduto nel settore delle obbligazioni high yield emesse da società di telecomunicazioni (telco). Nelle ultime settimane abbiamo visto una certa attività di fusioni e acquisizioni in quest'area, con Verizon che ha fatto un'offerta per Frontier Communications, tramite la quale Verizon recupererebbe in sostanza parte degli asset di rete a fibra ottica che aveva venduto nel 2017. Questa operazione in attesa di definizione sarebbe positiva per le obbligazioni Frontier, destinate a essere rifinanziate da Verizon che ha un rating creditizio più elevato. Contestualmente, nel settore dei media, DIRECTV ha fatto un'offerta per DISH, l'attività di distribuzione video di EchoStar, mentre AT&T sta vendendo la sua quota del 70% in DIRECTV per liberare capitali da reinvestire in parte nella connettività a fibra ottica.

L'attività di fusioni e acquisizioni ha il potenziale di creare sinergie e ridurre i costi, ma crediamo che questo re-rating possa essere collegato per certi versi al tema dell'intelligenza artificiale (AI) e alla maggiore esigenza di trasferimento di dati. Stiamo assistendo a una rivalutazione delle reti a fibra ottica in quanto valido strumento di trasmissione. Ciò significa che una società di reti a fibra classificata high yield come Lumen, che ha un bilancio cresciuto a dismisura con un livello di indebitamento eccessivo, a nostro avviso oggi presenta un potenziale di crescita notevole, disponendo degli asset fisici di una rete a fibra ottica globale.

A prescindere che si presenti in forma di consolidamento o di rivalutazione degli asset societari, stiamo osservando un miglioramento del sentiment di mercato nei confronti delle telecomunicazioni, in particolare nella fibra, che ha spinto gli spread verso il basso e i prezzi delle obbligazioni verso l'alto, dato che i rendimenti sono crollati bruscamente nel settore. Nel solo corso del terzo trimestre del 2024, il segmento telecomunicazioni del mercato high yield statunitense ha reso l'11%.6 Tuttavia, i rendimenti e gli spread rimangono elevati, il che potrebbe offrire la prospettiva di ulteriori guadagni.

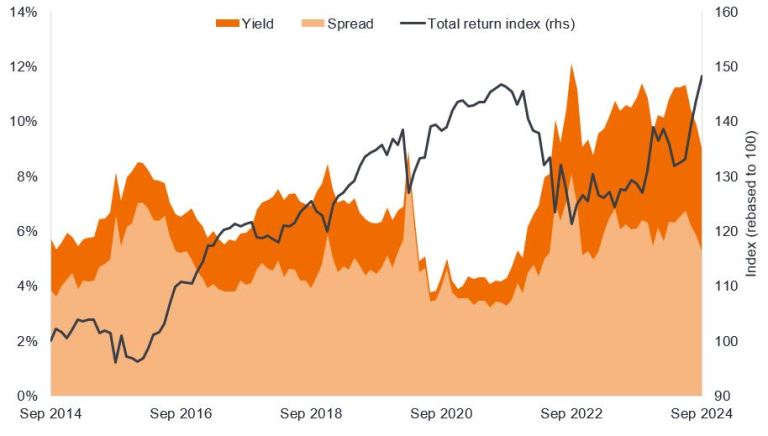

Figura 3: Il settore delle telecomunicazioni high yield statunitense ha registrato una performance robusta negli ultimi mesi

Fonte: Bloomberg, indice ICE BofA US High Yield Telecommunications, yield to worst, spread corretto per le opzioni rispetto ai governativi, indice total return in dollari USA, da settembre 2014 a settembre 2024. I rendimenti possono variare e non sono garantiti. Le performance passate non sono indicative dei rendimenti futuri.

Due diligence

Nel complesso, riteniamo che l'atteggiamento cauto nei confronti dell'high yield possa essere fuori luogo e che (geopolitica a parte) la fase positiva dell'high yield possa continuare finché l'economia statunitense tiene. Questo non significa sottovalutare i rischi: bisogna tenere conto che il rischio idiosincratico è sempre presente e che c'è un motivo se le obbligazioni high yield hanno un rating di qualità inferiore. Le criticità non mancano, ma si possono affrontare e sta già accadendo, il che spiega i tassi di default relativamente bassi registrati durante l'ultimo ciclo di contrazione.

Tuttavia, dobbiamo anche riconoscere che alcune obbligazioni vanno incontro a delle difficoltà. Nel segmento CCC, la liquidità disponibile per coprire i costi del debito è bassa, vista la rapidità con cui molte aziende stanno bruciando contanti. Possono tagliare le spese in conto capitale (capex) per liberare liquidità entro certi limiti, ma anche questa strada implica ricadute negative, dato che il risparmio sugli investimenti di un'azienda si traduce in perdita di entrate per un'altra.

La contrazione degli spread lascia poco spazio per risultati deludenti, quindi gli utili e le statistiche economiche avranno particolare importanza. Per ora, i dati sull'economia continuano a indicare un soft landing e i tagli dei tassi delle banche centrali dovrebbero contribuire a ridurre i rendimenti obbligazionari. In genere i titoli high yield hanno scadenze più brevi rispetto quelli investment grade in media, quindi un calo nel segmento a breve della curva dei rendimenti può contribuire ad aumentare i rendimenti totali e ridurre i costi di rifinanziamento.

Finora, i tagli dei tassi sono stati decisi in risposta al calo dell'inflazione e come misura precauzionale per contrastare la debolezza economica. Purché le cose rimangano così, dal nostro punto di vista l'high yield continua a offrire proprietà interessanti nell'ambito di un portafoglio diversificato.

1Fonte: Bloomberg, indice ICE BofA Global High Yield, rendimento totale in dollari USA, dal 30 settembre 2022 al 30 settembre 2024. Le performance passate non sono indicative dei rendimenti futuri. 2Fonte: Bloomberg, indici ICE BofA US High Yield e ICE BofA Euro High Yield, 30 settembre 2024. I rendimenti possono variare nel tempo e non sono garantiti.

3Fonte: Morgan Stanley Research, da inizio anno al 30 settembre 2024.

4Fonte: Ufficio di analisi economica. Spesa per consumi personali negli Stati Uniti, dato destagionalizzato, variazione percentuale su base annua al 31 agosto 2024.

5Fonte: LSEG Datastream, indice MSCI China, rendimento totale in dollari USA, dal 23 settembre 2024 al 30 settembre 2024. Le performance passate non sono indicative dei rendimenti futuri. 6Fonte: Bloomberg, indice ICE BofA US High Yield Telecommunications, rendimento totale in dollari USA dal 30 giugno 2024 al 30 settembre 2024. Le performance passate non sono indicative dei rendimenti futuri.

INFORMAZIONI IMPORTANTI

I titoli obbligazionari sono soggetti al rischio di tasso di interesse, di inflazione, di credito e di default. Il mercato obbligazionario è volatile. Con l'aumento dei tassi di interesse, i prezzi delle obbligazioni di solito diminuiscono, e viceversa. Il rendimento del capitale non è garantito e i prezzi possono diminuire se un emittente non effettua pagamenti puntuali o se la sua solidità creditizia si indebolisce.

Le obbligazioni high yield o "junk bond" comportano un rischio più elevato di default e volatilità dei prezzi e possono subire improvvise e marcate oscillazioni dei prezzi.

Le performance passate non sono indicative dei rendimenti futuri. Non vi è alcuna garanzia che le tendenze passate continuino o che le previsioni si realizzino.

I riferimenti a singoli titoli non costituiscono un invito ad acquistare, vendere o conservare tali titoli, strategie di investimento o settori di mercato, che non devono essere considerati necessariamente redditizi. Janus Henderson Investors, il suo consulente affiliato o i suoi dipendenti possono detenere una posizione nei titoli citati.

L'indice ICE BofA Euro High Yield riflette l'andamento del debito societario denominato in euro con rating inferiore a investment grade emesso sui mercati pubblici nazionali di eurobond in euro.

L'indice ICE BofA US High Yield riflette l'andamento del debito societario denominato in dollari USA di categoria inferiore a investment grade, emesso sul mercato pubblico nazionale statunitense.

L'indice ICE BofA Global High Yield riflette l'andamento del debito societario denominato in USD, CAD, GBP ed EUR con rating inferiore a investment grade emesso nei principali mercati pubblici nazionali o di eurobond.

L'indice ICE BofA US High Yield Telecommunications è un sottoinsieme dell'indice ICE BofA US High Yield che comprende tutti i titoli di emittenti attivi nel settore delle telecomunicazioni.

L'indice MSCI China rappresenta le società cinesi quotate ad alta e media capitalizzazione.

Punti base: il punto base (pb) è pari a 1/100 di punto percentuale, 1 pb = 0,01%.

Call: Un'obbligazione callable è un'obbligazione che può essere rimborsata (richiamata) anticipatamente dall'emittente prima della data di scadenza.

Spesa per investimenti o in conto capitale: denaro investito per acquisire o aggiornare immobilizzazioni come edifici, macchinari, attrezzature o veicoli al fine di mantenere o migliorare le operazioni e promuovere la crescita futura.

Flusso di cassa o cash flow: l'importo netto di liquidità e strumenti equivalenti trasferiti in entrata e in uscita da un'azienda.

Obbligazione societaria: un'obbligazione emessa da una società. Le obbligazioni offrono un rendimento agli investitori sotto forma di pagamenti periodici e l'eventuale restituzione del denaro originale investito all'emissione, alla data di scadenza.

I fondamentali societari sono i fattori sottostanti che contribuiscono al prezzo di un investimento. Per un'azienda, tali fattori possono includere il livello di indebitamento (leva finanziaria), la capacità di generare liquidità e la capacità di servire il debito.

Cedola: pagamento periodico di interessi su un'obbligazione, espresso in percentuale del valore nominale dell'investimento. Ad esempio, se un'obbligazione ha un valore nominale di 100 dollari e una cedola annuale del 5%, l'obbligazione pagherà 5 dollari all'anno di interessi.

Rating creditizio: un punteggio assegnato da un'agenzia di rating del credito come S&P Global Ratings, Moody's e Fitch sull'affidabilità creditizia di un mutuatario. Per esempio, S&P classifica le obbligazioni investment grade dal livello più alto AAA fino a BBB e le obbligazioni ad alto rendimento o high yield da BB a B, scendendo poi fino a CCC che indica minore qualità e rischio maggiore, nel senso che Gli emittenti con rating CCC comportano un rischio maggiore di default.

Spread/differenziale di credito: La differenza di rendimento di titoli con scadenza analoga ma merito di credito diverso. Un ampliamento degli spread è generalmente indice di un deterioramento dell’affidabilità creditizia delle società emittenti. Al contrario, una contrazione indica un miglioramento dell'affidabilità creditizia.

Default: Il mancato pagamento degli interessi o il mancato rimborso del capitale da parte di un debitore (come un emittente di obbligazioni) nei termini previsti.

Diversificazione: un modo per distribuire il rischio mescolando diversi tipi di asset/classi di attivi in un portafoglio, partendo dal presupposto che tali asset si comporteranno in modo diverso in un determinato scenario. Si prega di notare che la diversificazione non assicura un profitto né elimina il rischio di subire perdite.

Federal Reserve (Fed): la banca centrale degli Stati Uniti che determina la politica monetaria del Paese.

Obbligazione high yield o ad alto rendimento: conosciuta anche come obbligazione sub-investment grade o obbligazione "spazzatura". Questi titoli di solito comportano un rischio più elevato di default dell'emittente sui pagamenti, per cui in genere sono emessi con un tasso d'interesse (cedola) più elevato per compensare il rischio aggiuntivo.

Rischio idiosincratico: fattori specifici di una determinata azienda.

Inflazione: il tasso di aumento dei prezzi di beni e servizi nell'economia. L'indice dei prezzi al consumo è una misura dell'inflazione che esamina la variazione dei prezzi di un paniere di beni e servizi di consumo nel tempo. L'indice dei prezzi della spesa per consumi personali è una misura dei prezzi che le persone che vivono negli Stati Uniti pagano per beni e servizi.

Rapporto di copertura degli interessi: è una misura della capacità di un'azienda di pagare gli interessi sul proprio debito. Si può calcolare dividendo gli utili (prima di interessi e imposte) per gli interessi passivi sul debito in essere di una società.

Obbligazione investment grade: un'obbligazione tipicamente emessa da governi o società che si ritiene abbiano un rischio relativamente basso di non adempiere i propri obblighi di pagamento, che si riflette nel rating più elevato assegnato loro dalle agenzie di rating.

Emissione: l'atto di mettere le obbligazioni a disposizione degli investitori da parte della società mutuataria (emittente), in genere attraverso una vendita di obbligazioni al pubblico o alle istituzioni finanziarie.

Landing: un hard landing o atterraggio duro è una situazione in cui l'economia si contrae bruscamente. Un soft landing o atterraggio morbido è un rallentamento moderato dell'economia in risposta a una riduzione controllata dell'inflazione.

Leva finanziaria: il livello di prestito in una società. La leva finanziaria è un termine intercambiabile per il gearing: il rapporto tra il capitale di prestito (debito) di una società e il valore delle sue azioni ordinarie (equity); può anche essere espresso in altri modi, come l'indebitamento netto come multiplo degli utili, tipicamente debito netto/EBITDA (utile prima di interessi, imposte, deprezzamento e ammortamento). Una leva elevata corrisponde ad alti livelli di debito.

Scadenza: la data di scadenza di un'obbligazione è la data in cui il capitale inizialmente investito viene rimborsato agli investitori (insieme all'eventuale cedola finale). Le obbligazioni a breve scadenza generalmente scadono entro 5 anni, le obbligazioni a medio termine entro 5-10 anni e le obbligazioni a più lunga scadenza dopo 10+ anni.

Politica monetaria: insieme delle politiche di una banca centrale volte a influenzare il livello di inflazione e di crescita di un'economia. Gli strumenti di politica monetaria includono la determinazione dei tassi di interesse e il controllo dell'offerta di massa monetaria. Per misure di stimolo monetario si intendono l'aumento dell'offerta di moneta da parte della banca centrale e la riduzione dei costi di finanziamento. L'inasprimento monetario si riferisce all'attività della banca centrale volta a contenere l'inflazione e a rallentare la crescita economica, aumentando i tassi d'interesse e riducendo l'offerta di moneta.

Purchasing Managers Indices (PMI): è un'indagine volta a fornire indicazioni sulla direzione prevalente dei trend economici, dal punto di vista dei manager di diversi settori.

Rifinanziamento: il processo di revisione e sostituzione dei termini di un accordo di prestito esistente, compresa la sostituzione del debito con un nuovo prestito prima o al momento della scadenza.

Rendimento: il livello di reddito di un titolo in un determinato periodo, generalmente espresso in percentuale. Nel caso delle obbligazioni, si calcola semplicemente dividendo l'importo della cedola per il prezzo corrente del titolo.

Curva dei rendimenti: una curva dei rendimenti rappresenta graficamente il rendimento (tasso di interesse) delle obbligazioni con uguale qualità creditizia ma date di scadenza diverse. In genere, le obbligazioni con scadenze più lunghe hanno rendimenti più elevati. Una curva dei rendimenti invertita si verifica quando i rendimenti a breve termine sono superiori a quelli a lungo termine. Un irripidimento della curva dei rendimenti significa che la curva dei rendimenti sta diventando più inclinata, dal punto in basso a sinistra (scadenze più basse) al punto in alto a destra (scadenze più lunghe).

La volatilità misura il rischio utilizzando la dispersione dei rendimenti per un determinato investimento. La velocità e la misura in cui il prezzo di un portafoglio, di un titolo o di un indice si muove verso l'alto e verso il basso.

Queste sono le opinioni dell'autore al momento della pubblicazione e possono differire da quelle di altri individui/team di Janus Henderson Investors. I riferimenti a singoli titoli non costituiscono una raccomandazione all'acquisto, alla vendita o alla detenzione di un titolo, di una strategia d'investimento o di un settore di mercato e non devono essere considerati redditizi. Janus Henderson Investors, le sue affiliate o i suoi dipendenti possono avere un’esposizione nei titoli citati.

Le performance passate non sono indicative dei rendimenti futuri. Tutti i dati dei rendimenti includono sia il reddito che le plusvalenze o le eventuali perdite ma sono al lordo dei costi delle commissioni dovuti al momento dell'emissione.

Le informazioni contenute in questo articolo non devono essere intese come una guida all'investimento.

Non vi è alcuna garanzia che le tendenze passate continuino o che le previsioni si realizzino.

Comunicazione di Marketing.

Informazioni importanti

Si prega di leggere attentamente le seguenti informazioni sui fondi citati in questo articolo.

- Gli emittenti di obbligazioni (o di strumenti del mercato monetario) potrebbero non essere più in grado di pagare gli interessi o rimborsare il capitale, ovvero potrebbero non intendere più farlo. In tal caso, o qualora il mercato ritenga che ciò sia possibile, il valore dell'obbligazione scenderebbe.

- L’aumento (o la diminuzione) dei tassi d’interesse può influire in modo diverso su titoli diversi. Nello specifico, i valori delle obbligazioni si riducono di norma con l'aumentare dei tassi d'interesse. Questo rischio risulta di norma più significativo quando la scadenza di un investimento obbligazionario è a più lungo termine.

- Il Fondo investe in obbligazioni ad alto rendimento (non investment grade) che, sebbene offrano di norma un interesse superiore a quelle investment grade, sono più speculative e più sensibili a variazioni sfavorevoli delle condizioni di mercato.

- Un Fondo che presenta un’esposizione elevata a un determinato paese o regione geografica comporta un livello maggiore di rischio rispetto a un Fondo più diversificato.

- Il Fondo potrebbe usare derivati al fine di conseguire il suo obiettivo d'investimento. Ciò potrebbe determinare una "leva", che potrebbe amplificare i risultati dell'investimento, e le perdite o i guadagni per il Fondo potrebbero superare il costo del derivato. I derivati comportano rischi aggiuntivi, in particolare il rischio che la controparte del derivato non adempia ai suoi obblighi contrattuali.

- Se il Fondo, o una classe di azioni con copertura, intende attenuare le fluttuazioni del tasso di cambio tra la valuta di denominazione e la valuta di base, la stessa strategia di copertura potrebbe generare un effetto positivo o negativo sul valore del Fondo, a causa delle differenze di tasso d'interesse a breve termine tra le due valute.

- I titoli del Fondo potrebbero diventare difficili da valutare o da vendere al prezzo e con le tempistiche desiderati, specie in condizioni di mercato estreme con il prezzo delle attività in calo, aumentando il rischio di perdite sull'investimento.

- Il Fondo può sostenere un livello di costi di operazione più elevato per effetto dell’investimento su mercati caratterizzati da una minore attività di contrattazione o meno sviluppati rispetto a un fondo che investa su mercati più attivi/sviluppati.

- Le spese correnti possono essere prelevate, in tutto o in parte, dal capitale, il che potrebbe erodere il capitale o ridurne il potenziale di crescita.

- Il Fondo potrebbe perdere denaro se una controparte con la quale il Fondo effettua scambi non fosse più intenzionata ad adempiere ai propri obblighi, o a causa di un errore o di un ritardo nei processi operativi o di una negligenza di un fornitore terzo.

- Oltre al reddito, questa classe di azioni può distribuire plusvalenze di capitale realizzate e non realizzate e il capitale inizialmente investito. Sono dedotti dal capitale anche commissioni, oneri e spese. Entrambi i fattori possono comportare l’erosione del capitale e un potenziale ridotto di crescita del medesimo. Si richiama l’attenzione degli investitori anche sul fatto che le distribuzioni di tale natura possono essere trattate (e quindi imponibili) come reddito, secondo la legislazione fiscale locale.

Rischi specifici

- Gli emittenti di obbligazioni (o di strumenti del mercato monetario) potrebbero non essere più in grado di pagare gli interessi o rimborsare il capitale, ovvero potrebbero non intendere più farlo. In tal caso, o qualora il mercato ritenga che ciò sia possibile, il valore dell'obbligazione scenderebbe.

- L’aumento (o la diminuzione) dei tassi d’interesse può influire in modo diverso su titoli diversi. Nello specifico, i valori delle obbligazioni si riducono di norma con l'aumentare dei tassi d'interesse. Questo rischio risulta di norma più significativo quando la scadenza di un investimento obbligazionario è a più lungo termine.

- Il Fondo investe in obbligazioni ad alto rendimento (non investment grade) che, sebbene offrano di norma un interesse superiore a quelle investment grade, sono più speculative e più sensibili a variazioni sfavorevoli delle condizioni di mercato.

- Alcune obbligazioni (obbligazioni callable) consentono ai loro emittenti il diritto di rimborsare anticipatamente il capitale o di estendere la scadenza. Gli emittenti possono esercitare tali diritti laddove li ritengano vantaggiosi e, di conseguenza, il valore del Fondo può esserne influenzato.

- Un Fondo che presenta un’esposizione elevata a un determinato paese o regione geografica comporta un livello maggiore di rischio rispetto a un Fondo più diversificato.

- Il Fondo potrebbe usare derivati al fine di conseguire il suo obiettivo d'investimento. Ciò potrebbe determinare una "leva", che potrebbe amplificare i risultati dell'investimento, e le perdite o i guadagni per il Fondo potrebbero superare il costo del derivato. I derivati comportano rischi aggiuntivi, in particolare il rischio che la controparte del derivato non adempia ai suoi obblighi contrattuali.

- Qualora il Fondo detenga attivi in valute diverse da quella di base del Fondo o l'investitore detenga azioni o quote in un'altra valuta (in assenza di "copertura"), il valore dell'investimento potrebbe subire le oscillazioni del tasso di cambio.

- Se il Fondo, o una classe di azioni con copertura, intende attenuare le fluttuazioni del tasso di cambio tra la valuta di denominazione e la valuta di base, la stessa strategia di copertura potrebbe generare un effetto positivo o negativo sul valore del Fondo, a causa delle differenze di tasso d'interesse a breve termine tra le due valute.

- I titoli del Fondo potrebbero diventare difficili da valutare o da vendere al prezzo e con le tempistiche desiderati, specie in condizioni di mercato estreme con il prezzo delle attività in calo, aumentando il rischio di perdite sull'investimento.

- Le spese correnti possono essere prelevate, in tutto o in parte, dal capitale, il che potrebbe erodere il capitale o ridurne il potenziale di crescita.

- I CoCo (obbligazioni contingent convertible) possono subire brusche riduzioni di valore in caso d'indebolimento della solidità finanziaria di un emittente e qualora un evento trigger prefissato comporti la conversione delle obbligazioni in azioni dell'emittente o il loro storno parziale o totale.

- Il Fondo potrebbe perdere denaro se una controparte con la quale il Fondo effettua scambi non fosse più intenzionata ad adempiere ai propri obblighi, o a causa di un errore o di un ritardo nei processi operativi o di una negligenza di un fornitore terzo.

Rischi specifici

- Gli emittenti di obbligazioni (o di strumenti del mercato monetario) potrebbero non essere più in grado di pagare gli interessi o rimborsare il capitale, ovvero potrebbero non intendere più farlo. In tal caso, o qualora il mercato ritenga che ciò sia possibile, il valore dell'obbligazione scenderebbe.

- L’aumento (o la diminuzione) dei tassi d’interesse può influire in modo diverso su titoli diversi. Nello specifico, i valori delle obbligazioni si riducono di norma con l'aumentare dei tassi d'interesse. Questo rischio risulta di norma più significativo quando la scadenza di un investimento obbligazionario è a più lungo termine.

- Il Fondo investe in obbligazioni ad alto rendimento (non investment grade) che, sebbene offrano di norma un interesse superiore a quelle investment grade, sono più speculative e più sensibili a variazioni sfavorevoli delle condizioni di mercato.

- Alcune obbligazioni (obbligazioni callable) consentono ai loro emittenti il diritto di rimborsare anticipatamente il capitale o di estendere la scadenza. Gli emittenti possono esercitare tali diritti laddove li ritengano vantaggiosi e, di conseguenza, il valore del Fondo può esserne influenzato.

- I mercati emergenti espongono il Fondo a una volatilità più elevata e a un maggior rischio di perdite rispetto ai mercati sviluppati; sono sensibili a eventi politici ed economici negativi e possono essere meno ben regolamentati e prevedere procedure di custodia e regolamento meno solide.

- Il Fondo potrebbe usare derivati al fine di conseguire il suo obiettivo d'investimento. Ciò potrebbe determinare una "leva", che potrebbe amplificare i risultati dell'investimento, e le perdite o i guadagni per il Fondo potrebbero superare il costo del derivato. I derivati comportano rischi aggiuntivi, in particolare il rischio che la controparte del derivato non adempia ai suoi obblighi contrattuali.

- Se il Fondo, o una classe di azioni con copertura, intende attenuare le fluttuazioni del tasso di cambio tra la valuta di denominazione e la valuta di base, la stessa strategia di copertura potrebbe generare un effetto positivo o negativo sul valore del Fondo, a causa delle differenze di tasso d'interesse a breve termine tra le due valute.

- I titoli del Fondo potrebbero diventare difficili da valutare o da vendere al prezzo e con le tempistiche desiderati, specie in condizioni di mercato estreme con il prezzo delle attività in calo, aumentando il rischio di perdite sull'investimento.

- Il Fondo può sostenere un livello di costi di operazione più elevato per effetto dell’investimento su mercati caratterizzati da una minore attività di contrattazione o meno sviluppati rispetto a un fondo che investa su mercati più attivi/sviluppati.

- Le spese correnti possono essere prelevate, in tutto o in parte, dal capitale, il che potrebbe erodere il capitale o ridurne il potenziale di crescita.

- I CoCo (obbligazioni contingent convertible) possono subire brusche riduzioni di valore in caso d'indebolimento della solidità finanziaria di un emittente e qualora un evento trigger prefissato comporti la conversione delle obbligazioni in azioni dell'emittente o il loro storno parziale o totale.

- Il Fondo potrebbe perdere denaro se una controparte con la quale il Fondo effettua scambi non fosse più intenzionata ad adempiere ai propri obblighi, o a causa di un errore o di un ritardo nei processi operativi o di una negligenza di un fornitore terzo.

- Oltre al reddito, questa classe di azioni può distribuire plusvalenze di capitale realizzate e non realizzate e il capitale inizialmente investito. Sono dedotti dal capitale anche commissioni, oneri e spese. Entrambi i fattori possono comportare l’erosione del capitale e un potenziale ridotto di crescita del medesimo. Si richiama l’attenzione degli investitori anche sul fatto che le distribuzioni di tale natura possono essere trattate (e quindi imponibili) come reddito, secondo la legislazione fiscale locale.