L'esperienza dell'inflazione tra i mercati sviluppati è stata tendenzialmente sincrona dopo l'iniziale shock da Covid, ma nel Regno Unito è emerso qualcosa di strano nel corso del 2023.

Quasi tutti i mercati sviluppati hanno vissuto un periodo di bassa inflazione dopo la Crisi Finanziaria Globale (GFC) del 2007-9. Questo si è interrotto bruscamente quando una combinazione di stimoli monetari e fiscali per contrastare gli effetti economici dei lockdown da COVID si è mescolata con gli shock dell'offerta causati dalla guerra in Ucraina nel 2022. I tassi di inflazione del 9-11% - livelli che non si vedevano dagli anni '80 - hanno fatto notizia. Mentre l'inflazione ha raggiunto il suo picco ed è scesa rapidamente negli ultimi mesi sia nei mercati emergenti che in quelli sviluppati, nel Regno Unito si è dimostrata molto più ostinata. In particolare, l'inflazione core ha continuato a salire negli ultimi mesi, provocando una profonda crisi di fiducia nella politica monetaria del Regno Unito.

Un cambio di regime

Nei decenni precedenti alla Crisi Finanziaria Globale (GFC), i gilt del Regno Unito avevano tipicamente reso di più rispetto ai titoli di Stato statunitensi e ai titoli di Stato tedeschi. Dopo il voto sulla Brexit, i rendimenti dei gilt sono stati tendenzialmente più bassi, collocandosi a metà strada tra i rendimenti dei titoli di Stato statunitensi e i rendimenti dei titoli di Stato tedeschi. Nel 2023, sono usciti in modo decisivo da questo regime e sono tornati ad essere i Paesi con il rendimento più alto tra i tre.

Questo può essere spiegato da diversi fattori. Tra questi ci sono l'ampio deficit fiscale del Regno Unito e la sua composizione (il governo britannico deve emettere molti gilt e ha un numero relativamente alto di gilt indicizzati che devono pagare di più quando l'inflazione è più alta). Anche l'appetito in calo degli acquirenti di gilt dopo i recenti sconvolgimenti politici non ha aiutato. Ma la cosa più importante nel 2023 sono le prospettive per l'inflazione.L'enigma è: perché l'inflazione core ha continuato a crescere a tassi allarmanti nel Regno Unito?

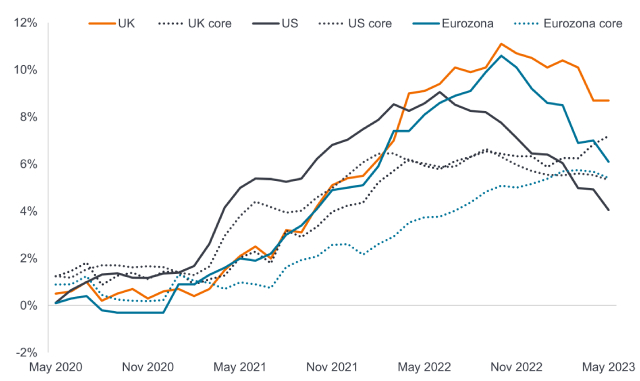

Figura 1: Tassi di inflazione nel Regno Unito, negli Stati Uniti e nell'Eurozona

Fonte: Refinitiv Datastream: Refinitiv Datastream, Indice dei prezzi al consumo, variazione % anno su anno, inflazione headline nelle linee in grassetto, core nelle linee tratteggiate, dal 31 maggio 2020 al 31 maggio 2023. L'inflazione core esclude l'energia e gli alimenti negli Stati Uniti e inoltre l'alcol e il tabacco nel Regno Unito e nell'Eurozona.

L'inflazione di base (che esclude le componenti volatili di cibo ed energia) è tipicamente in ritardo rispetto all'inflazione principale. Negli Stati Uniti, è probabile che si abbassi ulteriormente, poiché conosciamo l'andamento dei prezzi all'ingrosso delle auto usate e degli affitti di mercato, che confluiscono nelle statistiche ufficiali sull'inflazione con un certo ritardo. Nel Regno Unito, stranamente, non solo i servizi, ma anche i prezzi dei beni di base hanno iniziato a riaccelerare e, di conseguenza, l'inflazione core continua a salire.

Ci sono diversi modi per cercare di spiegare l'enigma dell'inflazione nel Regno Unito, che vanno da spiegazioni bonarie e temporanee a un problema di inflazione persistente molto più complesso.

Sii paziente

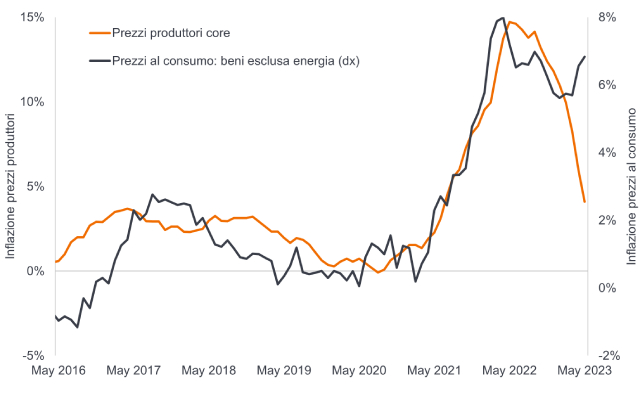

La prima è che potrebbe essere dovuto a ritardi temporali e a stranezze di misurazione, quindi non c'è bisogno di farsi prendere dal panico. Se guardiamo agli indici dei prezzi alla produzione, questi stanno scendendo rapidamente e probabilmente si rifletteranno sui prezzi al consumo (anche se la recente espansione dei margini di profitto e dei costi del tasso di cambio hanno interrotto la traiettoria discendente). È probabile che i cali del tetto dei prezzi dell'energia si ripercuotano sui dati di luglio, quando saranno pubblicati ad agosto. I dati mensili sull'inflazione core sono soggetti a forti oscillazioni in entrambe le direzioni e ci vorrà del tempo per valutare la vera tendenza.

Fig 2: L'inflazione dei beni di consumo core è curiosamente aumentata, mentre i prezzi alla produzione si sono moderati.

Fonte: Refinitiv Datastream, Indice dei prezzi alla produzione del Regno Unito: prezzi alla produzione esclusi alimenti, bevande, tabacco e petrolio; Indice dei prezzi al consumo del Regno Unito: beni non energetici, variazione % anno su anno, dal 31 maggio 2016 al 31 maggio 2023.

L'inflazione nel Regno Unito è stata anticipata

La seconda è l'idea che l'inflazione sia stata risucchiata nella prima metà di quest'anno. Le aziende che stabiliscono i prezzi in risposta agli eventi sono definite "dipendenti dallo stato", mentre quelle che cambiano i prezzi a intervalli regolari e fissi, ad esempio annualmente sono descritte come "dipendenti dal tempo". L'indagine del Decision Maker Panel (DMP) della Banca d'Inghilterra sulle aziende ha rilevato che le aziende che fissano i prezzi in base allo Stato hanno aumentato i prezzi più delle aziende che dipendono dal tempo. Le aziende potrebbero aver spinto i prezzi finché hanno potuto, nell'aspettativa che l'inflazione sarebbe stata più contenuta nel corso dell'anno. È incoraggiante notare che, alla domanda sugli aumenti dei prezzi per il prossimo anno, le aziende dipendenti dallo Stato (che rappresentano circa il 60% delle imprese) hanno previsto un'inflazione più bassa rispetto a quelle che stabiliscono i prezzi in base al tempo.

Un problema di inflazione persistente

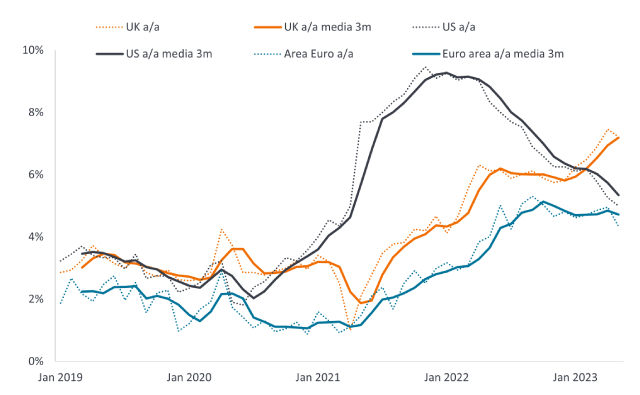

Il terzo è che il Regno Unito si è sganciato dagli Stati Uniti e dall'Europa e ha un'inflazione più persistente. Le ragioni potrebbero essere dovute a un maggiore attrito commerciale dopo la Brexit, che porta a costi più elevati e a un mercato del lavoro particolarmente rigido. Mentre i salari negli Stati Uniti e in Europa si stanno moderando, questa traiettoria non è ancora evidente nel Regno Unito.

Fig. 3: La crescita dei salari nel Regno Unito sta ancora accelerando, mentre si sta attenuando altrove.

Fonte: Indeed Wage Tracker: Indeed Wage Tracker, da gennaio 2019 a maggio 2023. Yoy = variazione % anno su anno. La serie dell'area euro è una media ponderata per l'occupazione di Francia, Germania, Irlanda, Italia, Paesi Bassi e Spagna. La media di 3 mesi confronta un periodo di 3 mesi con lo stesso periodo di 3 mesi di un anno fa, per attenuare le distorsioni di un singolo mese.

Questa profonda incertezza, derivante dalla mancanza di una vera comprensione di ciò che sta guidando l'inflazione nel Regno Unito, ha causato una crisi di fiducia sulle prospettive dei tassi d'interesse. Le aspettative sul picco dei tassi del Regno Unito sono aumentate all'inizio di luglio, in assenza di dati economici significativi, superando il 6,5%.1 L'improvvisa preoccupazione che i tassi di interesse possano avere un impatto limitato sull'economia del Regno Unito ha creato questo vuoto d'aria nelle aspettative sui tassi. Questa tesi ignora i ritardi inerenti alla politica monetaria, ma rivela la crisi di fiducia che circonda attualmente la politica monetaria del Regno Unito. Lo scorso ottobre, la crisi di fiducia riguardava ovviamente la politica fiscale.

Preferenza per l'estero

Data l'incertezza che circonda i driver dell'inflazione core del Regno Unito, per la maggior parte degli investitori internazionali esistono mercati obbligazionari molto più semplici in cui investire. Questo include le economie in cui la storia dell'inflazione sta mostrando il potenziale per un ritorno alla normalità, anche se per l'inflazione di base ci vorrà ancora del tempo, poiché in genere è in ritardo. Nei mercati emergenti ci sono già dibattiti nascenti sui primi tagli dei tassi, mentre per la maggior parte delle banche centrali del mondo sviluppato il dibattito riguarda l'ultimo o gli ultimi due aumenti dei tassi di questo ciclo. Per quanto riguarda il Regno Unito, lo shock inflazionistico globale può apparire molto diverso rispetto ad altre economie, ad esempio. La Cina, dove l'inflazione CPI ha raggiunto lo 0% nel giugno 2023, o gli Stati Uniti, scesi al 3% (dal 9,1% di un anno fa).2

1Fonte: Bloomberg: Bloomberg, proiezioni dei tassi di interesse, corrette al 6 luglio 2023.

2Fonte: Refinitiv Datastream, inflazione CPI Cina, inflazione CPI USA per giugno 2023, al 12 luglio 2023.

Gilts: Titoli di Stato emessi dal governo britannico per finanziare il debito nazionale del Regno Unito. I gilt indicizzati hanno cedole (pagamenti di interessi) e valore di scadenza finale (importo rimborsato alla data di scadenza dell'obbligazione) che vengono adeguati in linea con il tasso di inflazione.

Inflazione: Il tasso di aumento dei prezzi di beni e servizi in un'economia. L'inflazione headline si riferisce all'inflazione di tutti i beni e servizi, mentre l'inflazione core esclude i componenti che presentano una grande volatilità da un mese all'altro, come i prezzi del carburante e degli alimenti.

Politica monetaria: Le politiche di una banca centrale, volte a influenzare il livello di inflazione e di crescita di un'economia. Comprende il controllo dei tassi di interesse e dell'offerta di denaro.

Queste sono le opinioni dell'autore al momento della pubblicazione e possono differire da quelle di altri individui/team di Janus Henderson Investors. I riferimenti a singoli titoli non costituiscono una raccomandazione all'acquisto, alla vendita o alla detenzione di un titolo, di una strategia d'investimento o di un settore di mercato e non devono essere considerati redditizi. Janus Henderson Investors, le sue affiliate o i suoi dipendenti possono avere un’esposizione nei titoli citati.

Le performance passate non sono indicative dei rendimenti futuri. Tutti i dati dei rendimenti includono sia il reddito che le plusvalenze o le eventuali perdite ma sono al lordo dei costi delle commissioni dovuti al momento dell'emissione.

Le informazioni contenute in questo articolo non devono essere intese come una guida all'investimento.

Non vi è alcuna garanzia che le tendenze passate continuino o che le previsioni si realizzino.

Comunicazione di Marketing.

Informazioni importanti

Si prega di leggere attentamente le seguenti informazioni sui fondi citati in questo articolo.

- Gli emittenti di obbligazioni (o di strumenti del mercato monetario) potrebbero non essere più in grado di pagare gli interessi o rimborsare il capitale, ovvero potrebbero non intendere più farlo. In tal caso, o qualora il mercato ritenga che ciò sia possibile, il valore dell'obbligazione scenderebbe.

- L’aumento (o la diminuzione) dei tassi d’interesse può influire in modo diverso su titoli diversi. Nello specifico, i valori delle obbligazioni si riducono di norma con l'aumentare dei tassi d'interesse. Questo rischio risulta di norma più significativo quando la scadenza di un investimento obbligazionario è a più lungo termine.

- Il Fondo investe in obbligazioni ad alto rendimento (non investment grade) che, sebbene offrano di norma un interesse superiore a quelle investment grade, sono più speculative e più sensibili a variazioni sfavorevoli delle condizioni di mercato.

- Alcune obbligazioni (obbligazioni callable) consentono ai loro emittenti il diritto di rimborsare anticipatamente il capitale o di estendere la scadenza. Gli emittenti possono esercitare tali diritti laddove li ritengano vantaggiosi e, di conseguenza, il valore del Fondo può esserne influenzato.

- Un Fondo che presenta un’esposizione elevata a un determinato paese o regione geografica comporta un livello maggiore di rischio rispetto a un Fondo più diversificato.

- Il Fondo potrebbe usare derivati al fine di conseguire il suo obiettivo d'investimento. Ciò potrebbe determinare una "leva", che potrebbe amplificare i risultati dell'investimento, e le perdite o i guadagni per il Fondo potrebbero superare il costo del derivato. I derivati comportano rischi aggiuntivi, in particolare il rischio che la controparte del derivato non adempia ai suoi obblighi contrattuali.

- Se il Fondo, o una classe di azioni con copertura, intende attenuare le fluttuazioni del tasso di cambio tra la valuta di denominazione e la valuta di base, la stessa strategia di copertura potrebbe generare un effetto positivo o negativo sul valore del Fondo, a causa delle differenze di tasso d'interesse a breve termine tra le due valute.

- I titoli del Fondo potrebbero diventare difficili da valutare o da vendere al prezzo e con le tempistiche desiderati, specie in condizioni di mercato estreme con il prezzo delle attività in calo, aumentando il rischio di perdite sull'investimento.

- Le spese correnti possono essere prelevate, in tutto o in parte, dal capitale, il che potrebbe erodere il capitale o ridurne il potenziale di crescita.

- I CoCo (obbligazioni contingent convertible) possono subire brusche riduzioni di valore in caso d'indebolimento della solidità finanziaria di un emittente e qualora un evento trigger prefissato comporti la conversione delle obbligazioni in azioni dell'emittente o il loro storno parziale o totale.

- Il Fondo potrebbe perdere denaro se una controparte con la quale il Fondo effettua scambi non fosse più intenzionata ad adempiere ai propri obblighi, o a causa di un errore o di un ritardo nei processi operativi o di una negligenza di un fornitore terzo.

- L'aumento (o la diminuzione) dei tassi d'interesse può influire in modo eterogeneo sulle diverse obbligazioni. Nello specifico, di norma i prezzi delle obbligazioni si riducono all'aumentare dei tassi d'interesse. Ciò accade soprattutto alle obbligazioni maggiormente sensibili alle variazioni dei tassi d'interesse. Poiché una quota significativa del fondo potrebbe essere investita in tali obbligazioni (o in derivati obbligazionari), un rialzo dei tassi d'interesse potrebbe incidere negativamente sui rendimenti del fondo.