Siamo al terzo anno di un mercato obbligazionario orso creato da un grave shock inflazionistico e dall'aumento dei tassi a breve termine. Proprio ora che ci avviciniamo ai tassi terminali in molti paesi e l'inflazione core inizia a sorprendere al ribasso, veniamo colpiti da un raro "bear steepener". È l'inizio di un nuovo mercato orso in ambito obbligazionario o la fase terminale di quello esistente?

Nel mondo finanziario, un irripidimento di tipo bear della portata che abbiamo visto nelle ultime settimane si verifica raramente: dimostreremo infatti che ce ne sono stati soltanto 15 (prima dell'episodio attuale) negli ultimi 60 anni e quando le curve dei rendimenti si sono invertite, come stanno facendo ora, solitamente ciò ha provocato un calo dei rendimenti dal picco ed è coinciso con l'inizio di una recessione.

Che cos'è un bear steepener obbligazionario?

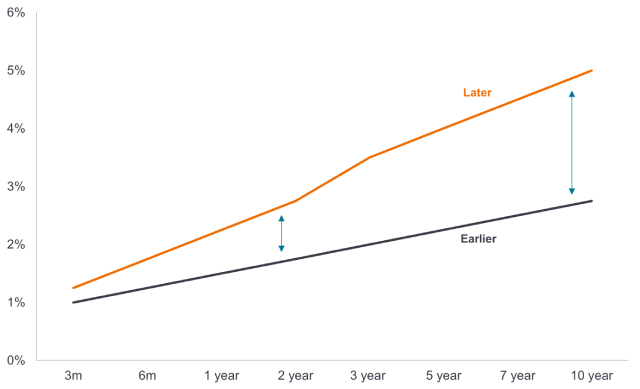

Questa espressione viene utilizzata per definire una situazione in cui i rendimenti delle obbligazioni a lunga scadenza aumentano più di quelli offerti dalle obbligazioni con una scadenza ravvicinata. Si chiama steepener perché la curva che riflette graficamente i rendimenti delle obbligazioni di qualità analoga, ma con scadenze diverse, normalmente è inclinata verso l'alto, da un punto in basso a sinistra a un punto in alto a destra. Quindi, se i rendimenti delle obbligazioni a lunga scadenza aumentano più rapidamente di quelli delle obbligazioni con scadenza più breve, l'inclinazione della curva dei rendimenti si accentua.

Figura 1 - Illustrazione di un bear steepener

Fonte: Janus Henderson Investors: Janus Henderson Investors. Solo a scopo illustrativo.

Una delle metriche più seguite è la differenza di rendimento fra i Treasury USA a 10 e a 2 anni, nota come curva 2-10 anni. Di norma, la differenza è positiva (le obbligazioni a 10 anni solidamente rendono più di quelle a 2 anni), ma quando diventa negativa, la curva dei rendimenti viene definita invertita.

Un evento raro

I dati Bloomberg relativi alla curva obbligazionaria sono disponibili solo a partire dal 1976, quindi abbiamo impiegato una serie di dati di Macrobond (la cui fonte è la Federal Reserve Bank di New York) per mostrare una storia più lunga dei movimenti di bear steepening dal 1960. Questi dati storici aggiuntivi considerano le obbligazioni a 1 e 3 anni esistenti prima del 1976, facendo un'interpolazione del rendimento a 2 anni (che non esisteva fino al 1976).

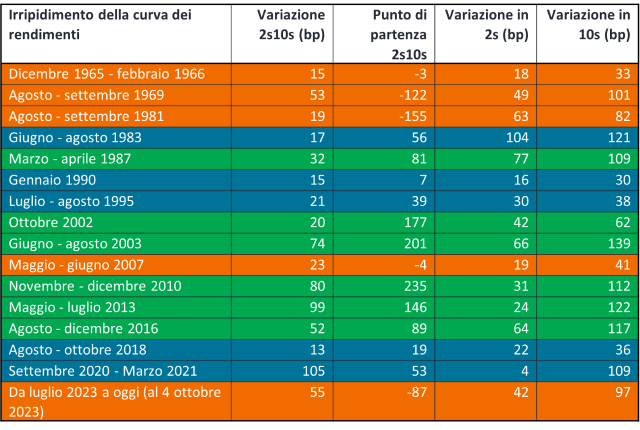

Di seguito è riportata una tabella (in ordine cronologico) di tutti i casi di irripidimento bear rilevati nei dati a partire dal 1960. A livello metodologico, abbiamo stabilito che per rientrare fra i casi di bear steepening l'irripidimento 2-10 anni doveva essere superiore a 10 punti base (bp) e durare almeno una settimana. Si considera un movimento del rendimento a 2 anni qualsiasi variazione superiore a 0 punti base. Pur non essendo una definizione onerosa, ha rilevato solo 15 esempi in 63 anni, più quello attuale.

Li abbiamo suddivisi in tre categorie, in base alla forma iniziale della curva dei rendimenti in quel momento:

- ARANCIONE: bear steepener da curve invertite (come quelle di oggi);

- BLU: bear steepener da una curva relativamente piatta, con la curva 2-10 anni compresa tra 7 e 56 pb;

- VERDE: bear steepener da una curva molto ripida.

Raggruppando questi casi nelle tre categorie sopra citate, possiamo osservare a ritroso cosa è accaduto ai tassi successivamente e se questi episodi sono stati seguiti a breve da una recessione.

Figura 2 - Episodi di bear steepening

Fonte: Macrobond, Janus Henderson Investors, da gennaio 1960 a settembre 2023. I dati riflettono i massimi infragiornalieri. L'irripidimento bear attuale riflette il periodo compreso fra il 13 luglio 2023 e il 4 ottobre 2023. Un punto base (pb) equivale a 1/100 di punto percentuale. 1 pb = 0,01%, 100 pb = 1%. Le performance passate non predicono i rendimenti futuri.

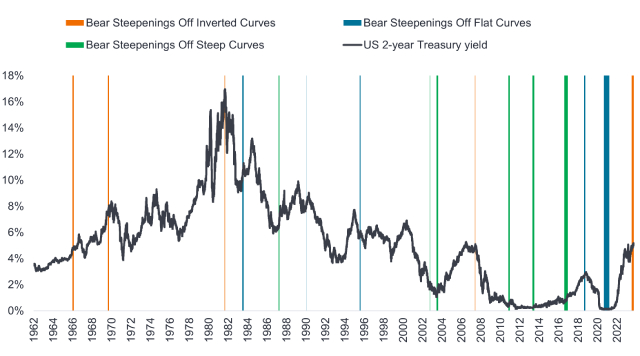

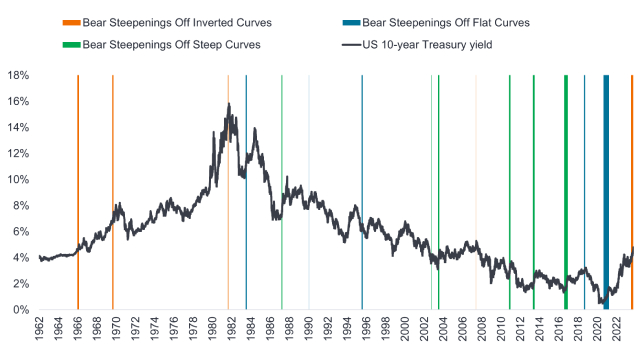

I grafici seguenti mostrano il rapporto tra questi movimenti e il picco dei rendimenti obbligazionari nel ciclo. Ci concentriamo sugli esempi in arancione, in quanto questa situazione è la più simile a quella che stiamo vedendo oggi (un bear steepening da una curva dei rendimenti profondamente invertita). In genere corrisponde al picco dei rendimenti a 2 anni, mentre per i rendimenti a 10 anni è un livello vicino al picco (con una chiara eccezione rappresentata dall'episodio del 1969).

Figura 3 - Rendimento del Treasury USA a 2 anni

Fonte: Macrobond, Janus Henderson Investors, dal 2 gennaio 1960 al 4 ottobre 2023.

Figura 4 - Rendimento del Treasury USA a 10 anni

Fonte: Macrobond, Janus Henderson Investors, dal 2 gennaio 1960 al 4 ottobre 2023.

Bear steepening da curve invertite (1966, 1969, 1981, 2007 e oggi)

Il movimento bear steepening che stiamo osservando è insolito, in quanto oltre a essere molto pronunciato, ha come punto di partenza una curva 2-10 anni profondamente invertita. Il confronto diretto più vicino è il bear steepening del periodo agosto-settembre 1969, quando ci fu un irripidimento di 53 punti base in 6 settimane a partire da una curva profondamente invertita. Il movimento attuale è andato anche oltre, con un aumento dell'inclinazione di 55 punti base dal 13 luglio al 4 ottobre 2023.

1. Relazione con l'economia

Tranne il caso in cui l'irripidimento bear si è verificato da una curva invertita, negli altri tre esempi l'economia era già in recessione o ci sarebbe entrata di lì a poco. Nel 1969, abbiamo dovuto aspettare due mesi prima che iniziasse la recessione, a dicembre dello stesso anno. Nel 1981, eravamo già in recessione da due mesi quando a settembre si è presentato il bear steepening. Nel 2007, la recessione è iniziata a dicembre, sei mesi dopo l'irripidimento di tipo bear.

Il 1966 ha fatto eccezione (il bear steepening è iniziato il 29 dicembre 1965 ed è proseguito nei primi due mesi del 1966): nei 18 mesi successivi non c'è stata recessione, ma un periodo di crescita economica relativamente lenta. Guardando agli esempi in alto, non è possibile prevedere con precisione quando si verificherà una recessione, ma la probabilità che si verifichi è alta.

2. Relazione con il picco dei rendimenti obbligazionari

Vediamo adesso se questi episodi di bear steepener sono coincisi con un picco dei rendimenti a 10 anni degli Stati Uniti. Nel 1981 (picco generazionale dei rendimenti) e a giugno 2007 in pratica questa coincidenza si è realizzata.

Nel 1966, i rendimenti sono diminuiti per qualche mese prima di toccare un massimo alla fine dell'anno e poi scendere sotto i livelli raggiunti nella fase di bear steepening, ma si è trattato di un'interruzione nell'ambito di una tendenza altrimenti rialzista. Nel 1969, il picco è stato raggiunto due mesi dopo, a dicembre, quando i rendimenti a 10 anni sono aumentati di 90 punti base toccando il massimo intorno all'8%; successivamente sono scesi di 110 pb nel febbraio del 1970, per poi salire di nuovo fino a un picco leggermente più alto a maggio dello stesso anno, prima di crollare. I rendimenti hanno quindi oscillato in un intervallo volatile per sei mesi, prima di precipitare in seguito al bear steepening.

Lo scenario peggiore sarebbe quello del 1966, in cui il movimento bear steepener ha preannunciato una tendenza al rialzo dei tassi che sarebbe durata circa quattro anni. Questa situazione è coincisa con un periodo di aumento dell'inflazione a partire dal 1965, con l'IPC statunitense che è salito da livelli inferiori al 2% nei primi anni '60 al 6% alla fine del 1969.1 Merita attenzione il fatto che i rendimenti dei titoli a 2 anni sono schizzati verso l'alto dopo l'irripidimento di tipo bear.

Molto diverso il contesto attuale, in cui l'inflazione è in calo e i rendimenti delle scadenze a 2 anni a quanto pare hanno raggiunto un tetto, il che fa presagire un picco quasi terminale dei tassi ufficiali (sia per la Federal Reserve statunitense che per la Banca Centrale Europea).

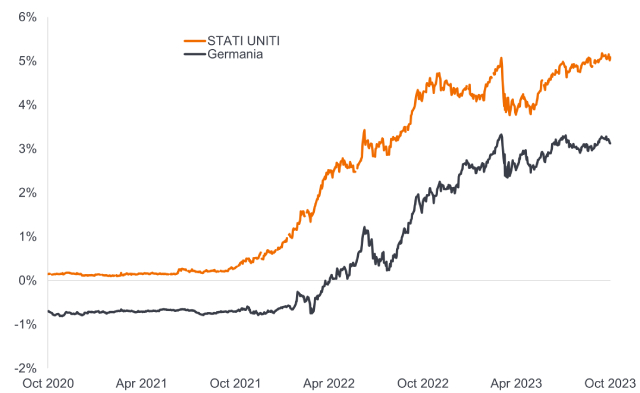

Figura 5 - Oggi i rendimenti dei titoli di Stato a 2 anni sembrano arrivati a un tetto

Fonte: Bloomberg, rendimento generico dei Treasury USA a 2 anni, rendimento generico dei titoli di Stato tedeschi a 2 anni, dal 2 gennaio 1960 al 6 ottobre 2023.

Paralleli con oggi

L'entità dell'attuale irripidimento bear da una curva profondamente invertita suggerirebbe più tratti in comune del fenomeno odierno con gli episodi del 1969 e del 1981. Se fosse vero, dovremmo dedurne che una recessione è probabile. Inoltre segnalerebbe che siamo arrivati o vicini al picco in termini di aumenti dei tassi.

1Fonte: LSEG Datastream, Ufficio di statistiche sul lavoro degli Stati Uniti, indice dei prezzi al consumo negli Stati Uniti - campione urbano: tutte le voci, tasso di inflazione annuale. Tra gennaio 1961 e dicembre 1965, il tasso di inflazione è stato inferiore al 2%, è salito al di sopra del 2% da gennaio 1966 e ha raggiunto il picco al 6,2% nel dicembre del 1969.

Mercato orso: un mercato finanziario in cui i prezzi dei titoli sono in calo. L'opposto di un mercato toro.

Ciclo: oscillazioni al rialzo e al ribasso dell'attività. Le aziende cicliche sono quelle che vendono beni di consumo discrezionali, come le automobili, o che operano in settori altamente sensibili ai cambiamenti nell'economia, come quello minerario. I prezzi delle azioni e delle obbligazioni emesse da società cicliche tendono a essere fortemente influenzati dagli alti e bassi dell'economia in generale, in confronto a quelli dei titoli emessi da società non cicliche.

Default o inadempienza: il mancato pagamento degli interessi da parte di un debitore (come l'emittente di un'obbligazione) o la mancata restituzione dell'importo originale prestato alla scadenza.

Inflazione: il tasso annuale di variazione dei prezzi, tipicamente espresso come percentuale. L'indice dei prezzi al consumo (IPC) riflette la variazione media nel tempo dei prezzi pagati dai consumatori urbani per un paniere di beni e servizi.

Rischio di tasso d'interesse: il rischio per i prezzi delle obbligazioni causato dalle variazioni dei tassi d'interesse. I prezzi delle obbligazioni si muovono in direzione opposta ai rendimenti, quindi un aumento dei tassi e dei rendimenti provoca un calo dei prezzi delle obbligazioni e viceversa.

Politica monetaria: l'insieme delle politiche di una banca centrale, volte a influenzare il livello di inflazione e di crescita di un'economia. Comprende il controllo dei tassi d'interesse e dell'offerta di denaro. Per allentamento si intende l'aumento dell'offerta di denaro da parte della banca centrale e la riduzione dei costi di prestito. Per inasprimento o contrazione si intende l'attività della banca centrale volta a contenere l'inflazione e a rallentare la crescita dell'economia, aumentando i tassi d'interesse e riducendo l'offerta di denaro. La politica si dice restrittiva quando viene inasprita o contratta.

Recessione: un calo significativo dell'attività economica che dura più di qualche mese. Un atterraggio morbido è un rallentamento della crescita economica che evita una recessione. Un atterraggio duro è una recessione profonda.

Treasury: un titolo di debito emesso dal governo degli Stati Uniti. Un Treasury bill ha una durata pari o inferiore a 12 mesi, mentre un Treasury bond ha una durata superiore.

Rendimento: il livello di reddito di un titolo, in genere espresso come tasso percentuale. Il rendimento del Treasury a 10 anni è il tasso d'interesse dei titoli del Tesoro USA che matureranno a 10 anni dalla data di acquisto.

Curva dei rendimenti: un grafico che traccia i rendimenti di obbligazioni di qualità simile a fronte delle rispettive scadenze. In una curva dei rendimenti normale/inclinata verso l'alto, le obbligazioni a più lunga scadenza hanno rendimenti più alti di quelle a breve termine. Con una curva dei rendimenti invertita, i rendimenti delle obbligazioni a breve scadenza sono più alti di quelli delle obbligazioni a lunga scadenza. La curva dei rendimenti può segnalare le aspettative del mercato sulla direzione economica di un paese.

Queste sono le opinioni dell'autore al momento della pubblicazione e possono differire da quelle di altri individui/team di Janus Henderson Investors. I riferimenti a singoli titoli non costituiscono una raccomandazione all'acquisto, alla vendita o alla detenzione di un titolo, di una strategia d'investimento o di un settore di mercato e non devono essere considerati redditizi. Janus Henderson Investors, le sue affiliate o i suoi dipendenti possono avere un’esposizione nei titoli citati.

Le performance passate non sono indicative dei rendimenti futuri. Tutti i dati dei rendimenti includono sia il reddito che le plusvalenze o le eventuali perdite ma sono al lordo dei costi delle commissioni dovuti al momento dell'emissione.

Le informazioni contenute in questo articolo non devono essere intese come una guida all'investimento.

Non vi è alcuna garanzia che le tendenze passate continuino o che le previsioni si realizzino.

Comunicazione di Marketing.

Informazioni importanti

Si prega di leggere attentamente le seguenti informazioni sui fondi citati in questo articolo.

- Gli emittenti di obbligazioni (o di strumenti del mercato monetario) potrebbero non essere più in grado di pagare gli interessi o rimborsare il capitale, ovvero potrebbero non intendere più farlo. In tal caso, o qualora il mercato ritenga che ciò sia possibile, il valore dell'obbligazione scenderebbe.

- L’aumento (o la diminuzione) dei tassi d’interesse può influire in modo diverso su titoli diversi. Nello specifico, i valori delle obbligazioni si riducono di norma con l'aumentare dei tassi d'interesse. Questo rischio risulta di norma più significativo quando la scadenza di un investimento obbligazionario è a più lungo termine.

- Il Fondo investe in obbligazioni ad alto rendimento (non investment grade) che, sebbene offrano di norma un interesse superiore a quelle investment grade, sono più speculative e più sensibili a variazioni sfavorevoli delle condizioni di mercato.

- Alcune obbligazioni (obbligazioni callable) consentono ai loro emittenti il diritto di rimborsare anticipatamente il capitale o di estendere la scadenza. Gli emittenti possono esercitare tali diritti laddove li ritengano vantaggiosi e, di conseguenza, il valore del Fondo può esserne influenzato.

- Un Fondo che presenta un’esposizione elevata a un determinato paese o regione geografica comporta un livello maggiore di rischio rispetto a un Fondo più diversificato.

- Il Fondo potrebbe usare derivati al fine di conseguire il suo obiettivo d'investimento. Ciò potrebbe determinare una "leva", che potrebbe amplificare i risultati dell'investimento, e le perdite o i guadagni per il Fondo potrebbero superare il costo del derivato. I derivati comportano rischi aggiuntivi, in particolare il rischio che la controparte del derivato non adempia ai suoi obblighi contrattuali.

- Se il Fondo, o una classe di azioni con copertura, intende attenuare le fluttuazioni del tasso di cambio tra la valuta di denominazione e la valuta di base, la stessa strategia di copertura potrebbe generare un effetto positivo o negativo sul valore del Fondo, a causa delle differenze di tasso d'interesse a breve termine tra le due valute.

- I titoli del Fondo potrebbero diventare difficili da valutare o da vendere al prezzo e con le tempistiche desiderati, specie in condizioni di mercato estreme con il prezzo delle attività in calo, aumentando il rischio di perdite sull'investimento.

- Le spese correnti possono essere prelevate, in tutto o in parte, dal capitale, il che potrebbe erodere il capitale o ridurne il potenziale di crescita.

- I CoCo (obbligazioni contingent convertible) possono subire brusche riduzioni di valore in caso d'indebolimento della solidità finanziaria di un emittente e qualora un evento trigger prefissato comporti la conversione delle obbligazioni in azioni dell'emittente o il loro storno parziale o totale.

- Il Fondo potrebbe perdere denaro se una controparte con la quale il Fondo effettua scambi non fosse più intenzionata ad adempiere ai propri obblighi, o a causa di un errore o di un ritardo nei processi operativi o di una negligenza di un fornitore terzo.

- L'aumento (o la diminuzione) dei tassi d'interesse può influire in modo eterogeneo sulle diverse obbligazioni. Nello specifico, di norma i prezzi delle obbligazioni si riducono all'aumentare dei tassi d'interesse. Ciò accade soprattutto alle obbligazioni maggiormente sensibili alle variazioni dei tassi d'interesse. Poiché una quota significativa del fondo potrebbe essere investita in tali obbligazioni (o in derivati obbligazionari), un rialzo dei tassi d'interesse potrebbe incidere negativamente sui rendimenti del fondo.

Rischi specifici

- Gli emittenti di obbligazioni (o di strumenti del mercato monetario) potrebbero non essere più in grado di pagare gli interessi o di rimborsare il capitale, o potrebbero non volerlo più fare. In tal caso, o qualora il mercato ritenga che ciò sia possibile, il valore dell'obbligazione diminuirebbe. Le obbligazioni ad alto rendimento (non investment grade) sono più speculative e sensibili a cambiamenti avversi delle condizioni di mercato.

- L’aumento (o la diminuzione) dei tassi d’interesse può influire in modo diverso su titoli diversi. Nello specifico, i valori delle obbligazioni si riducono di norma con l'aumentare dei tassi d'interesse. Questo rischio risulta di norma più significativo quando la scadenza di un investimento obbligazionario è a più lungo termine.

- Alcune obbligazioni (obbligazioni callable) consentono ai loro emittenti il diritto di rimborsare anticipatamente il capitale o di estendere la scadenza. Gli emittenti possono esercitare tali diritti laddove li ritengano vantaggiosi e, di conseguenza, il valore del Fondo può esserne influenzato.

- I mercati emergenti espongono il Fondo a una volatilità più elevata e a un maggior rischio di perdite rispetto ai mercati sviluppati; sono sensibili a eventi politici ed economici negativi e possono essere meno ben regolamentati e prevedere procedure di custodia e regolamento meno solide.

- Il Fondo può investire in obbligazioni continentali tramite il programma Bond Connect. Ciò può comportare ulteriori rischi,compresi quelli operativo,normativo, di liquidità e regolamento.

- Il Fondo potrebbe usare derivati al fine di conseguire il suo obiettivo d'investimento. Ciò potrebbe determinare una "leva", che potrebbe amplificare i risultati dell'investimento, e le perdite o i guadagni per il Fondo potrebbero superare il costo del derivato. I derivati comportano rischi aggiuntivi, in particolare il rischio che la controparte del derivato non adempia ai suoi obblighi contrattuali.

- Qualora il Fondo detenga attivi in valute diverse da quella di base del Fondo o l'investitore detenga azioni o quote in un'altra valuta (in assenza di "copertura"), il valore dell'investimento potrebbe subire le oscillazioni del tasso di cambio.

- Se il Fondo, o una classe di azioni con copertura, intende attenuare le fluttuazioni del tasso di cambio tra la valuta di denominazione e la valuta di base, la stessa strategia di copertura potrebbe generare un effetto positivo o negativo sul valore del Fondo, a causa delle differenze di tasso d'interesse a breve termine tra le due valute.

- I titoli del Fondo potrebbero diventare difficili da valutare o da vendere al prezzo e con le tempistiche desiderati, specie in condizioni di mercato estreme con il prezzo delle attività in calo, aumentando il rischio di perdite sull'investimento.

- Le spese correnti possono essere prelevate, in tutto o in parte, dal capitale, il che potrebbe erodere il capitale o ridurne il potenziale di crescita.

- I CoCo (obbligazioni contingent convertible) possono subire brusche riduzioni di valore in caso d'indebolimento della solidità finanziaria di un emittente e qualora un evento trigger prefissato comporti la conversione delle obbligazioni in azioni dell'emittente o il loro storno parziale o totale.

- Il Fondo potrebbe perdere denaro se una controparte con la quale il Fondo effettua scambi non fosse più intenzionata ad adempiere ai propri obblighi, o a causa di un errore o di un ritardo nei processi operativi o di una negligenza di un fornitore terzo.