Il rendimento del Treasury statunitense a 10 anni ha raggiunto il 4,8% nella prima settimana di ottobre, il livello più alto dal 2007. L'effetto negativo sui mercati obbligazionari è stato contagioso, con le azioni in declino e gli spread del credito che si sono ampliati in risposta ai rialzi a catena dei tassi d'interesse. Per gli investitori obbligazionari, la prospettiva che i Treasury statunitensi a più lunga scadenza offrano rendimenti negativi per il terzo anno consecutivo, come mai accaduto nella storia, è diventata scomodamente concreta.

Cosa c'è in una parola?

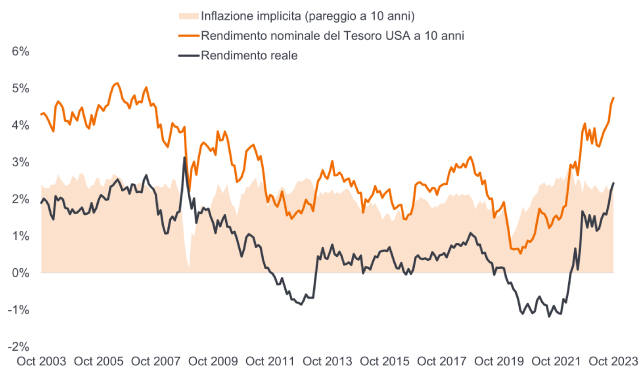

La parola chiave qui è "reale". Per gran parte degli ultimi due anni, l'inflazione è stata il fattore determinante sui mercati obbligazionari. Il dato di fondo ha raggiunto un picco negli Stati Uniti un anno fa e in Europa all'inizio di quest'anno. L'inflazione complessiva dei prezzi al consumo è crollata e il dato core si sta muovendo gradualmente verso il basso, avvicinandosi all'obiettivo della Federal Reserve (Fed), anche se i dati misti nel comunicato sull'IPC USA relativo al mese di settembre hanno dimostrato che il declino potrebbe seguire un tracciato irregolare. Le aspettative di inflazione sono sotto controllo, come indica la Figura 1. A compiere un balzo sono stati i rendimenti reali.

Figura 1 - I rendimenti reali stanno trainando i rendimenti verso l'alto

Fonte: Bloomberg, rendimento nominale del Treasury USA a 10 anni, rendimento dei titoli del Tesoro USA a 10 anni protetti dall'inflazione (TIPS) (rendimento reale). Il tasso di pareggio a 10 anni è una misura dell'inflazione attesa, che implica il livello di inflazione che gli operatori di mercato si aspettano nei prossimi 10 anni, in media. Si ricava sottraendo il rendimento dei TIPS dai rendimenti delle obbligazioni nominali con la stessa scadenza. Dal 31 ottobre 2003 al 6 ottobre 2023. I rendimenti possono variare nel tempo e non sono garantiti.

Cosa sono i rendimenti reali?

Possiamo pensare ai rendimenti reali come al rendimento annualizzato che un investitore obbligazionario può aspettarsi di ottenere una volta considerata l'inflazione. Sono importanti perché spesso forniscono un indizio sulle aspettative riguardo alla crescita economica e alla politica monetaria. I rendimenti reali erano scesi in territorio negativo quando gli investitori erano preoccupati per l'economia e la politica monetaria era estremamente accomodante. Da allora, con il risanamento dell'economia, sono diventati positivi.

I rendimenti a lunga scadenza sono influenzati dalla combinazione di vari fattori.

- L'evoluzione dei tassi di politica monetaria. Questo è il motivo per cui il mercato presta molta attenzione alle indicazioni delle banche centrali, da cui cerca di intuire la probabile direzione che imboccheranno i tassi d'interesse. La recente aspettativa del mercato di un imminente taglio dei tassi si è tramutata nel mantra "più alti più a lungo". Anche una rivalutazione analoga del tasso di equilibrio, o neutrale, si è spostata verso l'alto.

- Il premio alla scadenza. Si tratta essenzialmente della remunerazione aggiuntiva che un obbligazionista vuole ricevere per il rischio assunto prestando denaro per periodi più lunghi. Varia in funzione dell'inflazione, dell'incertezza e delle dinamiche di domanda e offerta. Questo premio alla scadenza non è direttamente osservabile, ma secondo i modelli che lo stimano, come quello noto come modello ACM, sviluppato dagli economisti della Fed di New York, è aumentato di recente.1

Cosa ha spinto i rendimenti reali verso l'alto?

I fattori all'origine di questo movimento sono tre.

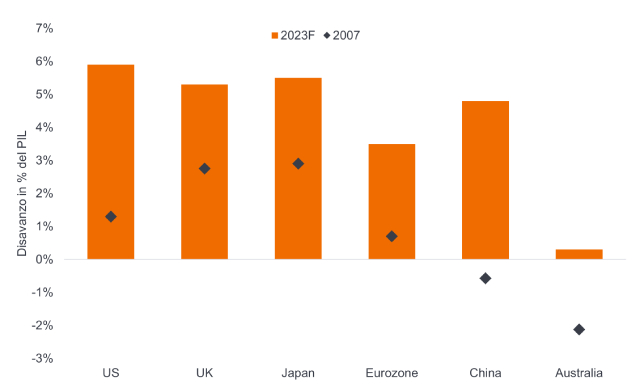

Prima di tutto, l'offerta di obbligazioni è tornata al centro dell'attenzione. Non è passato molto tempo da quando i sostenitori della Teoria Monetaria Moderna sostenevano che i governi potrebbero stampare denaro e spendere liberamente, poiché l'inflazione è facilmente controllabile. L'episodio inflazionistico recente sembra aver smentito definitivamente questa tesi. A dire il vero, la politica fiscale è stata fondamentale per aiutare il mondo a riprendersi rapidamente dalla pandemia. Tuttavia, giustamente ci si chiede perché i governi siano ancora così pesantemente in rosso. Il governo degli Stati Uniti è in procinto di contrarre nel 2023 un prestito ancora maggiore di quello assunto nel 2022. L'ultima proiezione prevede che il deficit statunitense nel 2023 raggiungerà il 5,8% del PIL (7% se si esclude la riduzione delle uscite associata alla retromarcia sul condono dei prestiti agli studenti). Per un'economia in piena occupazione, questa è una spesa fiscale sconsiderata e sta contribuendo all'aumento dell'offerta di Treasury. Ma gli Stati Uniti sono tutt'altro che soli, come dimostra la Figura 2.

Figura 2 - I deficit di bilancio dei governi sono molto più ampi rispetto al periodo pre-crisi finanziaria globale

Fonte: Bloomberg, deficit di bilancio statale in % del prodotto interno lordo (PIL). Le cifre relative all'esercizio 2023 rappresentano le previsioni di un insieme di contributori privati su Bloomberg. Ultimi dati disponibili al 30 settembre 2023. Non c'è alcuna garanzia che le tendenze passate continuino o che le previsioni si realizzino.

Secondo, questo alto livello di offerta coincide con un momento in cui i banchieri centrali, a lungo acquirenti di obbligazioni insensibili al prezzo (quantitative easing), sono diventati venditori insensibili al prezzo (quantitative tightening). Il mercato è quindi alla ricerca del prossimo acquirente marginale.

Terzo, la fiducia nel fatto che i tassi si muoveranno verso il basso - aspettativa che ha prodotto una curva dei rendimenti fortemente invertita - si è progressivamente affievolita. Ciò è dovuto in parte alla convinzione che sia difficile architettare ulteriori cali dell'inflazione, ma riflette anche il timore che non esista un percorso praticabile di riduzione della spesa governativa nei paesi del G20.

Quarto, siamo in una fase di incertezza. I dati economici contrastanti (per esempio, l'occupazione robusta a fronte della crescita dei prestiti più fiacca e l'aumento delle morosità sulle carte di credito) indicano che il mercato sta faticando a determinare la direzione generale dell'economia e il probabile percorso di politica monetaria. Anche l'entusiasmo per l'intelligenza artificiale contribuisce a intorbidire le acque, mentre gli operatori economici cercano di capire cosa potrebbe significare per la produttività e i posti di lavoro. La volatilità dei tassi è il processo di un mercato che cerca di trovare un equilibrio.

I rendimenti di oggi sono un'opportunità

Nel complesso, l'aumento dei rendimenti non è gradito agli attuali detentori di obbligazioni a tasso fisso. Tuttavia, non dobbiamo perdere di vista il fatto che il resettaggio dei rendimenti ha restituito attrattiva all'asset class. I rendimenti oggi sono a livelli che riteniamo allettanti. Per esempio, il valore equo sul Treasury statunitense a 10 anni, in base alle relazioni storiche di lungo periodo, è pari al 4,25-4,5% (la somma di inflazione attesa, premio alla scadenza e tassi di politica monetaria a lungo termine). Oggi siamo al 4,7%.2 La volatilità rimane elevata e sono certamente possibili altre situazioni di overshooting, ma gli investitori a lungo termine probabilmente riconoscono il valore presente nei mercati in questa fase.

Le obbligazioni peraltro escono avvantaggiate dal confronto con le azioni. Oggi un investitore può ottenere un rendimento medio del 6,6% sulle obbligazioni societarie statunitensi investment grade con rating BBB, a fronte di un rendimento degli utili del 5,1% sulle azioni statunitensi, come riflette l'indice S&P 500.3

Gli investitori obbligazionari hanno a disposizione varie opzioni. I titoli a breve scadenza offrono rendimenti interessanti, una probabilità estremamente elevata di rendimenti totali positivi e una volatilità limitata, ora che le banche centrali si avvicinano al picco dei tassi di politica monetaria. Nel frattempo, la ridefinizione dei rendimenti significa che le obbligazioni a più lunga scadenza potrebbero offrire agli investitori pazienti l'opportunità di cogliere sia il reddito, sia l'apprezzamento del capitale se i tassi iniziano ad arretrare.

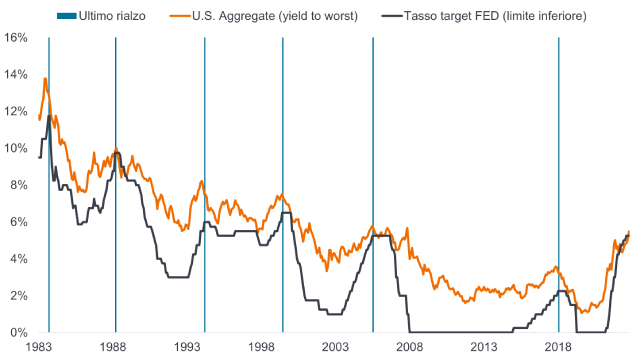

I rendimenti reali più elevati preparano anche il terreno per il loro stesso declino. I rendimenti reali al 2,5% sono storicamente restrittivi e, con gli effetti ritardati della politica monetaria che devono ancora farsi sentire, è probabile che contribuiscano a un rallentamento dell'economia, allontanando l'ipotesi di un ulteriore inasprimento della politica monetaria. Lo abbiamo già detto in passato, ma vale la pena ribadirlo. Le obbligazioni investment grade registrano in genere buone performance (i rendimenti scendono, i prezzi aumentano) dopo l'ultimo rialzo in un determinato ciclo di tassi.

Figura 3 - L'ultimo rialzo solitamente è positivo per le obbligazioni investment grade

Fonte: Bloomberg, yield to worst indice Bloomberg U.S. Aggregate, tasso obiettivo sui fondi federali USA (limite inferiore). Dal 31 gennaio 1983 al 5 ottobre 2023. Lo yield to worst è il rendimento più basso che un'obbligazione (o un indice) può raggiungere, escludendo l'ipotesi di un default dell'emittente; tiene conto di caratteristiche speciali come le opzioni call (che danno agli emittenti il diritto di richiamare un'obbligazione a una data specifica). L'indice Bloomberg U.S. Aggregate è un indice di obbligazioni statunitensi investment grade a tasso fisso. I rendimenti possono variare nel tempo e non sono garantiti.

Stiamo assistendo a un cambio di regime per le autorità monetarie. La crisi finanziaria globale ha dato il via a un'era di accesso facile e incondizionato ai finanziamenti, che ha depresso i rendimenti reali a lungo termine. Inoltre, ha alimentato l'inflazione, definendo i limiti di una politica prudente. Il fatto che gli investitori chiedono un compenso più elevato per questo adeguamento ha portato in evidenza il valore, pertanto le obbligazioni dovrebbero iniziare a svolgere il loro ruolo tradizionale come attraente fonte di diversificazione nel portafoglio.

1Fonte: gli economisti ed ex economisti della Fed di New York Tobias Adrian, Richard K. Crump ed Emanuel Moench hanno sviluppato un modello statistico per descrivere l'evoluzione congiunta dei rendimenti del Treasury e dei premi alla scadenza nel tempo e tra le diverse scadenze, noto come modello ACM.

2Fonte: Bloomberg, rendimento generico del Treasury USA a 10 anni, 6 ottobre 2023.

3Fonte: indice ICE BofA US BBB Corporate (yield to worst), rendimento degli utili dell'indice S&P500 (rapporto prezzo/utili inverso), 6 ottobre 2023.

L'indice ICE BofA BBB US Corporate riflette l'andamento del debito societario investment grade denominato in dollari USA, quotato sul mercato pubblico nazionale statunitense, con rating da BBB1 a BBB3.

L'indice S&P 500® riflette la performance delle azioni statunitensi ad alta capitalizzazione e rappresenta l'andamento del mercato azionario statunitense in generale.

Annualizzato: esprime un tasso d'interesse o il ritorno su un investimento come tasso annuale.

Rating creditizio: punteggio assegnato da un'agenzia di rating del credito come S&P Global Ratings, Moody's e Fitch sull'affidabilità creditizia di un mutuatario.

Rischio di credito: il rischio che un mutuatario non adempia i propri obblighi contrattuali, non riuscendo a effettuare i pagamenti dovuti sul debito contratto.

Default o inadempienza: il mancato pagamento degli interessi da parte di un debitore (come l'emittente di un'obbligazione) o la mancata restituzione dell'importo originale prestato alla scadenza.

Diversificazione: modo per distribuire il rischio inserendo in portafoglio un insieme variegato di attivi/classi di attivi. Si basa sull'ipotesi che i prezzi di asset differenti si comportino in modo diverso in un determinato scenario. Gli attivi con una bassa correlazione dovrebbero fornire la massima diversificazione.

Duration: la sensibilità di un portafoglio obbligazionario o a reddito fisso alle variazioni dei tassi d'interesse. Più è alto il valore, maggiore è la sensibilità ai movimenti dei tassi d'interesse. Assumere una posizione long in termini di duration significa estendere la duration media di un portafoglio.

Politica fiscale: si riferisce alle imposte, ai debiti e alle spese di uno Stato. Politica governativa relativa alla definizione delle aliquote fiscali e dei livelli di spesa. È separata dalla politica monetaria, che in genere viene stabilita da una banca centrale. L'austerità fiscale si riferisce all'aumento delle imposte e/o al taglio delle spese nel tentativo di ridurre il debito pubblico. L'espansione (o "stimolo") fiscale si riferisce a un aumento della spesa pubblica e/o a una riduzione delle imposte.

Crisi finanziaria globale: la crisi finanziaria del 2007-09 si riferisce al periodo di estrema tensione sui mercati finanziari globali e nel sistema bancario tra il 2007 e l'inizio del 2009, che ha provocato una grave recessione e la successiva era di politica monetaria espansiva.

Prodotto interno lordo (PIL): il valore di tutti i beni e servizi prodotti da un paese in un determinato periodo di tempo (solitamente trimestrale o annuale). Può essere utilizzato per misurare l'entità e il tasso di crescita di un'economia.

G20: il Gruppo dei 20 è composto da 19 nazioni sovrane più l'Unione Africana e l'Unione Europea, che insieme generano circa l'85% del prodotto interno lordo globale.

Inflazione: il tasso annuale di variazione dei prezzi, tipicamente espresso come percentuale. L'indice dei prezzi al consumo (IPC) è una misura della variazione media nel tempo dei prezzi pagati dai consumatori urbani per un paniere di beni e servizi.

Investment grade: un'obbligazione tipicamente emessa da governi o società che si ritiene abbiano un rischio relativamente basso di non adempiere i propri obblighi di pagamento. La qualità superiore di queste obbligazioni si riflette nei rating creditizi più elevati.

Indicatore guida: un dato o una serie di dati economici che possono aiutare a fornire un segnale precoce del punto del ciclo economico in cui ci troviamo.

Politica monetaria: l'insieme delle politiche di una banca centrale, volte a influenzare il livello di inflazione e di crescita di un'economia. Comprende il controllo dei tassi d'interesse e dell'offerta di denaro. Per allentamento si intende l'aumento dell'offerta di denaro da parte della banca centrale e la riduzione dei costi di prestito. Per inasprimento si intende l'attività della banca centrale volta a frenare l'inflazione e a rallentare la crescita dell'economia, aumentando i tassi d'interesse e riducendo l'offerta di denaro. La politica è definita restrittiva quando viene inasprita.

Tasso neutrale: il tasso d'interesse al quale l'economia non stimola né limita la crescita economica.

Recessione: un calo significativo dell'attività economica che dura più di qualche mese. Un atterraggio morbido è un rallentamento della crescita economica che evita una recessione. Un atterraggio duro è una recessione profonda.

Treasury: un titolo di debito emesso dal governo degli Stati Uniti. Un Treasury bill ha una durata pari o inferiore a 12 mesi, mentre un Treasury bond ha una durata superiore.

Volatilità: il tasso e la misura in cui il prezzo di un portafoglio, di un titolo o di un indice si muove verso l'alto e verso il basso.

Rendimento: il livello di reddito di un titolo, in genere espresso come tasso percentuale. Il rendimento del Treasury a 10 anni è il tasso d'interesse delle obbligazioni del Tesoro USA che matureranno a 10 anni dalla data di acquisto.

Queste sono le opinioni dell'autore al momento della pubblicazione e possono differire da quelle di altri individui/team di Janus Henderson Investors. I riferimenti a singoli titoli non costituiscono una raccomandazione all'acquisto, alla vendita o alla detenzione di un titolo, di una strategia d'investimento o di un settore di mercato e non devono essere considerati redditizi. Janus Henderson Investors, le sue affiliate o i suoi dipendenti possono avere un’esposizione nei titoli citati.

Le performance passate non sono indicative dei rendimenti futuri. Tutti i dati dei rendimenti includono sia il reddito che le plusvalenze o le eventuali perdite ma sono al lordo dei costi delle commissioni dovuti al momento dell'emissione.

Le informazioni contenute in questo articolo non devono essere intese come una guida all'investimento.

Non vi è alcuna garanzia che le tendenze passate continuino o che le previsioni si realizzino.

Comunicazione di Marketing.