Il potere distruttivo della volatilità del portafoglio (e cosa possono fare gli investitori al riguardo)

I gestori di portafoglio Greg Wilensky e Jeremiah Buckley evidenziano due ragioni per cui la volatilità del portafoglio crea rischio per gli investitori e propongono possibili strategie per la mitigazione di tale rischio.

6 minuti di lettura

In sintesi

- Ci sono due ragioni principali per cui una maggiore volatilità del portafoglio equivale a un rischio più elevato per gli investitori.

- Prima di tutto, la volatilità può portare a una capitolazione, o un'ondata di vendite, innescata dall'emotività quando il mercato è in calo. In secondo luogo, la volatilità ha un impatto notevole sulla longevità del portafoglio quando vengono effettuati prelievi.

- Riteniamo che il portafoglio 60/40, o bilanciato, si sia dimostrato efficace nel mitigare entrambi i rischi e abbia aiutato gli investitori a rimanere investiti a lungo termine.

La rischiosità di un portafoglio può essere espressa in termini di volatilità, o deviazione standard. In poche parole, la deviazione standard quantifica in che misura il rendimento periodico di un portafoglio differisce dal suo rendimento medio nel tempo. Maggiore è la volatilità, maggiore è il rischio.

Ma perché un portafoglio volatile è un portafoglio più rischioso?

Sebbene esistano risposte statistiche alla domanda (che non approfondiremo in questa sede), evidenziamo due motivi principali per cui la volatilità è importante.

1. Capitolazione innescata dall'emotività

Non tutti gli investitori sono in grado di sopportare la volatilità di un portafoglio azionario al 100%. Sebbene un'allocazione azionaria del 100% abbia prodotto rendimenti più che soddisfacenti – per esempio, l'indice S&P 500® ha reso il 10,1% annualizzato dal 1993 al 2023 – non si possono ignorare i tre profondi drawdown verificatisi durante quel periodo, inframezzati da molti altri di proporzioni minori.

Nel 2000-2002, nel 2007-2009 e nel 2020, l'indice S&P 500 ha subito drawdown picco-valle rispettivamente del -45%, -51% e -34%. In termini di dollari, questi risultati sono ancora più sconvolgenti: chi avesse investito 1 milione di dollari nell'indice S&P 500 a ottobre del 2007 avrebbe visto il proprio conto scendere a meno di 500.000 dollari da allora a marzo 2009.

Certo, i mercati hanno recuperato le perdite dopo ogni drawdown e sono saliti a nuovi massimi, ma questo non cambia il fatto che la corsa inarrestabile verso il fondo può essere un'esperienza dolorosa.

Se i mercati in genere hanno recuperato dai drawdown, allora dov'è il rischio di volatilità? Un rischio è che la pena di un mercato in calo diventi insopportabile per l'investitore, che quindi vende le proprie azioni o passa a un'allocazione più prudente quando il mercato è vicino al punto minimo, congelando di fatto le perdite.

D'altra parte, un'allocazione del 100% in obbligazioni potrebbe non essere adatta per molti investitori. Sebbene le obbligazioni siano in genere molto meno volatili delle azioni, anche in quest'area i rendimenti sono stati inferiori (l'indice Bloomberg U.S. Aggregate Bond (U.S. Agg) ha reso il 4,41% annualizzato dal 1993 al 2023).

Pertanto, la maggior parte degli investitori richiede un mix di azioni e obbligazioni: azioni per l'apprezzamento del capitale e la protezione dall'inflazione a lungo termine e obbligazioni per il reddito e la limitazione dei drawdown. Il rapporto appropriato tra azioni e obbligazioni può essere un punto qualsiasi dello spettro a seconda degli obiettivi e della tolleranza al rischio di ogni investitore, con il mix più comune che è il portafoglio moderato 60/40 (60% azioni/40% obbligazioni) o bilanciato.

Nel corso del tempo, la strategia 60/40 ha funzionato in modo efficace poiché le obbligazioni hanno mostrato una bassa correlazione con le azioni, ovvero spesso (ma non sempre) sono salite quando le azioni sono scese. Questa relazione a bassa correlazione è stata un potente fattore di riduzione della volatilità per gli investitori. Per esempio, a marzo 2009, quando l'indice S&P 500 segnava un calo del 51% dal picco, un portafoglio 60/40 perdeva il 32% per via del rialzo di oltre il 7% dell'indice U.S. Agg in quel periodo.

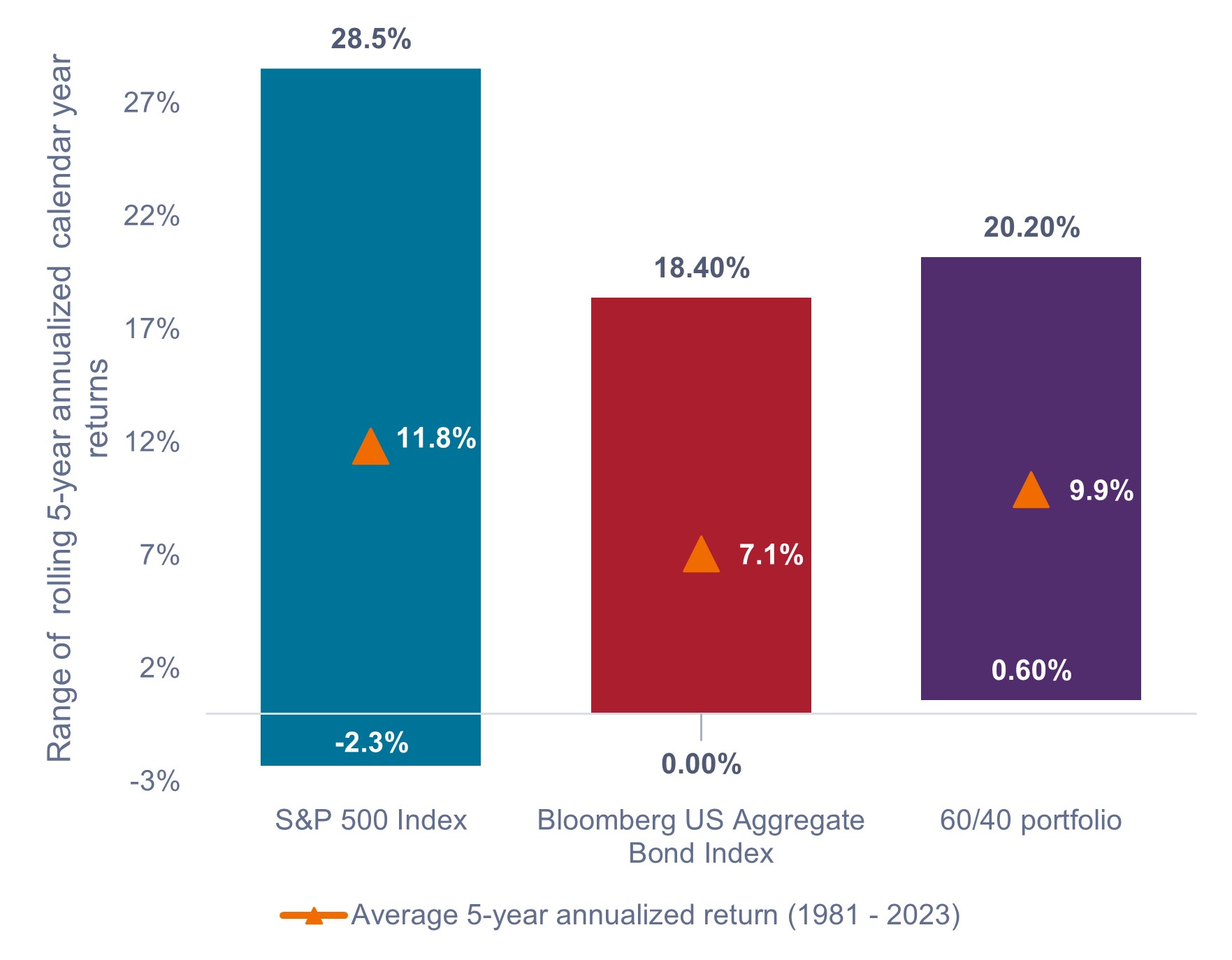

La Figura 1 confronta la gamma di rendimenti per anno di calendario annualizzati a 5 anni di azioni, obbligazioni e un portafoglio 60/40 tra il 1981 e il 2023. Il portafoglio 60/40 ha avuto un rendimento medio annualizzato a 5 anni del 9,9%, un livello sostanzialmente intermedio tra quello delle azioni e delle obbligazioni. Ma soprattutto, ha registrato un rendimento annualizzato minimo a 5 anni più elevato (0,6%) rispetto alle sole azioni o obbligazioni, il che riflette il vantaggio di combinare asset scarsamente correlati fra loro.

In particolare, in nessun periodo di calendario di 5 anni il portafoglio 60/40 ha registrato un rendimento negativo. Il risultato dello 0,6% ha superato ampiamente il rendimento annualizzato a 5 anni più basso registrato da un portafoglio interamente azionario, pari al -2,3% (-11% su base cumulativa). Psicologicamente, può essere difficile per gli investitori immaginare che il loro portafoglio possa perdere addirittura l'11% in un periodo di 5 anni. Pertanto, la combinazione 60/40 potrebbe essere una valida alternativa per gestire questo tipo di disagio emotivo.

Vale la pena notare che il 60/40 rinuncia in parte al potenziale di rialzo rispetto a un portafoglio di sole azioni. Ma per molti investitori che non riescono a tollerare la volatilità azionaria, sembra un compromesso ragionevole in cambio di una migliore mitigazione del rischio di ribasso e di una minore dispersione dei rendimenti.

Figura 1: Azioni e obbligazioni: insieme è meglio

Gamma di rendimenti per anno di calendario annualizzati a 5 anni (1981 – 2023)

Fonte: Bloomberg, Janus Henderson Investors, al 31 dicembre 2023. Nota: il portafoglio 60/40 (60% indice S&P 500/40% indice Bloomberg US Aggregate Bond) presuppone un ribilanciamento annuale.

Fonte: Bloomberg, Janus Henderson Investors, al 31 dicembre 2023. Nota: il portafoglio 60/40 (60% indice S&P 500/40% indice Bloomberg US Aggregate Bond) presuppone un ribilanciamento annuale.

2. La matematica dei prelievi da portafogli volatili.

I prelievi sistematici incidono sulla longevità di un portafoglio. A parità di condizioni, più il portafoglio è volatile, maggiore è l'impatto dei prelievi. Di conseguenza, la volatilità del portafoglio è particolarmente importante per i pensionati e altri investitori, come i fondi di dotazione e le fondazioni, che effettuano prelievi regolari.

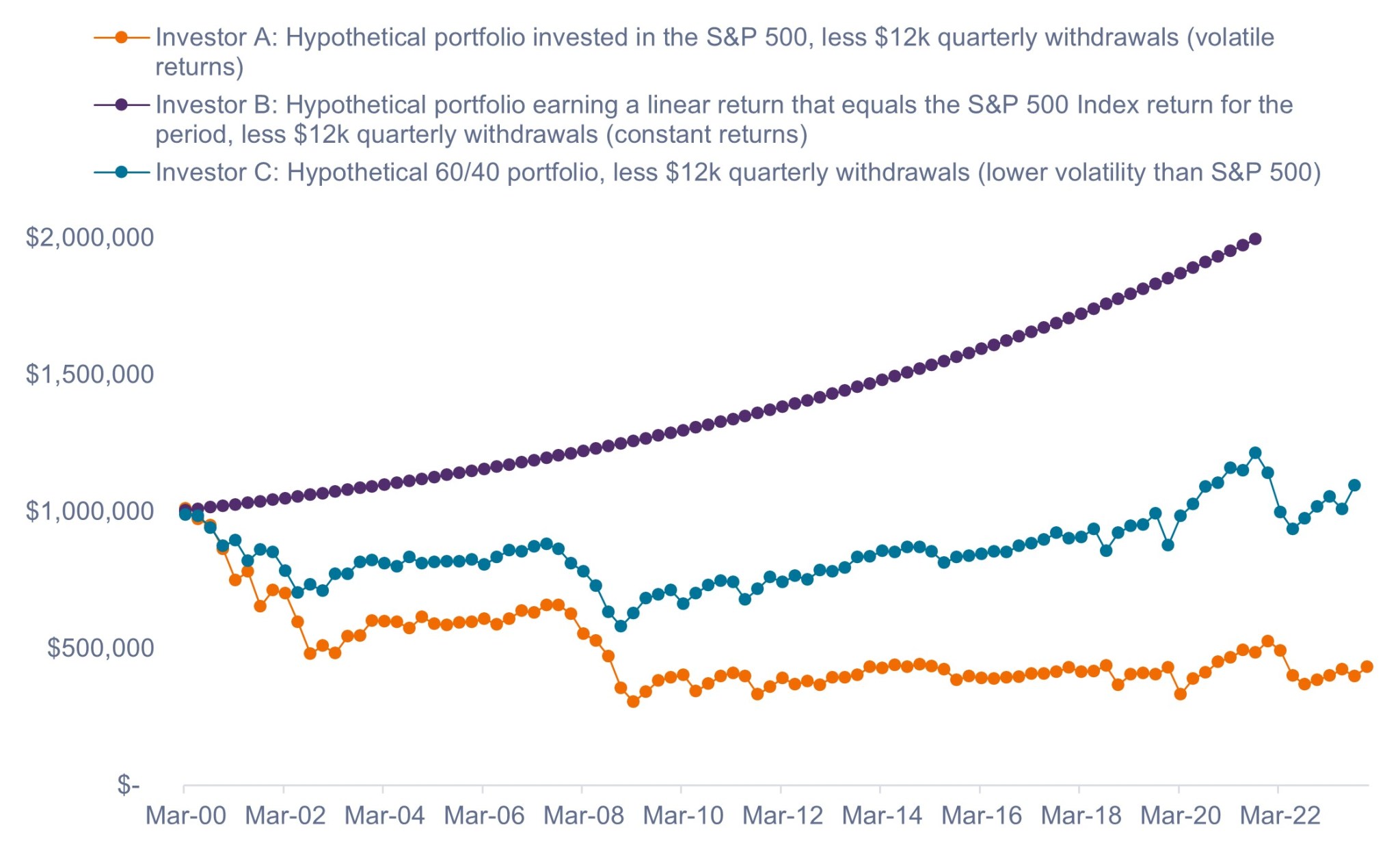

La Figura 2 mostra uno scenario ipotetico in cui tre investitori iniziano ognuno con un portafoglio di 1 milione di dollari a gennaio 2000. L'investitore A investe nell'indice S&P 500 e preleva trimestralmente 12.000 dollari. I rendimenti trimestrali del suo portafoglio corrispondono a quelli effettivi dell'S&P 500, ossia la performance è volatile.

L'investitore B detiene un portafoglio ipotetico che nell'arco del periodo ottiene lo stesso rendimento annualizzato dell'investitore A (7,0%). Anche in questo caso, viene effettuato un prelievo trimestrale di $ 12,000. Tuttavia, a differenza dell'investitore A, l'investitore B beneficia dello stesso rendimento del 7,0% ogni anno, il che significa che la performance del suo portafoglio non presenta alcuna volatilità. L'investitore A e B si trovano in situazioni molto diverse, dato che l'investitore A è costretto ad attingere al capitale nei trimestri in cui il mercato è in calo, e quando poi inizia la ripresa, il portafoglio dell'investitore A deve crescere a partire da una base più piccola.

L'investitore C investe in un portafoglio 60/40 (60% S&P 500/40% U.S. Agg) e, anche se il rendimento annualizzato nel periodo (6,5%) è inferiore al 7,0% annuo dell'investitore A, la minore volatilità del portafoglio 60/40 compensa ampiamente questo divario di performance. Sebbene i risultati varino in base al periodo di tempo dell'analisi, l'esempio illustra che ci sono stati periodi in cui un portafoglio a basso rendimento e bassa volatilità ha sovraperformato un portafoglio a rendimento più elevato nel tempo, quando vengono effettuati prelievi.

Figura 2: Effetto della volatilità sulla longevità del portafoglio

A parità di condizioni, i portafogli volatili si assottigliano in tempi più previ se vengono effettuati dei prelievi.

Fonte: Bloomberg, al 31 dicembre 2023. Solo a scopo illustrativo. Le performance passate non sono indicative dei rendimenti futuri. Il portafoglio 60/40 (60% S&P 500/40% U.S. Agg) presuppone un ribilanciamento trimestrale.

Fonte: Bloomberg, al 31 dicembre 2023. Solo a scopo illustrativo. Le performance passate non sono indicative dei rendimenti futuri. Il portafoglio 60/40 (60% S&P 500/40% U.S. Agg) presuppone un ribilanciamento trimestrale.

Conclusioni

Parliamo spesso dell'importanza di rimanere investiti a lungo termine. Questo principio implica il presupposto che un investitore abbia scelto un portafoglio che è in grado di mantenere nell'arco di un intero ciclo di mercato. (E, sì, anche in caso di un drawdown azionario pari o superiore al 30%). Allo stesso modo, gli investitori che effettuano prelievi devono prestare molta attenzione alla gestione della volatilità se vogliono massimizzare la longevità del portafoglio. L'allocazione 60/40, o bilanciata, ha dimostrato di poter contribuire a mitigare entrambi i rischi.

In breve, la gestione della volatilità è importante. Riteniamo inoltre che il portafoglio bilanciato rimanga uno dei metodi più efficaci per gestire la volatilità nel lungo termine.

INFORMAZIONI IMPORTANTI

Ogni processo di gestione del rischio menzionato include un impegno a monitorare e gestire il rischio che non implica né va confuso con un rischio basso o con la capacità di controllare determinati fattori di rischio.

La deviazione standard misura la volatilità storica. Una deviazione standard più elevata implica una maggiore volatilità.

La gestione della volatilità può comportare una sottoperformance durante le fasi di rialzo dei mercati e potrebbe non mitigare le perdite come desiderato durante i ribassi.

L'indice Bloomberg U.S. Aggregate Bond misura il mercato delle obbligazioni imponibili investment grade a tasso fisso denominate in USD.

L'indice S&P 500® riflette la performance dei titoli azionari ad alta capitalizzazione statunitensi e rappresenta la performance generale del mercato azionario statunitense.

La volatilità misura il rischio utilizzando la dispersione dei rendimenti per un determinato investimento.

Queste sono le opinioni dell'autore al momento della pubblicazione e possono differire da quelle di altri individui/team di Janus Henderson Investors. I riferimenti a singoli titoli non costituiscono una raccomandazione all'acquisto, alla vendita o alla detenzione di un titolo, di una strategia d'investimento o di un settore di mercato e non devono essere considerati redditizi. Janus Henderson Investors, le sue affiliate o i suoi dipendenti possono avere un’esposizione nei titoli citati.

Le performance passate non sono indicative dei rendimenti futuri. Tutti i dati dei rendimenti includono sia il reddito che le plusvalenze o le eventuali perdite ma sono al lordo dei costi delle commissioni dovuti al momento dell'emissione.

Le informazioni contenute in questo articolo non devono essere intese come una guida all'investimento.

Non vi è alcuna garanzia che le tendenze passate continuino o che le previsioni si realizzino.

Comunicazione di Marketing.