Obbligazionario multi-settore: 5 grafici essenziali per inaugurare il nuovo anno

Il gestore di portafoglio John Lloyd presenta una tesi convincente a favore dell'obbligazionario multi-settore statunitense nel suo outlook per il 2024, evidenziando la fine dei rialzi dei tassi, il raffreddamento dell'inflazione e i rendimenti interessanti come venti di coda per il mercato obbligazionario.

6 minuti di lettura

In sintesi

- Dopo tre anni di venti contrari, i mercati obbligazionari oggi appaiono molto diversi rispetto alla storia recente.

- Grazie a fattori come i rendimenti attraenti disponibili, la fine del ciclo di contrazione della Fed, il raffreddamento dell'inflazione e gli spread creditizi storicamente ampi nei settori cartolarizzati, riteniamo che le prospettive dell'obbligazionario statunitense siano positive.

- In particolare, ci attendiamo rendimenti nominali e reali robusti dal reddito fisso multi-settore nel 2024 e vediamo un punto di ingresso interessante per gli investitori che vogliono rivalutare l'allocazione in obbligazioni.

Dopo tre anni di venti contrari sotto forma di inflazione elevata e tassi d'interesse in aumento, riteniamo che il mercato obbligazionario statunitense sia ben posizionato per il 2024. Ora che la Federal Reserve (Fed) sembra aver chiuso con i rialzi e l'inflazione di fondo si sta attenuando, crediamo che l'obbligazionario statunitense goda di prospettive favorevoli. A nostro avviso, ora gli investitori potrebbero raccogliere benefici dai rendimenti iniziali più elevati, con un basso rischio di aumento dei tassi (e di calo dei prezzi delle obbligazioni) da qui in avanti.

I grafici che seguono illustrano cinque considerazioni essenziali per chi investe in obbligazioni, in vista del nuovo anno.

1. Rispetto alle azioni, le obbligazioni sono più interessanti oggi di quanto non lo siano state negli ultimi 20 anni.

In seguito all'aggressivo ciclo di rialzi dei tassi da parte della Fed, l'obbligazionario statunitense sta offrendo i rendimenti più interessanti da prima della crisi finanziaria globale (GFC). Non solo: al di là dei rendimenti nominali più alti, le obbligazioni non erano così convenienti in confronto alle azioni da oltre due decenni.

Come mostra la Figura 1, l'indice S&P 500® non offre attualmente alcun compenso aggiuntivo agli investitori per l'assunzione di rischio azionario rispetto all'obbligazionario. Riteniamo che questa situazione rifletta non tanto le condizioni dei mercati azionari, quanto il valore presente nel reddito fisso.

A nostro avviso, si tratta di uno sviluppo positivo: gli investitori avversi al rischio in cerca di reddito non devono assumere rischi aggiuntivi per ottenere le remunerazioni auspicate. Raccomandiamo agli investitori di approfittare di questo buon punto di ingresso per portare le allocazioni obbligazionarie in linea con la ponderazione del benchmark, o anche a un sovrappeso, a seconda della situazione individuale e del grado di tolleranza al rischio.

Figura 1: Rendimento degli utili dello S&P 500 rispetto al rendimento dei Treasury a 10 anni (2003 - 2023)

Fonte: Bloomberg, al 10 novembre 2023. Le performance passate non sono indicative dei rendimenti futuri.

Fonte: Bloomberg, al 10 novembre 2023. Le performance passate non sono indicative dei rendimenti futuri.

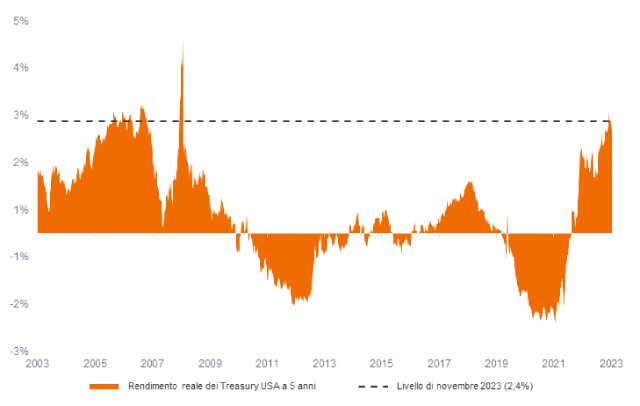

2. I rendimenti reali delle obbligazioni (sono reali).

Per gran parte del decennio seguito alla crisi finanziaria globale, gli investitori hanno potuto giustificare l'avversione a un sovrappeso nelle obbligazioni con i rendimenti reali (rendimenti nominali meno l'inflazione) vicini o inferiori allo zero, ma la combinazione di tassi d'interesse più elevati e inflazione in frenata ha cambiato il panorama, come mostra la Figura 2.

I Treasury ora superano agevolmente l'ostacolo inflazione e offrono agli investitori rendimenti superiori al tasso di crescita dei prezzi, paragonabili a quelli del 2006-2007. Inoltre, i settori a spread, ossia le obbligazioni che corrispondono un premio rispetto al rendimento dei Treasury, come i titoli societari e cartolarizzati, stanno offrendo rendimenti reali ancora più elevati, un'ulteriore manna per gli investitori.

Figura 2: Rendimento reale dei Treasury USA (2003 - 2023)

Fonte: Bloomberg, al 10 novembre 2023. Le performance passate non sono indicative dei rendimenti futuri.

Fonte: Bloomberg, al 10 novembre 2023. Le performance passate non sono indicative dei rendimenti futuri.

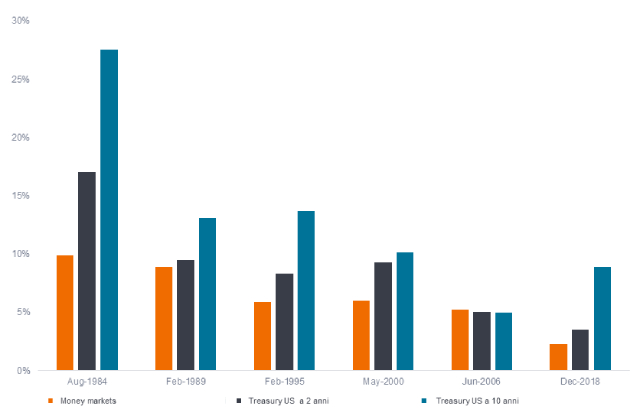

3. La bistrattata duration torna in primo piano.

Gli asset a lunga duration hanno affrontato forti venti contrari da quando la Fed ha iniziato ad aumentare i tassi d'interesse quasi due anni fa. Con l'ascesa dei tassi, le obbligazioni a lunga duration (con un rischio di tasso d'interesse più elevato) hanno visto un calo dei prezzi maggiore rispetto ai titoli corrispondenti con duration inferiore.

Dopo aver subito perdite sui portafogli obbligazionari core, molti investitori si sono spostati verso la liquidità o nei mercati monetari, per proteggersi dall'aumento dei tassi, ma ora che siamo alla fine del ciclo di contrazione, bisogna guardarsi dall'avere una duration troppo breve, nel passaggio alla fase successiva del ciclo economico.

Come mostrato nella Figura 3, dopo l'ultimo aumento dei tassi negli ultimi sei cicli di contrazione, le obbligazioni con duration hanno sovraperformato i mercati monetari. A nostro avviso, se i tassi più alti più a lungo portano a un rallentamento dell'economia, con una revisione dei prezzi al ribasso sui mercati azionari, gli investitori potrebbero essere compensati dal rialzo dei prezzi obbligazionari.

Figura 3: Rendimenti a 12 mesi dopo l'ultimo rialzo dei tassi

La duration storicamente ha sovraperformato una volta conclusi i rialzi della Fed.

Fonte: Bloomberg, Janus Henderson Investors, al 10 novembre 2023. Le performance passate non sono indicative dei rendimenti futuri.

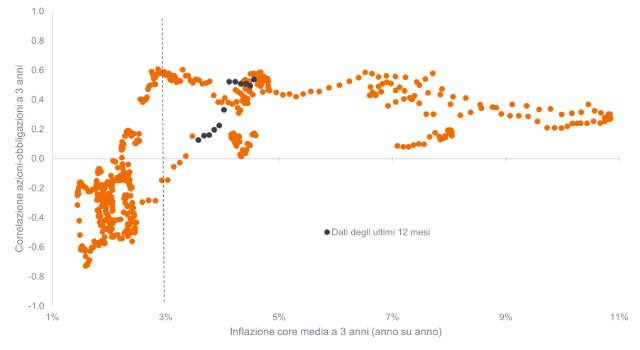

4. Il calo dell'inflazione può essere positivo per le correlazioni tra azioni e obbligazioni.

Un motivo fondamentale per possedere obbligazioni è la correlazione storicamente bassa dell'asset class con le azioni. Come mostrato nella Figura 4, la correlazione su 3 anni fra l'indice S&P 500 e i Treasury USA a 10 anni è stata per lo più positiva quando l'inflazione core media a 3 anni è salita oltre il 3%. Negli ultimi 12 mesi, le obbligazioni si sono mosse in gran parte nella stessa direzione delle azioni, pertanto le allocazioni nel reddito fisso non hanno attenuato la volatilità complessiva del portafoglio, come gli investitori si aspetterebbero.

Tuttavia, in genere la correlazione è tornata negativa quando l'inflazione core media a 3 anni è scesa sotto il 3%. Poiché l'inflazione continua a diminuire e la Fed resta determinata a raggiungere l'obiettivo del 2%, riteniamo che le correlazioni possano tornare a essere negative, con un conseguente ripristino dei vantaggi di diversificazione derivanti dal possedere obbligazioni insieme alle azioni.

Figura 4: Le correlazioni azioni-obbligazioni sono state positive con l'inflazione core sopra il 3%

I vantaggi di diversificazione delle obbligazioni potrebbero riaffermarsi quando l'inflazione di base tornerà all'obiettivo Fed del 2%.

Fonte: Bloomberg, Janus Henderson Investors, al 30 settembre 2023. Correlazioni azioni-obbligazioni su 3 anni basate su dati mensili mobili per l'indice S&P 500 e i Treasury USA a 10 anni da febbraio 1973 a settembre 2023.

Fonte: Bloomberg, Janus Henderson Investors, al 30 settembre 2023. Correlazioni azioni-obbligazioni su 3 anni basate su dati mensili mobili per l'indice S&P 500 e i Treasury USA a 10 anni da febbraio 1973 a settembre 2023.

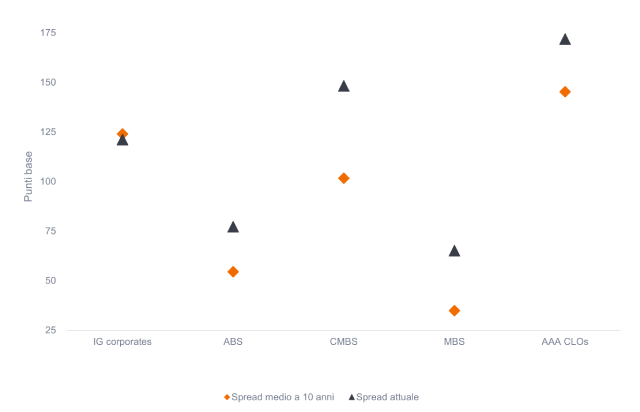

5. Le valutazioni del settore cartolarizzato appaiono interessanti.

Al di là dell'aumento generalizzato, è importante ricordare che i rendimenti obbligazionari comprendono due elementi: il tasso offerto sui titoli di Stato privi di rischio, più un rendimento aggiuntivo - o spread di credito - pagato agli investitori per compensare il rischio più elevato del titolo.

È essenziale osservare le valutazioni degli spread settoriali in relazione ai rispettivi livelli storici, ma anche in rapporto ad altri settori, per determinare quali aree risultino scontate su base relativa.

Come illustrato nella Figura 5, gli spread del credito cartolarizzato sono molto più ampi rispetto alle medie decennali, mentre i prezzi dei titoli societari investment grade (IG) sono meno attraenti. Se equipariamo questi livelli di prezzo al rischio di recessione, i settori cartolarizzati stanno già scontando un certo livello di recessione, mentre i corporate IG sono prezzati in vista di un atterraggio morbido. A nostro avviso, questa biforcazione degli spread creditizi ha creato l'opportunità di ottenere migliori rendimenti corretti per il rischio nei settori cartolarizzati.

Figura 5: Spread attuale rispetto allo spread medio a 10 anni

Gli spread cartolarizzati sono più ampi rispetto alle medie decennali, mentre i titoli societari mostrano prezzi meno attraenti.

Fonte: Bloomberg, al 10 novembre 2023. Societari IG = indice Bloomberg U.S. Corporate Bond, ABS = indice Bloomberg U.S. Aggregate Asset Backed Securities, CMBS = indice Bloomberg U.S. Commercial Mortgage Backed Securities Investment Grade, MBS di agenzie = indice Bloomberg Mortgage Backed Securities, CLO AAA = indice J.P. Morgan CLO AAA. Le performance passate non sono indicative dei rendimenti futuri.

Fonte: Bloomberg, al 10 novembre 2023. Societari IG = indice Bloomberg U.S. Corporate Bond, ABS = indice Bloomberg U.S. Aggregate Asset Backed Securities, CMBS = indice Bloomberg U.S. Commercial Mortgage Backed Securities Investment Grade, MBS di agenzie = indice Bloomberg Mortgage Backed Securities, CLO AAA = indice J.P. Morgan CLO AAA. Le performance passate non sono indicative dei rendimenti futuri.

Guardando al 2024, sarà importante per gli investitori ricordare che la situazione odierna in ambito obbligazionario è molto diversa da quella che ha caratterizzato gli ultimi due anni. A nostro avviso, i venti contrari si sono dissipati e i mercati obbligazionari si sono adattati a un regime di tassi d'interesse più elevati. Grazie a fattori come i rendimenti attraenti a disposizione, la fine del ciclo di contrazione della Fed, l'inflazione in declino e gli spread di credito storicamente ampi nei settori cartolarizzati, ci aspettiamo rendimenti nominali e reali robusti dall'obbligazionario multi-settore nel 2024.

Il rendimento del Treasury USA a 10 anni è il tasso d'interesse delle obbligazioni del Treasury degli Stati Uniti che matureranno a 10 anni dalla data di acquisto.

Titoli garantiti da asset (ABS): titoli finanziari "assistiti" (o collateralizzati) da attivi esistenti (come prestiti, debiti di carte di credito o leasing), che di solito generano una qualche forma di reddito (flusso di cassa) nel tempo.

Un punto base (pb) equivale a 1/100 di punto percentuale.1 pb = 0,01%, 100 pb = 1%.

L'indice Bloomberg U.S. Aggregate Asset Backed Securities (ABS) riflette l'andamento dei titoli garantiti da asset a tasso fisso, di categoria investment grade. L'indice ha tre sottosettori: credito e carte di credito, auto e servizi di pubblica utilità.

L'indice Bloomberg US Commercial Mortgage Backed Securities (CMBS) Investment Grade misura la performance del mercato investment grade di operazioni CMBS conduit e fusion di agenzie USA e non di agenzie USA, con dimensioni minime di 300 milioni di dollari per transazione.

L'indice Bloomberg US Corporate Bond misura la performance del mercato delle obbligazioni societarie investment grade, a tasso fisso e tassabili. Include titoli denominati in USD quotati su mercati pubblici da emittenti industriali, finanziari e del settore utility statunitensi e non statunitensi.

L'indice Bloomberg US Mortgage Backed Securities (MBS) misura la performance dei titoli pass-through statunitensi garantiti da agenzie a tasso fisso.

Obbligazione di debito collateralizzato (CLO): un insieme di leveraged loan concessi a società solitamente di qualità inferiore, raggruppati in un unico titolo che genera reddito (pagamenti sul debito) dai prestiti sottostanti. La natura regolamentata delle obbligazioni detenute dai CLO significa che, in caso di default, l'investitore è tra i primi a poter avanzare diritti sui beni del mutuatario.

Titoli garantiti da ipoteca commerciale (CMBS): prodotti di investimento obbligazionari che sono garantiti da ipoteche su proprietà commerciali piuttosto che su immobili residenziali.

Spread/differenziale di credito: La differenza di rendimento di titoli con scadenza analoga ma merito di credito diverso. Un ampliamento degli spread è generalmente indice di un deterioramento dell’affidabilità creditizia delle società emittenti. Al contrario, una contrazione indica un miglioramento dell'affidabilità creditizia.

La correlazione misura il grado in cui due variabili si muovono l'una rispetto all'altra. Un valore di 1,0 implica un movimento parallelo, -1,0 un movimento in direzioni opposte e 0,0 l'assenza di relazione.

La duration è una misura della sensibilità del prezzo di un'obbligazione a variazioni dei tassi d'interesse. Quanto più lunga è la duration di un'obbligazione, tanto maggiore è la sua sensibilità a variazioni dei tassi d'interesse, e viceversa.

Obbligazione investment grade: un'obbligazione tipicamente emessa da governi o società che si ritiene abbiano un rischio relativamente basso di non adempiere i propri obblighi di pagamento, riflesso nel rating più elevato attribuito loro dalle agenzie di rating.

L'indice J.P. Morgan CLO AAA è un sottoinsieme dell'indice CLOIE che tiene traccia solo dei CLO con rating AAA. L'indice J.P. Morgan Collateralized Loan Obligation (CLOIE) è composto da CLO sindacati su base ampia e denominati in dollari USA.

Titolo garantito da ipoteca (MBS): un titolo garantito (o "assistito") da un insieme di ipoteche. Gli investitori ricevono pagamenti periodici derivanti dai mutui sottostanti, simili alle cedole delle obbligazioni. Presenta analogie con i titoli garantiti da asset. I titoli garantiti da ipoteca possono essere più sensibili alle variazioni dei tassi d'interesse. Sono soggetti al "rischio di proroga", quando i mutuatari prolungano la durata dei mutui in risposta all'aumento dei tassi d'interesse, e al "rischio di rimborso anticipato", quando i mutuatari estinguono prima i mutui in risposta al calo dei tassi d'interesse. Questi rischi possono ridurre i rendimenti.

Il rendimento reale viene calcolato sottraendo il tasso di inflazione atteso dal rendimento nominale di un'obbligazione.

L'indice S&P 500® riflette la performance dei titoli azionari ad alta capitalizzazione statunitensi e rappresenta la performance generale del mercato azionario statunitense.

INFORMAZIONI IMPORTANTI

La diversificazione non assicura un profitto né elimina il rischio di subire perdite negli investimenti.

I titoli obbligazionari sono soggetti al rischio di tasso di interesse, di inflazione, di credito e di default. Il mercato obbligazionario è volatile. Con l'aumento dei tassi di interesse, i prezzi delle obbligazioni di solito diminuiscono, e viceversa. Il rendimento del capitale non è garantito e i prezzi possono diminuire se un emittente non effettua pagamenti puntuali o se la sua solidità creditizia si indebolisce.

I prodotti cartolarizzati, come i titoli garantiti da ipoteca (MBS) e da asset (ABS), sono più sensibili alle variazioni dei tassi d'interesse, presentano il rischio di proroga e pagamento anticipato e sono soggetti a maggiori rischi di credito, valutazione e liquidità rispetto ad altri titoli a reddito fisso.

Queste sono le opinioni dell'autore al momento della pubblicazione e possono differire da quelle di altri individui/team di Janus Henderson Investors. I riferimenti a singoli titoli non costituiscono una raccomandazione all'acquisto, alla vendita o alla detenzione di un titolo, di una strategia d'investimento o di un settore di mercato e non devono essere considerati redditizi. Janus Henderson Investors, le sue affiliate o i suoi dipendenti possono avere un’esposizione nei titoli citati.

Le performance passate non sono indicative dei rendimenti futuri. Tutti i dati dei rendimenti includono sia il reddito che le plusvalenze o le eventuali perdite ma sono al lordo dei costi delle commissioni dovuti al momento dell'emissione.

Le informazioni contenute in questo articolo non devono essere intese come una guida all'investimento.

Non vi è alcuna garanzia che le tendenze passate continuino o che le previsioni si realizzino.

Comunicazione di Marketing.