In quanto team di specialisti del settore immobiliare, in genere preferiamo astenerci dall'intervenire nelle questioni macroeconomiche. Tuttavia, data l'attuale attenzione del mercato all'inflazione e il fatto che gli affitti sono il singolo fattore più importante nel calcolo dell'indice dei prezzi al consumo (IPC) degli Stati Uniti, pari a circa il 36% del paniere totale, riteniamo di poter apportare un contributo a questo aspetto della discussione.

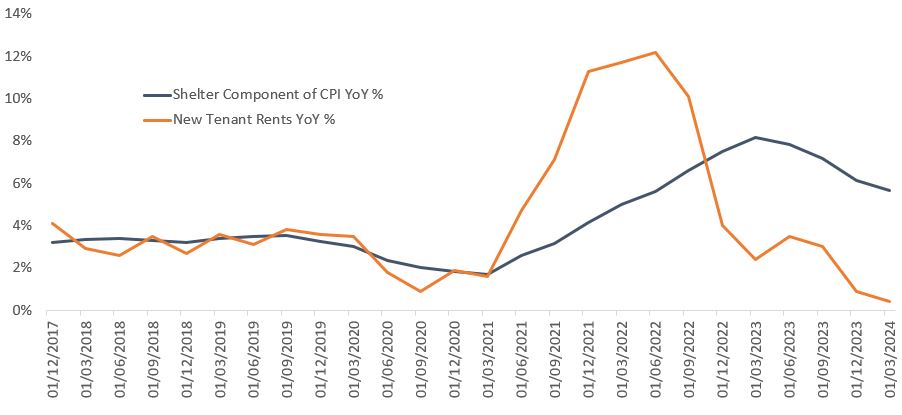

The shelter component of headline CPI is often regarded as backward looking and does not always align with measures considered to be more “real time”. The Cleveland Fed has written extensively on this topic, concluding that “this discrepancy is almost entirely explained by differences in rent growth for new tenants relative to the average rent growth for all tenants”. 1 It produces a quarterly New Tenant Repeat Rent Index, which calculates the change in rents for new tenants only. The distinction between “all tenants versus new tenants” is especially important right now, and warrants further discussion.

The shelter component of headline CPI showed an increase of 5.7% for Q1 2024 while the Cleveland Fed’s New Tenant Index showed an increase of just 0.4%. According to the Cleveland Fed, “rent inflation for new tenants leads the official (US) Bureau of Labor Statistics (BLS) rent inflation by four quarters,” suggesting significant downside in the shelter component of headline CPI over the next 12 months (Chart 1). All of this aligns well with our understanding of the US apartment market. Similar to the US Federal Reserve’s data, based on data reported by the listed apartment real estate investment trust (REITs) and our conversations with private residential landlords, rent renewals for tenants staying in place are growing significantly more than those for new leases. In Q1 2024, US listed residential REITs reported an average renewal rent increase of 4.65% and a rental decrease on new leases of 1.25%. While most people prefer not to move every year, in a world where finding out the rent for a new apartment takes nothing more than a Google search, we don’t believe the current wide spread between new and renewal rents is sustainable. Even without an explicit financial incentive, turnover in rental residential has historically ranged from 30-50% per year, meaning that most existing tenants become new tenants somewhat regularly. Ultimately, renewal rents and new rents need to converge, which is essentially what the Cleveland Fed has stated.

Grafico 1: Componente degli affitti dell'IPC rispetto ai canoni di affitto dei nuovi inquilini

Fonte: US CPI urban consumers shelter NSA, New Tenant Repeat Rent Index, BLS, Cleveland Fed, analisi di Janus Henderson Investors al 31 marzo 2024.

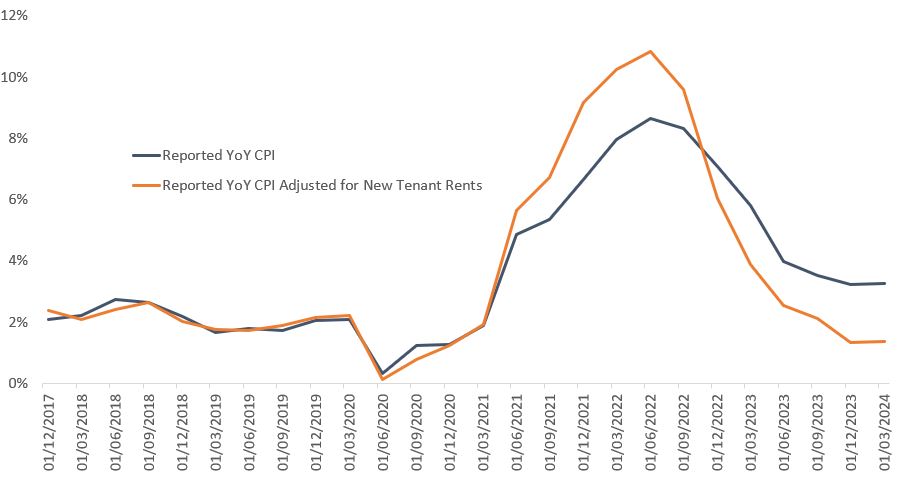

Quasi tutti i prezzi sono aumentati in modo veloce e significativo negli ultimi anni e alcuni dei parametri storici, come l'IPC complessivo, faticano a tenere il passo con la rapidità dei cambiamenti. Nel tentativo di mostrare la direzione futura dell'IPC, abbiamo creato un indice IPC rettificato in cui sostituiamo la componente degli affitti dell'IPC con l'indice New Tenant Repeat Rent della Fed di Cleveland. Utilizzando questa metodologia, l'IPC complessivo per il 1° trimestre 2024 si sarebbe attestato all'1,4%, significativamente al di sotto dell'obiettivo del 2% della Fed (Grafico 2). A parità di condizioni, se crediamo nel ritardo di quattro trimestri tra i nuovi affitti e gli affitti IPC, l'inflazione non dovrebbe essere una preoccupazione ancora per molto.

Grafico 2: IPC complessivo rispetto all'IPC complessivo rettificato per i canoni di affitto dei nuovi inquilini

Fonte: BLS, CPI for all urban consumers YoY non-seasonally adjusted, Consumer Price Index for all urban consumers: all items less shelter YOY NSA, New Tenant Repeat Rent Index, analisi di Janus Henderson Investors.

Alla conferenza stampa della Fed di giugno, il presidente Jerome Powell ha parlato della necessità di avere maggiore fiducia nei progressi costanti dell'inflazione verso il 2% prima di prendere in considerazione tagli dei tassi. Lo stesso giorno, l'IPC mensile si è attestato allo 0%. Anche se il nostro team non cercherà di fare previsioni sul resto del paniere dell'IPC, riteniamo che la componente degli affitti, con la sua ponderazione del 36%, continuerà probabilmente a esercitare una pressione al ribasso sul dato complessivo. Ciò potrebbe essere sufficiente per dare alla Fed la fiducia che sta cercando per tagliare i tassi, e agli investitori la sicurezza di guardare oltre l’incertezza macroeconomica e concentrarsi nuovamente sui solidi fondamentali del settore immobiliare quotato – pur non essendo un'indicazione di performance futura, il settore ha storicamente sovraperformato a seguito dell’ultimo rialzo della Fed in un ciclo di rialzo dei tassi.2

1 https://www.clevelandfed.org/publications/working-paper/2022/wp-2238-disentangling-rent-index-differences

2 UBS, Datastream, analisi di Janus Henderson, al 31 dicembre 2022. Le performance passate non sono indicative dei rendimenti futuri.

L'IPC complessivo è una misura che esamina la variazione dei prezzi di un paniere di servizi e beni di consumo nel tempo. Viene utilizzato per stimare l'inflazione. L'inflazione IPC "complessiva" riflette il calcolo dell'inflazione totale in un'economia e comprende voci come i generi alimentari e l'energia, in cui i prezzi tendono a essere più inclini a cambiare, ossia volatili. L'inflazione IPC "core", o di fondo, indica l'inflazione che esclude le voci transitorie/volatili come i generi alimentari e l'energia.

INFORMAZIONI IMPORTANTI

I REIT o Real Estate Investment Trusts investono in immobili, attraverso la proprietà diretta di beni immobiliari, azioni immobiliari o mutui ipotecari. Essendo quotati in borsa, i REIT sono solitamente molto liquidi e scambiati come azioni.

I titoli immobiliari, compresi i Real Estate Investment Trusts (REIT), sono sensibili alle variazioni dei valori immobiliari e dei redditi da locazione, alle imposte sulla proprietà, ai tassi di interesse, ai requisiti fiscali e normativi, alla domanda e all'offerta, nonché all'abilità gestionale e all'affidabilità creditizia della società. Inoltre, i REIT potrebbero non riuscire a beneficiare di determinati benefici fiscali o esenzioni dalla registrazione, il che potrebbe produrre conseguenze economiche negative.

Queste sono le opinioni dell'autore al momento della pubblicazione e possono differire da quelle di altri individui/team di Janus Henderson Investors. I riferimenti a singoli titoli non costituiscono una raccomandazione all'acquisto, alla vendita o alla detenzione di un titolo, di una strategia d'investimento o di un settore di mercato e non devono essere considerati redditizi. Janus Henderson Investors, le sue affiliate o i suoi dipendenti possono avere un’esposizione nei titoli citati.

Le performance passate non sono indicative dei rendimenti futuri. Tutti i dati dei rendimenti includono sia il reddito che le plusvalenze o le eventuali perdite ma sono al lordo dei costi delle commissioni dovuti al momento dell'emissione.

Le informazioni contenute in questo articolo non devono essere intese come una guida all'investimento.

Non vi è alcuna garanzia che le tendenze passate continuino o che le previsioni si realizzino.

Comunicazione di Marketing.

Informazioni importanti

Si prega di leggere attentamente le seguenti informazioni sui fondi citati in questo articolo.

- Le azioni/quote possono perdere valore rapidamente e di norma implicano rischi più elevati rispetto alle obbligazioni o agli strumenti del mercato monetario. Di conseguenza il valore del proprio investimento potrebbe diminuire.

- Le azioni di società a piccola e media capitalizzazione possono presentare una maggiore volatilità rispetto a quelle di società più ampie e talvolta può essere difficile valutare o vendere tali azioni al momento e al prezzo desiderati, il che aumenta il rischio di perdite.

- Un Fondo che presenta un’esposizione elevata a un determinato paese o regione geografica comporta un livello maggiore di rischio rispetto a un Fondo più diversificato.

- Il Fondo si concentra su determinati settori o temi d’investimento e potrebbe risentire pesantemente di fattori quali eventuali variazioni ai regolamenti governativi, una maggiore competizione nei prezzi, progressi tecnologici ed altri eventi negativi.

- Questo Fondo può avere un portafoglio particolarmente concentrato rispetto al suo universo di investimento o altri fondi del settore. Un evento sfavorevole riguardante anche un numero ridotto di posizioni potrebbe creare una notevole volatilità o perdite consistenti per il Fondo.

- Il Fondo investe in fondi d’investimento immobiliari (REIT) e altre società o fondi impegnati nell’investimento immobiliare, che comportano rischi maggiori di quelli associati all’investimento immobiliare diretto. In particolare, i REIT possono essere soggetti a normative meno rigide di quelle del Fondo stesso e possono registrare una maggiore volatilità delle rispettive attività sottostanti.

- Il Fondo potrebbe usare derivati al fine di ridurre il rischio o gestire il portafoglio in modo più efficiente. Ciò, tuttavia, comporta rischi aggiuntivi, in particolare il rischio che la controparte del derivato non adempia i suoi obblighi contrattuali.

- Qualora il Fondo detenga attivi in valute diverse da quella di base del Fondo o l'investitore detenga azioni o quote in un'altra valuta (in assenza di "copertura"), il valore dell'investimento potrebbe subire le oscillazioni del tasso di cambio.

- Se il Fondo, o una classe di azioni con copertura, intende attenuare le fluttuazioni del tasso di cambio tra la valuta di denominazione e la valuta di base, la stessa strategia di copertura potrebbe generare un effetto positivo o negativo sul valore del Fondo, a causa delle differenze di tasso d'interesse a breve termine tra le due valute.

- I titoli del Fondo potrebbero diventare difficili da valutare o da vendere al prezzo e con le tempistiche desiderati, specie in condizioni di mercato estreme con il prezzo delle attività in calo, aumentando il rischio di perdite sull'investimento.

- Le spese correnti possono essere prelevate, in tutto o in parte, dal capitale, il che potrebbe erodere il capitale o ridurne il potenziale di crescita.

- Il Fondo potrebbe perdere denaro se una controparte con la quale il Fondo effettua scambi non fosse più intenzionata ad adempiere ai propri obblighi, o a causa di un errore o di un ritardo nei processi operativi o di una negligenza di un fornitore terzo.

Rischi specifici

- Le azioni/quote possono perdere valore rapidamente e di norma implicano rischi più elevati rispetto alle obbligazioni o agli strumenti del mercato monetario. Di conseguenza il valore del proprio investimento potrebbe diminuire.

- Le azioni di società a piccola e media capitalizzazione possono presentare una maggiore volatilità rispetto a quelle di società più ampie e talvolta può essere difficile valutare o vendere tali azioni al momento e al prezzo desiderati, il che aumenta il rischio di perdite.

- Il Fondo si concentra su determinati settori o temi d’investimento e potrebbe risentire pesantemente di fattori quali eventuali variazioni ai regolamenti governativi, una maggiore competizione nei prezzi, progressi tecnologici ed altri eventi negativi.

- Questo Fondo può avere un portafoglio particolarmente concentrato rispetto al suo universo di investimento o altri fondi del settore. Un evento sfavorevole riguardante anche un numero ridotto di posizioni potrebbe creare una notevole volatilità o perdite consistenti per il Fondo.

- Il Fondo investe in fondi d’investimento immobiliari (REIT) e altre società o fondi impegnati nell’investimento immobiliare, che comportano rischi maggiori di quelli associati all’investimento immobiliare diretto. In particolare, i REIT possono essere soggetti a normative meno rigide di quelle del Fondo stesso e possono registrare una maggiore volatilità delle rispettive attività sottostanti.

- Il Fondo potrebbe usare derivati al fine di ridurre il rischio o gestire il portafoglio in modo più efficiente. Ciò, tuttavia, comporta rischi aggiuntivi, in particolare il rischio che la controparte del derivato non adempia i suoi obblighi contrattuali.

- Qualora il Fondo detenga attivi in valute diverse da quella di base del Fondo o l'investitore detenga azioni o quote in un'altra valuta (in assenza di "copertura"), il valore dell'investimento potrebbe subire le oscillazioni del tasso di cambio.

- Se il Fondo, o una classe di azioni con copertura, intende attenuare le fluttuazioni del tasso di cambio tra la valuta di denominazione e la valuta di base, la stessa strategia di copertura potrebbe generare un effetto positivo o negativo sul valore del Fondo, a causa delle differenze di tasso d'interesse a breve termine tra le due valute.

- I titoli del Fondo potrebbero diventare difficili da valutare o da vendere al prezzo e con le tempistiche desiderati, specie in condizioni di mercato estreme con il prezzo delle attività in calo, aumentando il rischio di perdite sull'investimento.

- Le spese correnti possono essere prelevate, in tutto o in parte, dal capitale, il che potrebbe erodere il capitale o ridurne il potenziale di crescita.

- Il Fondo potrebbe perdere denaro se una controparte con la quale il Fondo effettua scambi non fosse più intenzionata ad adempiere ai propri obblighi, o a causa di un errore o di un ritardo nei processi operativi o di una negligenza di un fornitore terzo.

- Oltre al reddito, questa classe di azioni può distribuire plusvalenze di capitale realizzate e non realizzate e il capitale inizialmente investito. Sono dedotti dal capitale anche commissioni, oneri e spese. Entrambi i fattori possono comportare l’erosione del capitale e un potenziale ridotto di crescita del medesimo. Si richiama l’attenzione degli investitori anche sul fatto che le distribuzioni di tale natura possono essere trattate (e quindi imponibili) come reddito, secondo la legislazione fiscale locale.

Rischi specifici

- Le azioni/quote possono perdere valore rapidamente e di norma implicano rischi più elevati rispetto alle obbligazioni o agli strumenti del mercato monetario. Di conseguenza il valore del proprio investimento potrebbe diminuire.

- Un Fondo che presenta un’esposizione elevata a un determinato paese o regione geografica comporta un livello maggiore di rischio rispetto a un Fondo più diversificato.

- Il Fondo si concentra su determinati settori o temi d’investimento e potrebbe risentire pesantemente di fattori quali eventuali variazioni ai regolamenti governativi, una maggiore competizione nei prezzi, progressi tecnologici ed altri eventi negativi.

- Questo Fondo può avere un portafoglio particolarmente concentrato rispetto al suo universo di investimento o altri fondi del settore. Un evento sfavorevole riguardante anche un numero ridotto di posizioni potrebbe creare una notevole volatilità o perdite consistenti per il Fondo.

- Il Fondo investe in fondi d’investimento immobiliari (REIT) e altre società o fondi impegnati nell’investimento immobiliare, che comportano rischi maggiori di quelli associati all’investimento immobiliare diretto. In particolare, i REIT possono essere soggetti a normative meno rigide di quelle del Fondo stesso e possono registrare una maggiore volatilità delle rispettive attività sottostanti.

- Il Fondo potrebbe usare derivati al fine di ridurre il rischio o gestire il portafoglio in modo più efficiente. Ciò, tuttavia, comporta rischi aggiuntivi, in particolare il rischio che la controparte del derivato non adempia i suoi obblighi contrattuali.

- Qualora il Fondo detenga attivi in valute diverse da quella di base del Fondo o l'investitore detenga azioni o quote in un'altra valuta (in assenza di "copertura"), il valore dell'investimento potrebbe subire le oscillazioni del tasso di cambio.

- Se il Fondo, o una classe di azioni con copertura, intende attenuare le fluttuazioni del tasso di cambio tra la valuta di denominazione e la valuta di base, la stessa strategia di copertura potrebbe generare un effetto positivo o negativo sul valore del Fondo, a causa delle differenze di tasso d'interesse a breve termine tra le due valute.

- I titoli del Fondo potrebbero diventare difficili da valutare o da vendere al prezzo e con le tempistiche desiderati, specie in condizioni di mercato estreme con il prezzo delle attività in calo, aumentando il rischio di perdite sull'investimento.

- Il Fondo può sostenere un livello di costi di operazione più elevato per effetto dell’investimento su mercati caratterizzati da una minore attività di contrattazione o meno sviluppati rispetto a un fondo che investa su mercati più attivi/sviluppati.

- Le spese correnti possono essere prelevate, in tutto o in parte, dal capitale, il che potrebbe erodere il capitale o ridurne il potenziale di crescita.

- Il Fondo potrebbe perdere denaro se una controparte con la quale il Fondo effettua scambi non fosse più intenzionata ad adempiere ai propri obblighi, o a causa di un errore o di un ritardo nei processi operativi o di una negligenza di un fornitore terzo.

- Oltre al reddito, questa classe di azioni può distribuire plusvalenze di capitale realizzate e non realizzate e il capitale inizialmente investito. Sono dedotti dal capitale anche commissioni, oneri e spese. Entrambi i fattori possono comportare l’erosione del capitale e un potenziale ridotto di crescita del medesimo. Si richiama l’attenzione degli investitori anche sul fatto che le distribuzioni di tale natura possono essere trattate (e quindi imponibili) come reddito, secondo la legislazione fiscale locale.

Rischi specifici

- Le azioni/quote possono perdere valore rapidamente e di norma implicano rischi più elevati rispetto alle obbligazioni o agli strumenti del mercato monetario. Di conseguenza il valore del proprio investimento potrebbe diminuire.

- Le azioni di società a piccola e media capitalizzazione possono presentare una maggiore volatilità rispetto a quelle di società più ampie e talvolta può essere difficile valutare o vendere tali azioni al momento e al prezzo desiderati, il che aumenta il rischio di perdite.

- Il Fondo si concentra su determinati settori o temi d’investimento e potrebbe risentire pesantemente di fattori quali eventuali variazioni ai regolamenti governativi, una maggiore competizione nei prezzi, progressi tecnologici ed altri eventi negativi.

- Il Fondo investe in fondi d’investimento immobiliari (REIT) e altre società o fondi impegnati nell’investimento immobiliare, che comportano rischi maggiori di quelli associati all’investimento immobiliare diretto. In particolare, i REIT possono essere soggetti a normative meno rigide di quelle del Fondo stesso e possono registrare una maggiore volatilità delle rispettive attività sottostanti.

- Il Fondo potrebbe usare derivati al fine di conseguire il suo obiettivo d'investimento. Ciò potrebbe determinare una "leva", che potrebbe amplificare i risultati dell'investimento, e le perdite o i guadagni per il Fondo potrebbero superare il costo del derivato. I derivati comportano rischi aggiuntivi, in particolare il rischio che la controparte del derivato non adempia ai suoi obblighi contrattuali.

- Qualora il Fondo detenga attivi in valute diverse da quella di base del Fondo o l'investitore detenga azioni o quote in un'altra valuta (in assenza di "copertura"), il valore dell'investimento potrebbe subire le oscillazioni del tasso di cambio.

- Se il Fondo, o una classe di azioni con copertura, intende attenuare le fluttuazioni del tasso di cambio tra la valuta di denominazione e la valuta di base, la stessa strategia di copertura potrebbe generare un effetto positivo o negativo sul valore del Fondo, a causa delle differenze di tasso d'interesse a breve termine tra le due valute.

- I titoli del Fondo potrebbero diventare difficili da valutare o da vendere al prezzo e con le tempistiche desiderati, specie in condizioni di mercato estreme con il prezzo delle attività in calo, aumentando il rischio di perdite sull'investimento.

- Le spese correnti possono essere prelevate, in tutto o in parte, dal capitale, il che potrebbe erodere il capitale o ridurne il potenziale di crescita.

- Il Fondo potrebbe perdere denaro se una controparte con la quale il Fondo effettua scambi non fosse più intenzionata ad adempiere ai propri obblighi, o a causa di un errore o di un ritardo nei processi operativi o di una negligenza di un fornitore terzo.

- Oltre al reddito, questa classe di azioni può distribuire plusvalenze di capitale realizzate e non realizzate e il capitale inizialmente investito. Sono dedotti dal capitale anche commissioni, oneri e spese. Entrambi i fattori possono comportare l’erosione del capitale e un potenziale ridotto di crescita del medesimo. Si richiama l’attenzione degli investitori anche sul fatto che le distribuzioni di tale natura possono essere trattate (e quindi imponibili) come reddito, secondo la legislazione fiscale locale.