Azioni del settore sanitario: posizionate per una fase più tranquilla nel 2024?

In scia alla sottoperformance recente, il settore sanitario sta entrando nel nuovo anno con valutazioni compresse, proprio mentre l'innovazione accelera e il processo di normalizzazione post-COVID si va esaurendo. Ciò dovrebbe creare una prospettiva positiva, affermano i gestori di portafoglio Andy Acker e Dan Lyons.

8 minuti di lettura

In sintesi

- Il settore sanitario viene da un anno di sottoperformance, in quanto le vendite legate al COVID sono diminuite, i rendimenti obbligazionari sono aumentati e le nuove terapie per la perdita di peso hanno scardinato lo status quo.

- Di conseguenza, in quest'area molte valutazioni si sono contratte, il che potrebbe rafforzare la tenuta del settore di fronte a un rallentamento dell'economia o potenzialmente amplificare i ritorni legati a nuovi fattori di crescita.

- Riteniamo che questa dinamica offra agli investitori un'opportunità per beneficiare delle qualità difensive e di crescita dell'industria sanitaria alle soglie del 2024.

Il settore sanitario ha mostrato un andamento irregolare nel 2023, con alcuni segmenti come i dispositivi medici che sono passati da guadagni a perdite e i produttori di nuovi farmaci contro l'obesità che hanno visto i titoli ottenere ritorni a doppia cifra alta.

Guardando al futuro, pensiamo che la strada potrebbe iniziare ad appianarsi. Le valutazioni interessanti, i numerosi progressi medici e le tendenze demografiche positive a lungo termine hanno messo il settore in una posizione di forza insolita, a nostro avviso, con il potenziale di premiare gli investitori a lungo termine.

Normalizzazione dei mercati

Per gran parte del 2023, il settore sanitario ha dovuto smaltire i postumi degli eccessi legati al COVID-19, con alcune aziende che hanno visto un drastico ridimensionamento dei ricavi dopo la fine dell'emergenza sanitaria. Per esempio, la domanda di prodotti diagnostici e degli "attrezzi base" utilizzati per la produzione dei vaccini è diminuita, pesando sulle aziende di strumenti e servizi, che hanno anche patito l'eccedenza di scorte presso i loro clienti. Nel settore biofarmaceutico, le vendite di vaccini e terapie anti-Covid hanno raggiunto la quota di 90 miliardi di dollari nel 2022, circa il 20% di tutto il fatturato dei farmaci biotecnologici blockbuster in quell'anno (si definisce blockbuster un farmaco che genera un fatturato pari o superiore a 1 miliardo di dollari l'anno). Per il 2023, alcune aziende prevedono ricavi COVID in calo anche dell'80%.

Questa decelerazione era necessaria e ce l'aspettavamo. Dovrebbe anche iniziare a migliorare con l'ingresso nel 2024, rendendo più facile il confronto delle vendite anno su anno. È incoraggiante notare che, escludendo i prodotti COVID, gli utili di molte società biofarmaceutiche hanno continuato a crescere. E le aziende produttrici di strumenti stimano che il peggio del destoccaggio sia ormai passato (o che questo processo toccherà il punto di svolta minimo nei prossimi mesi). Sono state anche lanciate iniziative per ridimensionare le strutture dei costi, il che dovrebbe sostenere l'espansione dei margini di profitto nel corso del prossimo anno. In breve, dopo un raro anno di calo degli utili per il settore sanitario, prevediamo una ripresa nel 2024.

Chiarezza sui GLP-1

Quest'anno è stato dominato dall'entusiasmo per una nuova classe di farmaci per la perdita di peso, noti come agonisti del GLP-1. Queste terapie funzionano imitando gli ormoni intestinali che regolano l'appetito e hanno raggiunto livelli di perdita di peso senza precedenti nei pazienti, dal 15% a oltre il 20%.

I dati suggeriscono che tali farmaci potrebbero avere anche altri benefici per la salute. Negli studi clinici, Wegovy - il primo GLP-1 indicato per l'obesità - ha ridotto del 20% il rischio di infarto, ictus e morte nelle persone con malattie cardiovascolari e obesità. I GLP-1 sono commercializzati da oltre un decennio per il diabete e se ne stanno ancora scoprendo altri effetti benefici, anche nelle malattie cardiovascolari, epatiche e renali.

Riteniamo che i GLP-1 possano rappresentare la più grande opportunità di mercato nel settore biofarmaceutico, con vendite che supereranno i 100 miliardi di dollari entro la fine del decennio. Ma l'avvento di questi prodotti hanno anche fatto scattare campanelli d'allarme sul futuro dei dispositivi medici e delle terapie per il trattamento di patologie correlate, dall'apnea del sonno alle malattie cardiache e ortopediche.

Noi ci aspettiamo una realtà molto più sfumata e consideriamo ingiustificata la reazione istintiva che ha fatto crollare i titoli dei dispositivi medici e di alcune aziende biotech. Per prima cosa, potrebbero servire decenni perché i GLP-1 riescano a deviare le curve di domanda. Per un sessantenne in sovrappeso con osteoartrite, è improbabile che un GLP-1 prescritto oggi elimini la necessità di un intervento al ginocchio, poiché l'osteoartrite può essersi formata nel corso di decenni ed è in gran parte irreversibile. Inoltre, i GLP-1 potrebbero contribuire a stimolare la domanda se le persone vivono più a lungo (dato che l'uso dei dispositivi è fortemente correlato all'età) o consentire a più persone di avere i requisiti per le procedure, grazie alla perdita di peso.

Peraltro la medicina quasi mai è binaria, dato che quasi tutte le malattie vengono gestite al meglio con più classi terapeutiche e raramente si possono completamente. I farmaci per abbassare il colesterolo noti come statine, per esempio, sono estremamente efficaci per gestire le malattie cardiovascolari, ma non hanno fatto crollare la domanda di dispositivi medici cardiaci. Per le forme gravi di malattia del fegato grasso, i GLP-1 in fase di sperimentazione, a nostro avviso, non sono paragonabili ai farmaci che agiscono più direttamente sul fegato e sulla fibrosi. Sulla base dei risultati degli studi clinici e del feedback dei medici, riteniamo che altre classi di farmaci svolgeranno un ruolo chiave nel trattamento di questa ampia indicazione (prevalenza di 10 milioni solo negli Stati Uniti).

In breve, riteniamo che i GLP-1 rappresentino un enorme progresso medico, ma non intendiamo mandare alle ortiche il resto del settore. Al contrario, siamo convinti che molte aziende coinvolte siano ancora ben posizionate per una crescita a lungo termine, data la complessità del settore sanitario e le tante esigenze mediche insoddisfatte.

Valutazioni interessanti

La volatilità ha spinto al ribasso le valutazioni dei produttori di strumenti e dispositivi, come pure le aree tradizionalmente difensive come quella dell'assistenza gestita. Questi titoli hanno subito una battuta d'arresto nel 2023, quando una nuova normativa ha abbassato i tassi di rimborso di Medicare Advantage (la versione privata del piano sanitario federale per gli anziani) e ridotto le iscrizioni a Medicaid (che fornisce copertura sanitaria alle famiglie a basso reddito). L'aumento dei costi di utilizzo ha rappresentato un'altra sfida, man mano che le persone hanno di nuovo fatto ricorso all'assicurazione medica per ricevere cure di routine rinviate durante la pandemia (un'altra conseguenza del COVID).

Ma questi problemi potrebbero trovare una soluzione nel 2024. Per esempio, gli assicuratori possono aumentare i premi annualmente per compensare i costi (e lo hanno fatto negli ultimi mesi). Con l'invecchiamento della popolazione, Medicare Advantage resta l'area di crescita più rapida del settore, mentre gli ex iscritti a Medicaid potrebbero avere i requisiti per accedere a un'assicurazione privata sovvenzionata a livello federale.

Nel settore delle biotecnologie, molti titoli sono scambiati a uno sconto persino maggiore, anzi il più consistente che abbiamo mai visto, secondo certi parametri. Dopo un calo record nel 2021 e nel 2022, i titoli biotecnologici a bassa e media capitalizzazione sono stati coinvolti nella correzione degli asset di crescita a lunga durata, quando i rendimenti dei Treasury a 10 anni hanno iniziato a salire nel 2023. Questo non è insolito, in quanto tendiamo a vedere una sottoperformance del biotech in presenza di tassi in aumento, con minore attenzione riservata agli sviluppi specifici dei singoli titoli. Ma alcuni movimenti di mercato sono sembrati estremi, in quanto anche le notizie positive - come l'annuncio di un'azienda sull'approvazione della sua nuova terapia per la gestione del fosfato nella dialisi - a volte si traducevano in rendimenti negativi.

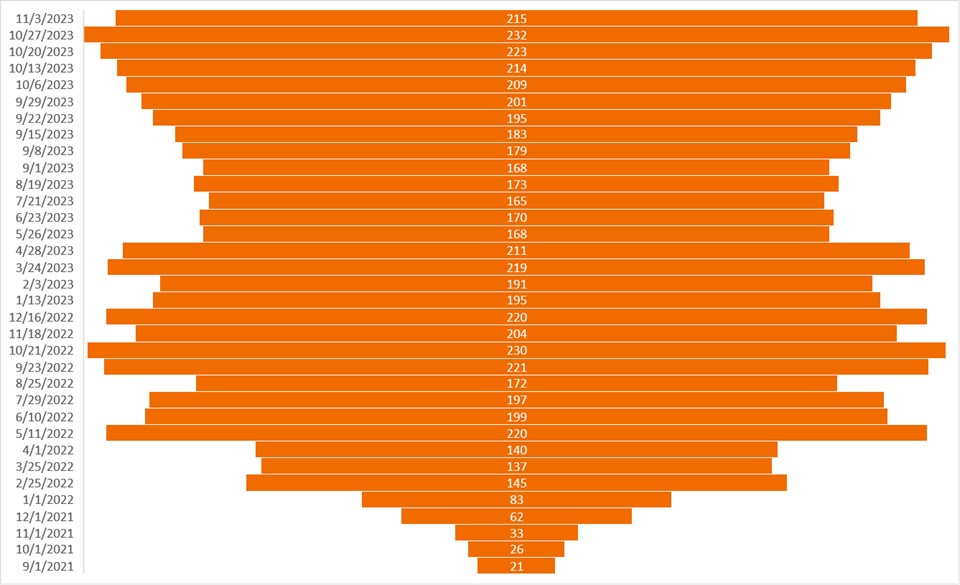

Per questo motivo, l'indice S&P Biotechnology Industry1, un benchmark dei titoli biotecnologici ad alta capitalizzazione inseriti nell'indice S&P 500®, quota a uno sconto di quasi il 25% rispetto alla media trentennale.2Intanto il numero di aziende biotecnologiche in fase di sviluppo che scambiano al di sotto del valore della liquidità in bilancio ha raggiunto un livello record in ottobre (Figura 1).

Figura 1: Biotech a sconto

Il numero di aziende biotecnologiche con un valore d'impresa negativo* ha raggiunto un livello record nel mese di ottobre.

Fonte: CapitalIQ, al 3 novembre 2023. *Il valore d'impresa è definito come l'attuale capitalizzazione di mercato meno la liquidità netta in bilancio. Un valore d'impresa negativo indica che un'azienda viene scambiata a un prezzo inferiore al valore della sua liquidità.

Ancora una volta, riteniamo che l'ondata di vendite sia eccessiva. Sebbene il settore avesse bisogno di una qualche razionalizzazione, molte aziende stanno facendo importanti scoperte mediche. In effetti nel 2023 sono state approvate dalla Food and Drug Administration più di 55 nuove terapie, con decine di altre richieste in attesa di essere esaminate, a metà novembre.3 A questo ritmo, potrebbe essere un anno record per i lanci di farmaci.

Inoltre, molti di questi nuovi prodotti si rivolgono a grandi categorie di malattie per le quali prima esistevano poche opzioni terapeutiche, tra cui l'Alzheimer e la distrofia muscolare di Duchenne (una malattia ereditaria spesso fatale, che consuma i muscoli e colpisce i bambini). Questi farmaci sono all'inizio di quello che potrebbe essere un periodo decennale di crescita dei ricavi, data la protezione dei brevetti. E all'orizzonte ci sono altre scoperte, come la prima terapia orale per la malattia del fegato grasso e un nuovo tipo di trattamento che inibisce le mutazioni KRAS, ampiamente presenti nei tumori del pancreas, del colon retto e del polmone.

Un contesto di tassi in miglioramento

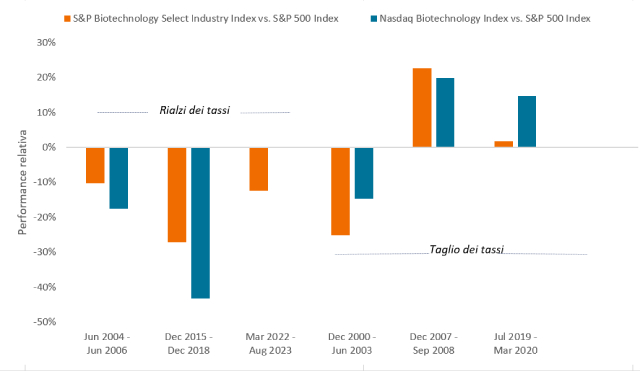

Nel frattempo, la fine del ciclo di contrazione dei tassi della Federal Reserve potrebbe essere una manna per il biotech. I tagli sarebbero bene accolti, anche se segnalano che ci stiamo dirigendo verso un rallentamento economico o una recessione. Storicamente, il biotech tende a sovraperformare in questi periodi, beneficiando di un tasso di sconto più basso e, soprattutto, di fattori innovativi indipendenti dalla crescita economica (Figura 2).

Figura 2: Un vento di coda dai tassi d'interesse?

Performance relativa dei titoli biotech rispetto all'indice S&P 500 nelle fasi di rialzi/tagli dei tassi d'interesse.

Fonte: Bloomberg. Gli incrementi e le riduzioni dei tassi si riferiscono alle variazioni del tasso sui fondi federali statunitensi. I rendimenti negativi indicano il grado di sottoperformance dell'indice S&P Biotechnology o del Nasdaq Biotechnology rispetto all'indice S&P 500. I rendimenti positivi riflettono il grado di sovraperformance. L'indice S&P Biotechnology Select Industry rappresenta la sottocategoria biotecnologica dell'indice S&P Total Markets (S&P TMI). Lo S&P TMI tiene traccia di tutte le azioni ordinarie statunitensi quotate sui listini NYSE, AMEX, Nasdaq National Market e Nasdaq Small Cap. L'indice Nasdaq Biotechnology è un indice di Borsa composto da titoli di società quotate al Nasdaq e classificate secondo il Benchmark di Classificazione Industriale come appartenenti al settore Biotecnologico o Farmaceutico. Un indice non è gestito e non è disponibile per l'investimento diretto. La performance passata non è garanzia di risultati futuri.

In effetti, il settore sanitario nel complesso ha retto bene durante i periodi di crisi. Dal 2000, l'indice MSCI World Health Care ha partecipato in media solo al 47% del ribasso quando l'indice MSCI World ha perso il 15% o più.4 Con le valutazioni ora generalmente attraenti in tutto il settore, crediamo che quest'area sia ben posizionata per mostrare resilienza in caso di deterioramento delle prospettive economiche.

Questo tipo di difesa è rara da trovare in un settore che può anche offrire notevoli opportunità di crescita. Riteniamo che tutto ciò si traduca in una fase potenzialmente migliore per gli investitori nel settore sanitario nel 2024.

1 L'indice S&P 500 Biotechnology Industry è composto dalle società biotech ad alta capitalizzazione dell'indice S&P 500. Si tratta di un livello 3 della Global Industry Classification Standard (GICS).

2 Bloomberg, al 15 novembre 2023, in base alle stime degli utili a 12 mesi.

3 Food and Drug Administration, al 15 novembre 2023.

4 Bloomberg. In base ai rendimenti dell'indice MSCI World Health Care e dell'indice MSCI World. I periodi di performance sono da aprile 2000 a settembre 2002; da novembre 2007 a febbraio 2009; da maggio 2011 a settembre 2011; da febbraio 2020 a marzo 2020; e da gennaio 2022 a dicembre 2022.

La duration è una misura della sensibilità del prezzo di un'obbligazione a variazioni dei tassi d'interesse. Quanto più lunga è la duration di un'obbligazione, tanto maggiore è la sua sensibilità a variazioni dei tassi d'interesse, e viceversa.

Il rendimento del Treasury USA a 10 anni è il tasso d'interesse delle obbligazioni del Treasury degli Stati Uniti che matureranno a 10 anni dalla data di acquisto.

La contrazione monetaria si riferisce all'attività della banca centrale volta a contenere l'inflazione e a rallentare la crescita dell'economia, aumentando i tassi d'interesse e riducendo l'offerta di moneta.

L'indice MSCI World℠ riflette la performance del mercato azionario dei mercati sviluppati globali.

L'indice MSCI World Health Care℠ riflette la performance dei titoli del settore sanitario dei mercati sviluppati globali.

L'indice S&P 500® riflette la performance dei titoli azionari ad alta capitalizzazione statunitensi e rappresenta la performance generale del mercato azionario statunitense.

INFORMAZIONI IMPORTANTI

Le attività del settore sanitario sono fortemente regolamentate ed esposte ai tassi di rimborso, nonché all'approvazione governativa dei prodotti e servizi, tutti fattori in grado di incidere in misura sostanziale sui prezzi e la disponibilità; inoltre, possono subire gli effetti dell'obsolescenza rapida e della scadenza dei brevetti.

Queste sono le opinioni dell'autore al momento della pubblicazione e possono differire da quelle di altri individui/team di Janus Henderson Investors. I riferimenti a singoli titoli non costituiscono una raccomandazione all'acquisto, alla vendita o alla detenzione di un titolo, di una strategia d'investimento o di un settore di mercato e non devono essere considerati redditizi. Janus Henderson Investors, le sue affiliate o i suoi dipendenti possono avere un’esposizione nei titoli citati.

Le performance passate non sono indicative dei rendimenti futuri. Tutti i dati dei rendimenti includono sia il reddito che le plusvalenze o le eventuali perdite ma sono al lordo dei costi delle commissioni dovuti al momento dell'emissione.

Le informazioni contenute in questo articolo non devono essere intese come una guida all'investimento.

Non vi è alcuna garanzia che le tendenze passate continuino o che le previsioni si realizzino.

Comunicazione di Marketing.