Con il mondo a un bivio su tante questioni importanti, orientarsi fra i rischi e le opportunità in un'ottica di investimento può rivelarsi difficile. Quali aziende forniranno le soluzioni, come evitare il clamore, quando una buona idea si traduce in un investimento valido?

L'investimento tematico, che mira a identificare i temi globali a lungo termine e le aziende che ne saranno avvantaggiate, consente agli investitori di partecipare ai motori del cambiamento. Lo si può affrontare in modi diversi ma, in Janus Henderson, riteniamo che ci siano tre fattori importanti da considerare.

1. Accelerazione: un decennio di cambiamento più rapido

Se torniamo indietro di dieci anni, avremmo considerato inimmaginabili idee come una pandemia e conseguenti lockdown globali, una guerra di terra nell'Europa continentale, l'uscita della Gran Bretagna dall'Unione Europea o un'inflazione a doppia cifra. Altrettanto fantasiosa sarebbe risultata anche l'idea che saremmo riusciti a sviluppare vaccini nell'arco di mesi anziché anni per affrontare il COVID, che il lavoro da casa sarebbe diventato la norma, o che dopo tanti anni di delusioni, i veicoli elettrici e l'intelligenza artificiale (AI) avrebbero finalmente raggiunto la maturità.

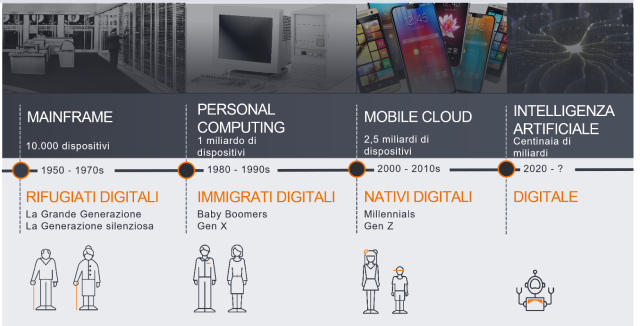

Tuttavia, un filo conduttore costante è che il mondo intorno a noi sta cambiando e il ritmo di questo cambiamento sta diventando più rapido. La Figura 1 mostra la rapidità con cui la diffusione dei dispositivi digitali è cresciuta in modo esponenziale nel corso dei decenni. Potremmo non essere d'accordo su cosa ci riservi il prossimo decennio o magari non riuscire a prevederlo con grande precisione, ma probabilmente possiamo concordare sul fatto che il ritmo del cambiamento non rallenterà.

Figura 1. La trasformazione digitale che traina la disruption

Fonte: Janus Henderson Investors, Citi Research, al 31 dicembre 2016

Man mano che i nati nell'era degli smartphone e delle app, noti come "nativi digitali", diventano la maggioranza della forza lavoro e, nel tempo, proprietari di gran parte della ricchezza, il cambiamento è destinato ad accelerare ancora di più. La maggiore disponibilità ad abbracciare le nuove tecnologie, l'attenzione alla sostenibilità, le tendenze demografiche di crescita e invecchiamento della popolazione, la disponibilità limitata di risorse, il cambiamento climatico, la deglobalizzazione e i modelli di lavoro in rapida evoluzione, compreso il lavoro ibrido, delineano uno scenario pronto per un decennio di cambiamenti accelerati.

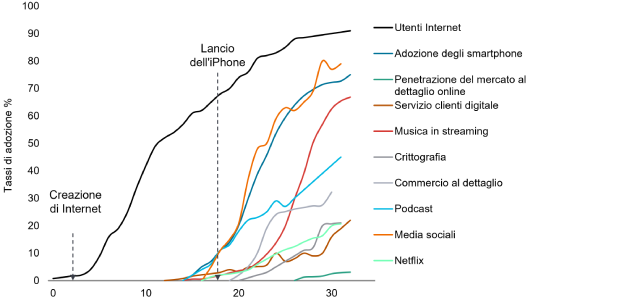

2. Innovazione: l'impatto dell'intelligenza artificiale

Il potere esponenziale dell'innovazione trova la sua massima espressione nel lancio virale di ChatGPT alla fine del 2022. L'avvento dell'AI generativa probabilmente anticipa un decennio di cambiamenti ancora più rapidi, con la ridefinizione di molti settori e tipi di lavoro. Il lancio dell'iPhone nel 2007 è stato il precursore di un'ondata di innovazione che ha trasformato la nostra vita quotidiana. Scaricare musica, guardare video in streaming, usare servizi di ride hailing, giocare su dispositivi mobili e usare i siti di incontri online, pubblicare foto su Instagram o creare short video virali sono tutte attività nate e fiorite grazie a questa svolta tecnologica. La Figura 2 mostra la velocità di adozione e di sviluppo di nuovi servizi digitali che pochi anni prima del rispettivo lancio sarebbe stato difficile immaginare tanto per gli utenti quanto per gli investitori. Il concetto di sviluppatore di app o di influencer come carriera era qualcosa di inimmaginabile. In genere siamo molto bravi a prevedere i lavori che saranno sostituiti dalla tecnologia, ma non a intuire i nuovi percorsi di carriera che saranno creati.

Figura 2. Velocità di adozione e sviluppo dei servizi digitali

Fonte: Morgan Stanley, Tech Diffusion: 10 Lessons from 100 Years, giugno 2023

Stiamo appena iniziando a capire le ramificazioni di ChatGPT e dell'AI generativa, che non saranno limitate al settore tecnologico. L'AI può essere sfruttata nel processo di scoperta dei farmaci, nel sequenziamento del DNA e nell'editing del genoma, spianando la strada a un decennio entusiasmante di accelerazione dell'innovazione in ambito sanitario. L'AI avrà anche un ruolo cruciale per i progressi di efficienza, gli aumenti di produttività e le nuove soluzioni per affrontare le nostre sfide di sostenibilità. Insieme alle considerazioni sulla sostenibilità, continuerà a cambiare anche le nostre preferenze in tema di lavoro e vita domestica. Le tendenze di lavoro ibrido si evolveranno ulteriormente e guideranno il cambiamento nel settore immobiliare, con città più intelligenti, più data centre e modelli di lavoro ripensati. L'AI è anche un elemento abilitante e fondante delle tecnologie future, come i veicoli a guida autonoma e il metaverso, ed è per questo che sarà in prima linea nell'accelerazione del cambiamento che vedremo in questo decennio, con importanti ramificazioni in tutti i settori e nel mercato azionario in generale.

3. Differenziazione: tempi diversi, vincitori diversi

In un mondo di cambiamenti sempre più rapidi, è ovvio che verrà sfidato il dominio degli attori affermati. Nell'ultimo decennio l'e-commerce ha sconvolto il settore delle vendite al dettaglio, i social media sono stati come la kryptonite per le radio e i giornali, mentre lo streaming e i giochi online hanno cambiato radicalmente l'industria dell'intrattenimento. Questo ha importanti implicazioni per le azioni che gli investitori vogliono detenere. Gli operatori storici che hanno avuto successo per decenni, in alcuni casi, sono stati portati al fallimento, mentre nuove aziende sono riuscite a cogliere le opportunità offerte da questi stravolgimenti fino a diventare i titoli con le migliori performance. Il posizionamento in vista di questi spostamenti tettonici è stato determinante ai fini dei rendimenti ottenuti sugli investimenti nell'ultimo decennio di accelerazione della dispersione sul mercato azionario.

Ora stiamo assistendo a nuovi sviluppi di pari portata. Dopo oltre un secolo dominato dalle auto con motore a combustione interna, stiamo passando rapidamente ai veicoli elettrici. Le politiche governative, le nuove norme e i sussidi incentrati su obiettivi sostenibili sono l'ossatura intorno alla quale si ridefinirà l'approvvigionamento energetico e il funzionamento di molti altri settori. Il mercato sta già cercando di tracciare una linea di demarcazione tra chi sarà premiato o penalizzato dall'AI. Tale valutazione dovrà essere dinamica, data la rapidità di sviluppo di questa tecnologia. Emergeranno anche nuove tendenze che presenteranno nuove opportunità da sfruttare per gli investitori.

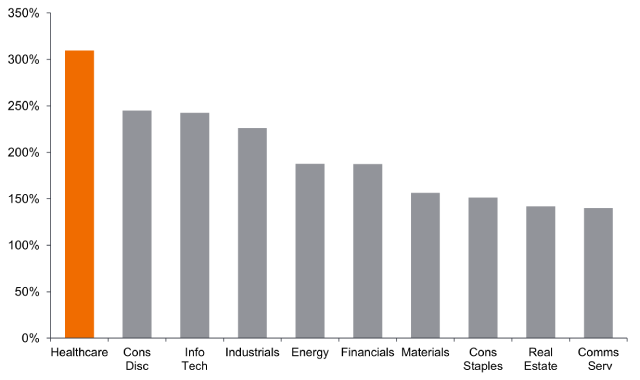

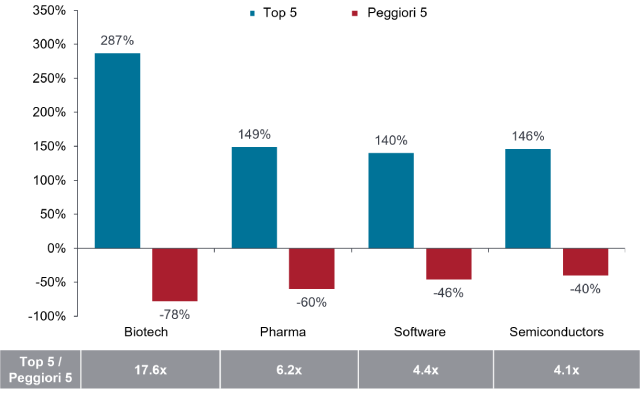

L'accelerazione e l'innovazione faranno aumentare la dispersione dei rendimenti azionari. Per differenziare i ritorni azionari serve la capacità di identificare i beneficiari di questi temi chiave nel tempo. Ma se una lente tematica è utile per individuare le opportunità di crescita a lungo termine, non basta per identificare efficacemente i veri beneficiari di questi temi: serve anche una profonda comprensione settoriale specifica delle tendenze e delle tecnologie chiave in gioco e dei marchi meglio equipaggiati per trarne vantaggio. Come mostra la figura 3, un approccio attivo sarà essenziale per posizionarsi adeguatamente in vista di questa maggiore dispersione.

Figura 3. L'investimento tematico richiede un approccio attivo

Dispersione dei rendimenti per settore (periodo di 10 anni)

Fonte: indice Wilshire 5000 al 31 dicembre 2022. Include la performance media di titoli con una capitalizzazione di mercato superiore a 500 milioni di USD.

Rendimento medio a 10 anni

Fonte: indice Wilshire 5000; 2013-2022. Basato sull'analisi di un periodo di dieci anni. Le performance passate non sono indicative dei risultati futuri.

Prospettiva di costruzione del portafoglio

Matthew Bullock, EMEA Head of Portfolio Construction and Strategy

| "Siamo in un contesto in cui le aspettative di rendimento sul mercato azionario sono più basse rispetto al decennio precedente. Pertanto, per trovare valore a lungo termine, è diventato ancora più importante guardare in profondità nei mercati in modo da individuare un buon livello di crescita. I temi, per definizione, sono cambiamenti strutturali a lungo termine che, se identificati correttamente, possono portare a una sovraperformance robusta, ma ci saranno vincitori e vinti. Lo vediamo nella dispersione dei rendimenti mostrata da Richard (figura 3), che a nostro avviso giustifica pienamente un approccio attivo.

I temi sono molto interessanti in un'ottica di investimento, ma anche dal punto di vista del marketing. Per questo motivo, vediamo numerosi esempi di "theme washing" nel mercato, ossia casi in cui le strategie sono state costruite non tanto allo scopo di partecipare al tema a lungo termine, quanto piuttosto a fini di commerciabilità. Too often we see thematic portfolios that are either too narrow and take on undue risk, or too broad and dilute participation in the theme itself. Pertanto, quando si utilizzano i temi in un portafoglio, è indispensabile che gli investitori comprendano appieno il respiro della strategia tematica e l'impatto sul portafoglio complessivo. Riteniamo inoltre necessario fondere molteplici temi in un portafoglio più ampio. Proprio come è impossibile azzeccare i tempi giusti di accesso e uscita dal mercato, anche pensare di fare lo stesso riguardo ai temi è un'impresa persa in partenza. Operando in modo efficace, gli investitori tematici potrebbero avere in mano i vincitori di domani... ma la costruzione del portafoglio è importante". |

In sintesi

I vincitori di oggi non saranno necessariamente i vincitori di domani, poiché i temi e i marchi affermati rimangono dinamici. Inoltre, con la revisione del costo del capitale, che rende l'accesso ai finanziamenti più costoso e più difficile, c'è meno tolleranza per i modelli di business non autofinanziati. Ciò crea un terreno fertile per gli stock picker attivi bottom-up fondamentali, esperti nell'individuare gli attori vincenti nell'arco di vari cicli economici. Per gli investitori è quindi essenziale valutare i track record a lungo termine e assicurarsi che i team di investimento abbiano il bagaglio di esperienza e il calibro necessari per gestire e creare soluzioni tematiche per un mondo di cambiamenti trasformazionali.

I settori tecnologici possono essere influenzati in modo significativo dall'obsolescenza della tecnologia esistente, dai cicli brevi dei prodotti, dal calo dei prezzi e dei profitti, dalla concorrenza di nuovi operatori di mercato e dalle condizioni economiche generali. Un investimento concentrato in un singolo settore potrebbe essere più volatile rispetto alla performance di investimenti meno concentrati e del mercato nel suo complesso.

L'indice Dow Jones Wilshire 5000 è un indice che misura la performance di tutte le azioni di società con sede negli Stati Uniti con dati di prezzo facilmente reperibili. Vengono utilizzati i rendimenti di oltre 5000 titoli ponderati per la capitalizzazione e l'indice Dow Jones Wilshire 5000 è considerato uno dei principali parametri dell'intero mercato azionario statunitense.

Queste sono le opinioni dell'autore al momento della pubblicazione e possono differire da quelle di altri individui/team di Janus Henderson Investors. I riferimenti a singoli titoli non costituiscono una raccomandazione all'acquisto, alla vendita o alla detenzione di un titolo, di una strategia d'investimento o di un settore di mercato e non devono essere considerati redditizi. Janus Henderson Investors, le sue affiliate o i suoi dipendenti possono avere un’esposizione nei titoli citati.

Le performance passate non sono indicative dei rendimenti futuri. Tutti i dati dei rendimenti includono sia il reddito che le plusvalenze o le eventuali perdite ma sono al lordo dei costi delle commissioni dovuti al momento dell'emissione.

Le informazioni contenute in questo articolo non devono essere intese come una guida all'investimento.

Non vi è alcuna garanzia che le tendenze passate continuino o che le previsioni si realizzino.

Comunicazione di Marketing.

Informazioni importanti

Si prega di leggere attentamente le seguenti informazioni sui fondi citati in questo articolo.

- Le azioni/quote possono perdere valore rapidamente e di norma implicano rischi più elevati rispetto alle obbligazioni o agli strumenti del mercato monetario. Di conseguenza il valore del proprio investimento potrebbe diminuire.

- Le azioni di società a piccola e media capitalizzazione possono presentare una maggiore volatilità rispetto a quelle di società più ampie e talvolta può essere difficile valutare o vendere tali azioni al momento e al prezzo desiderati, il che aumenta il rischio di perdite.

- Un Fondo che presenta un’esposizione elevata a un determinato paese o regione geografica comporta un livello maggiore di rischio rispetto a un Fondo più diversificato.

- Il Fondo si concentra su determinati settori o temi d’investimento e potrebbe risentire pesantemente di fattori quali eventuali variazioni ai regolamenti governativi, una maggiore competizione nei prezzi, progressi tecnologici ed altri eventi negativi.

- Il Fondo si attiene a un approccio d'investimento sostenibile, il che potrebbe condurlo ad essere sovrappesato e/o sottopesato in alcuni settori e pertanto a realizzare performance diverse da quelle di fondi con obiettivi analoghi, ma che non si avvalgono di criteri d'investimento sostenibile per la selezione dei titoli.

- Il Fondo potrebbe usare derivati al fine di ridurre il rischio o gestire il portafoglio in modo più efficiente. Ciò, tuttavia, comporta rischi aggiuntivi, in particolare il rischio che la controparte del derivato non adempia i suoi obblighi contrattuali.

- Qualora il Fondo detenga attivi in valute diverse da quella di base del Fondo o l'investitore detenga azioni o quote in un'altra valuta (in assenza di "copertura"), il valore dell'investimento potrebbe subire le oscillazioni del tasso di cambio.

- Se il Fondo, o una classe di azioni con copertura, intende attenuare le fluttuazioni del tasso di cambio tra la valuta di denominazione e la valuta di base, la stessa strategia di copertura potrebbe generare un effetto positivo o negativo sul valore del Fondo, a causa delle differenze di tasso d'interesse a breve termine tra le due valute.

- I titoli del Fondo potrebbero diventare difficili da valutare o da vendere al prezzo e con le tempistiche desiderati, specie in condizioni di mercato estreme con il prezzo delle attività in calo, aumentando il rischio di perdite sull'investimento.

- Il Fondo potrebbe perdere denaro se una controparte con la quale il Fondo effettua scambi non fosse più intenzionata ad adempiere ai propri obblighi, o a causa di un errore o di un ritardo nei processi operativi o di una negligenza di un fornitore terzo.

Rischi specifici

- Le azioni/quote possono perdere valore rapidamente e di norma implicano rischi più elevati rispetto alle obbligazioni o agli strumenti del mercato monetario. Di conseguenza il valore del proprio investimento potrebbe diminuire.

- Un Fondo che presenta un’esposizione elevata a un determinato paese o regione geografica comporta un livello maggiore di rischio rispetto a un Fondo più diversificato.

- Il Fondo si concentra su determinati settori o temi d’investimento e potrebbe risentire pesantemente di fattori quali eventuali variazioni ai regolamenti governativi, una maggiore competizione nei prezzi, progressi tecnologici ed altri eventi negativi.

- Questo Fondo può avere un portafoglio particolarmente concentrato rispetto al suo universo di investimento o altri fondi del settore. Un evento sfavorevole riguardante anche un numero ridotto di posizioni potrebbe creare una notevole volatilità o perdite consistenti per il Fondo.

- Il Fondo potrebbe usare derivati al fine di ridurre il rischio o gestire il portafoglio in modo più efficiente. Ciò, tuttavia, comporta rischi aggiuntivi, in particolare il rischio che la controparte del derivato non adempia i suoi obblighi contrattuali.

- Qualora il Fondo detenga attivi in valute diverse da quella di base del Fondo o l'investitore detenga azioni o quote in un'altra valuta (in assenza di "copertura"), il valore dell'investimento potrebbe subire le oscillazioni del tasso di cambio.

- Se il Fondo, o una classe di azioni con copertura, intende attenuare le fluttuazioni del tasso di cambio tra la valuta di denominazione e la valuta di base, la stessa strategia di copertura potrebbe generare un effetto positivo o negativo sul valore del Fondo, a causa delle differenze di tasso d'interesse a breve termine tra le due valute.

- I titoli del Fondo potrebbero diventare difficili da valutare o da vendere al prezzo e con le tempistiche desiderati, specie in condizioni di mercato estreme con il prezzo delle attività in calo, aumentando il rischio di perdite sull'investimento.

- Il Fondo potrebbe perdere denaro se una controparte con la quale il Fondo effettua scambi non fosse più intenzionata ad adempiere ai propri obblighi, o a causa di un errore o di un ritardo nei processi operativi o di una negligenza di un fornitore terzo.