L'acronimo ESG si riferisce a fattori ambientali, sociali e di governance. Queste tre categorie rappresentano criteri nuovi rispetto alla tradizione, ma rilevanti dal punto di vista finanziario, che le aziende dovrebbero prendere in considerazione nel valutare le proprie pratiche commerciali e le decisioni di investimento. Vediamo cosa comportano in termini di rischi e opportunità.

- I criteri ambientali riguardano il mondo naturale: per esempio, le emissioni nocive, i rifiuti e l'inquinamento, la mitigazione del cambiamento climatico o l'adattamento alle nuove condizioni che ne derivano, la deforestazione e la perdita di biodiversità.

- I criteri sociali si riferiscono al modo in cui un'azienda tratta i suoi principali stakeholder, in particolare i dipendenti. Gli esempi includono la gestione del capitale umano, le opportunità in materia di diversità, equità e inclusione (DEI), la salute e la produttività degli spazi di lavoro e le regole sulle pratiche scorrette di vendita di prodotti alla clientela.

- I criteri di governance considerano il comportamento di una società e le prassi di governo adottate al suo interno, nonché la catena decisionale e di responsabilità. Gli esempi includono la remunerazione dei dirigenti, la strategia e le pratiche in materia fiscale, l'indipendenza e la struttura del consiglio di amministrazione.

Sta aumentando sempre più la consapevolezza dell'impatto finanziario che i rischi e le opportunità legati ai temi ESG possono avere sulle aziende, a livello di cash flow, valutazioni, costo del capitale e, in ultima analisi, di ritorno sugli investimenti. Un approccio ESG "integrato" consiste nel considerare i fattori E, S e G che possono influenzare direttamente il successo finanziario a lungo termine di un'azienda.

| Il nostro approccio all'integrazione ESG: riteniamo che l'integrazione di fattori ESG finanziariamente rilevanti sia fondamentale per adempiere il nostro dovere fiduciario nei confronti dei clienti. |

I fattori ESG hanno una "valenza materiale" dal punto di vista finanziario?

Il termine "materialità" viene utilizzato per descrivere le implicazioni finanziarie di specifici fattori ambientali, sociali o di governance. Un tema ESG ha valenza materiale sotto il profilo finanziario se influisce (o potrebbe influire) sul valore futuro di un'azienda o sulla capacità della stessa di rimborsare i finanziatori. Le questioni ESG finanziariamente rilevanti possono variare in modo significativo tra le aziende e i settori. Per esempio, nel caso di una società industriale, un parametro ESG di natura materiale che può influenzare il valore futuro dell'azienda è la gestione dei rifiuti tossici: se non smaltisce i rifiuti in modo ecosostenibile, sarà esposta a controversie, multe, danni reputazionali e perdita di clienti. Tuttavia, lo stesso aspetto sarà per lo più irrilevante per una società di software, in cui avranno probabilmente più importanza, ai fini del successo futuro, aspetti sociali come le modalità di gestione delle questioni legate alla cybersicurezza.

Al centro dell'integrazione ESG c'è la semplice idea che valutare e comprendere un'azienda attraverso l'analisi finanziaria tradizionale unita all'analisi della materialità finanziaria degli aspetti ESG consente di avere una prospettiva più completa della futura performance societaria, rispetto a quella ottenibile con una sola delle due analisi.

Sebbene l'attenzione si concentri spesso sulla gestione dei rischi associati ai fattori ESG, questi stessi fattori spesso creano opportunità. Le società che stanno migliorando su temi ESG di rilevanza critica o che sono esposte a tendenze di crescita legate all'ESG potrebbero rappresentare interessanti opportunità di investimento. Un buon esempio è un'azienda all'avanguardia nello sviluppo di una versione a basse emissioni di carbonio dei suoi prodotti

È importante sottolineare che l'analisi ESG, come l'analisi finanziaria tradizionale, non riguarda tanto ciò che un'azienda sta facendo oggi, ma il futuro. La nostra ricerca si concentra sul modo in cui una società gestisce i rischi e le opportunità ESG e sull'impatto che ne può derivare a livello di valutazione e cash flow futuri.

Perché l'ESG è così importante?

In Janus Henderson, crediamo che la considerazione dei fattori finanziariamente rilevanti sia fondamentale ai fini dei rendimenti corretti per il rischio a lungo termine nel tempo, oltre che coerente con il nostro dovere fiduciario nei confronti dei clienti. Dal nostro punto di vista, l'integrazione ESG sta diventando sempre più importante, data l'entità e la portata di megatrend dirompenti come il cambiamento climatico o l'ascesa dell'intelligenza artificiale. Queste sfide possono rappresentare rischi e opportunità finanziarie a lungo termine molto rilevanti per i portafogli degli investitori.

In che modo Janus Henderson integra i fattori ESG nell'approccio d'investimento?

In Janus Henderson crediamo che i team debbano essere liberi di interpretare e implementare i fattori ESG nel modo più adatto alle rispettive asset class e all'obiettivo delle singole strategie, come fanno per qualsiasi fattore d'investimento fondamentale.

Per i portafogli a gestione attiva, l'integrazione ESG può aiutare gli investitori a massimizzare i rendimenti corretti per il rischio. In aggiunta al fatto che i team applicano un approccio ESG integrato nei nostri portafogli, prendiamo atto che molti clienti ci chiedono di andare oltre e adottare obiettivi ESG specifici. Per questi clienti, abbiamo creato una suite di strategie incentrate sui fattori ESG, denominate JHI Brighter Future Funds. Queste strategie incentrate sui fattori ESG hanno un duplice obiettivo: un obiettivo ESG chiaro, oltre a un obiettivo finanziario.

Figura 1: Approcci d'investimento ESG di Janus Henderson

Al 30 giugno 2024, si considera che l'85% del patrimonio in gestione dell'azienda integra criteri ESG e il 2% è costituito da strategie incentrate sui criteri ESG nell'ambito della nostra gamma Brighter Future Funds.

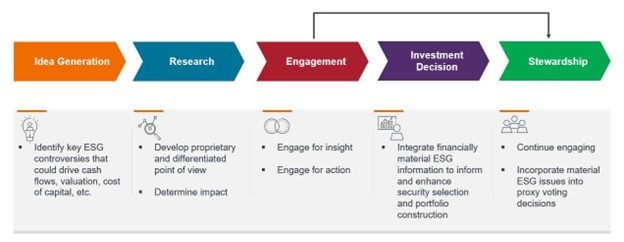

Figura 2 - L'ESG nel nostro processo di investimento

Il nostro approccio di integrazione ESG è stato concepito per essere attento, pratico, orientato alla ricerca e lungimirante. Quando valutiamo un'azienda, pensiamo ai suoi prodotti e servizi, al suo comportamento, alla condotta, alla gestione della catena di fornitura e ad altre considerazioni sulla gestione di un'impresa. La nostra analisi ESG tiene conto non solo delle pratiche ESG attuali dell'azienda in questione, ma anche della strategia e degli impegni futuri.

Sfruttiamo la nostra ricerca differenziata per ottenere risultati ottimali per i clienti. Il nostro team Responsibility è un gruppo interno specializzato che collabora sia con i team di investimento che con gli altri in una serie di funzioni ESG. In collaborazione con i team di investimento, si occupa di ricerca e attività di engagement con le società partecipate su temi ESG di rilevanza materiale sotto il profilo finanziario, come parte integrante del processo di generazione di spunti di investimento su cui basare decisioni concrete.

Le iniziative di engagement con le società in portafoglio sono finalizzate sia a comprendere le strategie e le azioni aziendali, raccogliendo informazioni da sfruttare nel nostro processo di investimento, sia a incoraggiare le società (engagement orientato ai risultati) a gestire meglio i rischi e le opportunità ESG finanziariamente rilevanti e prendere decisioni che possano contribuire alla sostenibilità a lungo termine dei flussi di cassa. Tale ricerca è parte integrante della missione di Janus Henderson

Il nostro impegno nei confronti dei clienti: la cura degli aspetti ESG nasce dalla passione con cui ci impegniamo ad adempiere il dovere fiduciario nei confronti dei clienti, per aiutarli a raggiungere i loro obiettivi finanziari a lungo termine. Siamo consapevoli che l'investimento responsabile continua a evolversi e a maturare, ma anche convinti che per realizzare questi obiettivi e le aspirazioni dei clienti sia fondamentale integrare i fattori ESG finanziariamente rilevanti nelle nostre decisioni di investimento, come facciamo con altri fattori importanti sotto il profilo finanziario, e agire in modo efficace nell'amministrare il capitale che ci è stato affidato.

L'investimento ESG (sociale, ambientale e governance), noto anche come investimento sostenibile, considera fattori etici che trascendono l'analisi finanziaria tradizionale.

Investimento sostenibile/socialmente responsabile (SRI): un approccio che considera sia gli obiettivi finanziari che quelli etici ai fini delle decisioni di investimento. Per fare un esempio, chi adotta questo modello eviterà le aziende coinvolte nell'industria del tabacco, delle armi da fuoco o dei combustibili fossili, puntando piuttosto su società impegnate in attività incentrate su fattori ambientali o progetti socialmente sostenibili.

Queste sono le opinioni dell'autore al momento della pubblicazione e possono differire da quelle di altri individui/team di Janus Henderson Investors. I riferimenti a singoli titoli non costituiscono una raccomandazione all'acquisto, alla vendita o alla detenzione di un titolo, di una strategia d'investimento o di un settore di mercato e non devono essere considerati redditizi. Janus Henderson Investors, le sue affiliate o i suoi dipendenti possono avere un’esposizione nei titoli citati.

Le performance passate non sono indicative dei rendimenti futuri. Tutti i dati dei rendimenti includono sia il reddito che le plusvalenze o le eventuali perdite ma sono al lordo dei costi delle commissioni dovuti al momento dell'emissione.

Le informazioni contenute in questo articolo non devono essere intese come una guida all'investimento.

Non vi è alcuna garanzia che le tendenze passate continuino o che le previsioni si realizzino.

Comunicazione di Marketing.