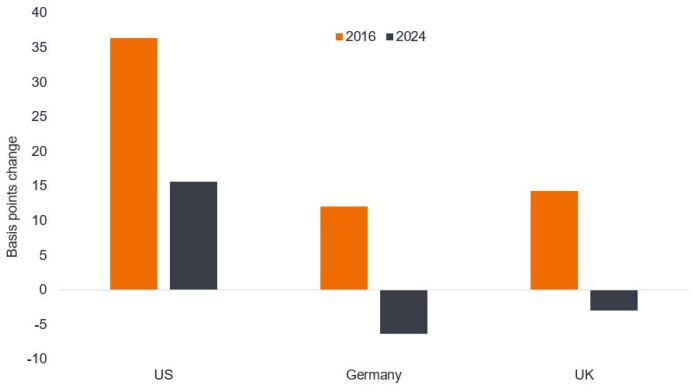

I mercati obbligazionari stanno confondendo l'opinione di consenso secondo cui dovrebbero mostrare lo stesso adeguamento dei prezzi a rendimenti più elevati visto nel 2016 dopo la vittoria elettorale di Trump.

Figura 1: Variazione dei rendimenti dei titoli governativi a 10 anni una settimana dopo le elezioni statunitensi (novembre 2016 e novembre 2024)

Fonte: Bloomberg, rendimento dei titoli governativi statunitensi a 10 anni. Rendimento dei titoli governativi tedeschi a 10 anni, rendimenti dei titoli governativi britannici a 10 anni. Dall'8 novembre 2016 al 15 novembre 2016, dal 5 novembre 2024 al 12 novembre 2024. Un punto base (pb) equivale a 1/100 di punto percentuale, 1 pb = 0,01%. I rendimenti possono variare nel tempo e non sono garantiti.

Per certi versi, questa ipotesi sembrava basata su una sorta di memoria muscolare del 2016 e una visione generalizzata secondo cui Trump = espansione fiscale sfrenata. Tuttavia, nonostante l'alta probabilità di una vittoria schiacciante dei Repubblicani, negli Stati Uniti la curva dei rendimenti si è appiattita e le remunerazioni obbligazionarie sono rimaste invariate rispetto ai livelli pre-elettorali.

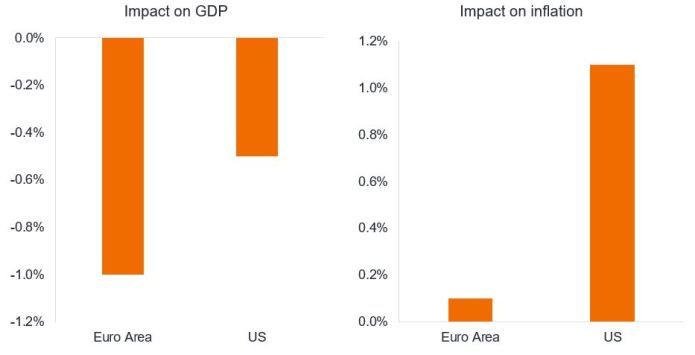

Nel frattempo, in altri paesi, i rendimenti obbligazionari sono scesi poiché i rischi per la crescita legati ai dazi pianificati da Trump rimangono considerevoli, con un impatto inflazionistico ipoteticamente limitato. Di seguito è riportato un interessante caso di studio dei potenziali effetti sull'inflazione e la crescita, che abbiamo evidenziato a ottobre.

Figura 2: Impatto stimato dei dazi di Trump sugli Stati Uniti e sull'Eurozona

L'onere molto più pesante per la crescita europea al netto incoraggia un atteggiamento accomodante della Banca centrale europea

Fonte: Goldman Sachs, Jans Hatzuis, Implications of Higher Tariffs for Euro Area and US Monetary Policy”, al Forum della Banca centrale europea, 2 luglio 2024. Presuppone dazi del 10% a tappeto e ritorsioni totali. Non vi è alcuna garanzia che le tendenze passate continuino o che le previsioni si realizzino. Le opinioni sono soggette a modifiche senza preavviso.

A nostro avviso, i movimenti di prezzo all'indomani dei risultati elettorali sono stati una reazione logica, che riflette gli aspetti seguenti.

- Rischi tariffari citati in precedenza.

- Un mercato obbligazionario che sta già scontando solo altri tre tagli dei tassi d'interesse negli Stati Uniti, fino a un livello che probabilmente resterebbe al di sopra di un tasso neutrale per l'economia USA. Con i tassi ipotecari statunitensi di nuovo intorno al 7%1 , questa aspettativa del mercato non fa necessariamente presagire un irripidimento della curva dei rendimenti.

- Una politica energetica mirata ad aumentare l'offerta e a mantenere il prezzo del petrolio sotto controllo.

A corollario di tutto questo, sul fronte fiscale il mercato sconta con totale convinzione un rinnovo degli sgravi adottati da Trump nel 2017, in scadenza nel 2025. Tuttavia, non si tratta di uno stimolo fiscale per la crescita economica in sé, ma semplicemente di una mossa per scongiurare aumenti imprevisti delle imposte. Dal lato della spesa, potremmo vedere misure compensative, in quanto la nuova amministrazione punta alle efficienze, ma anche la capacità dei dazi di incrementare le entrate pubbliche resta un elemento importante da considerare. Le prospettive di una crescita che stimoli la spesa pubblica rimangono quindi alquanto oscure.

A ottobre, abbiamo espresso l'opinione che un trionfo di Trump non avrebbe comportato una replica del doloroso irripidimento di tipo bear osservato otto anni fa, mentre una vittoria di Trump potrebbe rivelarsi un catalizzatore positivo per i prezzi delle obbligazioni tedesche, con quelle statunitensi sottoperformanti in termini relativi.

L'economia tedesca fortemente dipendente dalle esportazioni è alle prese con molteplici venti contrari: la debolezza della Cina che pesa sull'export, la concorrenza della Cina sui veicoli elettrici e ora la minaccia di dazi sui beni esportati verso gli Stati Uniti. Questo sta già influenzando la politica interna della Germania, dove sono in programma elezioni anticipate a febbraio. Con Germania e Francia in una sorta di vuoto politico, la Commissione europea avrà il suo bel da fare per negoziare con la nuova amministrazione USA.

Ci dicono che per Trump "la scelta delle persone è la linea politica". A questo proposito, attendiamo notizie sulla nomina del Segretario al Tesoro per quanto riguarda la politica fiscale, mentre il possibile ritorno di Robert Lighthizer – noto per le sue visioni protezionistiche e rigide nei negoziati – come rappresentante per il commercio degli Stati Uniti nella nuova amministrazione offre ulteriori indicazioni sulla politica tariffaria. Nel frattempo, per gli investitori non statunitensi, il libro di Lighthizer "No Trade is Free", pubblicato nel 2023, fornisce una panoramica dei rischi per i singoli paesi derivanti da una politica commerciale Trump 2.0.

1Fonte: Bloomberg, Bankrate.com media nazionale dei mutui per la casa a tasso fisso a 30 anni negli Stati Uniti, 11 novembre 2024.

INFORMAZIONI IMPORTANTI

I titoli obbligazionari sono soggetti al rischio di tasso di interesse, di inflazione, di credito e di default. Il mercato obbligazionario è volatile. Con l'aumento dei tassi di interesse, i prezzi delle obbligazioni di solito diminuiscono, e viceversa. Il rendimento del capitale non è garantito e i prezzi possono diminuire se un emittente non effettua pagamenti puntuali o se la sua solidità creditizia si indebolisce.

Irripidimento bear: una situazione in cui i rendimenti delle obbligazioni a lungo termine aumentano più di quelli delle scadenze più brevi.

Tasso neutrale: un tasso d'interesse al quale l'economia opera in condizioni di piena occupazione e con un'inflazione stabile, cioè un tasso che non è né espansivo né restrittivo per l'economia.

Curva dei rendimenti: un grafico che traccia i rendimenti di obbligazioni di qualità simile a fronte delle rispettive scadenze. In una curva dei rendimenti normale/inclinata verso l'alto, le obbligazioni a più lunga scadenza hanno rendimenti più alti di quelle a breve termine. Con una curva dei rendimenti invertita, i rendimenti delle obbligazioni a breve scadenza sono più alti di quelli delle obbligazioni a lunga scadenza. La curva dei rendimenti può segnalare le aspettative del mercato sulla direzione economica di un paese.

Queste sono le opinioni dell'autore al momento della pubblicazione e possono differire da quelle di altri individui/team di Janus Henderson Investors. I riferimenti a singoli titoli non costituiscono una raccomandazione all'acquisto, alla vendita o alla detenzione di un titolo, di una strategia d'investimento o di un settore di mercato e non devono essere considerati redditizi. Janus Henderson Investors, le sue affiliate o i suoi dipendenti possono avere un’esposizione nei titoli citati.

Le performance passate non sono indicative dei rendimenti futuri. Tutti i dati dei rendimenti includono sia il reddito che le plusvalenze o le eventuali perdite ma sono al lordo dei costi delle commissioni dovuti al momento dell'emissione.

Le informazioni contenute in questo articolo non devono essere intese come una guida all'investimento.

Non vi è alcuna garanzia che le tendenze passate continuino o che le previsioni si realizzino.

Comunicazione di Marketing.

Informazioni importanti

Si prega di leggere attentamente le seguenti informazioni sui fondi citati in questo articolo.

- Gli emittenti di obbligazioni (o di strumenti del mercato monetario) potrebbero non essere più in grado di pagare gli interessi o rimborsare il capitale, ovvero potrebbero non intendere più farlo. In tal caso, o qualora il mercato ritenga che ciò sia possibile, il valore dell'obbligazione scenderebbe.

- L’aumento (o la diminuzione) dei tassi d’interesse può influire in modo diverso su titoli diversi. Nello specifico, i valori delle obbligazioni si riducono di norma con l'aumentare dei tassi d'interesse. Questo rischio risulta di norma più significativo quando la scadenza di un investimento obbligazionario è a più lungo termine.

- Il Fondo investe in obbligazioni ad alto rendimento (non investment grade) che, sebbene offrano di norma un interesse superiore a quelle investment grade, sono più speculative e più sensibili a variazioni sfavorevoli delle condizioni di mercato.

- Alcune obbligazioni (obbligazioni callable) consentono ai loro emittenti il diritto di rimborsare anticipatamente il capitale o di estendere la scadenza. Gli emittenti possono esercitare tali diritti laddove li ritengano vantaggiosi e, di conseguenza, il valore del Fondo può esserne influenzato.

- Un Fondo che presenta un’esposizione elevata a un determinato paese o regione geografica comporta un livello maggiore di rischio rispetto a un Fondo più diversificato.

- Il Fondo potrebbe usare derivati al fine di conseguire il suo obiettivo d'investimento. Ciò potrebbe determinare una "leva", che potrebbe amplificare i risultati dell'investimento, e le perdite o i guadagni per il Fondo potrebbero superare il costo del derivato. I derivati comportano rischi aggiuntivi, in particolare il rischio che la controparte del derivato non adempia ai suoi obblighi contrattuali.

- Se il Fondo, o una classe di azioni con copertura, intende attenuare le fluttuazioni del tasso di cambio tra la valuta di denominazione e la valuta di base, la stessa strategia di copertura potrebbe generare un effetto positivo o negativo sul valore del Fondo, a causa delle differenze di tasso d'interesse a breve termine tra le due valute.

- I titoli del Fondo potrebbero diventare difficili da valutare o da vendere al prezzo e con le tempistiche desiderati, specie in condizioni di mercato estreme con il prezzo delle attività in calo, aumentando il rischio di perdite sull'investimento.

- Le spese correnti possono essere prelevate, in tutto o in parte, dal capitale, il che potrebbe erodere il capitale o ridurne il potenziale di crescita.

- I CoCo (obbligazioni contingent convertible) possono subire brusche riduzioni di valore in caso d'indebolimento della solidità finanziaria di un emittente e qualora un evento trigger prefissato comporti la conversione delle obbligazioni in azioni dell'emittente o il loro storno parziale o totale.

- Il Fondo potrebbe perdere denaro se una controparte con la quale il Fondo effettua scambi non fosse più intenzionata ad adempiere ai propri obblighi, o a causa di un errore o di un ritardo nei processi operativi o di una negligenza di un fornitore terzo.

- L'aumento (o la diminuzione) dei tassi d'interesse può influire in modo eterogeneo sulle diverse obbligazioni. Nello specifico, di norma i prezzi delle obbligazioni si riducono all'aumentare dei tassi d'interesse. Ciò accade soprattutto alle obbligazioni maggiormente sensibili alle variazioni dei tassi d'interesse. Poiché una quota significativa del fondo potrebbe essere investita in tali obbligazioni (o in derivati obbligazionari), un rialzo dei tassi d'interesse potrebbe incidere negativamente sui rendimenti del fondo.

Rischi specifici

- Gli emittenti di obbligazioni (o di strumenti del mercato monetario) potrebbero non essere più in grado di pagare gli interessi o di rimborsare il capitale, o potrebbero non volerlo più fare. In tal caso, o qualora il mercato ritenga che ciò sia possibile, il valore dell'obbligazione diminuirebbe. Le obbligazioni ad alto rendimento (non investment grade) sono più speculative e sensibili a cambiamenti avversi delle condizioni di mercato.

- L’aumento (o la diminuzione) dei tassi d’interesse può influire in modo diverso su titoli diversi. Nello specifico, i valori delle obbligazioni si riducono di norma con l'aumentare dei tassi d'interesse. Questo rischio risulta di norma più significativo quando la scadenza di un investimento obbligazionario è a più lungo termine.

- Alcune obbligazioni (obbligazioni callable) consentono ai loro emittenti il diritto di rimborsare anticipatamente il capitale o di estendere la scadenza. Gli emittenti possono esercitare tali diritti laddove li ritengano vantaggiosi e, di conseguenza, il valore del Fondo può esserne influenzato.

- I mercati emergenti espongono il Fondo a una volatilità più elevata e a un maggior rischio di perdite rispetto ai mercati sviluppati; sono sensibili a eventi politici ed economici negativi e possono essere meno ben regolamentati e prevedere procedure di custodia e regolamento meno solide.

- Il Fondo può investire in obbligazioni continentali tramite il programma Bond Connect. Ciò può comportare ulteriori rischi,compresi quelli operativo,normativo, di liquidità e regolamento.

- Il Fondo potrebbe usare derivati al fine di conseguire il suo obiettivo d'investimento. Ciò potrebbe determinare una "leva", che potrebbe amplificare i risultati dell'investimento, e le perdite o i guadagni per il Fondo potrebbero superare il costo del derivato. I derivati comportano rischi aggiuntivi, in particolare il rischio che la controparte del derivato non adempia ai suoi obblighi contrattuali.

- Qualora il Fondo detenga attivi in valute diverse da quella di base del Fondo o l'investitore detenga azioni o quote in un'altra valuta (in assenza di "copertura"), il valore dell'investimento potrebbe subire le oscillazioni del tasso di cambio.

- Se il Fondo, o una classe di azioni con copertura, intende attenuare le fluttuazioni del tasso di cambio tra la valuta di denominazione e la valuta di base, la stessa strategia di copertura potrebbe generare un effetto positivo o negativo sul valore del Fondo, a causa delle differenze di tasso d'interesse a breve termine tra le due valute.

- I titoli del Fondo potrebbero diventare difficili da valutare o da vendere al prezzo e con le tempistiche desiderati, specie in condizioni di mercato estreme con il prezzo delle attività in calo, aumentando il rischio di perdite sull'investimento.

- Le spese correnti possono essere prelevate, in tutto o in parte, dal capitale, il che potrebbe erodere il capitale o ridurne il potenziale di crescita.

- I CoCo (obbligazioni contingent convertible) possono subire brusche riduzioni di valore in caso d'indebolimento della solidità finanziaria di un emittente e qualora un evento trigger prefissato comporti la conversione delle obbligazioni in azioni dell'emittente o il loro storno parziale o totale.

- Il Fondo potrebbe perdere denaro se una controparte con la quale il Fondo effettua scambi non fosse più intenzionata ad adempiere ai propri obblighi, o a causa di un errore o di un ritardo nei processi operativi o di una negligenza di un fornitore terzo.