La decisione della Fed di dicembre: una colomba a Natale

Jim Cielinski, responsabile globale della divisione Fixed Income, spiega come la mossa forse inaspettata della Fed verso una politica accomodante potrebbe incidere tanto sull'economia statunitense quanto sulle allocazioni obbligazionarie.

6 minuti di lettura

In sintesi

- Pur mantenendo i tassi invariati, il presidente della Fed Jerome Powell ha indicato che sono stati compiuti progressi sufficienti nella lotta contro l'inflazione per consentire fino a tre tagli dei tassi da 25 punti base nel 2024.

- Un costo del capitale più basso darebbe sollievo ai segmenti dell'economia sensibili ai tassi, aumentando le probabilità che la Fed riesca a trasformare in realtà l'agognato atterraggio morbido.

- Riteniamo che i rendimenti vigenti abbinati a un'economia in modesto rallentamento creino uno sfondo favorevole per le allocazioni obbligazionarie nel 2024, con gli investitori che continuano a generare livelli di reddito attraenti e magari a partecipare all'apprezzamento del capitale, se la crescita dovesse sorprendere al ribasso.

I mercati si costruiscono su una sana tensione fra i partecipanti, con l'ambizione di arrivare alla fine a un equilibrio adatto a tutti. Negli ultimi mesi, una fonte di tensione acuta ha creato uno scollamento fra la traiettoria attesa dalla Federal Reserve (Fed) per il tasso di politica monetaria overnight, saldamente in territorio restrittivo, e ciò che i mercati ritenevano appropriato per il lungo periodo. La dichiarazione di mercoledì del presidente della Fed, Jerome Powell, ha alleviato in gran parte la tensione, dato che per la prima volta in questo ciclo, la banca centrale statunitense ha compiuto quello che consideriamo un passo inequivocabile verso il territorio espansivo.

Come dimostra il precipitoso declino dei rendimenti obbligazionari dopo l'annuncio, lungo tutta la curva dei Treasury (i rendimenti a 2 anni sono scesi di ben 30 punti base (pb) e quelli a 10 anni di circa 18 pb), il mercato ha abbracciato il nuovo atteggiamento della Fed. Per quanto una retorica diversa non sia equivalente a un cambio di rotta, l'intento della forward guidance della banca centrale è gettare le basi per quella che sembra essere una mossa imminente.

JHI

Questa nuova posizione della Fed ha notevoli implicazioni per il panorama obbligazionario. In primo luogo, data l'attenzione del presidente Powell saldamente focalizzata sulla stabilità dei prezzi, dopo il passo falso riguardo alla natura "transitoria" dell'inflazione nel 2022, la Fed non avrebbe nemmeno accennato a una svolta, e meno che mai a una riduzione di 75 pb, se non fosse convinta di aver ormai praticamente rimesso nella bottiglia il genio dell'inflazione. Se la dichiarazione della Fed ci ha sorpresi in qualche modo, è stato per l'inversione di rotta apparentemente brusca del presidente Powell, dopo aver affermato che i tagli dei tassi non sarebbero arrivati fino a quando l'inflazione non fosse scesa vicino all'obiettivo del 2,0% indicato dalla Fed.

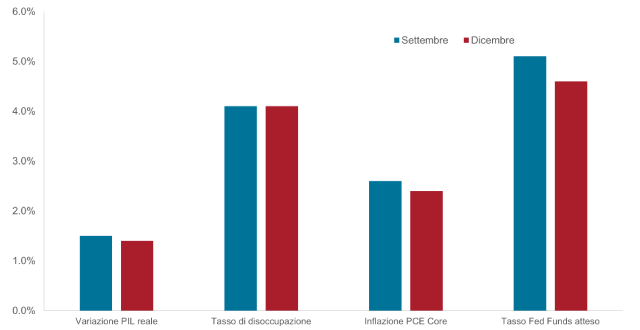

Cambiamento nella Sintesi delle proiezioni economiche della Fed (2024)

Evidentemente la Fed ha abbastanza fiducia nella continua discesa dell'inflazione core - attesa in calo al 2,4% entro la fine del 2024 - da suggerire che potrebbero essere giustificati fino a tre tagli dei tassi da 25 pb nei prossimi 12 mesi.

Fonte: Federal Reserve, al 13 dicembre 2023.

Certo, sono stati fatti dei progressi. La Sintesi aggiornata delle proiezioni economiche della Fed ha abbassato la previsione per l'inflazione core di fine 2024, misurata dall'indicatore preferito dalla Fed, dal 2,6% al 2,4%. Stiamo già assistendo a un'evoluzione in tal senso, con il tasso di inflazione annualizzato a sei mesi, basato sull'indice dei prezzi core delle spese per consumi personali (PCE)1, che è sceso dal 4,0% di giugno al 2,5% di ottobre. Tuttavia, la volontà della banca centrale di allontanarsi da questa linea restrittiva è notevole, anche se potrebbe essere messa in discussione nel caso in cui la traiettoria discendente dell'inflazione dovesse arrestarsi.

La gradita discesa dell'inflazione

A consentire alla Fed di passare a un atteggiamento accomodante è stato il tasso di inflazione annualizzato a 6 mesi, che è sceso al 2,5% in confronto a un dato più alto su base annua.

Fonte: Bloomberg, al 13 dicembre 2023.

Sta funzionando (forse)

Un atterraggio morbido è notoriamente difficile da ottenere. È l'obiettivo di quasi tutti i cicli di contrazione, eppure si realizza raramente in questo modo. Il ciclo attuale è ulteriormente complicato dall'entità storica delle misure espansive messe in campo dalla Fed e da altre banche centrali al culmine della pandemia di Covid-19. Tuttavia, i dati puntano a un'economia che si sta raffreddando a un ritmo gestibile.

La crescita dei posti di lavoro rimane superiore al livello tendenziale, ma si è attenuata rispetto al picco post-pandemia. Altri dati indicano che la crescita economica statunitense nel quarto trimestre è ben lontana dal ritmo torrido del 5,2% visto nel terzo. La Fed prevede per il 2024 una crescita del prodotto interno lordo dell'1,4%, in leggero calo rispetto alla stima di settembre dell'1,5%. Come riferimento, le stime di consenso prevedono un rallentamento della crescita economica trimestrale annualizzata nel corso del 2024, in quanto gli effetti dei precedenti rialzi dei tassi per un totale di 525 pb continuano a farsi sentire con ritardi lunghi e variabili. È importante notare che, in base a queste stime, non ci sarà una crescita negativa in nessun trimestre.

Un regalo anticipato per gli investitori obbligazionari?

Nel nostro GPS del mercato 2024, abbiamo sostenuto che l'anno prossimo si preannunciava positivo per le allocazioni obbligazionarie. La dichiarazione della Fed più prudente del previsto rafforza la nostra tesi. La moderazione della crescita economica significa che è stato raggiunto un picco nel ciclo dei tassi. È importante notare che un'allocazione obbligazionaria ora può offrire livelli di rendimento che non si vedevano più da oltre un decennio.

Inoltre, se dovesse concretizzarsi un atterraggio morbido, riteniamo che i titoli societari e cartolarizzati di qualità superiore possano offrire valore, in quanto le posizioni finanziarie degli emittenti societari dovrebbero aiutarli a superare un modesto rallentamento economico. Tuttavia, se la crescita dovesse sorprendere al ribasso, potremmo vedere un rally dei segmenti più sicuri del mercato obbligazionario (in particolare, dei Treasury), in tutto l'arco delle scadenze. Il conseguente apprezzamento del capitale fungerebbe da diversificatore rispetto ai più rischiosi titoli azionari e corporate high yield, che potrebbero subire un drawdown in uno scenario ribassista.

Consapevolezza dei rischi

Pur ritenendo che le obbligazioni possano mostrare un buon andamento sia in un contesto di atterraggio morbido che in una contrazione più pronunciata, ci sono dei rischi insiti nella nostra valutazione di come la politica della Fed potrebbe incidere sull'economia e sul mercato obbligazionario.

I tassi più alti hanno ostacolato il mercato immobiliare statunitense e gli investimenti delle imprese, e un costo inferiore del capitale potrebbe dare sollievo a queste sacche dell'economia USA sensibili ai tassi. Se tale sviluppo dovesse tradursi in una sorpresa positiva della crescita, probabilmente i rendimenti obbligazionari troverebbero un minimo, mentre quelli più lontani sulla curva potrebbero salire, in quanto gli investitori scontano una crescita più elevata, accompagnata da pressioni inflazionistiche.

Tuttavia, fino a quando l'accelerazione dei prezzi rimarrà relativamente contenuta, non è un brutto problema da gestire, essendo legato a una crescita economica resiliente. Se questo scenario dovesse concretizzarsi, ci aspetteremmo che anche i titoli obbligazionari più ciclici e di qualità inferiore siano coinvolti in un eventuale rally, dato che potrebbero nuovamente accrescere i ricavi e mantenere i margini.

INFORMAZIONI IMPORTANTI

La diversificazione non assicura un profitto né elimina il rischio di subire perdite negli investimenti.

I titoli obbligazionari sono soggetti al rischio di tasso di interesse, di inflazione, di credito e di default. Il mercato obbligazionario è volatile. Con l'aumento dei tassi di interesse, i prezzi delle obbligazioni di solito diminuiscono, e viceversa. Il rendimento del capitale non è garantito e i prezzi possono diminuire se un emittente non effettua pagamenti puntuali o se la sua solidità creditizia si indebolisce.

Le obbligazioni high yield o "junk bond" comportano un rischio più elevato di default e volatilità dei prezzi e possono subire improvvise e marcate oscillazioni dei prezzi.

I prodotti cartolarizzati, come i titoli garantiti da ipoteca (MBS) e da asset (ABS), sono più sensibili alle variazioni dei tassi d'interesse, presentano il rischio di proroga e pagamento anticipato e sono soggetti a maggiori rischi di credito, valutazione e liquidità rispetto ad altri titoli a reddito fisso.

1 L'indice dei prezzi per consumi personali, sia per il dato complessivo che per quello core (che esclude alimentari ed energia), riflette le variazioni di prezzo dei beni e servizi acquistati dai consumatori in un determinato periodo ed è la misura dell'inflazione preferita dalla Federal Reserve con riferimento ai dati anno su anno.

Il rendimento dei Treasury a 2 anni è il tasso d'interesse delle obbligazioni del Tesoro degli Stati Uniti che matureranno a 2 anni dalla data di acquisto.

Il rendimento del Treasury USA a 10 anni è il tasso d'interesse delle obbligazioni del Treasury degli Stati Uniti che matureranno a 10 anni dalla data di acquisto.

Un punto base (pb) equivale a 1/100 di punto percentuale.1 pb = 0,01%, 100 pb = 1%.

Il Quantitative Tightening (QT) è una politica monetaria governativa usata occasionalmente per diminuire l'offerta di denaro vendendo titoli di Stato o lasciandoli maturare e rimuovendoli dai suoi saldi di cassa.

I titoli del Tesoro o Treasury USA sono obbligazioni dirette emesse dal governo degli Stati Uniti. Acquistando titoli di Stato, l'investitore diventa creditore del governo. I Buoni del Tesoro e i Titoli di Stato USA sono garantiti dalla clausola "full faith and credit" del governo degli Stati Uniti, sono generalmente considerati privi di rischio di credito e di norma offrono rendimenti inferiori rispetto ad altri titoli.

Una curva dei rendimenti traccia i rendimenti (tassi d'interesse) di obbligazioni di pari qualità creditizia ma con date di scadenza diverse. Le obbligazioni con scadenze più lunghe offrono generalmente rendimenti più elevati.

Queste sono le opinioni dell'autore al momento della pubblicazione e possono differire da quelle di altri individui/team di Janus Henderson Investors. I riferimenti a singoli titoli non costituiscono una raccomandazione all'acquisto, alla vendita o alla detenzione di un titolo, di una strategia d'investimento o di un settore di mercato e non devono essere considerati redditizi. Janus Henderson Investors, le sue affiliate o i suoi dipendenti possono avere un’esposizione nei titoli citati.

Le performance passate non sono indicative dei rendimenti futuri. Tutti i dati dei rendimenti includono sia il reddito che le plusvalenze o le eventuali perdite ma sono al lordo dei costi delle commissioni dovuti al momento dell'emissione.

Le informazioni contenute in questo articolo non devono essere intese come una guida all'investimento.

Non vi è alcuna garanzia che le tendenze passate continuino o che le previsioni si realizzino.

Comunicazione di Marketing.