I dati da tenere d'occhio ora che i mercati globali imboccano percorsi divergenti

Adam Hetts, responsabile globale Multi-Asset, si aspetta politiche – e risultati di mercato – divergenti tra le regioni, man mano che le autorità adeguano la linea in modo da riflettere il contesto interno di inflazione e crescita.

9 minuti di lettura

In sintesi

- Dopo un periodo di politiche prescrittive relativamente uniformi, le regioni del mondo stanno adattando sempre più approcci tarati in base alle loro specifiche circostanze economiche.

- Il rally obbligazionario di fine anno ha smentito la realtà che molte regioni devono ancora affrontare un'inflazione persistente. Alcune banche centrali finiranno probabilmente per rinviare i tagli dei tassi, mentre altre che sono già alle prese con un'economia debole potrebbero essere costrette ad agire prima.

- Date le prospettive economiche e le valutazioni divergenti, gli investitori devono discernere quali classi di attivi, settori e livelli di esposizione ai tassi d'interesse riflettono adeguatamente i rischi e le opportunità attuali e futuri.

Un dato superiore al previsto dell'indice dei prezzi al consumo (CPI) di gennaio negli Stati Uniti ha dato ragione alla recente apprensione della Federal Reserve (Fed) a dichiarare vinta la sua battaglia contro l'inflazione. Ha anche fornito un altro esempio dei percorsi divergenti delle principali economie per quanto riguarda la gestione dell'inflazione e la possibilità di ottenere un atterraggio morbido. Dopo un lungo periodo in cui i mercati globali si sono mossi in gran parte all'unisono, con gli aspetti macro apparentemente in un ruolo dominante, riteniamo che l'economia mondiale sia arrivata al punto in cui sia le prospettive economiche che i rendimenti delle asset class si disperderanno, spinti più da fattori idiosincratici che da forze uniformi.

Per capire quali fattori possono influenzare le politiche future, e quindi i mercati, evidenziamo diverse serie di dati che meritano di essere monitorate nei prossimi mesi. Ma soprattutto, vogliamo spiegare cosa potrebbero significare per gli investitori le diverse traiettorie di questi driver macroeconomici.

Con l'evolversi degli sviluppi economici, gli investitori dovranno riconoscere quali asset class sono già pienamente valutate e quali presentano opportunità nel caso in cui i dati dovessero variare a loro favore. Queste osservazioni si basano sulle opinioni dei nostri team Multi-Asset e Solutions su come gli investitori potrebbero posizionare le allocazioni in questo momento critico.Inflazione: non è ancora finita

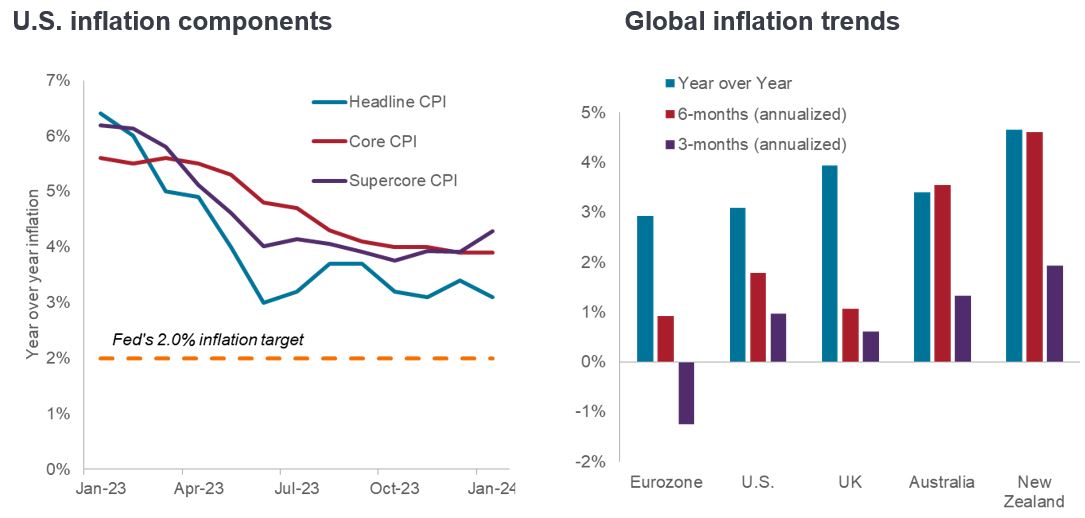

La domanda immediata dopo l'ultima riunione di definizione della politica monetaria della Fed è stata: quali altri "progressi continui" vuole vedere la banca centrale prima di iniziare a tagliare i tassi? L'inflazione complessiva è scesa dal 9,1% su base annua al 3,1% a gennaio e il ritmo di cambiamento è ancora più pronunciato su base trimestrale e semestrale. Ma con l'inflazione core (al netto di alimentari ed energia) stabile al 3,9%, probabilmente la Fed avrebbe difficoltà ad avviare i tagli alla riunione di marzo. Inoltre, l'inflazione cosiddetta "supercore" (ovvero, servizi base, al netto di energia e alloggi) è salita al 4,3% su base annua. L'inflazione dei servizi ostinata, dovuta in parte alla pressione al rialzo dei salari, ha più che compensato il fatto che la componente dei beni nell'IPC è entrata in territorio deflazionistico.

Fonte: Bloomberg, al 16 febbraio 2024.

Fonte: Bloomberg, al 16 febbraio 2024.

Sulla base dei dati annualizzati dell'IPC a tre e sei mesi, gli Stati Uniti sono a metà classifica nella battaglia contro l'inflazione. Le tendenze in altre regioni illustrano come, dopo un periodo di politiche condivise, probabilmente si prospetta un disaccoppiamento. Per esempio, l'Eurozona sta assistendo a un crollo dell'inflazione a causa dell'economia in stallo, e non grazie a una politica particolarmente efficace. Nel frattempo, i prezzi ancora scomodamente alti in Australia e Nuova Zelanda potrebbero posticipare qualsiasi piano di allentamento.

Più a lungo i tassi rimangono restrittivi, maggiori sono le probabilità che il periodo protratto di politica aggressiva indebolisca la crescita economica, finendo per pesare sugli utili societari. È per questo motivo che la probabilità di un atterraggio morbido, a nostro avviso, si è in qualche modo ridotta. Al contrario, tagli prematuri, per parafrasare il presidente della Fed Jerome Powell, potrebbero portare l'inflazione a stabilizzarsi al di sopra dell'obiettivo auspicato. Ciò non solo rappresenta un rischio per le obbligazioni, ma può distorcere anche i modelli di consumo man mano che le famiglie e le imprese si adattano a un regime di inflazione più elevato e potrebbe diventare un freno per i margini delle imprese.

Occupazione: sempre più solida negli Stati Uniti?

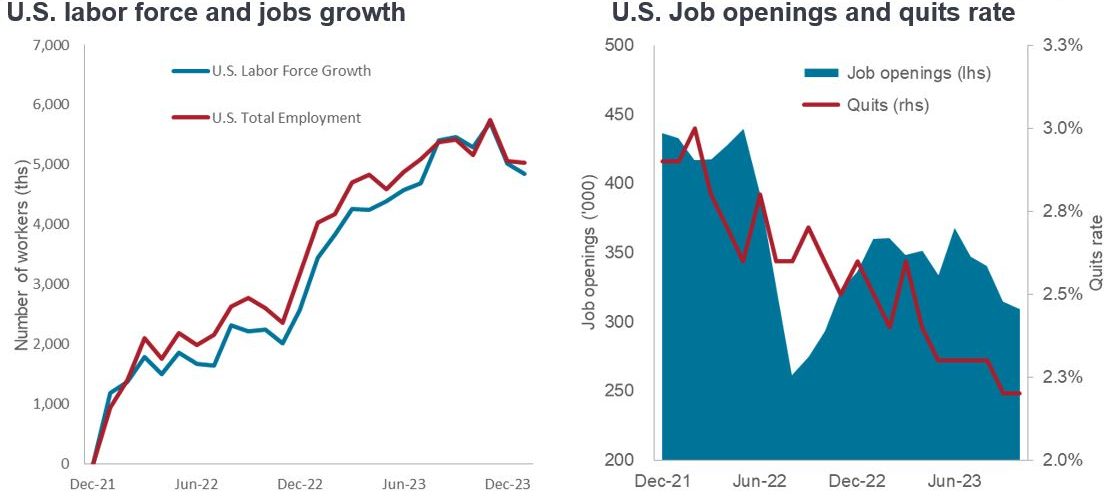

Dietro la resilienza dei consumi statunitensi c'è un mercato del lavoro robusto, con un tasso di disoccupazione al di sotto del 4,0% da quasi due anni. Questa costanza di andamento è dovuta al fatto che il numero di persone rientrate nella forza lavoro dalla fine del 2021 è stato quasi pari al numero di posti di lavoro creati. Sebbene sia un segno di forza economica, riteniamo che la Fed vorrà vedere una quota maggiore di aspiranti lavoratori frustrati, con conseguente aumento del tasso di disoccupazione, prima di prendere in considerazione l'idea di offrire qualcosa di più di una semplice retorica accomodante.

Fonte: Bloomberg, al 16 febbraio 2024.

Fonte: Bloomberg, al 16 febbraio 2024.

Nonostante il basso tasso di disoccupazione e la forte crescita delle buste paga, altri indicatori suggeriscono un raffreddamento del mercato del lavoro. La crescita vertiginosa dei salari durante la riapertura post-pandemia è stata in parte dovuta a un livello storico di offerte di lavoro, che però sono diminuite di un quarto dal picco. Allo stesso modo, la percentuale di lavoratori abbastanza fiduciosi da licenziarsi è ben lontana dal livello record registrato nel 2022.

Non sorprende che le regioni che faticano a tenere a freno i prezzi abbiano anche tassi di disoccupazione relativamente bassi, poiché la concorrenza per la manodopera alimenta l'inflazione trainata dai salari. Alcuni esempi sono il Regno Unito, l'Australia e la Nuova Zelanda. All'interno dell'Eurozona, la disoccupazione rimane ancora bassa rispetto agli standard storici, ma è aumentata nei paesi chiave, uno sviluppo che si riflette nella debolezza delle vendite al dettaglio.

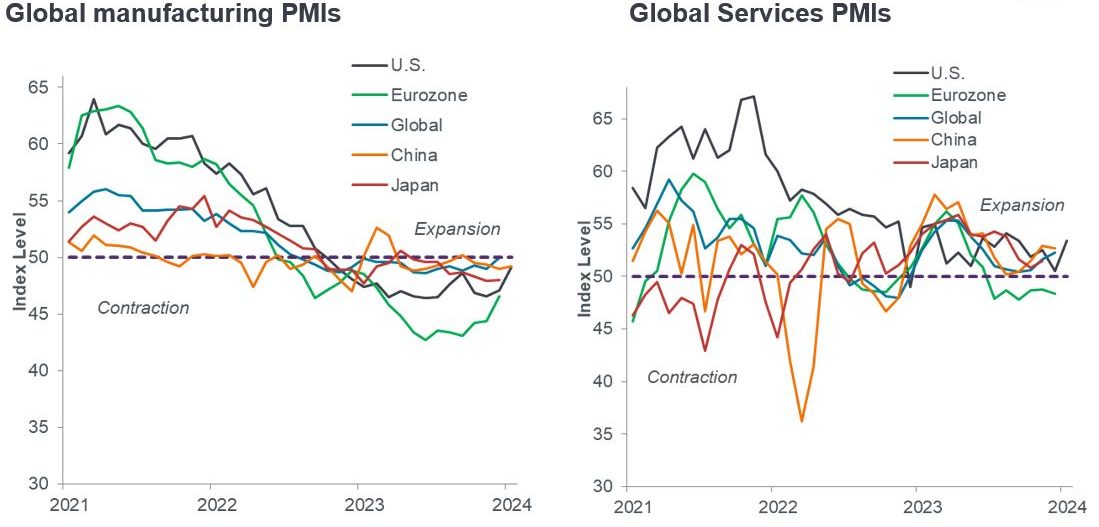

Indici dei responsabili degli acquisti (PMI): i servizi tengono

Il ciclo di contrazione di portata storica sta pesando sul settore manifatturiero globale e su altri segmenti dell'economia sensibili ai tassi. Con l'eccezione dell'Eurozona, i servizi hanno resistito meglio. Se questo settore riuscisse a rimanere in territorio di espansione mentre l'inflazione continua il suo percorso discendente, si potrebbe ottenere l'agognato atterraggio morbido.

A tale riguardo, tutto dipende da quale delle due scuole di pensiero vincerà. Molti economisti suggeriscono che i consumatori statunitensi, baluardo della crescita globale, sono meno esposti alle oscillazioni dei tassi d'interesse rispetto al passato. Altri sostengono che i ritardi notoriamente lunghi e variabili con cui la politica aggressiva si fa sentire non risparmieranno comunque i consumi, soprattutto ora che il sostegno dell'era pandemica si è esaurito e alcuni indicatori occupazionali indicano un indebolimento.

Fonte: Bloomberg, al 16 febbraio 2024.

Fonte: Bloomberg, al 16 febbraio 2024.

Se i PMI dei servizi dovessero scendere a livelli allarmanti, ci aspetteremmo di vedere i consumi seguire l'esempio nelle regioni in cui domina questo segmento dell'economia. Di conseguenza, i settori più esposti al ciclo potrebbero trovarsi ad affrontare venti contrari. Allo stesso tempo, il potenziale rallentamento dell'inflazione trainata dai salari che probabilmente accompagnerebbe l'indebolimento dei servizi potrebbe fornire alle banche centrali la copertura per tagliare i tassi, attutire la recessione economica e dare sollievo alle obbligazioni.

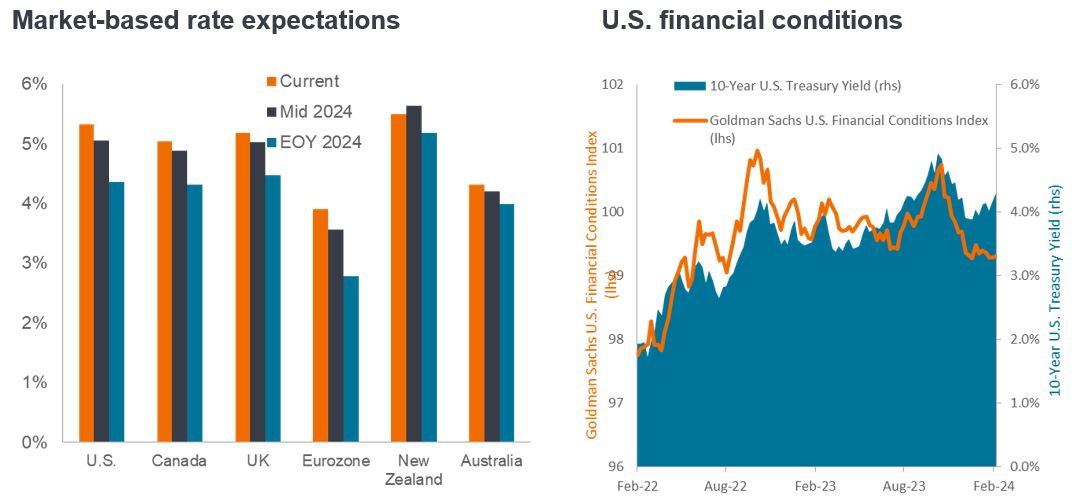

Occhi puntati sui tassi

L'entusiasmo per una raffica di tagli ai tassi nel 2024 si è ridimensionato quando il mercato ha preso atto di ciò che le banche centrali affermano da tempo: portare l'inflazione dal 3,0% al 2,0% sarà molto più difficile che portarla dal 9,0% al 3,0%. Certo, i tassi nella maggior parte delle regioni hanno raggiunto il picco del ciclo e il prossimo movimento sarà sicuramente verso il basso. Tuttavia, i tempi e il ritmo probabilmente divergeranno tra le aree geografiche, con le autorità intenzionate ad adottare una politica idonea alle loro condizioni specifiche.

Poiché il tasso sui prestiti overnight dovrebbe essere all'incirca pari all'inflazione, non è in alcun modo giustificato che i tassi ufficiali in molti mercati sviluppati si attestino fra il 4,0% e il 5,0%. Le regioni con economie resilienti, come gli Stati Uniti, dove la crescita del prodotto interno lordo dovrebbe essere dell'1,6% nel 2024, probabilmente possono permettersi il lusso di aspettare, con la speranza che l'inflazione trainata dalla domanda continui a soccombere al costo del capitale più elevato. Altre, come l'Eurozona, potrebbero essere costrette ad agire prima, soprattutto perché si prevede che l'economia del blocco flirterà con una crescita dello 0,0% nei prossimi trimestri.

Fonte: Bloomberg, al 14 febbraio 2024.

Fonte: Bloomberg, al 14 febbraio 2024.

Negli Stati Uniti, il rally di fine anno non ha aiutato i responsabili delle politiche, poiché i rendimenti obbligazionari più bassi e i rialzi delle azioni hanno contribuito ad allentare le condizioni finanziarie. Con tale allentamento già implicito nel mercato, la Fed avrebbe difficoltà a giustificare una serie di tagli dei tassi in assenza di uno sviluppo imprevisto, come una crisi geopolitica.

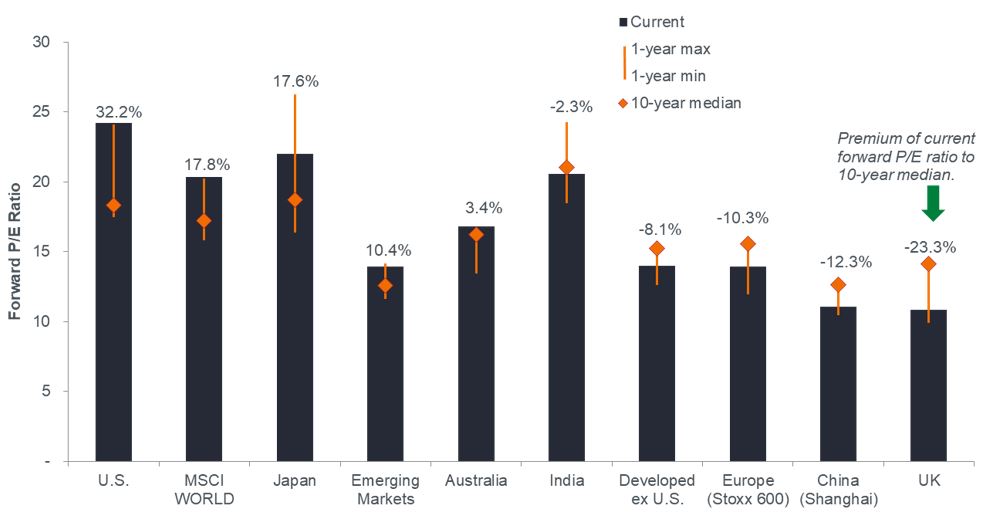

Azioni: più variegate di quanto si possa pensare

Può sembrare incongruente parlare di diversi indici azionari globali a livelli record o quasi, all'indomani di un ciclo di contrazione di proporzioni storiche. Ciò è conseguenza del fatto che i mercati sono dominati da poche società mega-cap, in particolare tecnologiche, con sede negli Stati Uniti. Escludendo questi nomi, le valutazioni tra regioni, settori e stili sono più disperse e, in molti casi, appaiono profondamente scontate. Il compito degli investitori è identificare quali segmenti del mercato riflettono un equilibrio accettabile tra realtà economica, potenziale di crescita a lungo termine e valore equo.

Valutazioni azionarie per regione

Fonte: Bloomberg, al 14 febbraio 2024. Nota: le performance passate non sono indicative dei rendimenti futuri.

Fonte: Bloomberg, al 14 febbraio 2024. Nota: le performance passate non sono indicative dei rendimenti futuri.

Pur essendo ben al di sopra delle valutazioni storiche, le azioni statunitensi sono esposte a poderosi temi secolari come l'intelligenza artificiale (AI), il cloud computing e l'innovazione sanitaria. Questi segmenti potrebbero reggere bene in un'economia più debole del previsto. Tuttavia, anche all'interno degli Stati Uniti, c'è una notevole dispersione delle valutazioni, con i titoli value e mid cap scambiati a livelli molto più vicini alla norma in termini storici. Questi segmenti potrebbero essere ben posizionati nel caso in cui un rinvio dei tagli dei tassi agisse come un vento contrario per i titoli growth.

A livello globale, l'Europa appare conveniente, così come la Cina continentale. Nel Vecchio Continente, molte cattive notizie sono già scontate, ma questo può mettere in ombra l'impronta globale delle società europee, che potrebbe compensare la debolezza interna. Le valutazioni cinesi riflettono un settore immobiliare nazionale moribondo e un eccesso di debito, ma la natura del governo significa che non si possono escludere ulteriori stimoli consistenti. A livello settoriale, l'energia e i materiali globali appaiono a buon mercato, come ci si aspetterebbe in un contesto di fine ciclo. Ma lo stesso vale per i segmenti tradizionalmente difensivi, come i servizi di pubblica utilità e i beni di consumo primari.

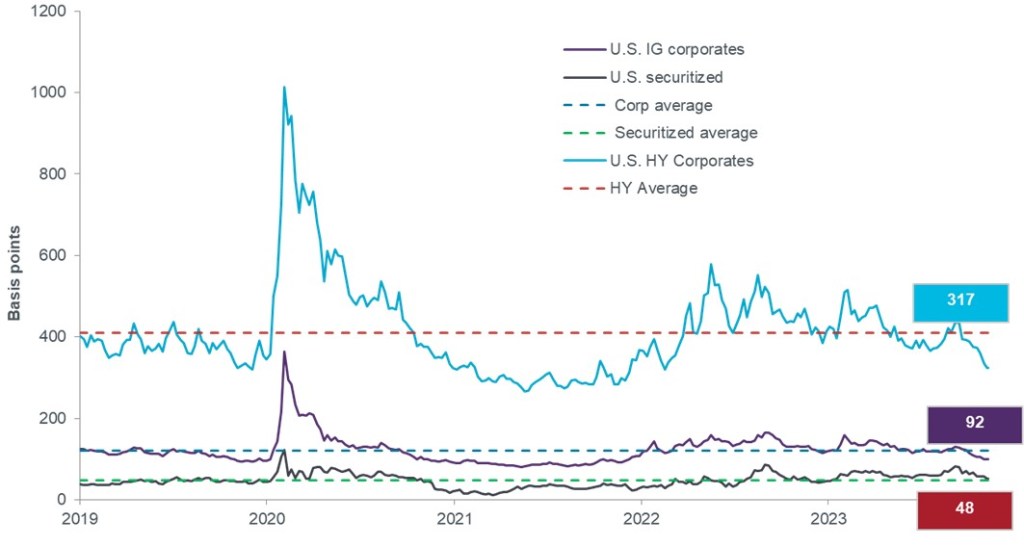

Obbligazioni: cosa scontano i prezzi?

In ambito obbligazionario, riteniamo fondamentale un adeguamento della duration in modo da riflettere in modo appropriato l'inflazione e le prospettive di crescita di una regione. Il recente rialzo dei rendimenti può presentare opportunità in paesi che presto potrebbero essere costretti a tagliare i tassi. Altri che stanno ancora cercando di riportare l'inflazione sotto controllo potrebbero subire pressioni al rialzo sui rendimenti a breve termine, man mano che gli investitori si adeguano a questa possibilità.

Le allocazioni creditizie meritano di essere prese in considerazione, in quanto i diversi segmenti stanno scontando una gamma di esiti economici. In base alla differenza di rendimento fra queste posizioni e i rispettivi benckmark esenti da rischio, il credito cartolarizzato sembra riflettere un contesto economico più debole rispetto al credito societario. Ai livelli attuali, gli spread societari offrirebbero un cuscinetto modesto per assorbire un aumento dei rendimenti lungo alcuni segmenti della curva, uno scenario che non si può escludere, visti i precedenti errori del mercato nell'anticipare il calo dei tassi.

Spread del mercato obbligazionario statunitense

Fonte: Bloomberg, al 14 febbraio 2024.

Fonte: Bloomberg, al 14 febbraio 2024.

Ma anche la qualità conta. Molti emittenti di qualità superiore hanno approfittato dell'era dei tassi estremamente bassi per estendere il profilo di scadenze in un futuro anche piuttosto lontano. Al contrario, le società con un'esposizione più ciclica e carichi di debito più elevati non sono state in grado di trarre vantaggio dall'appetito degli investitori, cosa che le ha lasciate potenzialmente esposte a un evento di liquidità nel caso in cui la crescita economica dovesse sorprendere al ribasso.

Un punto base (pb) equivale a 1/100 di punto percentuale.1 pb = 0,01%, 100 pb = 1%.

Spread/differenziale di credito: La differenza di rendimento di titoli con scadenza analoga ma merito di credito diverso. Un ampliamento degli spread è generalmente indice di un deterioramento dell’affidabilità creditizia delle società emittenti. Al contrario, una contrazione indica un miglioramento dell'affidabilità creditizia.

La duration è una misura della sensibilità del prezzo di un'obbligazione a variazioni dei tassi d'interesse. Quanto più lunga è la duration di un'obbligazione, tanto maggiore è la sua sensibilità a variazioni dei tassi d'interesse, e viceversa.

Il rapporto prezzo/utili (P/E) misura il corso azionario di uno o più titoli all'interno di un portafoglio rispetto all'utile per azione.

L'indice dei responsabili degli acquisti (Purchasing Managers' Index, PMI) è un indice della direzione prevalente delle tendenze economiche nel settore manifatturiero e in quello dei servizi, basato su un sondaggio delle aziende del settore privato.

Il Quantitative Tightening (QT) è una politica monetaria governativa usata occasionalmente per diminuire l'offerta di denaro vendendo titoli di Stato o lasciandoli maturare e rimuovendoli dai suoi saldi di cassa.

Una curva dei rendimenti traccia i rendimenti (tassi d'interesse) di obbligazioni di pari qualità creditizia ma con date di scadenza diverse. Le obbligazioni con scadenze più lunghe offrono generalmente rendimenti più elevati.

Il cuscino di rendimento, definito come il rendimento di un titolo diviso per la durata, è un approccio comune che considera i rendimenti obbligazionari come un cuscino che protegge gli investitori obbligazionari dai potenziali effetti negativi del rischio di durata. Il cuscino di rendimento aiuta potenzialmente a mitigare le perdite derivanti dal calo dei prezzi delle obbligazioni, se i rendimenti dovessero aumentare.

INFORMAZIONI IMPORTANTI

I titoli azionari sono soggetti ad alcuni rischi, tra cui il rischio di mercato. I rendimenti varieranno in funzione degli sviluppi economici, politici e legati all'emittente.

I titoli obbligazionari sono soggetti al rischio di tasso di interesse, di inflazione, di credito e di default. Il mercato obbligazionario è volatile. Con l'aumento dei tassi di interesse, i prezzi delle obbligazioni di solito diminuiscono, e viceversa. Il rendimento del capitale non è garantito e i prezzi possono diminuire se un emittente non effettua pagamenti puntuali o se la sua solidità creditizia si indebolisce.

Queste sono le opinioni dell'autore al momento della pubblicazione e possono differire da quelle di altri individui/team di Janus Henderson Investors. I riferimenti a singoli titoli non costituiscono una raccomandazione all'acquisto, alla vendita o alla detenzione di un titolo, di una strategia d'investimento o di un settore di mercato e non devono essere considerati redditizi. Janus Henderson Investors, le sue affiliate o i suoi dipendenti possono avere un’esposizione nei titoli citati.

Le performance passate non sono indicative dei rendimenti futuri. Tutti i dati dei rendimenti includono sia il reddito che le plusvalenze o le eventuali perdite ma sono al lordo dei costi delle commissioni dovuti al momento dell'emissione.

Le informazioni contenute in questo articolo non devono essere intese come una guida all'investimento.

Non vi è alcuna garanzia che le tendenze passate continuino o che le previsioni si realizzino.

Comunicazione di Marketing.