"Alcuni partecipanti hanno osservato che, ora che i rischi per gli obiettivi del doppio mandato del Comitato sono più bilanciati, occorre monitorare da vicino la situazione del mercato del lavoro".

– Federal Reserve, Verbale della riunione dell'11/12 giugno 2024.

Nell'ultimo mese il mercato del lavoro statunitense ha raggiunto un livello di raffreddamento piuttosto preoccupante, con implicazioni importanti per la Federal Reserve (Fed).

Come è normale che succeda all'inizio di una fase di crescita del tasso di disoccupazione, il crollo del tasso di assunzione è stata la principale causa dell'aumento del tasso di disoccupazione, passato dal minimo del 3,4% al 4,3%.1 Tutto questo succede in un momento in cui il tasso di inflazione PCE core annuo è sceso al 2,6%2 e il CPI headline dovrebbe attestarsi al 2,6% per il mese di agosto (il dato sarà pubblicato tra qualche settimana).

Tutto questo per dire che una banca centrale con un quadro di gestione del rischio sarà sempre più concentrata sulla crescita che sull'inflazione, e rischia di essere già in ritardo sui tagli dei tassi. Di conseguenza, il rapporto sull'occupazione del 6 settembre ha assunto un'importanza enorme e, in vista del taglio dei tassi segnalato dalla Fed, ogni ulteriore aumento del tasso di disoccupazione eserciterà forti pressioni a favore di un taglio dei tassi di 50 punti base.

Le informazioni disponibili sono state suddivise in due parti:

PRIMA PARTE

Il rapporto sull'occupazione del 2 agosto ha suscitato una forte reazione nei mercati obbligazionari, sulla scia dell'aumento di 0,2 punti percentuali del tasso di disoccupazione e di un calo degli occupati non agricoli. Gli occupati non agricoli (Establishment Survey) sono scesi a 114.000 e l'indagine sulle famiglie (che alimenta il tasso di disoccupazione) ha confermato una serie di dati molto deboli, cioè una media semestrale di 19.000 posti di lavoro al mese.3

La successiva ripartizione a livello statale (16 agosto) dell'indagine sugli occupai non agricoli non ha chiarito se la perdita di circa 40.000 posti di lavoro sia attribuibile all'impatto dell'uragano Beryl, in Texas. La causa sta nel fatto che il Texas aveva perso 9.100 posti di lavoro a giugno, prima di perderne 14.500 a luglio, e dalla ripartizione delle perdite di posti di lavoro per settore a luglio sono emerse meno perdite nelle aree colpite dall'uragano, come il tempo libero e l'ospitalità, che nei servizi professionali.4

SECONDA PARTE

Il 21 agosto sono state eseguite le revisioni a posteriori degli occupati non agricoli (Establishment Survey). Non si tratta ancora di dati ufficiali, ma di stime, che saranno confermate a febbraio 2025. Revisione al ribasso storicamente significativa di 818.000 posti di lavoro, superata solo nel 2009.5 Questo ha cambiato il quadro del mercato del lavoro in due modi:

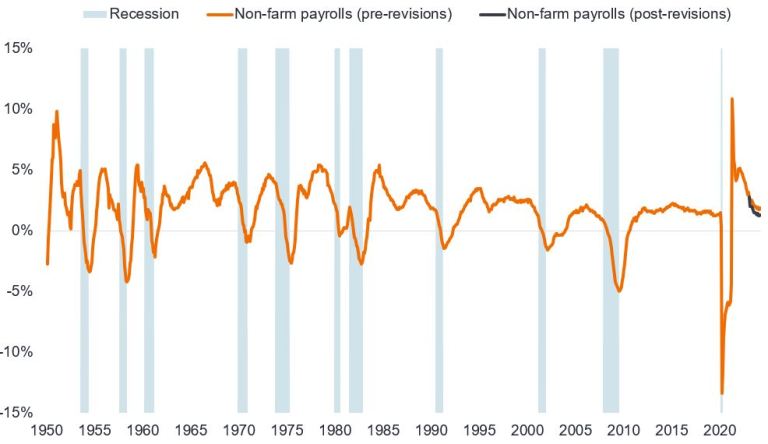

- Momentum: il tasso di crescita su base annua di questo sondaggio ora si è attestato all'1,3%, rispetto all'1,9% precedente. Questo ritmo di crescita dell'occupazione è in linea con l'inizio delle precedenti recessioni ed è leggermente inferiore al soft landing del 1995/96, quando la crescita dell'occupazione era scesa all'1,6%. Tuttavia, questa crescita più debole dell'occupazione l'abbiamo già vista a metà degli anni 2010 (Figura 1 sotto). In generale, la situazione va monitorata ma non è ancora allarmante.

Figura 1: ritmo di crescita degli occupati non agricoli negli Stati Uniti (variazione % su base annua)

Fonte: Bloomberg, occupati non agricoli negli Stati Uniti, da gennaio 1950 a luglio 2024. Non vi è alcuna garanzia che le tendenze passate continuino o che le previsioni si realizzino.

- Quadro settoriale: la revisione al ribasso dei posti di lavoro nel settore manifatturiero e delle costruzioni è ora coerente con gli indicatori anticipatori sull'occupazione che abbiamo seguito e che rimangono a livelli deboli. Il settore manifatturiero registra un picco occupazionale all'inizio del 2023 e, da allora, un successivo calo.

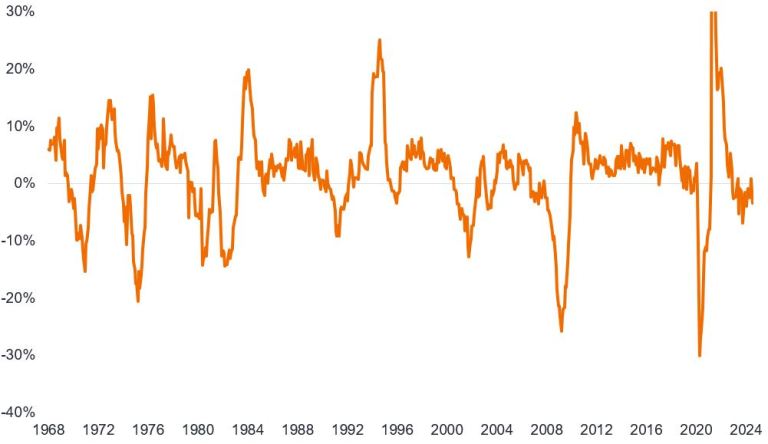

Da qualche tempo, un indicatore anticipatore sull'occupazione che seguiamo (Figura 2) mostra che il mercato del lavoro statunitense (come in molte altre economie sviluppate) è esposto al rischio di indebolimento.

Figura 2: indice US Employment Lead, variazione % su base annua

Fonte: Bloomberg, FRED, indice US Employment Lead, variazione % su base annua, da gennaio 1968 a luglio 2024. Non vi è alcuna garanzia che le tendenze passate continuino o che le previsioni si realizzino.

Abbiamo anche evidenziato il crollo del tasso di assunzione ai livelli del 2014 e del tasso di dimissioni volontarie ai livelli del 2018. Tuttavia, il pezzo che manca è il tasso di licenziamenti, che resta fermo a livelli molto bassi.6

La definizione di hard landing indica una svolta nel ciclo occupazionale, pertanto i rischi restano e devono essere monitorati. Questo è stato un ciclo anomalo in termini di ritardi del ciclo economico, ma sarebbe prematuro dare il via libera all'economia senza un miglioramento dell'occupazione e di altri indicatori anticipatori.

1Fonte: Bureau of Labor Statistics, tasso di disoccupazione negli Stati Uniti a luglio 2024, il minimo recente è stato ad aprile 2023.

2Fonte: Bureau of Economic Analysis, Personal Consumption Expenditures Price Index, Excluding Food and Energy (Core PCE), a giugno 2024.

3Fonte: Bureau of Labor Statistics, Indagine sugli occupati non agricoli e sulle famiglie, dati di luglio 2024.

4Fonte: Bureau of Labor Statistics, Texas Workforce Commission, Federal Reserve Bank di Dallas, dati di giugno 2024 e luglio 2024.

5Fonte: Bureau of Labor Statistics, revisioni degli occupati non agricoli; le revisioni sono relative al mese di marzo 2024, sebbene rappresentino una revisione annuale, 21 agosto 2024.

6Fonte: Bureau of Labor Statistics, tasso di assunzioni non agricole negli Stati Uniti a giugno 2024, dimissioni volontarie negli Stati Uniti a giugno 2024, tasso di licenziamenti e dimissioni negli Stati Uniti (totale settore non agricolo) a giugno 2024.

Il punto base (pb)equivale a 1/100 di punto percentuale, 1 pb = 0,01%

Ciclo economico: fluttuazioni della crescita economica rispetto a un tasso di crescita di lungo termine. Definisce l'espansione e la contrazione dell'attività economica nel tempo.

L'indice dei prezzi della spesa per consumi personali (PCE) riflette i prezzi che le persone che vivono negli Stati Uniti pagano per beni e servizi, esclusi cibo ed energia. È una misura dell'inflazione.

Default: Il mancato pagamento degli interessi o il mancato rimborso del capitale da parte di un debitore (come un emittente di obbligazioni) nei termini previsti.

Inflazione: tasso di aumento dei prezzi di beni e servizi nell'economia. In genere l'inflazione di fondo (core) esclude voci volatili come i prezzi dei generi alimentari e dell'energia. Una misura comune dell'inflazione è l'indice dei prezzi al consumo (CPI).

Indicatore anticipatore: un indicatore anticipatore è un dato o un insieme di dati economici che contribuiscono a segnalare in anticipo il punto in cui ci troviamo in un ciclo economico.

La politica monetaria è l'insieme delle politiche di una banca centrale, volte a influenzare il livello di inflazione e di crescita di un'economia. Comprende il controllo dei tassi di interesse e dell'offerta di denaro.

Occupati non agricoli: serie di buste paga che misura i posti di lavoro negli Stati Uniti. L'indagine è condotta per il Bureau of Labor Statistics. Un campione rappresentativo di imprese negli Stati Uniti fornisce dati per l'indagine sui salari (Establishment Survey), pertanto si tratta di un conteggio del numero di posti di lavoro. L'indagine sulle famiglie, invece, è un'indagine rappresentativa delle famiglie statunitensi che misura lo status dei lavoratori, ad es. il numero di persone occupate. L'indagine sulle famiglie non presenta doppioni, poiché ogni persona viene conteggiata una sola volta anche se svolge più di un lavoro.

Purchasing Managers Indices (PMI): è un'indagine volta a fornire indicazioni sulla direzione prevalente dei trend economici, dal punto di vista dei manager di diversi settori. L'indice si basa su cinque indicatori: nuovi ordini, livelli di scorte, produzione, consegne ai fornitori e contesto occupazionale. L'Institute for Supply Management (ISM) conduce un sondaggio PMI manifatturiero e PMI dei servizi ampiamente seguito per gli Stati Uniti.

Rendimento: il livello di reddito di un titolo in un determinato periodo, generalmente espresso in percentuale. Nel caso delle obbligazioni, si calcola semplicemente dividendo l'importo della cedola per il prezzo corrente del titolo.

INFORMAZIONI IMPORTANTI

I titoli obbligazionari sono soggetti al rischio di tasso di interesse, di inflazione, di credito e di default. Il mercato obbligazionario è volatile. Con l'aumento dei tassi di interesse, i prezzi delle obbligazioni di solito diminuiscono, e viceversa. Il rendimento del capitale non è garantito e i prezzi possono diminuire se un emittente non effettua pagamenti puntuali o se la sua solidità creditizia si indebolisce.

Non vi è alcuna garanzia che le tendenze passate continueranno o che le previsioni si realizzeranno

Queste sono le opinioni dell'autore al momento della pubblicazione e possono differire da quelle di altri individui/team di Janus Henderson Investors. I riferimenti a singoli titoli non costituiscono una raccomandazione all'acquisto, alla vendita o alla detenzione di un titolo, di una strategia d'investimento o di un settore di mercato e non devono essere considerati redditizi. Janus Henderson Investors, le sue affiliate o i suoi dipendenti possono avere un’esposizione nei titoli citati.

Le performance passate non sono indicative dei rendimenti futuri. Tutti i dati dei rendimenti includono sia il reddito che le plusvalenze o le eventuali perdite ma sono al lordo dei costi delle commissioni dovuti al momento dell'emissione.

Le informazioni contenute in questo articolo non devono essere intese come una guida all'investimento.

Non vi è alcuna garanzia che le tendenze passate continuino o che le previsioni si realizzino.

Comunicazione di Marketing.

Informazioni importanti

Si prega di leggere attentamente le seguenti informazioni sui fondi citati in questo articolo.

- Gli emittenti di obbligazioni (o di strumenti del mercato monetario) potrebbero non essere più in grado di pagare gli interessi o rimborsare il capitale, ovvero potrebbero non intendere più farlo. In tal caso, o qualora il mercato ritenga che ciò sia possibile, il valore dell'obbligazione scenderebbe.

- L’aumento (o la diminuzione) dei tassi d’interesse può influire in modo diverso su titoli diversi. Nello specifico, i valori delle obbligazioni si riducono di norma con l'aumentare dei tassi d'interesse. Questo rischio risulta di norma più significativo quando la scadenza di un investimento obbligazionario è a più lungo termine.

- Il Fondo investe in obbligazioni ad alto rendimento (non investment grade) che, sebbene offrano di norma un interesse superiore a quelle investment grade, sono più speculative e più sensibili a variazioni sfavorevoli delle condizioni di mercato.

- Alcune obbligazioni (obbligazioni callable) consentono ai loro emittenti il diritto di rimborsare anticipatamente il capitale o di estendere la scadenza. Gli emittenti possono esercitare tali diritti laddove li ritengano vantaggiosi e, di conseguenza, il valore del Fondo può esserne influenzato.

- Un Fondo che presenta un’esposizione elevata a un determinato paese o regione geografica comporta un livello maggiore di rischio rispetto a un Fondo più diversificato.

- Il Fondo potrebbe usare derivati al fine di conseguire il suo obiettivo d'investimento. Ciò potrebbe determinare una "leva", che potrebbe amplificare i risultati dell'investimento, e le perdite o i guadagni per il Fondo potrebbero superare il costo del derivato. I derivati comportano rischi aggiuntivi, in particolare il rischio che la controparte del derivato non adempia ai suoi obblighi contrattuali.

- Se il Fondo, o una classe di azioni con copertura, intende attenuare le fluttuazioni del tasso di cambio tra la valuta di denominazione e la valuta di base, la stessa strategia di copertura potrebbe generare un effetto positivo o negativo sul valore del Fondo, a causa delle differenze di tasso d'interesse a breve termine tra le due valute.

- I titoli del Fondo potrebbero diventare difficili da valutare o da vendere al prezzo e con le tempistiche desiderati, specie in condizioni di mercato estreme con il prezzo delle attività in calo, aumentando il rischio di perdite sull'investimento.

- Le spese correnti possono essere prelevate, in tutto o in parte, dal capitale, il che potrebbe erodere il capitale o ridurne il potenziale di crescita.

- I CoCo (obbligazioni contingent convertible) possono subire brusche riduzioni di valore in caso d'indebolimento della solidità finanziaria di un emittente e qualora un evento trigger prefissato comporti la conversione delle obbligazioni in azioni dell'emittente o il loro storno parziale o totale.

- Il Fondo potrebbe perdere denaro se una controparte con la quale il Fondo effettua scambi non fosse più intenzionata ad adempiere ai propri obblighi, o a causa di un errore o di un ritardo nei processi operativi o di una negligenza di un fornitore terzo.

- L'aumento (o la diminuzione) dei tassi d'interesse può influire in modo eterogeneo sulle diverse obbligazioni. Nello specifico, di norma i prezzi delle obbligazioni si riducono all'aumentare dei tassi d'interesse. Ciò accade soprattutto alle obbligazioni maggiormente sensibili alle variazioni dei tassi d'interesse. Poiché una quota significativa del fondo potrebbe essere investita in tali obbligazioni (o in derivati obbligazionari), un rialzo dei tassi d'interesse potrebbe incidere negativamente sui rendimenti del fondo.

Rischi specifici

- Gli emittenti di obbligazioni (o di strumenti del mercato monetario) potrebbero non essere più in grado di pagare gli interessi o di rimborsare il capitale, o potrebbero non volerlo più fare. In tal caso, o qualora il mercato ritenga che ciò sia possibile, il valore dell'obbligazione diminuirebbe. Le obbligazioni ad alto rendimento (non investment grade) sono più speculative e sensibili a cambiamenti avversi delle condizioni di mercato.

- L’aumento (o la diminuzione) dei tassi d’interesse può influire in modo diverso su titoli diversi. Nello specifico, i valori delle obbligazioni si riducono di norma con l'aumentare dei tassi d'interesse. Questo rischio risulta di norma più significativo quando la scadenza di un investimento obbligazionario è a più lungo termine.

- Alcune obbligazioni (obbligazioni callable) consentono ai loro emittenti il diritto di rimborsare anticipatamente il capitale o di estendere la scadenza. Gli emittenti possono esercitare tali diritti laddove li ritengano vantaggiosi e, di conseguenza, il valore del Fondo può esserne influenzato.

- I mercati emergenti espongono il Fondo a una volatilità più elevata e a un maggior rischio di perdite rispetto ai mercati sviluppati; sono sensibili a eventi politici ed economici negativi e possono essere meno ben regolamentati e prevedere procedure di custodia e regolamento meno solide.

- Il Fondo può investire in obbligazioni continentali tramite il programma Bond Connect. Ciò può comportare ulteriori rischi,compresi quelli operativo,normativo, di liquidità e regolamento.

- Il Fondo potrebbe usare derivati al fine di conseguire il suo obiettivo d'investimento. Ciò potrebbe determinare una "leva", che potrebbe amplificare i risultati dell'investimento, e le perdite o i guadagni per il Fondo potrebbero superare il costo del derivato. I derivati comportano rischi aggiuntivi, in particolare il rischio che la controparte del derivato non adempia ai suoi obblighi contrattuali.

- Qualora il Fondo detenga attivi in valute diverse da quella di base del Fondo o l'investitore detenga azioni o quote in un'altra valuta (in assenza di "copertura"), il valore dell'investimento potrebbe subire le oscillazioni del tasso di cambio.

- Se il Fondo, o una classe di azioni con copertura, intende attenuare le fluttuazioni del tasso di cambio tra la valuta di denominazione e la valuta di base, la stessa strategia di copertura potrebbe generare un effetto positivo o negativo sul valore del Fondo, a causa delle differenze di tasso d'interesse a breve termine tra le due valute.

- I titoli del Fondo potrebbero diventare difficili da valutare o da vendere al prezzo e con le tempistiche desiderati, specie in condizioni di mercato estreme con il prezzo delle attività in calo, aumentando il rischio di perdite sull'investimento.

- Le spese correnti possono essere prelevate, in tutto o in parte, dal capitale, il che potrebbe erodere il capitale o ridurne il potenziale di crescita.

- I CoCo (obbligazioni contingent convertible) possono subire brusche riduzioni di valore in caso d'indebolimento della solidità finanziaria di un emittente e qualora un evento trigger prefissato comporti la conversione delle obbligazioni in azioni dell'emittente o il loro storno parziale o totale.

- Il Fondo potrebbe perdere denaro se una controparte con la quale il Fondo effettua scambi non fosse più intenzionata ad adempiere ai propri obblighi, o a causa di un errore o di un ritardo nei processi operativi o di una negligenza di un fornitore terzo.