È giusto dire che il tema della disinflazione è tornato in pista?

Non solo è tornato in pista, ma ha superato le aspettative. Ciò contraddice i modelli economici secondo cui sarebbe servita una disoccupazione nettamente più alta per far scendere l'inflazione di fondo. Tenete presente che a giugno 2023, la Federal Reserve (Fed) statunitense aveva previsto che entro il 4° trimestre 2023 l'inflazione core (PCE core) sarebbe arrivata al 3,9%1 (variazione percentuale rispetto allo stesso trimestre di un anno fa). In realtà ha raggiunto il 3,2%.2 Analogamente, abbiamo visto l'inflazione di fondo sorprendere tutti con una tendenza al ribasso in Europa e una vera e propria deflazione (prezzi in calo) in Cina. Alla fine forse i banchieri centrali avevano ragione a dire che l'inflazione era transitoria. La Banca centrale europea (BCE) ha pubblicato un recente documento di lavoro (gennaio 2024) in cui si stima che l'inflazione core dall'estate 2021 è imputabile a shock di domanda solo per il 10%, mentre per quasi tutto il resto è derivata da shock di offerta.3

Allora perché il mercato obbligazionario è stato riluttante a festeggiare il calo dell'inflazione?

Il mercato obbligazionario ha festeggiato nei mesi di novembre e dicembre del 2023, quando la Fed ha segnalato un tono più accomodante. Ma è vero che il calo dei rendimenti dei Treasury USA a 10 anni ci ha solo riportati al livello dell'estate 2023, quando la Fed ha effettuato il suo ultimo rialzo.

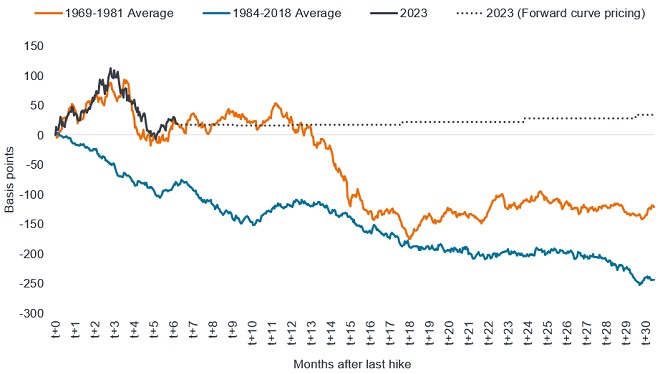

Supponendo che l’aumento della Fed nel luglio 2023 sia stato l’ultimo di questo ciclo, abbiamo studiato la performance storica dei Treasury USA a 10 anni nei cicli di riduzione dei tassi a partire dal 1969. Questo approccio differisce da quelli tipici utilizzati dal mercato obbligazionario per stimare dove potrebbero arrivare i rendimenti decennali, che si basano su concetti non osservabili come il premio alla scadenza o r* (il tasso d'interesse neutrale reale). Inoltre, restituisce una conclusione molto diversa: storicamente i rendimenti obbligazionari a 10 anni sono sempre scesi nettamente al di sotto del livello a cui si trovavano alla data dell'ultimo rialzo dei tassi (3,87% a luglio 2023). Al contrario, i prezzi a termine di mercato attualmente scontano la conclusione opposta: che i rendimenti a 10 anni non scenderanno sotto il 3,9% nei prossimi anni.

Lo vediamo nel grafico sottostante che mostra la variazione del rendimento dei Treasury USA a 10 anni dopo l'ultimo rialzo, con T+0 che rappresenta la data dell'ultimo rialzo. Per riassumere le conclusioni, abbiamo fatto una distinzione fra due periodi storici: il periodo 1969-81 (caratterizzato da un'inflazione crescente e elevata) e il periodo 1984-2018 (caratterizzato da un'inflazione in calo o bassa). In sovrapposizione, l'esperienza più recente (da luglio 2023) e la struttura dei prezzi a termine nei mercati obbligazionari, ovvero il percorso scontato per i rendimenti utilizzando le curve forward. Ricordiamo che un aumento dei rendimenti porta a un calo dei prezzi delle obbligazioni e viceversa, quindi una linea decrescente indicherebbe un calo dei rendimenti e un aumento dei prezzi obbligazionari.

Variazione del rendimento dei Treasury USA a 10 anni dopo l'ultimo rialzo dei tassi

Fonte: Bloomberg, calcoli di Janus Henderson, 30 gennaio 2024. Un punto base (pb) equivale a 1/100 di punto percentuale, 1 pb = 0,01%. Le performance passate non sono indicative dei rendimenti futuri. Non vi è alcuna garanzia che le tendenze passate continuino o che le previsioni si realizzino.

Ma vedete che tutte le strade portano a rendimenti più bassi?

Giusto. Guardando ai prossimi 18 mesi, indipendentemente dal tragitto imboccato, i rendimenti in media finiscono a livelli ampiamente inferiori. Un dato ancora più definitivo è che i rendimenti obbligazionari a 10 anni scendono sempre in un ciclo di taglio dei tassi. Potrebbero oscillare lateralmente per qualche mese (linea arancione) mentre il dibattito è in corso, ma anche nello scenario peggiore (come nel periodo 1974-75) potremmo vedere che i rendimenti a 10 anni hanno toccato il fondo a un livello inferiore di 70 punti base rispetto al punto in cui si trovavano al momento dell'ultimo rialzo. Se ciò si ripetesse questa volta, i rendimenti a 10 anni scenderebbero comunque al 3,2%, ovvero 70 punti base sotto il livello del 3,9% a cui si trovavano il 26 luglio 2023, quando la Fed ha effettuato l'ultimo rialzo.

Viceversa, potremmo ricollegarci al percorso blu del 1984-2018, con i rendimenti in declino di 150-200 punti base nei prossimi 18 mesi.

Cosa c'è dietro la vostra fiducia che i tassi saranno tagliati e i rendimenti scenderanno?

Di fatto, ce lo stanno dicendo le banche centrali. La Fed ha affermato chiaramente nelle Proiezioni economiche sintetiche di dicembre 2023 che prevede tagli dei tassi d'interesse nel 2024 e ancora di più nel 2025. Se si considerano gli ultimi sei mesi del 2023, il PCE core negli Stati Uniti era all'1,9% annualizzato, quindi ancora più basso del tasso su base annua. Con l'inflazione tornata verso il 2% e il tasso della Fed attualmente al 5,25%, il tasso d'interesse reale (differenza tra tasso di riferimento e tasso di inflazione) supera il 3%. La Fed non vorrà che i tassi reali siano così restrittivi, quindi si può facilmente immaginare un calo di 200 punti base nei prossimi 18 mesi. Come abbiamo notato in precedenza, l'inflazione è già diminuita, quindi le banche centrali non hanno bisogno di forzare la disoccupazione per tenere a freno i prezzi.

In Europa, l'economia dell'Eurozona è cresciuta a malapena, quindi potremmo vedere la BCE muoversi per prima sui tagli dei tassi, potenzialmente già ad aprile. Nel ciclo di contrazione recente c'è stato un alto grado di sincronismo nei rialzi dei tassi da parte delle autorità monetarie dei mercati sviluppati e, a nostro avviso, appena una delle principali banche centrali si muoverà al ribasso, altre seguiranno l'esempio, anche se con ritmi diversi. Potremmo vedere uno spostamento massiccio di capitali dai fondi del mercato monetario e dai depositi in contanti verso le obbligazioni, nel tentativo di bloccare i rendimenti attuali.

1Fonte: Federal Reserve, Proiezioni economiche, giugno 2023.

2Fonte: BEA, Indice delle spese per consumi personali, esclusi alimentari ed energia (PCE core), variazione percentuale rispetto allo stesso trimestre di un anno fa, dicembre 2023.

3Fonte: BCE, Roberto A. De Santis, Working paper Series, n. 2884, gennaio 2024. Le opinioni espresse sono quelle dell'autore e non riflettono necessariamente quelle della BCE.

Non vi è alcuna garanzia che le tendenze passate continuino o che le previsioni si realizzino.

L'indice dei prezzi della spesa per consumi personali (PCE) riflette i prezzi che le persone che vivono negli Stati Uniti pagano per beni e servizi, esclusi cibo ed energia. È una misura dell'inflazione.

Deflazione: un periodo di calo dei prezzi (inflazione negativa).

Disinflazione: un calo del tasso di inflazione.

Curva forward: rappresenta i rendimenti futuri impliciti nel mercato di titoli del Tesoro USA di diversa durata (anni alla scadenza). Sono derivati da una varietà di dati osservabili, ma non devono essere visti come predittivi dei rendimenti futuri effettivi.

Inflazione: il tasso di aumento dei prezzi di beni e servizi nell'economia. L'inflazione di fondo o core esclude in genere voci volatili come i prezzi dei generi alimentari e dell'energia.

Scadenza: la data di scadenza di un'obbligazione è la data in cui il capitale inizialmente investito viene rimborsato agli investitori (insieme all'eventuale cedola finale). Le obbligazioni a breve scadenza generalmente scadono entro 5 anni, le obbligazioni a medio termine entro 5-10 anni e le obbligazioni a più lunga scadenza dopo 10 anni o più.

Il tasso d'interesse reale è il tasso d'interesse che un investitore, un risparmiatore o un prestatore riceve dopo aver tenuto conto dell'inflazione.

R-star (r*): è anche noto come tasso d'interesse naturale o neutro. L'R-star è il tasso d'interesse reale teoricamente vigente quando l'economia opera al suo livello pienamente sostenibile, cioè un tasso che non è né restrittivo né espansivo.

Premio alla scadenza: nella teoria economica standard, i rendimenti dei titoli del Tesoro constano di due componenti: le aspettative sull'andamento futuro dei rendimenti dei Treasury a breve termine e il premio alla scadenza sui Treasury. Il termine premio è definito come il compenso che gli investitori richiedono per sostenere il rischio che i tassi d'interesse possano variare nel corso della vita dell'obbligazione. Poiché il premio alla scadenza non è direttamente osservabile, deve essere stimato.

Rendimento: il livello di reddito di un titolo in un determinato periodo, generalmente espresso in percentuale. Per le azioni, una misura comune è il rendimento da dividendi, che divide i recenti pagamenti di dividendi per ciascuna azione per il prezzo dell'azione. Per un'obbligazione, nella sua forma più semplice, questo viene calcolato dividendo il pagamento della cedola per il prezzo corrente dell'obbligazione.

I Treasury o titoli del Tesoro USA sono obbligazioni di debito dirette emesse dal governo degli Stati Uniti. L'investitore è un creditore del governo. I buoni del Tesoro e i titoli di stato statunitensi sono garantiti dall'affidabilità e dal merito di credito del governo degli Stati Uniti, sono generalmente considerati privi di rischio di credito e solitamente offrono rendimenti inferiori rispetto ad altri titoli.

La volatilità misura il rischio utilizzando la dispersione dei rendimenti per un determinato investimento. La velocità e la misura in cui il prezzo di un portafoglio, di un titolo o di un indice si muove verso l'alto e verso il basso.

Queste sono le opinioni dell'autore al momento della pubblicazione e possono differire da quelle di altri individui/team di Janus Henderson Investors. I riferimenti a singoli titoli non costituiscono una raccomandazione all'acquisto, alla vendita o alla detenzione di un titolo, di una strategia d'investimento o di un settore di mercato e non devono essere considerati redditizi. Janus Henderson Investors, le sue affiliate o i suoi dipendenti possono avere un’esposizione nei titoli citati.

Le performance passate non sono indicative dei rendimenti futuri. Tutti i dati dei rendimenti includono sia il reddito che le plusvalenze o le eventuali perdite ma sono al lordo dei costi delle commissioni dovuti al momento dell'emissione.

Le informazioni contenute in questo articolo non devono essere intese come una guida all'investimento.

Non vi è alcuna garanzia che le tendenze passate continuino o che le previsioni si realizzino.

Comunicazione di Marketing.

Informazioni importanti

Si prega di leggere attentamente le seguenti informazioni sui fondi citati in questo articolo.

- Gli emittenti di obbligazioni (o di strumenti del mercato monetario) potrebbero non essere più in grado di pagare gli interessi o di rimborsare il capitale, o potrebbero non volerlo più fare. In tal caso, o qualora il mercato ritenga che ciò sia possibile, il valore dell'obbligazione diminuirebbe. Le obbligazioni ad alto rendimento (non investment grade) sono più speculative e sensibili a cambiamenti avversi delle condizioni di mercato.

- L’aumento (o la diminuzione) dei tassi d’interesse può influire in modo diverso su titoli diversi. Nello specifico, i valori delle obbligazioni si riducono di norma con l'aumentare dei tassi d'interesse. Questo rischio risulta di norma più significativo quando la scadenza di un investimento obbligazionario è a più lungo termine.

- Alcune obbligazioni (obbligazioni callable) consentono ai loro emittenti il diritto di rimborsare anticipatamente il capitale o di estendere la scadenza. Gli emittenti possono esercitare tali diritti laddove li ritengano vantaggiosi e, di conseguenza, il valore del Fondo può esserne influenzato.

- I mercati emergenti espongono il Fondo a una volatilità più elevata e a un maggior rischio di perdite rispetto ai mercati sviluppati; sono sensibili a eventi politici ed economici negativi e possono essere meno ben regolamentati e prevedere procedure di custodia e regolamento meno solide.

- Il Fondo può investire in obbligazioni continentali tramite il programma Bond Connect. Ciò può comportare ulteriori rischi,compresi quelli operativo,normativo, di liquidità e regolamento.

- Il Fondo potrebbe usare derivati al fine di conseguire il suo obiettivo d'investimento. Ciò potrebbe determinare una "leva", che potrebbe amplificare i risultati dell'investimento, e le perdite o i guadagni per il Fondo potrebbero superare il costo del derivato. I derivati comportano rischi aggiuntivi, in particolare il rischio che la controparte del derivato non adempia ai suoi obblighi contrattuali.

- Qualora il Fondo detenga attivi in valute diverse da quella di base del Fondo o l'investitore detenga azioni o quote in un'altra valuta (in assenza di "copertura"), il valore dell'investimento potrebbe subire le oscillazioni del tasso di cambio.

- Se il Fondo, o una classe di azioni con copertura, intende attenuare le fluttuazioni del tasso di cambio tra la valuta di denominazione e la valuta di base, la stessa strategia di copertura potrebbe generare un effetto positivo o negativo sul valore del Fondo, a causa delle differenze di tasso d'interesse a breve termine tra le due valute.

- I titoli del Fondo potrebbero diventare difficili da valutare o da vendere al prezzo e con le tempistiche desiderati, specie in condizioni di mercato estreme con il prezzo delle attività in calo, aumentando il rischio di perdite sull'investimento.

- Le spese correnti possono essere prelevate, in tutto o in parte, dal capitale, il che potrebbe erodere il capitale o ridurne il potenziale di crescita.

- I CoCo (obbligazioni contingent convertible) possono subire brusche riduzioni di valore in caso d'indebolimento della solidità finanziaria di un emittente e qualora un evento trigger prefissato comporti la conversione delle obbligazioni in azioni dell'emittente o il loro storno parziale o totale.

- Il Fondo potrebbe perdere denaro se una controparte con la quale il Fondo effettua scambi non fosse più intenzionata ad adempiere ai propri obblighi, o a causa di un errore o di un ritardo nei processi operativi o di una negligenza di un fornitore terzo.