Superamento dei mercati monetari: il vantaggio storico in termini di rendimento delle obbligazioni a scadenza breve

Daniel Siluk, Gestore di portafoglio, ritiene che la riduzione dell'inflazione e il calo dei tassi d'interesse siano alla base di un argomento convincente per gli investitori per riallocare i fondi dalle strategie del mercato monetario verso obbligazioni con scadenza più breve.

9 minuti di lettura

In sintesi

- Un livello record di attivi nei mercati monetari rappresenta un'opportunità in termini di costo per gli investitori, dato che questi ultimi non sarebbero in grado di partecipare ad alcun potenziale apprezzamento del capitale all'interno dei mercati obbligazionari innescato dal calo dei tassi.

- L'inversione della curva dei rendimenti e una politica USA di imminenti riduzioni dei tassi di riferimento rappresentano insieme un'argomentazione convincente a favore di un'allocazione obbligazionaria con scadenza più breve.

- Sebbene un ciclo prolungato favorisca i crediti societari di qualità superiore, gli investitori devono prestare attenzione nella ricerca dei settori, nella qualità del credito e nelle emissioni con le valutazioni più interessanti.

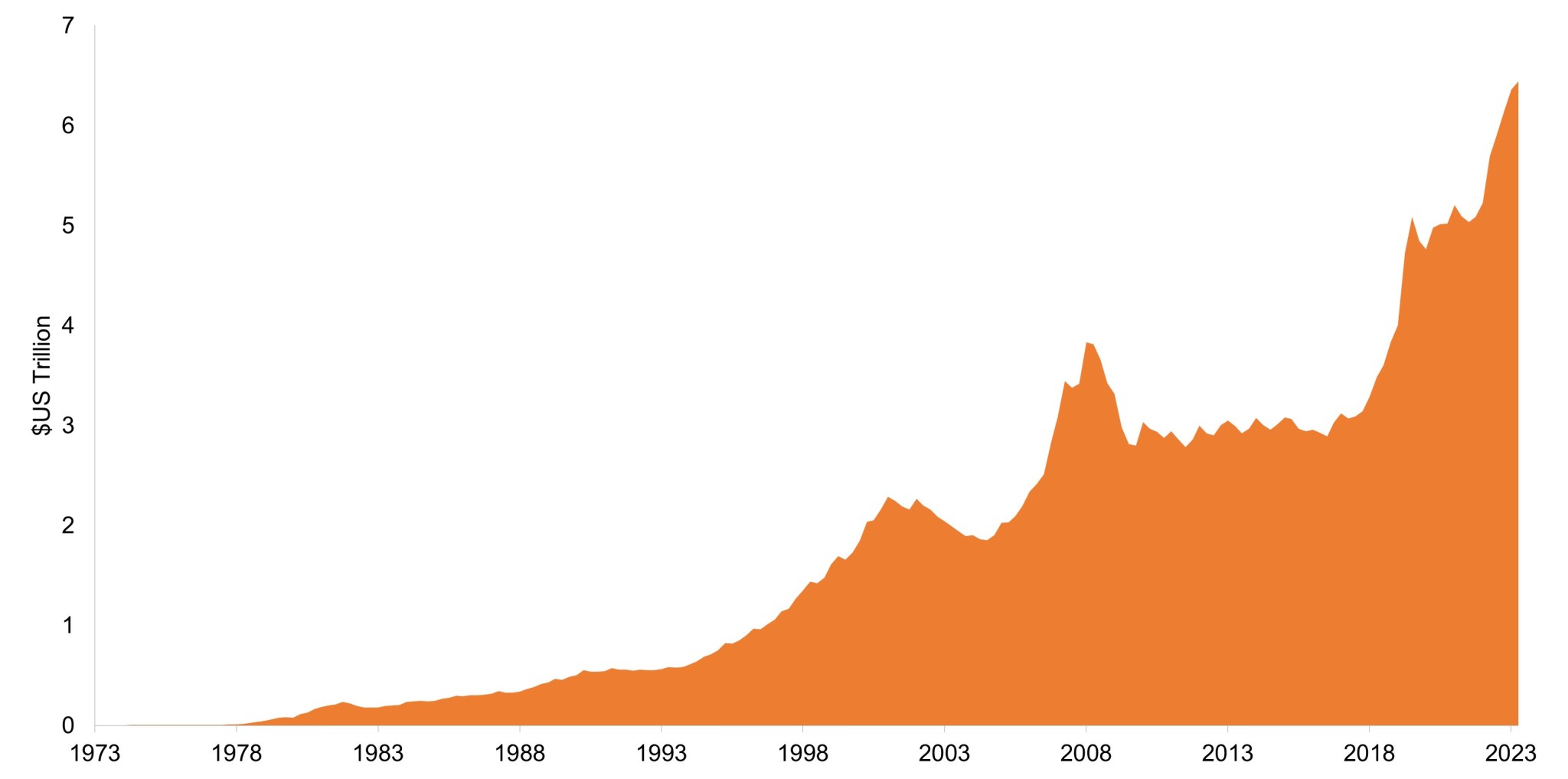

Da mesi i mercati finanziari tengono d'occhio i circa 6,4 trilioni di dollari parcheggiati negli asset del mercato monetario statunitense, sperando che una riallocazione anche solo di una parte di questi fondi crei un contesto tecnico favorevole per azioni e obbligazioni. L'argomentazione a favore del cambiamento è solida ora che l'inflazione sta diminuendo, ed è probabile che la prossima mossa politica sarà un taglio dei tassi, con un ciclo economico che si è prolungato. Tuttavia, riteniamo che sarebbe eccessivamente ottimistico presumere che gli investitori cauti aumenteranno significativamente l'esposizione alle asset class più rischiose.

Questa visione più accorta si basa sul fatto che la liquidità offre rendimenti relativamente interessanti per la prima volta in oltre un decennio e sul ricordo degli investitori in titoli obbligazionari di perdite a due cifre subite nel corso del 2022 a causa dell’impennata dell’inflazione. Al tempo stesso, per le ragioni sopra esposte, una parte considerevole degli investitori del mercato monetario potrebbe ritenere che sia il momento giusto per assumersi del rischio in maniera incrementale, ma in un modo tali che non trascuri completamente la loro impostazione prudente.

Per coloro che danno priorità alla bassa volatilità, alla visibilità e a un grado di apprezzamento del capitale non disponibile nei mercati monetari, riteniamo che una destinazione logica lungo lo spettro del rischio sarà l'obbligazionario, vale a dire la parte anteriore della curva dei rendimenti e i crediti societari di qualità superiore che vi si trovano. Mentre l'economia globale sta uscendo da un periodo di oltre un decennio di distorsioni dei prezzi, causate prima da politiche altamente accomodanti e poi dall'ondata di inflazione post-pandemica, ci aspettiamo che la relazione tra obbligazioni con duration breve e rendimenti del mercato monetario torni alla norma storica, il che favorirebbe le obbligazioni.

Una questione di psicologia degli investitori – e di generosità politica

Negli ultimi quattro anni, l'ammontare degli asset in gestione nei fondi del mercato monetario è raddoppiato toccando quasi i 6,5 trilioni di dollari. Dietro questo aumento ci sono componenti sia relativi alla domanda che relativi all'offerta. Dal lato dell'offerta, possiamo guardare ai programmi di stimolo dell'era pandemica. Dall'altro lato, la domanda è dovuta ai rendimenti interessanti della liquidità e alla persistente reticenza ad assumersi ulteriori rischi con l'inflazione ancora elevata e la traiettoria dell'economia globale non completamente stabilizzata.

Figura 1: Asset in gestione in fondi del mercato monetario statunitense

Una combinazione di generosità fiscale ed esitazione degli investitori dopo il difficile 2022 del mercato obbligazionario ha portato gli investitori a parcheggiare liquidità, nonostante fosse scarsamente opportuno in termini di costi.

Fonte: Federal Reserve, a gennaio 2024.

Fonte: Federal Reserve, a gennaio 2024.

Quest'ultimo approccio si è indebolito negli ultimi mesi, man mano che le traiettorie economiche e politiche a breve termine stanno diventando più chiare. Con lo sgonfiamento del rischio economico riteniamo che un numero crescente di investitori del mercato monetario si renderà conto che esiste un'opportunità in termini di costi associata al mantenimento di un'ampia allocazione di liquidità, un fatto evidenziato dalla resilienza dei mercati finanziari. Sebbene avere un fondo liquido per i momenti di difficoltà abbia i suoi vantaggi, riteniamo che i tempi siano maturi per gli investitori per reinvestire un po' di liquidità nei mercati dei capitali, soprattutto ora che le obbligazioni offrono nuovamente flussi di reddito interessanti, bassa volatilità e buon potenziale di apprezzamento del capitale.

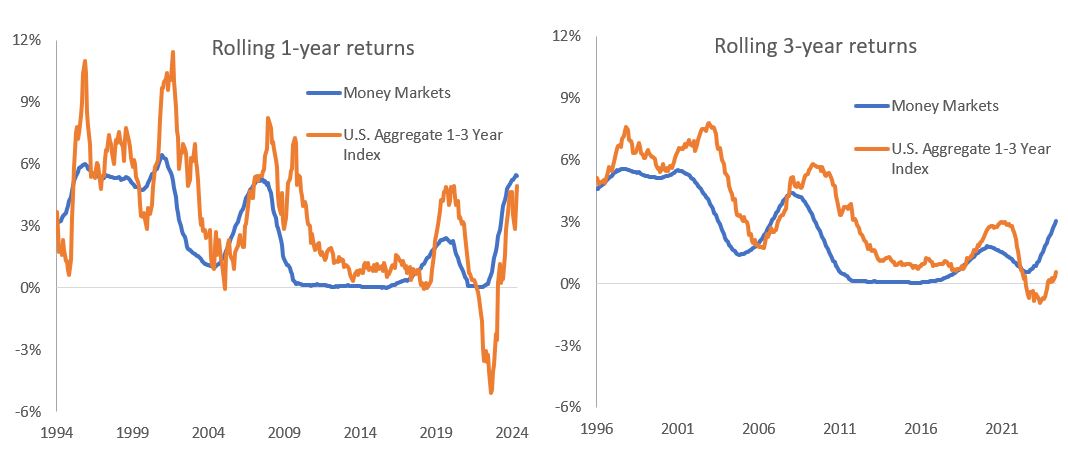

Il ritorno di tendenze storiche

Uno spostamento verso l’obbligazionario a scadenza più breve potrebbe segnare un ritorno alla relazione storica tra mercati monetari e obbligazioni da uno a tre anni. Nei due decenni precedenti la pandemia di COVID-19, il valore di mercato dell'indice Bloomberg U.S. Aggregate 1-3 Year ha costantemente e abbondantemente superato gli asset in gestione dei mercati monetari statunitensi. Il motivo è semplice: dal 1996, i rendimenti mobili di questo indice a un anno e a tre anni, calcolati mensilmente, hanno sovraperformato i mercati monetari rispettivamente del 75% e dell'84%.1 Ancora più interessante è il fatto che, quando i tassi ufficiali sono in calo, le obbligazioni a scadenza più breve hanno sempre sovraperformato.

Figura 2: È ora di invertire la media?

Nel corso degli ultimi cicli economici, le obbligazioni a scadenza più breve hanno in genere sovraperformato i mercati monetari, con una tendenza ancora più pronunciata durante i periodi di calo dei tassi di riferimento.

Fonte: Bloomberg, Janus Henderson Investors, al 31 maggio 2024.

A nostro avviso, questa relazione storica è ben fondata. Un'allocazione di liquidità modesta è uno strumento utile per gestire la liquidità e mantenersi sempre pronti per future opportunità d'investimento. Tuttavia, come illustrato in precedenza, in quasi tutti i contesti, a fronte di un profilo di rischio leggermente più elevato, gli investitori hanno avuto l'opportunità di generare rendimenti superiori a quelli della liquidità.

Abbracciati all'estremità anteriore

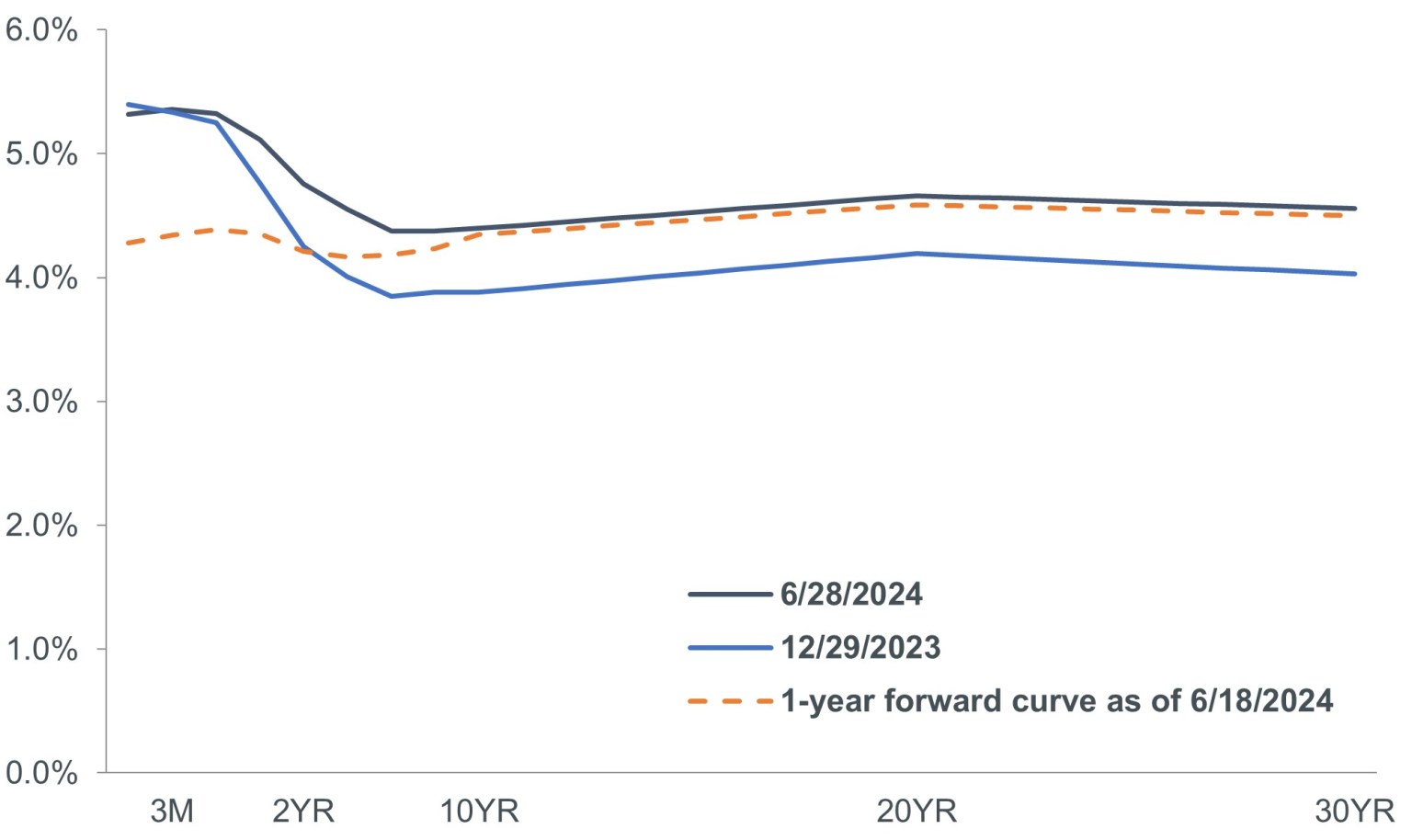

Tipicamente, la parte anteriore della curva dei rendimenti rappresenta il segmento meno rischioso dell'universo obbligazionario, poiché gli investitori possono valutare più facilmente l'inflazione e altri fattori che possono influire sul valore di un'obbligazione nel breve periodo fino alla data di scadenza. Sebbene il calo verso la scadenza di solito si traduca in un flusso di reddito quantificabile, i rendimenti su questo segmento della curva sono in genere inferiori rispetto alle scadenze più lunghe, poiché gli investitori scambiano rendimenti più elevati con una minore volatilità. Al momento, però, non è così, data la persistente inversione della curva dei Treasury statunitensi.

Figura 3: Curva dei rendimenti dei Treasury statunitensi

Dato l'aumento storico dei tassi di riferimento dovuto alla guerra lanciata dalla Federal Reserve contro l'inflazione, i rendimenti dei titoli a scadenza più breve hanno superato quelli a scadenza superiore, offrendo potenzialmente agli investitori obbligazionari rendimenti più elevati nella parte della curva che storicamente ha mostrato meno volatilità.

Fonte: Bloomberg, al 30 giugno 2024.

Fonte: Bloomberg, al 30 giugno 2024.

Per due anni, i titoli a scadenza più breve hanno reso più dei titoli a scadenza più lunga, il che significa che gli investitori possono potenzialmente generare rendimenti più elevati pur essendo esposti a un minore rischio di tasso d'interesse o a minor duration. Inoltre, è probabile che gli imminenti tagli dei tassi nei mercati sviluppati avranno come effetto un certo grado di apprezzamento del capitale generato dalle obbligazioni a scadenza più breve legate ai tassi ufficiali. Gli asset detenuti nei mercati monetari probabilmente non beneficeranno di questo, ma avranno rendimenti più bassi sui titoli a breve termine vicini alla scadenza.

Gli investitori devono inoltre ricordare che i titoli liquidi detenuti nei fondi del mercato monetario hanno scadenze limitate a poco più di un anno. Se i tassi dovessero scendere, i rendimenti interessanti di quest'anno non si ripeteranno nel prossimo. Per contro, l'esposizione a obbligazioni con duration compresa tra uno e tre anni farà sì che i rendimenti odierni si dimostreranno più durevoli se i titoli verranno portati a scadenza.

Chiarezza nel credito

Un altro rischio più facile da valutare nell'orizzonte a breve termine è il potenziale di un evento creditizio. Anche con questa visibilità, i crediti societari generalmente vengono scambiati a sconto rispetto alla pari, il che significa che, analogamente ai Treasury, gli investitori spesso riescono a catturare un rendimento roll-down man mano che queste obbligazioni si avvicinano alla scadenza.

Una strategia basata sulla cattura di questo roll-down non può eludere interamente il rischio creditizio. Tuttavia, concentrandosi su crediti investment grade di qualità superiore, gli investitori attualmente presenti nei mercati monetari avrebbero la possibilità di generare un rendimento incrementale senza incorrere in rischi aggiuntivi. A sostegno di questo approccio c'è la forza relativa dei bilanci investment grade e delle società che non dovranno affrontare un'ondata di rifinanziamenti nei prossimi anni. Inoltre, le recenti nuove emissioni di crediti investment grade hanno visto un eccesso di sottoscrizioni, rafforzando una domanda già forte di questi titoli.

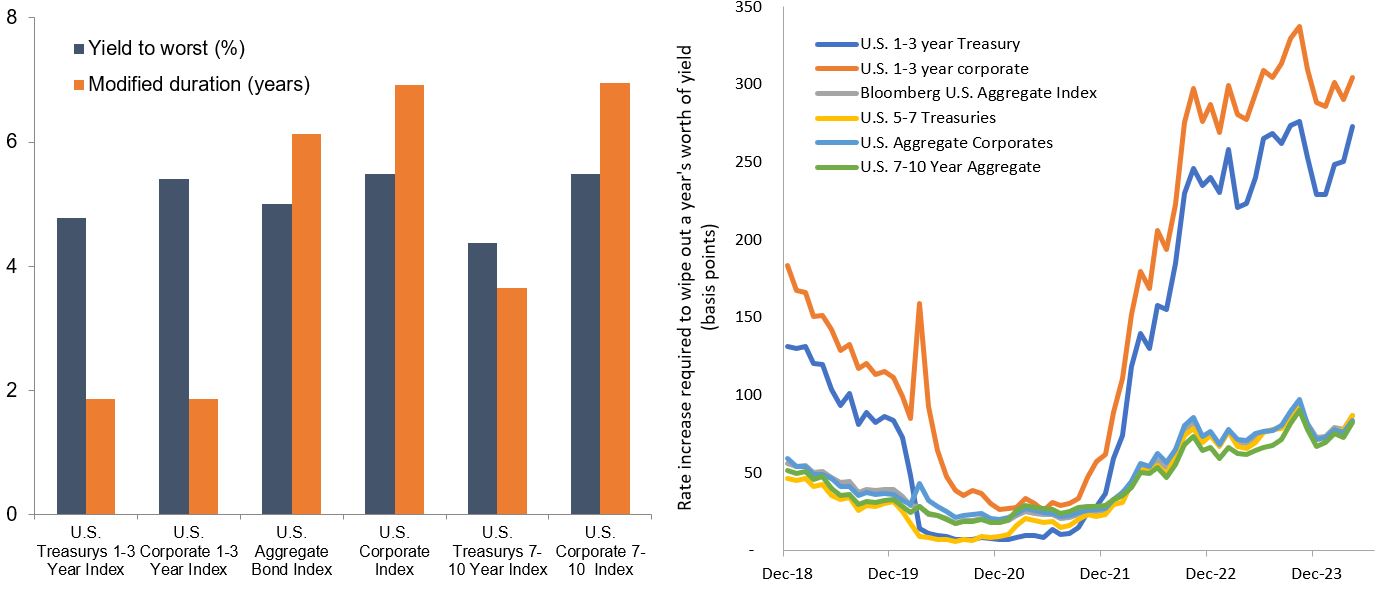

Un modo per valutare l'attrattività dei diversi segmenti del mercato obbligazionario è identificare quanto di un movimento al rialzo dei tassi spazzerebbe via il rendimento di un anno. Anche se non prevediamo un aumento dei tassi, l'esercizio fornisce comunque approfondimenti sul valore relativo di un segmento obbligazionario. In particolare, sia i Treasury che i titoli societarie con scadenza da uno a tre anni hanno visto riemergere la relazione storica tra rendimento e duration. A differenza della maggior parte dell'era post-crisi finanziaria globale, le odierne obbligazioni a scadenza più breve generano un rendimento sufficiente per respingere tutti i livelli di volatilità dei tassi, tranne quelli più elevati. Anche con l'azzeramento dei rendimenti, questo non è il caso di molti segmenti di mercato a più lungo termine.

Figura 4: Cuscinetto dei rendimenti su diversi segmenti del mercato obbligazionario

Con il ripristino della relazione storica tra rendimento e duration sul segmento a breve della curva, gli investitori hanno nuovamente il potenziale per generare un reddito commisurato al livello di rischio associato.

Fonte: Bloomberg, Janus Henderson Investors, al 30 giugno 2024.

Fonte: Bloomberg, Janus Henderson Investors, al 30 giugno 2024.

Un altro modo per misurare la relazione tra rischio e rendimento dei diversi segmenti obbligazionari è l'indice di Sharpe. Su orizzonti più lunghi, i titoli a scadenza più breve hanno mostrato indici di Sharpe più elevati, indicando un compromesso più interessante tra rendimenti potenziali e rischio sottostante.

Figura 5: Indici di Sharp e dei raggruppamenti di scadenze del mercato obbligazionario statunitense

| Indice di Sharpe | |||

|---|---|---|---|

| 1-3 anni | 3-5 anni | 5-7 anni | 7-10 anni |

| 0,0054 | 0,0046 | 0,0040 | 0,0035 |

Fonte: Janus Henderson, al 30 giugno 2024.

Su orizzonti temporali a lungo termine, i titoli obbligazionari a scadenza più breve mostrano indici di Sharpe più elevati, a significare un equilibrio più interessante tra rendimento e livello incrementale di rischio. Fonte: Janus Henderson, al 30 giugno 2024.

La "giusta quantità" di rischio

La volatilità del mercato degli ultimi anni ha dato agli investitori molti motivi per prendere in considerazione un'allocazione in liquidità, che ha reso sostanzialmente più dello 0%. Tuttavia, il mercato e l'economia globale continuano a evolversi in un modo che indebolisce l'argomentazione a favore dell'eccessiva liquidità. Come nel caso delle strategie del mercato monetario, anche le obbligazioni a scadenza più breve hanno visto i rendimenti tornare a livelli interessanti. A differenza dei mercati monetari, tuttavia, le obbligazioni hanno il potenziale per apprezzarsi nel caso in cui i mercati sviluppati dovessero continuare a tagliare i tassi di riferimento nei prossimi trimestri, come prevediamo.

Questo apprezzamento è reso possibile dall'allungamento del ciclo economico, che rafforza la posizione assumendosi rischi aggiuntivi in modo metodico. Un ciclo esteso, tuttavia, è ancora probabilmente un ciclo tardivo. Alla luce di ciò, riteniamo che la qualità debba essere prioritaria, con i crediti investment grade ben capitalizzati che probabilmente saranno la destinazione più adeguata, rispetto alle obbligazioni high yield o alle azioni più speculative.

A prima vista, le valutazioni dei titolo societari di qualità superiore appaiono elevate in base al loro rendimento rispetto ai benchmark sottostanti. Questo segmento di mercato, tuttavia, non è monolitico. Al di sotto di questi spread ridotti, vediamo una notevole dispersione delle valutazioni tra settori, rating creditizi e persino aree geografiche. La volatilità del mercato, che prevediamo continuerà man mano che l'eventuale andamento dei tassi diventerà più chiaro, aggrava questa dispersione, creando magari opportunità per una ricerca rigorosa per identificare i singoli titoli che presentano la proposta di rischio-rendimento più attraente.

INFORMAZIONI IMPORTANTI

I prezzi delle obbligazioni di norma hanno un andamento opposto a quello dei tassi d'interesse, per cui i prezzi delle obbligazioni possono diminuire al crescere dei tassi d'interesse, e viceversa.

I titoli obbligazionari sono soggetti al rischio di tasso di interesse, di inflazione, di credito e di default. Il mercato obbligazionario è volatile. Con l'aumento dei tassi di interesse, i prezzi delle obbligazioni di solito diminuiscono, e viceversa. Il rendimento del capitale non è garantito e i prezzi possono diminuire se un emittente non effettua pagamenti puntuali o se la sua solidità creditizia si indebolisce.

1Fonte: Bloomberg, al 28 giugno 2024.

L'indice Bloomberg U.S. Aggregate Bond misura il mercato delle obbligazioni imponibili investment grade a tasso fisso denominate in USD.

Spread/differenziale di credito: La differenza di rendimento di titoli con scadenza analoga ma merito di credito diverso. Un ampliamento degli spread è generalmente indice di un deterioramento dell’affidabilità creditizia delle società emittenti. Al contrario, una contrazione indica un miglioramento dell'affidabilità creditizia.

La duration è una misura della sensibilità del prezzo di un'obbligazione a variazioni dei tassi d'interesse. Quanto più lunga è la duration di un'obbligazione, tanto maggiore è la sua sensibilità a variazioni dei tassi d'interesse, e viceversa.

Il roll down è la tendenza del prezzo di mercato di un titolo obbligazionario ad avvicinarsi al suo valore nominale man mano che si avvicina alla scadenza.

L'Indice di Sharpe misura la performance corretta per il rischio di un portafoglio. Un elevato indice di Sharpe indica un miglior rendimento corretto per il rischio. L'indice mira a valutare quanto il rendimento di un portafoglio possa essere attribuito all'abilità del gestore del fondo rispetto all'eccessiva assunzione di rischio.

La volatilità misura il rischio utilizzando la dispersione dei rendimenti per un determinato investimento.

Una curva dei rendimenti invertita si verifica quando i rendimenti a breve termine sono più alti di quelli a lungo termine.

Una curva dei rendimenti traccia i rendimenti (tassi d'interesse) di obbligazioni di pari qualità creditizia ma con date di scadenza diverse. Le obbligazioni con scadenze più lunghe offrono generalmente rendimenti più elevati.

L'yield to worst (YTW) è il rendimento più basso che un'obbligazione può conseguire, a condizione che l'emittente non sia inadempiente, come nel caso in cui un'obbligazione abbia una clausola di rimborso anticipato (cioè l'emittente può richiamare l'obbligazione a una data specificata in anticipo). A livello di portafoglio, questa statistica rappresenta la media ponderata del YTW per tutte le emissioni sottostanti.

Queste sono le opinioni dell'autore al momento della pubblicazione e possono differire da quelle di altri individui/team di Janus Henderson Investors. I riferimenti a singoli titoli non costituiscono una raccomandazione all'acquisto, alla vendita o alla detenzione di un titolo, di una strategia d'investimento o di un settore di mercato e non devono essere considerati redditizi. Janus Henderson Investors, le sue affiliate o i suoi dipendenti possono avere un’esposizione nei titoli citati.

Le performance passate non sono indicative dei rendimenti futuri. Tutti i dati dei rendimenti includono sia il reddito che le plusvalenze o le eventuali perdite ma sono al lordo dei costi delle commissioni dovuti al momento dell'emissione.

Le informazioni contenute in questo articolo non devono essere intese come una guida all'investimento.

Comunicazione di Marketing.