Pronunciati con voce ferma, gli annunci di sicurezza si fanno sentire bene. "Fate un passo indietro" insiste la metropolitana di Washington, mentre quella di Londra invita a "fare attenzione al divario". Entrambi sono comandi che vale la pena seguire non solo per la propria sicurezza personale durante gli spostamenti, ma anche come istruzioni utili per comprendere i rischi e le opportunità attuali sui mercati del reddito fisso.

Passo indietro n. 1

I mercati del reddito fisso si sono mossi molto in 18 mesi e vale la pena riflettere sul contesto da cui sono scaturiti questi movimenti. Nel 2022, sono stati comprensibilmente poco apprezzati, poiché la stretta monetaria concertata dalle banche centrali ha determinato un forte aumento dei rendimenti e un calo dei prezzi delle obbligazioni. Oggi il sentimento verso le obbligazioni è molto diverso.

I flussi globali nel reddito fisso sono saldamente in territorio positivo. EPFR Global riferisce che da inizio anno gli afflussi nei fondi obbligazionari hanno raggiunto 152 miliardi di dollari.1 Il fattore principale è il reddito disponibile: si possono ottenere rendimenti di quasi il 5% sui buoni del Tesoro USA a 1 anno e persino i Bund tedeschi a 1 anno rendono il 3,2%: tutto un altro mondo rispetto ai rendimenti negativi offerti fino a maggio 2022.

I rendimenti più elevati si trasmettono a cascata in tutte le fasce di qualità, con il tasso medio delle obbligazioni societarie globali investment grade al 5,1% e i titoli high yield (sub-investment grade) che offrono il 9,0%, in base agli indici ICE BofA Global Corporate e ICE BofA Global High Yield.2 Date le prospettive economiche incerte, gli investitori trovano di nuovo attraente una classe di attivi che offre reddito, una relativa sicurezza del capitale e un potenziale di diversificazione rispetto alle posizioni azionarie. Ci aspettiamo che questo continui.

Passo indietro n. 2

Il passato ci condiziona ancora. Possiamo pensare che l'emergenza COVID sia finita da un po', ma i suoi effetti persistono. Solo nel primo trimestre di quest'anno la Cina si è decisa a riaprire completamente. In molti settori in tutto il mondo, i ricavi e i costi rimangono sfasati, mentre la spesa in viaggi e tempo libero rimbalza, ma gli acquisti di beni cominciano a languire. Gli assegni di stimolo e i risparmi accumulati durante il COVID si stanno esaurendo solo ora. Le strozzature lungo le catene di approvvigionamento che hanno contribuito all'aumento dei costi negli ultimi due anni sono state risolte.

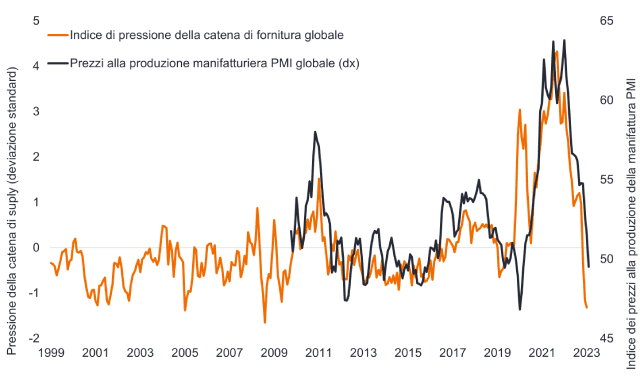

Figura 1 - Le pressioni sui prezzi si dissipano con l'allentamento delle pressioni sulle catene di approvvigionamento globali

Fonte: Refinitiv Datastream, Federal Reserve di New York, da aprile 1999 ad aprile 2023. L'indice di pressione sulle catene logistiche si è normalizzato: lo zero indica un valore medio, i valori positivi rappresentano una pressione maggiore e i valori negativi una pressione minore (in deviazioni standard). Indice S&P globale dei responsabili degli acquisti del settore manifatturiero (PMI) - Prezzi alla produzione del settore manifatturiero, una cifra superiore a 50 indica un aumento dei prezzi, mentre una cifra inferiore a 50 indica un calo dei prezzi.

Tutto questo rende difficile cercare di capire la performance economica e aziendale, poiché i confronti anno su anno rimangono distorti. La disinflazione è un segno positivo che le catene di approvvigionamento sono tornate alla normalità o la prima avvisaglia di distruzione della domanda? Sono tutti fattori con cui i responsabili delle politiche si stanno confrontando e che potrebbero indurli ad attendere tendenze chiare nei dati prima di cambiare rotta.

Attenzione al divario n. 1

I ritardi temporali hanno confuso i segnali degli indicatori guida e continuano a influenzare i dati sull'inflazione. Per esempio, i costi degli alloggi continuano a salire nei dati ufficiali dell'inflazione negli Stati Uniti, anche se i dati coincidenti più tempestivi sulle locazioni mostrano un affievolimento dell'inflazione degli affitti. Le curve dei rendimenti invertite (le obbligazioni a più lunga scadenza rendono meno di quelle a più breve scadenza di qualità creditizia simile) sono storicamente un segnale di recessione imminente.

I ritardi però sono molto variabili. La ricerca ha mostrato che dal 1969, il divario temporale tra l'inversione della curva dei rendimenti a 3 mesi/10 anni (per almeno 10 giornate di contrattazione consecutive) e l'inizio di una recessione è variato da 5 a 16 mesi.3 Lo stress in questo ciclo richiederà più tempo per manifestarsi, un riflesso dell'estremo scollamento tra crescita nominale e reale. Sì, c'è un rallentamento, ma la crescita nominale è stata spinta dall'aumento dell'inflazione. L'espansione del prodotto interno lordo (PIL) nominale degli Stati Uniti ha raggiunto un incredibile +10,7% nel 2021 ed è rallentata solo al +9,2% nel 2022, due dei dati più robusti degli ultimi quattro decenni.4 Tendiamo a dimenticare che c'è chi ha tratto vantaggio dall'inflazione imprevista: i mutuatari.

Attenzione al divario n. 2

L'aumento dei tassi di interesse ha messo a nudo le lacune di finanziamento. Una delle ironie delle recenti turbolenze bancarie è che non è stata la recessione né il rallentamento dell'economia a far fallire Silicon Valley Bank, ma la combinazione di forti perdite non realizzate e il divario tra la velocità con cui poteva raccogliere fondi e fare fronte ai prelievi dei depositanti. Questo non è un normale ciclo di credito e le banche sono dalla parte sbagliata del suddetto "scollamento nominale/reale", il che ha finito per provocare perdite obbligazionarie nel 2022.

Le turbolenze hanno puntato i riflettori sulla salute dei bilanci e sui costi di finanziamento delle aziende. Di nuovo, se facciamo un passo indietro di un anno o due, molte imprese hanno rifinanziato a piene mani approfittando dei tassi bassi e convertito linee di credito a breve in debito a più lunga scadenza. Per ora, non c'è un grande muro di scadenze fino al 2025, anche se i mercati e le aziende tendenzialmente cominciano a pensare al rifinanziamento con 12 mesi di anticipo. Molte società hanno diverse obbligazioni in circolazione con scadenze in sequenza nel tempo, quindi in genere possono far fronte a un brusco salto dei tassi, che riguarderebbe solo una piccola parte del loro debito. La preoccupazione è per le aziende con quote consistenti di debito a tasso variabile o grandi emissioni a tasso fisso in scadenza per cui serve un rifinanziamento. Ad esempio, chi ha emesso un'obbligazione diversi anni fa al 4%, ora si trova a dover pagare un rendimento del 9% per rifinanziarsi. I default sono in arrivo.

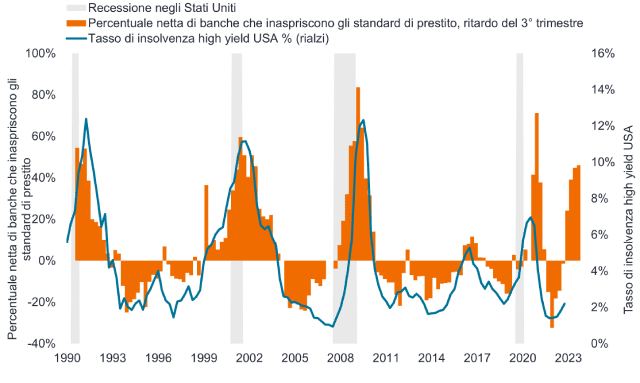

È improbabile che le aziende in difficoltà trovino le banche particolarmente ricettive. Le banche stavano restringendo gli standard di prestito già prima delle recenti turbolenze nel settore, che non hanno fatto altro che inasprire ulteriormente le condizioni di credito. E le condizioni di credito più rigide in genere preannunciano una crescita del PIL più debole e tassi di default più elevati, motivo per cui serve cautela nei confronti dei mutuatari stressati nei settori più ciclici.

Figura 2 - I default societari seguiranno il tipico percorso storico?

Fonte: Deutsche Bank, Janus Henderson Investors, Bloomberg, Federal Reserve Senior Loan Officer Opinion Survey, % netta di banche che inaspriscono gli standard di prestito (grandi e medie imprese), tasso di default high yield negli Stati Uniti, dal 30 giugno 1990 al 30 aprile 2023. Non c'è alcuna garanzia che le tendenze passate si confermino o che le previsioni si realizzino. Le performance passate non predicono i rendimenti futuri.

Attenzione al divario n. 3

La liquidità alimenta i mercati. Una delle curiosità degli ultimi sei mesi è stata che, mentre la Federal Reserve (Fed) statunitense si impegnava nella stretta quantitativa (QT), consentendo al suo bilancio di ridursi fino a 95 miliardi di dollari al mese, i mercati azionari e altri asset di rischio hanno continuato a registrare buone performance. Ciò è stato in parte spiegato con l'espansione dei bilanci di altre banche centrali, come la Banca popolare cinese, che hanno compensato la Fed, insieme ai finanziamenti di emergenza per prevenire l'instabilità finanziaria dopo le turbolenze bancarie di marzo. Anche l'impasse sul tetto del debito negli Stati Uniti ha avuto l'effetto di liberare quasi 500 miliardi di dollari nell'economia, grazie al prelievo dal Conto Generale del Tesoro (TGA).

La seconda metà del 2023 vedrà probabilmente una forte emissione di buoni del Tesoro, con il governo degli Stati Uniti impegnato a ricostituire i fondi nel TGA, mentre la Fed sta drenando dollari dal sistema con il QT. Se a ciò si aggiunge il QT della Banca centrale europea e della Banca d'Inghilterra, la scena potrebbe essere pronta per un'altra ondata di volatilità.

La luce alla fine del tunnel

Il nemico delle obbligazioni è sempre stata l'inflazione, ma con questa minaccia che comincia a ridursi e i tassi di interesse che probabilmente raggiungeranno il picco nei prossimi mesi, la parola duration comincia a suonare meno minacciosa. Storicamente, uno dei momenti migliori per detenere titoli reddito fisso è stato quello in cui le autorità hanno effettuato l'ultimo rialzo dei tassi in un ciclo di contrazione, il che potrebbe essere di buon auspicio per le aree sensibili ai tassi come i titoli di Stato e i corporate investment grade nella seconda metà del 2023.

La forte crescita nominale ha probabilmente rimandato l'impatto della politica più restrittiva, ma si prevede che le condizioni di credito più rigide si faranno sentire. Gli spread di credito sulle obbligazioni high yield si aggirano vicino alle medie storiche.5 Sebbene ciò fornisca un certo cuscinetto contro un rallentamento economico, questi divari potrebbero ampliarsi. Lo scarto delle valutazioni dei finanziari e dei titoli garantiti da ipoteca commerciale si è allargato durante la recente fase di panico nel settore bancario. Questo ribasso dei prezzi ha creato qualche opportunità, ma serve anche a ricordare che il sentimento verso i mercati del credito può cambiare rapidamente. Per rimanere sulla strada giusta, sarà più importante che mai comprendere bene i fondamentali di un debitore. Come capita a tutte le svolte di un ciclo, la "media" non è un concetto utile. I segnali di stress non emergeranno ovunque, ma ogni settore avrà i suoi attori vincenti e perdenti.

Condizioni di credito: la facilità di accesso ai finanziamenti per le famiglie e le imprese. Quando le condizioni di credito sono più rigide, accedere a un finanziamento diventa più difficile o più costoso sia per le imprese che per le famiglie.

Rating creditizio: Punteggio assegnato da un'agenzia di rating creditizio come S&P Global Ratings, Moody's e Fitch sull'affidabilità creditizia di un emittente di debito. Ad esempio, S&P classifica le obbligazioni high yield da BB a B, fino a CCC, in termini di qualità decrescente e rischio maggiore, ovvero Gli emittenti con rating CCC comportano un rischio maggiore di default.

Spread/differenziale di credito: La differenza di rendimento di titoli con scadenza analoga ma merito di credito diverso. Un ampliamento degli spread è generalmente indice di un deterioramento dell’affidabilità creditizia delle società emittenti. Al contrario, una contrazione indica un miglioramento dell'affidabilità creditizia.

Ciclico: detto di società che vendono beni di consumo discrezionali, come le auto, o settori molto sensibili alle variazioni economiche, come quello minerario. I prezzi delle azioni e delle obbligazioni emesse da società cicliche tendono a essere molto più vulnerabili agli alti e bassi dell’economia rispetto a quelli delle società non cicliche.

Default: il mancato pagamento degli interessi da parte di un debitore (come l'emittente di un'obbligazione) o la mancata restituzione di un importo originale prestato alla scadenza. Il tasso di default è tipicamente espresso come una percentuale che riflette il valore nominale delle obbligazioni di un indice in default in un periodo di 12 mesi rispetto al valore nominale totale delle obbligazioni dell'indice all'inizio del periodo.

Federal Reserve o Fed è il sistema bancario centrale degli Stati Uniti.

I titoli obbligazionari sono soggetti al rischio di tasso di interesse, di inflazione, di credito e di default. Il mercato obbligazionario è volatile. Con l'aumento dei tassi di interesse, i prezzi delle obbligazioni di solito diminuiscono, e viceversa. Il rendimento del capitale non è garantito e i prezzi possono diminuire se un emittente non effettua pagamenti puntuali o se la sua solidità creditizia si indebolisce.

Prodotto interno lordo (PIL): il valore di tutti i beni e servizi finiti prodotti da un paese, in un periodo di tempo specifico (solitamente trimestrale o annuale). Di solito è espresso come confronto in percentuale rispetto a un periodo di tempo precedente ed è una misura generale dell'attività economica complessiva di un paese.

Obbligazione high yield: obbligazione ad alto rendimento che ha un rating creditizio inferiore a quello di un'obbligazione investment grade. A volte è indicata anche come obbligazione sub-investment grade o di qualità inferiore a investment grade. Questi titoli comportano un rischio maggiore che l'emittente diventi inadempiente nei pagamenti, per cui in genere sono emessi con una cedola (pagamento regolare di interessi) più alta per compensare il rischio aggiuntivo.

L'indice ICE BofA Global Corporate riflette la performance del debito societario investment grade emesso al pubblico nei principali mercati nazionali ed di eurobond.

L'indice ICE BofA Global High Yield riflette la performance del debito societario di qualità inferiore a investment grade denominato in USD, CAD, GBP ed EUR, emesso al pubblico nei principali mercati nazionali o di eurobond.

Inflazione: il tasso annuale di variazione dei prezzi, tipicamente espresso come tasso percentuale. L'indice dei prezzi al consumo (IPC) è una misura della variazione media nel tempo dei prezzi pagati dai consumatori urbani per un paniere di beni e servizi.

Investment grade: Un'obbligazione emessa di norma da governi o società il cui rischio di non adempiere agli impegni di pagamento è percepito come relativamente basso. La qualità superiore di queste obbligazioni si riflette nei rating di credito più elevati.

Leva finanziaria: è una misura del livello di indebitamento di una società. La leva finanziaria lorda è il rapporto tra il debito e gli utili al lordo di interessi, imposte, svalutazioni e ammortamenti.

Politica monetaria: indica l'insieme delle politiche di una banca centrale, volte a influenzare il livello di inflazione e di crescita di un'economia. Comprende il controllo dei tassi di interesse e dell'offerta di moneta. Per allentamento si intende l'aumento dell'offerta di moneta da parte della banca centrale e la riduzione dei costi di prestito. Per inasprimento si intende l'attività della banca centrale volta a contenere l'inflazione e a rallentare la crescita dell'economia, aumentando i tassi di interesse e riducendo l'offerta di moneta.

L'indice dei responsabili degli acquisti (Purchasing Managers' Index, PMI) è un indice della direzione prevalente delle tendenze economiche nel settore manifatturiero e in quello dei servizi, basato su un sondaggio delle aziende del settore privato.

Contrazione o stretta quantitativa: politica monetaria restrittiva in cui le banche centrali diminuiscono l'offerta di moneta nell'economia riducendo i propri bilanci – risultato ottenibile lasciando scadere passivamente le obbligazioni e cancellandole dai bilanci di cassa o vendendo attivamente le obbligazioni per drenare denaro dal sistema in senso più ampio.

Recessione: un calo significativo dell'attività economica che dura più di qualche mese. Un atterraggio morbido è un rallentamento della crescita economica che evita una recessione.

Conto generale del Tesoro: si tratta del conto operativo del governo statunitense, gestito da depositari designati, principalmente le Federal Reserve Banks, per gestire le transazioni quotidiane di denaro pubblico.

Rendimento: livello di reddito di un asset, in genere espresso in percentuale. Nel caso delle obbligazioni, si calcola semplicemente dividendo l'importo della cedola per il prezzo corrente del titolo.

Curva dei rendimenti: Un grafico che illustra i rendimenti di obbligazioni di qualità analoga in relazione alle rispettive scadenze. In una curva dei rendimenti normale/con un'inclinazione positiva, i rendimenti delle obbligazioni a lunga scadenza sono superiori a quelli delle obbligazioni a breve termine. Una curva dei rendimenti può segnalare le aspettative del mercato circa la direzione dell'economia di un Paese.

Volatilità: il tasso e la misura in cui il prezzo di un portafoglio, di un titolo o di un indice si muove verso l'alto e verso il basso. Se il prezzo oscilla su e giù con ampi movimenti, ha un'alta volatilità. Se il prezzo si muove più lentamente e in misura minore, ha una volatilità inferiore. Maggiore è la volatilità, maggiore è il rischio dell'investimento.

1 EPFR Global, da inizio anno al 17 maggio 2023.

2 Bloomberg, Obbligazioni governative statunitensi generiche a 1 anno, Obbligazioni governative tedesche generiche a 1 anno, indice ICE BofA Global Corporate, indice ICE BofA Global High Yield. Rendimenti al 31 maggio 2023. I rendimenti possono variare nel tempo e non sono garantiti.

3 Bianco Research, 3 febbraio 2023.

4 Bloomberg, Ufficio di analisi economica degli Stati Uniti, PIL nominale degli Stati Uniti, variazione percentuale per anno di calendario su base annua a partire dal 1983. Dati corretti al 31 maggio 2023.

5 Bloomberg, indice ICE BofA Global High Yield, spread corretto per le opzioni rispetto ai titoli di Stato, punti dati mensili, 20 anni al 31 maggio 2023.

Queste sono le opinioni dell'autore al momento della pubblicazione e possono differire da quelle di altri individui/team di Janus Henderson Investors. I riferimenti a singoli titoli non costituiscono una raccomandazione all'acquisto, alla vendita o alla detenzione di un titolo, di una strategia d'investimento o di un settore di mercato e non devono essere considerati redditizi. Janus Henderson Investors, le sue affiliate o i suoi dipendenti possono avere un’esposizione nei titoli citati.

Le performance passate non sono indicative dei rendimenti futuri. Tutti i dati dei rendimenti includono sia il reddito che le plusvalenze o le eventuali perdite ma sono al lordo dei costi delle commissioni dovuti al momento dell'emissione.

Le informazioni contenute in questo articolo non devono essere intese come una guida all'investimento.

Non vi è alcuna garanzia che le tendenze passate continuino o che le previsioni si realizzino.

Comunicazione di Marketing.