È stato un periodo affascinante per chi si concentra sui temi macro, con grandi cambiamenti sia a livello politico che economico. All'inizio dell'anno eravamo convinti che, se il 2022 era stato l'anno dei tassi in rialzo, il 2023 sarebbe stato l'anno in cui avremmo dovuto conviverci. Potevamo già vedere il rischio di ulteriori problemi nell'economia in generale nelle fasi successive dell'anno. In particolare è emerso il rischio che il rapido aumento dei tassi d'interesse potesse provocare degli shock nel sistema, tali da determinare una cesura o un cambio di direzione a livello di legislazione e nell'ambiente monetario e fiscale.

Abbiamo detto che se il 2022 era stato l'anno dei tassi in rialzo, il 2023 sarebbe stato l'anno in cui avremmo dovuto conviverci. Potevamo già vedere il rischio di ulteriori problemi nell'economia in generale nelle fasi successive dell'anno.

Uno di questi si è verificato nel settore bancario all'inizio di marzo, quando il collasso di Silicon Valley Bank (SVB) ha fatto tremare tutto il sistema finanziario. I depositanti in preda al panico hanno iniziato a ritirare i loro soldi dopo che SVB aveva annunciato l'intenzione di raccogliere 2,25 miliardi di dollari di capitale, alimentando le preoccupazioni che l'istituto avesse problemi di solvibilità. La banca è stata costretta a liquidare alcune delle posizioni detenute in Treasury subendo forti perdite e, con i crescenti timori per il rischio di una corsa agli sportelli tipo quella del 2008, le autorità di regolamentazione sono state costrette a intervenire, ancora una volta, per evitare il contagio.

Fortunatamente, il 2008 ha insegnato molte cose. I regolatori e la Fed sono intervenuti rapidamente per sostenere i depositi, creando un nuovo prestatore di ultima istanza (tra le altre misure) in modo da garantire che le difficoltà di SVB rimanessero circoscritte. Ma non era finita. Appena le acque si sono calmate, le crisi di First Republic, SVB e Signature Bank hanno rappresentato il secondo, il terzo e il quarto fallimento bancario di maggiori dimensioni nella storia degli Stati Uniti.

Il crollo di queste tre banche ci ha ricordato che i cambiamenti rapidi nella politica monetaria (e fiscale) possono avere conseguenze ad ampio raggio. Ma nonostante questi fallimenti bancari, le azioni hanno continuato a risalire. In parte è stata una risposta alla portata e alla velocità dell'intervento, ma anche l'indicazione che potremmo essere vicini a un picco per il tasso della Federal Reserve statunitense, con gli investitori che hanno acquistato il put solo per compensare il rischio di una caduta del mercato.

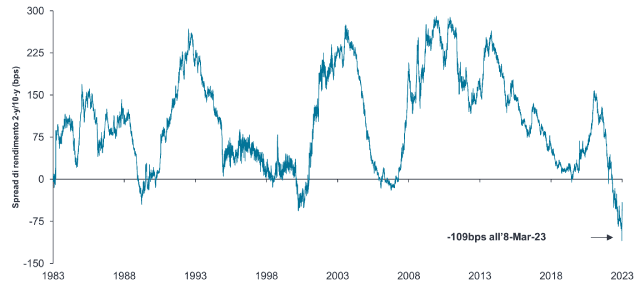

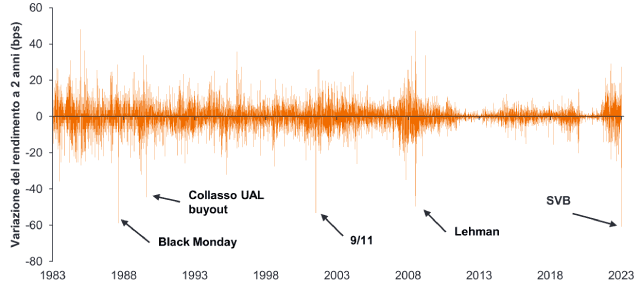

Ma mentre il rally delle azioni andava avanti, la reazione del mercato obbligazionario è stata completamente diversa. I rendimenti dei Treasury a 2 anni, superiori a quelli offerti sulle scadenze a 10 anni fin da metà 2022, a febbraio hanno raggiunto il margine più ampio dal settembre 1981 (grafico 1). Ciò ha creato un'opportunità di valore relativo per le strategie posizionate in modo da trarre vantaggio dall'irripidimento della curva statunitense, sulla base di una contrazione dello spread di rendimento a 2/10 anni (grafico 1). Il crollo di SVB è stato il catalizzatore di un'inversione di tendenza nel mercato dei tassi a breve termine degli Stati Uniti, con un movimento record per i tassi a 2 anni (grafico 2). Anche le posizioni corte sul credito hanno avuto una breve finestra di opportunità per brillare.

Grafico 1 - Un'inversione pluridecennale nella curva dei rendimenti USA...

Fonte: Bloomberg, Janus Henderson, dal 1° gennaio 1983 al 31 maggio 2023. Il grafico mostra il rendimento dei Treasury USA a 10 anni meno quello dei Treasury a 2 anni. PB = punti base. 1 punto base = 0,01%. Le performance passate non predicono i rendimenti futuri.

Fonte: Bloomberg, Janus Henderson, dal 1° gennaio 1983 al 31 maggio 2023. Il grafico mostra il rendimento dei Treasury USA a 10 anni meno quello dei Treasury a 2 anni. PB = punti base. 1 punto base = 0,01%. Le performance passate non predicono i rendimenti futuri.

Grafico 2 - ...ha determinato un movimento record al collasso di SVB

Fonte: Bloomberg, dal 1° gennaio 1983 al 31 maggio 2023. Il grafico mostra la variazione giornaliera dei rendimenti dei Treasury a 2 anni. Le performance passate non predicono i rendimenti futuri.

Fonte: Bloomberg, dal 1° gennaio 1983 al 31 maggio 2023. Il grafico mostra la variazione giornaliera dei rendimenti dei Treasury a 2 anni. Le performance passate non predicono i rendimenti futuri.

Come si preparano gli investitori per qualcosa di imprevedibile?

Parliamo molto di quali sono i maggiori problemi che gli investitori potrebbero risolvere con strumenti alternativi.

La nostra attenzione si concentra sugli alternativi liquidi, ovvero asset che un cliente può sempre contare di vendere in tempi brevi, nel momento in cui lo desidera. Significa che gli investimenti sottostanti sono in genere titoli standard, piuttosto che partnership, strategie meno liquide, ecc.

Una delle conseguenze del ritorno dell'inflazione nel sistema è stata la necessità di rivalutare l'asset allocation tradizionale del portafoglio. La classica strategia di asset allocation "60/40", che ha svolto un ruolo particolare per gli investitori negli ultimi decenni, è stata condizionata da un ambiente di inflazione perennemente bassa/disinflazione, che esigeva un'esposizione agli asset rischiosi superiore al livello normalmente auspicabile, dato il tasso privo di rischio sceso a livelli estremamente bassi.

Tuttavia, con il tasso sui fondi federali statunitensi al 5,0%-5,25% (al momento in cui scriviamo) e le altre principali banche centrali (Giappone a parte) saldamente determinate a contenere l'inflazione, indubbiamente si è ridotta l'esigenza di investire in asset rischiosi, tramite strategie azionarie long-only, il che lascia spazio per considerare altre opzioni. Con la volatilità destinata a nostro avviso a persistere nel 2023, gli investitori devono porsi questa domanda: quale porzione della quota azionaria di un'allocazione 60/40 si potrebbe diversificare con strumenti alternativi per inserire fattori di performance diversi e potenzialmente migliorare il profilo di correlazione di un portafoglio più ampio?

...esistono conoscenze note, ovverosia cose che sappiamo di sapere. Sappiamo che ci sono anche delle incognite note, ovverosia cose che sappiamo di non sapere. Ma esistono anche incognite ignote – , ossia cose che non sappiamo di non sapere... ed è proprio quest'ultima categoria che tende a essere la più problematica. – Donald Rumsfeld, ex Ministro della Difesa degli Stati Uniti

La riduzione del rischio rimarrà fondamentale

Ciò che è chiaro è che stiamo operando in un ambiente molto più polarizzato di quello che esisteva un decennio fa, e che riporta alla mente il commento di Donald Rumsfeld sulle "incognite ignote". Anche disponendo di una sfera di cristallo che consenta di prevedere le cose che verranno, il modo in cui il mercato reagirà potrebbe essere totalmente controintuitivo. Quindi, quando consideriamo l'equilibrio delle opportunità, pensiamo al potenziale di incertezza quasi radicale e a ciò che gli alternativi liquidi possono offrire in questo ambiente.

Crediamo fermamente nel valore di una strategia che fornisca diverse leve per generare performance e sia in grado di produrre rendimenti costanti e a lungo termine, non correlati agli asset tradizionali come le azioni e il reddito fisso. Non è detto che ciò che ha funzionato due anni fa, o dieci anni fa, funzionerà anche oggi. Tutto sta ad avere il giusto arsenale di strumenti per il contesto vigente e la capacità di regolare il posizionamento in base alle necessità.

Per esempio, nel 2022, abbiamo visto le azioni e il reddito fisso perdere quota mentre alcuni asset sensibili all'inflazione, come le materie prime, guadagnavano terreno. Gli ambienti in cui i prezzi si muovono costantemente nella stessa direzione nel tempo logicamente sono favorevoli per le strategie che seguono le tendenze. Ma in contesti caratterizzati da salti dei prezzi degli asset, come il sopracitato shock controtendenziale del Treasury USA a 2 anni, le strategie di quel tipo sono prevedibilmente più esposte al rischio di trovarsi in difficoltà, e questo fa scattare la ricerca di altre opzioni, in particolare strategie non direzionali.

Nei periodi di maggiore volatilità, gli investitori potrebbero prendere in considerazione strategie non direzionali che possono andare molto bene se il mercato si muove rapidamente in una direzione o nell'altra. Rientrano nella categoria le strategie che hanno maggiore opzionalità e utilizzano i mercati dei derivati per ottenere quei payoff con convessità positiva.

Dopo un po' di tempo di latitanza, le obbligazioni convertibili hanno visto una ripresa della domanda nella prima metà del 2023, riflettendo le aspettative che la Federal Reserve statunitense sia vicina alla fine di questo particolare ciclo di contrazione. I livelli di nuova emissione di titoli sono stati significativamente più alti rispetto al 2022, con l'obiettivo di finanziare la crescita, rifinanziare il debito e alimentare le attività di fusione e acquisizione. Questo ha contribuito a iniettare nel mercato un po' più di quella auspicata convessità, e date le cedole più alte disponibili (in risposta ai tassi di interesse più elevati), a creare punti di ingresso potenzialmente più favorevoli per un'esposizione "buy and hold" agli asset che combinano azioni e debito.

Vere alternative

L'argomentazione a favore degli strumenti alternativi liquidi non riguarda solo la possibilità di offrire una diversificazione, ma anche il tipo di diversificazione. Non tutte le strategie sono uguali e c'è il rischio che ciò che viene offerto come alternativa non riesca a raggiungere con costanza gli obiettivi perseguiti. In questo momento, le alternative che potrebbero agire come "ammortizzatore" non correlato con il potenziale di generare alfa sembrano una buona soluzione per aiutare a mantenere l'equilibrio tra attacco e difesa nei portafogli degli investitori. La nostra opinione rimane che i gestori di soluzioni alternative dovranno concentrarsi sul miglioramento della gamma e dell'adattabilità delle loro offerte, se vogliono fornire agli investitori una piattaforma affidabile in grado di performare durante tutto il ciclo di mercato.

"60/40": pilastro dell'investimento in portafogli bilanciati nell'era moderna, la strategia 60/40 è quella in cui gli investitori destinano il 60% del portafoglio ad asset di crescita (solitamente azioni) e il 40% al reddito fisso. Queste strategie sono concepite per offrire una diversificazione tra le classi di attivo, con il potenziale di fornire sia crescita che reddito, mentre le obbligazioni sono utilizzate come ausilio per ridurre la volatilità complessiva.

Alfa: una misura che può aiutare a determinare se un portafoglio gestito attivamente ha aggiunto valore in relazione al rischio assunto rispetto a un indice di riferimento. Un alfa positivo indica che il gestore ha aggiunto valore. L'alfa è la differenza tra il rendimento di un portafoglio e il rendimento del rispettivo benchmark, dopo la correzione per il livello di rischio assunto.

Alternativi: strumenti di investimento che non rientrano nelle classi di attivo tradizionali, ossia azioni, obbligazioni e cash. Gli investimenti alternativi includono immobili, hedge fund, materie prime, private equity e infrastrutture.

Obbligazione convertibile: titolo di debito ibrido a reddito fisso che implica il pagamento di interessi, con l'opzione di conversione in un numero predeterminato di azioni ordinarie.

Convesso/convessità: la convessità è la curvatura della relazione tra i prezzi delle obbligazioni e i rendimenti obbligazionari che dimostra come cambia la duration di un'obbligazione al variare del tasso di interesse. Se la duration aumenta al diminuire dei rendimenti, l'obbligazione ha una convessità positiva.

Correlazione: la misura in cui i movimenti di prezzo di due variabili (ad esempio, i rendimenti delle azioni o dei fondi) corrispondono in termini di direzione. Se le variabili hanno una correlazione di +1, si muovono nella stessa direzione. Se hanno una correlazione di -1, si muovono in direzioni opposte. Un valore vicino allo zero suggerisce una relazione debole o inesistente tra le due variabili.

Cedola: pagamento regolare di interessi corrisposti su un'obbligazione. Viene indicato come percentuale del valore nominale di un investimento. Ad esempio, se un'obbligazione ha un valore nominale di 100 sterline e una cedola annuale del 5%, l'obbligazione pagherà 5 sterline all'anno di interessi.

Credito: si riferisce alle obbligazioni a reddito fisso emessi da enti non governativi o sovrani. Generalmente l’emittente è una società o un singolo individuo, e i titoli vengono emessi sotto forma di obbligazioni, prestiti o altri strumenti a reddito fisso.

La diversificazione non assicura un profitto né elimina il rischio di subire perdite negli investimenti.

Inflazione: il tasso di aumento dei prezzi di merci e servizi in una economia. CPI e RPI sono due parametri comunemente utilizzati per misurare l’inflazione.

Alternativi liquidi: asset classificati come alternativi che possono essere facilmente acquistati o venduti sul mercato.

Azionario long-only: portafoglio che investe solo in posizioni lunghe (titoli acquistati con l'aspettativa che aumentino di valore nel tempo).

Ciclo di mercato: la performance degli asset è spesso guidata in gran parte da fattori ciclici legati allo stato dell'economia. Le economie e i mercati sono ciclici e i cicli possono durare da pochi anni a quasi un decennio.

Politica monetaria/fiscale: la politica monetaria è l'insieme delle azioni di una banca centrale, volte a influenzare il livello di inflazione e di crescita di un'economia. Comprende il controllo dei tassi di interesse e dell'offerta di moneta. La politica fiscale si riferisce alle politiche governative, come la definizione delle aliquote fiscali, dei livelli di spesa e del debito.

Carta nuova: termine utilizzato per descrivere l'emissione di un'obbligazione nuova, con riferimento all'epoca in cui le obbligazioni venivano emesse con un certificato di proprietà, realizzato con una miscela di carta e cotone di alta qualità e durevole.

Strategie non direzionali: strategie d'investimento neutrali, progettate per aiutare gli investitori a gestire il rischio e la volatilità durante i periodi in cui i mercati non presentano tendenze chiare o si prevede che rimangano piatti. Investono in posizioni che sono in grado di offrire un rendimento in qualsiasi direzione si muova il mercato.

Opzione: contratto in cui due parti concordano di dare a una di loro il diritto di acquistare o di vendere un asset specifico, come azioni, obbligazioni o valute, entro un periodo di tempo stabilito a un prezzo che viene fissato al momento dell'acquisto dell'opzione. L'opzione è una forma di derivato.

Asset di rischio: titoli finanziari che possono subire variazioni di prezzo significative (quindi comportano un grado di rischio superiore). Gli esempi includono le azioni, le materie prime, gli immobili e le obbligazioni.

Short (ossia posizioni creditizie corte): i gestori di fondi utilizzano questa tecnica per prendere in prestito e poi vendere quelli che ritengono asset sopravvalutati, con l'intenzione di riacquistarli a un prezzo inferiore quando il prezzo scende. La posizione guadagna se il titolo perde valore.

Ciclo di contrazione: la contrazione monetaria si riferisce all'attività della banca centrale volta a contenere l'inflazione e a rallentare la crescita dell'economia, anche attraverso l'aumento dei tassi di interesse o la riduzione dell'offerta di moneta. Si veda anche la voce Politica fiscale. Il "ciclo" copre l'intero periodo in cui una banca centrale persegue questa politica.

Treasury (titoli del Tesoro): obbligazioni emesse e garantite dal governo degli Stati Uniti, con scadenze variabili che di solito vanno da un mese a 30 anni. I rendimenti dei titoli del Tesoro USA vengono utilizzati per tracciare la curva dei rendimenti, comunemente usata come indicatore dello stato dell'economia. Una curva dei rendimenti invertita, in cui i titoli a più breve termine (ossia i Treasury a 2 anni) hanno un rendimento più elevato rispetto alle obbligazioni a più lungo termine (ossia i Treasury a 10 anni) è considerato un indicatore di una potenziale recessione futura.

Strategie che seguono le tendenze: il trend trading è uno stile di trading che cerca di captare guadagni attraverso l'analisi del momentum di un asset (o un gruppo di asset) in una particolare direzione. Quando il prezzo si muove in una direzione generale, verso l'alto o verso il basso, si parla di tendenza. Una strategia che segue la tendenza (anche definita "trend following") può utilizzare metriche tendenziali multiple, fra vari mercati e classi di attivo, all'interno dello stesso portafoglio.

Volatilità: la rapidità e l'ampiezza delle oscillazioni positive o negative del prezzo di un portafoglio, un titolo o un indice di mercato. Se le oscillazioni di prezzo sono ampie, la volatilità è alta. Se le oscillazioni di prezzo sono più lente e meno ampie, la volatilità è più bassa. Una volatilità più elevata è indice di un maggiore rischio d'investimento.

Rendimento: Il livello di reddito su un titolo, generalmente espresso in percentuale. Per quanto riguarda le azioni, un parametro comunemente utilizzato è il dividend yield, pari all’importo dei dividendi di ogni azione diviso per il prezzo dell’azione stessa. Nel caso di un’obbligazione, si calcola semplicemente dividendo l’importo della cedola per il prezzo corrente del titolo.

Curva dei rendimenti: Un grafico che illustra i rendimenti di obbligazioni di qualità analoga in relazione alle rispettive scadenze. In una curva dei rendimenti normale/con un'inclinazione positiva, i rendimenti delle obbligazioni a lunga scadenza sono superiori a quelli delle obbligazioni a breve termine. Una curva dei rendimenti può segnalare le aspettative del mercato circa la direzione dell'economia di un Paese.

Queste sono le opinioni dell'autore al momento della pubblicazione e possono differire da quelle di altri individui/team di Janus Henderson Investors. I riferimenti a singoli titoli non costituiscono una raccomandazione all'acquisto, alla vendita o alla detenzione di un titolo, di una strategia d'investimento o di un settore di mercato e non devono essere considerati redditizi. Janus Henderson Investors, le sue affiliate o i suoi dipendenti possono avere un’esposizione nei titoli citati.

Le performance passate non sono indicative dei rendimenti futuri. Tutti i dati dei rendimenti includono sia il reddito che le plusvalenze o le eventuali perdite ma sono al lordo dei costi delle commissioni dovuti al momento dell'emissione.

Le informazioni contenute in questo articolo non devono essere intese come una guida all'investimento.

Non vi è alcuna garanzia che le tendenze passate continuino o che le previsioni si realizzino.

Comunicazione di Marketing.

Informazioni importanti

Si prega di leggere attentamente le seguenti informazioni sui fondi citati in questo articolo.

- Le azioni/quote possono perdere valore rapidamente e di norma implicano rischi più elevati rispetto alle obbligazioni o agli strumenti del mercato monetario. Di conseguenza il valore del proprio investimento potrebbe diminuire.

- Gli emittenti di obbligazioni (o di strumenti del mercato monetario) potrebbero non essere più in grado di pagare gli interessi o di rimborsare il capitale, o potrebbero non volerlo più fare. In tal caso, o qualora il mercato ritenga che ciò sia possibile, il valore dell'obbligazione diminuirebbe. Le obbligazioni ad alto rendimento (non investment grade) sono più speculative e sensibili a cambiamenti avversi delle condizioni di mercato.

- L’aumento (o la diminuzione) dei tassi d’interesse può influire in modo diverso su titoli diversi. Nello specifico, i valori delle obbligazioni si riducono di norma con l'aumentare dei tassi d'interesse. Questo rischio risulta di norma più significativo quando la scadenza di un investimento obbligazionario è a più lungo termine.

- Il Fondo potrebbe usare derivati al fine di conseguire il suo obiettivo d'investimento. Ciò potrebbe determinare una "leva", che potrebbe amplificare i risultati dell'investimento, e le perdite o i guadagni per il Fondo potrebbero superare il costo del derivato. I derivati comportano rischi aggiuntivi, in particolare il rischio che la controparte del derivato non adempia ai suoi obblighi contrattuali.

- Qualora il Fondo detenga attivi in valute diverse da quella di base del Fondo o l'investitore detenga azioni o quote in un'altra valuta (in assenza di "copertura"), il valore dell'investimento potrebbe subire le oscillazioni del tasso di cambio.

- Se il Fondo, o una classe di azioni con copertura, intende attenuare le fluttuazioni del tasso di cambio tra la valuta di denominazione e la valuta di base, la stessa strategia di copertura potrebbe generare un effetto positivo o negativo sul valore del Fondo, a causa delle differenze di tasso d'interesse a breve termine tra le due valute.

- I titoli del Fondo potrebbero diventare difficili da valutare o da vendere al prezzo e con le tempistiche desiderati, specie in condizioni di mercato estreme con il prezzo delle attività in calo, aumentando il rischio di perdite sull'investimento.

- Il Fondo comporta un elevato livello di attività di acquisto e di vendita, pertanto sosterrà un livello più elevato di costi di operazione rispetto a un fondo che negozia con meno frequenza. I suddetti costi di operazione si sommano alle spese correnti del Fondo.

- I CoCo (obbligazioni contingent convertible) possono subire brusche riduzioni di valore in caso d'indebolimento della solidità finanziaria di un emittente e qualora un evento trigger prefissato comporti la conversione delle obbligazioni in azioni dell'emittente o il loro storno parziale o totale.

- Il Fondo potrebbe perdere denaro se una controparte con la quale il Fondo effettua scambi non fosse più intenzionata ad adempiere ai propri obblighi, o a causa di un errore o di un ritardo nei processi operativi o di una negligenza di un fornitore terzo.

- Le SPAC sono società di comodo create per acquisire aziende. Essendo complesse e spesso prive della trasparenza delle società consolidate, presentano maggiori rischi per gli investitori.