I mercati azionari giapponesi sono rimasti intrappolati in uno scenario macroeconomico di bassa crescita e deflazione per decenni, da quando è scoppiata la bolla economica all'inizio degli anni '90, ma ora forse le cose stanno iniziando a cambiare, e a beneficiarne potrebbe essere sopratutto il settore immobiliare.

Cosa giustifica la nostra visione positiva? Stiamo assistendo a una combinazione di fattori favorevoli: una banca centrale accomodante, che continua a monitorare gli effetti della precedente fase deflazionistica, e il desiderio delle imprese di sbloccare l'ingente valore dei bilanci, che è rimasto nascosto per anni e ora viene realizzato tramite riforme aziendali. Questo crea lo scenario quasi perfetto per una possibile continuazione della solida performance che le azioni giapponesi hanno già registrato dall'inizio del 2024.

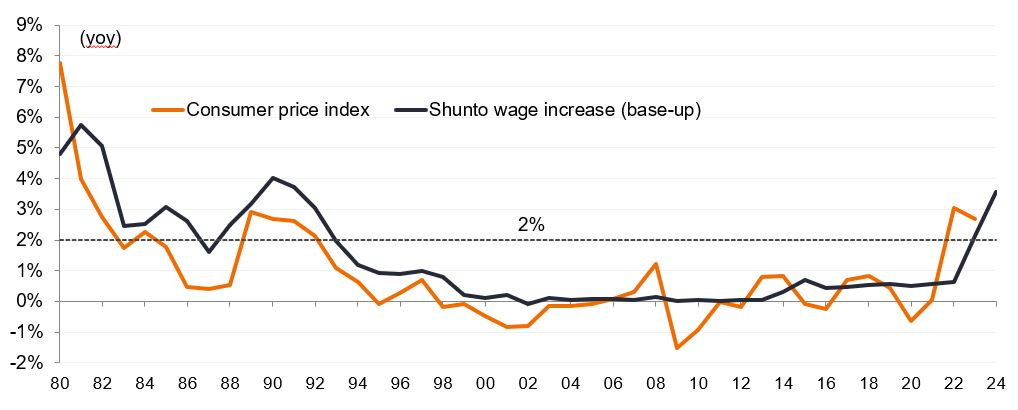

Un circolo virtuoso e sostenibile di inflazione dei prezzi e salari è fondamentale

Per quasi due anni, l'inflazione in Giappone ha oscillato intorno al livello target del 2%. La crescita dei salari è ricominciata e sta procedendo al ritmo più rapido degli ultimi decenni. Per determinare la sostenibilità di questa inversione di tendenza e rispondere alla domanda "Questa volta è diverso?" è fondamentale capire se il circolo virtuoso tra inflazione dei prezzi e salari continuerà. Indubbiamente, il governo e le multinazionali giapponesi hanno tutto l'interesse a fare in modo che sia così. Questo implica che le aziende spostino l'attenzione dal taglio dei costi e l'accumulo di liquidità alla crescita dei ricavi e l'aumento degli investimenti interni.

Grafico 1: Inflazione dei prezzi e dei salari

Fonte: Rengo, MHLW, team economico di UBS Giappone.

Le riforme aziendali stanno imprimendo un cambiamento reale

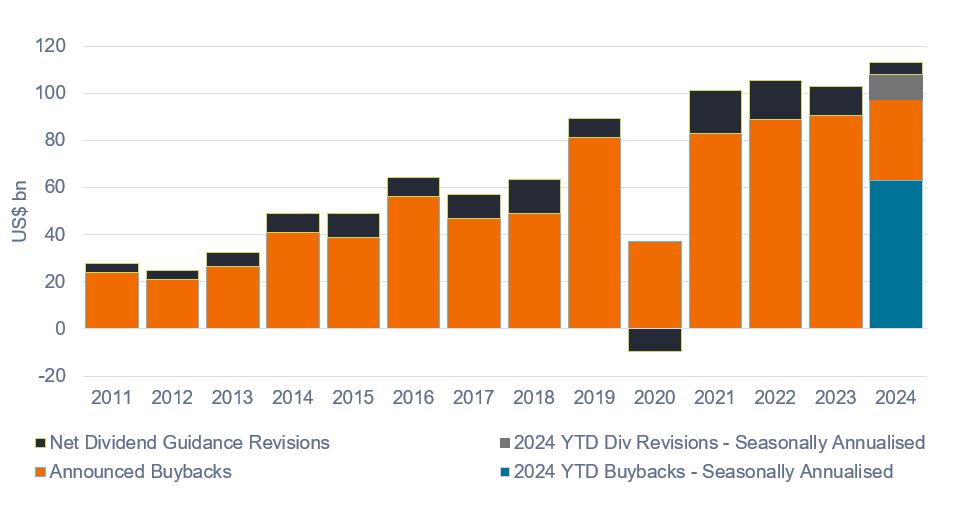

Un'altra area di interesse nasce dalla riforma aziendale iniziata con l'Abenomics, oltre un decennio fa. Il sostegno offerto è proseguito attraverso una serie di impegni e provvedimenti. Tra questi, ad esempio, le pressioni della Borsa di Tokyo sulle aziende per il miglioramento dell'amministrazione del capitale degli azionisti e dell'informativa, e i cambiamenti normativi in aree come le fusioni e acquisizioni (M&A) per facilitare il consolidamento. Nel frattempo, il ruolo degli investitori attivisti è in crescita. Sul fronte societario, le aziende stanno tornando a concentrasi sul costo del capitale e sul rendimento degli azionisti fissando obiettivi di rendimento del capitale proprio (ROE), vendendo partecipazioni non strategiche e partecipazioni incrociate e aumentando i dividendi e i riacquisti. In genere queste società registrano un impatto positivo sulla performance del prezzo delle loro azioni, a discapito di quelle che non hanno adottato misure analoghe.

Grafico 2: Azioni giapponesi – i dividendi e i riacquisti di azioni proprie migliorano il rendimento totale degli azionisti

Fonte: UBS Quantitative Research al 22 maggio 2024, FactSet, dalla fine dell'anno fiscale 2011 alla fine dell'anno fiscale 2024 da inizio anno. Le performance passate non sono indicative dei rendimenti futuri.

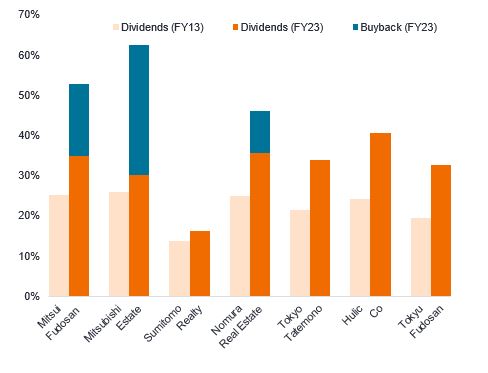

Sulla base delle relazioni con società immobiliari giapponesi degli ultimi decenni, avvertiamo un cambiamento positivo nell'approccio che, secondo noi, è destinato a migliorare ancora. In realtà, avevamo già notato i primi cambiamenti con la recente pubblicazione dei piani di gestione a medio termine (da tre a cinque anni) delle aziende, comprese le previsioni e la guidance.

Grafico 3: Il rendimento totale degli azionisti degli sviluppatori giapponesi sta migliorando

Fonte: UBS, analisi di Janus Henderson Investors, al 31 maggio 2024. Non vi è alcuna garanzia che le tendenze passate continuino o che le previsioni si realizzino.

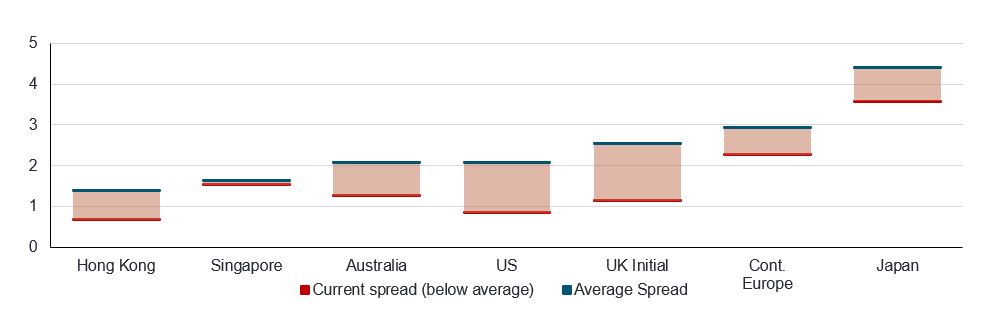

Le valutazioni favorevoli preludono a un cambio di rotta positivo

Probabilmente il settore immobiliare giapponese sarà uno dei maggiori beneficiari del ciclo positivo di inflazione dei prezzi e salari. I mercati hanno ampiamente anticipato l'aumento dei tassi: di recente il rendimento del JGB (titolo di Stato giapponese) a 10 anni ha toccato il picco da 13 anni. La maggior parte degli investitori crede che la Bank of Japan aumenterà gradualmente i tassi, per garantire che l'inflazione rimanga a livelli sostenibili e che sia mantenuto lo spread positivo dei rendimenti immobiliari (differenza tra rendimento immobiliare e rendimento obbligazionario) - in ogni caso molto più ampio rispetto ad altri mercati immobiliari a livello globale, per poter assorbire i tassi più elevati.

Grafico 4: Il Giappone è ben posizionato per assorbire i graduali rialzi dei tassi

Spread dei rendimenti immobiliari rispetto ai rendimenti obbligazionari a 10 anni (%)

Fonte: Datastream, CBRE, Jones Lang LaSalle, IPD, NCREIF, stime UBS. I tassi di capitalizzazione complessivi delle regioni si basano sulla media ponderata dei sottosettori. Tassi di capitalizzazione in base agli ultimi dati disponibili e rendimenti obbligazionari a 10 anni al 9 maggio 2024. Nota: gli attuali spread dei tassi di capitalizzazione sono calcolati sulla base dei rendimenti obbligazionari a 10 anni al 9 maggio 2024.

Tra le società quotate, le valutazioni delle imprese immobiliari rimangono interessanti e favorevoli a un ulteriore re-rating nel tempo, in particolare per quelle che hanno puntato sulle riforme societarie per migliorare il rendimento degli azionisti.

Grafico 5: Rapporto storico tra prezzo e valore patrimoniale netto degli sviluppatori giapponesi

Fonte: UBS, analisi di Janus Henderson Investors al 31 maggio 2024. Il rapporto prezzo/valore netto (P/NAV) indica il prezzo delle azioni della società rispetto al valore patrimoniale netto (o contabile) per azione e viene utilizzato come indicatore di quanto sono disposti a pagare gli investitori per 1 dollaro di patrimonio netto. Non vi è alcuna garanzia che le tendenze passate continuino o che le previsioni si realizzino.

È essenziale essere selettivi

A nostro avviso, il Giappone è la regione più interessante nel panorama immobiliare asiatico in questo momento.

Questo è un fattore importante, poiché il Giappone rappresenta quasi la metà dell'universo di investimento immobiliare quotato in Asia. Tuttavia, per noi è fondamentale rimanere selettivi, dato che difficilmente l'alta marea solleverà tutte le barche.

Questo perché non tutti i settori hanno il potere di determinazione dei prezzi per poter aumentare gli affitti, a causa delle diverse dinamiche immobiliari e delle strutture di locazione. I fondamentali immobiliari continueranno a trainare i rendimenti; i segmenti a maggior crescita, come quello alberghiero e residenziale, sembrano ben posizionati per beneficiare della forte domanda del turismo in entrata e della crescita positiva dei salari.

Forse un po' a sorpresa non tutte le società stanno attuando riforme societarie e, di conseguenza, non potranno godere del potenziale di un re-rating multiplo (valutazione). Gli investitori farebbero meglio a evitare queste società. Piuttosto, dovrebbero guardare ad aziende dirette da team di gestione che, dopo un'azione persuasiva che dura da anni, stanno finalmente iniziando ad attuare le riforme aziendali. In questo modo potranno sbloccare l'enorme valore nascosto che, fino a poco tempo fa, era fuori dalla portata degli azionisti.

Abenomics: si riferisce a una serie di politiche economiche introdotte dall'ex primo ministro Shinzo Abe alla fine del 2012, inclusi un uso più liberale della politica fiscale e monetaria e riforme strutturali volte a migliorare la competitività del Giappone nei mercati globali per risollevare l'economia stagnante del Paese.

Rendimento obbligazionario: il livello di reddito di un titolo, generalmente espresso in percentuale. Per un'obbligazione, questo viene calcolato dividendo il pagamento della cedola per il prezzo corrente dell'obbligazione. Rendimenti obbligazionari più bassi equivalgono a prezzi obbligazionari più elevati.

Tasso di capitalizzazione (cap): viene calcolato dividendo il reddito operativo netto di un immobile per il suo valore patrimoniale. Si tratta della valutazione della resa di un immobile nell'arco di un anno. In generale, più alto è il tasso di capitalizzazione, maggiori sono il rischio e il rendimento.

Valore patrimoniale netto (NAV): il valore totale di un asset meno il debito in essere e le spese per immobilizzazioni.

Rendimento immobiliare: rendimento annuo dell'investimento di capitale, solitamente espresso in percentuale del valore del capitale.

Re-rating: si verifica quando gli investitori sono disposti a pagare un prezzo più alto per le azioni, generalmente in previsione di guadagni futuri più elevati.

Rendimento del capitale proprio (ROE): l'utile netto di una società (reddito meno spese e imposte) in un determinato periodo, diviso per la quantità di denaro investito dai suoi azionisti. Viene utilizzato come misura della redditività di un'azienda, rispetto alle sue controparti.

Riacquisto di azioni proprie: si ha quando una società riacquista le proprie azioni dal mercato, riducendo così il numero di azioni in circolazione, con un conseguente aumento del valore di ogni azione rimanente. Questo fa aumentare la partecipazione degli attuali azionisti nella società, incluso l'importo dovuto per eventuali pagamenti futuri dei dividendi. In genere segnala l'ottimismo dell'azienda sul futuro e una possibile sottovalutazione del suo patrimonio netto.

INFORMAZIONI IMPORTANTI

REIT o Real Estate Investment Trust: sono fondi di investimento immobiliare che investono in immobili, tramite la proprietà diretta di beni immobili, quote immobiliari o mutui. Essendo quotati in borsa, i REIT solitamente sono molto liquidi e scambiati come le azioni.

I titoli immobiliari, compresi i Real Estate Investment Trusts (REIT), sono sensibili alle variazioni dei valori immobiliari e dei redditi da locazione, alle imposte sulla proprietà, ai tassi di interesse, ai requisiti fiscali e normativi, alla domanda e all'offerta, alle capacità di gestione e all'affidabilità creditizia della società. Inoltre, i REIT potrebbero non riuscire a beneficiare di determinati vantaggi fiscali o esenzioni dalla registrazione, il che potrebbe produrre conseguenze economiche negative.

Queste sono le opinioni dell'autore al momento della pubblicazione e possono differire da quelle di altri individui/team di Janus Henderson Investors. I riferimenti a singoli titoli non costituiscono una raccomandazione all'acquisto, alla vendita o alla detenzione di un titolo, di una strategia d'investimento o di un settore di mercato e non devono essere considerati redditizi. Janus Henderson Investors, le sue affiliate o i suoi dipendenti possono avere un’esposizione nei titoli citati.

Le performance passate non sono indicative dei rendimenti futuri. Tutti i dati dei rendimenti includono sia il reddito che le plusvalenze o le eventuali perdite ma sono al lordo dei costi delle commissioni dovuti al momento dell'emissione.

Le informazioni contenute in questo articolo non devono essere intese come una guida all'investimento.

Non vi è alcuna garanzia che le tendenze passate continuino o che le previsioni si realizzino.

Comunicazione di Marketing.

Informazioni importanti

Si prega di leggere attentamente le seguenti informazioni sui fondi citati in questo articolo.

- Le azioni/quote possono perdere valore rapidamente e di norma implicano rischi più elevati rispetto alle obbligazioni o agli strumenti del mercato monetario. Di conseguenza il valore del proprio investimento potrebbe diminuire.

- Le azioni di società a piccola e media capitalizzazione possono presentare una maggiore volatilità rispetto a quelle di società più ampie e talvolta può essere difficile valutare o vendere tali azioni al momento e al prezzo desiderati, il che aumenta il rischio di perdite.

- Il Fondo si concentra su determinati settori o temi d’investimento e potrebbe risentire pesantemente di fattori quali eventuali variazioni ai regolamenti governativi, una maggiore competizione nei prezzi, progressi tecnologici ed altri eventi negativi.

- Questo Fondo può avere un portafoglio particolarmente concentrato rispetto al suo universo di investimento o altri fondi del settore. Un evento sfavorevole riguardante anche un numero ridotto di posizioni potrebbe creare una notevole volatilità o perdite consistenti per il Fondo.

- Il Fondo investe in fondi d’investimento immobiliari (REIT) e altre società o fondi impegnati nell’investimento immobiliare, che comportano rischi maggiori di quelli associati all’investimento immobiliare diretto. In particolare, i REIT possono essere soggetti a normative meno rigide di quelle del Fondo stesso e possono registrare una maggiore volatilità delle rispettive attività sottostanti.

- Il Fondo potrebbe usare derivati al fine di ridurre il rischio o gestire il portafoglio in modo più efficiente. Ciò, tuttavia, comporta rischi aggiuntivi, in particolare il rischio che la controparte del derivato non adempia i suoi obblighi contrattuali.

- Qualora il Fondo detenga attivi in valute diverse da quella di base del Fondo o l'investitore detenga azioni o quote in un'altra valuta (in assenza di "copertura"), il valore dell'investimento potrebbe subire le oscillazioni del tasso di cambio.

- Se il Fondo, o una classe di azioni con copertura, intende attenuare le fluttuazioni del tasso di cambio tra la valuta di denominazione e la valuta di base, la stessa strategia di copertura potrebbe generare un effetto positivo o negativo sul valore del Fondo, a causa delle differenze di tasso d'interesse a breve termine tra le due valute.

- I titoli del Fondo potrebbero diventare difficili da valutare o da vendere al prezzo e con le tempistiche desiderati, specie in condizioni di mercato estreme con il prezzo delle attività in calo, aumentando il rischio di perdite sull'investimento.

- Le spese correnti possono essere prelevate, in tutto o in parte, dal capitale, il che potrebbe erodere il capitale o ridurne il potenziale di crescita.

- Il Fondo potrebbe perdere denaro se una controparte con la quale il Fondo effettua scambi non fosse più intenzionata ad adempiere ai propri obblighi, o a causa di un errore o di un ritardo nei processi operativi o di una negligenza di un fornitore terzo.

- Oltre al reddito, questa classe di azioni può distribuire plusvalenze di capitale realizzate e non realizzate e il capitale inizialmente investito. Sono dedotti dal capitale anche commissioni, oneri e spese. Entrambi i fattori possono comportare l’erosione del capitale e un potenziale ridotto di crescita del medesimo. Si richiama l’attenzione degli investitori anche sul fatto che le distribuzioni di tale natura possono essere trattate (e quindi imponibili) come reddito, secondo la legislazione fiscale locale.

Rischi specifici

- Le azioni/quote possono perdere valore rapidamente e di norma implicano rischi più elevati rispetto alle obbligazioni o agli strumenti del mercato monetario. Di conseguenza il valore del proprio investimento potrebbe diminuire.

- Un Fondo che presenta un’esposizione elevata a un determinato paese o regione geografica comporta un livello maggiore di rischio rispetto a un Fondo più diversificato.

- Il Fondo si concentra su determinati settori o temi d’investimento e potrebbe risentire pesantemente di fattori quali eventuali variazioni ai regolamenti governativi, una maggiore competizione nei prezzi, progressi tecnologici ed altri eventi negativi.

- Questo Fondo può avere un portafoglio particolarmente concentrato rispetto al suo universo di investimento o altri fondi del settore. Un evento sfavorevole riguardante anche un numero ridotto di posizioni potrebbe creare una notevole volatilità o perdite consistenti per il Fondo.

- Il Fondo investe in fondi d’investimento immobiliari (REIT) e altre società o fondi impegnati nell’investimento immobiliare, che comportano rischi maggiori di quelli associati all’investimento immobiliare diretto. In particolare, i REIT possono essere soggetti a normative meno rigide di quelle del Fondo stesso e possono registrare una maggiore volatilità delle rispettive attività sottostanti.

- Il Fondo potrebbe usare derivati al fine di ridurre il rischio o gestire il portafoglio in modo più efficiente. Ciò, tuttavia, comporta rischi aggiuntivi, in particolare il rischio che la controparte del derivato non adempia i suoi obblighi contrattuali.

- Qualora il Fondo detenga attivi in valute diverse da quella di base del Fondo o l'investitore detenga azioni o quote in un'altra valuta (in assenza di "copertura"), il valore dell'investimento potrebbe subire le oscillazioni del tasso di cambio.

- Se il Fondo, o una classe di azioni con copertura, intende attenuare le fluttuazioni del tasso di cambio tra la valuta di denominazione e la valuta di base, la stessa strategia di copertura potrebbe generare un effetto positivo o negativo sul valore del Fondo, a causa delle differenze di tasso d'interesse a breve termine tra le due valute.

- I titoli del Fondo potrebbero diventare difficili da valutare o da vendere al prezzo e con le tempistiche desiderati, specie in condizioni di mercato estreme con il prezzo delle attività in calo, aumentando il rischio di perdite sull'investimento.

- Il Fondo può sostenere un livello di costi di operazione più elevato per effetto dell’investimento su mercati caratterizzati da una minore attività di contrattazione o meno sviluppati rispetto a un fondo che investa su mercati più attivi/sviluppati.

- Le spese correnti possono essere prelevate, in tutto o in parte, dal capitale, il che potrebbe erodere il capitale o ridurne il potenziale di crescita.

- Il Fondo potrebbe perdere denaro se una controparte con la quale il Fondo effettua scambi non fosse più intenzionata ad adempiere ai propri obblighi, o a causa di un errore o di un ritardo nei processi operativi o di una negligenza di un fornitore terzo.

- Oltre al reddito, questa classe di azioni può distribuire plusvalenze di capitale realizzate e non realizzate e il capitale inizialmente investito. Sono dedotti dal capitale anche commissioni, oneri e spese. Entrambi i fattori possono comportare l’erosione del capitale e un potenziale ridotto di crescita del medesimo. Si richiama l’attenzione degli investitori anche sul fatto che le distribuzioni di tale natura possono essere trattate (e quindi imponibili) come reddito, secondo la legislazione fiscale locale.

Rischi specifici

- Le azioni/quote possono perdere valore rapidamente e di norma implicano rischi più elevati rispetto alle obbligazioni o agli strumenti del mercato monetario. Di conseguenza il valore del proprio investimento potrebbe diminuire.

- Le azioni di società a piccola e media capitalizzazione possono presentare una maggiore volatilità rispetto a quelle di società più ampie e talvolta può essere difficile valutare o vendere tali azioni al momento e al prezzo desiderati, il che aumenta il rischio di perdite.

- Il Fondo si concentra su determinati settori o temi d’investimento e potrebbe risentire pesantemente di fattori quali eventuali variazioni ai regolamenti governativi, una maggiore competizione nei prezzi, progressi tecnologici ed altri eventi negativi.

- Il Fondo investe in fondi d’investimento immobiliari (REIT) e altre società o fondi impegnati nell’investimento immobiliare, che comportano rischi maggiori di quelli associati all’investimento immobiliare diretto. In particolare, i REIT possono essere soggetti a normative meno rigide di quelle del Fondo stesso e possono registrare una maggiore volatilità delle rispettive attività sottostanti.

- Il Fondo potrebbe usare derivati al fine di conseguire il suo obiettivo d'investimento. Ciò potrebbe determinare una "leva", che potrebbe amplificare i risultati dell'investimento, e le perdite o i guadagni per il Fondo potrebbero superare il costo del derivato. I derivati comportano rischi aggiuntivi, in particolare il rischio che la controparte del derivato non adempia ai suoi obblighi contrattuali.

- Qualora il Fondo detenga attivi in valute diverse da quella di base del Fondo o l'investitore detenga azioni o quote in un'altra valuta (in assenza di "copertura"), il valore dell'investimento potrebbe subire le oscillazioni del tasso di cambio.

- Se il Fondo, o una classe di azioni con copertura, intende attenuare le fluttuazioni del tasso di cambio tra la valuta di denominazione e la valuta di base, la stessa strategia di copertura potrebbe generare un effetto positivo o negativo sul valore del Fondo, a causa delle differenze di tasso d'interesse a breve termine tra le due valute.

- I titoli del Fondo potrebbero diventare difficili da valutare o da vendere al prezzo e con le tempistiche desiderati, specie in condizioni di mercato estreme con il prezzo delle attività in calo, aumentando il rischio di perdite sull'investimento.

- Le spese correnti possono essere prelevate, in tutto o in parte, dal capitale, il che potrebbe erodere il capitale o ridurne il potenziale di crescita.

- Il Fondo potrebbe perdere denaro se una controparte con la quale il Fondo effettua scambi non fosse più intenzionata ad adempiere ai propri obblighi, o a causa di un errore o di un ritardo nei processi operativi o di una negligenza di un fornitore terzo.

- Oltre al reddito, questa classe di azioni può distribuire plusvalenze di capitale realizzate e non realizzate e il capitale inizialmente investito. Sono dedotti dal capitale anche commissioni, oneri e spese. Entrambi i fattori possono comportare l’erosione del capitale e un potenziale ridotto di crescita del medesimo. Si richiama l’attenzione degli investitori anche sul fatto che le distribuzioni di tale natura possono essere trattate (e quindi imponibili) come reddito, secondo la legislazione fiscale locale.