Investor survey: combattere i bias emotivi durante la stagione elettorale

Ben Rizzuto, Wealth Strategist, ci spiega in che modo i consulenti possono aiutare gli investitori a gestire i bias comportamentali comuni che spesso nascono da convinzioni politiche, soprattutto prima di un'elezione presidenziale.

7 minuti di lettura

In sintesi

- L'Investor Survey 2024 di Janus Henderson rivela che le elezioni presidenziali sono la principale preoccupazione degli investitori, e che stanno influenzando le decisioni di allocazione del portafoglio.

- La stagione elettorale crea il contesto perfetto per bias comportamentali che possono nuocere al portafoglio e agli obiettivi a lungo termine di un investitore.

- I consulenti hanno un ruolo fondamentale nel tenere sotto controllo le emozioni dei clienti, mettendo sotto la giusta prospettiva i movimenti a breve termine del mercato e aiutandoli a comprendere i bias comportamentali a cui potrebbero essere esposti.

Tutti abbiamo dei bias, e questi pregiudizi o preferenze affiorano con prepotenza durante le stagioni elettorali.

Ci sono poche cose – a parte forse le convinzioni religiose e le passioni sportive – profondamente radicate in noi quanto la nostra identità politica. Non importa se siamo democratici, repubblicani o indipendenti: la nostra affiliazione al partito è considerata un punto d'onore. La domanda che dobbiamo porci oggi è se questo fervore si esprima davanti a un'audience rispettosa, in pubblico o rigorosamente nell'intimità della cabina elettorale.

Come abbiamo spiegato, il fervore politico è intrinsecamente emotivo e tra molti americani questa emozione genera timori per i portafogli di investimento. Proprio come nell'edizione 2023, il nostro Investor Survey del 2024 – condotto da aprile a maggio 2024 – ha rivelato che le elezioni presidenziali statunitensi sono, ancora una volta, la principale preoccupazione degli investitori. Soprattutto, i consulenti finanziari dovrebbero essere consapevoli del fatto che l'ansia elettorale porterà il 62% degli investitori ad assumere meno rischi fino all'esito delle elezioni.

JHI

I dati storici dimostrano che questa non è una buona idea perché, anche se storicamente la performance dei mercati cambia negli anni in cui si tengono le elezioni, la differenza non è tale da indurre gli investitori ad apportare modifiche significative alle loro allocazioni.

Rendimenti di mercato negli anni delle elezioni presidenziali negli Stati Uniti (1937-2024)

Forte ansia prima delle elezioni, ma scarso impatto percepibile sui rendimenti

| Rendimento medio annuo dell'indice S&P 500® | |

| Tutti gli anni | 12,07% |

| Anni delle elezioni presidenziali | 10,13% |

| Media degli altri anni | 12,72% |

Questa reazione alle imminenti elezioni è un classico caso in cui le emozioni spingono gli investitori a prendere decisioni di investimento intempestive che, nel lungo termine, potrebbero danneggiare i loro piani finanziari. Un aspetto fondamentale del nostro lavoro di professionisti finanziari consiste nell'aiutare i clienti a controllare le emozioni, anche quando si tratta di temi delicati come la politica. Il 67% degli investitori intervistati che hanno dichiarato di essere molto o abbastanza soddisfatti del proprio consulente finanziario, infatti, hanno affermato di apprezzare che il consulente "li aiuti a tenere sotto controllo le emozioni in periodi di forte volatilità del mercato".1

Parte di questo lavoro di controllo delle emozioni del cliente consiste nel fornire contesto e formazione sui trend storici e attuali, oltre ad aiutare i clienti a riconoscere e comprendere i bias comportamentali o le euristiche a cui potrebbero essere esposti. L'emotività della stagione elettorale crea il contesto perfetto per bias comportamentali, che possono nuocere al portafoglio dell'investitore.

Fatte queste premesse, vorrei soffermarmi su tre dei principali bias comportamentali a cui potrebbero essere esposti gli investitori nei prossimi mesi, e sul modo in cui i consulenti possono aiutarli.

Bias di conferma

È la tendenza delle persone a cercare informazioni a supporto delle loro convinzioni preesistenti, evitando quelle che potenzialmente potrebbero contraddirle.

Questo pregiudizio è particolarmente diffuso nel contesto attuale, regolato dagli algoritmi e dominato dai social media. Un investitore che ha già un'opinione su un candidato politico potrebbe leggere una notizia o un post sui social media (che riceve in base a un algoritmo che riconosce le sue preferenze) che mette in cattiva luce il candidato, e questo potrebbe rafforzare le sue convinzioni. Queste convinzioni, ora ancora più solide, potrebbero portare a decisioni di portafoglio dettate dalle emozioni e intempestive, nel caso in cui il candidato dovesse risultare in vantaggio nei sondaggi o vincere le elezioni.

I consulenti possono aiutare gli investitori a limitare questo pregiudizio fornendo informazioni opposte, oppure facendo la parte dell'avvocato del diavolo quando gli investitori tirano fuori il telefono e dicono: "Hai visto cos'è successo?!"

Bias di recency

È la tendenza di chi prende decisioni finanziarie a dare eccessiva importanza agli eventi recenti, senza tenere in considerazione i trend storici e le medie.

Niente è più recente dell'ultimo titolo comparso sui giornali. Pensate, ad esempio, all'effetto che può avere un titolo che recita: "Questa è l'elezione più importante della nostra vita!" Questa percezione (che sembra riaffiorare ogni volta che ci sono le elezioni), associata all'idea che il candidato del partito avversario potrebbe vincere, accende gli animi e intensifica le emozioni degli investitori.

Ed è qui che entrano in gioco i dati storici. Si potrebbe argomentare che i mercati tendono a fare bene nel lungo termine, e che la volatilità legata alle elezioni ha vita breve. Oppure, facendo una rapida ricerca su Google potremmo scoprire che gli opinionisti avevano affermato che le elezioni del 2020 (o forse quelle del 2016, o del 1996, o persino quelle del 1964) sarebbero state le più importanti della nostra vita.

Questi dati storici aiutano ad ampliare le prospettive di un investitore, che magari tende a essere troppo concentrato sul presente – e sui movimenti di mercato di breve termine – a causa del bias di recency.

Bias di attaccamento

È una predisposizione emotiva che induce un individuo ad agire in modo irrazionale nei confronti di persone o oggetti verso i quali ha un attaccamento emotivo.

Questo pregiudizio è alla base di qualsiasi campagna politica. Siamo legati ai candidati del partito politico che abbiamo scelto per il solo fatto che anche loro sono democratici o repubblicani.

Naturalmente, se questo attaccamento fosse una strategia d'investimento vincente, le persone investirebbero solo nei periodi in cui ad amministrare è il loro partito.

Mostrare chiaramente agli investitori come potrebbe andare a finire è un ottimo modo per aiutarli a superare questo pregiudizio.

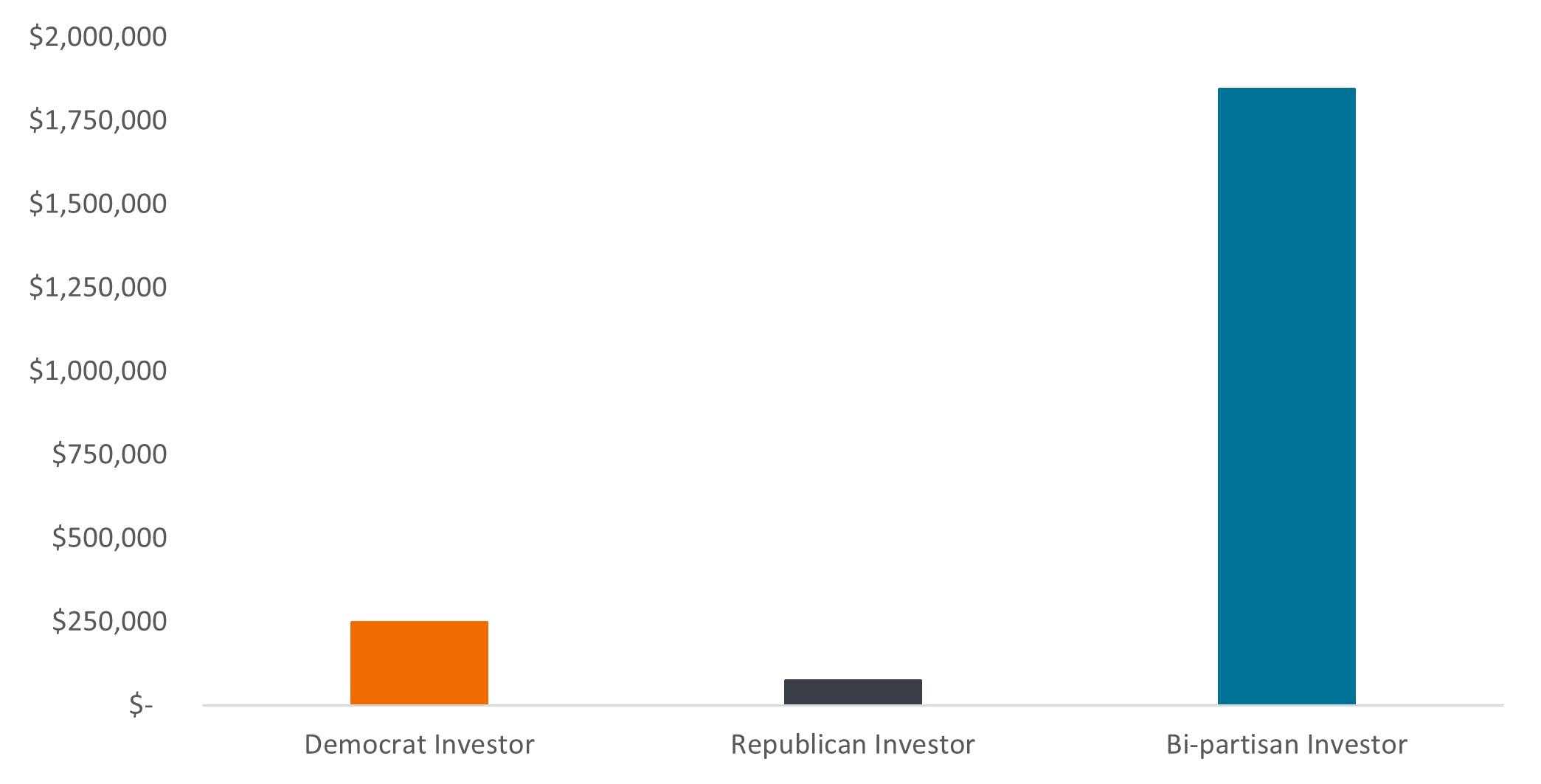

Di seguito potete vedere come sarebbero andate le cose per un investitore tra il 1977 e il 30 giugno 2024, se avesse investito nell'indice S&P 500® solo durante l'amministrazione del suo partito politico preferito. Abbiamo messo a confronto questa esperienza con quella di un investitore bipartisan, che ha investito nello S&P 500 nell'intero periodo di riferimento, indipendentemente da chi ci fosse in carica.

Risultati degli investimenti di parte (1977 – 30 giugno 2024)

Si ipotizza che gli investitori effettuino un investimento iniziale di $ 10.000 nell'indice S&P 500® solo durante l'amministrazione democratica/repubblicana e che passino alla liquidità (nessun rendimento) nel periodo in cui a governare è l'opposizione. La performance passata non è garanzia di risultati futuri.

Devo trovare un grafico migliore sul perché abbia senso l'investimento bipartisan. (Se solo il grafico potesse aiutare a promuovere un maggiore bipartitismo in alcuni dei nostri processi legislativi!).

La determinazione dell'investitore bipartisan mi fa venire in mente una cosa che ripeto agli investitori tutto l'anno:

"La nostra vita finanziaria non è suddivisa in mandati di quattro anni. Gli obiettivi finanziari per cui stiamo investendo oggi hanno orizzonti temporali che possono durare 10, 20, 30, forse anche 40 anni e potrebbero estendersi per diversi mandati presidenziali."

I bias hanno un ruolo importante nella nostra vita quotidiana. Il denaro e le emozioni sono due cose che possono esasperare gli effetti negativi di questi bias, e la stagione elettorale li lega inestricabilmente tutti e tre. Per gli investitori, è importante riconoscere questi pregiudizi e comportamenti per capire in che modo potrebbero influire sul processo decisionale. E i consulenti svolgono un ruolo fondamentale nella gestione delle emozioni dei clienti, per evitare che questi comuni bias portino alla follia finanziaria.

1 Investor survey di Janus Henderson, settembre 2024.

L'indice S&P 500® riflette la performance dei titoli azionari ad alta capitalizzazione statunitensi e rappresenta la performance generale del mercato azionario statunitense.

La volatilità misura il rischio utilizzando la dispersione dei rendimenti per un determinato investimento.

Queste sono le opinioni dell'autore al momento della pubblicazione e possono differire da quelle di altri individui/team di Janus Henderson Investors. I riferimenti a singoli titoli non costituiscono una raccomandazione all'acquisto, alla vendita o alla detenzione di un titolo, di una strategia d'investimento o di un settore di mercato e non devono essere considerati redditizi. Janus Henderson Investors, le sue affiliate o i suoi dipendenti possono avere un’esposizione nei titoli citati.

Le performance passate non sono indicative dei rendimenti futuri. Tutti i dati dei rendimenti includono sia il reddito che le plusvalenze o le eventuali perdite ma sono al lordo dei costi delle commissioni dovuti al momento dell'emissione.

Le informazioni contenute in questo articolo non devono essere intese come una guida all'investimento.

Non vi è alcuna garanzia che le tendenze passate continuino o che le previsioni si realizzino.

Comunicazione di Marketing.