Opportunità per le small e mid cap del settore sanitario in un contesto di invecchiamento della popolazione

Il settore sanitario è ben posizionato per beneficiare dell'invecchiamento della popolazione nelle principali economie globali. I gestori di portafoglio Andy Acker, Dan Lyons, Jonathan Coleman e Brian Demain spiegano il loro punto di vista su come gli investitori possono sfruttare al meglio questo megatrend nel settore.

8 minuti di lettura

In sintesi

- Il numero di persone che superano la soglia dei 65 anni sta aumentando rapidamente in alcune delle più grandi economie del mondo ed è probabile che ciò determini un incremento proporzionale della spesa sanitaria.

- Gli investitori che ambiscono a monetizzare questo megatrend potrebbero trovare le maggiori opportunità di crescita nelle piccole e medie imprese, che stanno guidando l'innovazione del settore.

- Dato il rischio intrinseco nello sviluppo di nuove terapie, ridurre al minimo il rischio di ribasso quando si investe nel settore sanitario è importante e, a nostro avviso, si presta a un approccio attivo.

Con il rapido invecchiamento della popolazione nelle grandi economie, la domanda di assistenza sanitaria è destinata ad aumentare velocemente nei prossimi decenni. Entro il 2050, una persona su sei in tutto il mondo avrà 65 anni o più, una coorte anagrafica che in genere spende tre volte di più per i servizi medici rispetto alle generazioni più giovani, e ciò implica uno schema in netto contrasto con altre categorie di consumo che tendono a diminuire con l'avanzare dell'età.1

Mentre il settore sanitario nel suo complesso potrebbe trarre vantaggio dall'invecchiamento della popolazione, alcune delle maggiori opportunità di crescita potrebbero verificarsi nelle innovazioni mirate per le patologie legate all'età (come il morbo di Alzheimer, le malattie cardiovascolari, il cancro e i disturbi ortopedici). A nostro avviso, concentrarsi su queste aree di crescita – e sulle piccole e medie imprese che guidano l'innovazione al loro interno – potrebbe aiutare gli investitori a sfruttare al meglio il vento in poppa demografico nel settore sanitario.

Le small/mid cap guidano l'innovazione nel settore sanitario

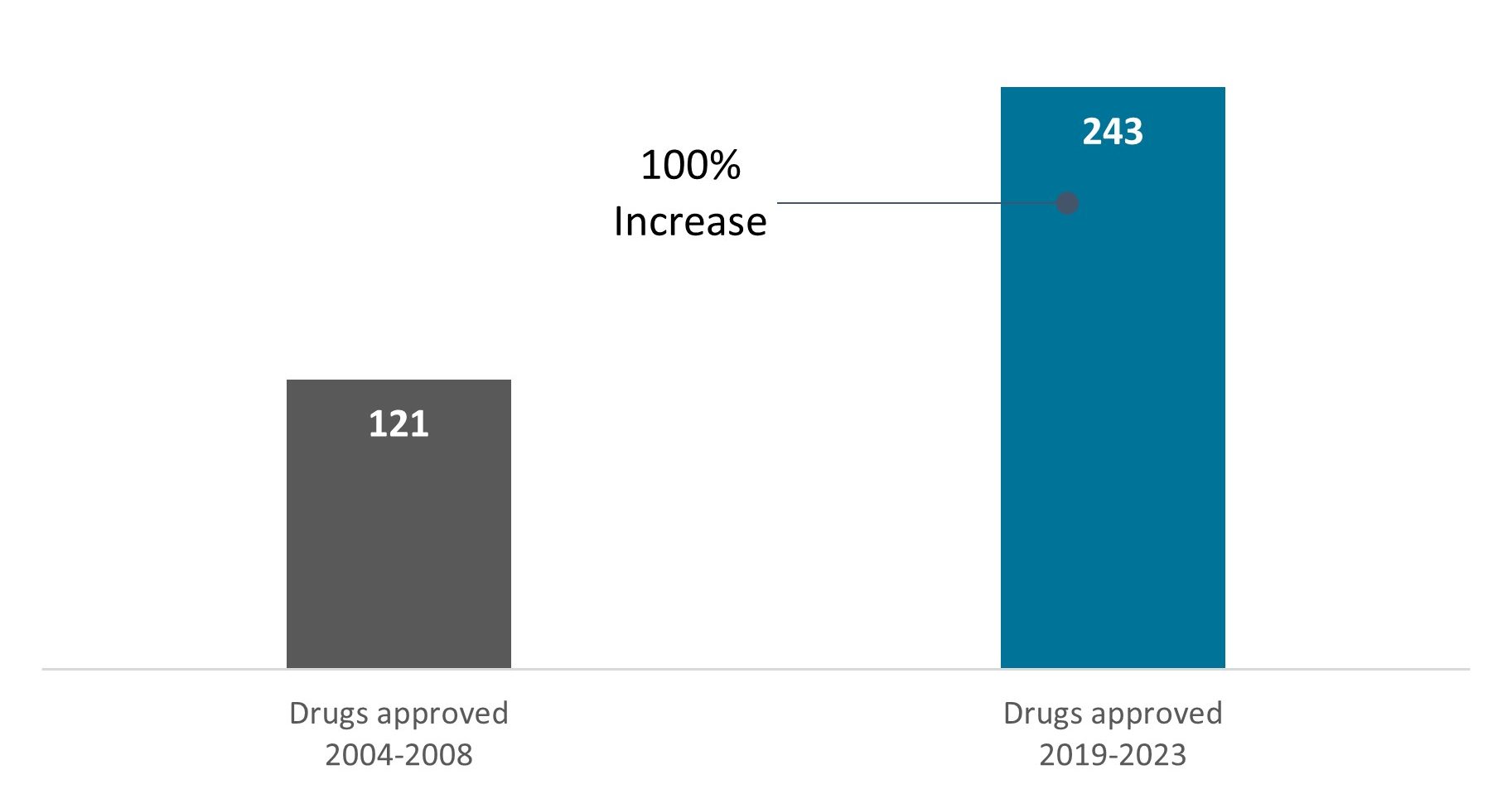

L'invecchiamento delle popolazioni si sta verificando in un momento in cui l'ambiente normativo accomodante e la migliore comprensione delle malattie a livello biologico stanno portando a un'esplosione di terapie avanzate. Negli ultimi due decenni, il numero di farmaci approvati dalla Food and Drug Administration (FDA) statunitense è aumentato del 100%, con un record di 73 nuovi prodotti che hanno ricevuto il via libera nel 2023 (Figura 1). Queste terapie includono il primo farmaco modificante la malattia per l'Alzheimer e i primi vaccini per aiutare a prevenire, nelle persone di età pari o superiore a 60 anni, il virus respiratorio sinciziale (RSV), una patologia che può essere particolarmente pericolosa per gli anziani (così come per i neonati).

Figura 1: Innovazione sempre più rapida in medicina

Farmaci approvati dalla FDA

Fonte: FDA, al 31 dicembre 2023.

Molti di questi farmaci sono stati sviluppati da società a bassa e media capitalizzazione: oggi il 65% delle molecole nella pipeline di ricerca e sviluppo (R&S) è riconducibile ad aziende biofarmaceutiche "emergenti", contro circa un terzo nel 2001, e nell'ultimo decennio, il numero di prodotti presentati alle autorità per l'approvazione da questa categoria di imprese è quadruplicato.2

Una tendenza simile è osservabile nelle aree dei dispositivi medici, degli strumenti per le scienze della vita e della produzione di farmaci. In questi settori, le aziende di piccole dimensioni hanno investito in modo aggressivo in ricerca e sviluppo, grazie agli alti margini lordi e ai ritmi di innovazione sempre più rapidi. Di conseguenza, proprio queste società hanno realizzato alcuni dei maggiori progressi degli ultimi anni, tra cui il sequenziamento genomico di nuova generazione, la diagnostica radiofarmaceutica, la chirurgia robotica, le onde d'urto ad alta energia che eliminano le ostruzioni nei vasi sanguigni e nuovi modi per trattare il glaucoma, oppure forniscono gli strumenti avanzati e le capacità di produzione necessarie per sviluppare e commercializzare farmaci complessi.

Innovazione + invecchiamento = opportunità di crescita

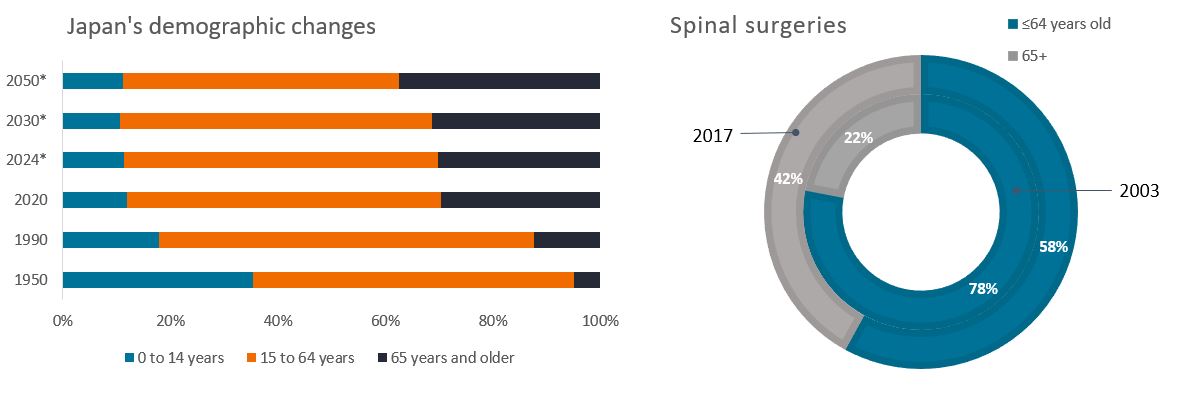

Questa combinazione di innovazione e invecchiamento della popolazione sta creando un circolo virtuoso per la crescita. Per esempio, con le tecniche chirurgiche rese più efficaci con l'aiuto della robotica e di altri dispositivi, i risultati sono migliorati, spingendo più pazienti a optare per la chirurgia, il tutto mentre il pool di pazienti che necessitano di un intervento chirurgico continua a crescere. In Giappone – una società che invecchia molto rapidamente, in cui circa il 30% della popolazione ha 65 anni o più e una persona su 10 ha almeno 80 anni – il numero di interventi chirurgici alla colonna vertebrale è più che raddoppiato dal 2003, e una percentuale maggiore di tali procedure riguarda persone anziane (Figura 2).3

Figura 2: L'invecchiamento della popolazione giapponese spinge la domanda di servizi medici

Fonte: Commissione economica e sociale per l'Asia e il Pacifico, 2022.

Opportunità di crescita simili esistono nei nuovi farmaci. Consideriamo l'Alzheimer: più di 55 milioni di persone in tutto il mondo soffrono di demenza, con quasi 10 milioni di nuovi casi diagnosticati ogni anno.4 L'Alzheimer è il tipo più comune di demenza e per decenni non sono emersi nuovi trattamenti disponibili per i pazienti. La situazione è cambiata nel 2023, quando la FDA ha concesso la piena approvazione a Leqembi, il primo farmaco capace di rallentare la progressione del declino cognitivo. Il lancio di un secondo farmaco è previsto per quest'anno e confidiamo ancora in un'ulteriore innovazione nel settore, man mano che le aziende e le autorità di regolamentazione rilevano la crescente esigenza medica insoddisfatta.

Questi e altri farmaci avanzati assumono sempre più spesso la forma di farmaci biologici, grandi molecole che vengono prodotte utilizzando un sistema vivente, come un microrganismo o una cellula animale. Data la difficoltà di produrre questi farmaci con uno standard costantemente elevato, le aziende biofarmaceutiche stanno cercando l'aiuto di organizzazioni di sviluppo e produzione a contratto (CDMO), ovvero società terze che supportano le compagnie biofarmaceutiche in tutte le fasi di sviluppo e produzione dei farmaci. Si prevede che l'industria CDMO crescerà di oltre il 7% l'anno fino alla fine del decennio, grazie soprattutto alla domanda da parte delle aziende biofarmaceutiche a bassa e media capitalizzazione, che spesso non hanno le capacità produttive dei concorrenti più grandi.5

Ridurre al minimo il rischio di ribasso

Tassi di crescita di questa entità possono tradursi in ritorni elevati per gli investitori, ma la difficoltà insita nelle attività di sviluppo e commercializzazione di nuove terapie pone anche grossi rischi. Nel settore biotech, per esempio, il 90% delle molecole che entrano negli studi clinici sull'uomo non arriverà mai sul mercato.6 Fra le terapie che vengono lanciate, la nostra esperienza ha rilevato che gli analisti di Wall Street sottovalutano o sopravvalutano l'opportunità di mercato di un farmaco il 90% delle volte. Inoltre, le aziende sono soggette ai capricci della legislazione e le loro sorti dipendono dalla capacità di assicurarsi finanziamenti per la ricerca e lo sviluppo.

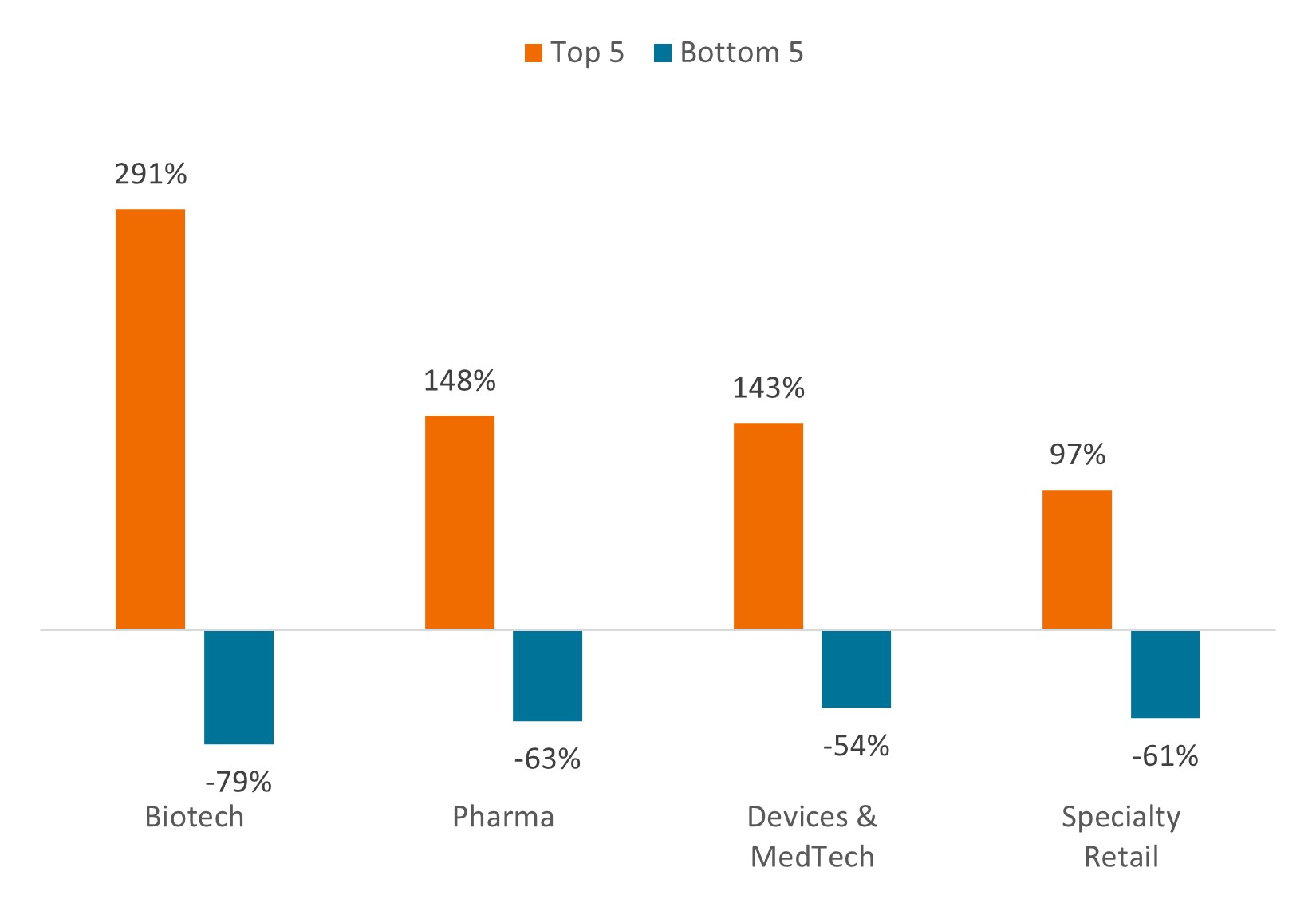

Di conseguenza, un approccio più attivo agli investimenti nelle small e mid cap del settore sanitario potrebbe rivelarsi molto utile. Comprendere sia la scienza che le opportunità commerciali dei nuovi prodotti può contribuire a ridurre l'ampia disparità di rendimenti azionari che il settore ha sperimentato storicamente (Figura 3), ma anche aiutare gli investitori a orientarsi nel rumore a breve termine.

Figura 3: Il settore sanitario presenta la maggiore disparità tra attori vincenti e perdenti

Rendimento medio a 10 anni dei 5 titoli migliori/peggiori

Fonte: Indice Wilshire 5000, 2014-2023. In base all'analisi di un periodo di 10 anni. Il Wilshire 5000 è un indice ponderato per la capitalizzazione di mercato che cerca di rappresentare il mercato azionario statunitense in generale.

Fonte: Indice Wilshire 5000, 2014-2023. In base all'analisi di un periodo di 10 anni. Il Wilshire 5000 è un indice ponderato per la capitalizzazione di mercato che cerca di rappresentare il mercato azionario statunitense in generale.

Per esempio, quando nel 2022 è stato approvato l'Inflation Reduction Act (IRA) negli Stati Uniti, i mercati temevano che la legge, che consentiva per la prima volta la negoziazione dei prezzi per alcuni farmaci venduti agli anziani, avrebbe danneggiato i ricavi del settore biofarmaceutico. Ma un'analisi più approfondita avrebbe preso in considerazione anche le disposizioni positive per l'industria, tra cui un periodo di grazia di 13 anni per i farmaci biologici (che sostanzialmente coincide con il momento in cui la maggior parte dei farmaci perde comunque la protezione brevettuale) e tetti di spesa per i farmaci, che rendono più abbordabile l'acquisto dei medicinali da parte degli anziani. Il risultato netto: mentre l'IRA probabilmente avrà alcune conseguenze negative per aziende specifiche, nel complesso si prevede che la legge costerà all'industria biofarmaceutica globale meno di 200 miliardi di dollari di entrate totali in 10 anni, ovvero meno del 2% del fatturato.7

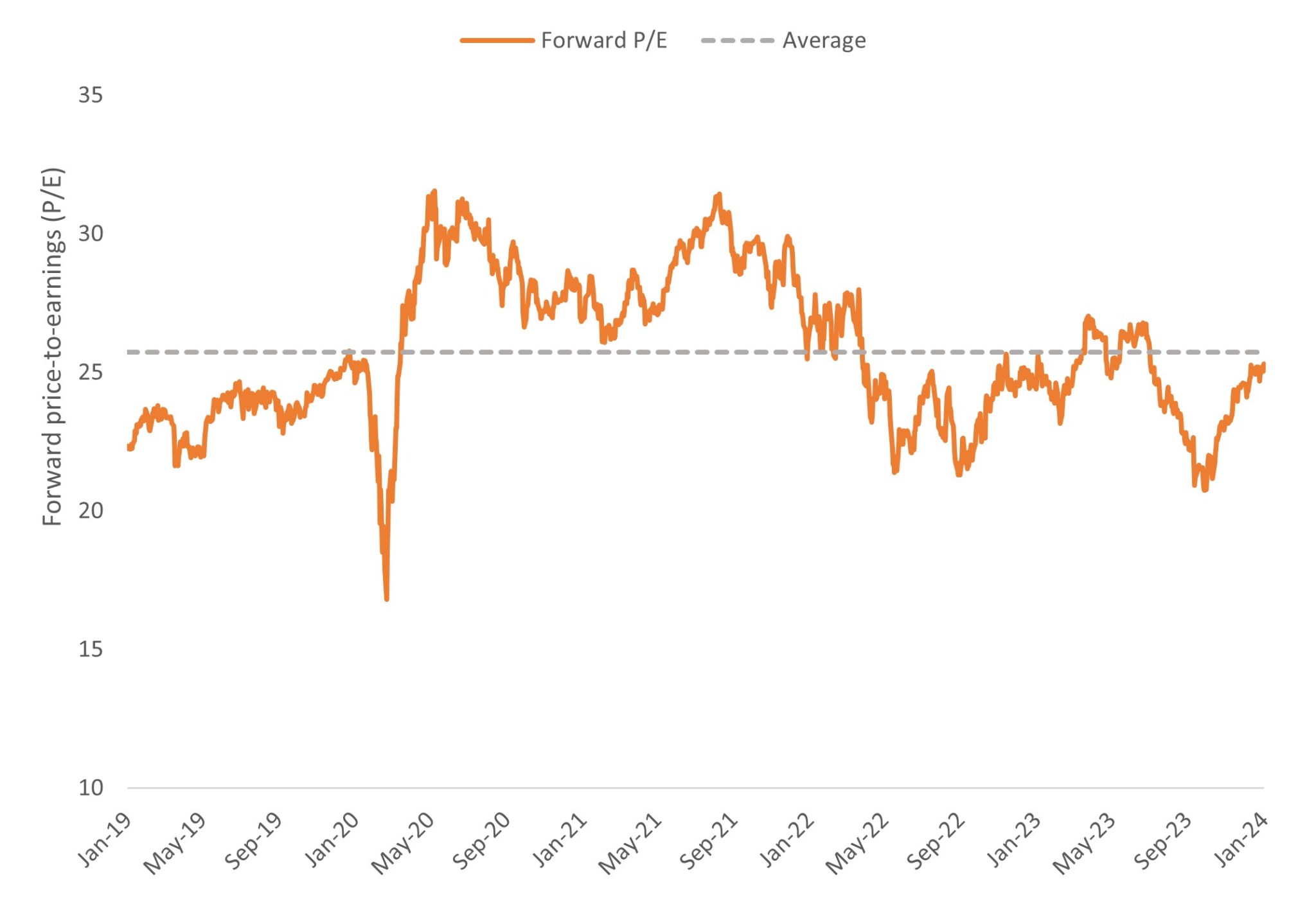

Le valutazioni potrebbero generare un ulteriore margine di rialzo

Questi periodi di volatilità a breve termine possono creare opportunità per sfruttare il vento in poppa demografico nel settore sanitario a valutazioni interessanti. Nel 2023, le società biotecnologiche e di strumenti e dispositivi medici a bassa e media capitalizzazione sono state frenate dall'aumento dei tassi d'interesse e dalle distorsioni di mercato create dal COVID-19. Di conseguenza, molte valutazioni ora appaiono interessanti rispetto al mercato in senso ampio e alle medie settoriali a lungo termine.

Figura 4: Le valutazioni dei titoli dei dispositivi medici sembrano interessanti

Rapporto prezzo/utili forward per l'indice S&P® Industria delle apparecchiature sanitarie Composite 1500

Fonte: Bloomberg, dal 31 gennaio 2019 al 31 gennaio 2024. P/E basati sulle stime degli utili a 12 mesi. L'indice S&P Composite 1500 Health Care Equipment (sottosettore) comprende le società incluse nell'S&P Composite 1500 che sono classificate come appartenenti al sottosettore GICS® Attrezzature sanitarie.

Le valutazioni basse e le pipeline promettenti hanno attratto le società biofarmaceutiche ad alta capitalizzazione. Queste aziende dovranno affrontare un calo delle entrate nei prossimi anni, poiché molti prodotti cosiddetti blockbuster perderanno la protezione brevettuale, rendendo fondamentale per le grandi aziende farmaceutiche ricostituire le loro pipeline.

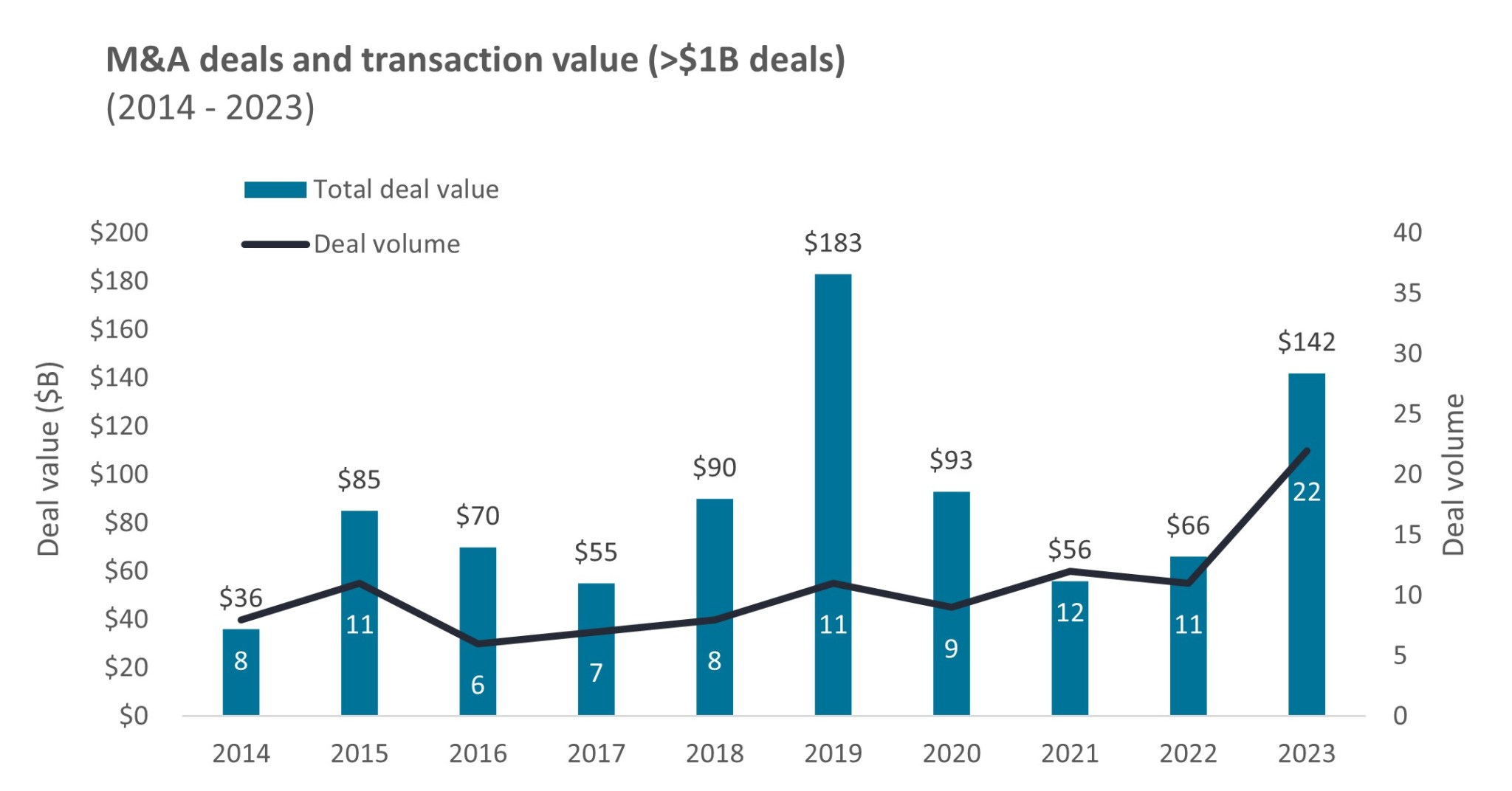

Non sorprende che, negli ultimi mesi, abbiamo assistito a un'accelerazione dell'attività di fusione e acquisizione all'interno del settore, con molte aziende acquisite a premi consistenti. Solo nel quarto trimestre del 2023 sono state annunciate nove operazioni in ambito biotech valutate 1 miliardo di dollari o più, quasi la metà del totale per l'intero anno (Figura 5), e a febbraio, Novo Nordisk ha dichiarato che avrebbe acquisito la CDMO globale Catalent per 16,5 miliardi di dollari, al fine di sostenere la produzione di Wegovy, il popolare farmaco GLP-1 per la perdita di peso.

Figura 5: Volume di fusioni e acquisizioni biotech e valore delle operazioni in aumento

Fonte: TD Cowen: TD Cowen, al 31 dicembre 2023.

Fonte: TD Cowen: TD Cowen, al 31 dicembre 2023.

Nota: i dati riflettono le transazioni di M&A > valore di transazione di 1 miliardo di dollari nel settore biotech.

Nel lungo termine, probabilmente l'appetito per l'innovazione medica può solo rafforzarsi. Con il calo dei tassi di fertilità e l'aumento dell'aspettativa di vita negli Stati Uniti e in Europa, Giappone, Cina e altre economie, la percentuale della popolazione in età avanzata continuerà a espandersi. La maggiore longevità potrebbe comportare nuove sfide mediche e nuove opportunità di mercato per le aziende sanitarie innovative che cercano di affrontarle. Gli investitori devono essere pronti.

1 Popolazione: Nazioni Unite, dicembre 2019. Spesa sanitaria: JAMA Network, "“Comparison of Health Care Spending by Age in 8 High-Income Countries", 6 agosto 2020. I dati riflettono le cifre del 2015 per Australia, Canada, Germania, Giappone, Paesi Bassi, Svizzera, Regno Unito e Stati Uniti.

2 “Emerging Biopharma’s Contribution to Innovation,” IQVIA, 31 giugno 2022. Dati al 31 dicembre 2021.

3 “Trends in the numbers of spine surgeries and spine surgeons over the past 15 years,” Kazuyoshi Kobayashi, Et al., Nagoya Journal of Medical Science, febbraio 2022.

4 Organizzazione Mondiale della Sanità, al 15 marzo 2023.

5 “The Growing CDMO Market: 5 Trends Shaping the Industry,” ICQ, 9 marzo 2023.

6 “Why 90% of clinical drug development fails and how to improve it?” Duxin Sun, Et. al, Elsevier, luglio 2022.

7 Stima dei costi del Congressional Budget Office, al 15 luglio 2022.

Il rapporto prezzo/utili (P/E) misura il corso azionario di uno o più titoli all'interno di un portafoglio rispetto all'utile per azione.

La volatilità misura il rischio utilizzando la dispersione dei rendimenti per un determinato investimento.

INFORMAZIONI IMPORTANTI

I portafogli gestiti attivamente possono non produrre i risultati desiderati. Nessuna strategia di investimento può garantire un profitto o eliminare il rischio di perdita.

Ogni processo di gestione del rischio menzionato include un impegno a monitorare e gestire il rischio che non implica né va confuso con un rischio basso o con la capacità di controllare determinati fattori di rischio.

Le attività del settore sanitario sono fortemente regolamentate ed esposte ai tassi di rimborso, nonché all'approvazione governativa dei prodotti e servizi, tutti fattori in grado di incidere in misura sostanziale sui prezzi e la disponibilità; inoltre, possono subire gli effetti dell'obsolescenza rapida e della scadenza dei brevetti.

Gli investimenti concentrati in un unico settore, industria o regione saranno più sensibili ai fattori che influiscono su tale gruppo e potrebbero essere più volatili rispetto a investimenti meno concentrati o al mercato nel suo complesso.

I titoli a piccola capitalizzazione possono essere meno stabili e più suscettibili di sviluppi avversi, e possono essere più volatili e meno liquidi dei titoli di maggiore capitalizzazione.

I riferimenti a singoli titoli non costituiscono un invito ad acquistare, vendere o conservare tali titoli, strategie di investimento o settori di mercato, che non devono essere considerati necessariamente redditizi. Janus Henderson Investors, il suo consulente affiliato o i suoi dipendenti possono detenere una posizione nei titoli citati.

Queste sono le opinioni dell'autore al momento della pubblicazione e possono differire da quelle di altri individui/team di Janus Henderson Investors. I riferimenti a singoli titoli non costituiscono una raccomandazione all'acquisto, alla vendita o alla detenzione di un titolo, di una strategia d'investimento o di un settore di mercato e non devono essere considerati redditizi. Janus Henderson Investors, le sue affiliate o i suoi dipendenti possono avere un’esposizione nei titoli citati.

Le performance passate non sono indicative dei rendimenti futuri. Tutti i dati dei rendimenti includono sia il reddito che le plusvalenze o le eventuali perdite ma sono al lordo dei costi delle commissioni dovuti al momento dell'emissione.

Le informazioni contenute in questo articolo non devono essere intese come una guida all'investimento.

Non vi è alcuna garanzia che le tendenze passate continuino o che le previsioni si realizzino.

Comunicazione di Marketing.