| In Janus Henderson, crediamo che integrare le considerazioni ambientali, sociali e di governance (ESG) che hanno un impatto finanziario sui rendimenti ci renda investitori migliori. Il nostro approccio ESG è ponderato, pratico, basato sulla ricerca e orientato al futuro. |

Viviamo in un'epoca caratterizzata da cambiamenti profondi della politica fiscale e monetaria in tutto il mondo sviluppato (con l'illustre eccezione del Giappone), da drammi politici (crisi del tetto del debito negli Stati Uniti, Brexit) e da rischi geopolitici apparentemente perpetui.

Sebbene l'ambiente attuale possa sembrare anomalo a molti, i mercati non sono certo estranei a periodi di pressioni inflazionistiche e tassi di interesse più elevati. Potrebbe sembrare controintuitivo, ma se questo ambiente comporta naturalmente una maggiore incertezza, quello che abbiamo visto in risposta è un comportamento di mercato molto più razionale. Attribuiamo questo fatto alla fine di un lungo periodo dominato da politiche interventiste, come l'allentamento quantitativo (QE), e caratterizzato da un ambiente di bassi tassi di sconto/bassi tassi privi di rischio.

Anche se i tassi di interesse continuano a salire, potremmo non essere lontani dal "picco", in termini di politica monetaria. E mentre sembra che il prossimo dramma politico sia sempre dietro l'angolo, l'incertezza offre agli investitori attivi l'opportunità di mostrare il loro valore. L'ecosistema finanziario continua a evolversi e le strategie degli investitori dovrebbero riflettere questa situazione.

Qual è la motivazione alla base della richiesta di investimenti alternativi?

Gli strumenti alternativi sono cresciuti costantemente negli ultimi anni - una tendenza che ci aspettiamo continui con l'adattamento del mondo degli investimenti a nuove applicazioni e tecnologie innovative. Anche le barriere all'ingresso che prima impedivano la partecipazione, come la necessità di soddisfare requisiti di capitale significativi, continuano a cadere, aumentando la "democratizzazione" degli alternativi. Ma con l'estensione della gamma di strumenti per migliorare la costruzione del portafoglio, si è evoluto anche il ruolo che i titoli alternativi possono svolgere in un portafoglio. Attualmente vediamo tre categorie principali.

Prima di tutto, vediamo che gli alternativi vengono utilizzati come sostituti nel ruolo tradizionalmente svolto dai prodotti azionari long-only. In genere, questi investitori mirano a replicare i rendimenti delle azioni, o almeno ad avvicinarvisi, ma senza assumere i livelli di rischio associati.

La logica di questa strategia ha molto senso. Sarebbe molto difficile ignorare la volatilità legata agli eventi e i mercati orso che hanno caratterizzato l'ambiente finanziario negli ultimi decenni. Dal Lunedì nero e la bolla delle dot-com, passando per la crisi finanziaria globale, la Brexit e il COVID, i periodi di forte incertezza per gli investitori non sono mai stati lontani. Un'asset class alternativa, con il potenziale di offrire livelli di rendimento equivalenti senza gli stessi livelli di volatilità, ovviamente esercita un certo fascino.

In secondo luogo, abbiamo assistito a periodi in cui gli alternativi hanno sostituito il reddito fisso o attivi simili nei portafogli. Questi investitori tendono a operare sulla base di un budget di rischio (cercando di controllare il rischio in portafoglio) piuttosto che puntare necessariamente a un rendimento.

Terzo, vediamo che gli investitori riservano una parte più consistente dei portafogli agli alternativi come classe di attivi diversificante in sé. Quest'ultima categoria probabilmente è quella con cui ci sentiamo più a nostro agio. Un mezzo con cui gli investitori possono sbloccare e diversificare nuove fonti di rendimento non correlate, cercando nel contempo di limitare la volatilità e il potenziale rischio di ribasso.

Gli alternativi come fattore di mitigazione

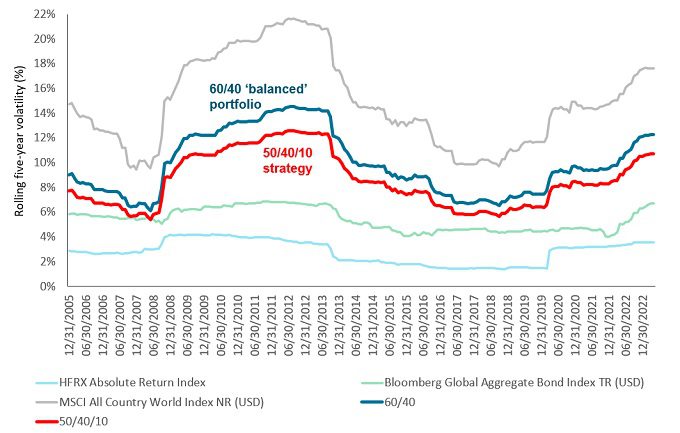

L'uso degli alternativi come potenziale "ammortizzatore" (tramite la diversificazione) è stato cruciale per conquistare l'attenzione degli investitori negli ultimi anni, una tendenza che riteniamo stia accelerando. Abbiamo visto in prima persona l'impatto mitigante sulla volatilità dell'esposizione agli alternativi durante pandemie, recessioni, referendum, elezioni e altro ancora. Anche una piccola allocazione in strumenti alternativi può contribuire a ridurre la volatilità complessiva di un portafoglio bilanciato nel lungo periodo (Grafico 1).

Grafico 1: gli alternativi possono aiutare gli investitori ad affinare le strategie

Un'esposizione di appena il 10% agli alternativi può contribuire a ridurre la volatilità

Fonte: Bloomberg, Janus Henderson PCS Research. Il grafico illustra la volatilità mensile a cinque anni di un portafoglio suddiviso 50/40/10 tra azioni, obbligazioni e alternativi, rispetto a una strategia più tradizionale "60/40" costituita solo da azioni e obbligazioni. La parte azionaria di questo modello teorico è l'indice MSCI All-Country World NR (USD). La componente obbligazionaria è l'indice Bloomberg Global Aggregate Bond TR (USD). Gli "Alternativi" sono rappresentati dall'indice HFRX Absolute Return. Tutti gli indici sottostanti sono indicati a fini comparativi.

Nota: questo grafico non fa riferimento ad alcuna strategia esistente. Viene riportato qui esclusivamente come strumento illustrativo per indicare il potenziale impatto dell'esposizione agli alternativi sulla volatilità del portafoglio. Le performance passate non predicono i rendimenti futuri.

L'ultimo tassello è la generazione di alfa, ossia il potenziale di fornire una performance superiore ai rendimenti del benchmark (una volta corretti per il rischio). Questo è un aspetto che ha attirato l'interesse degli investitori, in termini di allocazione in strategie alternative liquide. Il potenziale di aggiungere una fonte di performance assoluta coerente e stabile può essere molto allettante in certi ambienti.

Riguardo alla performance delle strategie alternative liquide, il punto non è necessariamente ottenere risultati strabilianti lasciando al palo tutti gli altri. La coerenza del processo svolge un ruolo cruciale, in quanto conferisce caratteristiche di rendimento prevedibili per un lungo periodo di tempo.

E durante i mercati difficili e i cicli economici difficili, è proprio questa coerenza a giustificare davvero l'interesse degli investitori per gli alternativi. Scegliere la strategia giusta per le proprie esigenze è fondamentale, ma data la ricchezza di opportunità a disposizione degli investitori, in un momento in cui le barriere all'ingresso sono più basse che mai, il futuro degli alternativi appare luminoso.

Politica fiscale/monetaria: si riferisce alle tasse, ai debiti e alle spese del governo. Politica governativa relativa alla definizione delle aliquote fiscali e dei livelli di spesa. È separata dalla politica monetaria, che include i tassi di interesse, tipicamente stabiliti da una banca centrale.

Quantitative easing: politica monetaria non convenzionale adottata dalle banche centrali per stimolare l'economia che consiste nell’incrementare la liquidità all’interno del sistema bancario.

Tasso privo di rischio: il tasso di rendimento di un investimento con rischio teoricamente pari a zero. In genere è definito come il rendimento di un buono del Tesoro statunitense a tre mesi (uno strumento del mercato monetario a breve termine).

Tasso di sconto: questa misura "sconta" i flussi di cassa futuri al valore attuale. Misurare il valore attuale dei guadagni futuri permette a un investitore di avere un'idea migliore del valore di un'azienda oggi.

Azioni long-only: azioni di una società che vengono acquistate con l'aspettativa che aumentino di valore nel tempo.

Volatilità: la rapidità e l'ampiezza delle oscillazioni positive o negative del prezzo di un portafoglio, un titolo o un indice di mercato. Se le oscillazioni di prezzo sono ampie, la volatilità è alta. Se le oscillazioni di prezzo sono più lente e meno ampie, la volatilità è più bassa. Una volatilità più elevata è indice di un maggiore rischio d'investimento.

Mercati orso: mercati finanziari in cui i prezzi dei titoli sono in calo. Una definizione generalmente accettata è un calo del 20% o più in un indice su un periodo di almeno due mesi.

Rischio di ribasso: una stima di quanto un titolo o un portafoglio può perdere se il mercato si muove in direzione contraria.

Alfa: una misura che può aiutare a determinare se un portafoglio gestito attivamente ha aggiunto valore in relazione al rischio assunto rispetto a un indice di riferimento. Un alfa positivo indica che il gestore ha aggiunto valore. L'alfa è la differenza tra il rendimento di un portafoglio e il rendimento del rispettivo benchmark, dopo la correzione per il livello di rischio assunto.

Liquid alternatives: Securities (in this case, alternatives) that can be easily bought or sold in the market.

Informazioni importanti

La diversificazione non garantisce un profitto né elimina il rischio di subire perdite dall'investimento.

Il MSCI All Country World Index℠ riflette la performance del mercato azionario dei mercati globali sviluppati ed emergenti.

L'indice Bloomberg Global Aggregate Bond è una misura ampia dei mercati globali del debito a tasso fisso investment grade.

Queste sono le opinioni dell'autore al momento della pubblicazione e possono differire da quelle di altri individui/team di Janus Henderson Investors. I riferimenti a singoli titoli non costituiscono una raccomandazione all'acquisto, alla vendita o alla detenzione di un titolo, di una strategia d'investimento o di un settore di mercato e non devono essere considerati redditizi. Janus Henderson Investors, le sue affiliate o i suoi dipendenti possono avere un’esposizione nei titoli citati.

Le performance passate non sono indicative dei rendimenti futuri. Tutti i dati dei rendimenti includono sia il reddito che le plusvalenze o le eventuali perdite ma sono al lordo dei costi delle commissioni dovuti al momento dell'emissione.

Le informazioni contenute in questo articolo non devono essere intese come una guida all'investimento.

Non vi è alcuna garanzia che le tendenze passate continuino o che le previsioni si realizzino.

Comunicazione di Marketing.

Informazioni importanti

Si prega di leggere attentamente le seguenti informazioni sui fondi citati in questo articolo.

- Le azioni/quote possono perdere valore rapidamente e di norma implicano rischi più elevati rispetto alle obbligazioni o agli strumenti del mercato monetario. Di conseguenza il valore del proprio investimento potrebbe diminuire.

- Un Fondo che presenta un’esposizione elevata a un determinato paese o regione geografica comporta un livello maggiore di rischio rispetto a un Fondo più diversificato.

- Il Fondo potrebbe usare derivati al fine di conseguire il suo obiettivo d'investimento. Ciò potrebbe determinare una "leva", che potrebbe amplificare i risultati dell'investimento, e le perdite o i guadagni per il Fondo potrebbero superare il costo del derivato. I derivati comportano rischi aggiuntivi, in particolare il rischio che la controparte del derivato non adempia ai suoi obblighi contrattuali.

- Qualora il Fondo detenga attivi in valute diverse da quella di base del Fondo o l'investitore detenga azioni o quote in un'altra valuta (in assenza di "copertura"), il valore dell'investimento potrebbe subire le oscillazioni del tasso di cambio.

- Se il Fondo, o una classe di azioni con copertura, intende attenuare le fluttuazioni del tasso di cambio tra la valuta di denominazione e la valuta di base, la stessa strategia di copertura potrebbe generare un effetto positivo o negativo sul valore del Fondo, a causa delle differenze di tasso d'interesse a breve termine tra le due valute.

- I titoli del Fondo potrebbero diventare difficili da valutare o da vendere al prezzo e con le tempistiche desiderati, specie in condizioni di mercato estreme con il prezzo delle attività in calo, aumentando il rischio di perdite sull'investimento.

- Il Fondo potrebbe perdere denaro se una controparte con la quale il Fondo effettua scambi non fosse più intenzionata ad adempiere ai propri obblighi, o a causa di un errore o di un ritardo nei processi operativi o di una negligenza di un fornitore terzo.