L'immobiliare quotato ha raggiunto finalmente un punto di inflessione?

Guy Barnard, co-responsabile della divisione Global Property Equities, riflette su un anno difficile per le azioni immobiliari e spiega il maggiore ottimismo del team per il 2024.

7 minuti di lettura

In sintesi

- I REIT quotati potrebbero inserirsi tra i maggiori beneficiari di un punto di inflessione dei tassi d'interesse, dato il riprezzamento già visto e il potenziale di dividendi appetibili e in crescita.

- Gli investitori hanno trascurato un settore che vede ancora una buona domanda da parte degli inquilini e una crescita dei guadagni legati a tipologie immobiliari che beneficiano di venti a favore strutturali.

- L'immobiliare quotato potrebbe presto passare all' "offesa", dato il vantaggio in termini di costi e accesso al capitale rispetto al corrispondente settore privato.

Abbiamo concluso il nostro outlook per il 2023 affermando che "ci sono pochi dubbi sul fatto che le valutazioni del settore immobiliare privato probabilmente dovranno adeguarsi nel 2023" e che "anche se il 2023 porterà ulteriori sfide, crediamo che il punto di partenza di oggi (nei mercati immobiliari quotati) rifletta meglio la realtà che verrà".

Guardando indietro

Sebbene il 2023 presenti certamente nuove sfide, il fattore di performance principale per i fondi di investimento immobiliare (REIT) ha continuato a essere l'andamento delle aspettative sui tassi d'interesse, in particolare quelli reali. Questo nel 2023 ha portato sul mercato globale dei REIT ulteriore volatilità, ma in ultima analisi ritorni modesti, con l'indice FTSE EPRA Nareit Developed in USD in calo di circa l'1% nel momento in cui scriviamo (27 novembre 2023).1

Mentre l'immobiliare quotato ha continuato a riflettere nei prezzi giornalieri le variazioni delle aspettative sui tassi, nei mercati immobiliari privati si sta assistendo a una correzione più lenta tuttora in corso.

Notizie in primo piano contro realtà

Nel 2023, abbiamo continuato a richiamare l'attenzione degli investitori sul fatto che i numerosi titoli di notizie sugli "immobili commerciali (CRE) in crisi" non riflettevano del tutto la realtà osservata da noi investitori attivi nel mercato dei REIT quotati. Come ben documentato, il mercato statunitense degli uffici sta affrontando un contesto estremamente difficile per i proprietari, ma costituisce solo una piccola parte del settore REIT (4% dei REIT pubblici statunitensi), che peraltro abbiamo evitato. Allo stesso modo, le sfide che devono affrontare le banche regionali statunitensi, e la conseguente riduzione della disponibilità di debito, metteranno in difficoltà i mercati immobiliari privati più di quelli quotati in cui investiamo. Per quanto riguarda questi ultimi, i livelli di leva finanziaria sono storicamente bassi e le aziende hanno continuato a dimostrarsi capaci di accedere sia al debito che al capitale a condizioni ancora vantaggiose.

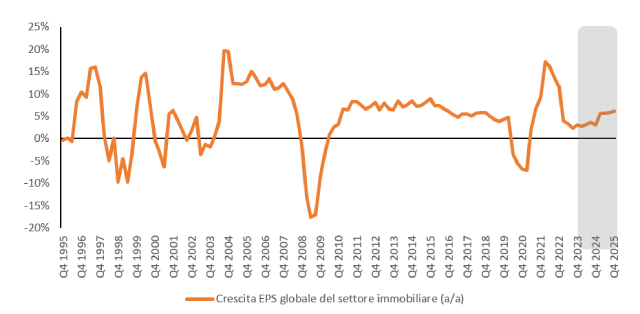

Inoltre è importante ricordare che, nonostante il significativo de-rating registrato dal mercato REIT negli ultimi anni, la performance operativa delle società in cui investiamo è stata generalmente solida, con il 2023 che secondo le stime sarà un anno di crescita degli utili a singola cifra intermedia (Figura 1).2 La crescita continua associata a un calo dei corsi azionari significa che le azioni dei REIT quotati sono diventate molto più "convenienti". In effetti, dall'inizio del 2022, mentre i prezzi delle azioni REIT globali sono diminuiti di oltre il 25%, i flussi di cassa per azione sono cresciuti di circa il 13% (dati UBS), con un conseguente declino del multiplo prezzo/utili più pronunciato che in qualsiasi altro settore azionario.

Figura 1: Crescita degli utili del settore immobiliare quotato globale

Fonte: Refinitiv, IBES, UBS. In base agli utili per azione (EPS) attesi a 12 mesi. La crescita degli EPS del settore immobiliare globale è la media ponderata per la capitalizzazione di mercato dei costituenti del modello fattoriale di UBS (Stati Uniti, Regno Unito, Paesi Bassi, Europa continentale, Australia, Giappone, Hong Kong e Singapore, che rappresentano circa il 70-80% dell'indice EPRA Developed). L'area grigia ombreggiata evidenzia le stime di consenso IBES per la crescita degli EPS.

La maggior parte dei REIT quotati ha continuato a raccogliere e accrescere i flussi di reddito da locazione, beneficiando di una domanda vivace da parte degli affittuari in molti settori e della maggiore attenzione riservata agli asset migliori della categoria. Malgrado la normalizzazione della domanda evidente in alcuni segmenti e i venti contrari che soffiano in un'economia in rallentamento, l'enfasi sulle aree di crescita strutturale e le aziende che si possono considerare compounder di qualità potrebbe determinare un'ulteriore espansione degli utili nel 2024.

Ben posizionato per crescere ancora?

Guardando al futuro, consideriamo l'immobiliare come un settore che presenta rischi e opportunità per gli investitori. I rischi riguardano le aziende che hanno contratto un debito eccessivo nei periodi di congiuntura favorevole e ora si trovano ad affrontare difficili ipotesi di rifinanziamento alla scadenza di quei prestiti, come pure chi è esposto ad aree del mercato immobiliare che devono vedersela con l'obsolescenza strutturale, alti tassi di spazi sfitti sul mercato e assenza di potere di determinazione dei prezzi.

Tuttavia, vediamo maggiori opportunità nel mercato dei REIT quotati, guardando al futuro. I bilanci solidi dovrebbero consentire a molte società quotate di acquistare immobili su base opportunistica, approfittando di venditori motivati che magari possiedono edifici di valore, ma hanno bilanci deboli.

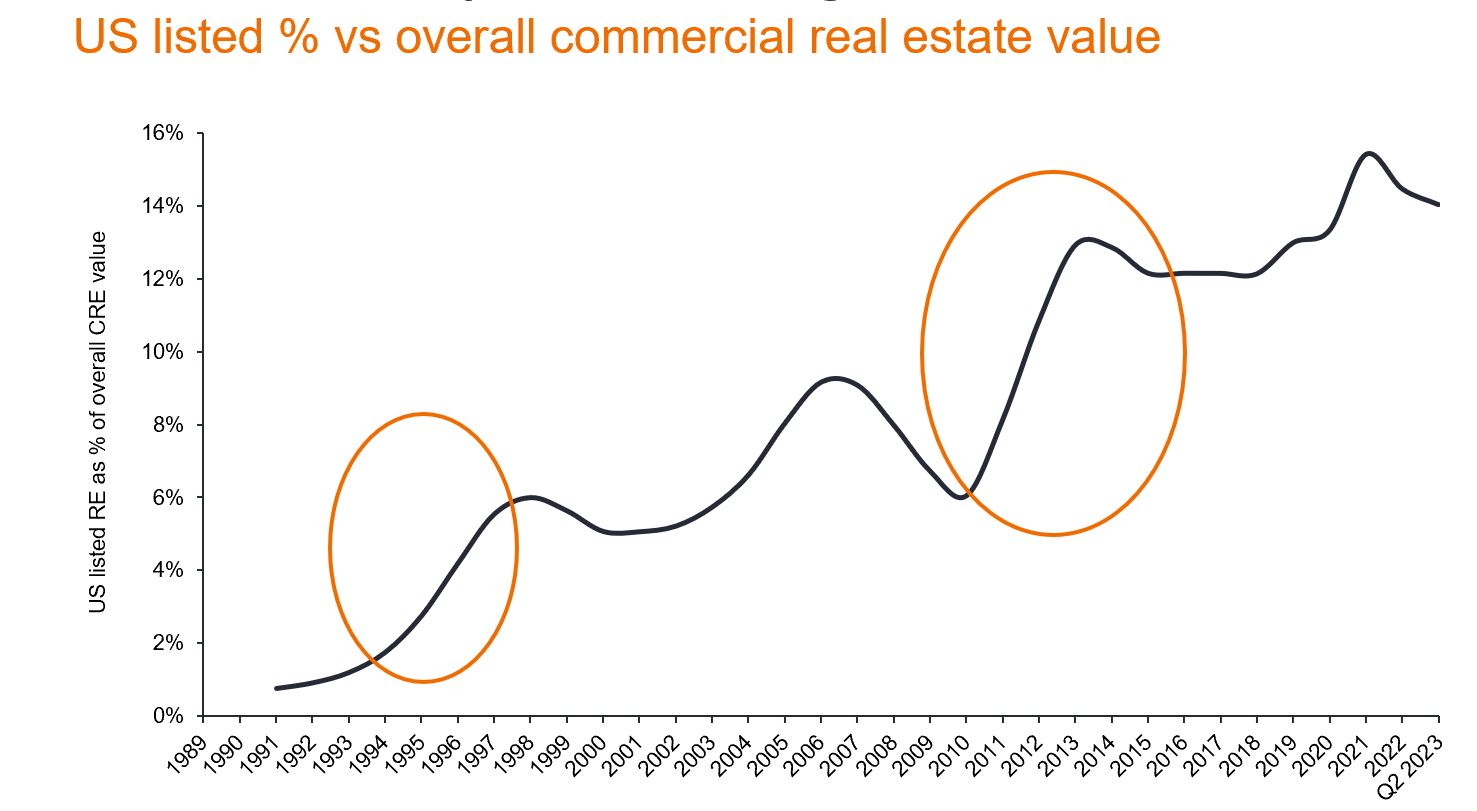

A nostro avviso, l'accesso al capitale più agevole e a costi relativamente più bassi, rispetto al settore immobiliare privato, pone i REIT quotati sulla strada di una crescita più rapida nei prossimi anni, un vantaggio da non sottovalutare (Figura 2). Questa dinamica si è già verificata in passato e ha portato a una solida performance dei REIT quotati.

Un altro fattore che avvantaggia questi fondi è la maggiore esposizione a settori alternativi e in rapida crescita del mercato immobiliare, come i centri dati, la logistica, lo stoccaggio, l'assistenza sanitaria e le abitazioni. In questo caso, le piattaforme operative interne dovrebbero aiutare il REIT a crescere ulteriormente e in teoria anche a sovraperformare altri veicoli immobiliari.

Figura 2: Un'opportunità di ulteriore crescita nel mercato dei REIT quotati

Fonte: EPRA Nareit, UBS, analisi di Janus Henderson Investors, al 30 giugno 2023.

Siamo a un punto di inflessione?

Come investitori siamo sempre alla ricerca di punti di inflessione. La capacità di trarre vantaggio da un cambio di prospettiva è un'opportunità per generare rendimenti. Guardando al 2024, potremmo essere a un punto di inflessione nel ciclo dei tassi d'interesse, che è stato un tema dominante sui mercati negli ultimi due anni, con il settore dei REIT quotati tra i più colpiti. Può essere prematuro, ma i recenti movimenti di mercato evidenziano che se la narrazione sui tassi dovesse cambiare, gli investitori potrebbero tornare a considerare i settori che hanno evitato negli ultimi tempi.

Una ripresa in due fasi

Il fatto che i REIT risultino poco attraenti non è una novità, per quanto possa affliggere noi gestori specializzati: le indagini dei gestori di fondi mostrano che l'esposizione al settore è vicina ai minimi toccati durante la crisi finanziaria globale. Pur ritenendo che una stabilizzazione dei tassi d'interesse sia un primo passo cruciale per la ripresa del settore immobiliare, crediamo anche che un calo dei tassi non sia un requisito indispensabile affinché i REIT quotati possano generare rendimenti interessanti rispetto ai livelli attuali, in quanto sono già scambiati a valutazioni che riflettono pienamente le preoccupazioni del mercato.

Nel mercato immobiliare privato, una maggiore fiducia nel costo del debito dovrebbe portare a una ripresa delle transazioni immobiliari, dato che le aspettative di prezzo dei venditori diventano più realistiche e più vicine ai prezzi che gli acquirenti considerano sensati (ossia, inferiori). Questo scenario, che ci aspettiamo di vedere nella prima metà del 2024, stimolerà il processo di formazione dei prezzi e il ritorno a volumi di transazioni più normali.

Nel mercato dei REIT quotati, con le azioni già prezzate a valori più realistici o inferiori che riflettono il nuovo ambiente dei tassi, in genere le riprese iniziano sei-nove mesi prima che i valori diretti raggiungano il fondo, con il pessimismo eccessivo che si riduce man mano che gli investitori ricostruiscono le allocazioni nel settore: a nostro avviso, ci troviamo in questo periodo.

La fiducia nelle valutazioni degli asset immobiliari consentirà agli investitori di guardare oltre le turbolenze macro e concentrarsi di nuovo sui fondamentali: reddito e crescita del reddito, oltre alla capacità dei team di management di creare valore attraverso iniziative di sviluppo e gestione degli asset. Sebbene il plateau dei tassi possa limitare la storia di crescita del capitale a breve termine nel settore immobiliare nel suo complesso, non tutto l'immobiliare è uguale a livello geografico, settoriale e aziendale, e ci saranno aree di crescita sottovalutate che i gestori attivi come noi potranno identificare.

La terza volta è quella buona?

Guardiamo quindi al 2024 con maggiore fiducia e ritrovata convinzione nelle prospettive dei REIT quotati. In un mercato immobiliare di vincitori e vinti, riteniamo che il settore dei REIT quotati si trovi in una posizione privilegiata, possedendo più immobili del tipo "giusto", con il vantaggio di un accesso al capitale più facile e a costi nettamente inferiori nella maggior parte dei mercati.

Il cambiamento della narrazione macro potrebbe indurre gli investitori a riconsiderare i REIT quotati, ridurre le posizioni di sottopeso e rivalutare positivamente il settore rispetto ai bassi livelli attuali, oltre che a riportare l'attenzione sui dividendi attraenti e in crescita disponibili nell'asset class. I tagli dei tassi d'interesse, se dovessero arrivare, offrirebbero probabilmente un ulteriore sostegno.

Evidenziamo anche la possibilità che i ritardatari diventino leader all'interno dei mercati azionari. Confortati dal fatto che i REIT quotati non hanno mai registrato tre anni consecutivi di rendimenti negativi, è lecito chiedersi se la "terza volta sarà quella buona"?

1 Bloomberg, al 27 novembre 2023. Le performance passate non sono indicative dei rendimenti futuri.

2 Stime di UBS al mese di novembre 2023. Le previsioni possono variare e non sono garantite.

Bilancio: un rendiconto finanziario che riassume le attività, le passività e il capitale proprio di un'azienda in un determinato momento, utilizzato per valutarne lo stato di salute finanziaria.

De-rating: l'adeguamento al ribasso dei parametri finanziari di un'azienda, come il rapporto prezzo/utili (P/E), in risposta all'incertezza del business o del mercato.

EPS: l' utile per azione è la misura di fondo della redditività di una società, definita come l'utile netto (profitto al netto delle imposte) diviso per il numero di azioni in circolazione.

Indice FTSE EPRA Nareit Developed riflette la performance delle società immobiliari e dei fondi di investimento immobiliare (REIT) dei paesi sviluppati.

Leva finanziaria: l'entità del debito associato a un REIT.L'indice di leva finanziaria si misura come rapporto tra il debito e il patrimonio totale.

Price discovery: il processo di formazione del prezzo di un asset/titolo/bene nel mercato attraverso le interazioni di acquirenti e venditori.

Tasso reale: tasso d'interesse corretto per l'inflazione, che riflette il costo reale dei prestiti per un mutuatario o il rendimento reale per un investitore.

Volatilità: la rapidità e l'ampiezza delle oscillazioni positive o negative del prezzo di un portafoglio, un titolo o un indice di mercato.

INFORMAZIONI IMPORTANTI

I REIT o Real Estate Investment Trusts investono in immobili, attraverso la proprietà diretta di beni immobiliari, azioni immobiliari o mutui ipotecari. Essendo quotati in borsa, i REIT sono solitamente molto liquidi e scambiati come azioni.

I titoli immobiliari, compresi i Real Estate Investment Trusts (REIT), possono essere soggetti a rischi aggiuntivi quali rischi di tasso d'interesse, di gestione, fiscali, economici, ambientali e di concentrazione.

Queste sono le opinioni dell'autore al momento della pubblicazione e possono differire da quelle di altri individui/team di Janus Henderson Investors. I riferimenti a singoli titoli non costituiscono una raccomandazione all'acquisto, alla vendita o alla detenzione di un titolo, di una strategia d'investimento o di un settore di mercato e non devono essere considerati redditizi. Janus Henderson Investors, le sue affiliate o i suoi dipendenti possono avere un’esposizione nei titoli citati.

Le performance passate non sono indicative dei rendimenti futuri. Tutti i dati dei rendimenti includono sia il reddito che le plusvalenze o le eventuali perdite ma sono al lordo dei costi delle commissioni dovuti al momento dell'emissione.

Le informazioni contenute in questo articolo non devono essere intese come una guida all'investimento.

Non vi è alcuna garanzia che le tendenze passate continuino o che le previsioni si realizzino.

Comunicazione di Marketing.

Informazioni importanti

Si prega di leggere attentamente le seguenti informazioni sui fondi citati in questo articolo.

- Le azioni/quote possono perdere valore rapidamente e di norma implicano rischi più elevati rispetto alle obbligazioni o agli strumenti del mercato monetario. Di conseguenza il valore del proprio investimento potrebbe diminuire.

- Le azioni di società a piccola e media capitalizzazione possono presentare una maggiore volatilità rispetto a quelle di società più ampie e talvolta può essere difficile valutare o vendere tali azioni al momento e al prezzo desiderati, il che aumenta il rischio di perdite.

- Un Fondo che presenta un’esposizione elevata a un determinato paese o regione geografica comporta un livello maggiore di rischio rispetto a un Fondo più diversificato.

- Il Fondo si concentra su determinati settori o temi d’investimento e potrebbe risentire pesantemente di fattori quali eventuali variazioni ai regolamenti governativi, una maggiore competizione nei prezzi, progressi tecnologici ed altri eventi negativi.

- Questo Fondo può avere un portafoglio particolarmente concentrato rispetto al suo universo di investimento o altri fondi del settore. Un evento sfavorevole riguardante anche un numero ridotto di posizioni potrebbe creare una notevole volatilità o perdite consistenti per il Fondo.

- Il Fondo investe in fondi d’investimento immobiliari (REIT) e altre società o fondi impegnati nell’investimento immobiliare, che comportano rischi maggiori di quelli associati all’investimento immobiliare diretto. In particolare, i REIT possono essere soggetti a normative meno rigide di quelle del Fondo stesso e possono registrare una maggiore volatilità delle rispettive attività sottostanti.

- Il Fondo potrebbe usare derivati al fine di ridurre il rischio o gestire il portafoglio in modo più efficiente. Ciò, tuttavia, comporta rischi aggiuntivi, in particolare il rischio che la controparte del derivato non adempia i suoi obblighi contrattuali.

- Qualora il Fondo detenga attivi in valute diverse da quella di base del Fondo o l'investitore detenga azioni o quote in un'altra valuta (in assenza di "copertura"), il valore dell'investimento potrebbe subire le oscillazioni del tasso di cambio.

- Se il Fondo, o una classe di azioni con copertura, intende attenuare le fluttuazioni del tasso di cambio tra la valuta di denominazione e la valuta di base, la stessa strategia di copertura potrebbe generare un effetto positivo o negativo sul valore del Fondo, a causa delle differenze di tasso d'interesse a breve termine tra le due valute.

- I titoli del Fondo potrebbero diventare difficili da valutare o da vendere al prezzo e con le tempistiche desiderati, specie in condizioni di mercato estreme con il prezzo delle attività in calo, aumentando il rischio di perdite sull'investimento.

- Le spese correnti possono essere prelevate, in tutto o in parte, dal capitale, il che potrebbe erodere il capitale o ridurne il potenziale di crescita.

- Il Fondo potrebbe perdere denaro se una controparte con la quale il Fondo effettua scambi non fosse più intenzionata ad adempiere ai propri obblighi, o a causa di un errore o di un ritardo nei processi operativi o di una negligenza di un fornitore terzo.

Rischi specifici

- Le azioni/quote possono perdere valore rapidamente e di norma implicano rischi più elevati rispetto alle obbligazioni o agli strumenti del mercato monetario. Di conseguenza il valore del proprio investimento potrebbe diminuire.

- Le azioni di società a piccola e media capitalizzazione possono presentare una maggiore volatilità rispetto a quelle di società più ampie e talvolta può essere difficile valutare o vendere tali azioni al momento e al prezzo desiderati, il che aumenta il rischio di perdite.

- Il Fondo si concentra su determinati settori o temi d’investimento e potrebbe risentire pesantemente di fattori quali eventuali variazioni ai regolamenti governativi, una maggiore competizione nei prezzi, progressi tecnologici ed altri eventi negativi.

- Questo Fondo può avere un portafoglio particolarmente concentrato rispetto al suo universo di investimento o altri fondi del settore. Un evento sfavorevole riguardante anche un numero ridotto di posizioni potrebbe creare una notevole volatilità o perdite consistenti per il Fondo.

- Il Fondo investe in fondi d’investimento immobiliari (REIT) e altre società o fondi impegnati nell’investimento immobiliare, che comportano rischi maggiori di quelli associati all’investimento immobiliare diretto. In particolare, i REIT possono essere soggetti a normative meno rigide di quelle del Fondo stesso e possono registrare una maggiore volatilità delle rispettive attività sottostanti.

- Il Fondo potrebbe usare derivati al fine di ridurre il rischio o gestire il portafoglio in modo più efficiente. Ciò, tuttavia, comporta rischi aggiuntivi, in particolare il rischio che la controparte del derivato non adempia i suoi obblighi contrattuali.

- Qualora il Fondo detenga attivi in valute diverse da quella di base del Fondo o l'investitore detenga azioni o quote in un'altra valuta (in assenza di "copertura"), il valore dell'investimento potrebbe subire le oscillazioni del tasso di cambio.

- Se il Fondo, o una classe di azioni con copertura, intende attenuare le fluttuazioni del tasso di cambio tra la valuta di denominazione e la valuta di base, la stessa strategia di copertura potrebbe generare un effetto positivo o negativo sul valore del Fondo, a causa delle differenze di tasso d'interesse a breve termine tra le due valute.

- I titoli del Fondo potrebbero diventare difficili da valutare o da vendere al prezzo e con le tempistiche desiderati, specie in condizioni di mercato estreme con il prezzo delle attività in calo, aumentando il rischio di perdite sull'investimento.

- Le spese correnti possono essere prelevate, in tutto o in parte, dal capitale, il che potrebbe erodere il capitale o ridurne il potenziale di crescita.

- Il Fondo potrebbe perdere denaro se una controparte con la quale il Fondo effettua scambi non fosse più intenzionata ad adempiere ai propri obblighi, o a causa di un errore o di un ritardo nei processi operativi o di una negligenza di un fornitore terzo.

- Oltre al reddito, questa classe di azioni può distribuire plusvalenze di capitale realizzate e non realizzate e il capitale inizialmente investito. Sono dedotti dal capitale anche commissioni, oneri e spese. Entrambi i fattori possono comportare l’erosione del capitale e un potenziale ridotto di crescita del medesimo. Si richiama l’attenzione degli investitori anche sul fatto che le distribuzioni di tale natura possono essere trattate (e quindi imponibili) come reddito, secondo la legislazione fiscale locale.

Rischi specifici

- Le azioni/quote possono perdere valore rapidamente e di norma implicano rischi più elevati rispetto alle obbligazioni o agli strumenti del mercato monetario. Di conseguenza il valore del proprio investimento potrebbe diminuire.

- Un Fondo che presenta un’esposizione elevata a un determinato paese o regione geografica comporta un livello maggiore di rischio rispetto a un Fondo più diversificato.

- Il Fondo si concentra su determinati settori o temi d’investimento e potrebbe risentire pesantemente di fattori quali eventuali variazioni ai regolamenti governativi, una maggiore competizione nei prezzi, progressi tecnologici ed altri eventi negativi.

- Questo Fondo può avere un portafoglio particolarmente concentrato rispetto al suo universo di investimento o altri fondi del settore. Un evento sfavorevole riguardante anche un numero ridotto di posizioni potrebbe creare una notevole volatilità o perdite consistenti per il Fondo.

- Il Fondo investe in fondi d’investimento immobiliari (REIT) e altre società o fondi impegnati nell’investimento immobiliare, che comportano rischi maggiori di quelli associati all’investimento immobiliare diretto. In particolare, i REIT possono essere soggetti a normative meno rigide di quelle del Fondo stesso e possono registrare una maggiore volatilità delle rispettive attività sottostanti.

- Il Fondo potrebbe usare derivati al fine di ridurre il rischio o gestire il portafoglio in modo più efficiente. Ciò, tuttavia, comporta rischi aggiuntivi, in particolare il rischio che la controparte del derivato non adempia i suoi obblighi contrattuali.

- Qualora il Fondo detenga attivi in valute diverse da quella di base del Fondo o l'investitore detenga azioni o quote in un'altra valuta (in assenza di "copertura"), il valore dell'investimento potrebbe subire le oscillazioni del tasso di cambio.

- Se il Fondo, o una classe di azioni con copertura, intende attenuare le fluttuazioni del tasso di cambio tra la valuta di denominazione e la valuta di base, la stessa strategia di copertura potrebbe generare un effetto positivo o negativo sul valore del Fondo, a causa delle differenze di tasso d'interesse a breve termine tra le due valute.

- I titoli del Fondo potrebbero diventare difficili da valutare o da vendere al prezzo e con le tempistiche desiderati, specie in condizioni di mercato estreme con il prezzo delle attività in calo, aumentando il rischio di perdite sull'investimento.

- Il Fondo può sostenere un livello di costi di operazione più elevato per effetto dell’investimento su mercati caratterizzati da una minore attività di contrattazione o meno sviluppati rispetto a un fondo che investa su mercati più attivi/sviluppati.

- Le spese correnti possono essere prelevate, in tutto o in parte, dal capitale, il che potrebbe erodere il capitale o ridurne il potenziale di crescita.

- Il Fondo potrebbe perdere denaro se una controparte con la quale il Fondo effettua scambi non fosse più intenzionata ad adempiere ai propri obblighi, o a causa di un errore o di un ritardo nei processi operativi o di una negligenza di un fornitore terzo.

- Oltre al reddito, questa classe di azioni può distribuire plusvalenze di capitale realizzate e non realizzate e il capitale inizialmente investito. Sono dedotti dal capitale anche commissioni, oneri e spese. Entrambi i fattori possono comportare l’erosione del capitale e un potenziale ridotto di crescita del medesimo. Si richiama l’attenzione degli investitori anche sul fatto che le distribuzioni di tale natura possono essere trattate (e quindi imponibili) come reddito, secondo la legislazione fiscale locale.

Rischi specifici

- Le azioni/quote possono perdere valore rapidamente e di norma implicano rischi più elevati rispetto alle obbligazioni o agli strumenti del mercato monetario. Di conseguenza il valore del proprio investimento potrebbe diminuire.

- Le azioni di società a piccola e media capitalizzazione possono presentare una maggiore volatilità rispetto a quelle di società più ampie e talvolta può essere difficile valutare o vendere tali azioni al momento e al prezzo desiderati, il che aumenta il rischio di perdite.

- Il Fondo si concentra su determinati settori o temi d’investimento e potrebbe risentire pesantemente di fattori quali eventuali variazioni ai regolamenti governativi, una maggiore competizione nei prezzi, progressi tecnologici ed altri eventi negativi.

- Il Fondo investe in fondi d’investimento immobiliari (REIT) e altre società o fondi impegnati nell’investimento immobiliare, che comportano rischi maggiori di quelli associati all’investimento immobiliare diretto. In particolare, i REIT possono essere soggetti a normative meno rigide di quelle del Fondo stesso e possono registrare una maggiore volatilità delle rispettive attività sottostanti.

- Il Fondo potrebbe usare derivati al fine di conseguire il suo obiettivo d'investimento. Ciò potrebbe determinare una "leva", che potrebbe amplificare i risultati dell'investimento, e le perdite o i guadagni per il Fondo potrebbero superare il costo del derivato. I derivati comportano rischi aggiuntivi, in particolare il rischio che la controparte del derivato non adempia ai suoi obblighi contrattuali.

- Qualora il Fondo detenga attivi in valute diverse da quella di base del Fondo o l'investitore detenga azioni o quote in un'altra valuta (in assenza di "copertura"), il valore dell'investimento potrebbe subire le oscillazioni del tasso di cambio.

- Se il Fondo, o una classe di azioni con copertura, intende attenuare le fluttuazioni del tasso di cambio tra la valuta di denominazione e la valuta di base, la stessa strategia di copertura potrebbe generare un effetto positivo o negativo sul valore del Fondo, a causa delle differenze di tasso d'interesse a breve termine tra le due valute.

- I titoli del Fondo potrebbero diventare difficili da valutare o da vendere al prezzo e con le tempistiche desiderati, specie in condizioni di mercato estreme con il prezzo delle attività in calo, aumentando il rischio di perdite sull'investimento.

- Le spese correnti possono essere prelevate, in tutto o in parte, dal capitale, il che potrebbe erodere il capitale o ridurne il potenziale di crescita.

- Il Fondo potrebbe perdere denaro se una controparte con la quale il Fondo effettua scambi non fosse più intenzionata ad adempiere ai propri obblighi, o a causa di un errore o di un ritardo nei processi operativi o di una negligenza di un fornitore terzo.

- Oltre al reddito, questa classe di azioni può distribuire plusvalenze di capitale realizzate e non realizzate e il capitale inizialmente investito. Sono dedotti dal capitale anche commissioni, oneri e spese. Entrambi i fattori possono comportare l’erosione del capitale e un potenziale ridotto di crescita del medesimo. Si richiama l’attenzione degli investitori anche sul fatto che le distribuzioni di tale natura possono essere trattate (e quindi imponibili) come reddito, secondo la legislazione fiscale locale.