I mercati globali nel 2024: reazioni a catena

Di fronte al rallentamento dell'economia globale, gli investitori hanno l'occasione di mantenere l'esposizione al mercato concentrandosi su titoli di qualità e costruendo portafogli diversificati, sostiene il responsabile globale del Multi-Asset Adam Hetts nel suo outlook 2024.

6 minuti di lettura

In sintesi

- Con i tassi d'interesse elevati che potrebbero pesare ulteriormente su consumi, occupazione e produzione economica, gli investitori dovrebbero considerare la priorità di un posizionamento difensivo fino a quando non emergerà una maggiore visibilità sul percorso futuro dell'economia.

- Gli investitori hanno l'opportunità di rimanere investiti concentrandosi su azioni di qualità, di società in grado di generare utili in tutto il ciclo, e posizionando le allocazioni obbligazionarie in modo da considerare i rendimenti più elevati e il potenziale di diversificazione maggiore.

- Rimanendo investiti durante le fasi di incertezza economica e geopolitica a breve termine, si mantiene l'esposizione alle opportunità di compounding presentate da una serie di temi secolari trasformativi.

Dopo il sorprendente vigore dei mercati azionari nel 2023, l'economia globale sta entrando nel nuovo anno in uno stato di preoccupante fragilità, pertanto il posizionamento difensivo ci sembra giustificato. Accanto a questa circostanza immediata, c'è l'esigenza di cogliere le opportunità derivanti da quello che consideriamo un cambio di paradigma trainato da tre forze secolari: il riallineamento geopolitico, la transizione demografica e il ritorno del "costo del capitale" grazie all'aumento dei tassi d'interesse.

Fortunatamente, le attuali dinamiche di mercato creano occasioni sufficienti per rimanere posizionati in modo difensivo, mantenendo nel contempo l'esposizione alle opportunità di compounding a lungo termine legate ai temi secolari che stanno ridisegnando l'economia globale. Tenere la liquidità inutilizzata implica un rischio, poiché la storia ci dice che 1) anche ai tassi allettanti di oggi, la liquidità risulta ampiamente sottoperformante rispetto a un portafoglio bilanciato, dall'inizio della fase di debolezza economica fino ai primi segnali di ripresa, e 2) incrementare il rischio tassi d'interesse solo dopo che le banche centrali hanno avviato l'allentamento della politica tendenzialmente si rivela una scelta tardiva.

L'imminente serie di dati economici probabilmente contrastati suggerisce l'esigenza di privilegiare la qualità nei portafogli multi-asset e ispira il nostro attuale posizionamento difensivo. In ambito azionario, ciò si traduce in un'esposizione alle società in grado di accrescere gli utili in modo costante nel corso del ciclo. Nell'obbligazionario, gli investitori possono nuovamente puntare sui titoli investment grade per generare reddito e diversificare rispetto alle azioni. La diversificazione fra gli asset assume un'importanza elevata in queste condizioni, con un ruolo chiave per le strategie alternative non correlate alle azioni e alle obbligazioni.

Reazioni a catena

Quando si cerca di spiegare la vivacità dell'economia nel 2023, si fa spesso riferimento ai tempi lunghi e variabili con cui gli effetti della stretta monetaria si fanno sentire. Finora, in questo ciclo, tali ritardi si stanno dimostrando più lunghi e più variabili che mai. Una spiegazione risiede in parte nella resilienza dei consumatori statunitensi, da sempre motore di crescita dell'economia globale. Temiamo che questo non durerà, soprattutto con l'esaurimento degli stimoli dell'era pandemica e i consumi recenti sempre più finanziati dal debito. Prevediamo che il 2024 sarà un anno di reazioni a catena, poiché i tassi più alti e l'indebolimento dei consumatori convergeranno con cambiamenti a livello di inflazione, occupazione, crescita e situazione geopolitica.

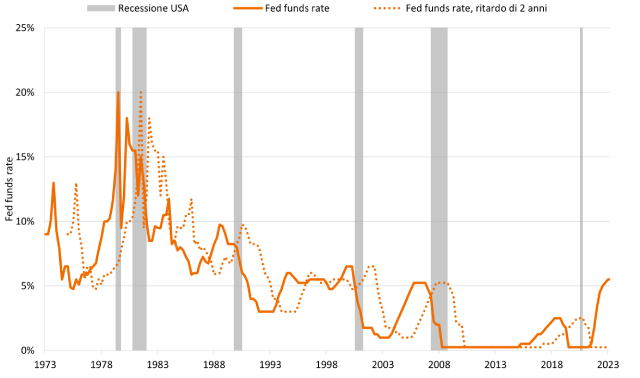

Nella maggior parte dei cicli in tutto il mondo, le recessioni in genere seguono il picco dei tassi di politica monetaria con un ritardo di alcuni trimestri o addirittura di anni. La Figura 1, per esempio, mostra il legame fra il tasso sui Fed fund e le recessioni precedenti. A offuscare ulteriormente le prospettive attuali contribuiscono il ritiro della liquidità da parte delle banche centrali, l'impennata di fine anno dei tassi d'interesse reali e la persistente forza del dollaro USA, tutti fattori che accentuano gli effetti restrittivi dei rialzi dei tassi.

Figura 1: I tassi di picco si avvicinano, ma l'impatto ritardato è una grande preoccupazione

Fonte: Bloomberg, al 31 ottobre 2023. Nei cicli precedenti, la recessione negli Stati Uniti in genere si è manifestata dopo un picco del tasso sui fondi federali.

Fonte: Bloomberg, al 31 ottobre 2023. Nei cicli precedenti, la recessione negli Stati Uniti in genere si è manifestata dopo un picco del tasso sui fondi federali.

Azioni: le aziende di qualità offrono sia attacco che difesa

Una caratteristica unica dei mercati azionari dell'era pandemica è rappresentata dalle mega cap internet e tecnologiche orientate alla crescita, che hanno trainato le azioni al rialzo mostrando contemporaneamente caratteristiche tipicamente associate a titoli più difensivi: utili costanti, margini stabili e bilanci solidi. L'esposizione a tali caratteristiche, in questa fase del ciclo, può isolare i portafogli dalle revisioni negative degli utili, posizionandoli al tempo stesso in modo che riescano a beneficiare dell'avanzata di temi come l'intelligenza artificiale (AI) e il cloud computing.

È importante notare che, man mano che la potenza e l'efficienza delle tecnologie innovative vengono sfruttate in tutti i settori, la crescita degli utili attribuibile a questi elementi diventerà probabilmente più dispersa nell'universo azionario. Di fronte a un'economia in rallentamento nel 2024, prevediamo che le aziende adotteranno in modo aggressivo queste innovazioni che aumentano la produttività, nel tentativo di difendere i margini e in alcuni casi incrementarli.

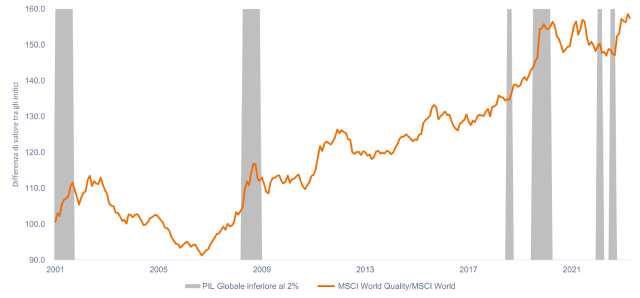

Anche se la politica monetaria restrittiva continuerà senza dubbio a pesare sull'economia, le azioni si sono dimostrate resilienti nel 2023, in quanto le aziende si sono adattate per difendere i margini. Ci aspettiamo che questo continui. Inoltre, il contesto geopolitico e demografico e l'ambiente di tassi più alti più a lungo creano rischi, ma anche opportunità per le azioni. Per gli investitori attivi non è troppo presto per identificare quali aziende si troveranno dalla parte giusta di queste tendenze. Come mostra la figura 2, le società globali di qualità in genere mostrano performance migliori del mercato in senso ampio nei periodi di recessione nella maggior parte dei Paesi.

Figura 2: La qualità ha sovraperformato il mercato globale in generale in contesti recessivi

Fonte: Bloomberg, al 31 ottobre 2023. Performance relativa dell'indice MSCI World Quality rispetto all'indice MSCI World in generale. Le barre grigie indicano i periodi in cui la crescita del PIL globale è stata inferiore al 2%. Le performance passate non sono indicative dei rendimenti futuri.

Fonte: Bloomberg, al 31 ottobre 2023. Performance relativa dell'indice MSCI World Quality rispetto all'indice MSCI World in generale. Le barre grigie indicano i periodi in cui la crescita del PIL globale è stata inferiore al 2%. Le performance passate non sono indicative dei rendimenti futuri.

Prendere ciò che le obbligazioni hanno da offrire

La brusca ascesa dei rendimenti obbligazionari e il conseguente calo dei prezzi sono stati tutt'altro che ottimali, ma il risultato è che l'obbligazionario può tornare a svolgere il suo ruolo tradizionale in un portafoglio bilanciato. Dopo che i tassi sono aumentati di centinaia di punti base, le banche centrali a livello globale hanno finalmente spazio per abbassare il costo del denaro in caso di contrazione dell'economia.

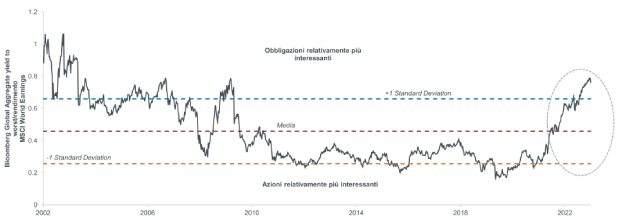

Allo stesso modo, con il rendimento dei Treasury USA a 10 anni ben al di sopra del 4%, le obbligazioni potrebbero generare un apprezzamento del capitale per compensare parte del ribasso delle azioni, in uno scenario di avversione al rischio (si veda la figura 3). I rendimenti più elevati dei titoli privi di rischio hanno ridotto l'incentivo a vendere obbligazioni sovrane, societarie e cartolarizzate di categoria investment grade. Tuttavia, il potenziale di rendimenti corretti per il rischio interessanti, nei segmenti di mercato high yield meno esposti al ciclo, significa che anche questi dovrebbero essere attivamente inseriti nei portafogli degli investitori.

Figura 3: Il rapido aumento dei tassi ha ridotto il divario tra i rendimenti azionari e obbligazionari

Fonte: Bloomberg, al 31 ottobre 2023. Le performance passate non sono indicative dei rendimenti futuri.

Fonte: Bloomberg, al 31 ottobre 2023. Le performance passate non sono indicative dei rendimenti futuri.

Il gioco lungo

Il ciclo è importante e deve essere considerato nel processo decisionale. Ma crediamo che la chiave del successo degli investimenti sia mantenere un orizzonte di cinque-dieci anni. In quest'ottica, conserviamo una visione rialzista sui mercati finanziari. Stiamo trovando opportunità in tutte le classi di attivi e crediamo nei vantaggi di un portafoglio diversificato. Tuttavia, affrontare le reazioni a catena attese e inattese del 2024 richiederà capacità di ricerca notevoli per comprendere appieno l'impatto economico di tali sviluppi, identificare le dislocazioni di mercato che ne derivano e aiutare i clienti a orientarsi verso un futuro di investimenti più luminoso.

Bloomberg Global Aggregate Bond Index è una misura ad ampio raggio dei mercati globali del debito a tasso fisso di tipo investment grade.

Il rendimento del Treasury USA a 10 anni è il tasso d'interesse delle obbligazioni del Treasury degli Stati Uniti che matureranno a 10 anni dalla data di acquisto.

Obbligazione high yield o ad alto rendimento: conosciuta anche come obbligazione sub-investment grade o obbligazione "spazzatura". Questi titoli di solito comportano un rischio più elevato di default dell'emittente sui pagamenti, per cui in genere sono emessi con un tasso d'interesse (cedola) più elevato per compensare il rischio aggiuntivo.

Obbligazione investment grade: un'obbligazione tipicamente emessa da governi o società che si ritiene abbiano un rischio relativamente basso di non adempiere i propri obblighi di pagamento, riflesso nel rating più elevato attribuito loro dalle agenzie di rating.

L'indice MSCI World℠ riflette la performance dell'azionario sui mercati sviluppati globali.

L'indice MSCI World Quality℠ si basa sul MSCI World, l'indice principale di cui fa parte. Mira a cogliere la performance dei titoli growth di qualità, identificando quelli con punteggi di qualità elevati sulla base di tre variabili fondamentali principali: alta redditività del capitale proprio (ROE), crescita degli utili stabile su base annua e bassa leva finanziaria.

La politica monetaria è l'insieme delle politiche di una banca centrale, volte a influenzare il livello di inflazione e di crescita di un'economia. Comprende il controllo dei tassi d' interesse e dell'offerta di moneta. Per politica restrittiva si intende l'attività della banca centrale volta a frenare l'inflazione e a rallentare la crescita dell'economia, aumentando i tassi d'interesse e riducendo l'offerta di denaro. Per politica espansiva si intende l'aumento dell'offerta di moneta da parte della banca centrale e la riduzione dei costi di prestito.

Il tasso d'interesse reale è il tasso d'interesse che un investitore, un risparmiatore o un prestatore riceve dopo aver tenuto conto dell'inflazione.

Punto base (pb): 1/100 di punto percentuale. 1 pb = 0,01%, 100 pb = 1%.

Rendimento: il livello di reddito di un titolo in un determinato periodo, in genere espresso come tasso percentuale. Per le azioni, una misura comune è il rendimento da dividendo, ossia le distribuzioni erogate di recente su ogni azione divise per il prezzo dell'azione. Per le obbligazioni, questo valore si calcola dividendo l'importo della cedola per il prezzo corrente dell'obbligazione.

Yield to worst: il rendimento più basso che un'obbligazione con una caratteristica speciale (come un'opzione call) può ottenere a condizione che l'emittente non vada in default. Quando viene utilizzata per descrivere un portafoglio, questa statistica rappresenta la media ponderata di tutte le obbligazioni sottostanti detenute.

INFORMAZIONI IMPORTANTI

Gli investimenti alternativi includono, tra gli altri, materie prime, immobili, valute, strategie di copertura, futures, prodotti strutturati e altri titoli concepiti per essere meno correlati al mercato. In genere sono soggetti a un rischio maggiore e non sono adatti a tutti gli investitori.

La diversificazione non assicura un profitto né elimina il rischio di subire perdite negli investimenti.

I titoli azionari sono soggetti a rischi, compreso il rischio di mercato. I rendimenti fluttueranno in risposta a sviluppi relativi all'emittente o politici ed economici.

I titoli obbligazionari sono soggetti al rischio di tasso di interesse, di inflazione, di credito e di default. Il mercato obbligazionario è volatile. Con l'aumento dei tassi di interesse, i prezzi delle obbligazioni di solito diminuiscono, e viceversa. Il rendimento del capitale non è garantito e i prezzi possono diminuire se un emittente non effettua pagamenti puntuali o se la sua solidità creditizia si indebolisce.

Le obbligazioni high yield o "junk bond" comportano un rischio più elevato di default e volatilità dei prezzi e possono subire improvvise e marcate oscillazioni dei prezzi.

I prodotti cartolarizzati, come i titoli garantiti da ipoteca (MBS) e da asset (ABS), sono più sensibili alle variazioni dei tassi d'interesse, presentano il rischio di proroga e pagamento anticipato e sono soggetti a maggiori rischi di credito, valutazione e liquidità rispetto ad altri titoli a reddito fisso.

Queste sono le opinioni dell'autore al momento della pubblicazione e possono differire da quelle di altri individui/team di Janus Henderson Investors. I riferimenti a singoli titoli non costituiscono una raccomandazione all'acquisto, alla vendita o alla detenzione di un titolo, di una strategia d'investimento o di un settore di mercato e non devono essere considerati redditizi. Janus Henderson Investors, le sue affiliate o i suoi dipendenti possono avere un’esposizione nei titoli citati.

Le performance passate non sono indicative dei rendimenti futuri. Tutti i dati dei rendimenti includono sia il reddito che le plusvalenze o le eventuali perdite ma sono al lordo dei costi delle commissioni dovuti al momento dell'emissione.

Le informazioni contenute in questo articolo non devono essere intese come una guida all'investimento.

Non vi è alcuna garanzia che le tendenze passate continuino o che le previsioni si realizzino.

Comunicazione di Marketing.