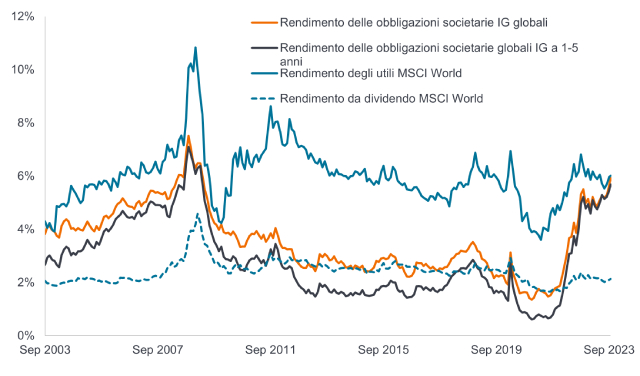

In un precedente articolo abbiamo evidenziato l'attrattiva dei rendimenti offerti dalle obbligazioni societarie in prospettiva storica. Da allora i rendimenti sono aumentati e di seguito è riportata una versione aggiornata del grafico. I rendimenti attuali superano quelli disponibili negli ultimi 20 anni.

Figura 1. Rendimento delle obbligazioni societarie globali investment grade

Fonte: Bloomberg, indice ICE BofA Global Corporate , yield to worst, dal 31 dicembre 2009 al 31 agosto 2023. L'indice ICE BofA Global Corporate riflette l'andamento del debito societario investment grade emesso nei principali mercati nazionali ed eurobond. Per yield to worst (YTW) si intende il rendimento più basso che un'obbligazione può ottenere, esclusa l'ipotesi di default dell'emittente, tenendo conto di eventuali opzioni call previste (ossia la possibilità per l'emittente di richiamare l'obbligazione a una data specificata antecedente a quella di scadenza). I rendimenti possono variare nel tempo e non sono garantiti.

La spinta al rialzo sui rendimenti è derivata principalmente dall'aumento delle remunerazioni offerte dai titoli sovrani. I fattori che hanno contribuito a questo fenomeno includono la crescita economica più forte del previsto negli Stati Uniti; le tensioni in Medio Oriente che creano nuove preoccupazioni sul prezzo del petrolio e sul ritmo della disinflazione; e una rinnovata enfasi sulla dinamica di domanda e offerta, dato che i deficit fiscali elevati devono essere finanziati da acquirenti più sensibili ai prezzi, ora che le principali banche centrali hanno avviato il processo di contrazione quantitativa (riducendo le posizioni detenute in titoli di Stato).

Gli spread di credito (l'extrarendimento rispetto a un titolo di Stato con la stessa scadenza) sono aumentati marginalmente, poiché i benefici derivanti da dati economici potenzialmente più solidi sono compensati dai costi di finanziamento più alti e dai timori geopolitici. Nel complesso, l'inasprimento delle condizioni finanziarie finirà per rallentare l'economia - cosa che i banchieri della Federal Reserve (Fed) statunitense hanno sottolineato ripetutamente. I commentatori delle banche d'investimento ritengono che la recente stretta sulle condizioni finanziarie a partire dalla riunione del FOMC di settembre sia equiparabile a tre rialzi di 25 punti base da parte della Fed.1

L'instabilità attuale indica che la tempistica e il ritmo dei tagli ai tassi d'interesse della Fed e della Banca centrale europea hanno oscillato, ma i mercati rimangono convinti che i tagli inizieranno a metà del prossimo anno.2 L'inasprimento delle condizioni finanziarie potrebbe semmai preludere a tagli più consistenti, se il rallentamento dell'economia dovesse rivelarsi più rapido del previsto.

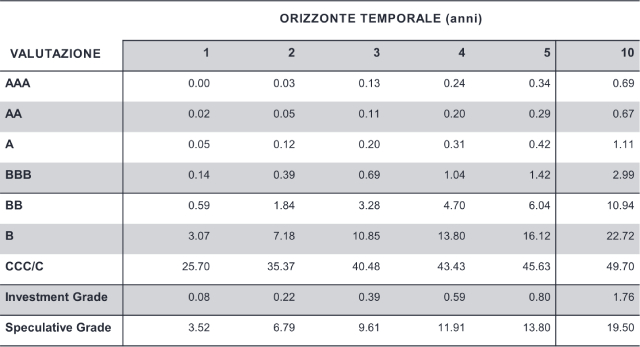

L'aumento dei rendimenti obbligazionari significa che i livelli attuali non solo sono relativamente alti in termini storici, ma risultano anche superiori a quelli ottenibili dalle azioni. Le azioni in genere non erogano interamente gli utili, per cui il rendimento da dividendo di norma è inferiore a quello degli utili. L'aspetto interessante del clima attuale è che, anche a fronte di un rendimento degli utili più elevato, le azioni - che sono considerate una classe di attivi più rischiosa e più volatile - offrono un premio molto risicato in confronto ai rendimenti delle obbligazioni societarie investment grade. In termini storici, è una situazione insolita, come mostra la Figura 2.

Figura 2 - Rendimento delle azioni globali e delle obbligazioni societarie investment grade (IG)

Fonte: Bloomberg, rendimento degli utili e rendimento da dividendo dell'indice MSCI World (azioni). L'indice MSCI World è un indice azionario che riflette la performance di società di grandi e medie dimensioni in 23 Paesi del mondo sviluppato. Indice ICE BofA Global Corporate, indice ICE BofA 1-5 year Global Corporate, yield to worst, definizione come nella Figura 1. L'indice ICE BofA 1-5 year Global Corporate è un sottoinsieme dell'ICE BofA Global Corporate che comprende tutti i titoli con una vita residua inferiore a 5 anni. Dal 30 settembre 2003 al 19 ottobre 2023. I rendimenti possono variare nel tempo e non sono garantiti.

La Figura 2 dimostra anche che gli investitori non devono allungare l'orizzonte di scadenza per ottenere un rendimento elevato: quasi tutto il rendimento disponibile sul mercato globale delle obbligazioni societarie investment grade è accessibile investendo in titoli con scadenza relativamente breve (inferiore ai 5 anni). Anche in questo caso, si tratta di un'opportunità rara e che potrebbe non essere disponibile a lungo.

Purché un'obbligazione societaria non vada in default, un investitore può essere abbastanza sicuro del rendimento che riceverà se mantiene il titolo fino alla scadenza. Tuttavia, c'è sempre il rischio che un debitore si trovi in difficoltà e diventi inadempiente, e questo potrebbe accadere in qualsiasi momento. La tabella seguente dimostra che la combinazione di un rating creditizio più elevato (investment grade BBB o superiore) e un orizzonte temporale inferiore ai 5 anni storicamente è associata a una bassa incidenza di default. Investire in obbligazioni con un rating inferiore può essere vantaggioso, ma il maggior rischio di insolvenza richiede una valutazione più attenta dei fondamentali creditizi del debitore e un approccio più selettivo.

Figura 3 - Tassi di default cumulativi medi sul debito societario globale (%, 1981-2022)

Fonte: S&P Global Ratings Credit Research & Insights e S&P Global Market Intelligence Credit Pro. Default, Transition and Recovery: 2022 Annual Global Corporate Default and Rating Transition Study, aprile 2023. I titoli con rating da AAA a BBB rientrano nella categoria investment grade, mentre quelli con rating da BB a CCC sono considerati di tipo speculativo o high yield. Le performance passate non sono indicative dei risultati futuri.

Gli investitori possono cercare di bloccare i rendimenti odierni acquistando una singola obbligazione, ma riteniamo che un fondo obbligazionario a scadenza fissa rappresenti una strada meno rischiosa. Proprio come un'obbligazione a sé stante, ha una cedola regolare e una data di scadenza fissa, ma presenta il vantaggio aggiuntivo della diversificazione insita in un portafoglio di titoli. Inoltre, la selezione del credito viene effettuata da un team di esperti, che monitorerà il portafoglio per tutta la durata del fondo, contribuendo a evitare il rischio di default e a massimizzare il rendimento.

Con il picco del ciclo dei tassi d'interesse ormai all'orizzonte, questo momento offre un'opportunità per ottenere rendimenti interessanti, e un fondo obbligazionario a scadenza fissa rappresenta un veicolo semplice per raggiungere questo obiettivo.

1Fonte: Morgan Stanley, indice delle condizioni finanziarie Morgan Stanley, 20 ottobre 2023.

2Fonte: Bloomberg, Proiezioni dei tassi d'interesse mondiali, al 23 ottobre 2023.

Rating creditizio: punteggio assegnato da un'agenzia di rating del credito come S&P Global Ratings, Moody's e Fitch sull'affidabilità creditizia di un mutuatario.

Rischio di credito: il rischio che un mutuatario diventi inadempiente rispetto ai suoi obblighi contrattuali, non riuscendo più a effettuare i pagamenti dovuti sul debito.

Obbligazioni societarie: titoli di debito emessi da una società. Le obbligazioni offrono un rendimento agli investitori sotto forma di pagamenti periodici e la restituzione del capitale originariamente investito all'emissione, alla data di scadenza.

Default o inadempienza: il mancato pagamento degli interessi da parte di un debitore (come l'emittente di un'obbligazione) o la mancata restituzione dell'importo originale prestato alla scadenza.

Diversificazione: un modo per distribuire il rischio mescolando diversi tipi di attivi/classi di attivi in un portafoglio. Si basa sull'ipotesi che i prezzi di asset differenti si comportino in modo diverso in un determinato scenario. Gli asset con una bassa correlazione dovrebbero fornire la massima diversificazione.

Duration: la sensibilità di un portafoglio obbligazionario o a reddito fisso alle variazioni dei tassi d'interesse. Più alto è il dato, maggiore sarà la sensibilità ai movimenti dei tassi d'interesse.

Condizioni finanziarie: insieme di condizioni potenzialmente in grado di influenzare l'economia, che copre aspetti come il costo dei prestiti, la direzione dei prezzi degli asset e la forza della valuta. Le condizioni più rigide si verificano quando i costi di finanziamento aumentano, i prezzi delle azioni scendono e il dollaro USA si rafforza, fattori che vengono considerati come venti contrari alla crescita.

Politica fiscale: si riferisce alle imposte, ai debiti e alle spese del governo. Politica governativa relativa alla definizione delle aliquote fiscali e dei livelli di spesa. È distinta dalla politica monetaria, che in genere viene stabilita da una banca centrale. L'austerità fiscale si riferisce all'aumento delle imposte e/o al taglio delle spese nel tentativo di ridurre il debito pubblico. L'espansione (o "stimolo") fiscale si riferisce a un aumento della spesa pubblica e/o a una riduzione delle imposte.

Inflazione: il tasso annuale di variazione dei prezzi, tipicamente espresso come percentuale. L'indice dei prezzi al consumo (IPC) misura la variazione media nel tempo dei prezzi pagati dai consumatori urbani per un paniere di beni e servizi. La disinflazione è una diminuzione del tasso di inflazione.

Ciclo dei tassi d'interesse: i tassi d'interesse in genere aumentano e diminuiscono nel tempo e un ciclo completo riflette il passaggio dal minimo al massimo e viceversa. Il movimento dei tassi tipicamente è influenzato dal modo in cui le banche centrali rispondono alla crescita e all'inflazione nell'economia.

Investment grade: un'obbligazione tipicamente emessa da governi o società che si ritiene abbiano un rischio relativamente basso di non adempiere i propri obblighi di pagamento. La qualità superiore di queste obbligazioni si riflette nei rating creditizi più elevati.

Scadenza: si riferisce alla data in cui il capitale (valore originale) di un'obbligazione viene rimborsato all'obbligazionista. La durata o vita residua è il periodo in cui un obbligazionista riceve i pagamenti degli interessi.

Politica monetaria: insieme delle politiche di una banca centrale, volte a influenzare il livello di inflazione e di crescita in un'economia. Comprende il controllo dei tassi d'interesse e dell'offerta di moneta. Per allentamento si intende l'aumento dell'offerta di moneta da parte della banca centrale e la riduzione dei costi di prestito. Per inasprimento o contrazione si intende l'attività della banca centrale volta a contenere l'inflazione e a rallentare la crescita dell'economia, aumentando i tassi d'interesse e riducendo l'offerta di moneta. In caso di contrazione si parla di politica restrittiva.

Recessione: un calo significativo dell'attività economica che dura più di qualche mese. Un atterraggio morbido è un rallentamento della crescita economica che evita una recessione. Un atterraggio duro è una recessione profonda.

Grado speculativo: un'obbligazione con un rating creditizio inferiore a investment grade, nota anche come obbligazione sub-investment grade o obbligazione high yield. Queste obbligazioni comportano di solito un rischio più elevato di insolvenza dell'emittente sui pagamenti, per cui in genere sono emesse con un tasso d'interesse più elevato (cedola) per compensare il rischio aggiuntivo.

Treasury: un titolo di debito emesso dal governo degli Stati Uniti. Un Treasury bill ha una durata pari o inferiore a 12 mesi, mentre un Treasury bond ha una durata superiore.

Volatilità: il tasso e la misura in cui il prezzo di un portafoglio, di un titolo o di un indice, si muove verso l'alto e verso il basso.

Rendimento: il livello di reddito di un titolo, in genere espresso come tasso percentuale. Il rendimento del Treasury a 10 anni è il tasso d'interesse delle obbligazioni del Tesoro USA che matureranno a 10 anni dalla data di acquisto.

Queste sono le opinioni dell'autore al momento della pubblicazione e possono differire da quelle di altri individui/team di Janus Henderson Investors. I riferimenti a singoli titoli non costituiscono una raccomandazione all'acquisto, alla vendita o alla detenzione di un titolo, di una strategia d'investimento o di un settore di mercato e non devono essere considerati redditizi. Janus Henderson Investors, le sue affiliate o i suoi dipendenti possono avere un’esposizione nei titoli citati.

Le performance passate non sono indicative dei rendimenti futuri. Tutti i dati dei rendimenti includono sia il reddito che le plusvalenze o le eventuali perdite ma sono al lordo dei costi delle commissioni dovuti al momento dell'emissione.

Le informazioni contenute in questo articolo non devono essere intese come una guida all'investimento.

Non vi è alcuna garanzia che le tendenze passate continuino o che le previsioni si realizzino.

Comunicazione di Marketing.