Visione d'insieme: la storia è dalla tua parte

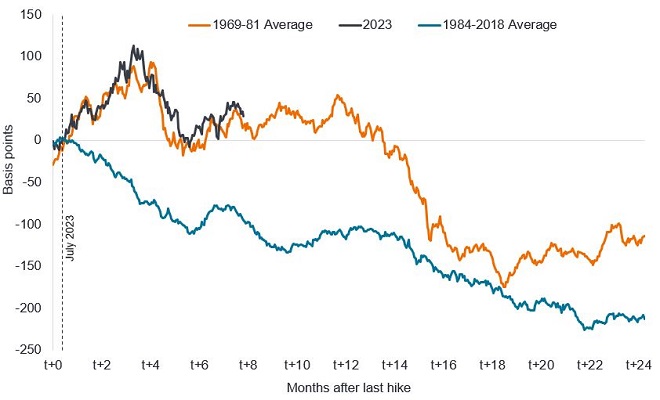

Se si osserva il mercato dei Treasury USA a 10 anni, la storia dimostra che quando la banca centrale smette di alzare i tassi e passa a un atteggiamento più accomodante, si genera un clima favorevole per le obbligazioni sovrane. Quanto precede vale sia se si guarda al periodo di persistente crescita dell'inflazione, negli anni '70, sia alla storia più recente, come mostrato di seguito. Il grafico seguente mostra la variazione dei rendimenti in due diversi periodi storici: il periodo 1969-81 (caratterizzato da inflazione elevata e in crescita) e il periodo 1984-2018 (inflazione in calo o bassa). In sovrapposizione, l'esperienza più recente, da luglio 2023.

Variazione del rendimento dei Treasury USA a 10 anni dopo l'ultimo rialzo dei tassi

Fonte: Bloomberg, calcoli di Janus Henderson, 5 marzo 2024. Un punto base (pb) equivale a 1/100 di punto percentuale, 1 pb = 0,01%. Le performance passate non sono indicative dei rendimenti futuri. Non vi è alcuna garanzia che le tendenze passate continuino o che le previsioni si realizzino.

Finora, nel 2024 i rendimenti obbligazionari si sono ripresi dal crollo di due mesi registrato a novembre/dicembre dello scorso anno. In realtà non è una grande sorpresa, dato che raramente la ripresa dei mercati traccia una linea retta. La performance dei rendimenti decennali USA da luglio 2023 (linea nera) ha continuato a seguire la media degli anni ’70 (linea arancione) con una precisione impressionante (considerato che si tratta di una media su tre cicli). Se i mercati obbligazionari continuassero a seguire questo trend laterale, i rendimenti continuerebbero a generare reddito, ma le potenziali plusvalenze derivanti da un calo sostanziale dei rendimenti non si verificherebbero fino al T3 2024. Al contrario, potremmo ricollegarci al percorso medio 1984-2018 (linea blu), con un potenziale calo significativo dei rendimenti nei successivi 18 mesi.

Questo, associato alla valutazione di vari fattori economici e degli indicatori anticipatori, ci spinge a scegliere una duration lunga, alla luce del fatto che i prezzi delle obbligazioni salgono quando i rendimenti scendono e viceversa; pertanto, una posizione di long duration consente di beneficiare di maggiori plusvalenze a fronte di un calo dei rendimenti.

Duration: aspetti essenziali

La duration misura la sensibilità del prezzo di un'obbligazione o di un portafoglio obbligazionario alle variazioni dei tassi di interesse. Può essere considerata come una misura del tempo necessario, in anni, affinché un investitore venga ripagato del prezzo di un'obbligazione dai flussi di cassa totali dell'obbligazione stessa. Ad esempio, un'obbligazione con una duration di 5 anni vedrebbe aumentare/diminuire il prezzo dell'obbligazione del 5%, se i tassi di interesse scendessero/aumentassero dell'1%. Più lunga è la duration di un'obbligazione, maggiore è la sua sensibilità alle variazioni dei tassi di interesse e viceversa. Per "duration corta" s'intende la riduzione della duration media del portafoglio, mentre "duration lunga" indica l'estensione della duration media del portafoglio.

A che punto siamo oggi?

Per quanto riguarda le novità di quest'anno, sottolineiamo alcune cose:

Domanda molto forte per l’obbligazionario core: lo dimostrano le aste dei titoli di Stato europei, dove la domanda degli investitori ha superato ogni record in termini di quantità di emissioni obbligazionarie sottoscritte in eccesso, mentre le vendite totali di obbligazioni di governi e società europee hanno raggiunto la cifra record di 280 miliardi di euro a gennaio 2024.1 Inoltre, c'è stata un’offerta (emissione) record di obbligazioni societarie investment grade negli Stati Uniti, a cui ha fatto seguito la domanda degli investitori, con una continua contrazione degli spread creditizi nel periodo.2

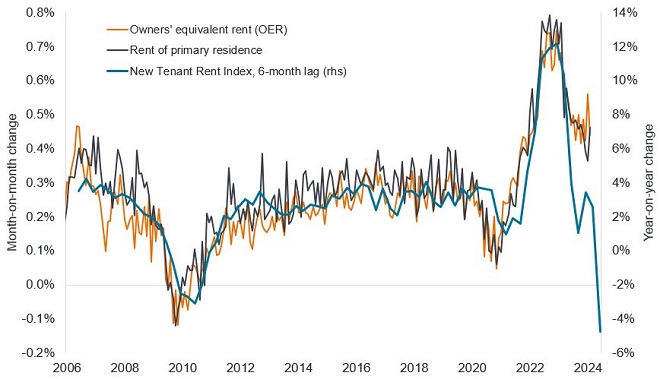

La storia dell'inflazione (a esclusione degli Stati Uniti) continua a seguire fedelmente l'atteso percorso disinflazionistico, con alcune grandi sorprese al ribasso in Australia e Svizzera. Il tasso di inflazione mensile di gennaio negli Stati Uniti ha sorpreso al rialzo. Tuttavia, questo è riconducibile a una divergenza storicamente insolita tra i canoni di mercato e l'Owners’ Equivalent Rent (OER) – una stima del canone che il proprietario di un immobile pagherebbe se dovesse affittare la sua casa – nonché all'aumento dei prezzi degli asset (questo significa che i "servizi di gestione del portafoglio" hanno aggiunto un altro 0,1% all'inflazione).3 Difficile credere che uno dei due scenari si ripeta, o che questo sia l'inizio di una nuova storia di inflazione. L'ipotesi più accreditata è che gli elevati tassi dell'inflazione core a 12 mesi (su base annua) convergano verso i tassi più deboli a 6 mesi, a causa degli effetti base, mentre i canoni elevati (e in ritardo) indicati dai dati sull'inflazione continueranno a convergere verso l'inflazione effettiva dei canoni di mercato osservata negli ultimi 12-18 mesi. Non crediamo che qualche dato possa far deragliare l'andamento dell'inflazione core e continuiamo a ritenere che la spesa per consumi personali (PCE) core degli Stati Uniti si attesterà intorno al 2,2% su base annua (a/a) entro giugno (si noti il crescente divario tra il PCE, che è la misura dell'inflazione preferita dalla Fed, e l'indice dei prezzi al consumo core (IPC), che secondo noi si avvicinerà al 3% a/a entro giugno 2024). Non vi è alcuna garanzia che le tendenze passate continuino o che le previsioni si realizzino.

Figura 2: il nuovo indice dei canoni di locazione suggerisce che l'inflazione degli affitti è destinata a diminuire

Fonte: LSEG Datastream, Bureau of Labor Statistics, Owners' Equivalent Rent (OER), Rent of Primary Residence, variazione % mese su mese, New Tenant Rent Index, variazione % anno su anno, in ritardo di 6 mesi, da febbraio 2006 a febbraio 2024. L'affitto dell'abitazione principale misura la variazione del canone per gli inquilini che affittano la loro casa. L'indice degli affitti dei nuovi inquilini è un sottoinsieme dei dati IPC che coglie le variazioni del canone per i nuovi inquilini e in genere guida altri dati sugli affitti. Non c'è alcuna garanzia che le tendenze passate si confermino o che le previsioni si realizzino.

Il momentum di crescita resta debole, con l'eccezione degli Stati Uniti, che rappresentano un'anomalia dal 2023. La maggior parte dei settori ciclici continua a indicare una ripresa con curva a vasca da bagno (cioè un punto di minimo esteso). Gli indicatori di crescita, come i nuovi ordini dell'ISM e gli indici dei responsabili degli acquisti (PMI), sono risaliti da livelli bassi, ma gli indicatori di lungo periodo su cui ci basiamo indicano il rischio di un head fake (una falsa pista). I casi storici in cui i nuovi ordini dell'ISM sono risaliti a 50 (un valore superiore a 50 indica espansione) quando la contrazione del denaro reale era negativa includono il 1957, il 1970, il 1980 e il 1990. In questi casi, l'indice dei nuovi ordini è successivamente sceso al di sotto di 45, con ricadute associate alle fasi recessive.4 Inoltre, durante la recente stagione degli utili non abbiamo visto forti indicazioni da parte di società e settori che preludano a una svolta significativa.

Prove a favore della nostra posizione in diverse regioni

La Figura 1 si concentra sugli Stati Uniti a causa della lunga cronologia di dati; tuttavia, a livello globale ci sono opportunità per il portafoglio laddove il momentum di crescita sottostante è più debole – questo è un aspetto critico, poiché riteniamo che il tasso di variazione del momentum di crescita determini i rendimenti obbligazionari.

- Regno Unito – Alcuni ritengono che la Bank of England (BoE) sia in ritardo nei tagli dei tassi, con inflazione core/crescita dei salari più alte che altrove. Alla riunione di febbraio, il Comitato di politica monetaria era diviso: la maggioranza dei membri (6) ha votato a favore del mantenimento dei tassi, due si sono espressi a favore di un aumento e uno a favore di un taglio. Stiamo assistendo a un allentamento del mercato del lavoro, il che non è così visibile nei numeri ufficiali a causa di un basso tasso di risposta, ma i posti di lavoro vacanti sono diminuiti per 20 mesi consecutivi.5 Inoltre, le aziende britanniche non hanno registrato la stessa espansione del margine di profitto di Stati Uniti ed Europa, quindi potrebbero essere le prime a tagliare posti di lavoro. Va inoltre osservato che quest'anno la velocità del consolidamento fiscale (variazione al ribasso dell'indebitamento pubblico) nel Regno Unito dovrebbe superare quella degli Stati Uniti o dell'Eurozona.6 A questo proposito, la politica monetaria potrebbe dover fare di più per stabilizzare l'impatto negativo sull'economia, costringendo la BoE a operare tagli dei tassi più aggressivi, in seguito. Inoltre, il Regno Unito non rappresenta più un'eccezione in termini di inflazione. In effetti, riteniamo che nel Regno Unito l'inflazione IPC potrebbe scendere sotto l'obiettivo del 2% entro aprile/maggio e persino raggiungere l'1,5% entro l'estate, non solo grazie alla riduzione del tetto massimo dei prezzi dell'energia, ma anche al calo dell'inflazione dei beni e dei generi alimentari. A nostro avviso, i rischi di ribasso (dei rendimenti) sono sottovalutati. Non vi è alcuna garanzia che le tendenze passate continuino o che le previsioni si realizzino.

- Europa – ci aspettiamo che la regione europea sia in prima linea nei tagli dei tassi, a causa delle prospettive di crescita estremamente deboli e della rapida disinflazione. Si tratta di un fatto insolito, dato che in genere sono le banche centrali a seguire la Fed, ma è possibile che la Banca nazionale svizzera e la Banca centrale europea (BCE) si muovano in anticipo. Si dibatte su quando potrebbe essere il primo taglio dei tassi: i membri più accomodanti del Consiglio direttivo della BCE preferiscono aprile, i più aggressivi giugno. Considerate le preoccupazioni per la generosità fiscale e l'eccesso di offerta di obbligazioni, va ricordato che in Germania - nonostante la crescita economica vicina allo zero - l'impegno alla disciplina fiscale e l'avversione all'aumento del debito sono elevati (il freno al debito, che limita l'indebitamento del governo tedesco, è sancito per legge dal 2009).

- Australia – La Reserve Bank of Australia (RBA) sostiene che non si possano escludere ulteriori rialzi dei tassi, ma secondo noi lo slancio economico si sta affievolendo, come dimostrano i dati sull'inflazione, sull'occupazione e altri errori nei dati economici di quest'anno. Il tasso di disoccupazione è aumentato dello 0,6% dai minimi.7 L'occupazione rischia di indebolirsi più del previsto, poiché la precedente forte crescita demografica alimenta l'offerta, sulla scia della moderazione della domanda. Una seconda fase del rallentamento è rappresentata dagli investimenti, a causa del rallentamento degli investimenti nel settore pubblico e della debolezza di quelli privati. Gli effetti dei rialzi dei tassi sull'economia dovrebbero essere più rapidi che altrove, in un mercato immobiliare in cui i mutui sono perlopiù a tasso variabile (cioè non fissi nel lungo termine, e dunque variano insieme ai tassi di interesse).8 Questo si riflette nella variazione del reddito disponibile reale degli ultimi 18 mesi, che è tra i più deboli dell'OCSE.9 La curva dei rendimenti in Australia è fortemente inclinata verso l'alto oltre il breve termine, mentre i rendimenti a 10 anni sono ben al di sopra di quelli a 2 anni; questo crea potenzialmente un reddito più elevato quando il rendimento è coperto in altre valute, come la sterlina.10

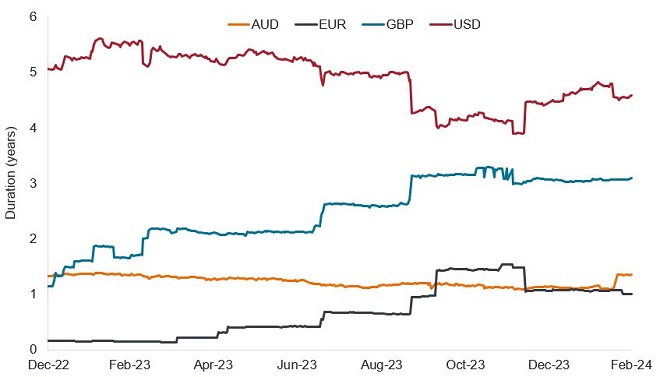

Duration della strategia

Abbiamo mantenuto la duration all'estremità superiore del range (circa 9 anni), nonostante l'andamento avvilente dei rendimenti (si veda la Figura 1). Secondo noi questo non è il momento giusto per tagliare la duration, poiché è sempre più evidente che stiamo entrando nel territorio del taglio dei tassi, che storicamente favorisce il calo dei rendimenti. Sotto la superficie, abbiamo ruotato l'esposizione in base alle aree geografiche del mondo sviluppato (e alle scadenze), come si evince dalla Figura 3.

Figura 3: duration del portafoglio per la Strategic Bond Strategy (in anni) – contributo per valuta

Fonte: Janus Henderson Investors, conto rappresentativo di Janus Henderson Strategic Bond Strategy, al 29 febbraio 2024. AUD = dollaro australiano, EUR = euro, GBP = sterlina britannica, USD = dollaro USA. La duration del portafoglio può variare nel tempo.

Sintesi

Riteniamo che la performance della nostra posizione di duration lunga sia indipendente dall'eventualità di uno scenario di hard o soft landing per l'economia, poiché il trend di ribasso dell'inflazione consente alle banche centrali di allentare la politica monetaria.

I titoli obbligazionari sono soggetti al rischio di tasso di interesse, di inflazione, di credito e di default. Il mercato obbligazionario è volatile. Con l'aumento dei tassi di interesse, i prezzi delle obbligazioni di solito diminuiscono, e viceversa. Il rendimento del capitale non è garantito e i prezzi possono diminuire se un emittente non effettua pagamenti puntuali o se la sua solidità creditizia si indebolisce.

Non c'è alcuna garanzia che le tendenze passate si confermino o che le previsioni si realizzino.

1Source: Reuters, European debt sales break January record, 1° febbraio 2024.

2Fonte: Bloomberg, ICE BofA US Corporate Index e ICE BofA Euro Corporate Index, spread corretti per le opzioni da inizio anno al 29 febbraio 2024. L'indice ICE BofA US Corporate replica il debito societario investment grade denominato in dollari USA emesso pubblicamente nel mercato interno statunitense. L'indice ICE BofA Euro Corporate replica il debito societario investment grade denominato in EUR emesso pubblicamente nei mercati nazionali degli Eurobond o dei membri dell'Euro.

3Fonte: Bureau of Labor Statistics, dati IPC a gennaio 2024.

4Fonte: Money Moves Markets, Hard landing watch: US ISM Manufacturing Survey, ottobre 2023.

5Fonte: LSEG Datastream, UK vacancies, ultimi dati fino a dicembre 2023.

6Fonte: Morgan Stanley, UK Fiscal policy, 8 febbraio 2024.

7Fonte: LSEG Datastream, Australia unemployment rate, da giugno 2023 a gennaio 2024.

8Fonte: Reserve Bank of Australia, Statement on Monetary Policy: Mortgage interest payments in advanced economies, febbraio 2023.

9Fonte: OCSE, Households’ economic well-being: the OECD dashboard, Household disposable income per capita, variazione tra il T3 2022 e il T3 2023, febbraio 2024.

10Fonte: Bloomberg, calcoli di Janus Henderson, 8 marzo 2024.

Il rendimento dei Treasury a 10 anni è il tasso d'interesse sui titoli del Tesoro USA che scadono 10 anni dopo la data di acquisto.

Effetti base: distorsioni nelle comparazioni annue dovute a un punto di riferimento insolitamente alto o basso l'anno precedente. Questi effetti tendono a svanire nel tempo.

L'indice dei prezzi della spesa per consumi personali (PCE) riflette i prezzi pagati da chi vive negli Stati Uniti per beni e servizi, esclusi cibo ed energia. È una misura dell'inflazione.

Obbligazioni core: termine tipicamente utilizzato per indicare obbligazioni governative e societarie investment grade.

Lo spread creditizio è la differenza di rendimento tra titoli con scadenza simile ma qualità creditizia diversa. In genere l'ampliamento degli spread indica un peggioramento dell'affidabilità creditizia dei mutuatari societari, mentre la restrizione indica un miglioramento.

Ciclico/a: azienda o settore altamente sensibile ai cambiamenti dell'economia, per cui i ricavi sono generalmente più elevati in periodi di prosperità ed espansione economica e più bassi in periodi di flessione e contrazione economica.

Default: mancato pagamento degli interessi da parte di un debitore (ad es. un emittente di obbligazioni) o mancata restituzione dell'importo originariamente prestato a scadenza.

Disinflazione: calo del tasso di inflazione.

Duration: sensibilità del prezzo di un'obbligazione alla variazione dei tassi di interesse.

Politica fiscale: descrive la politica del governo relativa alla definizione delle aliquote fiscali e dei livelli di spesa. Consolidamento o disciplina fiscale indica il tentativo di un governo di ridurre il debito spendendo meno o aumentando le tasse; allentamento o generosità fiscale indica l'opposto.

Politica aggressiva: si riferisce all'inasprimento delle condizioni finanziarie da parte delle autorità, ad esempio mantenendo tassi d'interesse elevati per frenare l'inflazione. La politica opposta è definita accomodante, quando cioè le autorità allentano le condizioni finanziarie tagliando i tassi di interesse per stimolare l'economia.

Inflazione: tasso al quale aumentano i prezzi dei beni e dei servizi nell'economia. In genere l'inflazione core esclude voci volatili come i prezzi dei generi alimentari e dell'energia. Una misura comune dell'inflazione è l'indice dei prezzi al consumo (IPC).

Obbligazione investment grade: obbligazione tipicamente emessa da governi o società che si ritiene abbiano un rischio relativamente basso di non adempiere ai propri obblighi di pagamento, che pertanto riceve un rating elevato dalle agenzie. Indicatore anticipatore: dato o serie di dati economici che possono fornire un segnale precoce del punto del ciclo economico in cui ci troviamo.

Scadenza: la data di scadenza di un'obbligazione è la data in cui il capitale investito viene rimborsato agli investitori (insieme alle eventuali cedole finali). Le obbligazioni a breve scadenza in genere scadono entro 5 anni, quelle a medio termine entro 5-10 anni e quelle a lunga scadenza dopo 10 anni.

Per politica monetaria si intendono le politiche di una banca centrale, volte a incidere sul livello di inflazione e di crescita economica. Include il controllo dei tassi di interesse e l'offerta di moneta. Per inasprimento monetario s'intende l'attività delle banche centrali volta a frenare l'inflazione e a rallentare la crescita economica, aumentando i tassi di interesse e riducendo l'offerta di moneta.

L'indice dei responsabili degli acquisti (PMI) è un'indagine volta a fornire indicazioni sulla direzione prevalente dei trend economici, dal punto di vista dei gestori di diversi settori. L'indice si basa su cinque indicatori: nuovi ordini, livelli di inventario, produzione, consegne dei fornitori e contesto occupazionale. L'Institute for Supply Management (ISM) conduce un sondaggio PMI manifatturiero e PMI dei servizi ampiamente seguito per gli Stati Uniti. Il tasso di interesse reale è il tasso di interesse che un investitore, un risparmiatore o un prestatore riceve tenendo conto dell'inflazione.

Recessione: calo significativo dell'attività economica (crescita economica negativa) che dura più di qualche mese.

Per soft landing s'intende un rallentamento della crescita economica che evita una recessione. Uno scenario di hard landing indica una profonda recessione.

Premio a termine: nella teoria economica standard, i rendimenti dei titoli del Tesoro constano di due componenti: le aspettative sull'andamento futuro dei rendimenti dei Treasury a breve termine e il premio alla scadenza sui Treasury. Il premio a termine indica il compenso che gli investitori richiedono per sostenere il rischio che i tassi di interesse possano cambiare nel corso della vita dell'obbligazione. Poiché il premio a termine non è direttamente osservabile, deve essere stimato.

Rendimento: livello di reddito di un titolo in un determinato periodo, generalmente espresso in percentuale. Per le azioni, una misura comune è il rendimento da dividendo, che divide i recenti pagamenti di dividendi per ogni azione per il prezzo dell'azione. Per un'obbligazione, nella sua forma più semplice, viene calcolato dividendo il pagamento della cedola per il prezzo corrente dell'obbligazione.

Curva dei rendimenti: la curva dei rendimenti rappresenta graficamente il rendimento (tasso di interesse) di obbligazioni di pari qualità creditizia ma con scadenze diverse. In genere, le obbligazioni con scadenze più lunghe hanno rendimenti più elevati. Quando i rendimenti a breve termine sono superiori a quelli a lungo termine, si ha una curva dei rendimenti invertita.

I Treasury o titoli del Tesoro USA sono obbligazioni di debito dirette emesse dal governo degli Stati Uniti. L'investitore è un creditore del governo. I buoni del tesoro e i titoli di stato statunitensi sono garantiti dalla piena fiducia e dal credito del governo degli Stati Uniti, sono generalmente considerati privi di rischio di credito e solitamente offrono rendimenti inferiori rispetto ad altri titoli.

Queste sono le opinioni dell'autore al momento della pubblicazione e possono differire da quelle di altri individui/team di Janus Henderson Investors. I riferimenti a singoli titoli non costituiscono una raccomandazione all'acquisto, alla vendita o alla detenzione di un titolo, di una strategia d'investimento o di un settore di mercato e non devono essere considerati redditizi. Janus Henderson Investors, le sue affiliate o i suoi dipendenti possono avere un’esposizione nei titoli citati.

Le performance passate non sono indicative dei rendimenti futuri. Tutti i dati dei rendimenti includono sia il reddito che le plusvalenze o le eventuali perdite ma sono al lordo dei costi delle commissioni dovuti al momento dell'emissione.

Le informazioni contenute in questo articolo non devono essere intese come una guida all'investimento.

Non vi è alcuna garanzia che le tendenze passate continuino o che le previsioni si realizzino.

Comunicazione di Marketing.