Fare del bene, sentirsi bene: come beneficiare da investitori del ruolo chiave svolto dal settore delle risorse nella decarbonizzazione

Il gestore di portafoglio Tal Lomnitzer spiega perché potrebbe essere opportuno per gli investitori adottare un "approccio misto" che combini investimenti in risorse responsabili e altri investimenti azionari a basse emissioni di carbonio.

7 minuti di lettura

In sintesi

- La domanda annuale di minerali critici per sostenere le iniziative di decarbonizzazione è destinata quasi a quadruplicare entro il 2040, secondo l'Agenzia Internazionale dell'Energia.

- Le compagnie minerarie devono aumentare notevolmente gli investimenti in nuove capacità per soddisfare l'aumento previsto della domanda di minerali critici.

- Gli investitori possono ancora raggiungere livelli di decarbonizzazione importanti combinando gli investimenti in aziende di risorse sostenibili di alta qualità con un indice allineato all'Accordo di Parigi.

La transizione energetica necessaria per affrontare il cambiamento climatico richiederà investimenti significativi in nuove risorse per garantire l'introduzione efficiente di tecnologie a basse emissioni di carbonio. Gli investitori possono trarne vantaggio riconoscendo il ruolo chiave che il settore delle risorse naturali è destinato a svolgere nei prossimi decenni.

La creazione di un mondo con minori emissioni di carbonio richiederà un profondo ripensamento del sistema energetico globale. Dalla sostituzione dei motori a combustione interna con alternative elettriche alla generazione di energia rinnovabile da fonte solare ed eolica, i passi che i Paesi devono compiere per realizzare gli Scenari di Sviluppo Sostenibile delle Nazioni Unite in modo da limitare il riscaldamento globale al di sotto dei 2°C, come stabilito nell'Accordo di Parigi del 2015, riguarderanno quasi ogni aspetto della nostra vita quotidiana.

La transizione energetica offre agli investitori notevoli opportunità di beneficiare della decarbonizzazione nei prossimi decenni. Mentre molti si sono concentrati sull'investimento in aziende con punteggi ESG (ambientali, sociali e di governance) più elevati e profili di carbonio più bassi, in molti casi si è pensato poco alle grandi quantità di materie prime abilitanti essenziali per costruire l'economia a basse emissioni di carbonio, come rame, litio, cobalto, nichel, acciaio e terre rare. La transizione energetica verde si basa sull'approvvigionamento di una quantità sufficiente di questi elementi fondamentali, perché senza questi materiali non ci può essere un futuro a basse emissioni di carbonio.

La domanda di risorse sostenibili è destinata ad aumentare

La portata della prossima sfida su questo fronte è stata messa in evidenza da un recente rapporto dell'Agenzia Internazionale dell'Energia (AIE) sul livello di risorse necessarie per sostenere le iniziative critiche per ridurre le emissioni nocive. L'ente globale per l'energia ha stimato che i Paesi dovranno dotarsi di scorte pari a oltre tre volte e mezzo la domanda totale dagli stessi mercati finali nel 2020, ogni anno entro il 2040 per mantenersi in linea con gli obiettivi di decarbonizzazione.

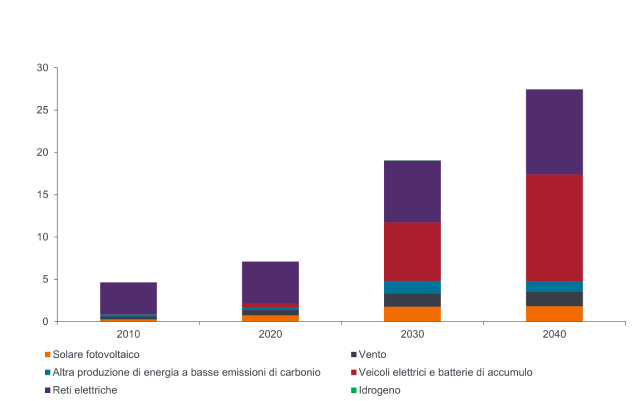

Figura 1: Domanda di minerali legata alla transizione e previsioni per mantenere gli impegni climatici

Fonte: Agenzia Internazionale dell'Energia, al mese di maggio 2021. Nota: include rame, i principali metalli delle batterie (litio, nichel, cobalto, manganese e grafite), cromo, molibdeno, metalli del gruppo del platino, zinco, elementi di terre rare e altri, ma non include acciaio e alluminio. Non c'è alcuna garanzia che le tendenze passate siano confermate o che le previsioni si realizzino. Le opinioni possono variare senza preavviso.

L'AIE prevede che la domanda legata ai veicoli elettrici (EV) e all'accumulo di batterie sarà il mercato più avido di risorse. Le previsioni indicano che la domanda totale annuale aumenterà da meno di mezzo milione di tonnellate nel 2020 a oltre 12,6 milioni nel 2040. Parliamo di un ampio mix di materiali, molti dei quali sono già scarsamente reperibili. Nel caso del nichel, per esempio, la prevista domanda aggiuntiva di 3,3 milioni di tonnellate all'anno solo per questo mercato supera gli attuali 2,8 milioni di tonnellate prodotti annualmente, il che sottolinea l'urgente esigenza di investire in nuove capacità.

Gli investimenti nelle risorse abilitanti per la transizione sono in ritardo

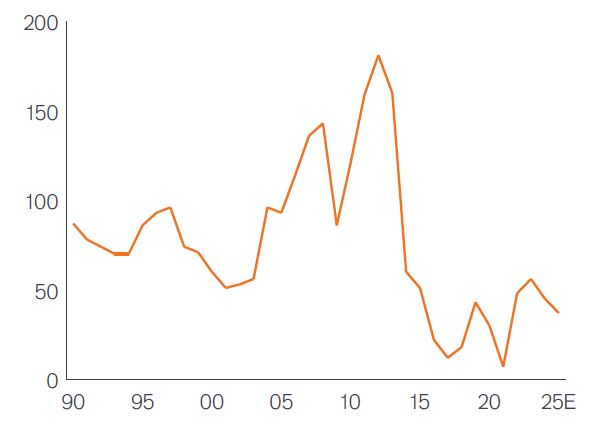

C'è un'urgente necessità di aumentare l'offerta per soddisfare la domanda associata alla decarbonizzazione. Tuttavia, le aziende di risorse globali devono ancora incrementare in misura sostanziale gli investimenti in nuove capacità, dopo il decennio di sottoinvestimento che ha seguito il picco di spesa del 2011, indotto dal boom della domanda di risorse guidato dalla Cina. La Figura 2 mostra che gli analisti prevedono che gli investimenti reali a breve termine in nuove capacità in tutto il settore si attesteranno a circa la metà del ritmo visto nei 20 anni precedenti al picco della fame di risorse della Cina.

Figura 2: Spesa per investimenti reale nel settore minerario globale (miliardi di dollari) per unità di produzione mineraria (dato indicizzato al 1990)

Fonte: Jefferies, agosto 2023. Non c'è alcuna garanzia che le tendenze passate siano confermate o che le previsioni si realizzino.

Molti investitori azionari ignorano il ruolo delle risorse nella transizione climatica

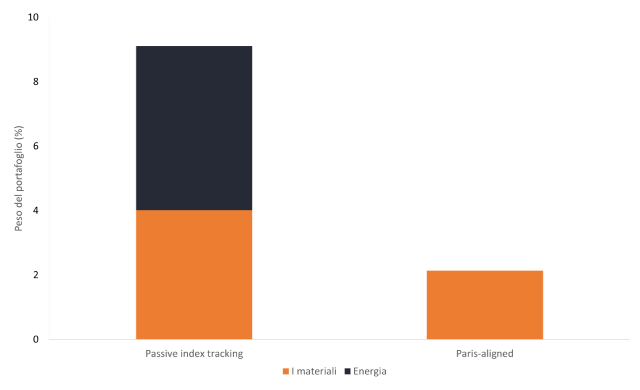

Da parte loro, anche molti investitori azionari sono impreparati quando si tratta di investire nelle risorse in vista della transizione verso un mondo a basse emissioni di carbonio. La spinta costante a ridurre il profilo di carbonio dei portafogli - con indici sbilanciati a favore di titoli "low carbon" o benchmark allineati a Parigi - significa che molti portafogli azionari oggi sono sottoesposti al settore delle risorse, in un momento in cui il fabbisogno di capitale di questo comparto è destinato a un'impennata per soddisfare le richieste dell'economia a basse emissioni di carbonio. In effetti, la Figura 3 mostra che una versione allineata a Parigi dell'indice MSCI World ha un'esposizione alle risorse significativamente inferiore rispetto a una replica passiva dell'indice, con gli investitori che seguono la prima strategia caratterizzata dall'impegno a non investire nell'energia e avere circa metà dell'esposizione ai materiali.

Figura 3: Peso delle risorse per strategia di investimento (%)

Fonte: MSCI, settembre 2023.

Sottopesare il settore delle risorse poteva avere senso in precedenza, dato che questi titoli erano rimasti indietro rispetto al mercato in generale durante il decennio di crescita lenta seguito alla crisi finanziaria globale. Tuttavia, è una posizione che deve cambiare se gli investitori vogliono beneficiare di questo fattore chiave della transizione energetica.

Un approccio olistico per offrire un portafoglio di investimenti orientato alla transizione climatica

A nostro avviso è auspicabile che gli investitori considerino un approccio più olistico alla decarbonizzazione. Lo si può fare adottando una visione più ampia su come sia possibile raggiungere l'obiettivo attraverso i prodotti e servizi offerti dalle aziende in cui investono, piuttosto che concentrarsi puramente sulla classificazione delle società come attori "low carbon". È essenziale riconoscere il ruolo critico dei materiali nel facilitare un'economia a basse emissioni di carbonio. Attualmente, il filtro delle tipologie, o ambiti, delle emissioni applicato per valutare il profilo di carbonio degli investimenti pone le risorse in una posizione di svantaggio agli occhi degli investitori attenti a questo tema, per via dell'intensità di carbonio relativamente elevata del settore. Ora cominciano a farsi strada misure per riconoscere il ruolo dei prodotti e delle pratiche delle società per evitare le emissioni (ambito 4). La diffusione di queste metriche aiuterà a evidenziare il contributo chiave delle aziende di risorse agli sforzi di decarbonizzazione.

Ripensare le risorse non significa necessariamente legare gli investitori ad aziende con profili ESG scadenti. Nel complesso, il settore ha fatto passi da gigante verso una sostenibilità migliore, non solo per quanto riguarda il modo in cui le nuove risorse vengono estratte e prodotte, ma anche perché le aziende hanno assunto un ruolo di primo piano nell'economia circolare. Non si può sfuggire al fatto che anche le società di risorse sostenibili avranno un'intensità di carbonio più elevata rispetto a quelle degli indici "low carbon". Tuttavia, gli investitori possono ancora ridurre in misura significativa il profilo di carbonio di un portafoglio, rispetto al mercato nel suo complesso, adottando un approccio misto che combina investimenti in risorse responsabili con altri investimenti azionari a basse emissioni. Per esempio, un portafoglio investito nell'indice MSCI Paris Aligned per il 90% con il 10% di risorse responsabili potrebbe offrire una riduzione di oltre il 70% delle emissioni di carbonio rispetto al MSCI World, con il vantaggio aggiuntivo di rendimenti potenzialmente più interessanti e benefici di diversificazione derivanti dall'esposizione alle risorse responsabili.*

Riflessioni conclusive

La sfida senza precedenti posta dalla decarbonizzazione richiede investimenti significativi per consentire l'adozione di soluzioni a basse emissioni di carbonio, necessarie per rispettare gli impegni climatici globali. Questi investimenti devono filtrare anche nei vari livelli della catena di approvvigionamento, per garantire la disponibilità di tali tecnologie su una scala proporzionata alle esigenze. La ripartenza dell'economia dopo il COVID ha dimostrato come anche pochi colli di bottiglia possano bloccare rapidamente interi settori.

I flussi di capitale devono confluire verso gli elementi fondamentali che renderanno la transizione energetica una realtà. Trovare un modo per riconoscere adeguatamente il ruolo svolto dalle aziende nell'agevolare l'adozione di tecnologie a basse emissioni di carbonio dovrebbe mettere sotto una luce migliore il settore delle risorse.

Nel frattempo, gli investitori dovrebbero guardare oltre il profilo di carbonio a breve termine dei loro investimenti e considerare se le società in questione stiano "facendo del bene" contribuendo alla transizione verso un futuro a basse emissioni di carbonio. L'accettazione di un profilo di carbonio leggermente più elevato con il potenziale di rendimenti superiori potrebbe essere un risultato migliore per gli investitori, rispetto al semplice investimento in un portafoglio a basse emissioni di carbonio che li fa sentire bene oggi.

Il nostro approccio di integrazione ESG: ponderato, pratico, basato sulla ricerca e lungimirante

*Fonte: MSCI, Janus Henderson Investors, al mese di luglio 2023.

Economia circolare: quando il valore di prodotti, materiali e altre risorse viene mantenuto il più a lungo possibile. Questo aumenta l'efficienza nella produzione e nel consumo, riducendo così l'impatto ambientale dell'utilizzo di tali beni e minimizzando i rifiuti e il rilascio di sostanze pericolose in tutte le fasi del loro ciclo di vita, anche attraverso la classificazione delle opzioni di gestione dei rifiuti in base a ciò che è meglio per l'ambiente.

Emissioni di Ambito 1-3: L'Ambito 1 comprende le emissioni dirette di gas serra (GHG) provenienti da fonti possedute o controllate dall'azienda, compreso il funzionamento dei veicoli e delle caldaie di cui dispone. L'Ambito 2 considera le emissioni indirette di gas serra derivanti dalla generazione di elettricità, vapore, riscaldamento e raffreddamento acquistati o acquisiti, utilizzati dall'azienda dichiarante. L'Ambito 3 comprende tutte le altre emissioni indirette che si verificano nella catena di valore di un'azienda, compresi i prodotti acquistati dai fornitori e quando i clienti utilizzano i suoi prodotti.

Emissioni di Ambito 4: note anche come emissioni evitate, sono le riduzioni di emissioni di gas serra che si verificano al di fuori del ciclo di vita o della catena di valore di un prodotto, ma che derivano dall'uso di quel prodotto o servizio. Di solito, vengono misurate in relazione a un prodotto o servizio comparativo.

L'indice MSCI World riflette la performance del mercato azionario nei Paesi sviluppati globali.

L'indice MSCI World Climate Paris Aligned comprende titoli ad alta e media capitalizzazione dei mercati sviluppati. È concepito per gli investitori interessati a ridurre l'esposizione ai rischi climatici fisici e di transizione e che desiderano perseguire le opportunità derivanti dalla transizione verso un'economia con minori emissioni di carbonio, allineandosi ai requisiti dell'Accordo di Parigi.

INFORMAZIONI IMPORTANTI

L'investimento all'insegna dei fattori ambientali, sociali e di governance (ESG) altrimenti detto sostenibile, considera aspetti che esulano dall'analisi finanziaria tradizionale. Ciò può limitare gli investimenti disponibili e tradursi in performance ed esposizioni diverse da quelle del mercato nel suo complesso, e potenzialmente più concentrate in alcune aree rispetto a quest'ultimo.

Le industrie delle risorse naturali possono essere molto influenzate da fattori come le variazioni della domanda e dell'offerta di tali risorse, i prezzi dell'energia e delle materie prime, gli sviluppi politici ed economici, gli incidenti ambientali e i progetti di esplorazione e conservazione dell'energia.

Queste sono le opinioni dell'autore al momento della pubblicazione e possono differire da quelle di altri individui/team di Janus Henderson Investors. I riferimenti a singoli titoli non costituiscono una raccomandazione all'acquisto, alla vendita o alla detenzione di un titolo, di una strategia d'investimento o di un settore di mercato e non devono essere considerati redditizi. Janus Henderson Investors, le sue affiliate o i suoi dipendenti possono avere un’esposizione nei titoli citati.

Le performance passate non sono indicative dei rendimenti futuri. Tutti i dati dei rendimenti includono sia il reddito che le plusvalenze o le eventuali perdite ma sono al lordo dei costi delle commissioni dovuti al momento dell'emissione.

Le informazioni contenute in questo articolo non devono essere intese come una guida all'investimento.

Non vi è alcuna garanzia che le tendenze passate continuino o che le previsioni si realizzino.

Comunicazione di Marketing.

Informazioni importanti

Si prega di leggere attentamente le seguenti informazioni sui fondi citati in questo articolo.

- Le azioni/quote possono perdere valore rapidamente e di norma implicano rischi più elevati rispetto alle obbligazioni o agli strumenti del mercato monetario. Di conseguenza il valore del proprio investimento potrebbe diminuire.

- Le azioni di società a piccola e media capitalizzazione possono presentare una maggiore volatilità rispetto a quelle di società più ampie e talvolta può essere difficile valutare o vendere tali azioni al momento e al prezzo desiderati, il che aumenta il rischio di perdite.

- Il Fondo si concentra su determinati settori o temi d’investimento e potrebbe risentire pesantemente di fattori quali eventuali variazioni ai regolamenti governativi, una maggiore competizione nei prezzi, progressi tecnologici ed altri eventi negativi.

- Il Fondo segue un approccio di investimento responsabile, che può comportare un sottopeso su alcuni settori (a causa dei criteri di esclusione applicati), quindi un rendimento diverso rispetto ai fondi che presentano un obiettivo finanziario simile, ma che non applicano criteri di esclusione nella selezione dei titoli.

- Il Fondo potrebbe usare derivati al fine di ridurre il rischio o gestire il portafoglio in modo più efficiente. Ciò, tuttavia, comporta rischi aggiuntivi, in particolare il rischio che la controparte del derivato non adempia i suoi obblighi contrattuali.

- Qualora il Fondo detenga attivi in valute diverse da quella di base del Fondo o l'investitore detenga azioni o quote in un'altra valuta (in assenza di "copertura"), il valore dell'investimento potrebbe subire le oscillazioni del tasso di cambio.

- I titoli del Fondo potrebbero diventare difficili da valutare o da vendere al prezzo e con le tempistiche desiderati, specie in condizioni di mercato estreme con il prezzo delle attività in calo, aumentando il rischio di perdite sull'investimento.

- Il Fondo può sostenere un livello di costi di operazione più elevato per effetto dell’investimento su mercati caratterizzati da una minore attività di contrattazione o meno sviluppati rispetto a un fondo che investa su mercati più attivi/sviluppati.

- Il Fondo potrebbe perdere denaro se una controparte con la quale il Fondo effettua scambi non fosse più intenzionata ad adempiere ai propri obblighi, o a causa di un errore o di un ritardo nei processi operativi o di una negligenza di un fornitore terzo.