Scenario: se il problema è la crisi finanziaria globale

Le banche a fine anni '80 emisero le prime cartolarizzazioni europee, come strumento di finanziamento per liberare capitale e togliere rischio di credito dai loro bilanci. Il mercato registrò una crescita significativa nel periodo precedente la crisi finanziaria globale del 2007/08, con il debito cartolarizzato europeo totale in essere che toccava circa 1.000 miliardi di euro nel 2010[1]. Dalla crisi, l'offerta annuale europea si è attestata intorno ai 100 miliardi di euro, con emissioni in netto calo rispetto ai livelli pre-crisi. Tuttavia, di recente i numeri hanno cominciato a salire, con le emissioni primarie europee in aumento di quasi il 60%, a 180 miliardi di euro, nel 2024 rispetto al 2023.[2]

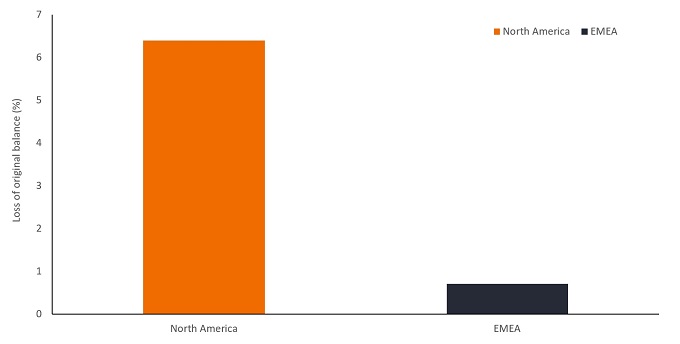

Innegabilmente, la percezione delle cartolarizzazioni ha subito gli effetti della performance dei titoli garantiti da ipoteche residenziali (RMBS) statunitensi durante la crisi. Allora, la forte domanda degli investitori e le aspettative eccessivamente ottimistiche di inadempienza delle garanzie, sostenute dalle agenzie di rating del credito, hanno favorito pratiche di prestito insostenibili. L'assenza di controlli e contrappesi adeguati, in particolare per quanto riguarda alcuni mutuatari subprime statunitensi, ha causato ingenti perdite di capitale che sono aumentate vertiginosamente attraverso le strutture cartolarizzate. Questo vale soprattutto per le obbligazioni di debito collateralizzate (“CDO”) – cartolarizzazioni di determinati asset finanziari – che hanno acquistato tranche di debito ad alto rischio di cartolarizzazioni di mutui ipotecari statunitensi, sfruttando il rischio derivante dal crollo del mercato immobiliare statunitense. Per contro, le cartolarizzazioni europee hanno generato performance notevolmente migliori, dimostrando maggiore resilienza rispetto alle controparti statunitensi durante l'intera crisi finanziaria globale.

Figura 1: durante la crisi finanziaria globale le cartolarizzazioni europee hanno registrato risultati migliori rispetto alle controparti nordamericane

Fonte: Fitch Ratings, febbraio 2021. Le perdite rilevate sono quelle delle annate 2000-2008. Le perdite nei grafici includono sia le perdite realizzate che quelle che si prevede saranno ancora realizzate al momento della relazione. Le performance passate non sono indicative dei rendimenti futuri.

Un settore riformato

Dopo la crisi finanziaria globale, il settore ha subito un profondo cambiamento strutturale. La maggiore attenzione per le pratiche di gestione del rischio degli investitori, l'inasprimento dei criteri di emissione degli asset, il rafforzamento dei requisiti di trasparenza e l'inasprimento degli standard delle agenzie di rating hanno ridato fiducia al mercato e ne hanno aumentato la solidità.

Dal 2019, l'attuazione del Regolamento(UE) 2017/2402 (“Regolamento Cartolarizzazioni” o “SECR”) ha ulteriormente inasprito i requisiti relativi a questa asset class. Ad esempio, ora i cedenti sono tenuti a partecipare al rischio, mantenendo almeno il 5% dell'interesse economico netto di un'attività cartolarizzata per evitare l'azzardo morale del periodo che ha preceduto la crisi finanziaria globale.

Semplice o complesso?

La mancanza di trasparenza e la complessità sono gli argomenti utilizzati per stigmatizzare i prodotti cartolarizzati. Il Regolamento SECR ha stabilito linee guida precise che impongono la produzione di dati sui prestiti in formati standardizzati, inclusa un'informativa completa. Inoltre, ha introdotto l'apposizione volontaria di un marchio per cartolarizzazioni "semplici, trasparenti e standardizzate"[3], favorendo l'emissione di strutture semplici di alta qualità negli ultimi anni.[4] Questo si è tradotto in una maggiore standardizzazione e trasparenza delle strutture.

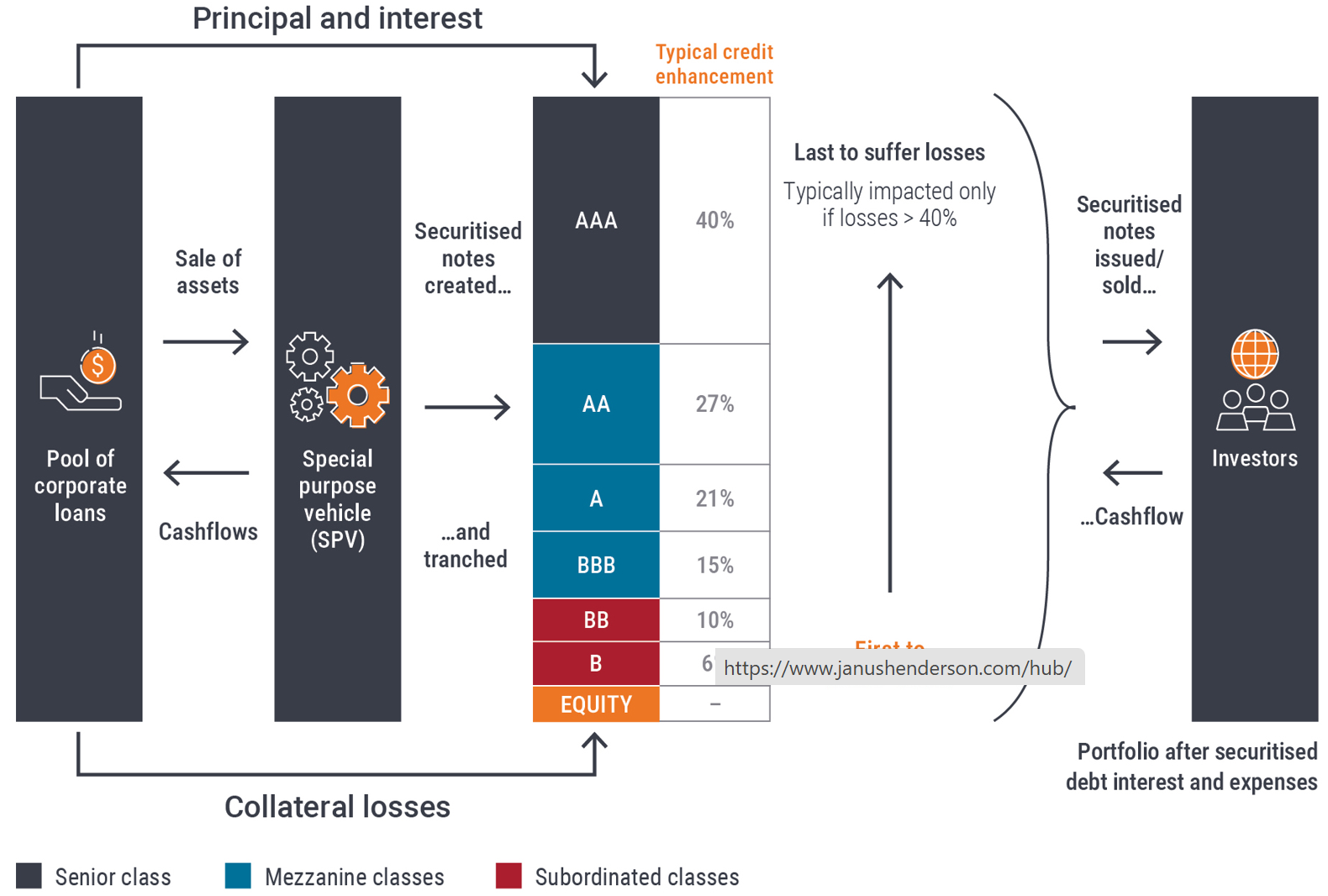

Sebbene la cartolarizzazione implichi un certo grado di complessità per i non esperti, riteniamo che, con un'adeguata formazione, la maggior parte degli investitori troverà piuttosto semplici il processo e le strutture. In pratica, mentre le obbligazioni societarie offrono accesso a un unico prestito e a un singolo mutuatario, la cartolarizzazione consente agli investitori di accedere a un pool di prestiti e mutuatari. I titoli sono suddivisi in classi, o tranche, e classificati in base alla loro qualità creditizia da un gestore. Gli investitori possono pertanto acquistare titoli nella tranche più adatta alle loro preferenze di rischio.

Per certi aspetti, le cartolarizzazioni sono più facili da comprendere rispetto alle complessità della strategia e della governance aziendale. La nostra filosofia consiste nel semplificare un'asset class complessa. Ad esempio, un'obbligazione di prestito garantita ("CLO") – un portafoglio di prestiti cartolarizzati alle imprese – può essere paragonata a una mini banca (come aggregatore di prestiti), ma con diversi vantaggi importanti:

- I CLO sono protetti da severi controlli sulle garanzie. Gli investitori hanno visibilità su ogni prestito presente nel pool di garanzie CLO, cosa che non avviene con i portafogli di prestiti bancari.

- Spesso le difficoltà delle banche sono dovute all'impossibilità di accedere ai finanziamenti, mentre con le cartolarizzazioni i termini delle attività e delle passività sono allineati.

- Sebbene spesso l'impatto delle variazioni dei tassi di interesse sulle attività e sulle passività delle banche sia ambiguo, le strutture di cartolarizzazione non assumono rischi di tasso di interesse rilevanti.

Figura 2: tipica struttura CLO – come una "mini banca", ma con una struttura rigorosa

Fonte: Janus Henderson Investors. Solo a scopo illustrativo. Il supporto di credito è utilizzato in una cartolarizzazione per migliorare la qualità creditizia e i rating delle tranche di debito. Le percentuali indicate includono una piccola quantità di excess spread. L'eccesso di spread rappresenta gli interessi netti guadagnati su un portafoglio di prestiti, al netto delle spese e degli interessi del debito cartolarizzato

Rischioso o resiliente?

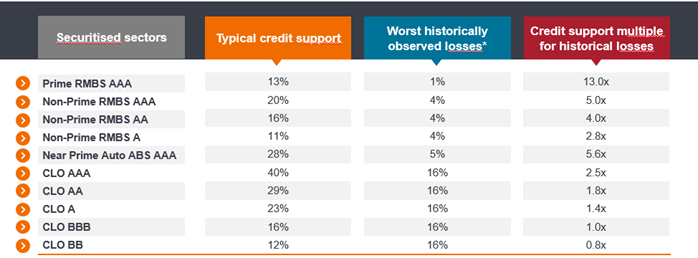

Innanzitutto sottolineiamo che, sebbene in Nord America le perdite aggregate sul mercato delle cartolarizzazioni durante la crisi finanziaria globale siano state intorno al 6% (figura 1 precedente) - ovviamente molto superiori alle attese - secondo noi la questione riguarda soprattutto la loro concentrazione e la scala globale del mercato. Il supporto di credito incluso nelle cartolarizzazioni offre sostegno alle tranche di debito con rating elevato e garantisce una copertura sostanziale in caso di livelli estremi di perdite di garanzia. Per un CLO AAA, ad esempio, il supporto creditizio tipico è del 40%; in pratica, fino a quando le perdite di garanzia cumulative non superano il 40%, i titoli AAA non subiscono perdite di capitale. Si tratta di un valore cinque volte superiore alle peggiori perdite di garanzia collaterale osservate nell'asset class (Figura 3). In realtà, nessuna tranche europea di CLO con rating pari a AAA, AA e A è mai andata in default.[5]

Figura 3: livelli illustrativi di supporto al credito rispetto alle perdite storiche sulle garanzie sottostanti nei settori cartolarizzati

Fonte: Janus Henderson Investors, Moody's, singole operazioni selezionate dalle presentazioni agli investitori, al 31 dicembre 2023.

Nota: *Peggiori perdite storicamente osservate: CLO – in base alle peggiori insolvenze cumulate a 6 anni per il periodo tra il 2007 e il 2020, sulla base dei dati di default sul grado speculativo di Moody's e di un tasso di recupero del 60%. RMBS prime e non conformi: in base alle perdite cumulate per il periodo 2007-2019. Prime auto ABS – sulla base dei dati di perdita cumulata a 5 anni di Moody’s su operazioni fino al 2013; Near prime auto – sulla base dei peggiori default cumulati annui di singole transazioni selezionate e di un tasso di recupero del 40%. Stime di Janus Henderson presentate solo a scopo illustrativo. Il supporto creditizio tipico include una parte presunta degli interessi aggiuntivi maturati dalla garanzia sottostante. Ogni transazione è diversa e quanto riportato sopra è il punto di vista del team ABS di Janus Henderson, e non deve essere interpretato come una raccomandazione. Le performance passate non sono indicative dei rendimenti futuri.

Dall'analisi che precede risulta che le minusvalenze realizzate durante la crisi finanziaria globale su un portafoglio cartolarizzato europeo ampiamente diversificato sarebbero state contenute. Utilizzando un conto rappresentativo, stimiamo che una crisi equivalente (in termini di tassi di perdita) comporterebbe lo 0,7% delle perdite cumulative[6], come si evince dalla Figura 4. Ciò rappresenta poco più del 40% delle perdite cumulative stimate dell'1,6% per un tipico portafoglio di obbligazioni societarie investment grade in questo periodo.[7] Sebbene questo esempio sia puramente illustrativo[8], conferma il quadro generale di solidità strutturale delle cartolarizzazioni europee. Questo è quanto abbiamo osservato avendo gestito portafogli cartolarizzati durante la crisi finanziaria globale.

Figura 4: portafoglio cartolarizzato europeo diversificato attraverso una crisi simile alla crisi finanziaria globale

| % portafoglio | Tasso di perdita presunto | Perdita implicita del portafoglio | |

| Prestito auto ABS | 23,2% | 0.0% | 0.00% |

| ABS di consumo | 7,7% | 0.0% | 0.00% |

| RMBS prime | 7,8% | 0.0% | 0.00% |

| RMBS non conforme | 9,9% | 1,2% | 0,12% |

| RMBS buy-to-let | 2.0% | 0.0% | 0.00% |

| CMBS | 5.7% | 8.9% | 0.50% |

| CLO | 35,0% | 0,1% | 0,03% |

| Altro ABS | 6,2% | 0.2% | 0.01% |

| Obbligazioni garantite | 2,6% | 0.0% | 0.00% |

| 100,0% | 0.7% | 0,67% |

Fonte: Fitch, Moody's, stime di Janus Henderson, 30 giugno 2024. La maggior parte delle perdite implicite proviene dall'allocazione CMBS del portafoglio rappresentativo. Siamo altamente selettivi nella scelta dei CMBS, la maggior parte dei quali ha un rating pari ad AAA o AA. Fitch Ratings ha registrato perdite cumulative del 2,2% sulla tipologia di CMBS che deteniamo, che di norma dovrebbe influire solo sulle tranche di debito con rating inferiore ad AAA e AA; tuttavia, abbiamo optato per una stima prudente dell'impatto sulle nostre tranche. Le performance passate non sono indicative dei rendimenti futuri.

Anche in un contesto macroeconomico favorevole, in genere le aziende risentono di aspetti legati alla governance, come una cattiva gestione o frode. Le cartolarizzazioni non sono esposte agli stessi rischi di governance delle imprese, poiché prevedono rigorosi controlli sulle garanzie e impongono visibilità sulla garanzia sottostante.

Liquido o illiquido?

Un'altra preoccupazione riguarda la liquidità, soprattutto in fasi di stress del mercato. Tuttavia, il mercato è cambiato radicalmente dopo la crisi finanziaria globale. Allora, gli investitori erano in gran parte desk di proprietà delle banche e veicoli di investimento strutturati a elevata leva finanziaria. Quando è esplosa la crisi, molti di questi investitori hanno smesso di acquistare e sono rimasti pochi investitori alternativi disposti a subentrare. Janus Henderson ha iniziato a investire nel mercato cartolarizzato europeo prima dell'inizio della crisi finanziaria globale, e da allora la base degli investitori è cambiata. Oggi la gamma degli investitori presenti sul mercato è ampia e diversificata e comprende investitori istituzionali, tesorerie bancarie, fondi comuni di investimento, private equity, hedge fund e assicurazioni.

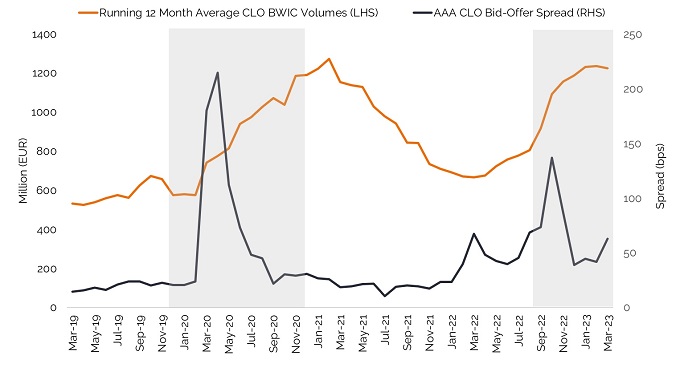

Sebbene nel 2022 le turbolenze legate agli investimenti orientati alle passività (liability-driven investment (LDI)) abbiano provocato un picco nei volumi di negoziazione delle cartolarizzazioni europee, questo è stato assorbito da una serie di investitori. Con i problemi legati all'aumento dei tassi, in molti casi i fondi pensione hanno cercato di vendere per primi gli asset a tasso variabile, come quelli cartolarizzati, per evitare la cristallizzazione di forti perdite di capitale in obbligazioni a tasso fisso. La Figura 5 illustra il trading osservato nei CLO europei. La successiva dislocazione dei prezzi delle azioni cartolarizzate ha spinto istituti di tesoreria bancaria e società di private equity ad acquistare quelli che fondamentalmente rimanevano asset di alta qualità, ma con sconti interessanti. Secondo le nostre stime tratte dai dati di mercato, tra settembre e novembre 2022 sono stati venduti oltre 3 miliardi di euro di CLO e i volumi sono stati assorbiti bene, con oltre l'80% di scambi con altri investitori in Europa.[9]

Analogamente, con l'epidemia di Covid-19, al naturale ampliamento degli spread denaro-lettera è seguito un aumento dei volumi di negoziazione. Entro tre mesi dall'ampliamento, gli spread denaro-lettera AAA CLO venivano scambiati ai livelli originari, rispetto alle obbligazioni IG europee che ci hanno impiegato un anno per tornare ai livelli pre-crisi.[10]

Figura 5: forte domanda di CLO nel contesto di volatilità del mercato, mentre i prezzi si sono rapidamente normalizzati

Fonte: Janus Henderson Investors e Deutsche Bank, marzo 2023. Una misura del volume di trading riportato pubblicamente sul mercato, le "Bids Wanted in Competition" (o BWIC) sono processi d'asta gestiti dagli investitori finali per vendere obbligazioni. Le performance passate non sono indicative dei rendimenti futuri.

Difensivo, resiliente e diversificato

Sebbene gli effetti della crisi finanziaria globale abbiano in parte compromesso la reputazione del settore, gli sviluppi strutturali osservati da allora, facilitati dalla regolamentazione e dai cambiamenti indipendenti attuati dal settore, hanno ravvivato l'interesse per le cartolarizzazioni e riportato la fiducia sul mercato. Un esame più attento consente di confutare l'ipotesi secondo cui le cartolarizzazioni sono un'asset class complessa, rischiosa e illiquida.

Riteniamo che gli investitori possano beneficiare delle sue notevoli qualità difensive, favorendo la diversificazione dei portafogli rispetto all'obbligazionario tradizionale. Sebbene rimanga un'asset class specialistica, gli investitori possono essere certi che i comuni pregiudizi sulle cartolarizzazioni europee sono esattamente questo: pregiudizi.

INFORMAZIONI IMPORTANTI

Queste sono le opinioni dell'autore al momento della pubblicazione e possono differire da quelle di altri soggetti/team di Janus Henderson Investors. I riferimenti a singoli titoli non costituiscono una raccomandazione all'acquisto, alla vendita o alla detenzione di un titolo, di una strategia d'investimento o di un settore di mercato e non si deve presumere che i titoli menzionati saranno redditizi. Janus Henderson Investors, il suo consulente affiliato o i suoi dipendenti possono avere una posizione nei titoli citati.

Non c'è alcuna garanzia che le tendenze passate si confermino o che le previsioni si realizzino. Le performance passate non predicono i rendimenti futuri

The information in this article does not qualify as an investment recommendation. Comunicazione di Marketing.

[1] Fonte: AFME, Q1 2010.

[2] Emissione collocata = €100 miliardi. Fonte: Dati sulle cartolarizzazioni AFME, dati sull'intero anno 2024 e 2023. L'emissione include il debito australiano denominato in euro (dati JP Morgan).

[3] I criteri di semplicità comprendono requisiti di omogeneità delle esposizioni sottostanti, standard di sottoscrizione e qualità creditizia delle garanzie. I requisiti di standardizzazione includono meccanismi di ammortamento anticipato, il ritorno al rimborso sequenziale basato su meccanismi di performance e un’attenuazione “appropriata” dei rischi di tasso di interesse e cambio. I requisiti di trasparenza includono un modello di flusso di cassa delle passività e almeno cinque anni di dati storici su default e perdite per asset simili alla garanzia sottostante all'operazione. S&P Globale. Il rispetto di questi criteri consente un trattamento patrimoniale preferenziale per questi asset.

[4] Fonte: AFME, fine 2023.

[5] Fonte: Moody's Investors Services, Janus Henderson Investors. Si specifica che i default e le perdite si riferiscono al mercato complessivo, mentre in genere le transazioni CLO registrano tassi di default più bassi a causa di criteri di ammissibilità restrittivi, 2023.

[6] Fonte: analisi di Janus Henderson Investors basata su dati di Fitch ("Structured Finance Losses: EMEA 2000-2018 Issuance", 13 maggio 2019) utilizzando i pesi di un portafoglio corrente (a fine giugno 2024) e analizzando la performance durante la crisi finanziaria globale. Se non ci sono dati disponibili, vengono utilizzate stime prudenti.

[7] Fonte: analisi di Janus Henderson Investors basata su dati di Moody's relativi a default cumulativi a sette anni del 2,7% per la categoria obbligazioni societarie globali investment grade 2007 e recuperi medi a lungo termine del 40% circa per queste obbligazioni senior non garantite.

[8] In realtà, probabilmente si avrebbe una variazione delle perdite dovuta a eventi creditizi idiosincratici.

[9] Fonti: Janus Henderson Investors e dealer CLO europei.

[10] Fonte: Janus Henderson Investors, sulla base degli spread denaro-lettera medi giornalieri di dealer CLO, 2023.

Queste sono le opinioni dell'autore al momento della pubblicazione e possono differire da quelle di altri individui/team di Janus Henderson Investors. I riferimenti a singoli titoli non costituiscono una raccomandazione all'acquisto, alla vendita o alla detenzione di un titolo, di una strategia d'investimento o di un settore di mercato e non devono essere considerati redditizi. Janus Henderson Investors, le sue affiliate o i suoi dipendenti possono avere un’esposizione nei titoli citati.

Le performance passate non sono indicative dei rendimenti futuri. Tutti i dati dei rendimenti includono sia il reddito che le plusvalenze o le eventuali perdite ma sono al lordo dei costi delle commissioni dovuti al momento dell'emissione.

Le informazioni contenute in questo articolo non devono essere intese come una guida all'investimento.

Non vi è alcuna garanzia che le tendenze passate continuino o che le previsioni si realizzino.

Comunicazione di Marketing.

Informazioni importanti

Si prega di leggere attentamente le seguenti informazioni sui fondi citati in questo articolo.