La transizione climatica ed energetica presenta un'ampia gamma di interessanti opportunità di crescita a lungo termine man mano che i sistemi energetici, industriali, di trasporto, produzione e consumo del mondo si evolvono verso un'economia a basse emissioni di carbonio. Di fronte al cambiamento climatico globale, gli investitori riconoscono e considerano sempre più spesso gli impatti negativi e positivi delle loro decisioni di investimento riguardo al clima.

Molti stanno scegliendo fondi negoziati in borsa (ETF) a basse emissioni di carbonio e orientati al clima o indici allineati all'accordo di Parigi, che li fanno sentire meglio in quanto contribuiscono a ridurre l'intensità di carbonio dei loro portafogli, ma noi crediamo che ci sia un modo per fare di più, sia per gli investitori che per il pianeta. Un approccio integrato e di gestione attiva agli investimenti nella transizione climatica ed energetica dovrebbe cercare di andare oltre la semplice misurazione dell'impronta di carbonio, le strutture di allineamento e la valutazione dell'energia pulita, e puntare anche a fornire i migliori rendimenti corretti per il rischio, investendo in società che stanno facilitando i cambiamenti reali necessari per raggiungere un'economia globale a zero emissioni nette.

Forte interesse degli investitori per la transizione climatica

Il fatto che il nostro pianeta si sta riscaldando rapidamente non dovrebbe sorprendere nessuno. La Terra è resa ospitale e abitabile per l'uomo e gli animali grazie alla regolazione della temperatura atmosferica da parte di gas come l'anidride carbonica, il metano e il protossido di azoto. Da quando abbiamo appreso che bruciare combustibili fossili (legno, carbone, petrolio e gas naturale) rilascia grandi quantità di energia, abbiamo sfruttato questa conoscenza per creare calore, vapore e poi elettricità per lo sviluppo industriale e la qualità della vita umana è migliorata a passi da gigante. Questo stesso processo genera anche più gas che regolano la temperatura atmosferica. I livelli di CO2 sono passati da circa 270 ppm (parti per milione) nell'era preindustriale a circa 420 ppm alla fine del 2023.1 Nel contempo, le temperature globali sono aumentate di circa 1,1 gradi Celsius rispetto alla media preindustriale. Esiste adesso un consenso e impegno globale sulla necessità di agire per limitare l'aumento della temperatura globale a 2 gradi, culminato nell'obiettivo di decarbonizzazione dell'approvvigionamento energetico globale entro il 2050.

Una transizione energetica di questa portata e velocità è un'impresa enorme e richiederà modifiche normative per creare i bastoni (per esempio, la carbon tax) e le carote (sussidi e sovvenzioni) che spingeranno gli attori economici a ridurre in misura sufficiente le emissioni di gas serra legate all'energia. Servono investimenti ingenti, che sono già stati avviati. Le società che stanno deviando verso questa attività potranno beneficiare dei circa 140 trilioni di dollari di investimenti cumulativi necessari per adattare il sistema energetico globale, mentre quelle che non possono effettuare il passaggio potrebbero ritrovarsi con asset incagliati e offrire di conseguenza ritorni modesti agli azionisti.

Non c'è da stupirsi che l'interesse degli investitori per l'integrazione dei fattori di cambiamento climatico nei loro portafogli sia in aumento. Secondo i dati Morningstar, gli asset in gestione per gli exchange-traded fund (ETF) dell'UE che replicano gli indici di riferimento allineati a Parigi e legati alla transizione climatica sono aumentati di oltre il 70% dal 2022 raggiungendo la quota di 37 miliardi di euro alla fine del 20232 e un sondaggio tra gli investitori istituzionali ha evidenziato che il 26% dei fondi pensione europei impiega già un indice a basse emissioni di carbonio/clima.3

L'investimento indicizzato da solo non è la risposta

Se da un lato è incoraggiante assistere a questo cambiamento radicale nell'investimento in indici attenti al clima, dall'altro è improbabile che un approccio passivo riesca a cogliere appieno i rischi normativi e finanziari derivanti dall'evoluzione del cambiamento climatico e del panorama degli investimenti sostenibili. Inoltre, in assenza di parametri accettati su scala globale per valutare il rischio climatico a livello di portafoglio e di società, gli approcci indicizzati dipendono dalla creazione di benchmark legati al cambiamento climatico che possono essere soggetti a distorsioni e opacità.

La nostra analisi dei fondi di transizione e degli ETF sul mercato indica che sono fortemente sbilanciati a favore delle grandi società tecnologiche che dominano i mercati globali e tendono a evitare i settori critici come l'energia e i materiali come l'acciaio, l'alluminio, il rame, l'uranio e il litio, essenziali per la realizzazione e l'agevolazione della transizione. Questi fondi in genere hanno anche una scarsa esposizione a determinati settori chiave per la transizione, come il petrolio e il gas, i servizi di pubblica utilità o l'immobiliare, tutte aree in cui indubbiamente compiere la transizione è più importante per la collettività e per gli azionisti.

Una delle principali difficoltà insite in un approccio alla transizione energetica basato esclusivamente sulla replica degli indici è che i benchmark utilizzati possono avere criteri di esclusione o di screening basati sui dati e patire la natura retrospettiva, con dati potenzialmente imprecisi o incompleti. L'investimento attivo proiettato in avanti, basato sull'analisi fondamentale con un elemento di engagement, aggiunge una dimensione importante che, a nostro avviso, aumenta la probabilità di risultati ottimali sia per la transizione che per i rendimenti degli investitori. La natura intrinsecamente a lungo termine e la complessità della transizione energetica sono più adatte a una gestione attiva che includa tutti i settori a impatto climatico e consideri fattori qualitativi, come la cultura aziendale e la pianificazione della transizione, insieme all'analisi finanziaria.

I nostri assiomi di transizione

A nostro avviso, ci sono considerazioni chiave di cui gli investitori dovrebbero tenere conto pensando al clima e alla transizione energetica.

1. Gli investimenti a bassa impronta di carbonio da soli non basteranno per compiere la transizione energetica di cui il mondo ha bisogno per raggiungere gli obiettivi di decarbonizzazione mirati a limitare il riscaldamento globale a 1,5 o 2 gradi al di sopra della media pre-rivoluzione industriale.

2. Servono investimenti e attività di engagement con le imprese in transizione. La transizione energetica richiederà investimenti in alcuni combustibili fossili ponte. Abbiamo bisogno di certe industrie, come quella degli idrocarburi, che forniscano energia e trasporti a prezzi accessibili per i prossimi vent'anni, mentre la transizione energetica si realizza. Costringere aziende valide a dismettere le loro attività di combustibili fossili può ripulire otticamente quelle imprese nel medio termine, ma non porta necessariamente a un cambiamento reale.

3. La gestione attiva e l'engagement nei settori con un impatto concreto sul clima sono fondamentali per conseguire la creazione di valore a lungo termine.

4. I compromessi sono endemici: non possiamo effettuare la transizione senza i materiali forniti da alcune industrie ad alta intensità di carbonio come l'acciaio o l'alluminio, il che significa che potremmo dover accettare un livello più elevato di intensità di carbonio oggi per un'intensità di carbonio inferiore domani. Dal punto di vista dell’investitore, un compromesso spesso percepito ma non necessario è il sacrificio della performance del portafoglio.

Come affrontare in termini pratici gli investimenti per la transizione climatica?

Identificare i settori chiave: i settori che incidono sul clima dovrebbero essere il pilastro degli investimenti nella transizione climatica. Per questi settori, l'adattamento al cambiamento climatico è un fattore concretamente rilevante per gli azionisti, sia perché apre nuovi mercati e strade per la creazione di valore, sia perché evita le tasse punitive sul carbonio e l'incagliamento degli asset, che riducono il valore. Un'altra dimensione di un settore ad alto impatto climatico è quella in cui la transizione è importante per la collettività in generale. Purtroppo alcune di queste aree sono escluse da certi approcci all'investimento climatico a basse emissioni di carbonio.

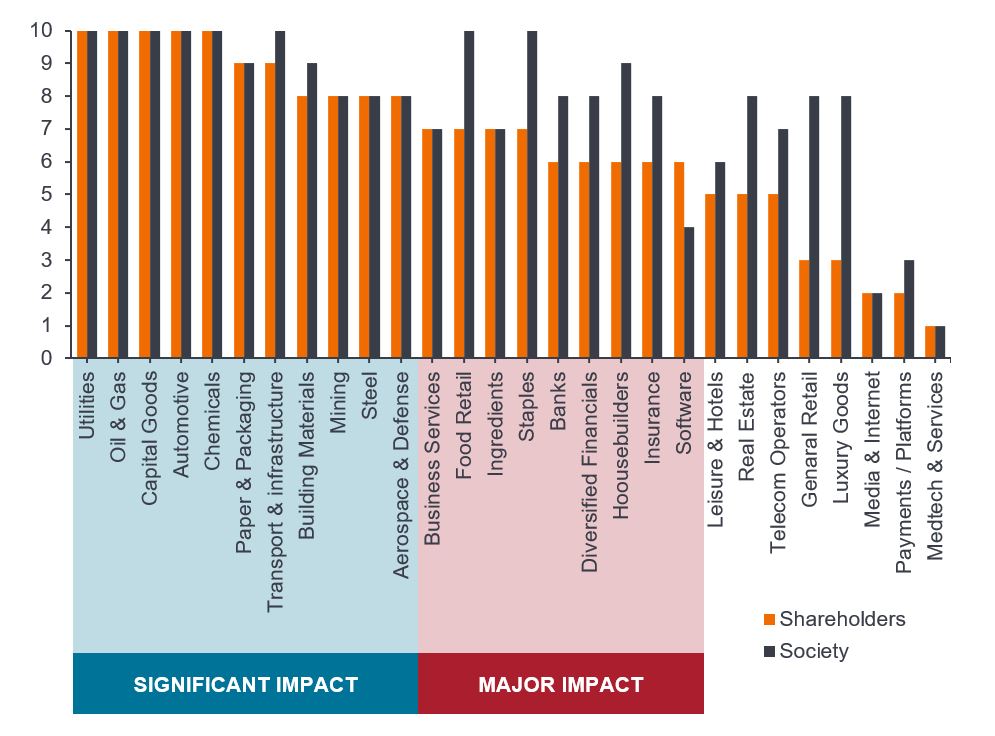

Figura 1: Sia gli azionisti che la società in generale possono trarre vantaggio dagli investimenti per il clima

Fonte: BNP Exane, "How to be a Net Zero hero", 30 agosto 2022. I punteggi sono assegnati su una scala da 1 a 10 per l'impatto materiale e la rilevanza degli aspetti critici per il clima dal punto di vista degli azionisti e della società. Qui sono utilizzati per illustrare alcuni dei settori chiave che dovrebbero costituire la base degli investimenti nella transizione climatica.

All'interno di questi settori, bisogna concentrarsi a identificare le società che forniscono input chiave alla catena di valore della transizione (materiali, trasporti, prodotti chimici, finanziamenti, tecnologia) e quelle che sono in fase di transizione verso operazioni a basse emissioni di carbonio (utility, acciaio, materiali).

Comprendere le aziende in modo approfondito e costruire obiettivi a lungo termine: inoltre, è fondamentale una buona comprensione basata sull'analisi interna della preparazione dell'impresa alla transizione su orizzonti a breve, medio e lungo termine per identificare le opportunità future, piuttosto che concentrarsi esclusivamente sulle aziende con le migliori credenziali ecologiche oggi.

Ci sono tre tipi di aziende che svolgono un ruolo chiave nella realizzazione della transizione climatica.

1 Soluzioni ecologiche

Le aziende con ricavi esposti alla fornitura di energia pulita o attività operative a basse emissioni, come turbine eoliche, pannelli solari, semiconduttori utilizzati nelle tecnologie pulite o nei veicoli elettrici, tag RFID (Radio Frequency Identification) che riducono gli sprechi, fornitori di tecnologie rinnovabili o di efficienza.

Le aziende con ricavi esposti alla fornitura di energia pulita o attività operative a basse emissioni, come turbine eoliche, pannelli solari, semiconduttori utilizzati nelle tecnologie pulite o nei veicoli elettrici, tag RFID (Radio Frequency Identification) che riducono gli sprechi, fornitori di tecnologie rinnovabili o di efficienza.

2 Innovatori

Fornitori di materie prime critiche a basse emissioni di carbonio come rame o litio, finanziatori di applicazioni di energia pulita o a basse emissioni di carbonio, software CAD o servizi di ingegneria per la progettazione di impianti industriali, semiconduttori, fornitori di attrezzature per l'agricoltura di precisione o proteine vegetali per ridurre l'impronta ambientale dell'alimentazione della crescente popolazione mondiale.

3 Soggetti impegnati in un percorso di miglioramento

"Da marrone a beige" – o "da marrone a verde" – aziende che forniscono beni e servizi essenziali, come case automobilistiche, compagnie aeree, servizi elettrici, produttori di petrolio e gas, produttori di acciaio o cemento, ma che stanno cercando di farlo con un minore impatto di carbonio.

Questo approccio agli investimenti nella transizione climatica facilita l'individuazione di opportunità di investimento lungo l'intera catena di valore della transizione climatica ed energetica.

Conclusioni

La transizione climatica ed energetica presenta rischi concreti per alcune aziende ed enormi opportunità per altre. Un approccio attivo e pragmatico, che accetti un profilo di intensità di carbonio leggermente più elevato, incentrato sull'investimento piuttosto che esclusivamente sul disinvestimento, in tutti i settori a impatto climatico, è un approccio che migliora le prospettive di realizzazione della transizione climatica ed energetica.

Investire in società che forniscono le soluzioni, le abilitano e le applicano per migliorare le proprie operazioni può ottenere diversificazione ed esposizione a una serie di settori, cercando nel contempo di generare i migliori rendimenti corretti per il rischio per gli investitori. Fondamentalmente, l'adozione di questo approccio significa che gli investitori possono sia fare del bene che sentirsi bene, impegnandosi insieme per creare un futuro migliore per tutti.

1 NOAA Global Monitoring Lab: No sign of greenhouse gases increases slowing in 2023, 24 aprile 2024.

2 https://www.responsible-investor.com/assets-of-eu-climate-benchmark-etfs-nearly-double-in-2023/

Industrie marroni: i settori a più alte emissioni di carbonio come quello minerario, le compagnie gaspetrolifere e l'edilizia.

Carbon tax: una tassa imposta sull'impiego di combustibili a base di carbonio (carbone, petrolio, gas) che mira a ridurre ed eventualmente eliminare l'uso dei combustibili fossili.

Portafoglio allineato all'accordo di Parigi: un portafoglio in linea con l'obiettivo di raggiungere emissioni nette pari a zero entro il 2050. L'obiettivo principale dell'accordo di Parigi è rafforzare la risposta globale alla minaccia del cambiamento climatico mantenendo l'aumento della temperatura globale in questo secolo ben al di sotto dei 2 gradi Celsius rispetto ai livelli preindustriali e impegnarsi per limitare ulteriormente l'aumento della temperatura a 1,5 gradi.

Fondo/approccio indicizzato: un approccio di investimento che prevede la replica di un particolare mercato o indice. Si chiama passivo perché, al contrario dell'investimento attivo, cerca di rispecchiare un indice, replicandolo completamente o parzialmente, piuttosto che selezionare o scegliere attivamente i titoli da detenere.

Asset incagliati: attività che subiscono svalutazioni o conversioni in passività impreviste o premature a causa di impatti legati al cambiamento climatico.

Non c'è alcuna garanzia che le tendenze passate si confermino o che le previsioni si realizzino.

Le industrie delle risorse naturali possono essere molto influenzate da fattori come le variazioni della domanda e dell'offerta di tali risorse, i prezzi dell'energia e delle materie prime, gli sviluppi politici ed economici, gli incidenti ambientali e i progetti di esplorazione e conservazione dell'energia.

L'investimento all'insegna dei fattori ambientali, sociali e di governance (ESG) altrimenti detto sostenibile, considera aspetti che esulano dall'analisi finanziaria tradizionale. Ciò può limitare gli investimenti disponibili e tradursi in performance ed esposizioni diverse da quelle del mercato nel suo complesso, e potenzialmente più concentrate in alcune aree rispetto a quest'ultimo.

Queste sono le opinioni dell'autore al momento della pubblicazione e possono differire da quelle di altri individui/team di Janus Henderson Investors. I riferimenti a singoli titoli non costituiscono una raccomandazione all'acquisto, alla vendita o alla detenzione di un titolo, di una strategia d'investimento o di un settore di mercato e non devono essere considerati redditizi. Janus Henderson Investors, le sue affiliate o i suoi dipendenti possono avere un’esposizione nei titoli citati.

Le performance passate non sono indicative dei rendimenti futuri. Tutti i dati dei rendimenti includono sia il reddito che le plusvalenze o le eventuali perdite ma sono al lordo dei costi delle commissioni dovuti al momento dell'emissione.

Le informazioni contenute in questo articolo non devono essere intese come una guida all'investimento.

Non vi è alcuna garanzia che le tendenze passate continuino o che le previsioni si realizzino.

Comunicazione di Marketing.