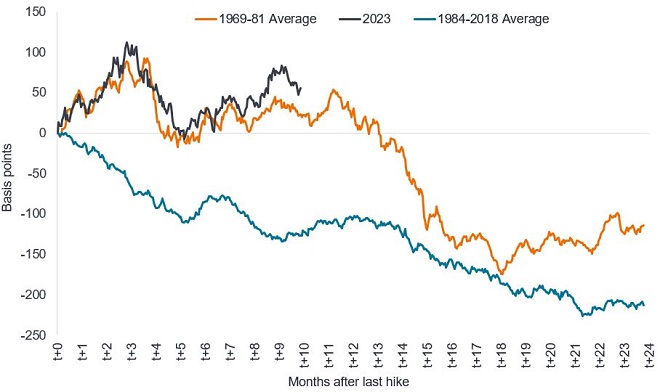

I lettori dei nostri Approfondimenti degli ultimi mesi avranno già visto la Figura 1 qui sotto, che rappresenta la variazione del rendimento dei Treasury USA a 10 anni nei mesi successivi alla conclusione del ciclo di rialzi dei tassi d'interesse della Federal Reserve (Fed). Abbiamo osservato che i rendimenti alla fine sono diminuiti in tutti i casi di studio a partire dagli anni '60, indipendentemente dal fatto che il contesto fosse caratterizzato da un'inflazione elevata (periodo 1969-81) o bassa (periodo 1984-2018). L'aspetto da notare, però, è che il percorso verso quei livelli più bassi è stato molto diverso.

Figura 1: Variazione del rendimento dei Treasury USA a 10 anni dopo l'ultimo rialzo dei tassi

Fonte: Bloomberg, elaborazioni di Janus Henderson, al 17 maggio 2024. Il punto base (pb) equivale a 1/100 di punto percentuale, 1 pb = 0,01%. Le performance passate non sono indicative dei rendimenti futuri. Non vi è alcuna garanzia che le tendenze passate continuino o che le previsioni si realizzino.

Dall'ultima volta che la Fed ha alzato i tassi nel luglio 2023, il percorso del rendimento dei Treasury USA a 10 anni ha seguito tendenzialmente la media degli anni '70 (linea arancione) in modo sconcertante. Osservando attentamente il mercato obbligazionario in questo periodo, abbiamo rilevato che la condizione necessaria per un rally sostenuto è stata un calo sostenuto della volatilità realizzata su questo mercato, qualcosa che a quanto pare comincia a emergere negli Stati Uniti e si è già concretizzato in altri mercati.

Superata la soglia di volatilità

Facendo un passo indietro, un segno distintivo del recente mercato ribassista delle obbligazioni durato tre anni è stato il ritorno a un precedente regime in cui la maggiore volatilità obbligazionaria era correlata a rendimenti dei titoli in ascesa, un comportamento simile a quello mostrato dal 1960 al 2000. Al contrario, dal 2000 al 2020, l'aumento della volatilità obbligazionaria spesso è coinciso con un calo dei rendimenti (per esempio, nel 2008, a marzo 2020). I regimi di volatilità tendono a persistere, sia perché sono associati a un cambiamento del rischio economico o del contesto politico, sia a causa delle aspettative adattive (in cui i mercati tendono a formare aspettative sul futuro sulla base di ciò che è accaduto nel passato recente).

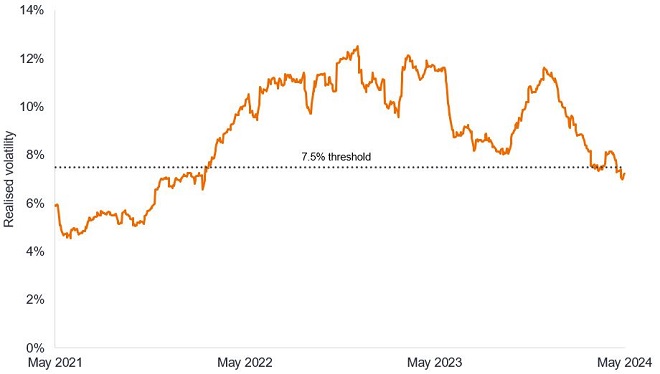

Studiando la storia del mercato obbligazionario statunitense (1960-2000) in questo precedente regime di volatilità, un ritorno al di sotto di un determinato livello di volatilità era una condizione necessaria per ottenere un rally sostenibile delle obbligazioni. Tale soglia chiave era una volatilità realizzata a 3 mesi del 7,5%, che equivale a una variazione giornaliera del rendimento di 4,7 punti base (pb). Abbiamo studiato la volatilità realizzata per il semplice motivo che i dati sulla volatilità implicita per i mercati obbligazionari risalgono solo alla fine degli anni '80.

Dall'inizio di maggio (in coincidenza con la reiterazione da parte del presidente della Fed Jerome Powell che non ci saranno altri rialzi dei tassi, i dati sull'occupazione più deboli e il primo dato di inflazione inferiore alle aspettative quest'anno), il mercato obbligazionario statunitense sta iniziando a seguire quello europeo al di sotto di questa soglia di volatilità, un segnale incoraggiante. Questo movimento è solo all'inizio e deve essere sostenuto, ma è comunque degno di nota in quanto suggerisce che le cicatrici del recente mercato ribassista stanno iniziando a guarire.

Figura 2: Volatilità realizzata sui Treasury USA a 10 anni

Fonte: Bloomberg, volatilità realizzata a 3 mesi sui Treasury USA a 10 anni, dal 17 maggio 2021 al 17 maggio 2024.

Volatilità realizzata e volatilità implicita: aspetti essenziali

La volatilità misura il movimento del prezzo di un titolo nell'arco di un determinato periodo. La volatilità realizzata misura la volatilità storica effettiva di un titolo. Matematicamente, confronta la misura in cui un prezzo si discosta dal rispettivo valore medio, al rialzo o al ribasso, in un determinato periodo. Più alto è il valore, maggiore è la volatilità. La volatilità implicita viene calcolata dai prezzi delle opzioni per fornire un'aspettativa sulla volatilità futura. È di natura prospettica e la si può considerare come un riflesso delle migliori stime dei trader sul livello di volatilità realizzata futura. La volatilità implicita aumenta quando i mercati sono più incerti.

Evoluzione dei rendimenti obbligazionari

Cosa succede ai rendimenti obbligazionari quando entriamo in questo regime di bassa volatilità? Nella Figura 3 abbiamo tracciato il percorso medio che i rendimenti hanno seguito storicamente una volta superata la soglia di volatilità del 7,5%.

Figura 3: Andamento storico medio dei rendimenti dei Treasury USA a 10 anni dopo il calo della volatilità realizzata al di sotto del 7,5%

Fonte: Bloomberg, rendimento dei Treasury USA a 10 anni. Andamento medio di sette periodi nel 1970, 1975, 1989, 1990, 1994, 1997 e 2000 in cui la volatilità era inizialmente superiore al 7,5% (e coincidente con l'aumento dei rendimenti) e successivamente si è spostata al di sotto del 7,5%. Le performance passate non sono indicative dei rendimenti futuri.

Guardando ai cicli precedenti a partire dagli anni '60, ci sono due implicazioni chiave per i rendimenti obbligazionari.

- I rendimenti non scendono immediatamente; in genere mostrano modeste oscillazioni laterali per i primi uno o due mesi, periodo durante il quale è fondamentale che la volatilità realizzata non aumenti di nuovo, poiché c'è stato un falso segnale in tal senso (nel 1984), con la volatilità e i rendimenti realizzati che hanno iniziato a salire dopo 24 giorni di negoziazione.

- Dopodiché si entra nel vivo del rally obbligazionario. Tre mesi dopo il superamento iniziale della soglia, in media i rendimenti sono inferiori di 20 punti base (pb), sei mesi dopo sono inferiori di 90 pb, sette mesi dopo di 120 pb e un anno dopo di 100 pb.

Casi individuali

In cinque dei sette esempi, i rendimenti iniziano a scendere entro due mesi dal momento in cui la condizione viene soddisfatta. Tuttavia, nel 1997 ci sono voluti 3,5 mesi e nel 1990 ce ne sono voluti 4,5, mentre i rendimenti inizialmente sono aumentati di 50 punti base. L'esempio del 1990 è reso per certi versi più complicato dal contesto insolito: i tagli dei tassi erano già iniziati e quindi i rendimenti dei Treasury a 10 anni erano già in netto declino.

Mercato obbligazionario in via di guarigione

Riteniamo che il calo della volatilità nell'obbligazionario statunitense sia un segnale incoraggiante del fatto che il mercato sta attraversando un processo di guarigione che rende le obbligazioni più investibili. La minore incertezza (crescente fiducia nella fine del ciclo di inasprimento) contribuisce a ridurre la volatilità. Come accennato, altri mercati sviluppati sono più avanti in questo processo, in quanto i tagli dei tassi sono iniziati (Svizzera, Svezia) o sono attesi nei prossimi mesi (Eurozona, Regno Unito, Canada).

Non possiamo escludere una sorpresa nei dati economici che provochi una recrudescenza della volatilità. Ciò potrebbe smentire l'attuale orientamento della banca centrale secondo cui è una questione di quando, non di se, è il momento di tagliare i tassi d'interesse. Nel complesso, però, riteniamo che nel panorama monetario ed economico si stiano creando le condizioni per un movimento al ribasso dei tassi a livello globale, che dovrebbe incoraggiare gli investitori a bloccare i rendimenti in ambito obbligazionario.

Punto base. Il punto base (pb) equivale a 1/100 di punto percentuale, 1 pb = 0,01%.

Mercato ribassista/mercato rialzista: un mercato ribassista è un mercato in cui i prezzi dei titoli scendono in modo prolungato o significativo. Un mercato rialzista è un mercato in cui i prezzi dei titoli aumentano, soprattutto nell'arco di un lungo periodo.

Inflazione: il tasso di aumento dei prezzi di beni e servizi nell'economia.

La politica monetaria è l'insieme delle politiche di una banca centrale, volte a influenzare il livello di inflazione e di crescita di un'economia. Comprende il controllo dei tassi d'interesse e dell'offerta di moneta. L'inasprimento monetario si riferisce all'attività delle banche centrali volta a contenere l'inflazione e rallentare la crescita dell'economia aumentando i tassi d'interesse e riducendo l'offerta di moneta.

Opzione: un derivato finanziario che conferisce agli acquirenti il diritto, ma non l'obbligo, di acquistare o vendere un asset sottostante a un prezzo e a una data concordati.

Rendimento: il livello di reddito di un titolo in un determinato periodo, generalmente espresso in percentuale. Nel caso delle obbligazioni, si calcola semplicemente dividendo l'importo della cedola per il prezzo corrente del titolo.

I Treasury USA sono obbligazioni di debito dirette emesse dal governo degli Stati Uniti. L'investitore è un creditore del governo. I Treasury Bill e i Treasury Bond USA sono totalmente garantiti dal governo degli Stati Uniti, generalmente vengono considerati privi di rischio di credito e hanno rendimenti inferiori rispetto ad altri titoli.

La volatilità misura il rischio utilizzando la dispersione dei rendimenti per un determinato investimento. La velocità e la misura in cui il prezzo di un portafoglio, di un titolo o di un indice si muove verso l'alto e verso il basso.

INFORMAZIONI IMPORTANTI

I titoli obbligazionari sono soggetti al rischio di tasso di interesse, di inflazione, di credito e di default. Il mercato obbligazionario è volatile. Con l'aumento dei tassi di interesse, i prezzi delle obbligazioni di solito diminuiscono, e viceversa. Il rendimento del capitale non è garantito e i prezzi possono diminuire se un emittente non effettua pagamenti puntuali o se la sua solidità creditizia si indebolisce.

Non c'è alcuna garanzia che le tendenze passate si confermino o che le previsioni si realizzino.

Queste sono le opinioni dell'autore al momento della pubblicazione e possono differire da quelle di altri individui/team di Janus Henderson Investors. I riferimenti a singoli titoli non costituiscono una raccomandazione all'acquisto, alla vendita o alla detenzione di un titolo, di una strategia d'investimento o di un settore di mercato e non devono essere considerati redditizi. Janus Henderson Investors, le sue affiliate o i suoi dipendenti possono avere un’esposizione nei titoli citati.

Le performance passate non sono indicative dei rendimenti futuri. Tutti i dati dei rendimenti includono sia il reddito che le plusvalenze o le eventuali perdite ma sono al lordo dei costi delle commissioni dovuti al momento dell'emissione.

Le informazioni contenute in questo articolo non devono essere intese come una guida all'investimento.

Non vi è alcuna garanzia che le tendenze passate continuino o che le previsioni si realizzino.

Comunicazione di Marketing.

Informazioni importanti

Si prega di leggere attentamente le seguenti informazioni sui fondi citati in questo articolo.

- Gli emittenti di obbligazioni (o di strumenti del mercato monetario) potrebbero non essere più in grado di pagare gli interessi o rimborsare il capitale, ovvero potrebbero non intendere più farlo. In tal caso, o qualora il mercato ritenga che ciò sia possibile, il valore dell'obbligazione scenderebbe.

- L’aumento (o la diminuzione) dei tassi d’interesse può influire in modo diverso su titoli diversi. Nello specifico, i valori delle obbligazioni si riducono di norma con l'aumentare dei tassi d'interesse. Questo rischio risulta di norma più significativo quando la scadenza di un investimento obbligazionario è a più lungo termine.

- Il Fondo investe in obbligazioni ad alto rendimento (non investment grade) che, sebbene offrano di norma un interesse superiore a quelle investment grade, sono più speculative e più sensibili a variazioni sfavorevoli delle condizioni di mercato.

- Alcune obbligazioni (obbligazioni callable) consentono ai loro emittenti il diritto di rimborsare anticipatamente il capitale o di estendere la scadenza. Gli emittenti possono esercitare tali diritti laddove li ritengano vantaggiosi e, di conseguenza, il valore del Fondo può esserne influenzato.

- Un Fondo che presenta un’esposizione elevata a un determinato paese o regione geografica comporta un livello maggiore di rischio rispetto a un Fondo più diversificato.

- Il Fondo potrebbe usare derivati al fine di conseguire il suo obiettivo d'investimento. Ciò potrebbe determinare una "leva", che potrebbe amplificare i risultati dell'investimento, e le perdite o i guadagni per il Fondo potrebbero superare il costo del derivato. I derivati comportano rischi aggiuntivi, in particolare il rischio che la controparte del derivato non adempia ai suoi obblighi contrattuali.

- Se il Fondo, o una classe di azioni con copertura, intende attenuare le fluttuazioni del tasso di cambio tra la valuta di denominazione e la valuta di base, la stessa strategia di copertura potrebbe generare un effetto positivo o negativo sul valore del Fondo, a causa delle differenze di tasso d'interesse a breve termine tra le due valute.

- I titoli del Fondo potrebbero diventare difficili da valutare o da vendere al prezzo e con le tempistiche desiderati, specie in condizioni di mercato estreme con il prezzo delle attività in calo, aumentando il rischio di perdite sull'investimento.

- Le spese correnti possono essere prelevate, in tutto o in parte, dal capitale, il che potrebbe erodere il capitale o ridurne il potenziale di crescita.

- I CoCo (obbligazioni contingent convertible) possono subire brusche riduzioni di valore in caso d'indebolimento della solidità finanziaria di un emittente e qualora un evento trigger prefissato comporti la conversione delle obbligazioni in azioni dell'emittente o il loro storno parziale o totale.

- Il Fondo potrebbe perdere denaro se una controparte con la quale il Fondo effettua scambi non fosse più intenzionata ad adempiere ai propri obblighi, o a causa di un errore o di un ritardo nei processi operativi o di una negligenza di un fornitore terzo.

- L'aumento (o la diminuzione) dei tassi d'interesse può influire in modo eterogeneo sulle diverse obbligazioni. Nello specifico, di norma i prezzi delle obbligazioni si riducono all'aumentare dei tassi d'interesse. Ciò accade soprattutto alle obbligazioni maggiormente sensibili alle variazioni dei tassi d'interesse. Poiché una quota significativa del fondo potrebbe essere investita in tali obbligazioni (o in derivati obbligazionari), un rialzo dei tassi d'interesse potrebbe incidere negativamente sui rendimenti del fondo.

Rischi specifici

- Gli emittenti di obbligazioni (o di strumenti del mercato monetario) potrebbero non essere più in grado di pagare gli interessi o di rimborsare il capitale, o potrebbero non volerlo più fare. In tal caso, o qualora il mercato ritenga che ciò sia possibile, il valore dell'obbligazione diminuirebbe. Le obbligazioni ad alto rendimento (non investment grade) sono più speculative e sensibili a cambiamenti avversi delle condizioni di mercato.

- L’aumento (o la diminuzione) dei tassi d’interesse può influire in modo diverso su titoli diversi. Nello specifico, i valori delle obbligazioni si riducono di norma con l'aumentare dei tassi d'interesse. Questo rischio risulta di norma più significativo quando la scadenza di un investimento obbligazionario è a più lungo termine.

- Alcune obbligazioni (obbligazioni callable) consentono ai loro emittenti il diritto di rimborsare anticipatamente il capitale o di estendere la scadenza. Gli emittenti possono esercitare tali diritti laddove li ritengano vantaggiosi e, di conseguenza, il valore del Fondo può esserne influenzato.

- I mercati emergenti espongono il Fondo a una volatilità più elevata e a un maggior rischio di perdite rispetto ai mercati sviluppati; sono sensibili a eventi politici ed economici negativi e possono essere meno ben regolamentati e prevedere procedure di custodia e regolamento meno solide.

- Il Fondo può investire in obbligazioni continentali tramite il programma Bond Connect. Ciò può comportare ulteriori rischi,compresi quelli operativo,normativo, di liquidità e regolamento.

- Il Fondo potrebbe usare derivati al fine di conseguire il suo obiettivo d'investimento. Ciò potrebbe determinare una "leva", che potrebbe amplificare i risultati dell'investimento, e le perdite o i guadagni per il Fondo potrebbero superare il costo del derivato. I derivati comportano rischi aggiuntivi, in particolare il rischio che la controparte del derivato non adempia ai suoi obblighi contrattuali.

- Qualora il Fondo detenga attivi in valute diverse da quella di base del Fondo o l'investitore detenga azioni o quote in un'altra valuta (in assenza di "copertura"), il valore dell'investimento potrebbe subire le oscillazioni del tasso di cambio.

- Se il Fondo, o una classe di azioni con copertura, intende attenuare le fluttuazioni del tasso di cambio tra la valuta di denominazione e la valuta di base, la stessa strategia di copertura potrebbe generare un effetto positivo o negativo sul valore del Fondo, a causa delle differenze di tasso d'interesse a breve termine tra le due valute.

- I titoli del Fondo potrebbero diventare difficili da valutare o da vendere al prezzo e con le tempistiche desiderati, specie in condizioni di mercato estreme con il prezzo delle attività in calo, aumentando il rischio di perdite sull'investimento.

- Le spese correnti possono essere prelevate, in tutto o in parte, dal capitale, il che potrebbe erodere il capitale o ridurne il potenziale di crescita.

- I CoCo (obbligazioni contingent convertible) possono subire brusche riduzioni di valore in caso d'indebolimento della solidità finanziaria di un emittente e qualora un evento trigger prefissato comporti la conversione delle obbligazioni in azioni dell'emittente o il loro storno parziale o totale.

- Il Fondo potrebbe perdere denaro se una controparte con la quale il Fondo effettua scambi non fosse più intenzionata ad adempiere ai propri obblighi, o a causa di un errore o di un ritardo nei processi operativi o di una negligenza di un fornitore terzo.