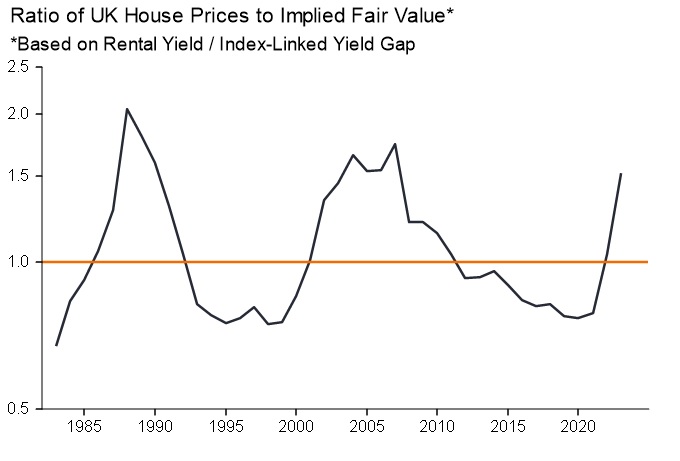

Alla fine del 2023 secondo le stime i prezzi delle case nel Regno Unito erano più cari del 52% rispetto al passato, sulla base di un confronto con gli affitti e il rendimento reale dei gilt indicizzati, un'asset class concorrente protetta dall'inflazione.

Il grado di sopravvalutazione è inferiore agli estremi precedenti e non implica che i prezzi delle abitazioni debbano necessariamente scendere, e meno che mai in pari misura: la deviazione potrebbe essere eliminata dalla crescita dei canoni di locazione e da un'inversione del recente aumento dei rendimenti reali.

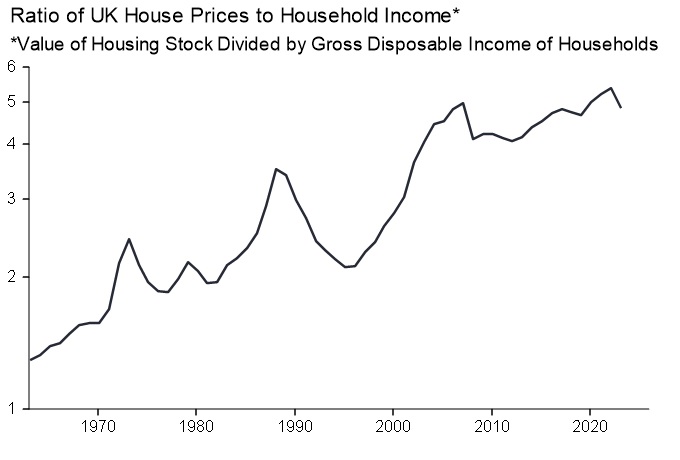

Il rapporto tra il prezzo medio delle case e i redditi medi si utilizza tradizionalmente per stabilire la valutazione. Il grafico 1 mostra una versione di questo rapporto a livello dell'economia nel suo complesso: il valore stimato del parco immobiliare diviso per il reddito disponibile aggregato delle famiglie.

Grafico 1

Fonte: LSEG Datastream, al 25 aprile 2024. Le performance passate non sono indicative dei rendimenti futuri.

L'aumento secolare del rapporto è solitamente attribuito a fattori come la maggiore disponibilità di credito, la crescita della popolazione e la carenza di offerta dovuta ai piani regolatori e ad altri vincoli.

L'uso delle entrate come metro di paragone è discutibile: sarebbe strano definire la valutazione di un mercato azionario in rapporto al reddito degli investitori. Un approccio migliore confronta i prezzi delle case con il valore dei servizi forniti – rappresentati dagli affitti – utilizzando un tasso di sconto appropriato.

Un semplice parametro di valutazione basato su questo approccio è il divario tra il rendimento locativo delle abitazioni e il rendimento reale dei gilt indicizzati a lungo termine. Le obbligazioni indicizzate, piuttosto che quelle convenzionali, sono il riferimento appropriato, poiché si prevede che il settore immobiliare fornirà protezione dall'inflazione nel lungo termine.

La serie dei redditi da locazione, illustrata nel grafico 2, è ricavata dai dati di contabilità nazionale dividendo la somma dei canoni effettivi e figurativi per una stima del valore del parco immobiliare*. La misura, pertanto, è onnicomprensiva e include gli alloggi di proprietà e di edilizia popolare, nonché gli alloggi privati in affitto.

Grafico 2

Fonte: LSEG Datastream, al 25 aprile 2024. Le performance passate non sono indicative dei rendimenti futuri.

La serie di rendimenti indicizzati inizia nel 1983 – il primo gilt di questo tipo è stato emesso nel 1981 – quindi il divario di rendimento tra affitti e titoli indicizzati ha 41 anni di storia. A differenza del rapporto tra prezzo delle abitazioni e reddito, il divario appare stazionario/tendente a tornare verso la media. Il divario medio in questo periodo è stato di 4,96 punti percentuali. Lo scostamento da questa media è la base della stima di sopra o sottovalutazione in un determinato anno.

Il divario indica che il settore immobiliare è stato sottovalutato addirittura fino al 2021, ma solo perché i rendimenti indicizzati erano scesi a un livello negativo record.

Il calo del divario di rendimento a un livello stimato del 3,27% a fine 2023 – che implica una sopravvalutazione delle abitazioni del 52% – è stato determinato dal ritorno dei rendimenti indicizzati in territorio positivo. Il rendimento locativo è rimasto invariato tra il 2021 e il 2023.

L'attuale sopravvalutazione non raggiunge gli estremi precedenti del 74% nel 2007 e del 105% nel 1988 (grafico 3), che hanno segnato i picchi del ciclo immobiliare di 18 anni, con un altro massimo previsto intorno al 2025.

Grafico 3

Fonte: LSEG Datastream, al 25 aprile 2024. Le performance passate non sono indicative dei rendimenti futuri.

L'ipotesi è che, a meno che i rendimenti indicizzati non tornino a essere negativi, le abitazioni registreranno una performance deludente in termini storici nel lungo periodo, anche se i prezzi potrebbero essere sostenuti nei prossimi 1-2 anni con il ciclo immobiliare in fase ascendente fino al picco.

—–

*La serie attuale dei canoni di locazione effettivi e figurativi inizia nel 1985; i dati riferiti a periodi antecedenti sono stati stimati attraverso un collegamento con le annate precedenti. Il valore del parco immobiliare è stato calcolato sommando il valore delle abitazioni e una stima del valore dei terreni associati. Quest'ultima stima è stata ricavata applicando il rapporto tra il valore dei terreni e il valore delle abitazioni per le famiglie e il valore delle abitazioni di proprietà in tutti i settori. La serie risultante inizia nel 1995; i dati riferiti a periodi antecedenti sono stati stimati attraverso un collegamento con una precedente serie di annate per il valore del patrimonio abitativo residenziale, compresi i terreni.

Queste sono le opinioni dell'autore al momento della pubblicazione e possono differire da quelle di altri individui/team di Janus Henderson Investors. I riferimenti a singoli titoli non costituiscono una raccomandazione all'acquisto, alla vendita o alla detenzione di un titolo, di una strategia d'investimento o di un settore di mercato e non devono essere considerati redditizi. Janus Henderson Investors, le sue affiliate o i suoi dipendenti possono avere un’esposizione nei titoli citati.

Le performance passate non sono indicative dei rendimenti futuri. Tutti i dati dei rendimenti includono sia il reddito che le plusvalenze o le eventuali perdite ma sono al lordo dei costi delle commissioni dovuti al momento dell'emissione.

Le informazioni contenute in questo articolo non devono essere intese come una guida all'investimento.

Non vi è alcuna garanzia che le tendenze passate continuino o che le previsioni si realizzino.

Comunicazione di Marketing.