Azioni USA ad alta capitalizzazione: il quadro osservato attraverso la lente degli utili

Il gestore di portafoglio Jeremiah Buckley esamina i fattori chiave che contribuiscono alle aspettative di crescita degli utili per le azioni ad alta capitalizzazione statunitensi. Nel suo outlook per il 2024, evidenzia i margini in miglioramento, i venti di coda per la crescita secolare, il calo della spesa a ciclo lungo e la spesa dei consumatori come aree da tenere d'occhio.

5 minuti di lettura

In sintesi

- Con una previsione di crescita degli utili moderata per il 2024, le nostre prospettive per le azioni large cap statunitensi sono cautamente ottimistiche.

- I margini societari in miglioramento e i venti a favore della crescita secolare sono fattori positivi, mentre la spesa dei consumatori sosterrà alcuni settori ma non altri, e il calo delle spese a ciclo lungo potrebbe essere un rischio trascurato.

- Le transizioni economiche richiedono un'attenta selezione dei titoli e un'enfasi sulla qualità. A nostro avviso, gli investitori dovrebbero concentrarsi sulle aziende con flessibilità finanziaria e spinte favorevoli per la crescita secolare, che sono meno dipendenti dalle condizioni macroeconomiche.

Dopo le flessioni modeste del 2023, e nonostante le persistenti incertezze macroeconomiche, prevediamo che la crescita degli utili riprenderà nel 2024, restando però sotto la media storica di lungo periodo.

Ci sono fattori positivi a sostegno della nostra previsione di crescita moderata, ma anche rischi da monitorare. Per quanto riguarda l'ipotesi di base, ci aspettiamo di vedere una crescita modesta del prodotto interno lordo (PIL) reale, una spesa per consumi resiliente ma in decelerazione, condizioni stabili della forza lavoro, un miglioramento dei margini di profitto e una crescita stimolata da importanti tendenze secolari.

IL vigore dei consumi può durare?

La spesa per consumi è stata il carburante dell'economia dopo la pandemia, ma probabilmente si troverà ad affrontare forze contrastanti nel 2024. La diminuzione dei risparmi delle famiglie e l'aumento dei tassi d'interesse freneranno la spesa per gli acquisti di beni costosi e finanziati a debito, come le case e le automobili. Tuttavia, le categorie che si rivolgono ai consumatori con ampie disponibilità potrebbero tenere meglio in un contesto di tassi più elevati, grazie agli interessi maturati sui risparmi.

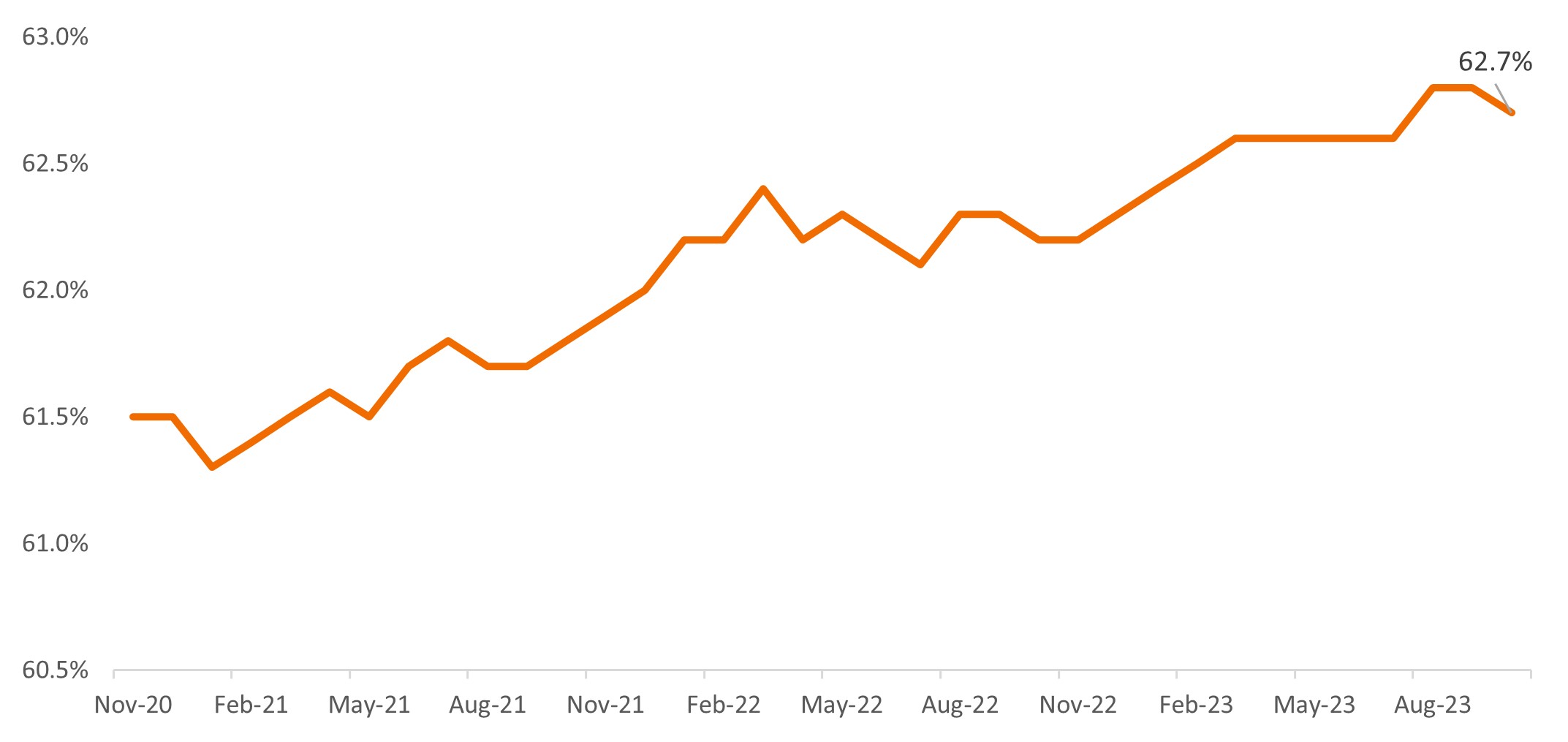

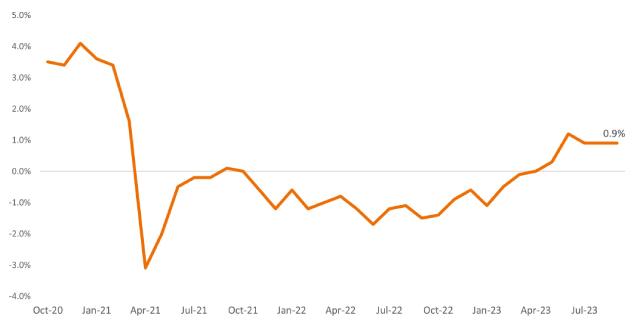

La spesa robusta dei consumatori è stata fortemente sostenuta dal mercato del lavoro, che secondo noi rimarrà relativamente stabile nel 2024. In particolare, la partecipazione alla forza lavoro continua a salire progressivamente, il che è un segnale positivo, e la spesa in beni voluttuari dovrebbe beneficiare dei recenti aumenti dei salari reali.

Tasso di partecipazione alla forza lavoro negli Stati Uniti

Fonte: Dipartimento del Lavoro degli Stati Uniti, Bloomberg; dati destagionalizzati per i 3 anni precedenti fino al 31 ottobre 2023.

Fonte: Dipartimento del Lavoro degli Stati Uniti, Bloomberg; dati destagionalizzati per i 3 anni precedenti fino al 31 ottobre 2023.

Retribuzione oraria media corretta per l'inflazione

Fonte: Dipartimento del Lavoro degli Stati Uniti. Retribuzione oraria media su base annua, destagionalizzata. L'inflazione è rappresentata dall'indice dei prezzi core delle spese per consumi personali (PCE). Fonte: Ufficio di analisi economica (BEA): Bureau of Economic Analysis (BEA).

Le pressioni sui margini si stanno attenuando

Dal punto di vista delle imprese, l'inflazione salariale sembra in via di attenuazione, a tutto vantaggio dei margini, e ci aspettiamo un prosieguo della moderazione verso gli intervalli storici nei prossimi mesi. Le aziende di servizi, in particolare, hanno già sperimentato questo vento di coda, dato che le assunzioni e la fidelizzazione ultimamente si sono normalizzate rispetto a 6-12 mesi fa.

Inoltre, gli utili del terzo trimestre non hanno rivelato alcuna pressione sui margini, nel manifatturiero o in altri settori economici, che possa far pensare a un declino delle assunzioni. Il calo dei costi delle materie prime e dei trasporti si sta finalmente traducendo in una riduzione del costo del venduto, mentre le nuove scorte stanno sostituendo gli articoli più costosi costruiti quando i fattori produttivi erano più cari nel 2022, un vantaggio emerso alla fine del 2023 e che dovrebbe persistere nel 2024.

Fattori di crescita secolare

Il potenziale di crescita degli utili è ulteriormente supportato da poderose tendenze secolari. Le due che meritano particolare attenzione sono l'intelligenza artificiale (AI), in primis quella generativa (GenAI), e le terapie per la perdita di peso come le incretine.

L'AI è una tecnologia potente che può generare guadagni di produttività e di efficienza duraturi. Le aziende che stanno facilitando la creazione di infrastrutture e piattaforme AI sono tra i beneficiari della prima ora, che traggono profitto dall'attuale spesa tecnologica, ma prevediamo che la portata delle opportunità di investimento si amplierà. Con la rapida adozione della GenAI da parte delle aziende e l'addestramento interno di modelli linguistici di grandi dimensioni (LLM), la domanda per gli investitori diventa: quanto valore si può liberare? I nostri sforzi si concentrano sull'identificazione dei potenziali attori vincenti e perdenti nell'ambito di questo tema a lungo termine.

As for incretins and GLP-1 appetite suppression weight-loss drugs, this breakthrough innovation also has the potential to drive both growth and disruption. We are bullish on the outlook but monitoring potential secondary impacts. These weight loss therapies help curb appetite, and the growth in their adoption rate has sparked volatility in consumer staples, retail, and restaurants as users increasingly focus on reduced calorie intake. Ripple effects could also impact healthcare utilization, should obesity rates decline.

L'ombra dei rischi ciclici

Sebbene le nostre prospettive siano cautamente ottimistiche, riteniamo che l'impatto ritardato dell'aumento dei tassi sulla spesa in conto capitale a ciclo lungo, o sulla spesa per progetti pluriennali, sia un rischio potenziale trascurato. La forza legata al ciclo lungo ha contribuito a spingere la crescita nel 2023, in quanto molti progetti nei settori dei beni strumentali, della difesa e dell'aerospazio sono stati portati a compimento dopo i ritardi del periodo pandemico dovuti alle carenze di forniture e di manodopera. Inoltre, la ripartenza della spesa per l'edilizia nel 2023 è dovuta in parte agli investimenti pubblici e a progetti di durata pluriennale, come la costruzione di alloggi multifamiliari.

Questi venti di coda dovrebbero attenuarsi, soprattutto in un ambiente di tassi più elevati. I nuovi ordini sono in calo e probabilmente ci sarà uno iato nella spesa di sostituzione su nuovi progetti, che farà da freno all'espansione economica complessiva nell'anno a venire.

Una nota positiva è che i settori a ciclo breve come i PC, i semiconduttori e le apparecchiature per le scienze della vita, tutti reduci da una recessione nel 2023 a causa del processo di smaltimento delle scorte, sono ben posizionati per una ripresa che li riporti a livelli normali nel 2024. Teniamo d'occhio questa potenziale transizione dei motori di crescita economica e degli utili, dai beni strumentali a ciclo lungo ai settori a ciclo breve.

Il ruolo chiave della qualità

Stiamo monitorando da vicino sia la spesa per consumi che quella in beni strumentali, in quanto entrambe influenzano fortemente le nostre ipotesi di base di crescita moderata degli utili e cauto ottimismo sulle azioni growth ad alta capitalizzazione.

L'aspettativa che i tassi d'interesse rimangano elevati si traduce, a nostro avviso, in una pressione sulle imprese con un'alta leva finanziaria, mentre le aziende "di qualità" con bilanci prudenti e flussi di cassa costanti avranno l'opportunità di ampliare la quota di mercato. Questo traguardo si può raggiungere aumentando gli investimenti per la crescita organica, effettuando acquisizioni a prezzi più interessanti o accelerando i riacquisti di azioni, nel caso in cui l'incertezza sull'atterraggio morbido dell'economia crei volatilità sui mercati.

In questa fase di transizione economica, riteniamo che le aziende di qualità superiore, con flessibilità finanziaria e venti a favore per la crescita secolare, siano meglio posizionate dovendo fare meno affidamento sulla crescita macroeconomica generale per vedere un'espansione degli utili.

L'indice dei prezzi della spesa per consumi personali core è una misura dei prezzi che le persone residenti negli Stati Uniti pagano per beni e servizi, esclusi alimentari ed energia.

I margini si riferiscono ai margini di profitto e di gestione, che sono espressi in percentuale e misurano il livello di creazione di ricchezza di un'azienda. Il margine di profitto rappresenta la parte del fatturato di un'azienda che viene trattenuta come profitto, dopo aver sottratto tutti i costi. Il margine operativo o di gestione è il profitto che un'azienda ottiene su un dollaro di vendite dopo aver pagato i costi variabili di produzione, come i salari e le materie prime, ma prima di pagare gli interessi o le imposte.

La crescita secolare si riferisce alle attività di mercato che portano a una crescita significativa e si sviluppano su orizzonti temporali lunghi. Le attività di mercato non sono influenzate da fattori a breve termine e probabilmente continueranno a muoversi nella stessa direzione generale per il prossimo futuro.

La volatilità misura il rischio utilizzando la dispersione dei rendimenti per un determinato investimento.

INFORMAZIONI IMPORTANTI

I titoli azionari sono soggetti a rischi, compreso il rischio di mercato. I rendimenti fluttueranno in risposta a sviluppi relativi all'emittente o politici ed economici.

Queste sono le opinioni dell'autore al momento della pubblicazione e possono differire da quelle di altri individui/team di Janus Henderson Investors. I riferimenti a singoli titoli non costituiscono una raccomandazione all'acquisto, alla vendita o alla detenzione di un titolo, di una strategia d'investimento o di un settore di mercato e non devono essere considerati redditizi. Janus Henderson Investors, le sue affiliate o i suoi dipendenti possono avere un’esposizione nei titoli citati.

Le performance passate non sono indicative dei rendimenti futuri. Tutti i dati dei rendimenti includono sia il reddito che le plusvalenze o le eventuali perdite ma sono al lordo dei costi delle commissioni dovuti al momento dell'emissione.

Le informazioni contenute in questo articolo non devono essere intese come una guida all'investimento.

Non vi è alcuna garanzia che le tendenze passate continuino o che le previsioni si realizzino.

Comunicazione di Marketing.