Bien qu'elle soit confrontée à des risques de part et d'autre de son double mandat, la Fed a donné la priorité aux données sur l'emploi modeste en réduisant ses taux directeurs d'un quart de point.

Analyses de marché

Nos dernières réflexions sur les thèmes qui façonnent le contexte actuel en matière d'investissement. Découvrez les dernières analyses, les publications trimestrielles ainsi que les recherches approfondies de nos experts.

Une discussion sur le positionnement des actions et des obligations en période de croissance économique tirée par l’IA et d’incertitude politique de la Fed.

Une économie dont les risques économiques sont équilibrés mérite une approche tout aussi équilibrée de l'allocation obligataire jusqu'à ce que le marché du travail et l'inflation soient plus clairs.

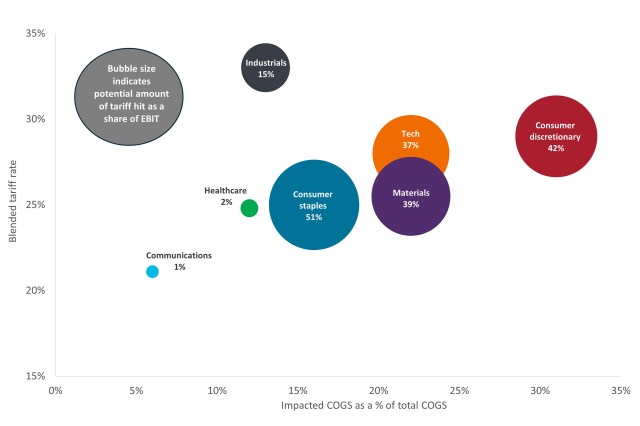

Les entreprises américaines ont jusqu'à présent résisté aux droits de douane imposés par l'administration Trump, mais des signes de tension apparaissent dans les secteurs les plus exposés.

Les trajectoires économiques divergentes en Europe offrent aux investisseurs en obligations la possibilité d’adapter la durée et l’exposition au crédit en fonction des conditions locales.

Comment l’efficacité des entreprises soutient la rentabilité et la croissance des bénéfices.

Malgré la détérioration des données de l’emploi, nous considérons que l’économie américaine possède des fondamentaux solides et nous cherchons à exploiter les tendances de fond que pourraient engendrer l'évolution des politiques et les moteurs de croissance séculaires.

La résilience des données économiques objectives donne à la Fed la possibilité d’observer encore davantage les effets possibles sur l'inflation de tarifs douaniers encore incertains.

Comment les investisseurs en obligations peuvent se préparer à un cheminement incertain en reconnaissant les tendances et en se diversifiant sur différents actifs.

La baisse des taux de la BCE en juin traduit les solides progrès réalisés pour atteindre la cible d'inflation.

Quelles sont les implications potentielles des chiffres d'inflation d'avril pour le marché obligataire, la Fed et les investisseurs obligataires ?