Balanced Fund

Actions à forte conviction et obligations gérées activement : trouver un équilibre entre croissance des actifs et volatilité réduite.

Classe d’actions A2 USD : les notations Morningstar sont fondées sur la classe d’actions représentative de ce fonds et sont datées de la dernière fin de mois selon la disponibilité de Morningstar.

Les performances passées ne permettent pas de prédire les performances futures.

Portefeuille dynamique 60/40 en actions et obligations américaines, captant la croissance à long terme du marché américain.

Pourquoi il est encore temps d’adopter une approche équilibrée

Une approche équilibrée reste essentielle pour minimiser les risques et obtenir des gains à long terme et ce, en dépit de la volatilité des marchés observée récemment.

Une approche 60/40 offre plusieurs avantages

Diversification simple et peu coûteuse

Diversification simple et peu coûteuse

Avec un seul investissement, les investisseurs peuvent s’exposer à différentes classes d’actifs, différents styles et différents marchés.

Une solution de portefeuille efficace

Une solution de portefeuille efficace

Une allocation stratégique dans un fonds équilibré vise à assurer une exposition diversifiée dont le risque est piloté en vue d'une croissance régulière et résiliente.

Cohérence

Cohérence

Les investisseurs peuvent ainsi avoir une confiance plus élevée envers leur allocation d'actifs stratégique, puisqu'elle est capable de s'adapter et d'affronter différentes conditions de marché.

Trop tôt pour condamner à mort le 60/40

De notre point de vue, les portefeuilles équilibrés sont les piliers de la régularité et de l’investissement à long terme. Ils peuvent constituer des solutions polyvalentes pour les investisseurs, qu’il s’agisse d’un portefeuille global, d’une allocation stratégique ou d’un overlay tactique.

Preuve supplémentaire qu’il était trop tôt pour condamner à mort le 60/40

Ce tableau met en évidence les atouts uniques d'un portefeuille 60/40, qu'il soit américain ou mondial : un équilibre entre les actions et les obligations, qui aide les investisseurs à obtenir des performances positives à long terme. Malgré les performances très négatives des portefeuilles équilibrés en 2022.

Source : Morningstar et équipe Construction de Portefeuille et Stratégie de Janus Henderson. Au 31 août 2025. US 60/40 = portefeuille fictif investi à 60 % dans l’indice S&P 500 TR USD et à 40 % dans l’indice Bloomberg US Aggregate Bond TR USD. Global 60/40 = portefeuille fictif investi à 60 % dans l’indice MSCI World Gross (USD) et à 40 % dans l’indice Bloomberg Global Aggregate Bond TR USD. Les performances passées ne préjugent pas des résultats futurs.

| S&P 500 TR USD | Bloomberg US Aggregate Bond TR USD |

États-Unis 60/40 | |

| Depuis début 2025 | 10,8 % | 5,0 % | 8,6 % |

| 2024 | 25,0 % | 1,3% | 15,0 % |

| 2023 | 26,3 % | 5,5 % | 18,0 % |

| 5 dernières années | 14,7 % | -0,7 % | 8,5 % |

| 10 dernières années | 14.6% | 1,1 % | 9,6 % |

| MSCI World GR USD |

Bloomberg Global Aggregate TR USD |

Global 60/40 | |

| Depuis début 2025 | 14.1% | 7,2 % | 11,4 % |

| 2024 | 19,2 % | -1,7 % | 10,5% |

| 2023 | 24,4 % | 5,7 % | 16,9 % |

| 5 dernières années | 13,4 % | -1,8 % | 7,3 % |

| 10 dernières années | 12,2 % | 1,1 % | 7,9 % |

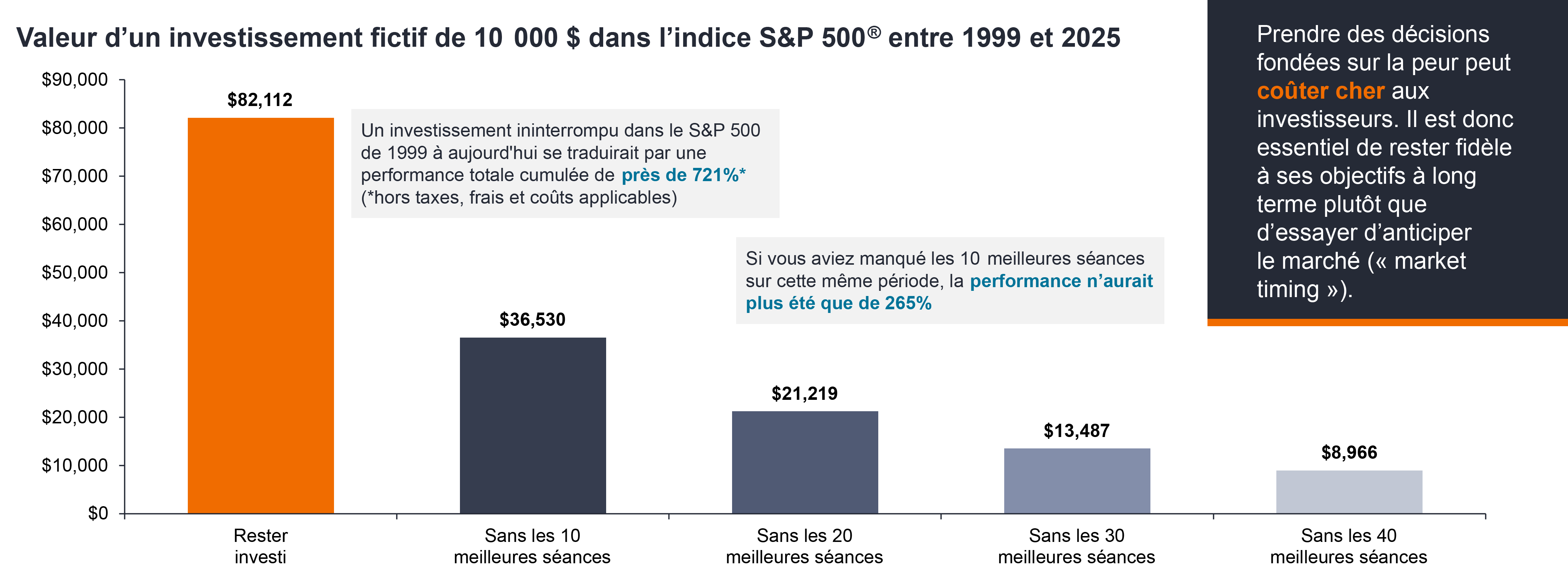

Valeur d’un investissement fictif de 10 000 $ dans l’indice S&P 500 Index de 1999 à 2025

Prendre des décisions fondées sur la peur peut coûter cher aux investisseurs, il est donc essentiel de rester fidèle à des objectifs de long terme plutôt que d’essayer d’anticiper l'orientation du marché à court terme.

Un investissement continu dans l’indice S&P 500 de 1999 à aujourd’hui se traduirait par une performance cumulée totale de près de 721 %* (*hors taxes, frais et coûts applicables).

Si vous avez manqué les 10 meilleurs jours de performance au cours de cette même période, la performance diminuerait à seulement 265 %.

Source : Morningstar, S&P 500 Total Return Index, performances quotidiennes de décembre 1998 au 30 juin 2025.

Janus Henderson Balanced Fund : une solution stratégique de gestion active « clés en mains »

Au-delà de l’investissement traditionnel : depuis plus de 30 ans, Janus Henderson propose à ses clients une solution simple d’allocation d’actifs axée sur la participation à la hausse des marchés et sur la résistance lors des périodes de baisse.

Qu’est-ce qui fait le succès du Janus Henderson Balanced Fund ?

La stratégie d’allocation d’actifs dynamique du Janus Henderson Balanced Fund offre la flexibilité nécessaire pour se positionner de manière défensive en amont de la volatilité des marchés tout en ciblant de solides performances ajustées du risque. Contrairement à de nombreux concurrents, notre allocation n’est PAS contrainte par des seuils statiques, notre Balanced Fund pouvant investir entre 35 % et 65 % de ses actifs en actions, en fonction des conditions du marché.

Voir le fondsActions américaines de forte conviction

Nous privilégions les grandes capitalisation américaines présentant un potentiel de croissance. Historiquement, les actions américaines ont offert des performances plus élevées que les autres marchés développés.

Gestion obligataire

active

Par le passé, le Fonds a tenu ses promesses au moment où cela comptait le plus, c’est-à-dire durant les périodes de baisse, et ce grâce à notre allocation bottom-up à des obligations de moyen terme gérées activement. Les performances passées ne préjugent pas des résultats futurs.

Un

résultat équilibré

Notre experts ajustent l’allocation entre actions et obligations, ce qui contribue à atténuer certaines décisions prises sous le coup de l'émotion qui peuvent être dictées par la volatilité des marchés.

Qu'apporte cette approche en périodes de baisse ?

L’approche dynamique des équipes apporte la flexibilité nécessaire pour se positionner de manière défensive en amont de la volatilité des marchés tout en ciblant de solides performances ajustées du risque. Historiquement, le Balanced Fund s'est montré à la hauteur quand il le fallait, c'est-à-dire pendant les périodes de baisse. En période de retournement des marchés telles que l'effondrement de la bulle technologique au début des années 2000 ou la crise financière mondiale de 2008, le Fonds a été en mesure d'atténuer ces baisses.

Les performances passées ne permettent pas de prédire les performances futures.

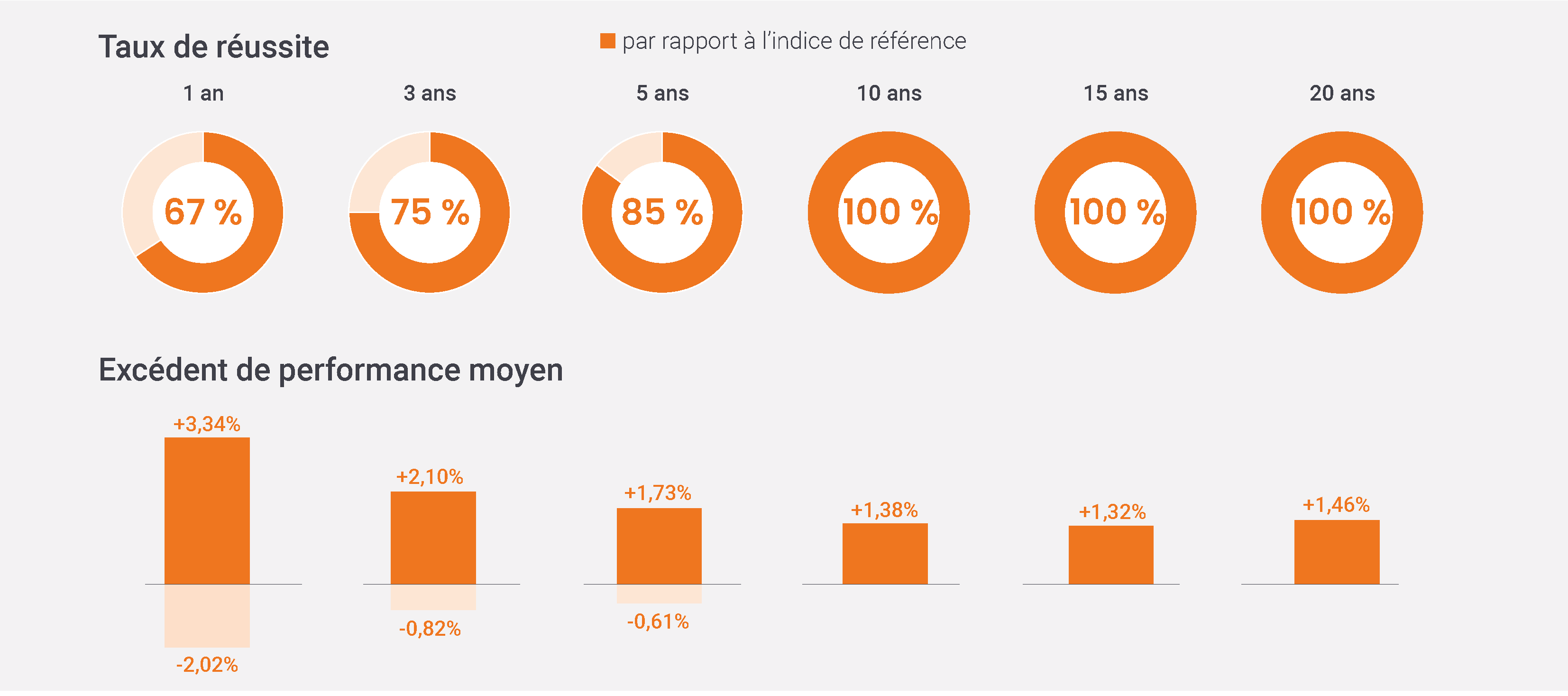

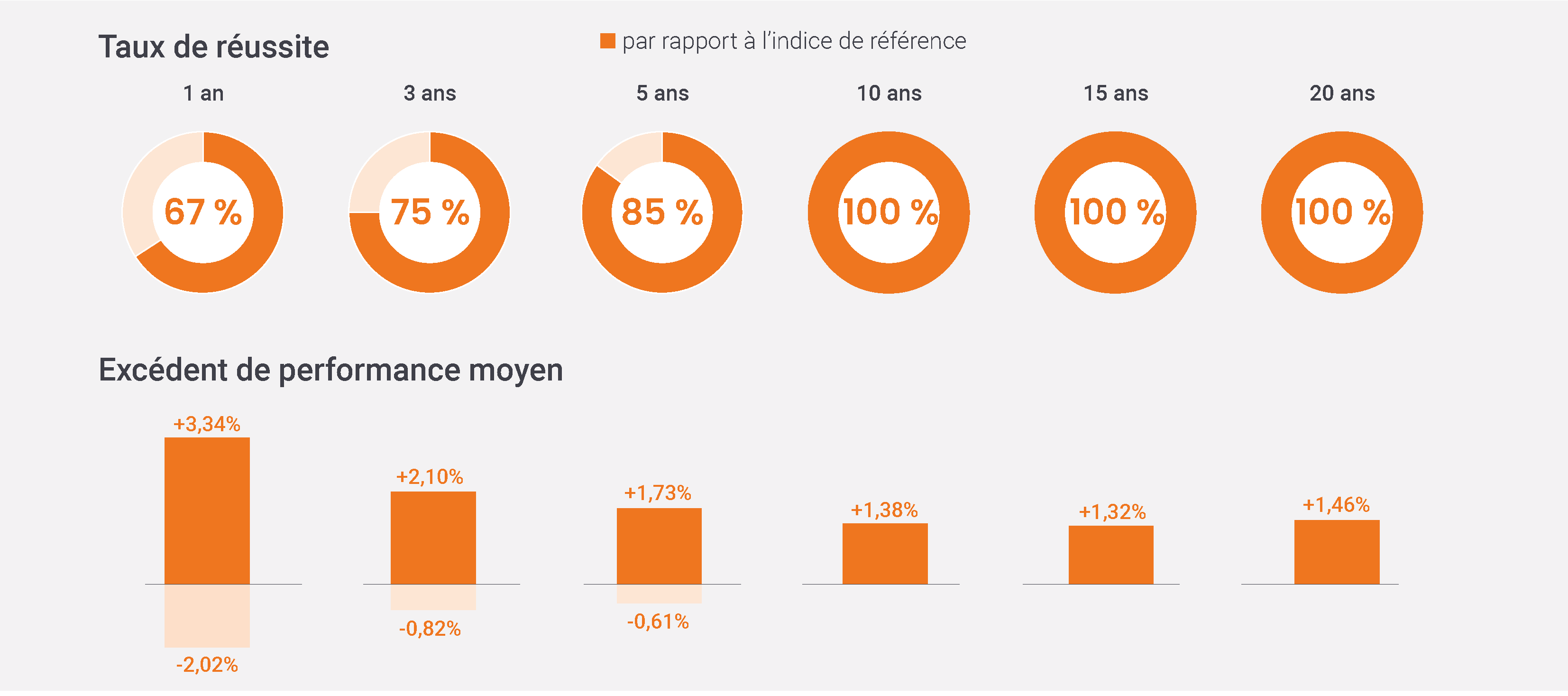

Une réussite régulière

L’approche dynamique des équipes apporte la flexibilité nécessaire pour se positionner de manière défensive en amont de la volatilité des marchés tout en ciblant de solides performances ajustées du risque.

Le Janus Henderson Balanced Fund a surperformé son indice de référence dans 100 % des cas sur 10, 15 et 20 ans (sur la base des performances sur un mois glissant).

Source : Morningstar, Janus Henderson Investors, au 30 juin 2025.

Remarque : le taux de réussite est fondé sur les rendements mensuels glissants depuis la création du Fonds le 24/12/1998. Le graphique illustre le pourcentage de temps pendant lequel le Balanced Fund (actions A2 USD, brutes de frais) a surperformé l’indice Balanced. La performance excédentaire moyenne représente, en moyenne, la surperformance du Fonds pendant les périodes de surperformance, ou sa sous-performance pendant les périodes de sous-performance. L’indice Balanced est un indice calculé en interne (55 % S&P 500 + 45 % Bloomberg US Aggregate Bond).

A partir du 31 juillet 2024, l'indice de référence, l'objectif de performance et la politique d'investissement du Fonds ont changé. Les performances passées affichées avant le 31 juillet 2024 correspondent à l’indice de référence, à l’objectif de performance et à la politique d’investissement précédents du Fonds.

Les performances passées ne préjugent pas des résultats futurs.

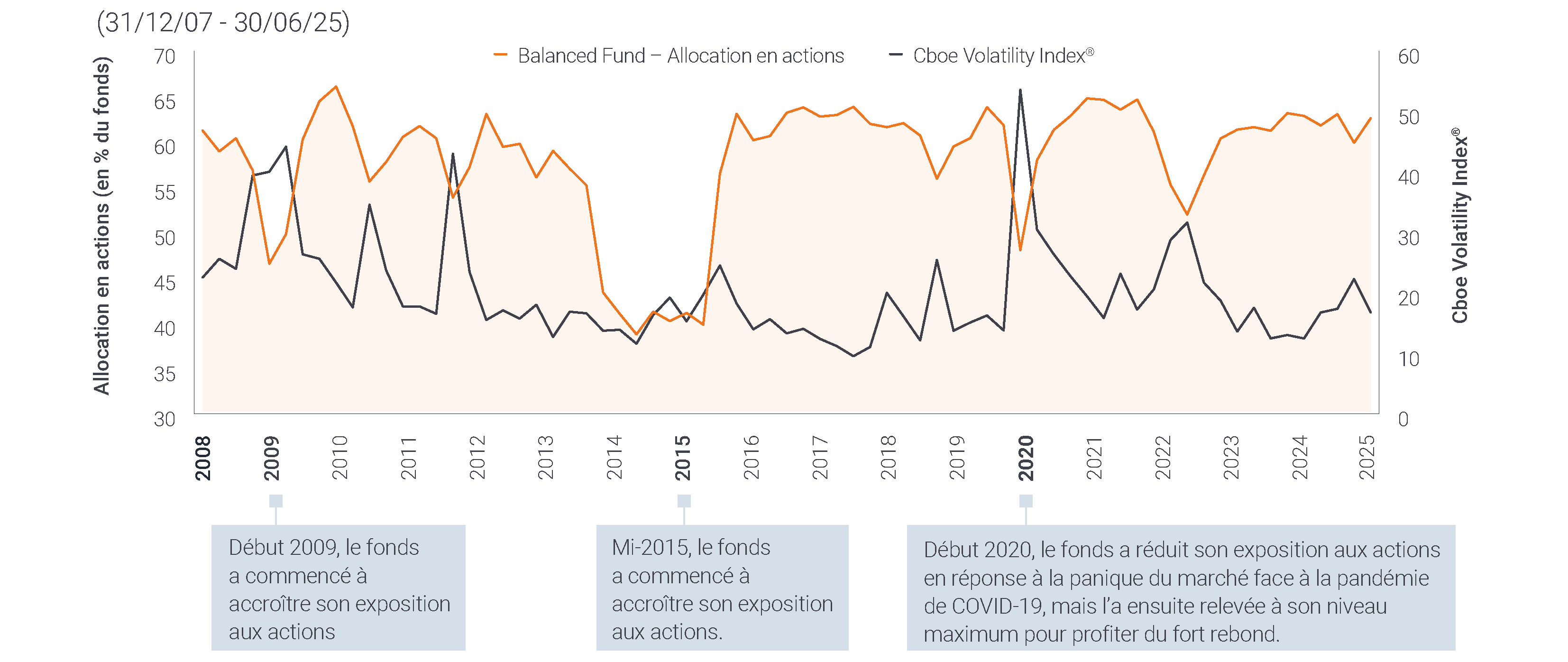

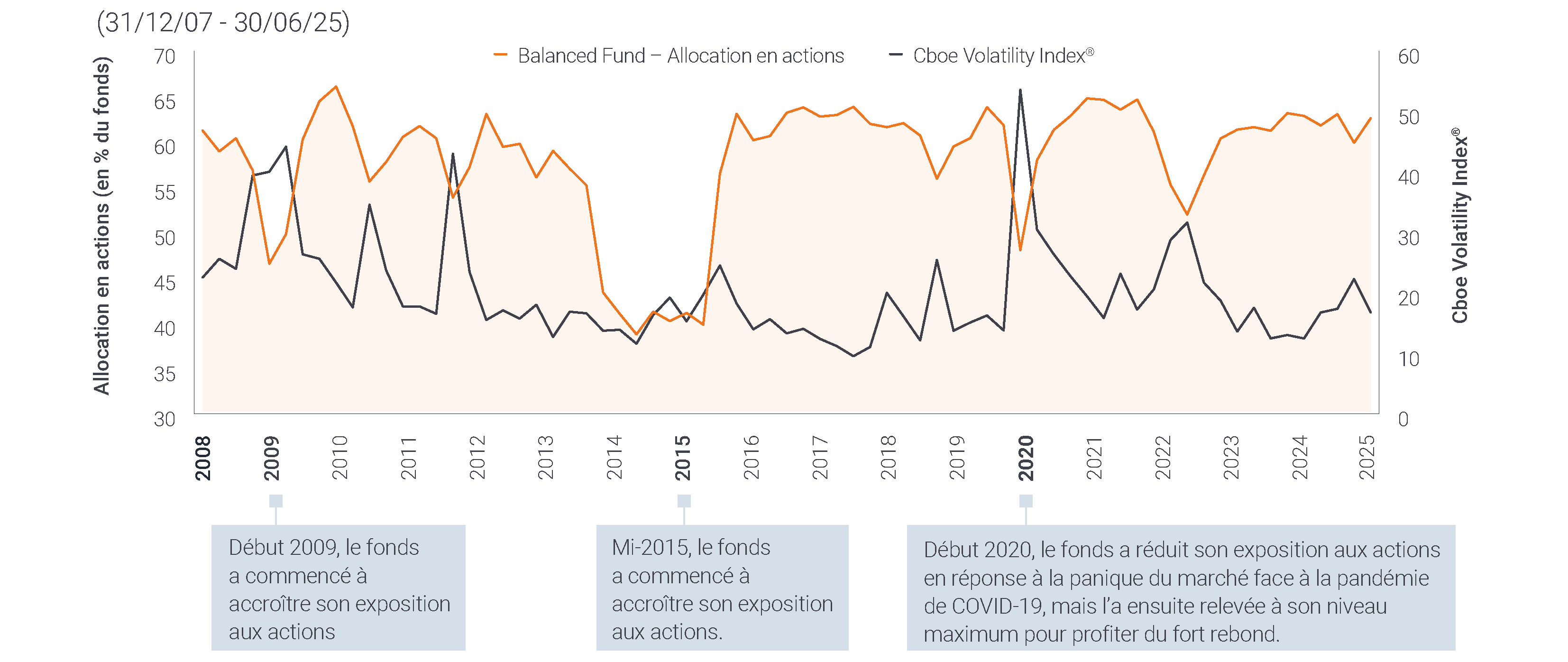

Regard sur l’allocation dynamique et la volatilité de marché

L’approche dynamique du Fonds apporte la flexibilité nécessaire pour se positionner de manière défensive en amont de la volatilité des marchés tout en ciblant de solides performances ajustées du risque. Ce processus, associé à des performances diversifiées, peut aider à atténuer le risque de baisse.

Source : Janus Henderson Investors, au 30 juin 2025.

Rien ne garantit que le processus d’investissement puisse générer des performances positives. L’allocation en actions varie dans le temps en fonction de décisionsd’investissement stratégiques. L’indice Cboe Volatility Index® ou VIX® Index® montre l’anticipation par le marché de la volatilité à 30 jours. Cet indice se fonde sur la volatilité implicite d’un large éventail d’options sur l’indice S&P 500® et constitue un indicateur très répandu du risque de marché. La méthodologie relative à l’indice VIX® est la propriété du Chicago Board of Options Exchange, lequel n’est pas affilié à Janus Henderson.

Capital exposé à des risques. Les performances passées ne permettent pas de prédire les performances futures.Morningstar, Janus Henderson Investors, au 30/09/2025. Remarque : le taux de réussite est basé sur les rendements mensuels glissants sur 1 an depuis la création du Fonds le 24/12/98. Le pourcentage représente le nombre de fois où le Fonds Balanced (brut de frais) a surperformé l’indice Balanced.

Rencontrez l'équipe

Laissez notre équipe prendre pour vous les décisions d’allocation d’actifs entre actions et obligations et vous aider à éliminer certaines décisions prises sous le coup de l'émotion qui peuvent être dictées par la volatilité des marchés.

Gérant de portefeuille

Responsable des obligations américaines / Responsable de la stratégie Core Plus | Gérant

Gérant de portefeuille