Comme nous avons déjà eu l'occasion de le souligner, le marché de l’immobilier commercial non coté a fait la une des médias et a mis du temps à ajuster ses valeurs publiées sur fond d'évolution du contexte macroéconomique. La situation est inverse sur le marché coté qui est prospectif, car valorisé quotidiennement sur les marchés boursiers et dont les valorisations reflètent déjà très largement l’impact négatif de la hausse des taux sur les valeurs sous-jacentes des biens immobiliers. Dans ce contexte, les fonds de placement immobilier (FPI) cotés en bourse se négocient avec des décotes importantes par rapport à la valeur des actifs hors cote car ils ont déjà intégré l’impact de la hausse des taux, et ils devraient aujourd’hui bénéficier de l'inversion de tendance des taux d’intérêt.

Comment le démontrer ? À titre d'indicateur clé, le secteur immobilier non coté profite de l’écart de valorisation important entre l’immobilier coté et hors cote pour tirer profit de la valeur actuelle des FPI cotés. Récemment, le plus grand acteur non coté au monde Blackstone a annoncé l’acquisition du FPI coté spécialisé dans les appartements côtiers haut de gamme Apartment Income (AIR Communities) pour un montant d'environ 10 milliards de dollars américains. Cette transaction a fait suite à l'acquisition cette année de Canadian REIT Tricon Residential, un portefeuille composé principalement de maisons individuelles situées dans la région américaine de la Sunbelt en janvier pour un total de 3,5 milliards de dollars américains. Ces deux opérations ayant été conclues avec une prime de plus de 20 % par rapport aux cours des actions en vigueur, nous considérons qu'elles témoignent de la valorisation attractive des FPI résidentiels cotés (et du secteur des FPI cotés au sens large).

Des valorisations toujours attrayantes

En ce qui concerne les FPI résidentiels américains (Illustration 1), ce secteur semble toujours sous-évalué par rapport aux prix de transactions récemment observées sur le marché du hors cote. Les FPI spécialisés dans les appartements se négocient actuellement avec une décote d’environ 10 % par rapport à l'estimation de la valeur de l'actif net (NAV) tandis que les FPI spécialisés dans la location de maisons individuelles présentent une décote encore plus importante de l'ordre de 20 %.

En Europe, des propriétaires allemands de biens immobiliers résidentiels se négocient avec des décotes d’environ 40 % par rapport à leurs valeurs d'expertise, ce qui témoigne d'un effet de levier plus élevé (niveaux d’endettement), mais qui donne à notre avis naissance à une opportunité pour les investisseurs.

Illustration 1 : Prime/décote de la NAV moyenne de l'immobilier résidentiel américain

Source : SNL Real Estate, Janus Henderson Investors. Données du 31 décembre 2005 au 31 mars 2024. NAV ou valeur de l'actif net : valeur des actifs sous-jacents du FPI minorée de ses passifs. Prime par rapport à la VAN : le cours du FPI est supérieur à sa NAV ; décote par rapport à la NAV : le cours du FPI est inférieur à sa NAV. Les performances passées ne permettent pas de prédire les performances futures.

Alors que nous prévoyons une baisse des valorisations de l’immobilier commercial d’environ 20 % de leur creux à leur pic du début de l'année 2022, le secteur résidentiel pourrait voir ses valorisations se stabiliser plus rapidement que de nombreux autres secteurs, bénéficiant relativement de la réduction de l’exposition des investisseurs aux segments les plus en difficulté de l’immobilier commercial, tels que les bureaux et les centres commerciaux de faible qualité.

Une classe d'actifs vouée à croître

Depuis la crise financière mondiale de 2008, les FPI résidentiels cotés ont réduit leur endettement, se retrouvant bien positionnés au début de la crise récente, notamment aux États-Unis. Cet endettement moindre peut leur offrir un meilleur accès au capital à moindre coût par rapport aux promoteurs non cotés. Nous nous attendons à ce que les FPI cotés en bourse fassent bon usage de leurs avantages en termes de coût et d’accès au capital pour acquérir de « bons immeubles dotés de mauvais bilans » auprès de propriétaires d'immobilier hors cote, ce qui pourrait permettre à la classe d’actifs de continuer d’accroître sa part de marché, comme au cours de ces trois dernières décennies, et de contribuer à une croissance supplémentaire de ses bénéfices.

En outre, les FPI ont généralement des structures de dépenses efficientes conjuguées à une capacité d’investissement dans l’amélioration de leur plateforme d’exploitation, ce qui a souvent entraîné des niveaux d’occupation plus élevés, des loyers supérieurs et des marges d’exploitation plus efficientes par rapport à leurs concurrents du hors cote. Début 2024, certains propriétaires américains ont atteint des niveaux d’occupation d’environ 95 %, avec des hausses moyennes de leurs loyers d'environ 5 % lors de la reconduction des baux de leurs locataires.

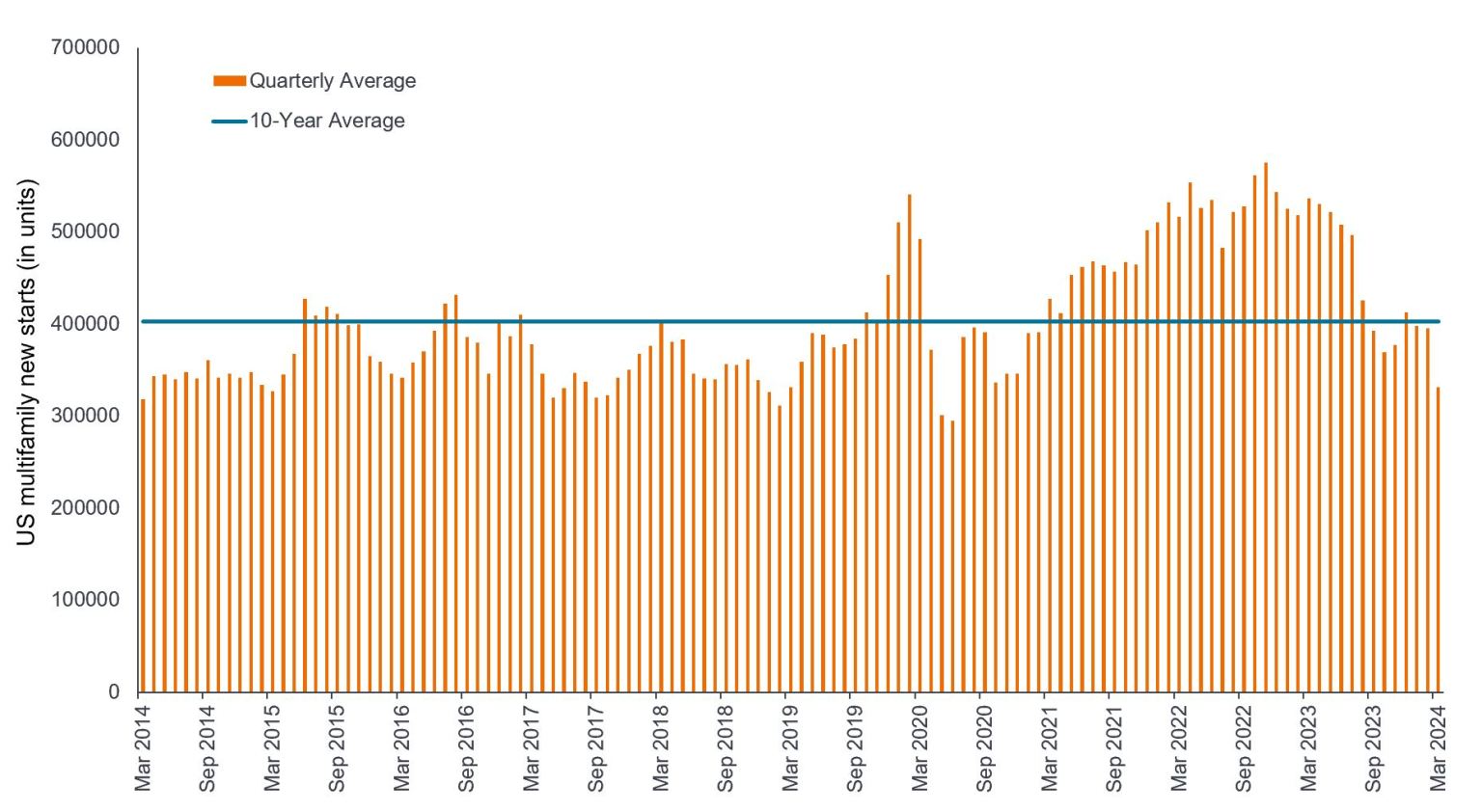

Alors que l’offre élevée semble être un obstacle à court terme pour les appartements américains, l’activité de construction ralentit actuellement de manière considérable, ce qui devrait également améliorer les perspectives de croissance de ce secteur à moyen terme.

Illustration 2 : Des mises en chantier inférieures à leur moyenne sur 10 ans

Mises en chantier de maisons individuelles aux États-Unis (annualisées, corrigées des variations saisonnières)

Source : US Census Bureau, Janus Henderson Investors, 31 mars 2014 – 31 mars 2024.

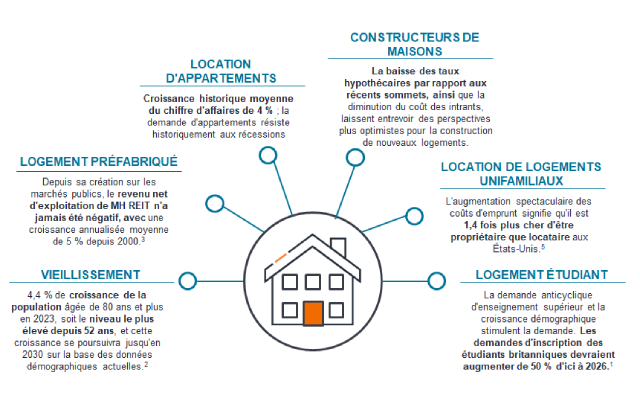

Immobilier résidentiel : un secteur diversifié aux caractéristiques défensives

Le secteur résidentiel coté a prouvé qu’il pouvait générer des performances et des flux de revenus attractifs sur le long terme et qui ont historiquement eu tendance à suivre le rythme de l’inflation. Le marché coté offre également un ensemble d’opportunités plus large. Des domaines tels que les logements étudiants, les locations de maisons individuelles, les communautés de retraités et les résidences pour personnes âgées ont tous bénéficié de moteurs structurels de la demande tels que la tendance démographique au vieillissement de la population.

Illustration 3 : L’opportunité offerte par l'immobilier résidentiel

Une offre structurellement insuffisante dans différents sous-secteurs

Source : 1UCAS, 2OCDE, 3,4Green Street Advisors, 5 Jefferies, FRED, NAR, REIS, Redfin, analyse de Janus Henderson Investors, au 31 décembre 2022. RNE = revenu net d’exploitation, un indicateur des recettes d’un bien immobilier générateur de revenus minorées par ses charges d'exploitation (frais financiers et impôts).

La sélectivité est impérative

Nous tenons à répéter que la clé de l'investissement dans le secteur immobilier réside dans une approche sélective, car de multiples facteurs tels que la demande des locataires, l’offre du marché, le coût et la disponibilité du financement, entre autres, peuvent différer considérablement non seulement entre les types de biens immobiliers, mais également au niveau régional et local.

Le secteur de la location de maisons individuelles est sans doute le mieux positionné au sein du secteur résidentiel, compte tenu de sa clientèle fidèle et d'une demande soutenue stimulée par la baisse de l'octroi de prêts hypothécaires et le ralentissement des achats de maisons. En Amérique du Nord, les fondamentaux de la côte est des États-Unis sont plus solides en raison d’une croissance de l’emploi et d'une offre supérieures par rapport aux marchés de la côte ouest et de la Sunbelt. Au Canada, nous constatons une forte croissance des loyers de marché soutenue par la politique d’immigration dynamique et la bonne tenue de l'emploi au Canada. En Europe, certains promoteurs suédois et allemands spécialisés dans l'immobilier résidentiel ont souscrit d’importants volumes de dette qui, dans un environnement marqué par la hausse des taux, ont entraîné un net repli de leurs valorisations. Cependant, nous pensons que la résilience opérationnelle et la qualité des flux de trésorerie des entreprises de la région sont sous-estimés par le marché et, surtout, lorsque les niveaux d’endettement étaient trop élevés, les entreprises ont eu recours à des baisses de dividendes, à de nouvelles injections de capitaux propres et à des cessions d’actifs pour contribuer à atténuer ces préoccupations.

Conclusion

Les marchés des FPI résidentiels du monde entier continuent d’offrir des opportunités intéressantes, soutenues par les tendances démographiques, une offre insuffisante de logements dans la plupart des marchés mondiaux (une tendance qui devrait s’accentuer dans les prochaines années) et un désir de logements locatifs abordables et efficacement gérés.

Nous envisageons l’avenir avec une grande confiance et nous sommes convaincus que les FPI cotés pourraient à nouveau s’avérer être une composante précieuse des portefeuilles des investisseurs, compte tenu de leur potentiel de flux de dividendes attrayants et croissants, de leur diversification par rapport à d’autres classes d’actifs et de leur croissance défensive.

En plus des récentes acquisitions de Blackstone, nous ne serions pas surpris d’assister à d’autres acquisitions de FPI cotés par des opérateurs non cotés dans les prochains mois, ce qui devrait contribuer à de solides perspectives positives pour l’immobilier coté et inciter les investisseurs à se pencher à nouveau sur ce secteur.

Bilan : état financier qui résume l'actif, le passif et les capitaux propres d'une entreprise à un moment donné.

Investment grade : une émission d’obligations/de dette qui présente un risque relativement faible de défaut de paiement de son principal et de ses intérêts, ce qui se traduit par une notation plus élevée attribuée par les agences de notation.

Valeur de l'actif net (NAV): la valeur totale d’un actif minorée par l’encours de la dette et le coût du capital fixe.

Les FPI ou Fonds de Placement Immobilier investissent dans l’immobilier au moyen de la détention directe d'actifs immobiliers, d’actions de sociétés immobilières ou de créances hypothécaires. Comme ils sont cotés en bourse, les FPI sont généralement très liquides et se négocient comme des actions.

Les titres immobiliers, y compris les fonds de placement immobilier (FPI ou REIT), sont sensibles aux variations des valeurs immobilières et des revenus locatifs, aux impôts fonciers, aux taux d'intérêt, aux exigences fiscales et réglementaires, à l'offre et à la demande, ainsi qu'aux compétences des directions et à la solvabilité des entreprises. De plus, les FPI pourraient ne pas être éligibles à certains avantages fiscaux ou à certaines exemptions d'enregistrement, ce qui peut entraîner des effets économiques négatifs.

Les opinions exprimées sont celles de l'auteur au moment de la publication et peuvent différer de celles d'autres personnes/équipes de Janus Henderson Investors. Les références faites à des titres individuels ne constituent pas une recommandation d'achat, de vente ou de détention d'un titre, d'une stratégie d'investissement ou d'un secteur de marché, et ne doivent pas être considérées comme rentables. Janus Henderson Investors, son conseiller affilié ou ses employés peuvent avoir une position dans les titres mentionnés.

Les performances passées ne préjugent pas des résultats futurs. Toutes les données de performance tiennent compte du revenu, des gains et des pertes en capital mais n'incluent pas les frais récurrents ou les autres dépenses du fonds.

Les informations contenues dans cet article ne constituent pas une recommandation d'investissement.

Il n'y a aucune garantie que les tendances passées se poursuivront ou que les prévisions se réaliseront.

Communication Publicitaire.

Informations importantes :

Veuillez consulter, ci-dessous, les informations importantes relatives aux fonds visés dans cet article.

- Les actions/parts peuvent perdre rapidement de la valeur et impliquent généralement des niveaux de risques plus élevés que les obligations ou les instruments du marché monétaire. La valeur de votre placement peut par conséquent chuter.

- Les actions des sociétés petites et moyennes peuvent être plus volatiles que celles des grandes sociétés, et il peut parfois s’avérer difficile de valoriser ou de vendre des actions au prix ou dans le délai souhaités, ce qui augmente le risque de pertes.

- Un Fonds fortement exposé à une région géographique ou à un pays donné implique des risques plus importants qu’un Fonds plus largement diversifié.

- Le Fonds est axé sur des secteurs ou des thématiques d’investissement particuliers, et peut être fortement touché par des facteurs tels que les modifications des règlementations gouvernementales, la concurrence accrue sur les prix, les progrès technologiques et d’autres événements défavorables.

- Ce Fonds peut avoir un portefeuille particulièrement concentré par rapport à son univers d’investissement ou à d’autres fonds de son secteur. Un événement défavorable, même s’il n’affecte qu’un petit nombre de holdings, peut entraîner une volatilité ou des pertes importantes pour le Fonds.

- Le Fonds investit dans des fonds de placement immobiliers (FPI) et d’autres sociétés impliquées dans le placement de biens immobiliers, qui impliquent les risques mentionnés ci-avant associés avec l’investissement direct dans les biens immobiliers. En particulier, les FPI peuvent être assujettis à une réglementation moins stricte que le Fonds lui-même et peuvent subir une volatilité plus importante que leurs actifs sous-jacents.

- Le Fonds peut avoir recours à des instruments dérivés dans le but de réduire le risque ou de gérer le portefeuille plus efficacement. Toutefois, cela introduit d’autres risques, et en particulier celui qu’une contrepartie à un instrument dérivé ne respecte pas ses obligations contractuelles.

- Si le Fonds détient des actifs dans des devises autres que la devise de référence du Fonds ou si vous investissez dans une catégorie d’actions/de parts d’une devise différente de celle du Fonds (sauf si elle est « couverte »), la valeur de votre investissement peut être soumise aux variations des taux de change.

- Lorsque le Fonds, ou une catégorie d’actions/de parts couverte, vise à atténuer les fluctuations de change d’une devise par rapport à la devise de référence, la stratégie elle-même peut créer un impact positif ou négatif relativement à la valeur du Fonds en raison des différences de taux d’intérêt à court terme entre les devises.

- Les titres du Fonds peuvent devenir difficiles à valoriser ou à céder au prix ou au moment désiré, surtout dans des conditions de marché extrêmes où les prix des actifs peuvent chuter, ce qui augmente le risque de pertes sur investissements.

- Tout ou partie des frais courants peuvent être prélevés sur le capital, ce qui peut éroder le capital ou réduire le potentiel de croissance du capital.

- Le Fonds peut perdre de l’argent si une contrepartie avec laquelle le Fonds négocié ne veut ou ne peut plus honorer ses obligations, ou en raison d’un échec ou d’un retard dans les processus opérationnels ou de la défaillance d’un fournisseur tiers.

Risques spécifiques

- Les actions/parts peuvent perdre rapidement de la valeur et impliquent généralement des niveaux de risques plus élevés que les obligations ou les instruments du marché monétaire. La valeur de votre placement peut par conséquent chuter.

- Les actions des sociétés petites et moyennes peuvent être plus volatiles que celles des grandes sociétés, et il peut parfois s’avérer difficile de valoriser ou de vendre des actions au prix ou dans le délai souhaités, ce qui augmente le risque de pertes.

- Le Fonds est axé sur des secteurs ou des thématiques d’investissement particuliers, et peut être fortement touché par des facteurs tels que les modifications des règlementations gouvernementales, la concurrence accrue sur les prix, les progrès technologiques et d’autres événements défavorables.

- Ce Fonds peut avoir un portefeuille particulièrement concentré par rapport à son univers d’investissement ou à d’autres fonds de son secteur. Un événement défavorable, même s’il n’affecte qu’un petit nombre de holdings, peut entraîner une volatilité ou des pertes importantes pour le Fonds.

- Le Fonds investit dans des fonds de placement immobiliers (FPI) et d’autres sociétés impliquées dans le placement de biens immobiliers, qui impliquent les risques mentionnés ci-avant associés avec l’investissement direct dans les biens immobiliers. En particulier, les FPI peuvent être assujettis à une réglementation moins stricte que le Fonds lui-même et peuvent subir une volatilité plus importante que leurs actifs sous-jacents.

- Le Fonds peut avoir recours à des instruments dérivés dans le but de réduire le risque ou de gérer le portefeuille plus efficacement. Toutefois, cela introduit d’autres risques, et en particulier celui qu’une contrepartie à un instrument dérivé ne respecte pas ses obligations contractuelles.

- Si le Fonds détient des actifs dans des devises autres que la devise de référence du Fonds ou si vous investissez dans une catégorie d’actions/de parts d’une devise différente de celle du Fonds (sauf si elle est « couverte »), la valeur de votre investissement peut être soumise aux variations des taux de change.

- Lorsque le Fonds, ou une catégorie d’actions/de parts couverte, vise à atténuer les fluctuations de change d’une devise par rapport à la devise de référence, la stratégie elle-même peut créer un impact positif ou négatif relativement à la valeur du Fonds en raison des différences de taux d’intérêt à court terme entre les devises.

- Les titres du Fonds peuvent devenir difficiles à valoriser ou à céder au prix ou au moment désiré, surtout dans des conditions de marché extrêmes où les prix des actifs peuvent chuter, ce qui augmente le risque de pertes sur investissements.

- Tout ou partie des frais courants peuvent être prélevés sur le capital, ce qui peut éroder le capital ou réduire le potentiel de croissance du capital.

- Le Fonds peut perdre de l’argent si une contrepartie avec laquelle le Fonds négocié ne veut ou ne peut plus honorer ses obligations, ou en raison d’un échec ou d’un retard dans les processus opérationnels ou de la défaillance d’un fournisseur tiers.

- Outre le revenu, cette catégorie d’actions peut distribuer des plus-values réalisées et non réalisées en plus du capital initialement investi. Les frais, charges et dépenses sont également déduits du capital. Les deux facteurs peuvent se traduire par une érosion du capital et un potentiel réduit de croissance du capital. Les investisseurs sont également informés que les distributions de cette nature peuvent être considérées (et imposables) en tant que revenu en fonction de la législation fiscale locale.