Il y a deux ans, les prix des REIT cotées ont chuté brutalement, le marché ayant anticipé et intégré dans ses cours la baisse à venir des prix de l'immobilier, devançant ainsi l'ensemble du marché de l'immobilier commercial. Cependant, après un accès de faiblesse prolongé de l'immobilier coté, nous voyons aujourd'hui poindre une lueur d'optimisme pour la classe d'actifs. La récente reprise du volume des transactions suggère que la majeure partie du marché privé a désormais absorbé les dépréciations nécessaires, ce qui laisse penser que les valorisations sont en train de se stabiliser. Par conséquent, nous pensons que les conditions sont réunies pour que les investisseurs dans les sociétés d’investissement immobilier cotées (REIT) envisagent l'avenir avec un regain d'optimisme et puissent bénéficier de la prise en compte d'une possible croissance des bénéfices et de la valorisation des actifs.

Premiers signes de reprise

Au troisième trimestre 2024, pour la première fois depuis plus de deux ans, les volumes de transactions immobilières aux États-Unis semblent avoir augmenté, comme l'indique CBRE, le plus grand courtier immobilier au monde ─ et l'un des baromètres du secteur de l'immobilier d'entreprise. C'est une très bonne nouvelle pour les investisseurs immobiliers après une période difficile marquée par la hausse des coûts d'emprunt, l'incertitude économique et la baisse de la valeur des actifs. Dans l'ensemble, ces facteurs ont contribué à l'effondrement des volumes de transaction de près de 70 % par rapport au pic de 2021.1 Compte tenu des écarts importants entre les attentes des acheteurs et des vendeurs en matière de prix, les liquidités n'étaient pas disponibles aux valorisations publiées de l'immobilier privé. Les fonds d’investissement fermés des REIT non cotés (privés), les files d'attente de demandes de rachat non satisfaites dans les fonds immobiliers stratégiques se sont formées, et finalement les pertes pour les investisseurs et les prêteurs se sont lentement cristallisées au travers des ajustements progressifs des valorisations publiées sur les marchés privés. Dans un contexte où les prix de l'immobilier commencent à refléter la valeur des actifs sous-jacents, bénéficiant du soutien des banques centrales qui abaissent progressivement leurs taux, les investisseurs affichent un regain d'optimisme parallèlement à la reprise des marchés de la dette immobilière. Tout cela favorise la recrudescence des transactions immobilières.

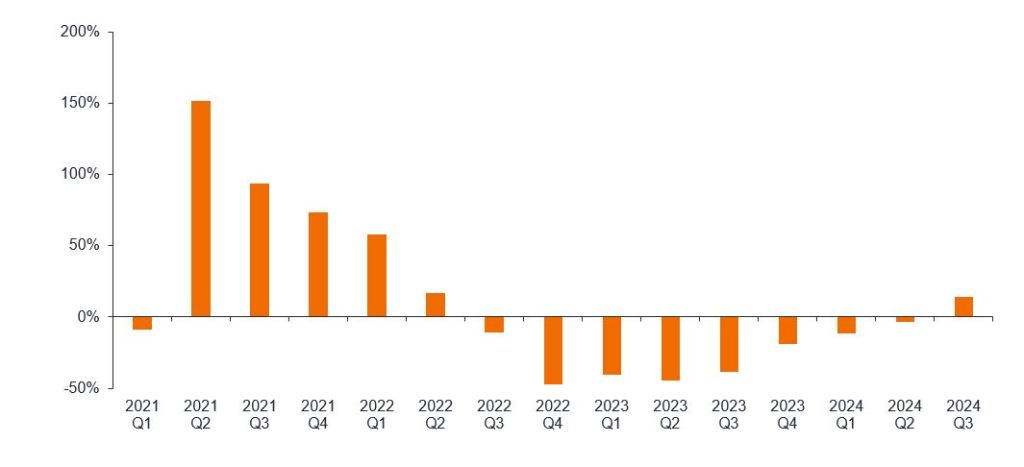

Ventes consultatives de CBRE (variation annuelle en %)

Source : CBRE, à la fin du troisième trimestre 2024. Les performances passées ne préjugent pas des résultats futurs.

CBRE a également fait état d'une augmentation de 20 % du chiffre d'affaires généré par les ventes d'investissement aux États-Unis (également connues sous le nom de ventes consultatives – c'est-à-dire les transactions d'achat/vente) au cours du troisième trimestre. Selon son PDG, "Le volume d'activité sur les marchés a franchi un point d'inflexion et en est aux premiers stades de la reprise".Les dirigeants ont également indiqué : "Nous pensons que les acheteurs et les vendeurs se sont largement entendus pour la plupart des classes d'actifs ou sont sur le point de le faire... Il existe désormais des titres de dette disponibles... On observe un intérêt accru pour les logements collectifs. Nous avons constaté une légère compression du taux de rentabilité des logements collectifs et de l'immobilier industriel."

Le volume d'origination des prêts hypothécaires commerciaux de CBRE a progressé de plus de 50 % au cours du même trimestre, ce qui témoigne également de la vigueur naissante des prêts immobiliers. Nous estimons que les conditions sont idéales pour une hausse du volume des prêts dans un contexte où le marché des transactions amorce une reprise et où les signes d'une meilleure valorisation des actifs apparaissent et sont mieux appréciés du marché.2

Des preuves de plus en plus évidentes d'une reprise

Ailleurs, des transactions récentes notables illustrent des prix d'actifs sains et des prêts attractifs, ce qui confirme l'opinion de notre équipe selon laquelle les prix de l'immobilier ont atteint leur niveau le plus bas et qu'un nouveau cycle commence :

- KKR/Lennar : en juin de cette année (2024), la société de private equity KKR a fait l'acquisition de 5 200 appartements auprès de la division logements collectifs de l'entreprise de construction Lennar, pour un montant de 2,1 milliards de dollars, ce qui représente une prime estimée entre 15 et 20 % de la valeur des actifs pour les REIT résidentiels cotés. 3

- Brookfield/DRA : en mai, la société d'investissement Brookfield a fait l'acquisition d'un portefeuille d'entrepôts industriels de 1,350 million de mètres carrés auprès du conseiller en investissement immobilier DRA, pour la somme de 1,3 milliard de dollars. L'opération porte sur 128 biens, répartis sur 20 marchés, et loués à 98 %. 4

- Tishman Speyer/Rockefeller Center : en octobre, la société immobilière Tishman Speyer a réalisé un refinancement du Rockefeller Center de New York sur le marché des CMBS à un taux d'intérêt de 6,5 %. Pendant l'essentiel des deux dernières années, les transactions de bureaux sont restées en sommeil et en proie à des conditions de prêt difficiles. Ce refinancement constitue la plus importante opération de financement de bureaux jamais réalisée pour un seul actif et a été largement sursouscrit par les investisseurs. 5

Que signifie la reprise des transactions pour les REIT ?

Dans le secteur de l'immobilier, les REIT occupent une position enviable, avec des ratios prêt/valeur de 30 % (contre 60 % pour l'immobilier privé), des coûts de financement moins élevés et la possibilité d'émettre des actions sur les marchés pour se développer, tirant ainsi parti de la résurgence des liquidités pour faire l'acquisition d'actifs. Toutefois, ces deux dernières années, les REIT ont été freinés dans leurs efforts d'acquisition par le manque de flux de transactions et l'ampleur des spreads entre les cours acheteur et vendeur. Grâce à la reprise des transactions et à la hausse des prix, les REIT de tous les sous-secteurs affectent de plus en plus de capitaux à des acquisitions ou des projets de développement, ce qui, selon nous, devrait favoriser la croissance des bénéfices. En outre, de nombreux REIT disposent de joint-ventures ou de plateformes de gestion de fonds capables de générer de la surperformance lors de la vente d'actifs. Ces bénéfices ont largement diminué en raison du statu quo des transactions ces deux dernières années ; mais à la faveur de la reprise du nombre de transactions, les REIT devraient à nouveau être en mesure de récolter des gains grâce à ces véhicules, renforçant ainsi leurs bénéfices.

La reprise des transactions met donc en évidence de multiples opportunités pour les REIT de stimuler la croissance des bénéfices, renforçant ainsi les perspectives de valorisation des actifs et, en fin de compte, le potentiel de hausse des prix des actions et des dividendes dans le cadre d'un nouveau cycle.

1 Green Street Advisors, transactions annuelles en 2023 par rapport au pic de 2021.

2 CBRE, appel sur les résultats du T3 2024, 24 octobre 2024.

3 CoStar.com ; KKR mise 2,1 milliards de $ sur les logements collectifs et faisant l'acquisition d'appartements auprès de Lennar's Quarterra, 26 juin 2024.

4 Connectcre.com ; Brookfield conclut la vente d'un portefeuille de biens industriels légers d'une valeur de 1,3 milliard de dollars, 19 juillet 2024.

5 PRNewswire.com ; Tishman Speyer conclut un refinancement de 3,5 milliards de $ du Rockefeller Center, 21 octobre 2024.

6 Green Street Advisors, Morgan Stanley, Janus Henderson Investors Analysis, au 31 décembre 2022.

Spread entre cours acheteur/vendeur : écart entre le cours acheteur et le cours vendeur d'un titre donné.

Marchés financiers : les marchés financiers qui mettent en contact des acheteurs et des vendeurs pour négocier des actions, des obligations, des devises, des biens immobiliers et d'autres actifs financiers.

Resserrement du taux de capitalisation: se produit lorsque le taux de capitalisation (taux de rentabilité) d'un bien d'investissement immobilier basé sur le revenu que le bien est censé générer diminue.

CMBS : Les titres adossés à des crédits hypothécaires commerciaux sont des obligations à taux fixe qui représentent un investissement dans un portefeuille de prêts hypothécaires sur une série de biens commerciaux.

Fonds bloqués (gated) : fonds dont les rachats/retraits sont soumis à des restrictions, généralement lorsque les actifs d'un fonds ne sont pas liquides et qu'il est difficile de les convertir en liquidités en veu d'un rachat en temps voulu.

Liquidité : un indicateur de la facilité avec laquelle un actif peut être acheté ou vendu sur le marché. Les actifs qui peuvent être facilement négociés sur le marché dans de grands volumes (sans entraîner de forte fluctuation des cours) sont considérés comme « liquides ».

Informations importantes

REIT ou sociétés d’investissement immobilier cotées: ils investissent dans l'immobilier en détenant directement des actifs immobiliers, des parts de biens immobiliers ou des hypothèques. Étant donné qu’ils sont cotés en bourse, les REIT sont généralement très liquides et se négocient comme des actions.

Les titres immobiliers, y compris les fonds de placement immobilier (FPI ou REIT), sont sensibles aux variations des valeurs immobilières et des revenus locatifs, aux impôts fonciers, aux taux d'intérêt, aux exigences fiscales et réglementaires, à l'offre et à la demande, ainsi qu'aux compétences des directions et à la solvabilité des entreprises. De plus, les FPI pourraient ne pas être admissibles à certains avantages fiscaux ou exemptions d’enregistrement, ce qui pourrait avoir des conséquences économiques négatives.

Les opinions exprimées sont celles de l'auteur au moment de la publication et peuvent différer de celles d'autres personnes/équipes de Janus Henderson Investors. Les références faites à des titres individuels ne constituent pas une recommandation d'achat, de vente ou de détention d'un titre, d'une stratégie d'investissement ou d'un secteur de marché, et ne doivent pas être considérées comme rentables. Janus Henderson Investors, son conseiller affilié ou ses employés peuvent avoir une position dans les titres mentionnés.

Les performances passées ne préjugent pas des résultats futurs. Toutes les données de performance tiennent compte du revenu, des gains et des pertes en capital mais n'incluent pas les frais récurrents ou les autres dépenses du fonds.

Les informations contenues dans cet article ne constituent pas une recommandation d'investissement.

Il n'y a aucune garantie que les tendances passées se poursuivront ou que les prévisions se réaliseront.

Communication Publicitaire.

Informations importantes :

Veuillez consulter, ci-dessous, les informations importantes relatives aux fonds visés dans cet article.

- Les actions/parts peuvent perdre rapidement de la valeur et impliquent généralement des niveaux de risques plus élevés que les obligations ou les instruments du marché monétaire. La valeur de votre placement peut par conséquent chuter.

- Les actions des sociétés petites et moyennes peuvent être plus volatiles que celles des grandes sociétés, et il peut parfois s’avérer difficile de valoriser ou de vendre des actions au prix ou dans le délai souhaités, ce qui augmente le risque de pertes.

- Le Fonds est axé sur des secteurs ou des thématiques d’investissement particuliers, et peut être fortement touché par des facteurs tels que les modifications des règlementations gouvernementales, la concurrence accrue sur les prix, les progrès technologiques et d’autres événements défavorables.

- Ce Fonds peut avoir un portefeuille particulièrement concentré par rapport à son univers d’investissement ou à d’autres fonds de son secteur. Un événement défavorable, même s’il n’affecte qu’un petit nombre de holdings, peut entraîner une volatilité ou des pertes importantes pour le Fonds.

- Le Fonds investit dans des fonds de placement immobiliers (FPI) et d’autres sociétés impliquées dans le placement de biens immobiliers, qui impliquent les risques mentionnés ci-avant associés avec l’investissement direct dans les biens immobiliers. En particulier, les FPI peuvent être assujettis à une réglementation moins stricte que le Fonds lui-même et peuvent subir une volatilité plus importante que leurs actifs sous-jacents.

- Le Fonds peut avoir recours à des instruments dérivés dans le but de réduire le risque ou de gérer le portefeuille plus efficacement. Toutefois, cela introduit d’autres risques, et en particulier celui qu’une contrepartie à un instrument dérivé ne respecte pas ses obligations contractuelles.

- Si le Fonds détient des actifs dans des devises autres que la devise de référence du Fonds ou si vous investissez dans une catégorie d’actions/de parts d’une devise différente de celle du Fonds (sauf si elle est « couverte »), la valeur de votre investissement peut être soumise aux variations des taux de change.

- Lorsque le Fonds, ou une catégorie d’actions/de parts couverte, vise à atténuer les fluctuations de change d’une devise par rapport à la devise de référence, la stratégie elle-même peut créer un impact positif ou négatif relativement à la valeur du Fonds en raison des différences de taux d’intérêt à court terme entre les devises.

- Les titres du Fonds peuvent devenir difficiles à valoriser ou à céder au prix ou au moment désiré, surtout dans des conditions de marché extrêmes où les prix des actifs peuvent chuter, ce qui augmente le risque de pertes sur investissements.

- Tout ou partie des frais courants peuvent être prélevés sur le capital, ce qui peut éroder le capital ou réduire le potentiel de croissance du capital.

- Le Fonds peut perdre de l’argent si une contrepartie avec laquelle le Fonds négocié ne veut ou ne peut plus honorer ses obligations, ou en raison d’un échec ou d’un retard dans les processus opérationnels ou de la défaillance d’un fournisseur tiers.

- Outre le revenu, cette catégorie d’actions peut distribuer des plus-values réalisées et non réalisées en plus du capital initialement investi. Les frais, charges et dépenses sont également déduits du capital. Les deux facteurs peuvent se traduire par une érosion du capital et un potentiel réduit de croissance du capital. Les investisseurs sont également informés que les distributions de cette nature peuvent être considérées (et imposables) en tant que revenu en fonction de la législation fiscale locale.