Perspectives des obligations à haut rendement : emprunter la route panoramique en 2025

Brent Olson et Thomas Ross, gérants obligataires, estiment que les obligations à haut rendement offrent pour l'instant un certain confort de conduite, mais que les investisseurs pourraient avoir à faire face à des conditions plus difficiles courant 2025.

8 minutes de lecture

Principaux points à retenir :

- Le resserrement des spreads de crédit reflète la solidité des fondamentaux et le soutien continu des investisseurs en quête d'actifs offrant des rendements plus élevés – ce resserrement pourrait perdurer un certain temps.

- Les aspects négatifs des droits de douane sur les échanges commerciaux et les bénéfices doivent être mis en balance avec les avantages éventuels des réductions d'impôts, de la déréglementation et du soutien des banques centrales qui réduisent leurs taux, ce qui pourrait tout aussi bien alimenter "l'instinct prédateur" des entreprises.

- Selon nous, la volatilité induite par les événements devrait, fin 2025, permettre de distinguer gagnants et perdants et offrir des opportunités sur lesquelles la gestion active pourra capitaliser.

Les obligations à haut rendement ont continué leur progression en 2024, bénéficiant à la fois de leurs revenus élevés et d'un resserrement des spreads de crédit (le rendement supplémentaire qu'une obligation d'entreprise paie par rapport à un emprunt d'État d'échéance similaire), qui a eu pour effet de générer des plus-values en tirant les rendements vers le bas. Rappelons que les prix des obligations augmentent lorsque les rendements baissent et vice versa. Nous pensons que 2025 devrait être à nouveau bénéfique pour l'univers du haut rendement, bien que les performances soient plus susceptibles d'être stimulées par les revenus alors que le resserrement des spreads devrait marquer le pas et céder la place à un certain élargissement.

Les spreads de crédit étant proches de la borne inférieure de leur fourchette, ils vont avoir du mal à se resserrer davantage. Les rendements des obligations à haut rendement sont toutefois proches du milieu de la fourchette de ces 20 dernières années.1 Les banques centrales étant susceptibles de poursuivre les baisses de taux d'intérêt en 2025, nous estimons que les obligations à haut rendement conserveront un attrait pour les investisseurs, compte tenu du niveau des rendements moyens en Europe (5,6 %) et aux États-Unis (7,2 %).2

Une certaine tension règne sur les marchés dans l'attente de la passation de pouvoir entre l'administration de Joe Biden et celle de Donald Trump, et en attendant de constater la rapidité et l'ampleur des mesures qui seront mises en œuvre par le candidat Républicain. La différence par rapport à 2016, lorsque Donald Trump est devenu président des États-Unis pour la dernière fois, c'est que de nombreuses obligations à haut rendement se négocient en dessous de leur valeur nominale : en moyenne 96 cents pour un dollar.3 C’est en grande partie un effet hérité des obligations émises il y a quelques années avec des coupons (taux d'intérêt) inférieurs aux rendements actuels. Il offre toutefois un effet « pull to par » (convergence vers la valeur nominale) utile, car le prix de l'obligation augmente à mesure que l'on se rapproche de l'échéance (lorsque la valeur nominale est remboursée).

Spreads tenaces

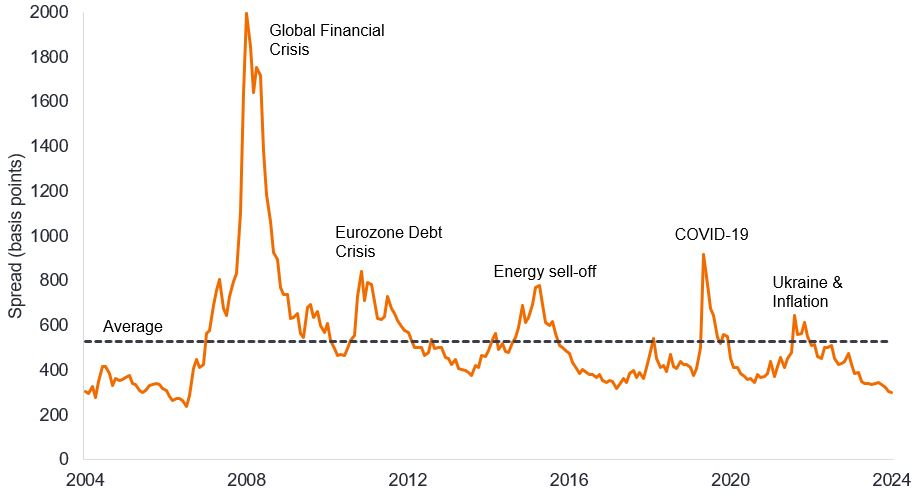

Les spreads sont faibles, mais il n'est pas rare qu'ils le restent sur de longues périodes, comme le montre le graphique 1. Cela s'explique par le fait que la situation des entreprises évolue très lentement. Une fois qu'ils ont traversé une période de changement, les spreads ont tendance à se stabiliser à des niveaux extrêmes, c'est-à-dire qu'ils augmentent rapidement en période de crise et mettent un certain temps à se resserrer, tout en restant faibles en une période de stabilité économique.

Graphique 1 : hormis pendant les crises, les spreads peuvent rester resserrés durant des périodes prolongées

Source : Bloomberg, ICE BofA Global High Yield Index, spread corrigé des options sur emprunts d’État en points de base, du 30 novembre 2004 au 30 novembre 2024. La moyenne correspond au spread moyen sur les 20 dernières années jusqu'au 30 novembre 2024. Un point de base (pb) est égal à 1/100 de point de pourcentage, 1 pb = 0,01 %. Les performances passées ne préjugent pas des résultats futurs.

Des chocs pourraient être provoqués par l'administration Trump, mais l'impact réel ne se fera probablement sentir que fin 2025, car il faut du temps pour légiférer sur les changements à apporter aux dépenses publiques ou à la fiscalité. Les réductions d'impôts et la déréglementation pourraient améliorer les bénéfices dans certains domaines, mais ces gains doivent être compensés par l'impact (potentiellement négatif) des tarifs douaniers et de toute réduction des dépenses des ministères. Les droits de douane pourraient être institués plus rapidement ; le niveau et l'étendue des mesures de rétorsion seront des facteurs importants pour déterminer l'impact sur les bénéfices des entreprises. En outre, certaines des mesures envisagées peuvent être contre-productives ; par exemple, l'assouplissement des réglementations sur les forages pétroliers et gaziers pourrait entraîner une baisse des bénéfices de certaines entreprises du secteur de l'énergie si l'augmentation des volumes est compensée par une baisse des prix.

Les spreads sont souvent un baromètre du sentiment. Nous pensons que le sentiment favorable à l'égard des marchés actions et du crédit peut persister à court terme et maintenir les spreads à un niveau faible. Mais la situation pourrait s'avérer plus délicate au second semestre 2025, et ce pour trois raisons. Premièrement, nous pensons que la Réserve fédérale américaine (Fed) pourrait avoir suspendu ses réductions de taux d'ici là, ce qui ferait disparaître un facteur favorable ; deuxièmement, des réductions de taux plus importantes en Europe sont susceptibles de faire baisser les rendements des emprunts d'État, mais cela pourrait entraîner un élargissement des spreads dans la région pour d'éviter que les rendements des obligations à haut rendement ne baissent trop ; troisièmement, les marchés actions sont susceptibles de subir une correction à un moment donné et les spreads des obligations à haut rendement s'élargissent souvent lorsque les actions se déprécient.

Les données techniques restent bien orientées

La demande d'obligations à haut rendement n'a pas ralenti en 2024 malgré une augmentation notable de l'offre, et nous pensons que les choses pourraient perdurer pendant l'essentiel de l'année 2025. Selon nous, les titres à haut rendement de meilleure qualité devraient continuer à susciter l'intérêt des investisseurs, la baisse des taux d'intérêt encourageant la quête de rendement. Le fait que les rendements et les coupons (paiements d'intérêts aux investisseurs) soient plus élevés qu'ils ne l'étaient il y a quelques années est paradoxal dans la mesure où cela peut stimuler la demande obligataire. En effet, de nombreux investisseurs choisissent de réinvestir les revenus. La composition de la base d'acheteurs d'obligations à haut rendement s'est également améliorée, puisque les compagnies d'assurance et les fonds obligataires de performance absolue détiennent davantage de participations institutionnelles.4

Les entreprises risquent d'avancer les émissions au premier semestre 2025 pour essayer d'anticiper les retombées éventuelles des droits de douane. De même, la perspective que la Fed ne puisse pas réduire les taux autant qu'espéré par les marchés pourrait également inciter les emprunteurs les plus endettés à se précipiter pour obtenir un financement. Nous pensons que la dispersion deviendra plus évidente au fil de l'année et que davantage de candidats viendront grossir les rangs des emprunteurs en difficulté.

Pourtant, dans l'ensemble, les entreprises à haut rendement n'ont pas effectué d'emprunts inconsidérés. La plupart des produits des émissions obligataires ont été utilisés pour refinancer la dette existante plutôt que pour s'engager dans des activités typiquement moins propices aux obligations, telles que les fusions-acquisitions (M&A) ou pour financer des dividendes ou des rachats d'actions. Les rachats d'entreprises par effet de levier (LBO) sont actuellement limités en raison des multiples du ratio cours/bénéfices élevés dus à la vigueur des marchés actions – les acheteurs hésitent à surpayer.

Graphique 2 : utilisation du produit des émissions d'obligations à haut rendement en USD

Source : Morgan Stanley Research, S&P, LCD. Années civiles 2012 à 2023. Entre le 1er janvier et le 31 octobre pour l'année 2024.

Le programme de Donald Trump en faveur de la croissance – conjugué à un rythme plus rapide de réduction des taux d'intérêt en Europe – pourrait stimuler les "instincts prédateurs" des entreprises et entraîner un regain de l'activité de M&A. La déréglementation pourrait avoir le même effet. Cela pourrait aboutir à une augmentation des émissions d'obligations, ce qui pourrait, d'une certaine façon, être considéré comme négatif car l'augmentation de l'offre doit être satisfaite par une augmentation de la demande. Pourtant, l'activité de M&A pourrait être un atout pour les entreprises à haut rendement ciblées par des OPA. C'est particulièrement vrai pour les émetteurs soumis à des contraintes plus fortes (spreads plus élevés), dont la notation de crédit peut s'améliorer en cas d'acquisition par une entité plus solide.

En détail – les fondamentaux sont bons pour l'instant

Les taux de défaut sont restés modestes – d'ailleurs, le taux de défaut américain sur 12 mois est tombé à son niveau le plus bas depuis 29 mois, soit 1,14 %, à fin novembre 20245 – et les segments du marché en difficulté ont été bien signalées. Nous sommes rassurés par le fait que les niveaux d'endettement (dettes/bénéfices) sont égaux ou inférieurs à la moyenne des 20 dernières années aux États-Unis et en Europe. Les taux d'intérêt plus élevés aujourd'hui qu'il y a quelques années signifient que la couverture des intérêts (bénéfices/charges d'intérêts) a chuté par rapport à ses récents points hauts, mais qu'elle a simplement retrouvé sa moyenne.6

Les risques pour les fondamentaux des entreprises sont externes (les droits de douane entraînant une perte de revenus et une baisse des bénéfices) ou internes (les entreprises choisissant d'emprunter davantage, pour certaines des raisons illustrées dans le graphique 2). Nous nous attendons à une légère détérioration au cours de l'année.

Changement de décor – différences régionales

L'année 2024 a été marquée par des attentes fluctuantes en matière de réduction des taux. Cela a créé des opportunités de faire basculer les portefeuilles d'une région à l'autre en fonction des attentes en matière de croissance économique et d'orientation des rendements obligataires. Cette approche dynamique devrait perdurer en 2025.

Si essayer de deviner les intentions de Donald Trump est un jeu de dupes, nous devons prendre au pied de la lettre son désir d'instaurer des droits de douane. Certaines de ses propositions les plus excessives sont sans doute plus une tactique de négociation qu'un réel objectif. Le consensus semble considérer que sous la prochaine administration, l'économie américaine va surperformer et les droits de douane vont freiner l'économie européenne. De notre côté, nous anticipons des compensations utiles. La politique monétaire devra probablement être plus active, et la Banque centrale européenne, en particulier, devra réduire ses taux plus rapidement. Si les revenus des entreprises à haut rendement ne s'effondrent pas, cela pourrait même contribuer à atténuer les problèmes de refinancement de certains des emprunteurs les plus endettés. Sur le plan politique, la présidence de Donald Trump pourrait également accélérer la résolution du conflit entre la Russie et l'Ukraine, soulageant ainsi l'Europe d'une menace inquiétante. De même, les élections en Allemagne pourraient déboucher sur des réformes structurelles permettant un programme plus favorable à la croissance.

Une chose est claire. Avec l'entrée à la Maison Blanche d'un président moins prévisible, davantage d'incertitude va régner sur les marchés. Et plus l'incertitude est élevée, plus le conducteur doit se montrer prudent.

1Source : Bloomberg, ICE BofA US High Yield Index, ICE BofA Euro High Yield Index, yield to worst, 20 ans jusqu'au 31 octobre 2024.

2Source : Bloomberg, indice ICE BofA US High Yield, indice ICE BofA Euro High Yield, yield to worst, au 30 novembre 2024. Les rendements peuvent varier dans le temps et ne sont pas garantis.

3Source : Bloomberg, ICE BofA Global High Yield Index, prix pondéré du nominal (valeur sur un nominal de 100) au 30 novembre 2024.

4Source : BofA Global Research, 29 octobre 2024.

5Source : JPMorgan Default Monitor, taux de défaut pondéré pour les 12 mois jusqu'au 30 novembre 2024, 2 décembre 2024.

6Source : Morgan Stanley, endettement net et ratios de couverture des intérêts T2 2024, au 1er novembre 2024.

Instinct prédateur : terme inventé par l'économiste John Maynard Keynes pour désigner les facteurs émotionnels qui influencent le comportement humain et l'impact qu'ils peuvent avoir sur les marchés et l'économie. Souvent utilisé pour décrire la confiance ou l'exubérance.

Points de base : Le point de base (pb) est égal à 1/100 de point de pourcentage, 1 pb = 0,01 %.

Call : une obligation remboursable par anticipation est une obligation qui peut être remboursée par anticipation par l'émetteur avant la date d'échéance.

Obligation d’entreprise : obligation émise par une entreprise. Les obligations offrent un rendement aux investisseurs sous la forme de paiements périodiques et la restitution éventuelle de l'argent investi à l'émission à la date d'échéance.

Les fondamentaux des entreprises sont les facteurs sous-jacents qui contribuent au prix d'un investissement. Pour une entreprise, il peut s’agir du niveau d’endettement (effet de levier) de l’entreprise, de sa capacité à générer des liquidités et de sa capacité à assurer le service de cette dette.

Coupon : il s'agit d'un paiement régulier d'intérêts sur une obligation, exprimé en pourcentage de la valeur nominale de l'investissement. Imaginez par exemple une obligation dont la valeur nominale est de 100 $ et qu’elle sert un coupon annuel de 5 %, votre obligation paiera alors 5 $ d’intérêts par an.

Notation de crédit: Notation attribuée par une agence de notation de crédit telle que S&P Global Ratings, Moody’s et Fitch sur la solvabilité d’un emprunteur. Par exemple, S&P classe les obligations investment grade de la catégorie AAA la plus élevée jusqu’à BBB et les obligations à haut rendement de BB à B jusqu’à CCC en termes de qualité décroissante et de risque plus élevé, c’est-à-dire Les emprunteurs notés CCC courent un risque plus élevé de défaut de paiement.

Le spread de crédit est la différence de rendement entre des titres de même échéance, mais de qualité de crédit différente. En règle générale, un élargissement du spread traduit une dégradation de la qualité de la signature des entreprises emprunteuses, tandis qu’un resserrement du spread est le signe d’une amélioration de la qualité de la signature.

Défaut : Incapacité d’un débiteur (tel qu’un émetteur d’obligation) à verser un coupon ou à rembourser le montant prêté à l’origine lorsque celui-ci arrive à échéance.

Réserve fédérale (Fed) : la banque centrale des États-Unis qui détermine la politique monétaire du pays.

Obligation à haut rendement : également connue sous le nom d'obligation spéculative ou «junk bond». Ces obligations comportent généralement un risque plus élevé de défaut de paiement de l’émetteur, de sorte qu’elles sont généralement émises avec un taux d’intérêt plus élevé (coupon) pour compenser le risque supplémentaire.

L'indice ICE BofA Euro High Yield suit l'évolution de la dette d'entreprise libellée en euros, de qualité inférieure à la qualité Investment grade, émise publiquement sur les marchés nationaux de l'euro ou sur les marchés des euro-obligations.

L'indice ICE BofA Global High Yield suit l'évolution des obligations d'entreprise à haut rendement libellées en USD, CAD, GBP et EUR et émises publiquement sur les principaux marchés nationaux ou des marchés des euro-obligations.

L'indice ICE BofA US High Yield suit l'évolution des obligations d'entreprise à haut rendement libellées en dollars américains et émises publiquement sur le marché intérieur américain.

Inflation : taux auquel les prix des biens et services augmentent dans une économie. L'indice des prix à la consommation (IPC) est une mesure de l'inflation qui examine l'évolution du prix d'un panier de biens et de services de consommation dans la durée. L'indice des prix des dépenses de consommation des ménages (PCE) est une mesure des prix que les consommateurs vivant aux États-Unis paient pour les biens et les services.

Ratio de couverture des intérêts : il s'agit d'une mesure de la capacité d'une entreprise à couvrir le remboursement de ses dettes. Il peut être calculé en divisant le bénéfice (avant intérêts et impôts) par les charges d'intérêts sur l'encours de la dette d'une entreprise.

Obligation Investment grade : une obligation généralement émise par des gouvernements ou des entreprises perçus comme ayant un risque de défaut de paiement relativement faible, ce qui se reflète dans la note plus élevée qui leur est attribuée par les agences de notation de crédit.

Émission : l'acte de mise à disposition d'obligations aux investisseurs par l'entreprise emprunteuse (émettrice), généralement par le biais d'une vente d'obligations au public ou à des institutions financières.

Effet de levier : le niveau d'emprunt d'une entreprise. L'effet de levier est un terme interchangeable pour désigner le ratio d'endettement : le rapport entre le capital emprunté d'une entreprise (dette) et la valeur de ses actions ordinaires (capitaux propres) ; il peut également être exprimé d'autres manières, comme la dette nette en tant que multiple des bénéfices, typiquement dette nette/EBITDA (bénéfices avant intérêts, impôts, dépréciation et amortissement). Un levier élevé équivaut à des niveaux d'endettement élevés.

Échéance: La date d’échéance d’une obligation est la date à laquelle le capital investi (et tout coupon final) est versé aux investisseurs. Les obligations à court terme arrivent généralement à échéance dans un délai de 5 ans, les obligations à moyen terme dans un délai de 5 à 10 ans et les obligations à plus long terme après 10+ ans.

Politique monétaire : les politiques d'une banque centrale visant à influencer le niveau d'inflation et de croissance d'une économie. Les outils de la politique monétaire comprennent la fixation des taux d'intérêt et le contrôle de la masse monétaire. La relance monétaire consiste pour une banque centrale à augmenter la masse monétaire et à réduire les coûts d'emprunt. Le resserrement monétaire consiste, pour une banque centrale, à tenter de juguler l’inflation et ralentir la croissance économique en augmentant les taux d’intérêt et en réduisant la masse monétaire.

Valeur nominale: Valeur initiale d’un titre, comme une obligation, au moment de sa première émission. Les obligations sont généralement remboursées à leur valeur nominale à leur échéance.

Refinancement: Processus de révision et de remplacement des modalités d’un accord d’emprunt existant, y compris le remplacement de la dette par un nouvel emprunt avant ou au moment de l’échéance de la dette.

Droit de douane : taxe ou droit imposé par le gouvernement d'un pays sur l'importation de marchandises en provenance d'un autre pays.

Rendement : niveau de revenu offert par un titre financier, généralement exprimé en pourcentage. Pour une obligation, le calcul le plus simple est le paiement du coupon divisé par le cours actuel de l'obligation.

Yield to worst : le rendement le plus bas qu'une obligation (indice) peut atteindre à condition que le(s) émetteur(s) ne fasse(nt) pas défaut ; il prend en compte des caractéristiques spécifiques telles que les options d'achat (qui donnent aux émetteurs le droit de racheter, ou de rembourser, une obligation à une date spécifiée).

La volatilité mesure le risque en utilisant la dispersion des performances pour un investissement donné. Le taux et l'ampleur des fluctuations du prix d'un portefeuille, d'une valeur mobilière ou d'un indice.

Informations importantes

Les titres obligataires sont soumis aux risques de taux d’intérêt, d’inflation, de crédit et de défaut. Le marché obligataire est volatil. Lorsque les taux d’intérêt augmentent, le prix des obligations baisse généralement, et vice versa. Le remboursement du capital n’est pas garanti et les prix peuvent baisser si un émetteur n’honore pas ses paiements en temps voulu ou si sa solidité financière se détériore.

Les obligations high yield ou « junk » impliquent un plus grand risque de défaut et de volatilité des prix. Elles peuvent connaître des variations de prix soudaines et brutales.

Les opinions exprimées sont celles de l'auteur au moment de la publication et peuvent différer de celles d'autres personnes/équipes de Janus Henderson Investors. Les références faites à des titres individuels ne constituent pas une recommandation d'achat, de vente ou de détention d'un titre, d'une stratégie d'investissement ou d'un secteur de marché, et ne doivent pas être considérées comme rentables. Janus Henderson Investors, son conseiller affilié ou ses employés peuvent avoir une position dans les titres mentionnés.

Les performances passées ne préjugent pas des résultats futurs. Toutes les données de performance tiennent compte du revenu, des gains et des pertes en capital mais n'incluent pas les frais récurrents ou les autres dépenses du fonds.

Les informations contenues dans cet article ne constituent pas une recommandation d'investissement.

Il n'y a aucune garantie que les tendances passées se poursuivront ou que les prévisions se réaliseront.

Communication Publicitaire.

Informations importantes :

Veuillez consulter, ci-dessous, les informations importantes relatives aux fonds visés dans cet article.

- L’émetteur d’une obligation (ou d’un instrument du marché monétaire) peut devenir incapable ou refuser de payer les intérêts ou de rembourser le capital au Fonds. Si tel est le cas ou si le marché considère cette éventualité comme pertinente, la valeur de l’obligation chutera.

- Lorsque les taux d’intérêt augmentent (ou baissent), le cours des différents titres sera influencé de différentes manières. Plus particulièrement, la valeur des obligations baisse généralement lorsque les taux d’intérêt augmentent. Ce risque est généralement corrélé à l’échéance de l’investissement dans l’obligation.

- Le Fonds investit dans des obligations à haut rendement (non « investment grade ») qui offrent généralement des taux d’intérêt plus élevés que les obligations de type « investment grade », mais qui sont plus spéculatives et plus sensibles aux changements défavorables des conditions du marché.

- Certaines obligations (obligations remboursables par anticipation) donnent à leurs émetteurs le droit de rembourser le capital par anticipation ou de prolonger l’échéance. Les émetteurs peuvent exercer ces droits lorsqu’ils sont favorables, ce qui peut avoir une incidence sur la valeur du fonds.

- Un Fonds fortement exposé à une région géographique ou à un pays donné implique des risques plus importants qu’un Fonds plus largement diversifié.

- Le Fonds peut avoir recours à des instruments dérivés dans le but de réaliser ses objectifs d’investissement. Cela peut générer un « effet de levier », qui peut amplifier les résultats d’un investissement, et les gains ou les pertes pour le Fonds peuvent être supérieurs au coût de l’instrument dérivé. Les instruments dérivés présentent également d’autres risques, et en particulier celui qu’une contrepartie à un instrument dérivé ne respecte pas ses obligations contractuelles.

- Si le Fonds détient des actifs dans des devises autres que la devise de référence du Fonds ou si vous investissez dans une catégorie d’actions/de parts d’une devise différente de celle du Fonds (sauf si elle est « couverte »), la valeur de votre investissement peut être soumise aux variations des taux de change.

- Lorsque le Fonds, ou une catégorie d’actions/de parts couverte, vise à atténuer les fluctuations de change d’une devise par rapport à la devise de référence, la stratégie elle-même peut créer un impact positif ou négatif relativement à la valeur du Fonds en raison des différences de taux d’intérêt à court terme entre les devises.

- Les titres du Fonds peuvent devenir difficiles à valoriser ou à céder au prix ou au moment désiré, surtout dans des conditions de marché extrêmes où les prix des actifs peuvent chuter, ce qui augmente le risque de pertes sur investissements.

- Tout ou partie des frais courants peuvent être prélevés sur le capital, ce qui peut éroder le capital ou réduire le potentiel de croissance du capital.

- Les Coco (Obligations convertibles contingentes) peuvent subir une soudaine chute de valeur si la santé financière d’un émetteur s’affaiblit et si un événement déclencheur prédéterminé a pour effet que les obligations soient converties en actions de l’émetteur ou qu’elles soient totalement ou partiellement amorties.

- Le Fonds peut perdre de l’argent si une contrepartie avec laquelle le Fonds négocié ne veut ou ne peut plus honorer ses obligations, ou en raison d’un échec ou d’un retard dans les processus opérationnels ou de la défaillance d’un fournisseur tiers.

Risques spécifiques

- L’émetteur d’une obligation (ou d’un instrument du marché monétaire) peut devenir incapable ou refuser de payer les intérêts ou de rembourser le capital au Fonds. Si tel est le cas ou si le marché considère cette éventualité comme pertinente, la valeur de l’obligation chutera.

- Lorsque les taux d’intérêt augmentent (ou baissent), le cours des différents titres sera influencé de différentes manières. Plus particulièrement, la valeur des obligations baisse généralement lorsque les taux d’intérêt augmentent. Ce risque est généralement corrélé à l’échéance de l’investissement dans l’obligation.

- Le Fonds investit dans des obligations à haut rendement (non « investment grade ») qui offrent généralement des taux d’intérêt plus élevés que les obligations de type « investment grade », mais qui sont plus spéculatives et plus sensibles aux changements défavorables des conditions du marché.

- Certaines obligations (obligations remboursables par anticipation) donnent à leurs émetteurs le droit de rembourser le capital par anticipation ou de prolonger l’échéance. Les émetteurs peuvent exercer ces droits lorsqu’ils sont favorables, ce qui peut avoir une incidence sur la valeur du fonds.

- Les marchés émergents exposent le Fonds à une volatilité plus élevée et à un risque de perte plus important que les marchés développés ; ils sont susceptibles aux événements politiques et économiques défavorables, et peuvent être moins bien réglementés avec des procédures de garde et de règlement moins robustes.

- Le Fonds peut avoir recours à des instruments dérivés dans le but de réaliser ses objectifs d’investissement. Cela peut générer un « effet de levier », qui peut amplifier les résultats d’un investissement, et les gains ou les pertes pour le Fonds peuvent être supérieurs au coût de l’instrument dérivé. Les instruments dérivés présentent également d’autres risques, et en particulier celui qu’une contrepartie à un instrument dérivé ne respecte pas ses obligations contractuelles.

- Lorsque le Fonds, ou une catégorie d’actions/de parts couverte, vise à atténuer les fluctuations de change d’une devise par rapport à la devise de référence, la stratégie elle-même peut créer un impact positif ou négatif relativement à la valeur du Fonds en raison des différences de taux d’intérêt à court terme entre les devises.

- Les titres du Fonds peuvent devenir difficiles à valoriser ou à céder au prix ou au moment désiré, surtout dans des conditions de marché extrêmes où les prix des actifs peuvent chuter, ce qui augmente le risque de pertes sur investissements.

- Le Fonds peut encourager un niveau supérieur de coûts de transaction consécutivement à un investissement sur des marchés négociés moins activement ou moins développés par rapport à un fonds qui investit sur des marchés plus actifs / plus développés.

- Tout ou partie des frais courants peuvent être prélevés sur le capital, ce qui peut éroder le capital ou réduire le potentiel de croissance du capital.

- Les Coco (Obligations convertibles contingentes) peuvent subir une soudaine chute de valeur si la santé financière d’un émetteur s’affaiblit et si un événement déclencheur prédéterminé a pour effet que les obligations soient converties en actions de l’émetteur ou qu’elles soient totalement ou partiellement amorties.

- Le Fonds peut perdre de l’argent si une contrepartie avec laquelle le Fonds négocié ne veut ou ne peut plus honorer ses obligations, ou en raison d’un échec ou d’un retard dans les processus opérationnels ou de la défaillance d’un fournisseur tiers.

- Outre le revenu, cette catégorie d’actions peut distribuer des plus-values réalisées et non réalisées en plus du capital initialement investi. Les frais, charges et dépenses sont également déduits du capital. Les deux facteurs peuvent se traduire par une érosion du capital et un potentiel réduit de croissance du capital. Les investisseurs sont également informés que les distributions de cette nature peuvent être considérées (et imposables) en tant que revenu en fonction de la législation fiscale locale.